компенсация ндс при усн в смете в 2021 году по новой методике

Смета по УСН в Гранд-смете 2021

Блог сметчика

Много организаций в строительстве, работают по упрощенной системе налогообложения (УСН). На упрощенке предприятие оплачивает один налог вместо нескольких. Не редко подрядчик работающий по УСН приобретает материалы, арендует механизмы с НДС. Как это учесть с сметных расчетах рассмотрим ниже. Этот метод действителен до тех пор, пока МДС-33 и МДС-25 включены в реестр действующих сметных нормативов. Не забудь проверить статус документов.

Какие понижающие коэффициенты к НР и СП применять при УСН?

В нормах накладных расходов и сметной прибыли заложены расходы по уплате налогов, которое предприятие работающее «по упрощенке» не платит.

При составлении смет на УСН применяем понижающие коэффициенты к нормам накладных расходов и сметной прибыли.

Отмененные коэффициенты (по письму Госстроя №2536-ИП/12/ГС от 27.11.2012)

Как задать понижающие к НР и СП в Гранд-смете?

Каким документом регламентировано применение компенсации НДС в сметах?

(МАТ + (ЭМ – ЗПМ) + НР × 0,1712 + СП × 0,15 + ОБ) × 20 %

Некоторые заказчики пропускают такую формулу:

(МАТ + ОБ) × 20 %

Как учесть компенсацию НДС в Ганд-Смете?

Если вы составляете смету ресурсным методом (в ГЭСН) или базисно-индексным с постатейным индексом (в ФЕР или ТЕР) выполните данные шаги:

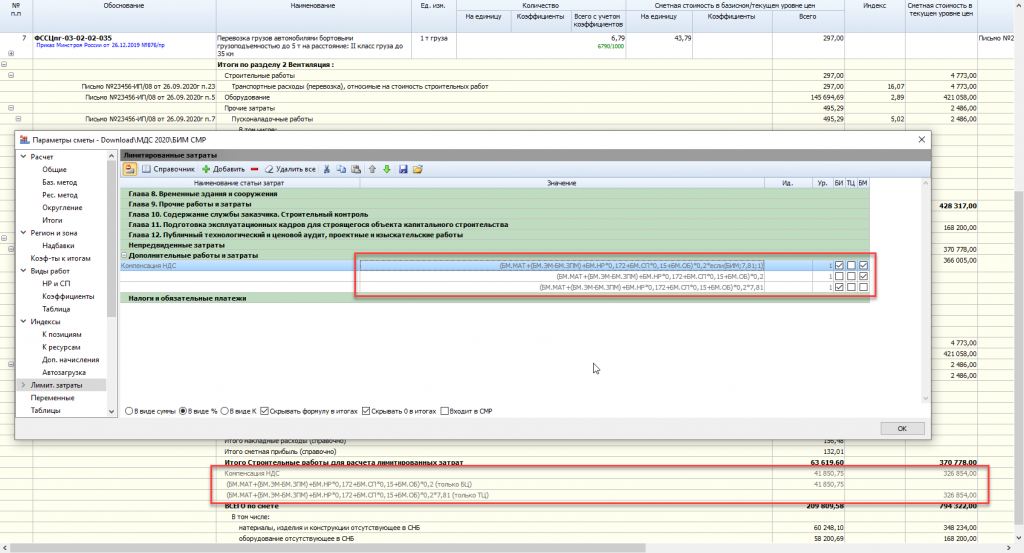

Как учесть компенсацию НДС в Гранд-Смете с учетом новой методики 421/пр?

Методика 421/пр вводит новую форму локального сметного расчета. В новой форме и итоги по смете отличают от форм из МДС-35.

Если поставить формулу (МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15+ОБ)*0,2, то стоимость в текущем уровне цен полчается ниж, чем в базовом. Это ошибка.

Добавим недостающие переменные в параметры сметы:

Теперь расчет компенсации НДС начисляется в двух уровнях цен.

Как учесть компенсацию НДС при составлении сводного сметного расчета и объектной сметы в Гранд-Смете?

Действующий сметчик, сметный блогер

Диляра Сайфутдинова

Компенсация НДС при УСН в смете в 2021 году

Автор: Екатерина Соловьева Бухгалтер-консультант

Компенсация НДС при УСН в смете в 2021 году

Автор: Екатерина Соловьева

Бухгалтер-консультант

В общем случае компании на упрощенной системе налогообложения (УСН) не платят НДС. Однако есть ряд ситуаций, когда бухгалтеру фирмы на «упрощенке» приходится работать с этим налогом. И здесь очень важно знать правила его начисления и уплаты, ведь малейшая ошибка или небрежность могут обернуться для бизнеса финансовыми потерями.

Рассказываем, в каких случаях организациям на УСН нужно вести учет операций с налогом на добавленную стоимость, можно ли осуществить возврат НДС и что следует учитывать при определении размера компенсации в сводном сметном расчете.

В каких случаях компания на «упрощенке» платит НДС

Упрощенная система налогообложения — удобный способ ведения учета для многих небольших фирм и индивидуальных предпринимателей. Ее использование в разы снижает объем документации и заменяет несколько налогов (к слову, НДС в их числе).

Между тем Налоговый кодекс содержит особые ситуации — в нормативном документе перечислено, когда «упрощенец» обязан исчислить и уплатить НДС:

Несоблюдение правил учета НДС при выполнении указанных операций может обернуться финансовыми потерями для самого налогоплательщика, а его партнеры не смогут принять к вычету уплаченные, но не учтенные «упрощенцем» суммы налога.

Организациям и предпринимателям, которые работают по посредническим или подрядным договорам либо выставляют счета-фактуры с НДС необходимо вести журнал учета счетов-фактур (п. 3.1 ст. 169 НК РФ). Проведение операций, требующих исчисления НДС, влечет за собой обязанность по заполнению и сдаче соответствующей декларации (п. 5 ст. 174 НК РФ).

Зачем рассчитывать компенсацию НДС при УСН

Плательщики УСН, работающие в сфере строительства, часто заключают договоры с заказчиками, которые используют ОСНО. В число основных документов, используемых в строительстве, входит сметный расчет. Именно он подробно описывает все этапы работы, используемые материалы и трудозатраты. Без сметы строительный или ремонтный объект не будет принят в эксплуатацию.

Отсутствие в сметном расчете суммы НДС влечет за собой проблемы во взаиморасчетах между заказчиком и исполнителем. Заказчик на общем режиме налогообложения не может вычесть неучтенный НДС, а исполнитель-упрощенец компенсировать свои затраты, уплаченные за материалы, на налог.

Возмещение НДС при УСН не предусмотрено, поэтому неправильный учет может привести к потере упрощенцем 20% от суммы неверно оформленной сметы. Часто серьезные заказчики и вовсе отказываются сотрудничать с подрядчиками-упрощенцами, не умеющими работать с НДС, чтобы была возможность возместить НДС.

Как правильно учесть затраты на НДС при УСН

Обычно все затраты на строительство в смете группируются по статьям затрат, например, лимитированные затраты, стоимость материалов, эксплуатация машин. Размер затрат в денежном выражении указывается всегда без НДС, а сам налог указывается в графе «итоги».

Исполнитель, который находится на УСН, закупает материалы по цене, включающей НДС. Однако он лишен права включить уплаченные суммы НДС в смету, а учитывает их в своем налоговом учете в составе общих расходов. Часто упрощенцы и вовсе исключают графу НДС из сметы. Возникает искажение в расчетах.

Наши эксперты советуют не исключать графу «НДС», а заменить ее на графу «Затраты на компенсацию НДС при УСН».

Рассмотрим такую ситуацию на примере.

ООО «А» (заказчик на ОСНО) заключил договор с ООО «Б» (исполнитель на УСН) на переустройство мебельного цеха. Для ремонта потребовалось приобрести строительные материалы и включить их в смету. ООО «Б» приобрело строительных материалов на 240 000 рублей, из них 40 000 рублей — это НДС, уплаченный продавцу.

По правилам, в смету идет стоимость материалов без учета налога. В нашем примере это 200 000 рублей. Однако есть еще сумма налога, которая тоже должна быть где-то учтена.

Правильно

Неправильно

Выписать заказчику смету, а затем и счет-фактуру с указанием в ней суммы НДС. Исполнитель, который оформил счет-фактуру с НДС обязан уплатить сумму налога в бюджет в полном объеме.

Компенсация НДС при УСН в смете: формула

Чтобы правильно рассчитать размер компенсации НДС, необходимо воспользоваться расчетной формулой и знать некоторые тонкости их использования.

Формула для расчета затрат на компенсацию НДС

Коэффициенты, используемые в формуле, являются универсальными и позволяют учесть в смете затраты на НДС. В 2019 году в связи с общими изменениями в НДС была обновлена формула для расчета затрат на компенсацию НДС при УСН.

Особенности работы с НДС налогоплательщиками, применяющими УСН

Ни один налог не вызывает столько штрафов и судебных исков как НДС. По статистике ФНС, в «смете» всех доначислений на него приходится более половины сумм, взыскиваемых по результатам выездных или камеральных налоговых проверок.

Организации и предприниматели, применяющие упрощенную систему налогообложения, должны помнить основные правила работы с НДС:

Подведем итог. В общем случае предприниматели на УСН НДС не платят, но существует ряд исключений, которые обязывают предпринимателей не только перечислять налог, но и отчитываться по нему. Об этом мы подробнее рассказывали здесь. Вернуть НДС бизнесмен на упрощенке не может. Но некоторые компании могут показать в смете и компенсировать свои затраты на материалы на сумму налога.

Компенсация НДС в смете при упрощёнке

Как правило, бизнесмены на УСН работают без НДС. Но в некоторых случаях те, кто использует упрощёнку, тоже должны платить этот налог. О базовых случаях уплаты НДС при УСН мы писали в отдельной статье.

Но есть исключение для компаний, которые рассчитывают стоимость работ или услуг по смете. Расскажем, как включить НДС в смету и потом компенсировать.

Кто может компенсировать НДС на УСН

В расчёте сметы НДС выделяется отдельной итоговой графой, убрать которую нельзя, даже если подрядчик использует упрощёнку. Для таких бизнесменов предусмотрен механизм возмещения НДС при УСН. Для этого в смете ячейку «НДС» нужно заменить на «Компенсация НДС при УСН».

Ошибки подрядчиков на УСН при включении НДС в смету

Некоторые компании на упрощёнке работают с НДС неправильно: они либо вообще не учитывают НДС, либо рассчитывают и выставляют заказчику счёт-фактуру с ним. Оба эти варианты некорректны.

Не учитывать НДС в смете, принимать как расходы

Иногда упрощенцы вообще не учитывают НДС в смете. А сумму входящего налога по материалам и услугам относят на накладные расходы. В этом случае организация понесет дополнительные убытки из-за того, что НДС не будет учтен при расчете цены работ для заказчика.

А если подрядчик использует УСН с объектом «Доходы минус расходы», то такой вариант учета приведет ещё и к претензиям со стороны налоговиков. В этом случае будут завышены затраты подрядчика и, следовательно, занижен упрощённый налог. В итоге инспекторы при проверке доначислят его, а также взыщут штрафы и пени.

Включить НДС в смету и выставить счёт-фактуру

Некоторые строительные компании на УСН рассчитывают НДС и выставляют заказчику счёт-фактуру. Но в этом случае подрядчик должен будет сдать декларацию и заплатить налог в бюджет. А возместить входной НДС по материалам и услугам компания на упрощёнке не сможет. Поэтому подрядчик в этом случае заплатит НДС дважды: сначала поставщикам в цене материалов и услуг, а затем — в бюджет после завершения работ и расчета с заказчиком.

Как рассчитывать НДС в смете при УСН

Упрощенцы должны использовать в смете специальную формулу НДС при УСН (письмо Госстроя РФ от 06.10.2003 № НЗ-6292/10):

(Мат + (ЭМ – ЗПМ) + НР × 0,1712 + СП × 0,15 + ОБ) × 20 %.

ЭМ — расходы на эксплуатацию механизмов

ЗПМ — зарплата машинистов

НР — накладные расходы

СП — сметная прибыль

ОБ — затраты на эксплуатацию оборудования

0,1712 — удельный вес материалов в накладных расходах в соответствии с п. 4 приложения 8 к МДС 81-33.2004

0,15 — удельный вес материалов в структуре сметной прибыли. На сегодня этот коэффициент не утвержден никакими нормативными актами, кроме упомянутого письма Госстроя № НЗ-6292/10. Поэтому подрядчик может как ориентироваться на рекомендации Госстроя, так и применять свой коэффициент, согласовав его с заказчиком.

В отличие от компаний на ОСНО, подрядчик на упрощёнке компенсирует для себя входной НДС, который он заплатил за материалы или услуги. То есть формула используется не для начисления налога, а для определения суммы возмещения НДС в смете при УСН. Рассчитанную сумму нужно занести в графу сметы «Компенсация НДС при УСН».

Пример. Заказчик ООО «Стройбыт» работает на общей системе налогообложения. Компания заключила договор стройподряда на реконструкцию цеха с ООО «ЕвроПлюс», применяющим УСН.

Фирма «ЕвроПлюс» купила материалы для проведения ремонта на сумму 240 тыс. рублей, в том числе НДС — 40 тыс. рублей. Стоимость материалов без налога в сумме 200 тыс. рублей была включена в смету.

Рассмотрим три варианта отражения НДС в данной ситуации: один правильный и два неправильных.

В строку «Приобретённые материалы» внести сумму 200 тыс. рублей

Рассчитать сумму компенсации НДС при УСН в смете по установленной формуле

В строку «Приобретённые материалы» внести сумму 200 тыс. рублей

НДС в размере 40 тыс. рублей включить в общехозяйственные расходы

Сформировать смету с указанием стоимости материалов в сумме 240 тыс. рублей

Выписать счёт-фактуру с НДС в сумме 40 тыс. рублей

Неверный расчет НДС в смете для подрядчика на УСН может повлечь за собой убытки из-за низкой цены работ, занижение налоговой базы или лишние затраты при «двойном» начислении.

Чтобы избежать проблем, нужно рассчитывать компенсацию НДС при УСН в смете в соответствии с разъяснениями Госстроя.

Ваш город не Москва?

Компенсация НДС в смете при упрощёнке

Кто может компенсировать НДС на УСН

Организации на УСН не начисляют НДС, поэтому нет основания включать налог в смету. Но контрагенты строительной компании на УСН могут работать с НДС. Речь идет как о заказчике работ, так и о поставщиках стройматериалов или необходимых для строительства услуг.

В расчёте сметы НДС выделяется отдельной итоговой графой, убрать которую нельзя, даже если подрядчик использует упрощёнку. Для таких бизнесменов предусмотрен механизм возмещения НДС при УСН. Для этого в смете ячейку «НДС» нужно заменить на «Компенсация НДС при УСН».

Ошибки подрядчиков на УСН при включении НДС в смету

Некоторые компании на упрощёнке работают с НДС неправильно: они либо вообще не учитывают НДС, либо рассчитывают и выставляют заказчику счёт-фактуру с ним. Оба эти варианты некорректны.

Не учитывать НДС в смете, принимать как расходы

Иногда упрощенцы вообще не учитывают НДС в смете. А сумму входящего налога по материалам и услугам относят на накладные расходы. В этом случае организация понесет дополнительные убытки из-за того, что НДС не будет учтен при расчете цены работ для заказчика.

А если подрядчик использует УСН с объектом «Доходы минус расходы», то такой вариант учета приведет ещё и к претензиям со стороны налоговиков. В этом случае будут завышены затраты подрядчика и, следовательно, занижен упрощённый налог. В итоге инспекторы при проверке доначислят его, а также взыщут штрафы и пени.

Включить НДС в смету и выставить счёт-фактуру

Некоторые строительные компании на УСН рассчитывают НДС и выставляют заказчику счёт-фактуру. Но в этом случае подрядчик должен будет сдать декларацию и заплатить налог в бюджет. А возместить входной НДС по материалам и услугам компания на упрощёнке не сможет. Поэтому подрядчик в этом случае заплатит НДС дважды: сначала поставщикам в цене материалов и услуг, а затем — в бюджет после завершения работ и расчета с заказчиком.

Как рассчитывать НДС в смете при УСН

Упрощенцы должны использовать в смете специальную формулу НДС при УСН (письмо Госстроя РФ от 06.10.2003 № НЗ-6292/10):

(Мат + (ЭМ – ЗПМ) + НР × 0,1712 + СП × 0,15 + ОБ) × 20 %.

ЭМ — расходы на эксплуатацию механизмов

ЗПМ — зарплата машинистов

НР — накладные расходы

СП — сметная прибыль

ОБ — затраты на эксплуатацию оборудования

0,1712 — удельный вес материалов в накладных расходах в соответствии с п. 4 приложения 8 к МДС 81-33.2004

0,15 — удельный вес материалов в структуре сметной прибыли. На сегодня этот коэффициент не утвержден никакими нормативными актами, кроме упомянутого письма Госстроя № НЗ-6292/10. Поэтому подрядчик может как ориентироваться на рекомендации Госстроя, так и применять свой коэффициент, согласовав его с заказчиком.

В отличие от компаний на ОСНО, подрядчик на упрощёнке компенсирует для себя входной НДС, который он заплатил за материалы или услуги. То есть формула используется не для начисления налога, а для определения суммы возмещения НДС в смете при УСН. Рассчитанную сумму нужно занести в графу сметы «Компенсация НДС при УСН».

Пример. Заказчик ООО «Стройбыт» работает на общей системе налогообложения. Компания заключила договор стройподряда на реконструкцию цеха с ООО «ЕвроПлюс», применяющим УСН.

Фирма «ЕвроПлюс» купила материалы для проведения ремонта на сумму 240 тыс. рублей, в том числе НДС — 40 тыс. рублей. Стоимость материалов без налога в сумме 200 тыс. рублей была включена в смету.

Рассмотрим три варианта отражения НДС в данной ситуации: один правильный и два неправильных.

В строку «Приобретённые материалы» внести сумму 200 тыс. рублей

Рассчитать сумму компенсации НДС при УСН в смете по установленной формуле

В строку «Приобретённые материалы» внести сумму 200 тыс. рублей

НДС в размере 40 тыс. рублей включить в общехозяйственные расходы

Сформировать смету с указанием стоимости материалов в сумме 240 тыс. рублей

Выписать счёт-фактуру с НДС в сумме 40 тыс. рублей

Неверный расчет НДС в смете для подрядчика на УСН может повлечь за собой убытки из-за низкой цены работ, занижение налоговой базы или лишние затраты при «двойном» начислении.

Чтобы избежать проблем, нужно рассчитывать компенсацию НДС при УСН в смете в соответствии с разъяснениями Госстроя.

Ваш город не Москва?

Локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения

Рассмотрим ответы линии консультаций по ПК «Гранд-смета 2021» на часто задаваемые вопросы по настройкам расчета при УСН при работе с новой Методикой определения сметной стоимости строительства в 2021 году, но для начала — теория, от президента Союза инженеров-сметчиков России Павла Горячкина:

Если при определении сметной стоимости строительства достоверно известно, что исполнитель работ (подрядчик) находится на упрощенной системе налогообложения (УСН), то от итогов глав — 12 сводного сметного расчета с учетом резерва средств на непредвиденные работы и затраты, отдельной строкой с распределением по графам — 8 под наименованием «Средства на покрытие затрат, связанных с компенсацией НДС при УСН» приводятся суммы, рассчитанные по следующей формуле:

((М-Мз) + (Эм-Зм) + НР×0,1712 (0,182) + СП×0,15 + ОБп)×0,2

М — стоимость материалов в текущем уровне цен;

Мз — стоимость материалов поставки заказчика (давальческие материалы);

Эм — затраты на эксплуатацию машин;

Зм — оплата труда машинистов;

НР — масса накладных расходов;

0,1712 — доля (удельный вес) материалов в массе накладных расходов (17,12%) согласно МДС 81-33.2004 или

0,182 — доля (удельный вес) материалов в массе накладных расходов (18,2%) для районов Крайнего Севера и местностей, приравненных к ним согласно МДС 81-34.2004;

СП — масса сметной прибыли;

0,15 — доля (удельный вес) материалов в сметной прибыли (15%);

ОБп — стоимость оборудования поставки подрядчика;

Приведенная формула учитывает (на основании подпункта 3 пункта 1 статьи 170, пунктов 2 и 3 статьи 346.11 Налогового кодекса Российской Федерации) компенсацию поставщику (подрядчику, исполнителю) сумм НДС, уплачиваемых контрагентам (субподрядчикам, поставщикам товаров, используемых при выполнении работ) при приобретении у них соответствующих товаров (работ, услуг) и также применяется при определении НМЦК и подготовки Сметы контракта.

Президент Союза инженеров-сметчиков

Есть еще и точно такая же, но в другом исполнении формула расчета затрат на компенсацию НДС при УСН (суть не меняется!):

А теперь вопросы и ответы разработчиков «Гранд-смета 2021»

Выполняю локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения, добавляю в лимитированных затратах в разделе «Налоги и обязательные платежи» статью затрат с формулой МАТ*0,2*7,3 (где 7,3 — это индекс к СМР). В результате рассчитывается только стоимость в базовом уровне цен, а сумма по смете в текущем уровне цен остаётся такая же, как и до начисления этой статьи затрат.

Ответ: Во-первых, убедитесь, что у вас установлено Обновление № 2 к ПК «ГРАНД-Смета 2021». А указанную формулу вам надо ввести следующим образом: БМ.МАТ*0,2*ЕСЛИ(БИМ;7.3;1). Квалификаторы способа расчёта БМ и БИМ указывают программе, какое значение соответствующей переменной следует взять — в базисных или в текущих ценах. При этом условная функция ЕСЛИ позволяет использовать для обоих итогов по смете одну и ту же формулу — умножение на индекс производится в зависимости от требуемого уровня цен.

Разъясните, пожалуйста. При составлении сметы базисно-индексным методом возникла необходимость перевести смету на упрощённую систему налогообложения. При применении формулы для расчёта компенсации НДС при УСН: МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,2*6,54+ОБ*0,2*4,12 индекс на оборудование считается дважды. В смете оборудование взято из базы ФЕР, из сборника сметных цен. В итогах сметы «Справочно в базисных ценах» стоимость оборудования по какой-то причине показывается уже с учётом заданного к нему индекса. И в результате при применении вышеуказанной формулы начисление индекса к оборудованию задваивается. Каким образом убрать двойное применение индекса к оборудованию, кроме как удалением его из формулы компенсации НДС при УСН?

В случае расчёта сметы по новой Методике 2020 года рекомендуем следующий вид формулы, с точным указанием, какие стоимости на что должны умножаться:

Связано это с тем, что формула одна, а расчётных колонок в итогах по Методике 2020 — две.

В приведённом выше примере показано два варианта расчёта компенсации НДС.

Первый вариант: одна формула считает оба значения компенсации — для колонки с Базисными ценами и для колонки с Текущими ценами. Недостаток этого варианта только один — при печати будет видна конструкция ЕСЛИ.

Во втором варианте первая формула считает значения для колонки БЦ, вторая формула — для колонки ТЦ. Недостаток этого варианта — две строки в итогах вместо одной.

Выбирайте наиболее подходящий для вас вариант.

Формула для вашего примера будет иметь следующий вид:

Примечание: данная формула корректно посчитает результат только в случае применения индекса к СМР в итогах сметы. Для других вариантов пересчёта сметы в текущие цены формулу необходимо изменить.

Вопрос: При добавлении в смету нового материала по конъюнктурному анализу на этот материал не начисляется компенсация НДС при УСН. Как изменить формулу?

Ответ: Возможно, вы указали для этого материала только его стоимость в текущих ценах, но не применили к добавленной позиции сметы соответствующий индекс изменения сметной стоимости, который позволяет получить стоимость позиции в базисном уровне цен. Тогда как при расчёте сметы по новой Методике 2020 года это является необходимым условием для того, чтобы позиция была включена в итог по смете.

Вопрос: Добрый день. Как в версии «ГРАНД-Смета 2021» включить в смету компенсацию НДС при УСН? Ввожу формулу с умножением на индекс перехода в текущие цены — сумма компенсации НДС появляется в столбце базовых цен, а цена текущая. Если убираю индекс, то компенсация в базовых ценах считается правильно, но в текущие цены всё равно не переводится. И общая сметная стоимость в текущих ценах получается без компенсации НДС. При настройке расчёта сметы по шаблону «РЖ. Расчет с индексацией к СМР» программа не считает в лимитированных затратах компенсацию НДС при УСН.

Ответ: Во-первых, убедитесь, что у вас установлено Обновление № 2 к ПК «ГРАНД-Смета 2021» (смотрите Ответы на вопросы по расчёту локальных смет в ПК «ГРАНД-Смета 2021» по приказу Минстроя РФ 421/пр). И прочитайте два ответа выше.

Вопрос: Спасибо за подробное объяснение и формулу для расчёта компенсации НДС при упрощённой системе налогообложения в случае применения индекса к СМР. А если применяются индексы по статьям затрат, тогда как надо откорректировать приведённую в вашем ответе (за 01.02.2021) формулу?

Ответ: Если в локальной смете применяются индексы по статьям затрат, то достаточно простой формулы, без дополнительных действий и обозначений: (МАТ+ОБ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,2. При расчёте формулы для вывода в колонки с итогами по смете в базисных или текущих ценах программа автоматически подставляет соответствующее значение каждой переменной.

Не ясно? Остались вопросы? Сложности? Смело звоните/пишите нам! Мы ответим!

Мы не только знаем сметную программу, но и каждый день отвечаем сметчикам и сами работаем со сметами.