компенсация работникам проезда к месту работы

Как оформить и учесть оплату сотрудникам проезда на общественном транспорте

Довольно часто исполнение профессиональных обязанностей сотрудников фирмы связано с разъездами на общественном транспорте. Такие расходы осуществляются за счет организации и оплачиваются сотрудникам согласно нормам ТК РФ. Порядок оплаты проезда при исполнении служебных обязанностей, отражения затрат в учете – тема нашей статьи.

По результатам налоговой проверки, проведенной в отношении хозяйственного общества, налоговая инспекция установила, что организация оплачивала работникам проезд на городском транспорте общего пользования, такси без подтверждающих документов, предусмотрев в положении об оплате труда для ряда работников надбавку за передвижной характер труда. Налог при выплате надбавки не удерживался и в бюджет не перечислялся, что послужило основанием для привлечения общества к ответственности, предусмотренной статьей 123 НК РФ.

Организация оспорила решение налоговой инспекции в арбитражном суде.

Посмотреть решение суда

Обоснование расходов

Расходы на проезд, компенсируемые работнику, упоминаются в ряде статей ТК РФ. Так, ст. 57 ч. 2 говорит об обязательном включении упоминания о разъездном характере работы в трудовой договор, чтобы обосновать компенсацию. Необходимость оплаты проезда сотрудникам следует из ст. 129-1 (здесь уточняется, что компенсационная выплата является частью заработной платы).

Вопрос: Нужно ли облагать НДФЛ оплату работникам проезда на железнодорожном транспорте общего пользования от места жительства к месту работы, предусмотренную коллективным договором?

Посмотреть ответ

Кроме того, выделены отдельные ситуации:

Исполнение законодательных норм возможно тремя путями:

Порядок компенсации или оплаты проезда прописывается в ЛНА фирмы. Отдельный документ принимается, как правило, если перемещения на общественном транспорте касаются большого числа сотрудников.

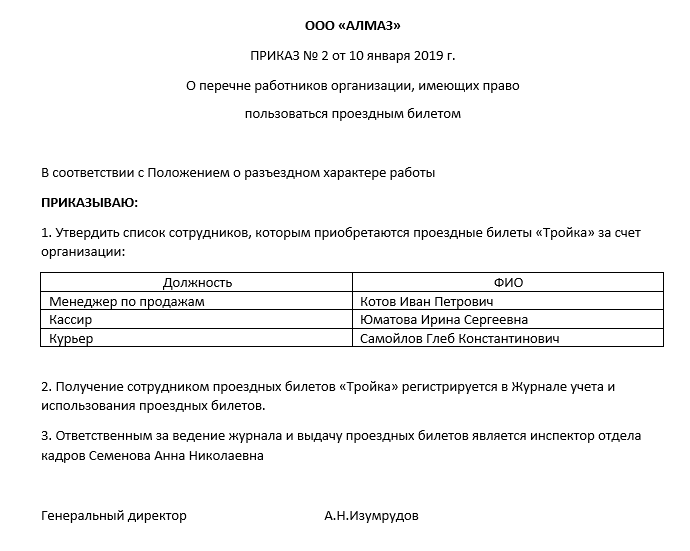

Список сотрудников, которым оплачивается проезд, утверждается приказом.

Бухгалтерский учет

В бухгалтерском учете для отражения таких операций могут использоваться три счёта:

Счета корреспондируют со счетами затрат, суммы относятся на соответствующее подразделение. Следует сразу сказать, что участие в проводках счета 70 может привести к спорам с налоговиками. Как правило, компенсации не облагаются налогом на доходы, взносами, но присутствие таких сумм на счете 70 дает ФНС основание это сделать. Ситуация может вылиться в судебное разбирательство.

В зависимости от способа оплаты схема проводок может быть различной. Приведем несколько примеров.

Деньги выдаются под отчет:

Организацией покупаются проездные:

Проездные могут приобретаться и через подотчетное лицо, тогда проводка на оприходование будет иметь вид Дт 50/3 Кт 71.

На заметку! Оприходование проездных на счет 50/3 «Денежные документы» производится по залоговой стоимости.

Третий вариант — организацией выдается фиксированная сумма. Здесь проводки аналогичны расчетам по подотчетным суммам, но используется счет 73: Дт 20 (23, 44 и др.) Кт 73 – фиксированная сумма учтена в расходах. Такой способ удобен, если сотрудник осуществляет многократные поездки на наземном общественном транспорте. На основании предполагаемого количества поездок составляется экономический расчет, документ утверждается руководителем. Если сотрудник отсутствовал часть месяца на работе (болел, взял незапланированный отпуск), суммы пересчитываются пропорционально. Неиспользованные средства переносятся на следующий месяц.

Заметим, что здесь возможна ситуация, когда налоговые органы признают сумму доплатой к заработной плате, а не компенсацией и потребуют начислить НДФЛ, взносы, ведь документально ее работник подтвердить не сможет.

В таком случае для включения ее в расходы по оплате труда необходимо четкое обоснование с использованием реальных цен на проезд, действующих в регионе.

Налоги

Оплата проезда не облагается налогом на доходы и взносами (письмо Минфина №03-04-05/46903 от 06/07/18 г., письмо ФСС №02-03-16/08-526П от 02/04/10 г.). «Проездные» суммы не облагаются НДС (ст. 149 НК РФ п.2-7), за исключением такси, в том числе маршрутного. Об этом следует помнить при установлении фиксированной суммы работнику за проезд.

Их можно включать в расходы по налогу на прибыль, как прочие, относящиеся к производству и реализации (ст. 264 НК РФ, п. 1-49), при условии документальной обоснованности.

Работающие на УСН уменьшать затраты на суммы оплаты проезда не могут, поскольку в ст. 346.16 п. 1 они напрямую не поименованы. Такие разъяснения не раз давал и Минфин и ФНС. С этой точкой зрения, однако, можно поспорить, если считать оплату проезда выплатой, связанной с режимом работы сотрудника (подпункт 6 п. 1 указанной статьи), и сделать на этом акцент в трудовом договоре, ЛНА фирмы.

Возмещение работнику расходов на проезд до работы: НДФЛ и страховые взносы

Многие компании оплачивают работникам стоимость проезда от дома до работы и обратно. Работодатели возмещают своим сотрудникам расходы на транспорт либо исходя из обязанности по Трудовому кодексу, либо по собственной инициативе. Разберемся, нужно ли облагать такую компенсацию НДФЛ и страховыми взносами.

Оплата стоимости проезда работника – от дома до работы и обратно

Вопрос доставки работников на работу и обратно трудовым законодательством не урегулирован, но многие работодатели оплачивают дорогу сотрудникам по собственной инициативе.

Работодатель может осуществлять доставку персонала собственным или арендованным транспортом. Так, возмещать расходы можно в виде:

Отметим, что организация вынуждена привозить сотрудников к месту работы, в частности, из-за технологических особенностей производства.

Доставку работников до места работы и обратно нужно отразить в трудовом или коллективном договоре. Тогда компенсацию затрат на проезд можно учесть при налогообложении прибыли. А вот если компенсация проезда не является формой оплаты труда и носит социальный характер, то учесть такие затрат при расчете налога на прибыль не получится.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Как подчеркивают чиновники, доход – это экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить.

Перечень доходов, освобождаемых от обложения налогом на доходы физических лиц, содержится в статье 217 Налогового кодекса.

Однако положений, предусматривающих освобождение от налога сумм возмещения организацией расходов работников на проезд (сумм оплаты стоимости проезда) от места жительства работников до места работы и обратно, статья 217 не содержит.

Поэтому такие доходы работников облагаются НДФЛ в общем порядке.

Страховые взносы

Перечень доходов, которые не облагают взносами, приведен в статье 422 Налогового кодекса.

В данном перечне не отражены суммы оплаты организацией услуг такси по перевозке работников из дома в офис и обратно, а также суммы возмещения организацией расходов работников на такси и на ГСМ при использовании личных автомобилей для поездки из дома в офис в период распространения коронавирусной инфекции.

Поэтому так же, как и НДФЛ, такое возмещение оплаты проезда до работы и обратно работникам нужно облагать страховыми взносами.

Такие разъяснения дал Минфин России в письме от 3 декабря 2020 года № 03-04-06/105658.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Оплата работникам проезда на общественном транспорте: компенсация или безналичная оплата. Как упростить работу бухгалтерии

Почти у всех есть работники, должностные обязанности которых связаны с разъездами по городу. Чаще всего это курьеры и менеджеры, впрочем, могут быть и юристы, и бухгалтеры.

Таким сотрудникам заранее приобретают проездной билет или компенсируют расходы на проезд на основании представленных работников документов. Однако сотрудники часто теряют документы или забывают приносить их вовремя. Даже при наличии всех документов, учет и расчет компенсации для бухгалтерии достаточно трудоемкий процесс.

Как упростить оплату проезда сотрудникам

Удобнее и выгоднее покупать проездные билеты централизовано и раздавать их работникам.

Юрлица и ИП могут купить сотрудникам проездные через интернет по безналичному расчету через сервис «Тройка Бизнес» (ООО «ОРЦ», агент Мосгортранса). Комиссию за это не возьмут.

Если вы вдруг не знаете, что такое «Тройка». Это электронная пополняемая пластиковая транспортная карта Москвы, по которой можно оплачивать проезд на всем общественном транспорте.

Надо собирать у сотрудников карточки «Тройка», чтобы воспользоваться сервисом?

Нет, достаточно знать номер карты.

Записать билеты на карту сразу после оплаты счета можно:

Если карт у сотрудников нет, их можно купить через сервис с доставкой. При заказе свыше 30000 рублей доставка карт бесплатная..

В общем, ездить никуда не надо, все оформите через сайт.

Какие документы получит бухгалтерия при покупке проездного через «Тройка Бизнес»

1. Договор (по запросу).

2. На услугу доставки, залоговую стоимость карт и услугу кошелёк 1 руб.: счета-фактуры и накладную ТОРГ 12.

1-й экземпляр накладной (экземпляр «ОРЦ») отправят на адрес электронной почты покупателя в момент передачи заказа в курьерскую службу. В момент получения карт необходимо передать экземпляр накладной с подписью и печатью курьеру.

2-й экземпляр накладной (экземпляр Покупателя) с подписью и печатью ООО «ОРЦ» вкладывается в конверт с картами.

3. На оплату проездных билетов:

Документы формируются после записи всех проездных билетов на карты «Тройка», оплаченных по одному счёту.

Получить оригиналы можно будет как в бумажном, так и в электронном виде. Для этого надо будет отправить электронное письмо по ссылке «Оформить отчётные документы», с указанием почтового или электронного адреса. Кроме того, документы могут отправляться через ЭДО.

Какие документы подготовить для обоснования необходимости оплаты проезда

Условие о разъездном характере работы является обязательным для включения в трудовой договор (ч. 2 ст. 57 ТК РФ). А вот порядок оплаты проезда или компенсации за него может быть определен коллективным договором или иным локальным нормативным актом, например, положением о разъездном характере работ. Указанными документами и можно установить, что организация сама покупает проездные билеты и выдает работникам.

Список работников, которым приобретаются билеты, утверждается приказом. Например, вот таким:

Облагается ли оплата проездных НДФЛ и страховыми взносами

Приобретение организациями для сотрудников с разъездным характером работы проездного билета непосредственно связано с выполнением трудовых обязанностей и поэтому не облагается НДФЛ и страховыми взносами (письмо Минфина России от 06.07.2018 № 03-04-05/46903, письмо ФСС РФ от 02.04.2010 № 02-03-16/08-526П).

Бухучет

Проездные билеты являются денежными документами и должны учитываться на счете 50 субсчет 3.

Дебет

Кредит

Первичные документы

Перечислена оплата за проездные билеты

Выписка банка, платежное поручение

Получены и оприходованы проездные билеты (только залоговая стоимость)

Универсальный передаточный документ

Карты выданы работникам (залоговая стоимость)

Журнал учета, ведомость выдачи карт

Отчет о принятых платежах и реестр

Возврат карты работником (например, в случае увольнения)

Журнал учета, бухгалтерская справка

Налоги

В соответствии со статьей 149 НК, не подлежат налогообложению НДС услуги по перевозке пассажиров городским пассажирским транспортом общего пользования (за исключением такси, в том числе маршрутного).

К услугам по перевозке пассажиров городским пассажирским транспортом общего пользования относятся услуги по перевозке пассажиров по единым условиям перевозок пассажиров по единым тарифам за проезд, установленным органами местного самоуправления, в том числе с предоставлением всех льгот на проезд (подп. 7 п. 2 ст. 149 НК РФ).

Поскольку услуги НДС не облагаются, в УПД в графе НДС по стоимости самой карты и по услугам перевозки будет указано «Без НДС». Облагаться НДС будет только стоимость доставки карт.

Налог на прибыль

Стоимость проездных билетов можно учесть в расходах по налогу на прибыль как прочие расходы, связанные с производством и реализацией (подп. 49 п. 1 ст. 264 НК РФ).

Однако помним, что обязательным условием является соответствие произведенных затрат условиям признания расходов, установленным п. 1 ст. 252 НК РФ. Т.е. должны быть все документы по обоснованию необходимости оплаты проездных.

Налог по УСН

ФНС и Минфин считают, что учесть расходы на компенсацию проезда работникам нельзя, поскольку такие расходы не поименованы в п.1 ст.346.16 НК РФ (письма Минфина России от 16.12.2011 № 03-11-06/2/174, ФНС России от 04.04.2011 № КЕ-4-3/522).

Однако есть и другая точка зрения — расходы на приобретение проездных билетов могут быть отнесены к расходам на оплату труда, предусмотренным пп.6 п.1 ст.346.16 НК РФ, как выплаты, связанные с режимом работы.

Компенсация работникам проезда к месту работы

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В соответствии с условиями трудового договора расходы на оплату проезда на такси от места работы при окончании времени работы после 22:00 компенсируются работнику на основании предоставленных документов (кассового чека). Данный пункт трудового договора экономически обоснован следующими аргументами: график работы работника, при котором сложно добираться на общественном транспорте после 22:00, а также удаленностью места работы от места жительства работника.

Как оформить данные отчеты сотрудника? Необходим ли авансовый отчет (счет 71) или можно оформлять по бухгалтерской справке (счет 73)? Необходимо ли облагать компенсацию проезда страховыми взносами и НДФЛ?

Рассмотрев вопрос, мы пришли к следующему выводу:

В рассматриваемом случае факт оплаты организацией-работодателем услуг такси по доставке сотрудников к месту работы и обратно не образует у них дохода, подлежащего налогообложению НДФЛ.

Существуют предпосылки и для неначисления страховых взносов на стоимость оплаты проезда сотрудников. В то же время мы не исключаем, что необложение страховыми взносами этих выплат может повлечь за собой налоговые риски.

В данной ситуации расчеты с работниками можно вести на отдельном субсчете, открытом к счету 73 «Расчеты с персоналом по прочим операциям», или к счету 76 «Расчеты с разными дебиторами и кредиторами».

Порядок отражения этих выплат в конкретных видах налоговой отчетности будет зависеть от того, какое решение принято в отношении обязанности по исчислению с них НДФЛ и страховых взносов.

Обоснование вывода:

НДФЛ

Страховые взносы

В соответствии с пп. 1 п. 1 ст. 420 НК РФ для организаций объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Выплаты и иные вознаграждения в пользу физических лиц, перечисленные в п.п. 4-8 ст. 420 НК РФ, не относятся к объекту обложения страховыми взносами.

Перечень сумм, не подлежащих обложению страховыми взносами для плательщиков, осуществляющих выплаты в пользу физических лиц, установлен ст. 422 НК РФ и является исчерпывающим. Оплата стоимости проезда работников к месту работы и обратно в указанном перечне не поименована, на основании этого факта Минфин России приходит к выводу, что суммы такой оплаты облагаются страховыми взносами в общеустановленном порядке. Смотрите п. 2 письма Минфина России от 19.04.2019 N 03-04-06/28569, письмо Минфина России от 18.01.2019 N 03-03-06/1/2093.

В то же время в арбитражной практике существует позиция, что сам по себе факт наличия трудовых отношений между работодателем и его работниками не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда. Так, в постановлении от 14.05.2013 N 17744/12 Президиум ВАС РФ сделал следующие выводы: Сам по себе факт наличия трудовых отношений между работодателем и его работниками не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда. В отличие от трудового договора, который в соответствии со статьями 15 и 16 ТК РФ регулирует именно трудовые отношения, коллективный договор согласно статье 40 ТК РФ регулирует социально-трудовые отношения. Выплаты социального характера, основанные на коллективном договоре, не являющиеся стимулирующими, не зависящие от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не являются оплатой труда работников (вознаграждением за труд), в том числе и потому, что не предусмотрены трудовыми договорами. Таким образом, эти выплаты не являются объектом обложения страховыми взносами и не подлежат включению в базу для начисления страховых взносов.

Указанную позицию поддержал ВС РФ в определениях от 04.09.2017 N 303-КГ17-6952 по делу N А51-10641/2016, от 04.06.2018 N 309-КГ18-5970.

Если говорить непосредственно о доставке сотрудников к месту работы и обратно, то можно привести в пример постановление АС Западно-Сибирского округа от 28.08.2014 N Ф04-8569/14 по делу N А45-20334/2013, в котором представлен вывод о том, что компенсация проезда к месту работы и обратно в рассмотренном споре не являлась стимулирующей выплатой, не зависела от квалификации работников, сложности, качества, количества, условий выполнения работы, не признана оплатой труда работников (вознаграждением), в том числе и потому, что не предусмотрена трудовыми договорами, в связи с чем не является объектом обложения страховыми взносами и не подлежит включению в базу для начисления страховых взносов. В постановлении ФАС Северо-Западного округа от 18.01.2013 N Ф07-8246/12 по делу N А26-2680/2012 указывается, что произведенные предпринимателем по договорам, заключенным с организациями-перевозчиками, перечисления представляют собой оплату услуг, оказанных сторонней организацией предпринимателю, и не являются выплатами в пользу работников по гражданским или трудовым договорам, тем более что условиями трудовых договоров соответствующие положения не предусмотрены (смотрите также постановление ФАС Центрального округа от 03.09.2012 N Ф10-2647/12 по делу N А14-8017/2011)*(1).

Однако в рассматриваемом случае, как следует из текста вопроса, обязанность оплаты питания сотрудников для работодателя установлена не коллективным договором, а положениями трудовых договоров. На наш взгляд, это обстоятельство может свидетельствовать о том, что оплата работнику расходов на проезд в данном случае по своей сути является частью заработной платы (ст. 131 ТК РФ), т.е. выплатой в рамках трудовых отношений. Поэтому применить указанную позицию судов к данной ситуации затруднительно.

Если оплата стоимости проезда будет установлена коллективным договором или иным локальным актом, к примеру, Положением о социальной поддержке, полагаем, что в такой ситуации можно будет говорить о том, что оплата услуг такси имеет социальную направленность и не входит в систему оплаты труда, а значит, не подлежит обложению страховыми взносами. В то же время не исключаем вероятность возникновения претензий со стороны контролирующих органов даже при таком документальном оформлении.

Бухгалтерский учет

Применяемая в настоящее время методология бухгалтерского учета предусматривает учет расчетов с подотчетными лицами только по суммам денежных средств, выдаваемых им под отчет. При этом под подотчетными лицами понимаются сотрудники организации, которым выдаются наличные денежные средства из кассы на расходы, связанные с осуществлением деятельности юридического лица (ИП). Выдача средств под отчет оформляется на основании распорядительного документа юридического лица (ИП) либо по письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату. Смотрите п. 6.3 Указания Банка России от 11.03.2014 N 3210-У.

На основании Плана счетов финансово-хозяйственной деятельности организаций и Инструкции по его применению, утвержденных приказом Минфина России от 31.10.2000 N 94н, для обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и операционные расходы, предназначен счет 71 «Расчеты с подотчетными лицами». В рассматриваемом случае сотрудники подотчетными лицами не являются, а выступают скорее в роли кредиторов организации. В связи с этим полагаем, что в данной ситуации расчеты с работниками можно вести на отдельном субсчете, открытом к счету 73 «Расчеты с персоналом по прочим операциям» или к счету 76 «Расчеты с разными дебиторами и кредиторами».

В связи с тем, что сотрудники изначально расходуют на оплату проезда собственные средства в данном случае, соответственно, можно говорить только о возмещении работникам произведенных ими расходов. Для случаев, когда сотрудник аванс на хозяйственные расходы не получает, унифицированная форма отчета о произведенных расходах не установлена. Форма авансового отчета АО-1 (утверждена постановлением Госкомстата России от 01.08.2001 N 55) применяется для учета денежных средств, выданных подотчетным лицам. Поэтому, по нашему мнению, организация вправе сама в своей учетной политике установить форму отчета о произведенных расходах с учетом требований, предусмотренных ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (при этом никто не запрещает выбрать форму N АО-1 или использовать любую иную форму, в т.ч. бухгалтерскую справку).

Порядок отражения этих выплат в конкретных видах налоговой отчетности будет зависеть от того, какое решение принято в отношении обязанности по исчислению с них НДФЛ и страховых взносов. Более подробно вопросы оформления отчетности мы сможем рассмотреть в рамках отдельной консультации при получении соответствующего запроса.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Об НДФЛ и взносах с компенсации затрат на проезд к месту работы и обратно

Некоторые организации компенсируют сотрудникам проезд на общественном транспорте на работу и обратно. Надо ли в этом случае начислять взносы?

Возмещения расходов на дорогу к месту работы и обратно нет в перечне необлагаемых сумм. Поэтому нужно начислить взносы, считаетфинансовое ведомство.

Суды говорят иначе: на компенсацию, предусмотренную коллективным договором, взносы можно не начислять, ведь это социальная выплата. Хотя позиция сформировалась, когда действовал Закон о страховых взносах, полагаем, она актуальна и сейчас. Правила НК РФ об уплате взносов аналогичны. Имейте в виду, что если руководствоваться подходом судов, то споры с контролерами неизбежны.

Вопрос: О налоге на прибыль, НДФЛ и страховых взносах при оплате (возмещении) стоимости проезда работников к месту работы и обратно.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 18 января 2019 г. N 03-03-06/1/2093

Департамент налоговой и таможенной политики рассмотрел обращение от N и сообщает следующее.

Согласно положениям статьи 252 Налогового кодекса Российской Федерации (далее — НК РФ) налогоплательщик уменьшает полученные доходы на сумму произведенных экономически обоснованных и документально подтвержденных расходов (за исключением расходов, указанных в статье 270 НК РФ) при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Вместе с тем обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

При этом на основании пункта 26 статьи 270 НК РФ при определении налоговой базы не учитываются расходы на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом, за исключением сумм, подлежащих включению в состав расходов на производство и реализацию товаров (работ, услуг) в силу технологических особенностей производства, и за исключением случаев, когда расходы на оплату проезда к месту работы и обратно предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами.

По вопросу об обложении страховыми взносами сообщаем.

Подпунктом 1 пункта 1 статьи 420 НК РФ определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 НК РФ), в частности, в рамках трудовых отношений.

В соответствии с пунктом 1 статьи 421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных пунктом 1 статьи 420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в статье 422 НК РФ.

Перечень не подлежащих обложению страховыми взносами сумм выплат физическим лицам, приведенный в статье 422 НК РФ, является исчерпывающим.

В связи с тем что выплаты работникам в виде компенсации стоимости их проезда к месту работы и обратно не поименованы в указанном перечне статьи 422 НК РФ, они облагаются страховыми взносами в общеустановленном порядке.

По вопросу об обложении налогом на доходы физических лиц сообщаем.

Согласно статье 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физических лиц в соответствии с главой 23 «Налог на доходы физических лиц» НК РФ.

В соответствии с пунктом 1 статьи 210 НК РФ при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло.

Перечень доходов, освобождаемых от обложения налогом на доходы физических лиц, содержится в статье 217 НК РФ.

Положений, предусматривающих освобождение от обложения налогом на доходы физических лиц сумм возмещения организацией стоимости проезда работников к месту работы и обратно, статья 217 НК РФ не содержит, и указанные доходы подлежат обложению налогом на доходы физических лиц в установленном порядке.

Заместитель директора Департамента

А.А.СМИРНОВ

(1).jpg)