компенсация расходов по договору гпх проводки

Какие делают проводки по договорам ГПХ

Какие счета применить для расчетов по договору ГПХ

Иногда для компании отдельные виды работ (услуг) выполняют физлица по договорам гражданско-правового характера (ГПХ).

В этом случае бухгалтеру требуется провести в бухучете необходимые операции: по отражению и выплате вознаграждения, начислению страховых взносов, удержанию НДФЛ и т. д. Какие счета для этого применить?

Для отражения расчетов в рамках договора ГПХ применяется счет 76 «Расчеты с разными дебиторами и кредиторами». Этот счет нужно использовать вне зависимости от того, выполняет работу по договору ГПХ сотрудник этой же компании или стороннее лицо, не состоящее в трудовых отношениях с работодателем (заказчиком). В данном случае некорректно использовать для отражения расчетов счет 70 «Расчеты с персоналом по оплате труда», так как он не предназначен для учета подобного рода операций.

Какие использовать проводки в бухучете по договору ГПХ? Корреспондирующие счета определяются в зависимости от того, для каких целей была выполнена работа (оказана услуга): для нужд основного или вспомогательного производства, для решения общехозяйственных задач и т. д.

Проводки по начислению вознаграждения:

С проводками по различным хозяйственным операциям вас познакомят материалы:

Как правильно заключить договор ГПХ с физлицом, тоже рассказывается у нас на сайте. А эксперты КонсультантПлюс подготовили инструкцию, с помощью которой вы можете проверить его на налоговые риски:

Чтобы посмотреть рекомендации, получите бесплатный пробный доступ к К+ и переходите в Готовое решение.

Проводка в бухучете по выплате начисленного вознаграждения

Каждая из указанных в предыдущем разделе проводок формирует в учете обязательство заказчика перед исполнителем по выплате вознаграждения за выполненные по договору ГПХ работы (оказанные услуги). Оно возникает после того, как заказчик примет у исполнителя работы (услуги) и подпишет акт сдачи-приемки. Акт будет служить основанием для проводок в учете. Затем заказчику необходимо расплатиться с исполнителем и также отразить эту операцию в учете.

Для отражения расчетов по договорам ГПХ применяется проводка:

Основанием для такой записи в бухучете (помимо договора и акта) будет служить выписка банка, если деньги перечислены в безналичной форме, или расходный кассовый ордер — при выплате исполнителю денег из кассы.

С проводками по учету кассовых операций вас познакомит этот материал.

Как заказчику рассчитывать налог на прибыль, уплачивать НДФЛ и страховые взносы при оплате услуг физическому лицу, вы можете узнать в КонсультантПлюс, получив пробный доступ к системе бесплатно.

На каком счете отразить НДФЛ с выплат исполнителю

При выплате вознаграждения источник выплат обязан удержать НДФЛ с начисленной физлицу суммы (подп. 6 п. 1 ст. 208 НК РФ). Заказчик не должен исполнять обязанности налогового агента по НДФЛ только в том случае, когда договор ГПХ заключен с ИП, частным нотариусом или адвокатом. Эти категории исполнителей уплачивают налог сами (п. 2 ст. 227 НК РФ).

Операции по начислению налога и перечислению его в бюджет производятся по следующей схеме:

Обязанности налогового агента при выплатах в рамках договора ГПХ не ограничиваются удержанием налога, его перечислением и отражением выплат в форме 6-НДФЛ. По завершении года нужно оформить справку 2-НДФЛ или сообщить налоговикам и получателю дохода о невозможности удержания налога, если вознаграждение выдано в натуральной форме (п. 5 ст. 226 НК РФ).

Как показать в учете страховые взносы по договору с физическим лицом

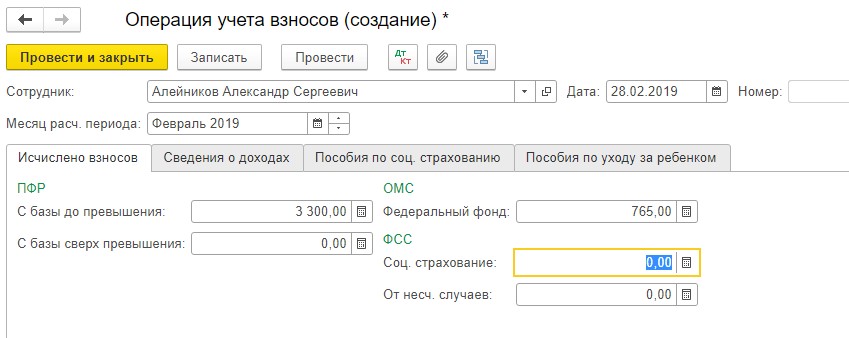

На суммы вознаграждения по договору ГПХ начисляются страховые взносы: на обязательное пенсионное и медицинское страхование. Взносы в ФСС на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством начислять не нужно (подп. 2 п. 3 ст. 422 НК РФ).

Взносы на страхование от несчастных случаев начисляются только в том случае, когда в договоре ГПХ это предусмотрено (абз. 4 п. 1 ст. 5, п. 1 ст. 20.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Начисление и уплата страховых взносов отражаются записями по счетам бухучета в следующем порядке:

На счете 69 нужно организовать аналитический учет по видам уплачиваемых страховых взносов (субсчет «Расчеты с ПФР», субсчет «Расчеты с ФФОМС» и т. д.).

Как отразить в РСВ выплаты по договорам ГПХ, рассказано в этой публикации.

Итоги

Проводки по договору ГПХ с физическим лицом затрагивают разные счета учета. Начисление вознаграждения отражается на счете 76 «Расчеты с разными дебиторами и кредиторами». Выплату его заказчик проводит по дебету счета 76 в корреспонденции со счетами учета денежных средств. На сумму вознаграждения начисляются страховые взносы с отражением их на счете 69 «Расчеты по социальному страхованию и обеспечению». Удержание и перечисление НДФЛ с полученного вознаграждения производится с применением счета 68 «Расчеты по налогам и сборам».

Бухгалтерский и налоговый учет вознаграждений физлицам по договору ГПХ

Каков порядок исчисления НДФЛ и страховых взносов при выплате вознаграждения физическому лицу? Разбираемся с экспертом службы Правового консалтинга ГАРАНТ Юлией Галимардановой.

Исходная ситуация

Российская организация (садовое некоммерческое товарищество) планирует привлечь стороннее физическое лицо (резидент, не индивидуальный предприниматель, не сотрудник) по договору гражданско-правового характера о выполнении работ по замене стальных труб на полиэтиленовые.

Каков порядок отражения в бухгалтерском и налоговом учете организации данной операции, в том числе ее документальное оформление? Каков порядок исчисления НДФЛ и страховых взносов при выплате вознаграждения физическому лицу?

Ответ

Бухгалтерский и налоговый учет операций по выплате вознаграждения физическому лицу по договору ГПХ на выполнение рассматриваемых работ, а также порядок исчисления НДФЛ и страховых взносов представлен ниже.

Как быть, если у вас проблема с дебиторской задолженностью? Центр обучения «Клерка» приглашает на бесплатный вебинар 23 ноября, где мы во всем разберемся. Не забудьте записаться.

Обоснование ответа

Согласно ст. 420 ГК РФ, договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

К гражданско-правовым договорам (далее — ГПХ) об оказании услуг (выполнении работ) относятся:

Условия договора ГПХ с физическим лицом определяются сторонами в соответствии с ГК РФ и не регулируются положениями ТК РФ. Иными словами, выполнение работ (оказание услуг) физическим лицом по договору ГПХ не приводит к установлению трудовых отношений между ним и заказчиком.

По договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (п. 1 ст. 702 ГК РФ).

Как видно из п. 1 ст. 702 ГК РФ, предметом договора подряда является выполнение определенной работы и передача ее результата заказчику. Существо предусмотренной договором подряда работы может заключаться как в изготовлении вещи, ее переработке, обработке, так и в выполнении иных работ (демонтаж, ремонт, реконструкция, сборка и т.п.) с передачей результата выполненной работы заказчику (п. 1 ст. 703 ГК РФ).

Бухгалтерский учет у заказчика

В соответствии с п. 4 ПБУ 10/99 «Расходы организации», расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на: расходы по обычным видам деятельности; прочие расходы.

Затраты на приобретение (работ) услуг, необходимых для осуществления производственной деятельности организации, признаются в составе расходов по обычным видам деятельности на дату подписания акта о выполнении работ (оказании услуг) (пункты 5, 16 ПБУ 10/99). Такие затраты принимаются в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности, определяемой исходя из цены и условий, установленных договором.

В зависимости от вида произведенных работ (оказанных услуг) вознаграждение, выплачиваемое по договорам подряда (оказания услуг), в соответствии с Планом счетов бухгалтерского учета учитывается на счетах учета затрат или формирует стоимость созданных в результате выполнения работ ТМЦ (ОС, НМА, МПЗ).

Стоимость выполненных работ (оказанных услуг), не имеющих отношения к основной деятельности организации, включается в состав прочих расходов по дебету счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы».

Выплаты физическим лицам, не являющимся работниками организации, учитывают на счете 76 «Расчеты с разными дебиторами и кредиторами».

Операции, связанные с выплатой физическому лицу, не являющемуся работником, в рамках заключенного с ним гражданско-правового договора об оказании услуг (выполнении работ), в бухгалтерском учете организации могут быть отражены следующим образом:

— начислено вознаграждение физическому лицу по гражданско-правовому договору;

— удержан НДФЛ при выплате вознаграждения;

— начислены страховые взносы;

— выплачено вознаграждение исполнителю.

Документооборот у заказчика

Заключение договора ГПХ не приводит к установлению трудовых отношений между физлицом и заказчиком услуг (работ), оформление кадровых документов (приказов о приеме и увольнении, личной карточки, табеля и пр.) не требуется.

Законодательством не установлены конкретные документы, оформляемые при оказании услуг. Поэтому перечень документов, которые должны быть составлены, может быть утвержден сторонами в договоре. К документам, подтверждающим факт оказания услуг (выполнения работ), можно отнести:

Если услуги оказываются в рамках одного договора, действие которого рассчитано на длительный период времени (не на один отчетный период), то в этом случае договором может быть предусмотрено составление «закрывающих» документов один раз в месяц (или в квартал, исходя из специфики обслуживания).

О форме акта выполненных работ целесообразно условиться в договоре.

Налог на прибыль

В соответствии с п. 21 ст. 255 НК РФ в состав расходов включаются затраты на оплату труда работников, не состоящих в штате организации-налогоплательщика, за выполнение ими работ по заключенным договорам ГПХ.

Указанная норма применяется с учетом положений п. 1 ст. 252 НК РФ, согласно которому расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (постановление Президиума ВАС РФ от 15.07.2008 N 2936/08).

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ).

Полученное физическим лицом вознаграждение за выполненную работу (оказанную услугу) признается объектом обложения НДФЛ и облагается по общей ставке 13% (15%) (ст. 224 НК РФ, смотрите также письмо Минфина России от 09.09.2020 N 03-04-05/79095).

Согласно п. 1 и п. 2 ст. 226 НК РФ, организация, от которой или в результате отношений с которой налогоплательщик получил доходы, обязана исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со ст. 225 НК РФ с учетом особенностей, предусмотренных ст. 226 НК РФ. При этом исчисление и уплата НДФЛ производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением отдельных видов доходов, облагаемых по специальным правилам.

Оплата организацией за физических лиц, являющихся исполнителями по гражданско-правовым договорам, стоимости проезда и проживания в месте исполнения услуг признаются доходом налогоплательщиков, полученным в натуральной форме, и суммы такой оплаты подлежат обложению НДФЛ.

Кроме того, налогообложению также подлежат доходы физического лица — исполнителя по гражданско-правовому договору в виде сумм возмещения организацией его расходов, связанных с оказанием услуг по такому договору (письма Минфина России от 02.02.2018 N 03-04-06/6138, от 25.10.2017 N 03-04-06/69945, от 21.07.2017 N 03-03-06/1/46709, от 23.08.2016 N 03-04-06/49311, от 08.08.2016 N 03-04-06/46423).

При этом п. 2 ст. 221 НК РФ налогоплательщикам, получающим доходы от выполнения работ (оказания услуг) по договорам ГПХ, предоставлено право на профессиональные вычеты в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг). Это право они могут реализовать путем подачи письменного заявления налоговому агенту.

Страховые взносы

На основании подп. 2 п. 3 ст. 422 НК РФ, вознаграждения физическим лицам по договорам ГПХ не включаются в базу для исчисления взносов на ОСС на случай временной нетрудоспособности и в связи с материнством (далее по тексту — также ВНиМ). Соответственно, на те выплаты по гражданско-правовым договорам, которые признаются объектом обложения, следует начислять только страховые взносы на ОПС и ОМС (письмо Минфина России от 12.04.2019 N 03-15-05/26092). При исчислении взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не должны учитываться выплаты, начисленные сотрудникам на основании гражданско-правовых договоров с ними.

Если помимо вознаграждения по ГПД физическим лицам возмещаются фактически произведенные и документально подтвержденные расходы, связанные с выполнением работ, оказанием услуг по ГПД, а также оплачиваются такие расходы, то эти выплаты с 1 января 2021 года не подлежат обложению страховыми взносами (подп. 16 п. 1 ст. 422 НК РФ).

Страховые взносы от НС и ПЗ

Объектом обложения взносами по страхованию от НС и ПЗ признаются выплаты и иные вознаграждения, начисляемые в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ и (или) оказание услуг, договора авторского заказа, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы (ст. 20.1 Закона N 125-ФЗ).

То есть если гражданско-правовым договором о выполнении физическим лицом работ (оказании услуг) не предусмотрена обязанность заказчика об уплате страховых взносов от НС и ПЗ, то при выплате вознаграждения в пользу физического лица объекта для начисления страховых взносов от НС и ПЗ не возникает.

То есть взносы на страхование от НС и ПЗ уплачиваются только в том случае, если это прямо установлено в договоре.

Особенности учета операций по договорам ГПХ в программах 1С

Некоторые компании или индивидуальные предприниматели из-за удобства и выгоды могут прибегать к заключению договоров, которые называются ГПХ. Данный вид договора значительно отличается от обычного трудового договора, к которому мы все так привыкли. В чем же заключается удобство и выгода такого рода договорных отношений, мы разберем в данной статье ниже, а также узнаем, как можно отразить в системе программы 1С: Бухгалтерия и 1С: Зарплата и управление персоналом операции с данным видом договора.

В начале разберемся, что означает аббревиатура ГПХ?

Дословно аббревиатура звучит как договор гражданско-правового характера. Его обычно заключают, для оказание каких-либо услуг, выполнение ряда работ или выполнения подряда. Также его часто заключают для выполнения авторского заказа для компании или организации.

В чем же отличие данного вида договора от обычного трудового договора? Давайте разберемся по порядку.

Во-первых, договор ГПХ регулируется с помощью Гражданского кодекса РФ. Когда как трудовой договор, заключенный между сотрудником и работодателем регулируется Трудовым кодексом РФ.

В-третьих, отличие в выплатах. По трудовому законодательству, выплаты по зарплате сотрудникам работодателю нужно производить два раза в месяц. А вот тем сотрудникам, кто работает по ГПХ, только тогда, когда все работы будут выполнены. Если конечно не прописаны иные условия, например, такие как сдача работ по этапам или авансовые платежи.

Уплата НДФЛ организацией по ГПХ (согласно Налоговому кодексу РФ) составляет 13%, уплаты страховых взносов (на пенсионное обязательное страхование) – 22%, на медицинское страхование- 5,1%. Так как работодатель не делает никаких выплат по пособию по временной нетрудоспособности физическому лицу, следовательно на выплаты не могут быть начислены страховые взносы в ФСС.

Важно, чтобы был правильно составлен предмет договора ГПХ и условия при ее заключения. И важно, чтобы он существенно различался с договорами трудовыми. Иначе если будет осуществлена проверка соблюдения законодательства, ФСС или ИФНС могут в судебном порядке изменить договор ГПХ на трудовой. Могут быть также доначислены страховые взносы и пене и даже штрафы.

Начисление вознаграждений по договорам ГПХ в системе программы 1С: Бухгалтерия 8 редакция 3.0

Если для расчета заработной платы, вы не ведете учет в отдельной конфигурации и договор заключен впервые с этим физическим лицом, следовательно, он отсутствует в справочнике, нужно будет создать совершенно новый раздел справочника под названием “Физические лица”. Если с данным сотрудником уже был заключен договор, то этого делать не нужно.

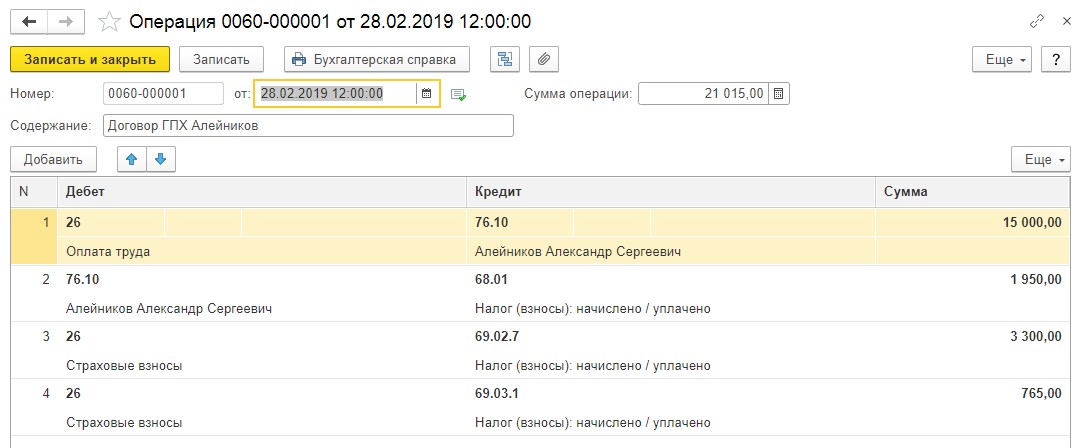

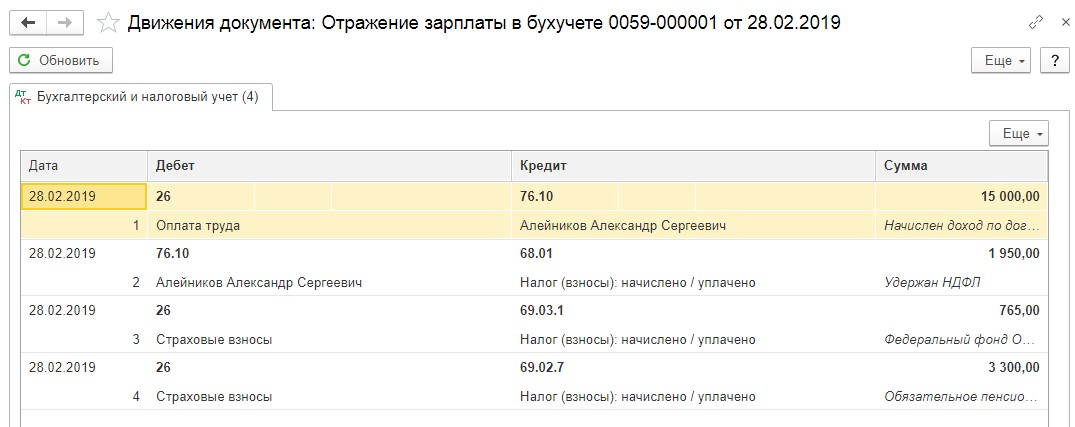

В счете 76.10 необходимо зайти в документ «Операция», для этого выбираем раздел Операции, далее «Операции, введенные вручную» и указываем следующие проводки:

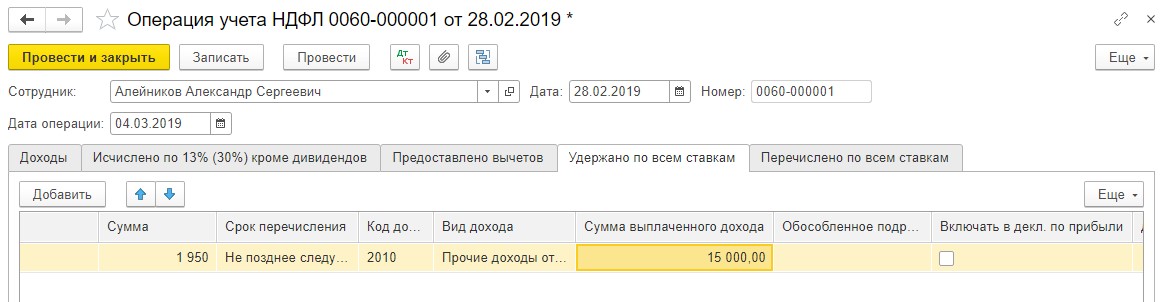

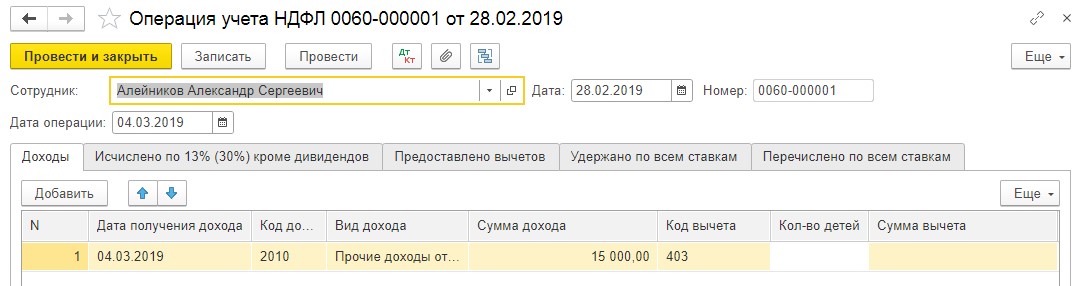

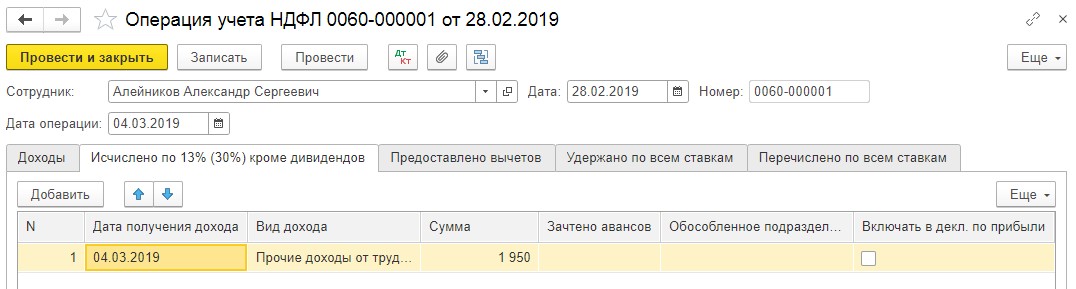

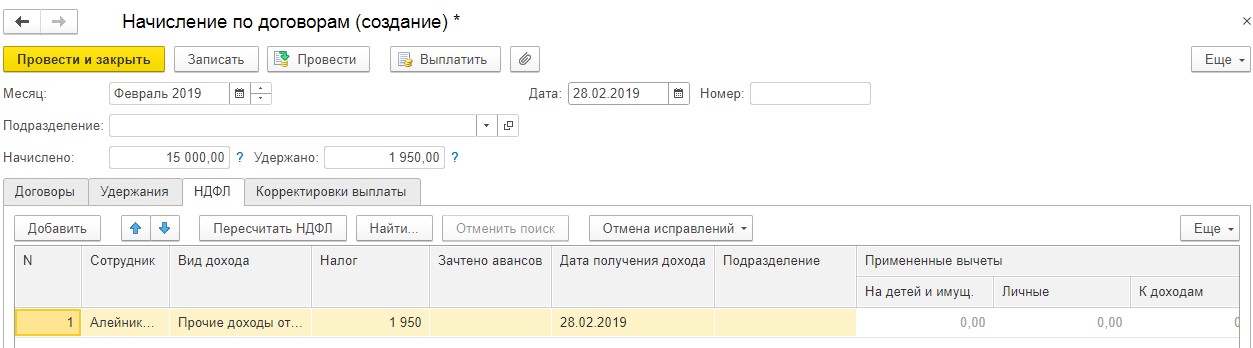

Для того, чтобы отчеты формировались автоматически (расчет по взносам страховым, 6-НДФЛ, 2-НДФЛ) необходимо сделать документ под названием «Операция учета НДФЛ». Для этого заходим в раздел «Зарплата и кадры» и далее «Все документы по НДФЛ»

Дата выплаты вознаграждения физическому лицу и дата получения дохода, как мы можем заметить, равны, так как вознаграждения по ГПХ видны по коду дохода 2010, это важно учитывать при заполнении документа.

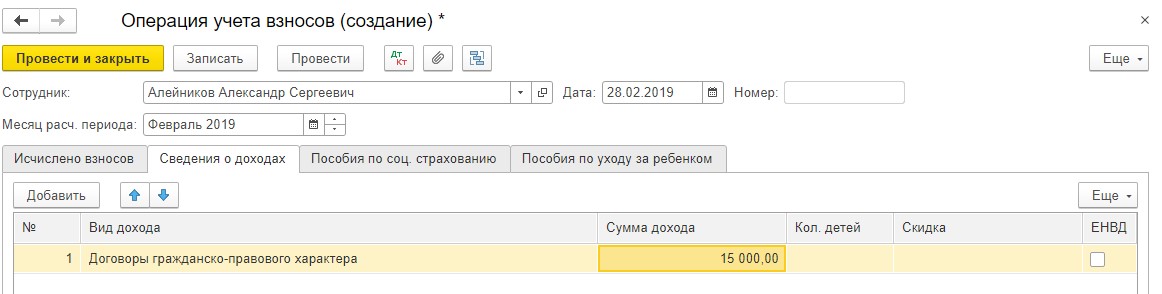

С помощью раздела «Операция учета взносов» мы можем отразить данные учета страховых взносов. Выбираем раздел «Зарплата и кадры» и далее «Операции учета взносов».

Начисление вознаграждений по договорам ГПХ в системе программы 1С: Зарплата и управление персоналом, редакция 3.1

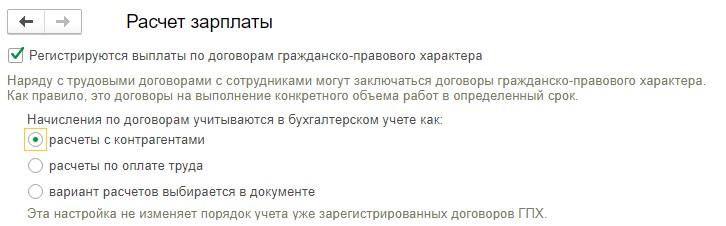

В начале нашей работы устанавливаем галочку напротив раздела “Регистрируются выплаты по договорам гражданско-правового характера”, для этого заходим в «Настройки» и далее «Расчет зарплаты». После этого выбираем значения:

Важно учесть, что если Вы выберете “расчеты с контрагентами”, то начисления будут видны в счете 76.10 “Прочие расчеты с физическими лицами”. При этом будет осуществлена синхронизация с конфигурацией 1С: Бухгалтерия предприятия; Однако если вы проставите “расчеты по оплате труда”, то данные операции будут видны по кредиту счета 70 “Расчеты с персоналом по оплате труда” и способ отражения в бухучете будет задаваться непосредственно в самом документе.

Во вкладке «Зарплата» появится пункт «Договоры (в т.ч. авторские)», как только Вы укажите галочку “Регистрируются выплаты по договорам гражданско-правового характера”.

Для начислений по ГПХ в ЗУП редакция 3 создадим необходимые при этом документы:

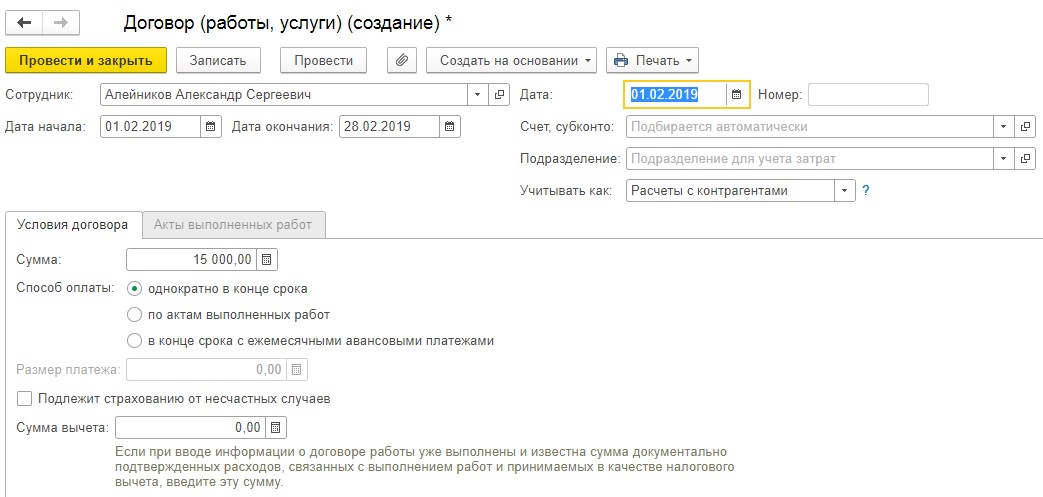

1) Договор (работы, услуги)». Для этого заходим во вкладку «Зарплата», а далее «Договоры» (в т.ч. авторские). Или же это возможно сделать так: из карточки сотрудника, нажать «Оформить договор», далее «Договоры (ГПХ)», затем «Договор (работы, услуги)»;

Обратите внимание на следующие поля при их заполнении:

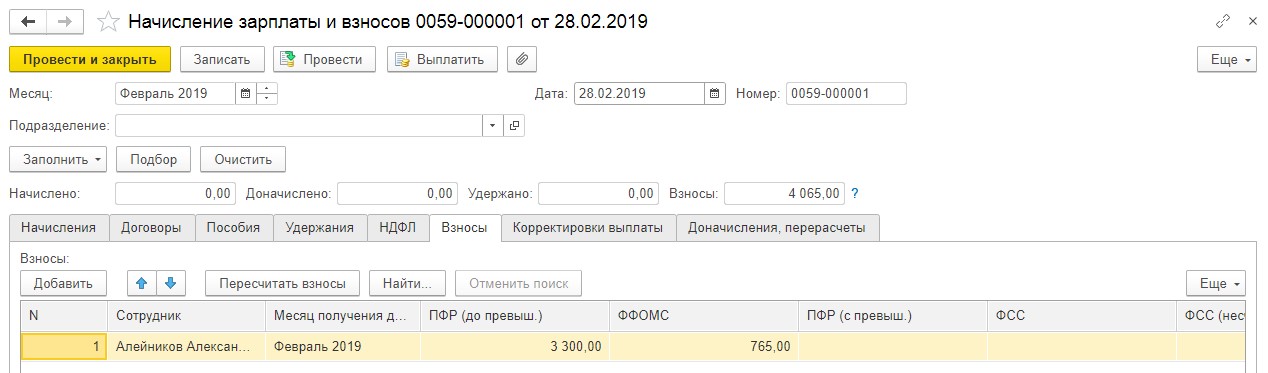

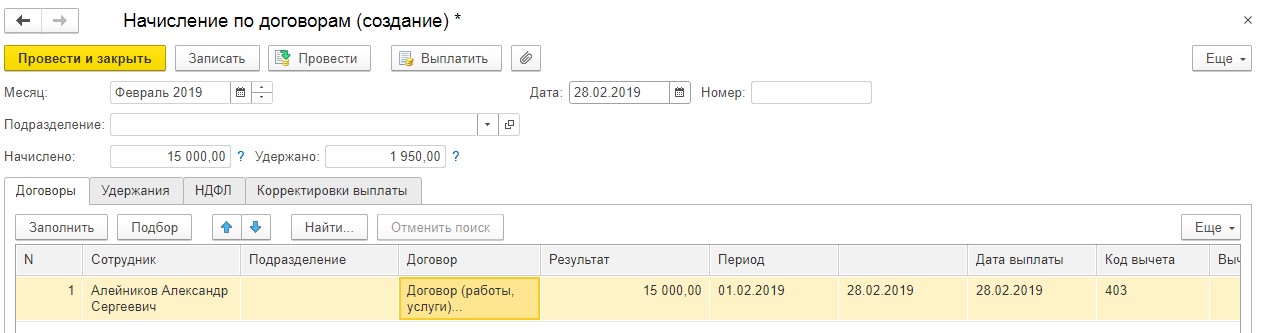

2) Начисления будут происходить либо с помощью: «Начисление зарплаты и взносов». Для этого зайдите в «Зарплата», а далее «Начисление зарплаты и взносов». Или же с помощью «Начисление по договорам». Зайдите в «Зарплата»,далее «Начисление по договорам» (в т.ч. авторским)). Это зависит от выбора способа оплаты при заключении договора. Эти два документа отличаются только тем, что в них разная дата выплат вознаграждения. Если нужно сделать выплату до расчета заработной платы непосредственно всех сотрудников, то используем документ «Начисление по договорам». Но обратите внимание, что страховые взносы будут рассчитаны все равно в документе «Начисление зарплаты и взносов».

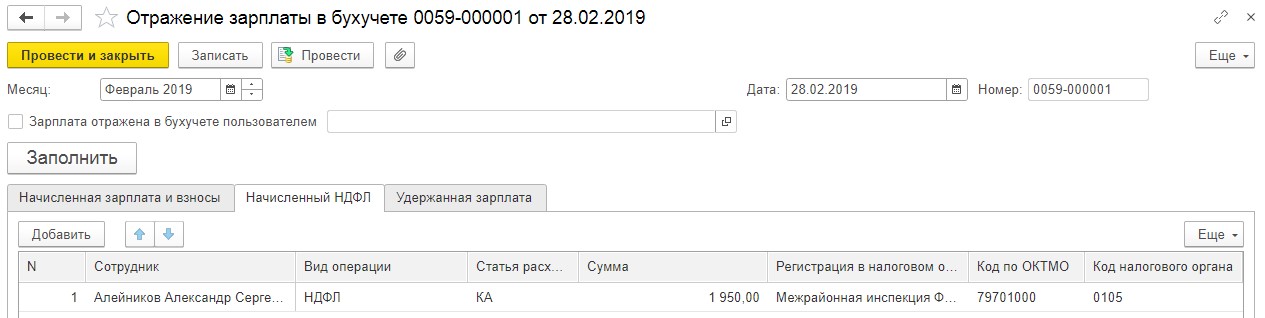

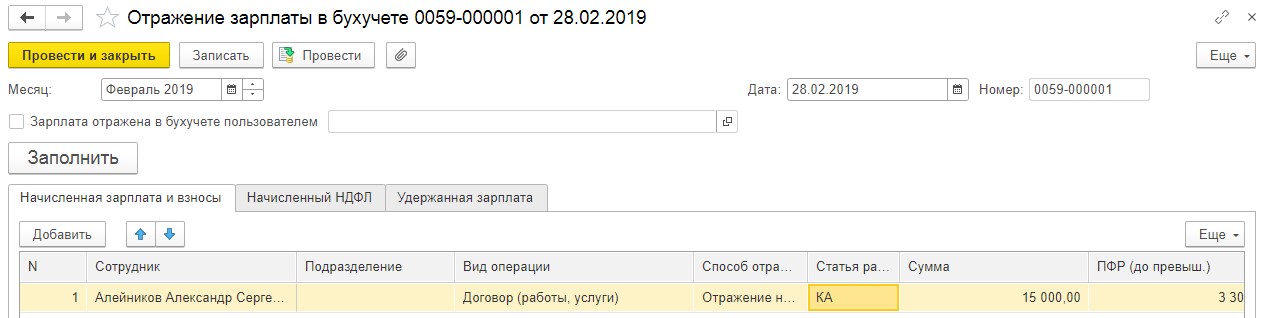

3) Формируем документ «Отражение зарплаты в бухучете», для этого заходим в «Зарплата», выбираем «Бухучет», далее «Отражение зарплаты в бухучете», для того, чтобы отразить начисления вознаграждений по договорам ГПХ на счетах учета. И этот документ будет заполнен автоматически.

Не забудьте произвести синхронизацию с системой программы 1С: Бухгалтерия предприятия после проведения документа. Для этого зайдите в раздел «Администрирование» и далее «Синхронизация данных».

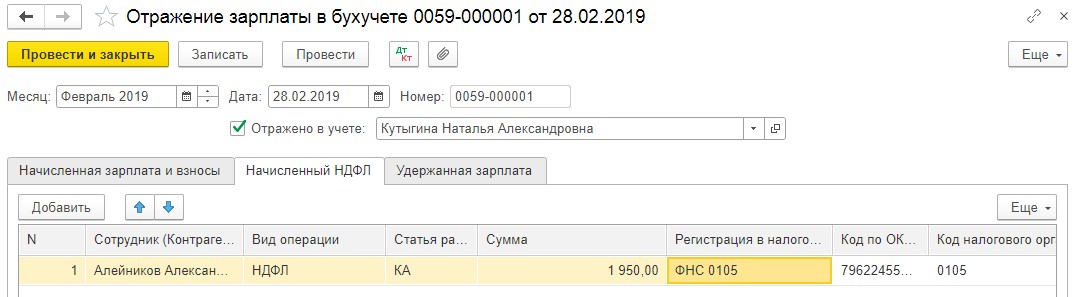

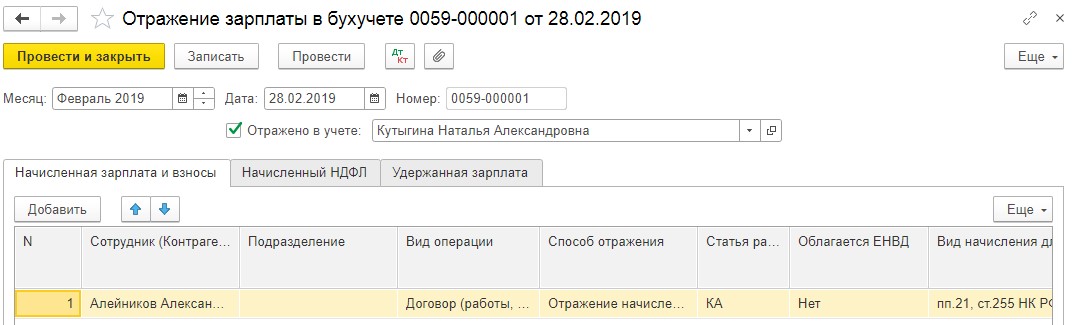

4) Когда данные будут перенесены, зайдите в программу 1С: Бухгалтерия предприятия, во вкладку «Зарплата и кадры». Выберите «Зарплата», далее «Отражение зарплаты в бухучете». После этого выберите последний выгруженный документ.

Как только вы проверите правильно ли проставлены все суммы и проставите галочку, “Отражено в учете”, проведете документ, он отразится в бухучете и будут сформированы проводки.

Выплаты по гражданско-правовым договорам

Автор: Л. В. Карпович /эксперт журнала «Актуальные вопросы бухгалтерского учета и налогообложения»/

В каждой организации возникают ситуации, когда для выполнения определенного вида работ или услуг приходится нанимать работников со стороны. Как правило, с такими работниками заключается договор гражданско-правового характера, имеющий с точки зрения налоговой экономии преимущества перед срочным трудовым договором.

Однако зачастую проверяющие инстанции пытаются найти в содержании договора зацепки, позволяющие переквалифицировать его в трудовой, и, соответственно, доначислить налоги в бюджет.

В данной статье рассказано, к ак правильно оформить гражданско-правовой договор, чтобы избежать подобных неприятностей, а также как грамотно вести бухгалтерский учет и налогообложение таких выплат.

Согласно ст. 56 ТК РФ трудовой договор – это соглашение между работодателем и работником, в соответствии с которым работодатель обязуется предоставить работнику работу по обусловленной трудовой функции, обеспечить условия труда, предусмотренные Трудовым кодексом, законами и иными нормативными правовыми актами, коллективным договором, соглашениями, локальными нормативными актами, содержащими нормы трудового права, своевременно и в полном размере выплачивать работнику заработную плату, в свою очередь работник обязуется выполнять определенную этим соглашением трудовую функцию, соблюдать действующие в организации правила внутреннего трудового распорядка.

Гражданско-правовой договор не содержит условий, обязывающих исполнителя соблюдать режим работы и отдыха, подчиняться распоряжениям заказчика. В этом его основное отличие от трудового договора.

В частности, по договору подряда одна сторона по заданию другой выполняет определенную работу (оказывает услугу, совершает действие, сделку и т.п.) и сдает ее в срок заказчику, который в свою очередь обязуется принять и оплатить результат работы. При этом гражданин выполняет работу на свой риск, что не присуще трудовым отношениям, при которых имущественные риски несет работодатель.

Кроме того, работник, заключивший трудовой договор, за свою работу регулярно получает заработную плату на основании тарифных ставок либо окладов независимо от достигнутого результата. Гражданско-правовой договор, как правило, предусматривает получение вознаграждения за конечный результат. Причем в случае невыполнения работы по вине исполнителя заказчик оплачивает только осуществленную часть работ.

Рассмотренные особенности договоров нужно учитывать при принятии граждан на временную работу. Обычно организация стремится заключить с таким работником гражданско-правовой договор, поскольку при этом ей удается сэкономить на налогах. Согласно п. 3 ст. 238 НК РФ вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера, не включаются в налоговую базу по ЕСН в части суммы налога, подлежащего уплате в ФСС РФ (2,9%). С них также не начисляются страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, если это не оговорено в договоре. Кроме того, в случае заболевания работника организация не должна оплачивать больничный лист, а также начислять отпускные за отработанное время.

Как видим, плюсы очевидны. Но хотим предупредить, что если характер работы с точки зрения проверяющей организации, в частности ФСС РФ, не будет соответствовать условиям гражданско-правового договора, то она наверняка переквалифицирует его в срочный трудовой договор и, соответственно, доначислит все налоги.

Обратите внимание : в ст. 11 ТК РФ говорится, что заключенные организацией с физическими лицами гражданско-правовые договоры могут быть признаны трудовыми только в суде общей юрисдикции. Но это не означает, что данный вопрос нельзя поднимать в арбитражном суде. В соответствии с пп. 4 п. 2 ст. 11 Федерального закона № 165-ФЗ [1] страховщики обязаны обеспечить контроль над правильным начислением, своевременными уплатой и перечислением страховых взносов, а для этого они должны проверять договоры на соответствие действующему законодательству.

Как свидетельствует арбитражная практика, ФСС РФ не всегда удается переквалифицировать гражданско-правовой договор в трудовой, зачастую суд считает доводы представителей фонда недостаточно обоснованными и отклоняет их претензии (см. Постановление ФАС СЗО от 14.04.05 № А42-6525/03-16 ).

Как правильно оформить гражданско-правовой договор

Заключая гражданско-правовой договор, организация должна в нем оговорить:

– даты начала и окончания работ;

– виды выполняемых работ (услуг) и требования к их качеству;

– порядок сдачи-приемки работ;

– порядок оплаты результатов работы;

– ответственность сторон за нарушение условий договора.

Вознаграждение по гражданско-правовому договору выплачивается по приказу руководителя. При этом акт выполненных работ или иной документ, подтверждающий выполнение работ, обязателен только для двух видов договоров: договора подряда ( п. 1 ст. 702 ГК РФ ) и договора о возмездном оказании услуг ( ст. 783 ГК РФ ). При заключении других договоров гражданско-правового характера, в частности, агентских, поручения, комиссии, оформление приемо-сдаточных актов законодательством не предусмотрено. В этих случаях акты оформляются, только если такое требование установлено в самом договоре. Если соответствующих оговорок нет, то акт можно и не составлять. Претензии налоговиков, возникающие из-за отсутствия актов выполненных работ, будут явно несостоятельны. Такое же мнение высказано и в Письме МФ РФ № 04-02-05/1/33 [2]. Как указано в письме, акты составляются либо по унифицированным формам (если они имеются), либо в произвольном виде.

В этой связи напомним, что унифицированные формы существуют только для работ по ремонту, реконструкции и модернизации основных средств ( форма № ОС-3 [3]), а также работ в капитальном строительстве и строительно-монтажных работ ( форма № КС-2 [4]). Поэтому в остальных случаях акты составляются в произвольной форме с указанием всех обязательных реквизитов, перечисленных в п. 2 ст. 9 Федерального закона № 129-ФЗ [5]: наименования и даты составления документа, названия организации, от имени которой составлен документ, содержания хозяйственной операции, ее измерителей в натуральном и денежном выражении, должностей и подписей ответственных лиц. В этом случае акт будет обладать той же юридической силой, что и типовой (см. Постановление ФАС МО от 13.01.04 № КА-А/40/10978-03 ).

Обратите внимание : важно экономически обосновать расходы по гражданско-правовым договорам. При проверках налоговики могут, например, заинтересоваться, почему фирма, имея в штате юриста, заключает договор о возмездном оказании услуг с юристом со стороны, или, имея рабочих строительных специальностей подписывает договор подряда с внештатными строителями. Подобные ситуации можно объяснить либо необходимостью выполнить дополнительный объем работ, либо спецификой проводимых работ. Но для того чтобы такие объяснения были более убедительными, советуем обязанности и штатных, и внештатных работников прописывать в соответствующих документах.

Бухгалтерский и налоговый учет выплат по гражданско-правовым договорам

В бухгалтерском учете выплаты по гражданско-правовым договорам отражаются по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами». Выбор дебета счета-корреспондента зависит от того, для нужд какого подразделения выполняются работы или услуги и с какой целью:

– счет 20 для нужд основного производства;

– счет 23 для нужд вспомогательного производства;

– счет 26 для управленческих служб;

– счет 44 для организаций торговли;

– счет 91 для работ (услуг), не связанных с производством и реализацией и др.

Перейдем к налоговому учету.

Налог на доходы физических лиц. Согласно пп. 6 п. 1 ст. 208 НК РФ выплаты по гражданско-правовым договорам являются объектом обложения НДФЛ. Для резидентов РФ ставка налога составляет 13%, для нерезидентов – 30%. Налог удерживается и перечисляется в бюджет организацией (налоговым агентом) при фактической выплате дохода налогоплательщику ( п. 4 ст. 226 НК РФ ). Кроме того, в срок не позднее 1 апреля года, следующего за отчетным, в налоговую инспекцию представляется справка о доходах по форме 2-НДФЛ [6] ( п. 2 ст. 230 НК РФ ). Если сумму налога удержать невозможно, например, при выплате дохода в натуральной форме, то в течение месяца необходимо сообщить об этом в налоговую инспекцию по месту учета.

Граждане, работающие по гражданско-правовым договорам, имеют право на стандартные и профессиональные вычеты.

К сведению : согласно п. 3 ст. 210 НК РФ налоговые вычеты предоставляются только по доходам, облагаемым НДФЛ по ставке 13%.

В соответствии с п. 2 ст. 221 НК РФ профессиональный налоговый вычет физическому лицу, работающему по договору, также может быть предоставлен на основании письменного заявления налоговому агенту с приложением документов, подтверждающих произведенные по договору расходы, например, стоимость купленных для работы материалов.

Фотограф А. И. Клементьев заключил с издательством «Пламя» авторский договор на сумму 30 000 руб., согласно которому он должен предоставить фотографии для журнала «Живая природа». После выполнения данной работы фотограф написал в бухгалтерию издательства заявление о предоставлении ему стандартного и профессионального вычетов. Из документов, необходимых для получения вычетов, он предъявил только справку о доходах формы 2-НДФЛ.

Прежде чем выплатить гонорар, необходимо рассчитать сумму НДФЛ.

В бухгалтерском учете были сделаны следующие проводки:

Если договор заключен с индивидуальным предпринимателем, либо предметом договора является переход права собственности на имущество или передача его в пользование, то ЕСН не начисляется (см. Постановление ФАС ЗСО № Ф04-8820/2005(17687-А27-27) ). Не нужно этого делать и в случае, когда выплаты по договору отнесены к расходам, не уменьшающим налогооблагаемую базу по прибыли ( п. 3 ст. 236 НК РФ ).

Поскольку с вознаграждений по гражданско-правовым договорам отчисления в ФСС РФ не производятся, общая ставка ЕСН равна 23,1%. Из этой суммы зачисляется:

– 20% в федеральный бюджет;

Теперь о пенсионных взносах. В соответствии с п. 2 ст. 10 Федерального закона № 167-ФЗ [9] взносы в ПФ РФ начисляются с той же налоговой базы, что и ЕСН. При этом размер ЕСН, уплачиваемого в федеральный бюджет, уменьшается на сумму таких взносов ( п. 2 ст. 243 НК РФ ).

Взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний. Физические лица, работающие по договорам гражданско-правового характера, подлежат данному виду страхования, если в соответствии с договором страхователь обязан уплачивать страховщику страховые взносы. Так сказано в п. 1 ст. 5 Федерального закона № 125-ФЗ [10]. Следовательно, если таких условий в договоре нет, то платить взносы не нужно.

Однако в такой ситуации для избежания претензий налоговиков, организации, наверное, проще последовать указанию МФ РФ и заключать со штатными работниками не гражданско-правовые договора, а договора о работе по совместительству, соответственно, начисляя на эти суммы все «зарплатные» налоги. В противном случае нужно быть готовыми отстаивать свою правоту в суде.

Компенсационные выплаты по договорам гражданско-правового характера

В ряде случаев ГК РФ ( ст. 709 и 783 ), предусматривает компенсацию издержек, понесенных работником при выполнении гражданско-правового договора. Для того чтобы компенсацию, как и вознаграждение по договору, можно было учесть при исчислении налоговой базы по налогу на прибыль, условия, при которых она выплачивается (например, наличие первичных документов), необходимо оговорить в договоре.

Это особенно важно в том случае, когда работник для исполнения обязанностей по договору должен, например, съездить в другой город. Оформить такую поездку как обычную командировку приказом руководителя нельзя, потому что ТК РФ предусматривает компенсацию расходов, связанных со служебными командировками, только для штатных работников ( ст. 166 ТК РФ ). А вот записав в договоре, что суммы на проезд и проживание работника включаются в общую стоимость договора и будут ему компенсированы после предъявления соответствующих документов, организация сможет все расходы правомерно включить в себестоимость. Аналогичное мнение Минфина по этому вопросу представлено в Письме № 03-03-06/34 [13].

ЗАО «Альфа» заключило договор возмездного оказания юридических услуг с П. Б. Сидоровым (1965 г. р.) на сумму 15 000 руб. В договоре указано, что помимо этой суммы юристу компенсируются расходы, связанные с исполнением работы по договору, при условии представления первичных документов. Обязанность организации уплачивать страховые взносы от несчастных случаев в нем не предусмотрена.

Для выполнения условий договора П. Б. Сидорову пришлось выехать в другой город на три дня. Его затраты составили: проезд – 2 300 руб., проживание в гостинице – 2 000 руб., что подтверждено соответствующими документами.

Бухгалтером были сделаны следующие проводки:

- компенсация расходов по договору гпх ндфл и страховые взносы

- компенсация расходов по договору оказания услуг