квитанция для оплаты налога ип по усн 2020

Как заполнить квитанцию на оплату налога по УСН для ИП в 2020 году?

Важное обновление. Обратите внимание, что с 1 января 2021 года необходимо указывать новые реквизиты Федерального казначейства при оплате налогов и взносов (правда, будет переходный период, но об этом читайте в статье по ссылке ниже). Более того, появится еще один обязательный реквизит, который необходимо будет заполнить в платежном поручении.

Подробнее читайте в статье:

Добрый день, уважаемые ИП!

Предположим, что некий ИП хочет заплатить аванс по УСН 6% за какой-либо квартал 2020 года наличными, через “СберБанк”.

Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это нажатием двух-трех кнопок. А как быть, если нет такой программы?

Тогда можно воспользоваться сервисом формирования квитанций от самой Налоговой Службы РФ (ФНС).

Кстати говоря, рекомендую пользоваться именно им (если нет бухгалтерской программы), так как это официальный сервис ФНС.

Но обратите внимание, что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить налоги (и взносы) только с него. Дело в том, что банки, начиная с 2017 года, и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными.

Как сформировать квитанцию для оплаты аванса по УСН?

Идем на официальный сайт Налоговой РФ по этой ссылке:

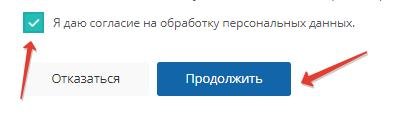

Даем согласие на обработку персональных данных и нажимаем на кнопку “Продолжить”:

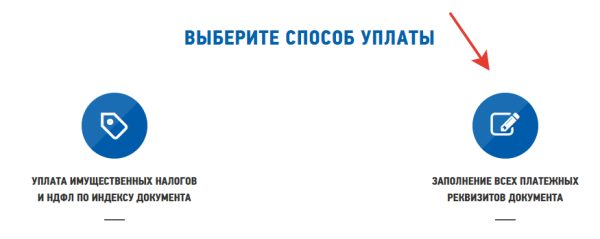

Выбираем способ оплаты «Заполнение всех платежных реквизитов документа»

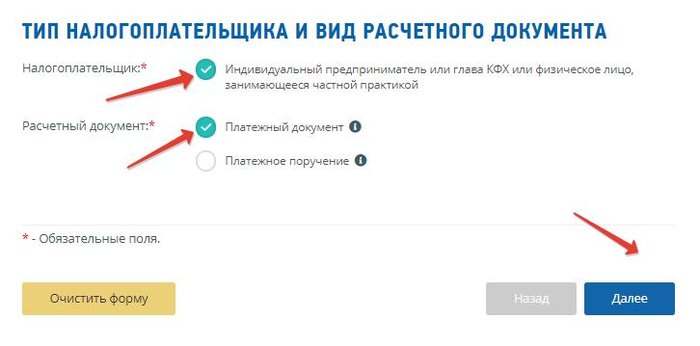

И попадаем на следующий экран:

Указываем здесь, что платит ИП при помощи платежного документа (то есть, при помощи квитанции). И жмем кнопку “Далее” и переходим на следующий экран.

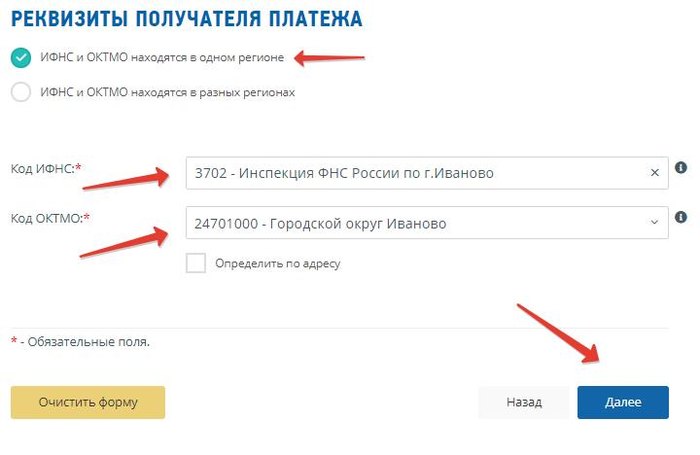

Вводим код своей ИФНС + ОКТМО

Разумеется, Вы введете код своей налоговой инспекции и свой ОКТМО. Если не знаете их, то можете уточнить в своей налоговой инспекции.

Или попробуйте определить код своей налоговой инспекции + ОКТМО при помощи функции “Определить по адресу”.

Ставите галочку напротив надписи “Определить по адресу” и вводите свой адрес по прописке. Но, все-таки, рекомендую еще раз сверить эти данные со своей налоговой инспекцией, если не до конца уверены.

Причем, обратите внимание на два переключателя:

Пусть в нашем примере они находятся в одном регионе, поэтому была выбрана такая настройка:

Если сомневаетесь, что выбрать, то лучше уточните в своей налоговой инспекции. Дело в том, что действительно, иногда налоговая инспекция может находиться в другом регионе, нежели ОКТМО. Такое бывает, когда одна налоговая инспекция ставит на учет предпринимателей из нескольких регионов РФ. Например, из отдаленных поселков и небольших поселений.

А еще лучше использовать программы и сервисы для ведения бухгалтерского/налогового учета ИП. Эти квитанции автоматически формируются в них за несколько кликов.

А мы жмем кнопку “Далее”…

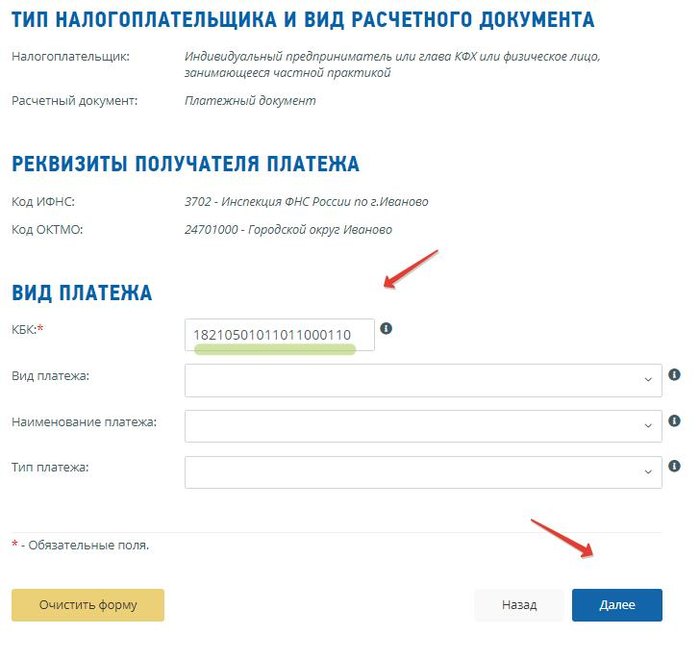

На следующем экране придется указать так называемый КБК. Если кратко, то этот код указывает, что производится платеж налога по УСН 6% (“Доходы”).

Нам нужно прописать вот этот КБК: 18210501011011000110 (обратите внимание, что КБК нужно вводить в сервисе без пробелов).

Снова жмем кнопку “Далее”

И снова жмем на кнопку “Далее”

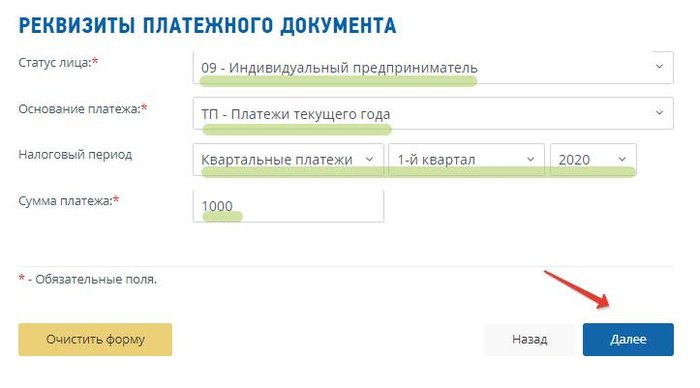

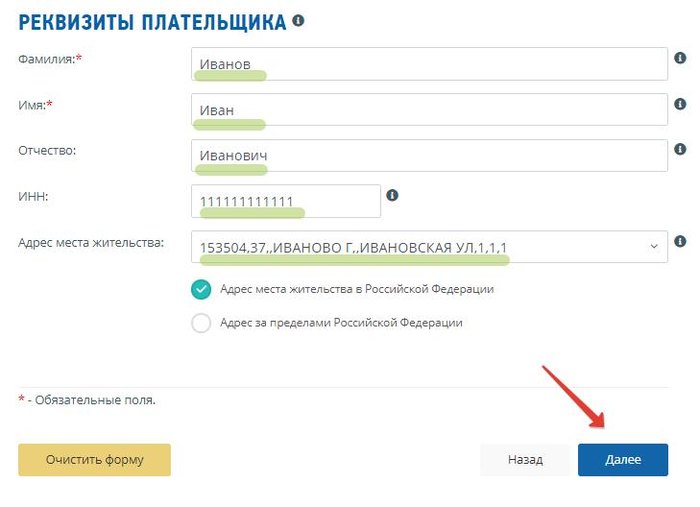

Далее прописываем свои данные:

Обращаю внимание, что нужно платить взносы и налоги от своего имени.

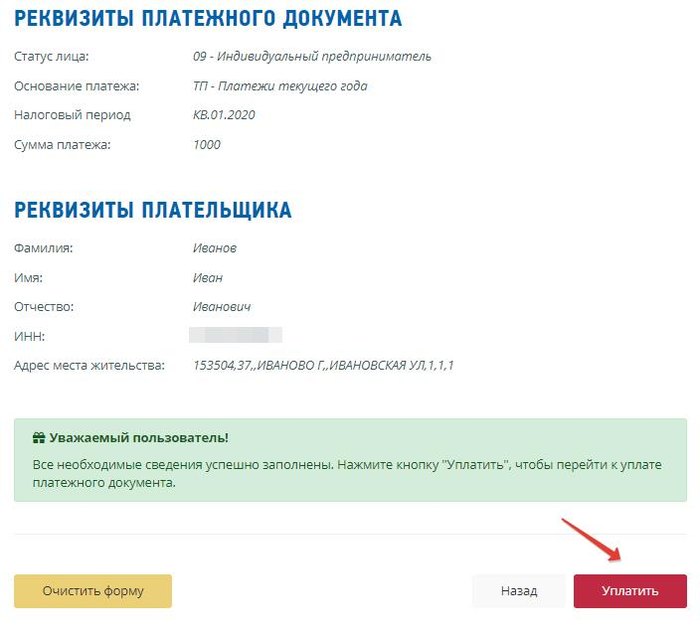

Еще раз все внимательно проверяем и нажимаем на кнопку «Оплатить».

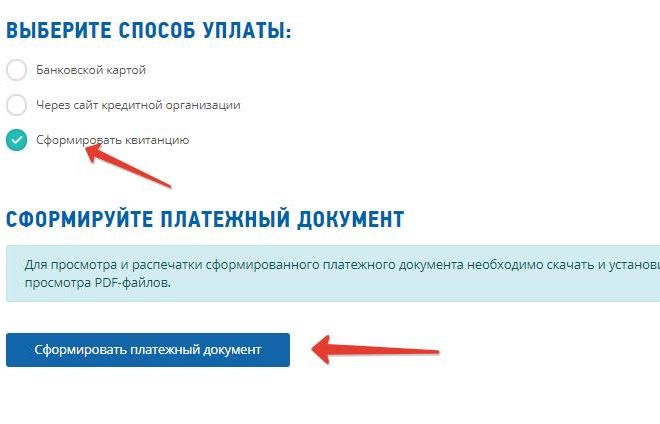

Выбираем “Сформировать квитанцию” и жмем на кнопку “Сформировать платежный документ”

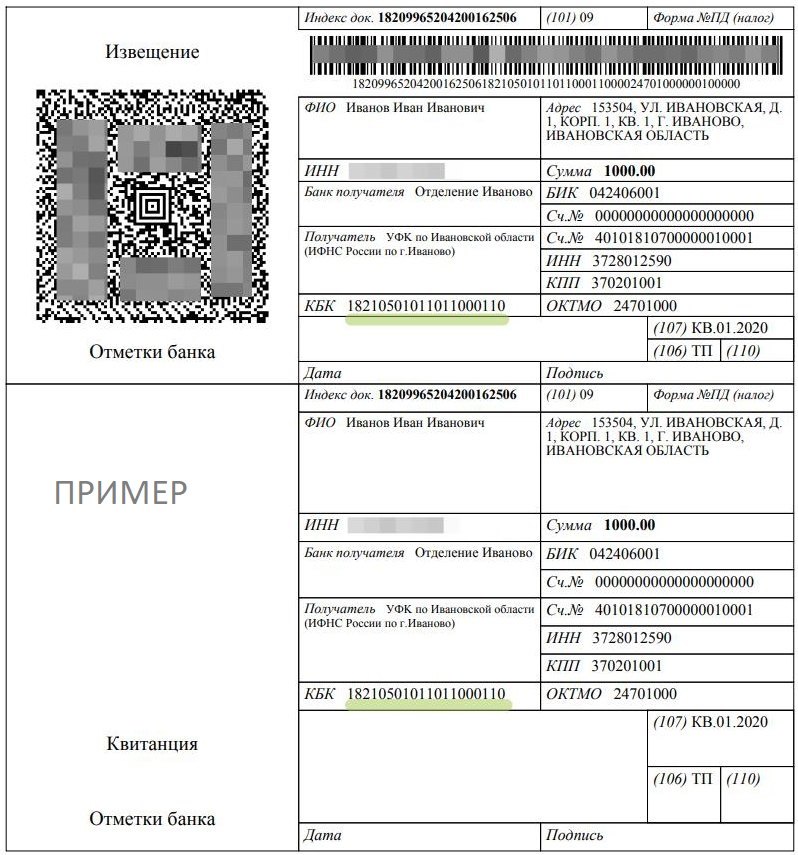

Пример квитанции для оплаты налога по УСН в 2020 году:

Все, наша квитанция на оплату аванса по УСН за первый квартал готова. Далее следует эту квитанцию распечатать и оплатить наличными в “СберБанке”.

Важно: квитанцию с пометкой банка (и чек) об оплате необходимо сохранить. Ее может потребовать налоговая при возможной проверке.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Платежи по УСН, осуществляемые в 2020–2021 годах

В 2020-2021 годах плательщики УСН должны сделать следующие платежи по этому налогу:

Каковы же реквизиты для уплаты УСН за 2020 и 2021 годы? Есть ли различия между ними и как эти реквизиты зависят от категории плательщика и от объекта налогообложения? Давайте смотреть.

Реквизиты на уплату налога УСН за 2019 год и за 2020 год одинаковы. Они все так же не зависят от категории плательщика (юрлицо или ИП) и различаются в зависимости от объекта налогообложения (доходы или доходы минус расходы). Основное отличие — в КБК. Для доходной упрощенки он один, а для доходно-расходной другой. Ну и в основании платежа каждый укажет свой объект налогообложения.

И это еще не все. В течение 2021 года вступят в силу другие нововведения в части оформления налоговых платежек. Какие именно, узнайте в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

В части всех остальных данных при оформлении платежки на уплату УСН за 2020–2021 годы (при безналичном перечислении) или квитанции на уплату УСН (для ИП) 2020–2021 годов (при оплате налога наличными через банк) налогоплательщик укажет те же самые данные, которые приводились в этих документах в предшествующем году. Рассмотрим, как заполнить поля платежного поручения в 2021 году по каждому из объектов УСН.

Об основных полях платежного поручения узнайте здесь.

Реквизиты для оплаты налога по объекту «доходы» в 2020–2021 годах

Реквизиты для уплаты налогов в 2021 году проще всего найти на сайте ФНС. Там есть специальный сервис. Подробнее о нем мы рассказали здесь.

Образцы платежных поручений на уплату налога при УСН с объектом «доходы» вы можете посмотреть в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+, это бесплатно.

О правилах ведения регистра, необходимого для расчета налога при УСН, читайте в материале «Как вести книгу доходов и расходов при УСН (образец)?».

Платежные реквизиты по объекту «доходы минус расходы» в 2020–2021 годах

Реквизиты для уплаты налогов в 2021 году проще всего найти на сайте ФНС. Там есть специальный сервис. Подробнее о нем мы рассказали здесь.

Образцы платежных поручений на уплату налога при УСН с объектом «доходы минус расходы» вы можете посмотреть в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+, это бесплатно.

И как мы уже говорили выше, с 2017 года с вышеуказанным КБК (182 1 05 01021 01 1000 110) оформляется и платежный документ на оплату минимального налога, начисляемого как 1% от дохода, если налог, рассчитанный от разницы между доходами и расходами, оказался меньше этой величины.

О том, возможен ли убыток при доходно-расходной упрощенке и как его учесть для налогообложения, читайте в статье «Налоговый убыток — это…».

Итоги

Каждый «упрощенец» с учетом условий, установленных гл. 26.2 НК РФ, обязан исчислять сумму налога по УСН, предварительно выбрав оптимальный для себя объект налогообложения: «доходы» или «доходы, уменьшенные на величину расходов». С учетом закрепленного за «упрощенцем» налогового объекта при заполнении платежного поручения по налогу или авансовому платежу по УСН ему следует корректно заполнять поля «КБК» и «Назначения платежа». Ну и конечно, не забудьте уточнить в своем налоговом органе его актуальные реквизиты: наименование банка, БИК, расчетный и корреспондентские счета. Тем более, что с 01.01.2021 реквизиты платежки изменились.

Налоги для ИП на упрощенке

Особенности УСН «Доходы» и УСН «Доходы минус расходы»

Упрощенная система налогообложения (УСН) — специальный налоговый режим, на котором предприниматели и компании платят только один налог с доходов.

Он подходит малому и среднему бизнесу и тем, кто только начинает свое дело. В этой статье мы говорим только об упрощенке для ИП.

Условия применения УСН

Для работы на упрощенке предприниматели должны сплатитоблюдать три условия:

Если предприниматель работал на упрощенке, но перестал соответствовать условиям, он автоматически переводится на общую систему налогообложения.

Виды упрощенки

Предприниматели могут выбрать один из двух вариантов работы по упрощенке.

УСН «Доходы». При расчете налога учитывают только доходы. Выгодно ИП, которые оказывают услуги. Например, редакторам, разработчикам, маркетологам. У них практически нет расходов.

УСН «Доходы минус расходы». Налог нужно платить с разницы между доходами и расходами. Подходит, если расходов больше 60% от оборота.

Предприниматель сам выбирает вариант, который ему подходит, и указывает его в уведомлении для налоговой.

Ставки и порядок расчета

C 2021 года ставка налога при УСН различается в зависимости от дохода и/или численности работников.

Если доходы не превышают 150 млн руб., а численность работников — не более 100 человек, налоговая ставка такая:

для упрощенки «Доходы» — 6%,

для «Доходы минус расходы» — 15%.

При доходах свыше 150 млн руб. и/или численности работников от 101 до 130 человек ставка составит:

для упрощенки «Доходы» — 8%,

для «Доходы минус расходы» — 20%.

Региональные власти могут снижать ставки для всех или отдельных видов деятельности.

Для некоторых впервые созданных ИП могут действовать налоговые каникулы. Это значит, что предприниматели вообще не обязаны платить налог какое-то время.

Проверить ставку налога и возможность налоговых каникул в своем регионе можно на сайте налоговой. Разберем на примере.

Предприниматель из Липецка открывает салон по пошиву штор и планирует работать на УСН «Доходы». На сайте налоговой он выбирает свой регион и переходит на страницу об УСН.

Ставка по УСН для салонов по пошиву штор — 5%. Именно ее и нужно учитывать при расчете налога.

Некоторые новоиспеченные предприниматели могут вообще не платить налог первые два года, потому что для их сфер деятельности действуют налоговые каникулы.

Например, если наш липецкий ИП только что зарегистрировался в этом статусе, то на его бизнес по пошиву штор распространяется налоговая льгота.

Налог по УСН рассчитывается по такой формуле:

УСН «Доходы»: Ставка × Доходы

УСН «Доходы минус расходы»: Ставка × (Доходы − Расходы)

Для УСН «Доходы минус расходы» действует правило минимального налога — 1% от доходов. Даже если расходы будут больше доходов, ИП все равно придется заплатить не менее 1% с дохода.

Минимальный налог придется платить, даже если ИП в убытках или у него нулевой доход.

С каких доходов ИП платит налог

В законе перечислены доходы и расходы, которые нужно учитывать при расчете налога. Доходы актуальны для всех предпринимателей на упрощенке, а расходы — только для тех, кто на УСН «Доходы минус расходы». Например, нужно учитывать доходы от продажи продукции или услуг, сдачи имущества в аренду, по процентам от банковских вкладов.

Кредитные деньги или деньги, которые ошибочно пришли на счет, при расчете налога не учитывают.

Расходы, на которые можно уменьшить доход, тоже указаны в налоговом кодексе. Например, туда входят зарплаты сотрудникам и страховые взносы за них, затраты на покупку и модернизацию оборудования, расходы на приобретение сырья и материалов для производства.

Сроки уплаты налогов по УСН

Налог на упрощенке нужно рассчитывать нарастающим итогом и оплачивать частями четыре раза в год:

Особенности в 2020 году

В 2020 году из-за коронавируса ИП из пострадавших отраслей исчисляют, но не вносят авансовый платеж за полугодие — эту сумму им спишут. Однако она все равно уменьшит аванс за 9 месяцев и годовой налог. Проверить, доступно ли вам это, можно по ИНН на сайте ФНС.

Налог за 2019 год и авансовый платеж за первый квартал 2020 года «пострадавшие» ИП из реестра малых и средних предприятий могут разделить на 12 и платить эту сумму ежемесячно с ноября 2020 года по октябрь 2021 включительно. Срок — до последнего числа каждого месяца.

Первые три платежа — авансовые. Для четвертого считают общую сумму налога по итогам года и вычитают из нее авансовые платежи.

Если финальная дата выпадает на выходной день, срок оплаты продлевается до ближайшего рабочего дня.

Как уменьшить налоги ИП на УСН

ИП могут законно уменьшить налог на сумму страховых взносов.

ИП без работников — на всю сумму страховых взносов. Сюда входят фиксированные и дополнительные взносы.

При УСН «Доходы» взносы уменьшают саму величину налога, а при УСН «Доходы минус расходы» — прибавляются к общим расходам.

ИП с работниками могут уменьшить налог на страховые взносы за себя и своих сотрудников. В этом случае уменьшить налог для УСН «Доходы» можно только на половину взносов, а ИП на УСН «Доходы минус расходы» могут включить в расчет всю сумму.

Особенности в 2020 году

ИП из пострадавших отраслей платили за себя дополнительные пенсионные взносы за 2019 год в рассрочку. Сумму нужно разделить на 12 и вносить с декабря 2020 года по ноябрь 2021 года до последнего числа каждого месяца.

Взносы с выплат сотрудникам за март 2020 «пострадавшие» ИП из реестра МСП платят в рассрочку на 12 месяцев с ноября 2020 года по октябрь 2021. А с выплат за июль — с января 2021 года по декабрь 2021. Срок — не позднее последнего числа каждого месяца. Наконец, для ИП из пострадавших отраслей тариф взносов с выплат работникам во втором квартале 2020 года — 0%.

Учет и отчетность ИП на УСН

ИП на упрощенке не обязаны вести бухгалтерский учет. Они заполняют книгу учета доходов и расходов (КУДиР) и раз в год сдают налоговую декларацию.

Налоговую декларацию подают раз в год до 30 апреля. Например, декларацию за 2020 год предприниматели должны сдать до 30 апреля 2021 года.

За 2021 год ИП-упрощенцы должны будут подать УСН-декларацию по новой форме. ФНС разъяснила, что по этой форме можно отчитаться и за 2020 год, но тогда новую декларацию надо подать не раньше 20 марта 2021 года.

Учет доходов и расходов. Все предприниматели на упрощенке обязаны вести книгу доходов и расходов. В нее записывают доходы и расходы, которые влияют на налог. ИП на УСН «Доходы» должны записывать только расходы, которые могут уменьшить налог: страховые взносы за себя и сотрудников, если они есть.

Отчетность за работников. Если ИП нанимает сотрудников, то он обязан платить за них налоги, взносы и составлять отчеты.

Кассовая дисциплина. Предприниматели на УСН, которые работают с наличными, должны соблюдать правила кассовой дисциплины. Всего их два:

Предприниматели, которые работают с платежами от физлиц, должны еще установить онлайн-кассу.

Дополнительная отчетность. В некоторых случаях предпринимателям нужно платить другие налоги и отчитываться перед налоговой. Например, при владении землей платят земельный налог, а при использовании воды из реки для полива — водный налог.

Ответственность за налоговые нарушения

Сдавать отчетность и платить налог нужно точно в срок, иначе налоговая может оштрафовать и начислить пени.

За задержку подачи декларации. Минимальный штраф — 5% от суммы неуплаченного в срок налога, но не менее 1000 Р. Если налоговая решит заняться ИП, она начислит штраф за каждый полный или неполный месяц просрочки.

Например, ИП должен был сдать отчетность до 30 апреля, но забыл об этом. Если он сдаст ее до 30 мая включительно, он получит штраф в 5% от суммы неуплаченного налога. Если сдаст до 30 июня, заплатит еще 5% — и так далее. Каждый месяц ему будут начислять новый штраф.

Максимальный штраф — 30%, если забыть о декларации на полгода или больше.

Еще налоговая может приостановить операции по счету ИП. Так бывает, если задержать декларацию более чем на 10 рабочих дней.

За просрочку платежа. Если пропустить срок платежа, налоговая может начислить пеню. Ее размер рассчитывают по специальной формуле, пеня зависит от количества дней просрочки, ключевой ставки и суммы налога.

За неуплату налога. Если налог вообще не заплатить — частично или полностью, — можно получить штраф:

Порядок перехода на УСН

Для перехода на упрощенку предпринимателям нужно подать уведомление в налоговую. Новые ИП могут приложить его к остальным документам при регистрации либо подать заявление отдельно в течение 30 дней после нее.

Остальные предприниматели могут перейти на УСН только с начала следующего года. Уведомление в таком случае нужно подать не позднее 31 декабря.

Исключение — переход в 2021 году на упрощенку с ЕНВД, который уже перестал существовать. В этом случае ИП может уведомить налоговую о применении УСН до 31 марта 2021.

Совмещение УСН с другими системами налогообложения

Упрощенку можно совмещать с патентом. А вот работать одновременно на УСН и ОСН или ЕСХН не получится. Самозанятые, которые платят налог на профессиональный доход, тоже не могут воспользоваться УСН.

Плюсы и минусы упрощенки

Главный плюс УСН — возможность выбрать, как платить налог: только с доходов или с разницы доходов и расходов. Вот другие плюсы:

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают, из-за этого потом могут быть проблемы с налоговой.

Очень странная статья. Расписано все очевидное. И абсолютно не затронут ни один мутный вопрос. Например про дополнительный социальный взнос (по сути доп налог) СО ВСЕЙ СУММЫ, а не с разницы на «доходах минус расходах» при превышении 300 тыс

И еще десяток подводных камней даже не упомянут

К чему я все это? А к тому, что есть не только мутные вопросы, но и не менее мутные схемы их решения со стороны налоговой.

Размер фиксированных взносов в 2021 и 2020 годах одинаков (п. 1 ст. 430 НК РФ):

Для ИП, осуществляющих деятельность в наиболее пострадавших из-за коронавируса отраслях экономики, взносы на ОПС в фиксированном размере за 2020 г. составляли 20 318 руб.

Срок уплаты фиксированных платежей за 2021 год — не позднее первого рабочего дня 2022 года (поскольку 31.12.2021 — выходной), за 2020 год срок был не позднее 31.12.2020. Платежи можно уплачивать частями в течение года или внести единовременно. На каждый взнос заполните отдельное платежное поручение. Наши эксперты подготовили образцы платежных поручений для уплаты фиксированных взносов ИП за 2021 год.

Обратите внимание на реквизиты, которые в образцах отмечены цветом. Они заполнены по новым правилам. Если будете перечислять взносы в мае и позднее, указывать их следует именно так. До 30.04.2021 включительно банк проведет платежку и со старыми реквизитами. Найти новые реквизиты вам поможет сравнительная таблица от ФНС. Где взять эту таблицу, мы рассказывали в этой публикации.

С доходов, превышающих 300 000 руб. в год, следует уплатить дополнительный взнос на ОПС в размере 1% от суммы превышения не позднее 01 июля года, следующего за отчетным, т.е. взносы за 2020 год нужно будет перечислить не позднее 01.07.2021, за 2021-й — не позднее 01.07.2022.

Важно! Разъяснения от КонсультантПлюс

Платит ли ИП страховые взносы за себя при временном приостановлении деятельности

В общем случае ИП, который временно не осуществляет деятельность, но при этом сохраняет свой статус (не исключен из ЕГРИП), должен продолжать платить за себя взносы на ОПС и ОМС. Это касается и периода административного приостановления деятельности (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ, Письмо Минфина России от 16.12.2020 N 03-15-03/110145, ст. 3.12 КоАП РФ).

Исключением являются.

Подробнее об этом читайте в К+. Пробный доступ к системе можно получить бесплатно.

Допвзнос за 2020-2021 гг. ограничен максимальной величиной в размере 259 584 руб. КБК для допвзноса такой же, как для фиксированного — 182 1 02 02140 06 1110 160.

Примеры и сроки уплаты фиксированных взносов ИП см. в этой статье.

Страховые взносы ИП

Калькулятор страховых взносов:

Если вы являетесь индивидуальным предпринимателем, то ежегодно обязаны вносить фиксированные платежи в Пенсионный фонд России (он же ПФР) и в Федеральный фонд обязательного медицинского страхования (он же ФФОМС).

Платежи эти вносить требуется вне зависимости от того, работаете ли вы по найму где-либо ещё, ведёте ли деятельность или просто лежите на диване, будучи зарегистрированным как ИП. На обязательные взносы ИП также не влияет ни система налогообложения на которой он находится (УСН, ОСНО, ЕНВД, ПСН — платят все!), ни количество ваших доходов или расходов.

В любом случае вы обязаны ежегодно перечислять в эти два фонда (ПФР и ФФОМС) фиксированные платежи.

Платёж этот фиксируется ежегодно и каждый год индексируется. Чаще всего, разумеется, — в бОльшую сторону.

В 2020 году вышел Федеральный закон от 15.10.2020 № 322-ФЗ «О внесении изменений в статью 430 части второй Налогового кодекса Российской Федерации», согласно которой изменяются суммы взносов на 2021-2023 года. Данные в таблице ниже уже учитывают эти нововведения.

| Год | МРОТ | ПФР | ФФОМС | Итого |

|---|---|---|---|---|

| 2023 | Не важен | 36 723 руб. | 9 119 руб. | 45 842 руб. |

| 2022 | Не важен | 34 445 руб. | 8 766 руб. | 43 211 руб. |

| 2021 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2020 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2019 | Не важен | 29 354 руб. | 6 884 руб. | 36 238 руб. |

| 2018 | Не важен | 26 545 руб. | 5 840 руб. | 32 385 руб. |

| 2017 | 7 500 руб. | 23 400 руб. | 4 590 руб. | 27 990 руб. |

| 2016 | 6 204 руб. | 19 356,48 руб. | 3 796,85 руб. | 23 153,33 руб. |

Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес.

Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей.

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила.

Пример для чайников.

Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей.

Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС! Срок — до 1 июля следующего за отчётным года. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС.

Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

Нужно ли платить страховые взносы при закрытии ИП

В том случае, если вы закрываете ИП, налоговый инспектор, принимая у вас документы на закрытие, может потребовать квитанции, подтверждающие факт оплаты в ПФР всех взносов за тот год, в котором совершается процедура закрытия. Помните — вы не обязаны оплачивать страховые взносы при подаче документов на закрытие! Читаем ст. 432 НК РФ, исходя из которой это можно сделать в течение 15 дней после закрытия ИП.

С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

Квитанция на оплату страховых взносов в ПФР

Самый удобный способ оплатить страховые взносы — сформировать самостоятельно квитанцию на официальном сайте Пенсионного фонда.

Сделать это очень просто.

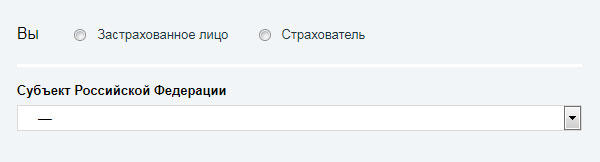

Шаг 1. Переходим по ссылке: https://www.pfrf.ru/eservices/pay_docs/ и видим следующее:

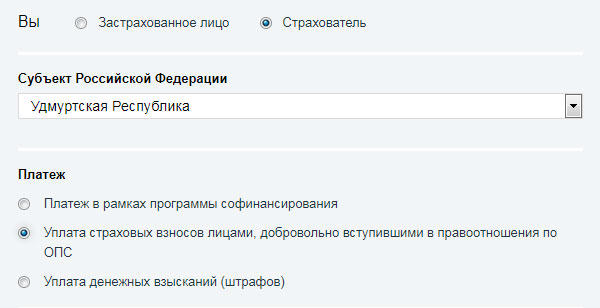

Шаг 2. Выбираем пункт «Страхователь», свой субъект РФ и далее пункт «Уплата страховых взносов лицами, добровольно вступившими в правоотношения по ОПС».

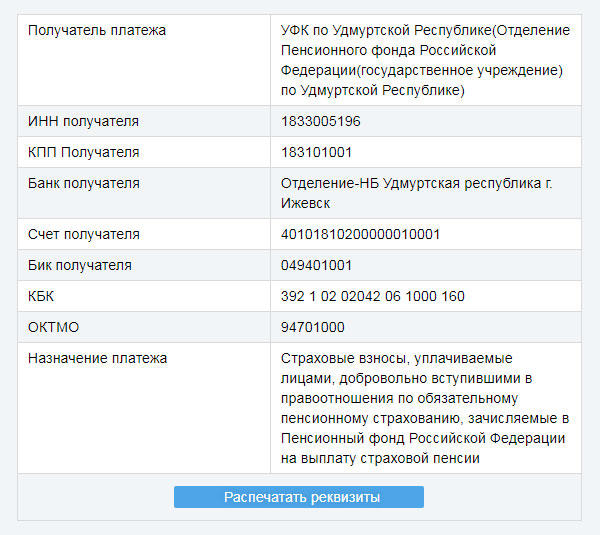

Вам откроется окно с реквизитам для уплаты:

Внимание! В сервисе еще не ввели изменения в части КБК.

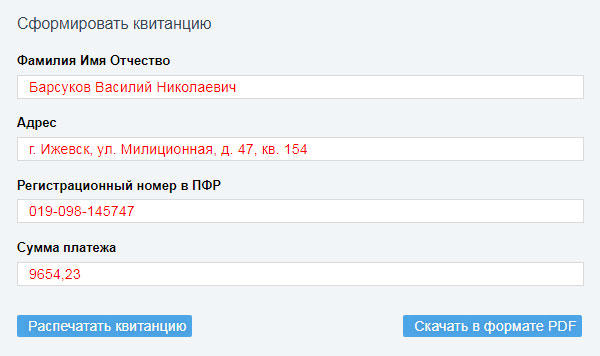

Шаг 3. Далее вводим свои персональные данные в блоке «Сформировать квитанцию».

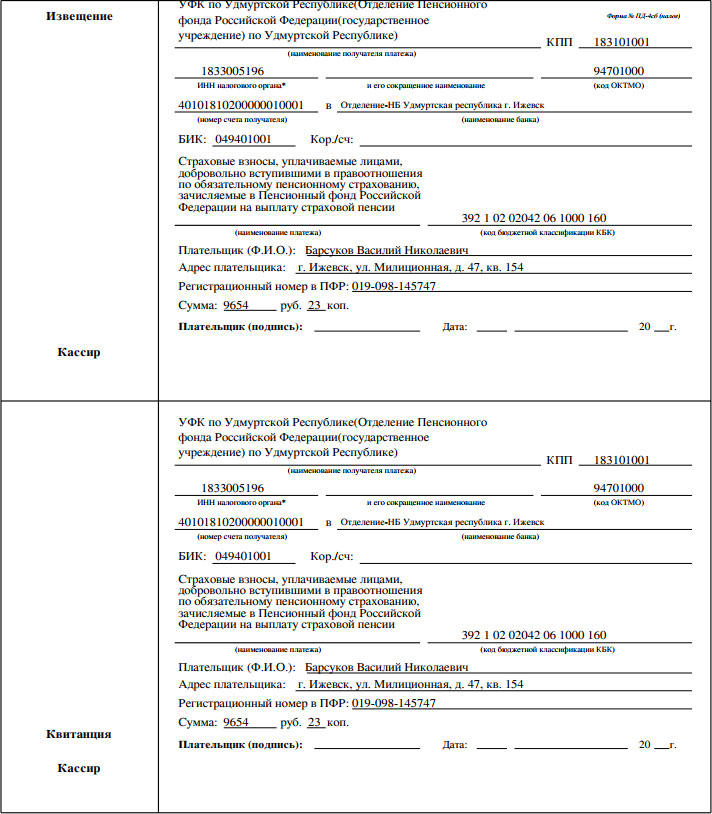

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:

Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.