квитанция на проживание в гостинице образец

Квитанция. Форма по ОКУД 0504510

Квитанция по форме 0504510 относится к бланкам строгой отчетности. По сути дела она заменяет чек, выдаваемый при использовании в работе кассовых аппаратов. Квитанции могут применять в своей деятельности как индивидуальные предприниматели, так и организации, независимо от того, в какой области бизнеса они работают. Данный вид квитанции востребован не только в коммерческой, но и в бюджетной сфере.

Что такое бланк строгой отчетности

Бланк строгой отчетности или коротко БСО — это документ, доказывающий передачу денежных средств от потребителя к производителю услуги. Использовать такой бланк возможно только при оказании различного рода услуг населению, т.е. между организациями применять БСО нельзя, при этом в отношении продажи товаров использование БСО также запрещено.

Стоит отметить, что бланки строгой отчетности могут быть как в строго установленной форме (к ним как раз и относится квитанция 0504510), так и в виде разработанных в индивидуальном, произвольном порядке шаблонов (они должны регистрироваться в учетной политике фирмы).

На типографиях бланки строгой отчетности выпускаются сериями, в которых содержится некоторое количество экземпляров, расположенных в строго установленном хронологическом порядке (в этом же порядке впоследствии бланки должны регистрироваться в специальном журнале учета предприятия).

Порядок применения квитанции

При реализации какой-либо услуги заполнение квитанции формы 0504510 является завершающим этапом. Первоначально организация или ИП предоставляет потребителю услугу, после чего клиент или заказчик передает уполномоченному действовать от лица компании сотруднику (обычно это либо непосредственный исполнитель заказа, либо бухгалтер или кассир) деньги. Затем данные о полученных средствах, наряду с другими обязательными сведениями, вписываются в квитанцию.

Далее информация о квитанции вносится в журнал учета платежных документов, с указанием номера бланка, лица, которое оплатило услугу, а также размера оплаченной суммы.

Следует отметить, что к оформлению квитанции следует относиться очень внимательно, необходимо избегать ошибок при ее заполнении и обязательно четко, в хронологическом порядке вносить данные обо всех выписанных квитанциях в журнал учета бланков документов.

В противном случае, при внезапной налоговой проверке, несоблюдение этих правил может привести к серьезным штрафным санкциям со стороны надзорных органов.

Правила оформления журнала по учету бланков строгой отчетности

Журнал, также как и сами квитанции, должен вестись в строго определенном порядке. Но для начала следует отметить, что он может быть создан внутри предприятия по индивидуальному образцу (в этом случае его шаблон должен быть утвержден в учетной политике организации), а может быть приобретен в специализированном магазине бланков.

Листы журнала должны быть пронумерованы, прошнурованы и подписаны главным бухгалтером фирмы, а также ее директором. Заверять печатью журнал не обязательно, поскольку с 2016 года применение в деятельности организаций печатей и штампов не относится к требованиям закона. Квитанции должны вноситься в него в строго хронологическом порядке, без пропусков и помарок.

Правила по заполнению квитанции

Бланк квитанции 0504510 относится к категории унифицированных и обязательных к применению. Как уже говорилось выше, он является аналогом кассового чека, поэтому обязательно должен содержать в себе следующие сведения:

Если при внесении сведений были допущены какие-либо ошибки, не нужно стремиться их исправить, поскольку зачеркивания, замазывание и пр. коррективы в бланках строгой отчетности абсолютно недопустимы. В таких случаях документ считается неисправимо испорченным, его стоит перечеркнуть и сдать его на хранение в том же порядке, который предусмотрен для правильно оформленных бланков. При этом, информация о нем также вносится в журнал учета платежных документов с пометкой о том, что бланк был испорчен.

Правила по оформлению и хранению квитанции

Заполнять документ можно как в рукописном, так и в печатном виде, но независимо от того, какой именно способ будет выбран, бланк обязательно должен содержать в себе «живые» подписи» как получателя, так и производителя услуги.

Квитанция всегда оформляется в двух экземплярах:

После того, как срок хранения бланков строгой отчетности за определенный период времени истечет, необходимо оформить акт о списании документов в свободной форме.

Образец заполнения квитанции по форме 0504510

Документ имеет вполне стандартную, понятную структуру и не должен вызвать каких-либо проблем при заполнении.

Ниже бланк включает в себя

В завершение документ должен быть подписан получателем денежных средств (с указанием должности и расшифровкой подписи), а также самим плательщиком.

Квитанция на проживание в гостинице образец

Рассмотрев вопрос, мы пришли к следующему выводу:

Возмещение сотруднику расходов на проживание в гостинице осуществляется на основании представленных им документов, подтверждающих факт оплаты гостиничных услуг и факт проживания работника в период нахождения в командировке в данной гостинице.

В рассматриваемом случае факт оплаты гостиничных услуг документально подтвержден кассовым чеком. В качестве документа, подтверждающего факт проживания сотрудника в гостинице, данный кассовый чек может выступать в том случае, если в него включены все сведения, которые в соответствии с Правилами предоставления гостиничных услуг должен содержать договор на оказание гостиничных услуг.

При наличии в коллективном договоре или локальном нормативном акте (например, приказ по организации) норм возмещения командированным работникам расходов по найму жилья во время командировки организация обязана возместить работнику расходы по найму жилья в пределах установленных норм даже в том случае, если документы на стоимость проживания отсутствуют.

1. Подтверждение факта оплаты услуг проживания

2. Подтверждение факта проживания

Рекомендуем также ознакомиться с материалами:

— Вопрос: Организация имеет бизнес-счет, к нему выпущена банковская карта на имя секретаря организации. Секретарь бронирует гостиницы (как в России, так и за рубежом), в том числе на сайте Booking.com, и покупает авиа- и железнодорожные билеты. Средства в оплату проживания и проезда списываются с бизнес-счета организации. Организация получает электронные билеты. Авансовые отчеты и документы, подтверждающие командировочные расходы, представляются. Каковы риски организации при совершении таких операций? Какие подтверждающие проживание документы необходимо иметь для включения расходов в налогооблагаемую базу по налогу на прибыль? (ответ службы Правового консалтинга ГАРАНТ, июль 2019 г.)

— Вопрос: Сотрудник автономного учреждения согласно приказу направлен в загранкомандировку. Бронирование гостиницы (на территории иностранного государства) с полной оплатой стоимости проживания было произведено при помощи специализированного интернет-сайта (Booking.сom). Оплата данных услуг произведена с личной банковской карты командированного сотрудника. Можно ли учесть данные затраты для целей налогообложения прибыли? Необходимо ли начислить НДФЛ на выплаты сотруднику? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Где взять гостиничный бланк

Форма 3-Г действует или нет в 2021 году? А БО-18? Какие вообще гостиничные бланки сейчас актуальны и где их брать?

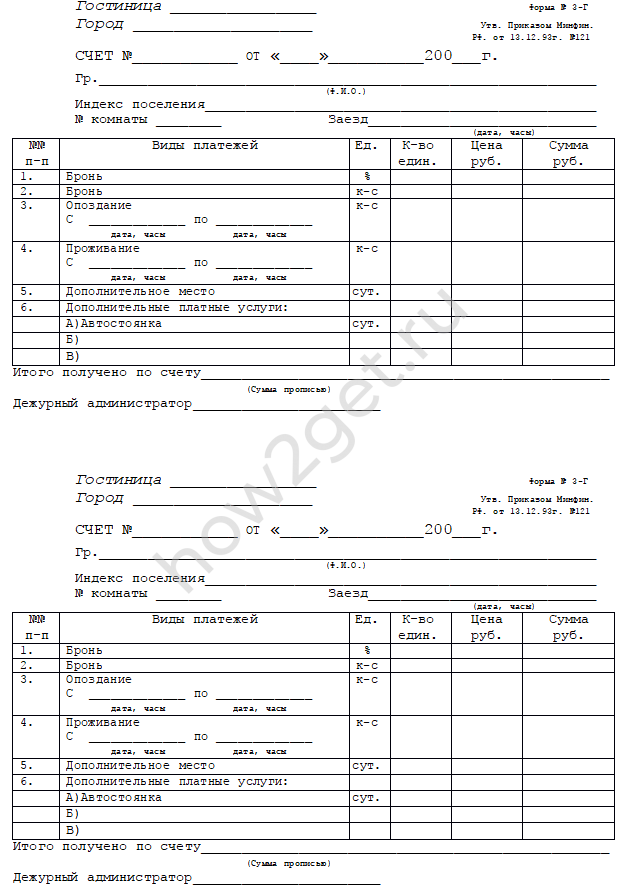

Форма счета 3-Г (устарела)

Привычная форма 3-Г — гостиничный бланк — ранее активно применялась как первичный документ, подтверждающий расходы командировочного сотрудника. По ней бухгалтерия засчитывала траты человека и возмещала их.

3-Г очень часто использовалась командировочными гражданами для подтверждения целевого расходования средств. Но времена изменились, и в документы потребовалось внести изменения. Начнем с того, что ранее бланк квитанции за проживание в гостинице мог самостоятельно подтверждать факт оплаты, дополнительный кассовый чек не требовался. Теперь 3-Г уже не является образцом документа строгой отчетности и не обязательна к применению для владельцев и работников гостиничного бизнеса.

Потому что обязательным стало использование контрольно-кассовой техники и выдача кассовых чеков.

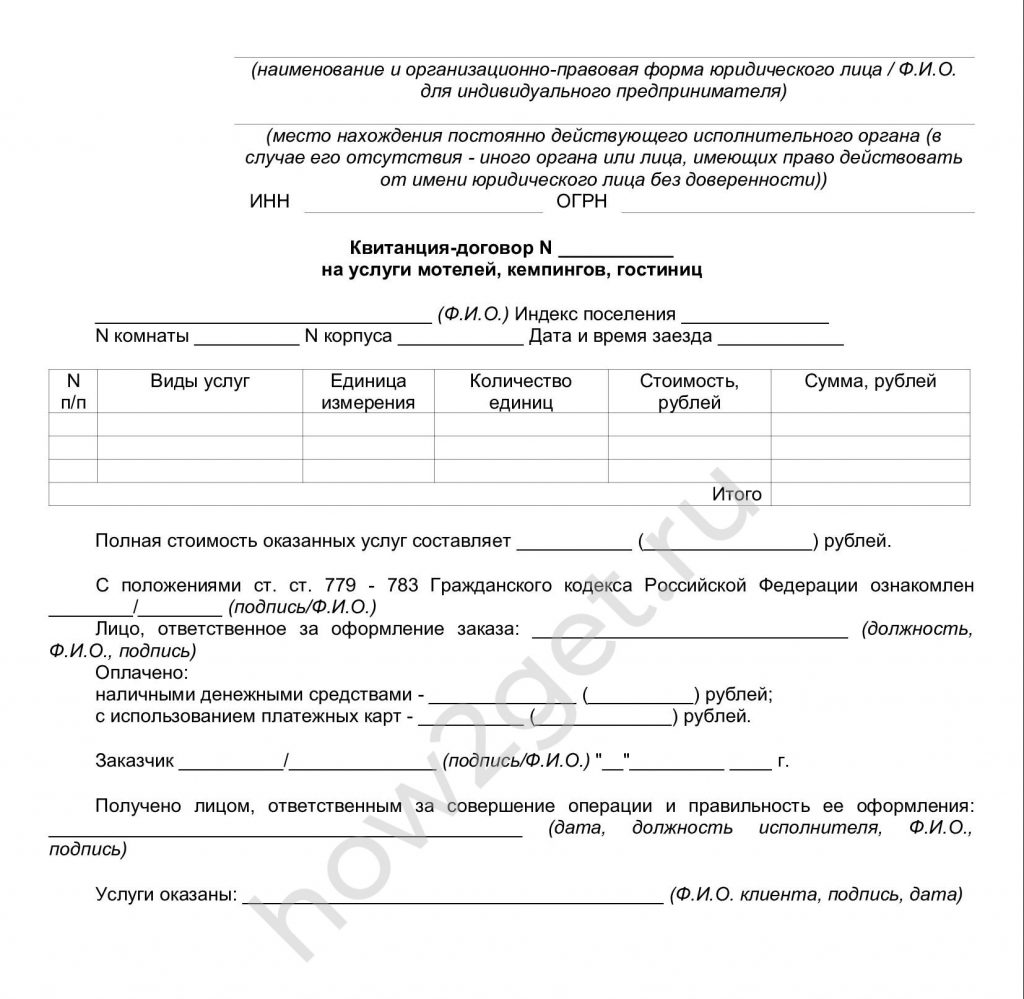

Форма отчетности БО-18 (необязательная)

Бланк отчетности квитанция-договор на услуги мотелей, кемпингов, гостиниц — это официальное наименование формы БО-18. Такая форма ранее всегда применялась наряду с 3-Г для оформления оплаты за проживание. БО-18 никогда не была законодательно утверждена, да и ее применение было необязательным, в отличие от 3-Г, но на практике она весьма распространена.

БО-18 — это бланк строгой отчетности, который выдавали гостям гостиниц вместо кассового чека.

Ранее гостиницы, кемпинги или мотели могли работать без контрольно-кассовой техники (ККТ), сейчас это положение отменено. Касса обязана быть, чек обязательно следует выдать при расчетах. Но многие гостиничные работники выдают и чек ККТ, и 3-Г или БО-18, так как она достаточно удобна и в состоянии заменить собой громоздкий договор.

Если гражданин намерен купить дополнительно какие-то продукты в месте временного проживания или оплатить услуги, допустимо использовать просто кассовый чек. При формировании брони гостиничные работники, как правило, выписывают счет, а затем выдают подтверждающие пребывание и полную плату документы.

По закону, квитанция на гостиницу должна включать следующие реквизиты:

Могут быть включены дополнительные графы, указывающие на время проживания (заселения и выселения), полный перечень оказанных в кемпинге услуг, занимаемый в мотеле номер, но это не обязательно.

Изготовят квитанции в любой типографии по образцу.

Договор оказания гостиничных услуг (обязателен с 2021 года)

Согласно Постановлению Правительства РФ от 18.11.2020 № 1853, вступившему в силу с 2021 года, услуги отелей оказываются теперь на основании договора. Он обязательно заключается в письменной форме.

Обязательные сведения в договоре гостиничных услуг:

Как отчитаться подотчетнику при бронировании гостиницы через Интернет, на booking.com

При возвращении из командировки сотрудник коммерческой организации представил чек ККТ за проживание в гостинице, оплаченный через Интернет, и документ о бронировании. Счет за проживание в гостинице выдан не был, так как проживание было заказано через сайт www.booking.com.

Достаточно ли данных документов для подтверждения расходов с точки зрения обязанности работодателя по возмещению расходов сотруднику (не налоговый учет)? Является ли обязательным реквизитом путевого листа расшифровка подписи водителя (полностью имя, отчество, фамилия)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Возмещение сотруднику расходов на проживание в гостинице осуществляется на основании представленных им документов, подтверждающих факт оплаты гостиничных услуг и факт проживания работника в период нахождения в командировке в данной гостинице.

В рассматриваемом случае факт оплаты гостиничных услуг документально подтвержден кассовым чеком. В качестве документа, подтверждающего факт проживания сотрудника в гостинице, данный кассовый чек может выступать в том случае, если в него включены все сведения, которые в соответствии с Правилами предоставления гостиничных услуг должен содержать договор на оказание гостиничных услуг.

При наличии в коллективном договоре или локальном нормативном акте (например, приказ по организации) норм возмещения командированным работникам расходов по найму жилья во время командировки организация обязана возместить работнику расходы по найму жилья в пределах установленных норм даже в том случае, если документы на стоимость проживания отсутствуют.

Обоснование вывода:

Конкретный перечень документов, подтверждающих факт несения расходов по найму жилого помещения, на законодательном уровне не установлен. По сути, это могут быть любые документы, из которых следует, что в период командировки сотрудник действительно проживал в гостинице (или ином жилом помещении) и данное проживание было оплачено.

1. Подтверждение факта оплаты услуг проживания

Кассовый чек, как прямо следует из Закона N 54-ФЗ, является первичным учетным документом и подтверждает факт расчетов (ст. 1.1 Закона N 54-ФЗ). При этом кассовый чек или бланк строгой отчетности, направленный покупателю (клиенту) в электронной форме на предоставленные покупателем до момента расчета абонентский номер либо адрес электронной почты, приравнивается к кассовому чеку или бланку строгой отчетности, отпечатанному контрольно-кассовой техникой на бумажном носителе (п. 4 ст. 1.2 Закона N 54-ФЗ).

Таким образом, в рассматриваемом случае факт оплаты гостиничных услуг документально подтвержден (кассовым чеком).

2. Подтверждение факта проживания

Положениями п. 3 Правил предоставления гостиничных услуг установлено, что под бронированием понимается предварительный заказ мест и (или) номеров в гостинице заказчиком (потребителем). При этом потребитель (заказчик) вправе аннулировать заявку. Порядок и форма отказа от бронирования устанавливаются исполнителем (организацией или ИП, предоставляющими потребителю гостиничные услуги) (п. 17 Правил предоставления гостиничных услуг).

Таким образом, наличие документа «Подтверждение бронирования», свидетельствует лишь о факте бронирования места в гостиницы через платформу Booking.com, но не о факте проживания человека в данной гостинице. Данный документ потребитель получает в электронном виде сразу после того, как забронирует номер с помощью сайта www.booking.com, однако в дальнейшем он может отменить данное бронирование или просто не заехать в гостиницу.

Поэтому такой документ, как «Подтверждение бронирования», не может рассматриваться в качестве документа, подтверждающего факт проживания сотрудника в гостинице.

На территории РФ гостиничные услуги оказываются в соответствии с договором об оказании гостиничных услуг. Данный договор заключается при предъявлении потребителем документа, удостоверяющего его личность (п. 19 Правил предоставления гостиничных услуг), подписывается двумя сторонами (потребителем и исполнителем гостиничных услуг) (п. 20 Правил предоставления гостиничных услуг).

Пунктом 7 Положения о командировках установлено, что при проживании в гостинице фактический срок пребывания работника в командировке подтверждается квитанцией (талоном) либо иным документом, подтверждающим заключение договора на оказание гостиничных услуг по месту командирования, содержащим сведения, предусмотренные Правилами предоставления гостиничных услуг.

В соответствии с п. 20 Правил предоставления гостиничных услуг договор на оказание гостиничных услуг должен содержать следующие сведения:

б) сведения о заказчике (потребителе);

в) сведения о предоставляемом номере (месте в номере);

г) цену номера (места в номере);

д) период проживания в гостинице;

е) иные необходимые сведения (по усмотрению исполнителя).

При этом в вопросе о форме договора надлежит руководствоваться положениями ст. 434 ГК РФ (в их взаимосвязи с нормами ст. 432 ГК РФ), в частности, исходить из того, что письменная форма договора (п. 2 ст. 434 ГК РФ) считается соблюденной, если письменное предложение заключить договор принято в порядке, предусмотренном п. 3 ст. 438 ГК РФ. Согласно этой норме совершение лицом, получившим оферту, в срок, установленный для ее акцепта, действий по выполнению указанных в ней условий договора (отгрузка товаров, предоставление услуг, выполнение работ, уплата соответствующей суммы и т.п.) считается акцептом, если иное не предусмотрено законом, иными правовыми актами или не указано в оферте.

Иными словами, при уплате соответствующей суммы письменная форма договора считается соблюденной (письмо Роспотребнадзора от 11.01.2016 N 01/37-16-29 «О разъяснении отдельных положений Правил предоставления гостиничных услуг в Российской Федерации»).

Следовательно, документы, подтверждающие оплату за проживание в гостинице (кассовый чек либо БСО), отвечающие требованиям Закона N 54-ФЗ, могли бы рассматриваться не только в качестве документов, подтверждающих факт оплаты гостиничных услуг, но и в качестве документов, подтверждающих факт проживания.

В то же время согласно п. 4 ст. 421 ГК РФ условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (ст. 422 ГК РФ). Как определено п. 1 ст. 422 ГК РФ, договор должен соответствовать обязательным для сторон правилам, установленным законом и иными правовыми актами (императивным нормам), действующим в момент его заключения.

Правилами предоставления гостиничных услуг предусмотрено наличие в договоре определенных реквизитов, Положение о командировках, как было сказано выше, в качестве документа, подтверждающего заключение договора на оказание гостиничных услуг, называет любой документ, содержащий сведения, предусмотренные Правилами предоставления гостиничных услуг.

В связи с этим мы полагаем, что в документ, используемый в качестве договора, должны быть включены сведения, указанные в п. 20 Правил предоставления гостиничных услуг, то есть такие специфические сведения, как перечисленные в п.п. «в»-«д», а именно сведения о предоставляемом номере (месте в номере); цену номера (места в номере); период проживания в гостинице.

Из п. 7 ст. 4.7 Закона N 54-ФЗ следует, что кассовый чек и БСО, помимо обязательных реквизитов, установленных для них этим законом, могут содержать любые иные дополнительные реквизиты, с учетом особенностей сферы деятельности, в которой осуществляются расчеты (смотрите также письмо ФНС России от 19.02.2019 N ЕД-4-20/2826).

Соответственно, на наш взгляд, документы, подтверждающие факт оплаты (чек ККМ или БСО), могут рассматриваться в качестве документа, подтверждающего факт проживания в гостинице, только в случае, если в него включены все сведения, перечисленные в п.п. «в»-«д» п. 20 Правил предоставления гостиничных услуг. В этом случае письменная форма договора будет соблюденной и кассовый чек (БСО) будет выполнять одновременно роль договора и роль документа об оплате.

Если указанных в п. 20 Правил предоставления гостиничных услуг реквизитов в кассовом чеке, приложенном сотрудником к авансовому отчету, не содержится, на наш взгляд, говорить о документальном подтверждении факта проживания в гостинице не приходится.

Вместе с тем, по нашему мнению, подтвердить косвенно факт проживания работника в командировке могут проездные документы, приказ о направлении в командировку и т.п.

Как было сказано выше, в силу ст. 168 ТК РФ и принимая во внимание п.п. 11 и 14 Положения о командировках, работодатель обязан возместить расходы работника по найму жилого помещения независимо от наличия или отсутствия подтверждающих документов, установив порядок и размеры такого возмещения коллективным договором или локальным нормативным актом (апелляционное определение СК по гражданским делам Пермского краевого суда от 04.02.2015 N 33-323/2015). Таким образом, при наличии в коллективном договоре или локальном нормативном акте (например, приказ по организации) положений о нормах возмещения командированным работникам расходов по найму жилья во время командировки организация обязана возместить работнику расходы по найму жилья в пределах установленных норм даже в том случае, если документы на стоимость проживания отсутствуют.

Рекомендуем также ознакомиться с материалами:

— Вопрос: Организация имеет бизнес-счет, к нему выпущена банковская карта на имя секретаря организации. Секретарь бронирует гостиницы (как в России, так и за рубежом), в том числе на сайте Booking.com, и покупает авиа- и железнодорожные билеты. Средства в оплату проживания и проезда списываются с бизнес-счета организации. Организация получает электронные билеты. Авансовые отчеты и документы, подтверждающие командировочные расходы, представляются. Каковы риски организации при совершении таких операций? Какие подтверждающие проживание документы необходимо иметь для включения расходов в налогооблагаемую базу по налогу на прибыль? (ответ службы Правового консалтинга ГАРАНТ, июль 2019 г.)

— Вопрос: Сотрудник автономного учреждения согласно приказу направлен в загранкомандировку. Бронирование гостиницы (на территории иностранного государства) с полной оплатой стоимости проживания было произведено при помощи специализированного интернет-сайта (Booking.сom). Оплата данных услуг произведена с личной банковской карты командированного сотрудника. Можно ли учесть данные затраты для целей налогообложения прибыли? Необходимо ли начислить НДФЛ на выплаты сотруднику? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Виды расчетов с клиентами гостиницы. Бланки строгой отчетности

Современные гостиницы используют, как правило, два вида расчетов с гостями за проживание – наличный и безналичный расчет. Наличный расчет используется в основном физическими лицами, если гостиница оказывает услуги по проживанию юридическому лицу, то последнее осуществляет расчет за оказанные услуги работникам предприятия, посредством перечисления денежных средств на расчетный счет гостиницы

Для оплаты по безналичному расчету могут быть использованы также дорожные и именные чеки.

Для справки, нужно отметить, что в последнее время в России начинает применяться и такой вид расчета, как расчет пластиковой картой, однако для этих целей гостиница должна быть оборудована специальным электронным терминалом. Не секрет, что пока не каждое предприятие может себе позволить такое дорогостоящее оборудование, и поэтому в основной массе, в нашей стране, пока на первом месте стоит именно наличный расчет.

Поэтому нельзя забывать о требованиях введенного в действие Федерального закона от 22.05.2003г. №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

В соответствии с пунктом 1 статьи 2 и статьей 5 указанного закона организации при осуществлении наличных денежных расчетов обязаны применять контрольно-кассовую технику (ККТ) и выдавать покупателям (клиентам) при осуществлении таких расчетов в момент оплаты отпечатанные контрольно-кассовой техникой кассовые чеки. В целях указанного Закона под наличными денежными расчетами понимаются произведенные с использованием средств наличного платежа расчеты за приобретенные товары, выполненные работы, оказанные услуги.

Однако пунктом 2 статьи 2 данного закона установлено, что*

* Организации и индивидуальные предприниматели в соответствии с порядком, определяемым Правительством Российской Федерации, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности.

Порядок утверждения формы бланков строгой отчетности, приравненных к кассовым чекам, а также порядок их учета, хранения и уничтожения устанавливается Правительством Российской Федерации.*

Так как гостиничная деятельность представляет собой процесс оказания услуги, то при работе с физическими лицами (гражданами) она может использовать бланки строгой отчетности, утвержденные Приказом Минфина РФ от 13.12.1993г. №121.

Федеральный закон № 54-ФЗ допускает применение бланков строгой отчетности при оказании организациями и индивидуальными предпринимателями услуг именно населению. Для юридических лиц Закон о ККТ расчеты с применением бланков строгой отчетности не установил. Поэтому, если организация заключает договор на оказание услуг с юридическим лицом и расчет производится наличноденежными средствами, наличие ККТ обязательно.

Рассматривая первичные документы, которые применяются гостиницами при оказании услуг, мы не случайно, заострили внимание читателя на том, что некоторые из них, являются бланками строгой отчетности (БСО). Бухгалтеру гостиницы следует правильно организовать учет и хранение таких бланков.

Порядок применения бланков строгой отчетности утвержденных форм и виды деятельности, при которых разрешено использование таких бланков, предстоит утвердить Правительству РФ.

До введения в действие новых бланков строгой отчетности можно применять сегодняшние — утвержденные Минфином России.

Бланки должны быть изготовлены только типографским способом с обязательным указанием выходных типографических данных.

Бланки строгой отчетности разрабатывает и утверждает Министерство Финансов РФ. Общие требования к БСО и порядку их оформления приведены в Письме Минфина РФ от 23.08.2001г. №16-00-24/70 «О документах строгой отчетности при осуществлении денежных расчетов с населением».

Каждый бланк нумеруется типографским способом, и если он при оформлении наличного денежного платежа оказался случайно испорчен, его следует сохранить, перечеркнув.

Бланк с заполненными строками по всем предусмотренным реквизитам, подписанный должностным лицом, приобретает юридическую силу и является первичным бухгалтерским документом. Бланки строгой отчетности приравниваются к чеку ККТ.

В соответствии с «Положением о документах и документообороте в бухгалтерском учете», утвержденным Минфином СССР от 29 июля 1983г. № 105 бланки форм первичных документов, отнесенные к бланкам строгой отчетности, должны быть пронумерованы в порядке, установленном министерствами и ведомствами нумератором или типографским способом.

Неотъемлемым реквизитом является наличие на каждом экземпляре бланка его порядкового номера. При проставлении номера часть знаков может быть буквенной (серия), а часть — цифровой.

Бланки строгой отчетности для осуществления денежных расчетов с населением без применения ККТ изготавливаются в типографиях по заказам (имеющимся образцам, утвержденным Минфином России) министерств и ведомств, а также самих организаций.

Компьютерное (самостоятельное изготовление с помощью имеющейся компьютерной техники) изготовление бланков строгой отчетности недопустимо.

С 11 февраля 2002 года вступил в силу Федеральный закон от 08 августа 2001 № 128-ФЗ «О лицензировании отдельных видов деятельности», внесший значительные изменения в «старую» редакцию закона о лицензировании. Ранее законодательно было утверждено, что на осуществление полиграфической деятельности требовалось наличие лицензии. Это означало, что изготовление бланков строгой отчетности типографским способом, являющихся полиграфической продукцией, подлежало обязательному лицензированию. Новым Федеральным законом перечень видов деятельности, на осуществление которых требуются лицензии, значительно сокращен.

Согласно статье 17 Закона № 128-ФЗ на осуществление деятельности по изготовлению защищенной от подделок полиграфической продукции, в том числе бланков ценных бумаг, а также торговли указанной продукцией, требуется лицензия.

Это значит, что бланки строгой отчетности с элементами защиты должны быть изготовлены полиграфическими предприятиями, имеющими соответствующую лицензию, выданную федеральным органом исполнительной власти (в данном случае Минфином России). Следовательно, с 11 февраля 2002 года полиграфическая деятельность по изготовлению бланков строгой отчетности (не имеющих защиты от подделки) и деятельность по торговле указанными бланками лицензированию не подлежит.

ТАК КАК БЛАНКИ СТРОГОЙ ОТЧЕТНОСТИ ДЛЯ ГОСТИНИЦ НЕ ИМЕЮТ ЗАЩИТЫ, СЛЕДОВАТЕЛЬНО, НА ИХ ИЗГОТОВЛЕНИЕ И ПРОДАЖУ ЛИЦЕНЗИЯ НЕ ТРЕБУЕТСЯ.

Итак, бланки строгой отчетности должны издаваться типографским способом. При изготовлении БСО серию им присваивает организация самостоятельно при сдаче заказа на изготовление бланков в типографию. Номер конкретного бланка в пределах соответствующей серии ставит типография.

В последнее время налогоплательщики озабочены вопросом, нужно ли бланки строгой отчетности регистрировать в местных налоговых органах?

Ответ прост, делать этого не нужно, так как действующим российским законодательством такая обязанность не предусмотрена. Поэтому соответствующие требования местных налоговых инспекций необоснованны и незаконны.

Кроме того, кто работает с БСО, наверняка озабочены тем, как правильно хранить, учитывать и уничтожать данные документы. На сегодняшний день такие правила отсутствуют, поэтому можно лишь порекомендовать налогоплательщикам, использовать «Положение о документах и документообороте в бухгалтерском учете» (утверждено Минфином СССР 29.07.1983 N 105 по согласованию с ЦСУ СССР) в части, не противоречащей действующему российскому законодательству.

Бухгалтерский и налоговый учет бланков строгой отчетности.

Затраты на приобретение БСО относят к расходам, осуществление которых связано с оказанием услуг.

В бухгалтерском учете данные расходы отражаются в соответствии с Положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденным Приказом Минфина России от 06.05.1999 N 33н, как расходы организации по обычным видам деятельности.

Для обобщения информации о наличии и движении БСО, находящихся на хранении и выдаваемых под отчет, в Плане счетов предназначен забалансовый счет 006 «Бланки строгой отчетности».

Приобретение БСО (в том числе подотчетными лицами) отражается по дебету счета 006 в условной оценке (например, 1 руб.), списание — по кредиту счета 006 на основании соответствующих документов об их использовании и т.п. Аналитический учет ведется по каждому виду БСО и местам их хранения.

При приобретении БСО в бухгалтерском учете делаются следующие записи:

Дебет 26 «Общехозяйственные расходы» Кредит 60 (71, 76) — приобретены БСО по фактической себестоимости;

Дебет 006 «Бланки строгой отчетности» — оприходованы БСО для хранения;

Дебет 19 «Налог на добавленную стоимость по приобретенным материальным ценностям» Кредит 60 «Расчеты с поставщиками и подрядчиками» — учтен НДС по приобретенным БСО;

Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 51 «Расчетный счет» — погашена задолженность поставщику за приобретенные БСО;

Дебет 68 «Расчеты по налогам и сборам» субсчет «НДС» Кредит 19 «Налог на добавленную стоимость по приобретенным материальным ценностям» — НДС поставлен на возмещение в бюджет;

Кредит 006 «Бланки строгой отчетности» — списаны использованные БСО.

Расходы организации на приобретение БСО уменьшают налоговую базу по налогу на прибыль организации в соответствии с пп.24 п.1 ст.264 НК РФ. Причем отнесение на расходы сумм, затраченных на приобретение БСО, нужно производить сразу, а не по мере их использования в ходе хозяйственной деятельности.

Что касается индивидуальных предпринимателей, то они в соответствии с п.1 ст.221 НК РФ имеют право на профессиональный налоговый вычет в размере суммы расходов, произведенных на приобретение БСО.

Ответственность за неприменение БСО.

В ст.14.5. КоАП РФ предусмотрена административная ответственность за оказание услуг организациями, а равно гражданами, зарегистрированными в качестве индивидуальных предпринимателей, без применения в установленных законом случаях контрольно-кассовых машин.

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.