квитанция о приеме налоговой декларации расчета в электронном виде

Квитанция о приеме налоговой декларации расчета в электронном виде

Прием налоговых деклараций (расчетов), представленных

в электронной форме

159. Прием налоговых деклараций (расчетов) осуществляется налоговыми органами. Налоговые декларации по налогу на доходы физических лиц также могут быть представлены заявителями в налоговый орган в электронной форме с использованием Единого портала.

160. Прием налоговых деклараций (расчетов) в электронной форме осуществляется, если заявитель взаимодействует с налоговым органом в электронной форме по ТКС и зарегистрирован в качестве участника электронного документооборота с использованием технических средств автоматического создания (проверки) усиленной квалифицированной электронной подписи в налоговом органе, а также если заявитель передал в электронной форме через личный кабинет налогоплательщика или через Единый портал налоговую декларацию (расчет), подписанную усиленной неквалифицированной (квалифицированной) электронной подписью.

161. При представлении налоговой декларации (расчета) в электронной форме используются следующие технологические электронные документы: подтверждение даты отправки, информационное сообщение о представительстве в отношениях, регулируемых законодательством о налогах и сборах, квитанция о приеме, уведомление об отказе в приеме, извещение о получении электронного документа, а также уведомление об уточнении.

Извещение о получении электронного документа формируется на каждый полученный в электронной форме следующий документ: налоговую декларацию (расчет), подтверждение даты отправки, квитанцию о приеме, уведомление об отказе в приеме, уведомление об уточнении.

162. При получении налоговой декларации (расчета) в электронной форме не позднее дня, следующего за днем ее получения, с использованием программного обеспечения налоговых органов выполняются следующие действия:

1) автоматически проверяется в налоговой декларации (расчете) подлинность усиленной квалифицированной (неквалифицированной) электронной подписи заявителя и проводится расшифровка налоговой декларации (расчета);

2) автоматически формируется извещение о получении налоговой декларации (расчета) с усиленной квалифицированной электронной подписью МИ по ЦОД и направляется заявителю по ТКС или через личный кабинет налогоплательщика;

3) в случае получения налоговой декларации (расчета) из личного кабинета налогоплательщика автоматически формируется подтверждение даты отправки налоговой декларации (расчета) с усиленной квалифицированной электронной подписью МИ по ЦОД и направляется заявителю через личный кабинет налогоплательщика;

4) налоговая декларация (расчет) автоматически отправляется для дальнейшей обработки в налоговый орган по месту учета заявителя.

163. Налоговая декларация (расчет), направленная в электронной форме, проверяется на наличие оснований, указанных в пункте 19 настоящего Административного регламента.

164. При наличии хотя бы одного из оснований, указанных в пункте 19 настоящего Административного регламента, в течение одного рабочего дня со дня получения налоговой декларации (расчета) с использованием программного обеспечения налоговых органов формируется и отправляется заявителю по ТКС или через личный кабинет налогоплательщика уведомление об отказе в приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата), и указанием причин отказа.

165. При наличии хотя бы одного из оснований, указанных в подпунктах 9 и 10 пункта 19 настоящего Административного регламента, заявителю в порядке и в сроки, установленные пунктом 7 статьи 431 части второй Налогового кодекса Российской Федерации, с использованием программного обеспечения налоговых органов формируется и отправляется по ТКС уведомление с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата), о том, что расчет по страховым взносам считается непредставленным, с указанием причин.

166. При отсутствии оснований, указанных в пункте 19 настоящего Административного регламента, в течение одного рабочего дня со дня получения налоговой декларации (расчета) выполняются с использованием программного обеспечения налоговых органов следующие действия:

регистрируется налоговая декларация (расчет);

формируется и отправляется заявителю по ТКС или через личный кабинет налогоплательщика квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата).

167. Датой представления налоговой декларации (расчета) заявителем в электронной форме считается дата, зафиксированная в подтверждении даты отправки.

Налоговая декларация (расчет) в электронной форме считается принятой налоговым органом, если заявителю поступила квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата).

Датой получения налоговой декларации (расчета) в электронной форме налоговым органом считается дата, указанная в квитанции о приеме.

168. По результатам обработки налоговой декларации (расчета) в электронной форме с использованием программного обеспечения налоговых органов в случае выявления ошибки в представленной налоговой декларации (расчете) формируется уведомление об уточнении.

169. Отметка о приеме налоговой декларации (расчета), представленной в электронной форме по ТКС, проставляется на копии налоговой декларации (расчета), прилагаемой к соответствующему письменному запросу заявителя, представленному в налоговый орган по месту его учета.

170. При получении от заявителя, отнесенного к категории крупнейших налогоплательщиков, налоговой декларации (расчета) в электронной форме, которая должна направляться для дальнейшей обработки в другие налоговые органы по месту учета заявителя по основаниям, предусмотренным Налоговым кодексом Российской Федерации, с использованием программного обеспечения налоговых органов не позднее одного рабочего дня со дня ее получения автоматически:

1) осуществляются действия в соответствии с подпунктами 1, 2 пункта 162 настоящего Административного регламента;

2) налоговая декларация (расчет) направляется для дальнейшей обработки в налоговый орган по месту учета заявителя в качестве крупнейшего налогоплательщика, а также в иные налоговые органы по месту учета заявителя по основаниям, предусмотренным Налоговым кодексом Российской Федерации.

171. По месту учета заявителя, отнесенного к категории крупнейших налогоплательщиков, при получении от него налоговой декларации (расчета) в электронной форме выполняются действия в соответствии с пунктами 163, 164, 166, 168 настоящего Административного регламента.

173. В налоговом органе по месту учета заявителя в качестве крупнейшего налогоплательщика не позднее одного рабочего дня со дня получения квитанции о приеме, уведомления об отказе в приеме, уведомления об уточнении направляется соответствующий технологический электронный документ с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата), заявителю.

174. Должностными лицами налогового органа, ответственными за выполнение административных действий, входящих в состав административной процедуры, являются:

1) руководитель налогового органа;

2) заместитель руководителя налогового органа, ответственный за организацию и предоставление государственной услуги;

3) руководитель структурного подразделения налогового органа, ответственного за организацию и предоставление государственной услуги;

4) должностное лицо налогового органа, предоставляющее государственную услугу.

175. Критерием принятия решения является наличие (отсутствие) оснований, указанных в пункте 19 настоящего Административного регламента.

176. Результатами предоставления административной процедуры являются:

1) регистрация налоговой декларации (расчета) в налоговом органе, направление заявителю квитанции о приеме и извещение о результате приема налоговой декларации (расчета) в виде электронного документа с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата).

2) уведомление об отказе в приеме налоговой декларации (расчета), либо уведомление о том, что расчет по страховым взносам считается непредставленным в случаях, предусмотренных пунктом 7 статьи 431 Налогового кодекса Российской Федерации, направленное заявителю в электронной форме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата).

177. Фиксация результата предоставления административной процедуры осуществляется путем регистрации и проставления даты в информационных ресурсах ФНС России при представлении налоговой декларации (расчета) в электронной форме:

1) налоговой декларации (расчета) в налоговом органе, направление заявителю квитанции о приеме и извещение о результате приема налоговой декларации (расчета);

2) уведомления об отказе в приеме налоговой декларации (расчета), либо уведомления о том, что расчет по страховым взносам считается непредставленным в случаях, предусмотренных пунктом 7 статьи 431 Налогового кодекса Российской Федерации.

Как сохранить электронные документы сданных отчетов и представить их контролерам?

Источник: ЗАО «ОВИОНТ ИНФОРМ»

Авторы: ЛюбовьУльянова, к.э.н., Владимир Виноградов, к. ф.-м. н.

1. Документы, подтверждающие факт сдачи отчетности в различные контролирующие органы

1.1 Обмен электронными документами между налогоплательщиком и ФНС

Согласно Порядку (утв. Приказом ФНС от 02.11.2009 №ММ-7-6/534@) представления отчетности в ФНС в электронном виде факт сдачи отчетности в ФНС подтверждается квитанцией о приеме, в которой дата представления документа фиксируется на основании даты, указанной в электронном документе «Подтверждение даты отправки», формируемом спецоператором связи или самим налоговым органом (при отправке непосредственно в налоговый орган).

Факт того, что отчетность без ошибок загружена в информационную базу данных налогового органа, подтверждается электронным документом «Извещение о вводе». Если же в отчетности обнаружены неточности, то ИФНС вышлет «Уведомление об уточнении», получив которое налогоплательщик должен исправить указанные в уведомлении ошибки и повторно выслать декларацию в ИФНС. При этом штрафные санкции за несвоевременное представление отчетности не взыскиваются, так как дата сдачи ранее уже зафиксирована в документе «Подтверждении даты отправки».

Табл. 1. Типы сопровождающих документов, используемых в электронном документообороте с ИФНС

Тип документа

Начало имени файла

Информационное сообщение о достоверности, выданной представителю о наделении его полномочиями по исполнению обязанностей в налоговый орган

Уведомление об уточнении налоговой декларации

Квитанция о приеме

Форма утв. Приказом ФНС России от 25.02 2009 №ММ-7-6/85@

Подтверждение даты отправки налогоплательщиком (представителем) декларации (расчета) в электронном виде

Уведомление об отказе в приеме налоговой декларации (расчета) в электронном виде

Форма утв. Приказом ФНС России от 25.02 2009 №ММ-7-6/85@

Извещение о вводе сведений, указанных в налоговой декларации

Извещение о получении электронного документа (документов) в электронном виде

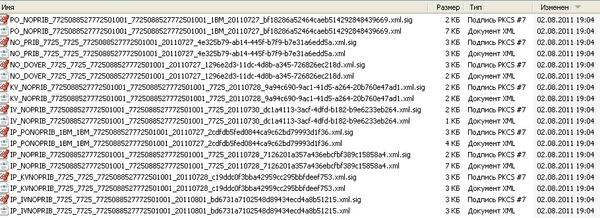

Рис. 1. Состав электронных документов, сопровождающих сдачу декларациипо налогу на прибыльв налоговый орган

Как видно из Рис. 1, документооборот включает файлы двух типов:

Порядок обмена документами в электронном виде с ЭЦП между страхователями и Фондом социального страхования, утвержденный Приказом ФСС от 12.02.2010 №19 (в ред. от 14.06.2011), предполагает, что документом, подтверждающим сдачу формы 4-ФСС, является:

При получении квитанции с ошибками Фонд рекомендует внести исправления в форму 4-ФСС (в соответствии с протоколом ошибок) и повторно направить отчет на шлюз ФСС. В этом случае датой представления отчета будет считаться дата, указанная в первой сформированной квитанции за текущий отчетный период.

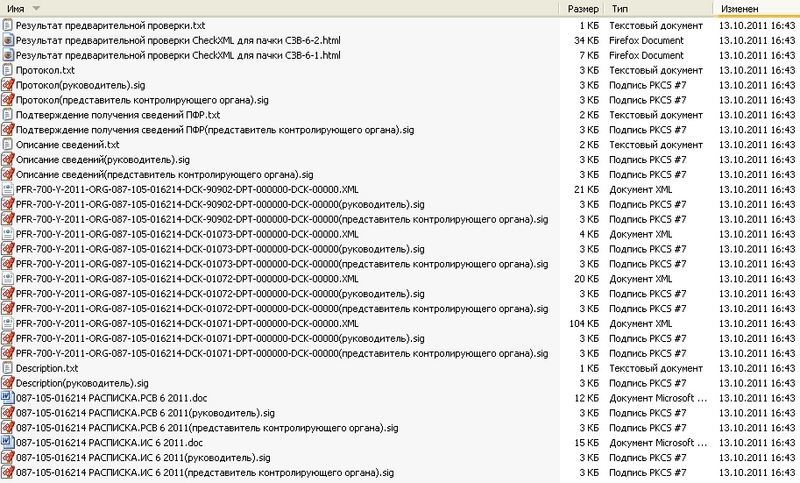

К документам, сопровождающим отправку формы 4-ФСС в электронном виде, относятся отчеты об ошибках форматного и/или логического контроля (при наличии таковых ошибок), а также квитанция (см. Табл. 2).

Табл. 2. Типы сопровождающих документов, используемых в электронном документообороте с ФСС

Тип документа

Пример имени файла

Отчет об ошибках форматного контроля

3003-7597-7033-01-0000000000.txt, где последние 10 знаков – регистрационный номер в ФСС

Отчет об ошибках логического контроля

1.3 Характеристики электронного документооборота между налогоплательщиком и ПФР

Согласно Распоряжению Правления ПФР от 11.10.2007г. №190р, которым регламентируется электронный документооборот со страхователями, документом, подтверждающим факт представления отчетности в ПФР, является протокол контроля отчетности. Последний может иметь как статус «положительный», означающий, что отчетность считается успешно принятой и «отрицательный», в случае, если в отчетности в ПФР были выявлены ошибки, которые следует исправить и отправить отчетность заново.

Аналогично отчетности в ФНС, сформированные в электронном виде сведения персонифицированного учета и РСВ-1 обычно представляют собой файлы двух типов: «.xml» и «.xml.sig».

Рис. 2. Состав электронных документов, сопровождающих сдачу пакета сведений в ПФР

2. Особенности хранения подтверждающих сдачу документов

Определившись с теми документами, которыми подтверждается факт сдачи отчетности в контролирующие органы, разберемся с местами их хранения/размещения.

Итак, по порядку. Отчетность в ФНС в электронном виде можно представить через:

Если отчетность отправлена через сайт ФНС, то документ сданной отчетности и его ЭЦП, а также подтверждающие ее представление документы должны хранятся на сайте ФНС (см. Рис. 3).

Рис. 3. Отчетность и сопровождающие ее документы, отправленные через Портал ФНС

Все электронные документы, которыми обменивается налогоплательщик, спецоператор (если он участвует в электронном документообороте) и налоговый орган, обычно сохраняются в виде файлов двух форматов: «.xml», и «.xml.sig». Первый документ – это сформированный по установленному формату электронный файл документа. Второй – электронная подпись под документом уполномоченного лица.

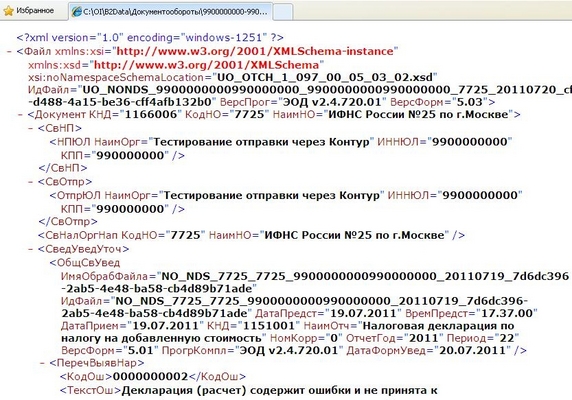

Xml-файл можно открыть с помощью браузера, а вот «прочитать» его может только специалист, разбирающийся в форматах документов (см. пример файла на Рис. 4).

Рис. 4. Файл сообщения об ошибке в декларации, поступивший из ФНС

Просмотреть в удобном виде файлы с расширением «.xml.sig», содержащие ЭЦП, можно с помощью специализированного программного обеспечения, позволяющего проверять подписи под электронными документами. Одной и таких известных программ является КриптоАРМ – программа, предоставляющая диалоговый интерфейс для выполнения криптографических операций, таких как шифрование и расшифрование, формирование и проверка электронной подписи и других.

С хранением отчетности в ФСС ситуация несколько иная. Формы 4-ФСС, отправленные в электронном виде, поступают на единый для всей страны шлюз приема, где и хранятся квитанция об их приеме, являющиеся электронными юридически значимыми подтверждающими документами. При наличии ошибок на Шлюзе ФСС также можно найти протокол ошибок форматного и (или) логического контроля.

Рис. 5. Отображение состояния электронного документооборота с ФСС на Шлюзе приема

Для чтения квитанции ФСС предлагает страхователям воспользоваться программой ARM.exe, которая расшифровывает файл квитанции, имеющей расширение «.p7e», подписанный уполномоченным лицом ФСС.

С документами, подтверждающими представление отчетности в ПФР в электронном виде, ситуация тоже имеет свои особенности. Так, завершенный документооборот по персонифицированному учету, по требованиям ПФР, не подлежит хранению на серверах спецоператоров связи. Поэтому страхователи, использующие web-сервисы спецоператоров для отправки и хранения документов и желающие в любой момент просмотреть и при необходимости предоставить проверяющим их деятельность лицам не только саму отчетность в ПФР, но и документы, подтверждающие ее представление, должны своевременно сохранять документы у себя на рабочем месте. Для этого у таких спецоператоров предусмотрена специальная функция «Сохранить все документы и подписи».

Сохраненная на рабочую станцию страхователя отчетность и подтверждающие ее сдачу документы, как уже говорилось ранее, тоже обычно состоит из файлов двух типов: «.xml» и «.xml.sig» (см. Рис. 2). Просмотреть их можно также как и налоговую отчетность с помощью программного обеспечения, позволяющего расшифровывать и проверять подписи под электронными документами, например, программы КриптоАРМ.

Таким образом, для просмотра и надежного хранения документов, подтверждающих сдачу отчетности в контролирующие органы, компаниям рекомендуем:

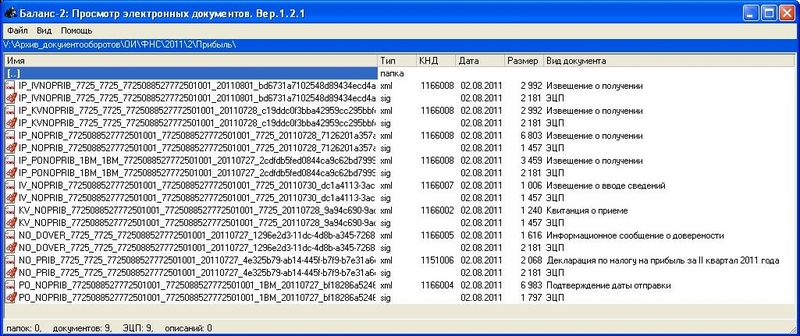

Для работы с архивом электронных документов компанией «ОВИОНТ ИНФОРМ», разработана программа «Баланс-2: Просмотр электронных документов», позволяющая просматривать электронные документы, подготовленные в соответствии с требованиями ФНС, ПФР и ФСС России и форматами файлов документов для передачи их в электронном виде.

Программа позволяет в удобном для бухгалтера и проверяющего виде просматривать:

Электронные декларации или расчеты по ТКС: особенности отчетной кампании

Организация может выбрать способ сдачи отчетности: на бумаге или по ТКС, кроме случаев, когда законом установлен исключительно электронный способ направления декларации или расчета. Нарушение способа сдачи налоговой отчетности повлечет неприятные последствия: ее признают несданной и привлекут к ответственности.

Когда сдавать налоговую отчетность только в электронной форме

Только в электронном виде должны сдавать налоговые декларации организации, если они: являются вновь созданными и в них работает более 100 человек; относятся к крупнейшим налогоплательщикам; имеют среднесписочную численность работников свыше 100 человек за предыдущий календарный год.

Помимо этого, есть еще ряд случаев, когда налоговики примут от вас только электронную отчетность. Обязанность сдавать электронные декларации предусмотрена для НДС. Так, электронную декларацию по НДС сдают все организации, независимо от численности их сотрудников.

Если вы выплачиваете зарплату или вознаграждение по ГПД более, чем 10 работникам или исполнителям, то должны сдавать в электронном виде расчет 6-НДФЛ и справки о доходах физлиц (бывшие 2-НДФЛ). Выбрать способ подачи 6-НДФЛ можно только, если доход был выплачен вами 10 физлицам и менее (письмо ФНС от 09.12.2019 г. № БС-4-11/25215@).

Как сдать налоговую отчетность в электронной форме

Налоговую отчетность в электронном виде подать в налоговую инспекцию можно:

Выбрать способ представления отчетности по НДС вы не можете. Декларацию по НДС следует подавать только через оператора ЭДО (п. 1.7 Порядка представления налоговой и бухгалтерской отчетности в электронном виде через интернет-сайт ФНС, утв. приказом ФНС от 15.07.2011 г. № ММВ-7-6/443@).

Как сдавать электронные декларации и отчеты через оператора ЭДО

Чтобы сдать декларацию или расчет в электронном виде, вам нужно организовать ЭДО с налоговой инспекцией. Для этого понадобится:

После этого сформируйте и направьте отчетность по утвержденным форматам. Затем дождитесь подтверждения приема отчетности или отказа в ее приеме.

Подтверждением того, что вашу отчетность приняли, являются:

Успешную сдачу отчетности подтвердит извещение о вводе. Извещение о вводе сведений, указанных в налоговой декларации или расчете, формируется ИФНС и подтверждает, что в информации, представленной в файле, не содержится ошибок или противоречий.

Также налоговики могут прислать уведомление об уточнении отчетности или уведомление об отказе в приеме.

Как сдавать электронные декларации и отчеты через сайт ФНС

Организациям или ИП предоставлена возможность представления налоговой и бухгалтерской отчетности с электронной подписью через интернет-сайт ФНС в рамках пилотного проекта, действующего с 2012 года. Но сроки его действия постоянно продлевают. Последний раз их продлили до 1 июля 2022 года (приказ ФНС от 08.06.2021 г. № ЕД-7-26/548@).

Для того, чтобы сдавать электронные декларации и расчеты через сайт ФНС вам потребуется:

При представлении отчетности через сервис ФНС надо использовать только УКЭП законного представителя организации. То есть ее руководителя. Представитель компании, действующий по доверенности, сдавать декларации или расчеты через сайт ФНС, не может (п. 1.2 Порядка представления налоговой и бухгалтерской отчетности в электронном виде через интернет-сайт ФНС, утв. приказом ФНС от 15.07.2011 г. № ММВ-7-6/443@, письмо ФНС от 20.08.2021 № КВ-4-19/11741@).

Если сдаете электронную налоговую отчетность через сайт ФНС, вы должны получить подтверждение даты отправки. Это электронный документ, который содержит данные о дате и времени отправки декларации, расчета в электронном виде по ТКС. С его помощью вы докажете, что сдали отчетность во время и избежите штрафа на основании статьи 119 Налогового кодекса.

Остальные сообщения от налоговиков аналогичны тем, что должны прийти при отправке отчетности через оператора ЭДО. Это квитанция о приеме и извещение о вводе. Также налоговики могут прислать уведомление об уточнении отчетности или уведомление об отказе в приеме.

Электронные декларации или расчеты по ТКС: особенности отчетной кампании

Организация может выбрать способ сдачи отчетности: на бумаге или по ТКС, кроме случаев, когда законом установлен исключительно электронный способ направления декларации или расчета. Нарушение способа сдачи налоговой отчетности повлечет неприятные последствия: ее признают несданной и привлекут к ответственности.

Когда сдавать налоговую отчетность только в электронной форме

Только в электронном виде должны сдавать налоговые декларации организации, если они:

Помимо этого, есть еще ряд случаев, когда налоговики примут от вас только электронную отчетность. Обязанность сдавать электронные декларации предусмотрена для НДС. Так, электронную декларацию по НДС сдают все организации, независимо от численности их сотрудников.

Если вы выплачиваете зарплату или вознаграждение по ГПД более, чем 10 работникам или исполнителям, то должны сдавать в электронном виде расчет 6-НДФЛ и справки о доходах физлиц (бывшие 2-НДФЛ). Выбрать способ подачи 6-НДФЛ можно только, если доход был выплачен вами 10 физлицам и менее (письмо ФНС от 09.12.2019 г. № БС-4-11/25215@).

Как сдать налоговую отчетность в электронной форме

Налоговую отчетность в электронном виде подать в налоговую инспекцию можно:

Выбрать способ представления отчетности по НДС вы не можете. Декларацию по НДС следует подавать только через оператора ЭДО (п. 1.7 Порядка представления налоговой и бухгалтерской отчетности в электронном виде через интернет-сайт ФНС, утв. приказом ФНС от 15.07.2011 г. № ММВ-7-6/443@).

Кроме того по теме:

Как сдавать электронные декларации и отчеты через оператора ЭДО

Чтобы сдать декларацию или расчет в электронном виде, вам нужно организовать ЭДО с налоговой инспекцией. Для этого понадобится:

После этого сформируйте и направьте отчетность по утвержденным форматам. Затем дождитесь подтверждения приема отчетности или отказа в ее приеме.

Подтверждением того, что вашу отчетность приняли, являются:

Успешную сдачу отчетности подтвердит извещение о вводе. Извещение о вводе сведений, указанных в налоговой декларации или расчете, формируется ИФНС и подтверждает, что в информации, представленной в файле, не содержится ошибок или противоречий.

Также налоговики могут прислать уведомление об уточнении отчетности или уведомление об отказе в приеме.

Проконтролировать последовательность своих действий при сдаче электронной налоговой отчетности через оператора ЭДО или сайт ФНС вы сможете с помощью нашего сервиса «Алгоритмы для бухгалтера». В этом вам поможет алгоритм «Как сдать налоговую отчетность по ТКС».

Как сдавать электронные декларации и отчеты через сайт ФНС

Организациям или ИП предоставлена возможность представления налоговой и бухгалтерской отчетности с электронной подписью через интернет-сайт ФНС в рамках пилотного проекта, действующего с 2012 года. Но сроки его действия постоянно продлевают. Последний раз их продлили до 1 июля 2022 года (приказ ФНС от 08.06.2021 г. № ЕД-7-26/548@).

Для того, чтобы сдавать электронные декларации и расчеты через сайт ФНС вам потребуется:

При представлении отчетности через сервис ФНС надо использовать только УКЭП законного представителя организации. То есть ее руководителя. Представитель компании, действующий по доверенности, сдавать декларации или расчеты через сайт ФНС, не может (п. 1.2 Порядка представления налоговой и бухгалтерской отчетности в электронном виде через интернет-сайт ФНС, утв. приказом ФНС от 15.07.2011 г. № ММВ-7-6/443@, письмо ФНС от 20.08.2021 № КВ-4-19/11741@).

Если сдаете электронную налоговую отчетность через сайт ФНС, вы должны получить подтверждение даты отправки. Это электронный документ, который содержит данные о дате и времени отправки декларации, расчета в электронном виде по ТКС. С его помощью вы докажете, что сдали отчетность во время и избежите штрафа на основании статьи 119 Налогового кодекса.

Сдавайте электронную бухгалтерскую отчетность в ГИРБО вместе с бератором! В этом вам тоже поможет наш специальный сервис «Алгоритмы для бухгалтера». Воспользуйтесь алгоритмом «Как сдать бухгалтерскую отчетность в ГИРБО».

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование