Маржа что это такое простыми словами

Маржа что это такое простыми словами

Маржа — что это такое простыми словами

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Тем, кто в той или иной мере сталкивается с тематикой ведения бизнеса или какими-либо другими финансовыми аспектами деятельности, наверняка приходилось слышать такое слово как маржа.

В то же время, это слово довольно часто употребляется и в обиходе, но не всем до конца понятен его смысл (это вроде слова оферта, которое встречается часто, но что толком означает мало кто понимает).

Так что же такое маржа? Что такое маржинальность или маржинальный? Если говорить в общих чертах, то это доля прибыли, которая вычисляется как разница между себестоимостью чего-либо и той ценой, по которой его продают.

Помните анекдот про 3%, где не шибко далекий бизнесмен объясняет, что живет всего лишь на три процента, покупая что-то по 100 рублей, а продавая по 300. Но подобные разночтения на самом деле встречаются не только в анкетодах. Люди, например, часто путают маржу и наценку, а потом вынуждены бывают долго выяснять кто из партнеров был не прав.

Простыми словами о марже

Есть несколько очень близких по значению слов означающих практически одно и тоже — это слова прибыль, наценка и, конечно же, маржа. Мы будем сегодня делать акцент на маржинальности, но обязательно упомянем и о том, чем они друг от друга отличаются, чтобы потом говорить с бизнес-партнерами на одном и том же языке без возникновения «непоняток».

Исторически слово маржа происходит от английского «margin», которое, как и водится в великом и могучем русском языке, имеет десятки значений. Например, в серии статей про верстку сайтов я писал про margin в CSS, и там это слово означало поля, отступ от соседних элементов, некий запас свободного пространства.

Собственно, нечто подобное оно означаете и в мире финансов. По сути, это как раз и есть та самая пресловутая прибыль, которую бизнесмен накручивает относительно базовой стоимости чего-либо (товара, услуги). В самом общем смысле — это разница в цене товара на разных этапах его движения на рынке (от создания до приобретения).

Маржа может выражаться как в абсолютных денежных единицах (рублях, тугригах, долларах, гривнах, евро), так и в процентах. Важно запомнить — маржа никогда не может быть большее 100%. Это аксиома, и запомнив это простое правило вы в дальнейшем сможете избежать ошибок и разночтений с коллегами и партнерами.

Путают маржу с так называемой торговой наценкой, которая опять же может выражаться и в абсолютных, и в относительных единицах. Причем в абсолютных единицах и маржа, и наценка получатся одниковыми, а вот в относительном — разными. Вся путаница возникает именно в том случае, когда маржинальность рассчитывают в процентах. Почему это происходит? Давайте покажу на примере.

Пусть у нас будет товар, который мы купили за 100 рублей, а продаем за 300 рублей (те самые пресловутые три процента из анекдота). В этом случае в абсолютных единицах и маржа, и наценка будут вычисляться по одной и той же формуле: цена перепродажи минус цена покупки. В нашем примере это будет 300 минус 100 = 200 рублей. Тут все понятно и никакой путаницы никогда и ни у кого не возникает.

А вот относительные значения маржинальности и торговой наценки вычисляются по разному. Маржа в процентах — это 300 — 100 и разделить на 300 (ну и, конечно, умноженное на 100%). А торговая наценка в процентах — это 300 — 100 разделить на 100 (умноженное на 100%).

Сами видите, что маржа в нашем примере будет равна 66% (значительно меньше 100%, хотя цену товара посредник накрутил втрое), а вот торговая наценка будет как раз те самые 300%. Понятно? Разницу почувствовали. Поэтому важно очень четко понимать, о чем идет речь — о маржинальности или о торговой наценке, ибо в процентах это получаются совершенно разные цифры (зачастую отличающиеся в разы).

Если мой пример вам показался непонятным, то вот в этом двухминутном ролике посмотрите воочию на формулы и проникнитесь сутью:

Ну, а от чистой прибыли маржа отличается тем, что тут бывают не учтены дополнительные расходы, например, на временное хранение товара, на его транспортировку, на рекламу и т.п. Т.е чистая прибыль будет несколько меньше рассчитанной маржинальности. Но это, конечно же, будет не столь разительная разница (это тавтология, однако), как с торговой наценкой.

Маржинальность и маржинальная торговля — что это такое?

Еще немножко вас помучаю. Слово «маржа» вы можете услышать и относительно различных биржевых спекуляций. Биржа — это, по сути, лишь площадка для сделок и там зарабатывают точно так же, как и в жизни — купить подешевле, а продать подороже. Спекуляция она и в Африке спекуляция (а ведь раньше это слово было ругательным).

Так вот, на рынке Форекс и в некоторых других типах бирж (например, в криптовалютной бирже БитМекс, о которой я недавно писал) есть возможность вести маржинальную торговлю с так называемым плечом. Что это такое? В принципе, очень подробно об этом я как раз писал в приведенной по ссылке статье, но здесь я все же кратко повторюсь.

На таких биржах вы делаете ставки на падение или рост курса (доллара, фунта, евро, биткоина или других альткоинов). Если вы угадали направление движение курса, то ваш заработок будет зависеть от того, насколько сильно курс изменится в нужном вам направлении.

Главное тут вовремя закрыться, пока не начался процесс движения курса в другом направлении. Ваша прибыль будет равна марже со сделки (разнице между начальной ценой и ценой закрытия сделки). Зарабатывать можно как на росте, так и на падении — это не суть важно.

Маржинальная же торговля с плечом позволяет имея на депозите (счету биржи) относительно небольшую сумму заработать (или проиграть) сразу очень и очень много. Без торговли с плечом вы, скажем, имея 10$ на счету сможете заработать пару центов, а если бы при той же самой ситуации использовали плечо x100, то заработали бы уже в сто раз больше, т.е. пару долларов.

Правда и проигрыш при маржинальной торговле с плечом будет во столько же раз больше, поэтому новичкам крайне не рекомендуют начинать торговать сразу с большим плечом, ибо есть риск все быстро проиграть. Примечательно, что рискуете вы в этом случае только деньгами находящимися на депозите. Потерять больше этого вы не сможете и никому должны не останетесь (это не кредит).

Вам как бы дают виртуальные деньги (в нашем примере, увеличивая реальные 10$ до 1000$ благодаря плечу x100). В любом случае, даже если вы выиграете, то на свой счет вы получите только прибыль со сделки (ту саму пресловутую маржу) плюс ту сумму, что вы реально использовали (виртуальная прибавка так и останется виртуальной). В нашем примере, ставя 10$ вы получите в итоге 12$ (нарастите депозит).

Если же проиграете, то из суммы участующей в сделке будет вычтена маржа (отрицательная, т.е. убыток). В нашем примере, вместо 10$ поставленных на кон у вас останется только 8$ (ставка в 10$ минус 2$ убытка). Но с большим плечом проиграть можно и вообще все, причем очень и очень быстро (буквально за секунды), если выберите не то направление движения курса (доллара и критовалюты), а курс при этом резко пойдет в другую сторону.

В общем, такой вид торгов может позволить зарабатывать значительно быстрее (в десятки и сотни раз), но и риск потерять все повышается настолько же. Новичкам, как я уже упоминал, маржинальная торговля с плечом выше двух и трех крайне не рекомендуется. Профи же могут вовремя добавлять маржинальности и держаться на плову даже при неудачной ставке ожидая нужного направления движения курса. ИМХО.

Маржа

Определение маржи, виды маржи, формула расчета маржи

информация об определении маржи, виды маржи, маржа валовая и фьючерсеная. формула расчета маржи

Содержание

Содержание

Определение термина маржа

— Маржа учетной ставки

Маржа лизинговой организации

Прямые ссылки на материал

Маржа́ – залог, обеспечивающий возможность получить во временное пользование займ деньгами или товарами, которые используются для совершения сделок при маржинальной торговле. Обычно выражается в процентах, как отношение суммы обеспечения долга к сумме сделки (например, 25 %) или как соотношение долей (например, 1:4).

Ма́ржа (англ. Margin от фр. Marge — поле страницы, край) — термин, применяемый в торговой, биржевой, страховой и банковской практике для обозначения разницы между ценами товаров, курсами ценных бумаг, процентными ставками, другими показателями.

Маржа (англ. Margin ) разница между процентными ставками, ставками по займам, курсами ценных бумаг, закупочной и продажной ценами товаров и другими показателями, от величины которой зависит прибыль, получаемая компаниями, фирмами, отдельными предпринимателями, покупающими и продающими эти товары, ценные бумаги, финансовые средства и т.д.

Ма́ржа — в общерыночной терминологии — разница между ценой и исходной стоимостью. Может быть выражена как в абсолютных величинах (например, рубли), так и в процентах, как отношение разницы между ценой и начальной стоимостью к цене (в отличие от торговой наценки, которая вычисляется, как та же самая разница по отношению к себестоимости).

Ма́ржа (в профессиональном сленге маржа́) — залог, обеспечивающий возможность получить во временное пользование займ деньгами или товарами, которые используются для совершения спекулятивных биржевых сделок при маржинальной торговле. От простого займа маржинальный отличается тем, что получаемая сумма денег (или стоимость получаемого товара) обычно превышает размер обеспечения долга (маржи). Обычно маржа (маржинальное требование) выражается в процентах, как отношение суммы обеспечения долга к сумме сделки (например, 25 %) или как соотношение долей (например, 1:4). В спред-беттинге маржа может быть 3-5%, что позволяет увеличить как выигрыш, так и проигрыш.

— в банке — разница между процентными ставками по ссудам и вкладам;

— Разница между рыночной стоимостью ценных бумаг и полученной под них займом;

— в анализе конъюнктуры рынка;

— торговая наценка, устанавливаемая промышленными предприятиями;

— на бирже — сумма денег, выплачиваемая расчетной палате брокером или брокеру клиентами для покрытия неблагоприятных колебаний в стоимости фьючерсной сделки после его регистрации.

— иногда употребляется в том же значении, что и депозит.

Маржа является надбавкой с целью получения дополнительного выгоды участниками рынка.

Существует понятие «маржа прибыли», в этом случае относительная прибыль, определяется в процентах к реализованной продукции или к капиталу. Маржа прибыли позволяет судить об эффективности вложения капиталов и прочих активов, то есть определяет понятие рентабельности бизнеса.

В зависимости от сферы применения. Маржа подразделятся на маржу кредитную, маржу поддерживаемую, маржу банковскую, маржу гарантийную.

Вариационная маржа (ВМ) — сумма, уплачиваемае/получаемая банком в связи с изменением денежного обязательства по одной позиции в результате ее корректировки по рынку.

Для фьючерсных сделок ВМ определяется в следующем порядке:

а)в день заключения фьючерса — как разница между ценой, по которой заключен данный контракт, и расчетной ценой соответствующих фьючерсов, сложившейся по результатам торгов на конец дня его заключения;

б)в день между днем заключения и днем прекращения фьючерсной сделки — как разница между предыдущей расчетной ценой соответствующих фьючерсных сделок и последней расчетной ценой;

в)в день прекращения фьючерсного контракт — как разница между предыдущей расчетной ценой соответствующих фьючерсов и ценой, по которой данный контракт прекращается.

Фьючерсная маржа

Важное преимущество клирингового механизма состоит в том, что члены биржи переносят риск, идущий от партнера по сделке, на клиринговую палату. Однако если взять весь объем фьючерсных контрактов и стоимость лежащих в их основе ценных бумаг, то станет ясно, что общий размер риска огромен. Клиринговая палата не может позволить себе брать на себя весь этот риск, не приняв никаких мер для защиты своего финансового положения на случай невыполнения обязательств кем-либо из членов. Такая защита осуществляется системой выплаты маржи.

Маржа не имеет ничего общего с первым взносом при покупке основной ценной бумаги. Как мы увидим в следующем пункте, фьючерс редко завершается физической поставкой основного актива, и поэтому было бы неестественно взимать такой взнос. Таким образом, фьючерсная маржа — это совсем не то же самое, что маржа при покупке акций или облигаций с уплатой части стоимости, где маржа играет роль депозита. Фьючерсная маржа действует как облигация с гарантией от невыполнения обязательств эмитентом (performance bond). Она защищает клиринговую палату от потерь в случае неплатежеспособности члена биржи. Когда участник торгов закрывает свою позицию, маржа погашается.

Сколь велика должна быть маржа? Напрашивается такой ответ: величина маржи за контракт должна быть не меньше суммы максимально возможных потерь, которые могут возникнуть при удерживании данной позиции. Однако, срок действия некоторых контрактов исчисляется годами. Если бы маржа вносилась единожды в самом начале при заключении контракта, а погашалась бы при окончательной ликвидации позиции, потенциальные потери за столь долгий период времени были бы весьма велики. Такая система маржи не была бы эффективной. Важнейшей частью системы маржинальных расчетов, которая, собственно, и делает систему работоспособной, является ежедневная переоценка с учетом изменения цен рынка (marking-to-market). Ежедневно, сразу после окончания торгов, фьючерсная биржа публикует расчетные цены — официальные цены закрытия на этот день. Каждая незакрытая позиция переоценивается относительно расчетной цены. Потери, возникшие вследствие изменения расчетной цены за день (или от разницы между расчетной ценой и ценой сделки, если та была заключена в этот день), заносятся на маржинальный счет члена биржи и должны быть уплачены наличными на следующий день утром. Все доходы также заносятся на счет и могут быть получены на следующий день. Таким образом, возникают два вида маржи: начальная, которая вносится при занятии позиции, и вариационная, которая, в зависимости от результатов переоценки по текущим ценам, может оказаться положительной или отрицательной. В соответствии с этой ежедневной процедурой маржинальные счета обновляются после каждых торгов. В результате потенциальные потери будут ограничены изменением рыночной цены, которое может произойти за один день, а не за весь срок действия контракта.

Чтобы яснее представить себе работу этого механизма, рассмотрим конкретный пример. Предположим, что фирма-член Лондонской международной биржи финансовых фьючерсных контрактов (LIFFE) занимает длинную позицию по фьючерсу на индекс акций FTSE-100. Стоимость одного пункта индекса определена в?25, а начальная маржа (на момент написания книги) составляет?2,500 за контракт. Предположим, далее, что контракт был приобретен в понедельник по цене?2,575, расчетные цены с понедельника по четверг были?2,580,?2,560,?2,550,?2,545, и что позиция была ликвидирована в пятницу по цене?,565. Возникающие при этом потоки маржи представлены в таблице:

Таблица. Пример потока платежей по марже (Маржинальные платежи производятся на следующий день утром)

Суммируя все потоки маржи, мы видим, что член биржи в общей сложности выплатил? 3,125 и получил? 2,875. Чистые потери в? 250 равны разнице в 10 пунктов между ценой покупки? 2,575 и ценой продажи? 2,565.

Как правило, маржинальные платежи осуществляются путем движения средств между членами биржи и клиринговой палатой. Однако на большинстве бирж начальную маржу можно вносить не только наличными, но и некоторыми ценными бумагами. Проценты по этим бумагам также идут на маржинальный счет. Напротив, вариационная маржа обычно уплачивается наличными. Как уже говорилось, клиринговая палата всегда имеет чистую нулевую позицию по каждому фьючерсной сделке. Поэтому прибыль одних членов биржи должна уравновешиваться потерями других. Поскольку система маржи позволяет членам биржи через переоценку к текущим ценам реализовывать свою прибыль наличными, то и клиринговая палата должна требовать, чтобы вариационная маржа вносилась наличными. Действие системы маржи имеет один полезный побочный эффект. Все прибыли и потери ежедневно реализуются наличными. Это отличается от положения дел на так называемых рынках наличности, где потери от переоценки, будучи реальными, остаются на бумаге’ Потери при удерживании позиции могут накапливаться, а обнаружиться это обстоятельство может только при закрытии позиции, когда будет уже поздно. На фьючерсном же рынке потери от удерживаемой позиции вызывают постоянный поток требований по выплате маржи, и происходящая вследствие этого утечка наличности заставляет каждого участника фьючерсного рынка соблюдать финансовую дисциплину.

С другой стороны, некоторые биржи ужесточают требования по марже в месяц поставки из тех соображений, что волатильность цен обычно увеличивается ближе к дню реализации контракта и при сближении цен на фьючерсном рынке и рынке наличности. Эти требования получили естественное название “.маржа месяца поставки”.

На ряде бирж, особенно в США, принята двухуровневая система маржи. Вводится еще один уровень маржи — поддерживающая маржа (maintenance margin), — который обычно устанавливается в размере 3/4 от начальной маржи. При первоначальном занятии позиции член биржи должен внести начальную маржу в обычном порядке. Однако требования по выплате маржи могут возникнуть только тогда, когда сумма на маржинальном счете окажется ниже поддерживающей маржи — лишь в этом случае член биржи должен восстановить баланс до уровня начальной маржи. Таким образом, биржа не настаивает на том, чтобы сумма на маржевом счету поддерживалась на уровне начальной маржи, а допускает колебания этой суммы в пределах от поддерживающей до начальной маржи. Такой порядок во много раз уменьшает число маржинальных платежей, которые приходится производить членам биржи (особенно, в случае колебаний фьючерсных цен), и поэтому сокращает организационные расходы.

Маржинальная торговля

В настоящее время для успешной торговли на Forex, достаточно иметь на торговом счете всего 200$. Однако так было не всегда. Еще в 70-х годах, для спекуляции валютой необходимо было иметь сумму, покрывающую полную стоимость контракта (примерно несколько сотен тысяч долларов). При этом в случае удачно проведенных операций, прибыльность сделок редко превышала 2-5% от стартового капитала. Естественно, что основными участниками рынка были банки и крупные фирмы.

Однако, с появлением и развитием валютного рынка в 70-х годах, ситуация начала меняться. В начале 80-х годов, для привлечения мелких инвесторов и игроков с небольшими капиталами, некоторые банки начали вводить у себя сервис маржинальной торговли. Выдавая целевой займ для совершения сделок на валютном рынке Forex, они брали в качестве обеспечения долга относительно небольшую сумму (маржинальный залог), которая должна была покрыть возможные убытки от проводимых операций. В 1986 г., центральные банки большинства развитых стран дали подобной практике официальное признание и она получила повсеместное распространение.

На сегодняшний день, основным преимуществом маржинальной торговли является ее высокая доходность. Как правило, залог, необходимый для осуществления сделки, составляет всего 0.5-4% от реальной стоимости контракта. Это делает маржинальную торговлю достаточно доступным высокодоходным бизнесом (с высокой степенью риска).

Вторым преимуществом маржинальной торговли является то, что для торговли различными валютами не обязательно иметь депозит именно в этих валютах. Следовательно, торгуя, скажем, курс EUR/USD можно начинать сделку не только покупкой (евро за доллары), но и продажей (доллары за евро).

Следует отметить, что все операции имеющие спекулятивный характер и происходящие на Forex, CFD или фьючерсном рынке сейчас происходят с применением маржинальных залогов. Исключением является рынок опционов. Там используются совсем другие правила торгов.

Маржа лизинговой фирмы

При формировании графика лизинговых платежей особое внимание уделяется отражению наживы лизинговой организации в расчете. Четкое понятие профита лизингодателя в российской лизинговой практике пока до конца не устоялось. Различные лизинговые фирмы могут называть включаемый в расчеты профит по-разному. В лизинговой практике встречаются такие наименования выгоды лизинговой организации, как маржа, вознаграждение, прибыль, чистая прибыль. Предлагается в дальнейшем в настоящем обзоре включаемый в расчет лизинговых платежей профит лизинговой фирмы называть маржой.

Можно выделить два основных подхода к формированию маржи лизинговой организации:

1)лизингодатель закладывает в расчеты чистую прибыль фирмы и прибавляет к ней налог на прибыль. Также лизинговая организация может отдельно выделить не всю сумму налога на прибыль, а только сумму так называемого обязательного налога на прибыль, рассчитанного исходя из издержек лизингодателя, выплачиваемых из чистой прибыли (например, такими издержками могут быть проценты по займу сверх норм, установленных статьей 269 Налогового кодекса РФ);

2)под маржой понимается “грязная” прибыль, из которой лизинговая фирма выплачивает налог на прибыль, но данный налог отдельно не учитывается в расчетах, а “сидит” в марже.

Теоретически маржой лизинговой организации можно называть также всю сумму превышения лизинговых платежей над стоимостью имущества. Предполагается, что при таком подходе в маржу включаются проценты по заемным средствам, налоги, прочие расходы, а также собственно сам профит лизингодателя. Однако такая трактовка маржи лизинговой фирмы видится не корректной, так как при этом не отражается именно доходность лизинговой операции.

Для любого из вышеуказанных вариантов формирования маржи можно выделить следующие способы расчета общей суммы маржи:

1.Сумма маржи рассчитывается как определенный процент от исходной стоимости лизингового имущества, данная сумма не корректируется с учетом срока лизинга.

2.Сумма маржи рассчитывается как определенный процент от начальной стоимости лизингового имущества, данная сумма корректируется с учетом срока лизинга (обычно умножается на количество лет, в течение которых длится договор лизинга).

3.Сумма маржи рассчитывается как определенный процент от остатка задолженности по ссуде. В этом случае к процентной ставке по займу прибавляется некое значение, которое и формирует маржу лизингодателя. В этом случае общую сумму процентов по ссуде и маржу иногда называют лизинговым процентом.

4.Сумма маржи рассчитывается как определенный процент от остаточной стоимости лизингового имущества в каждый момент времени действия договоренности лизинга. В данном случае размер маржи зависит от срока лизинга и алгоритм расчета аналогичен алгоритму расчета налога на имущество.

5.Сумма маржи рассчитывается как определенный процент от суммы соглашения лизинга или от суммы всех расходов лизингодателя по договору лизинга.

6.Сумма маржи является фиксированной величиной. Такой алгоритм может применяться, например, при лизинге однотипных транспортных средств, а также недорогого оборудования, когда лизингодатель фиксирует минимальную сумму маржи.

При переговорах перед подписанием договоренности лизинга лизингодатель и лизингополучатель обычно обсуждают ставку маржи лизинговой организации. При этом сторонам стоит сразу обратить внимание на три аспекта при обсуждении данного вопроса:

1.лизинговая организация указывает ставку маржи, которая уже включает НДС, или ставку без НДС;

2.лизинговая фирма указывает ставку маржи, к которой в расчетах прибавляется налог на прибыль, или ставку, уже включающую налог на прибыль;

3.что является базой при расчете маржи.

Предположим, стороны договорились, что ставка маржи не включает НДС на маржу и включает налог на прибыль лизинговой фирмы. Рассмотрим, какую сумму составит маржа лизингодателя при одинаковой абсолютной ставке исходя из вышеуказанных способов ее расчета. Пусть ставка маржи равняется 4%, срок соглашения лизинга – 3 года, стоимость предмета лизинга составляет 118 000 единиц с НДС (балансовая стоимость — 100 000 ед.), ставка привлеченного лизингодателем займа составляет 14% годовых, срок ссуды – 3 года, погашение займа производится ежемесячно равными частями (при этих условиях сумма процентов по займу составляет 25 468 ед.). Результаты расчетов маржи представлены в таблице №1.

Из таблицы №1 видно, что одна и та же ставка маржи может составлять разную абсолютную сумму наживы лизингодателя исходя из различных способов расчета маржи. Также можно заметить, что все способы расчета маржи, приведенные в таблице №1, кроме первого и пятого, фиксируют зависимость маржи от срока договоренности лизинга. Это можно считать корректной зависимостью, так как лизингодатель предоставляет услуги лизингополучателю в течение всего срока лизинга, а не в конкретный момент времени. Первый и пятый способы фактор времени не учитывает, при этом первый способ зачастую является более понятным и простым для лизингополучателя и поэтому широко используется на практике, пятый способ — несколько сложнее и используется реже.

Лизингополучатель всегда будет стремиться понять абсолютный размер маржи лизинговой организации и по возможности пытаться его уменьшить. Лизинговая организация наоборот всегда пытается увеличить размер собственного профита. Таким образом, формируется определенный рыночный уровень доходности лизинговых операций, при котором данный финансовый инструмент становится взаимовыгодным для каждой стороны.

Источники

ВикиПедия – свободная энциклопедия

ВикиЗнание – свободная энциклопедия

Словари и энциклопедии на академике

Что такое маржинальная торговля на бирже, и как она работает

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Когда используется маржинальное кредитование

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Как это работает

Основное понятие при маржинальной торговле – это кредитное плечо, то есть соотношение собственных средств к заемным.

Как это работает проще показать на примере:.

Представьте, что вы купили 10 бумаг компании Лукойл на свои деньги. Гипотетические расчеты по сделке могут выглядеть так:

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых – эту часть нужно будет вычесть из итоговой суммы.

Итог: вы заработали больше пяти тысяч рублей. Вместо 1,1 тыс. руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital по умолчанию возможность торговли с плечом доступна всем клиентам, у которых на счету есть деньги или ценные бумаги из списка ликвидных ценных бумаг.

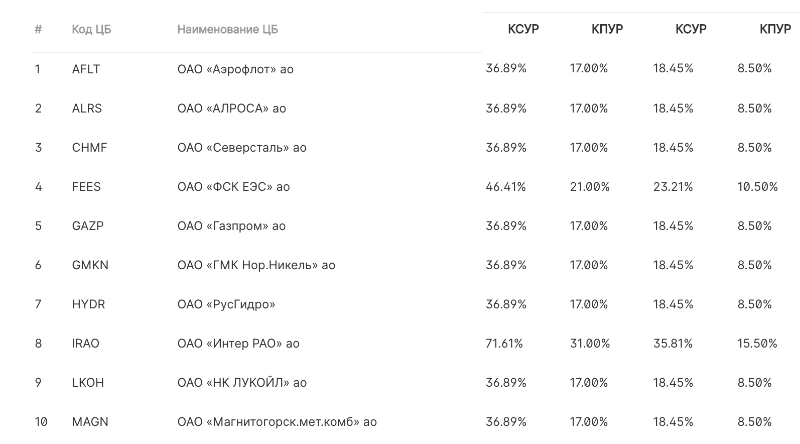

Топ-10 списка ликвидных ценных бумаг на конец сентября 2019 г.

За использование заемных средств при совершении операций «внутри дня» плата не взимается, она берется при переносе позиций между двумя торговыми сессиями в разные дни.

На величину и ставку по маржинальным займам влияет целый набор риск-параметров – они меняются и рассчитываются на основе текущей рыночной ситуации, волатильности и т.п. Один из важных факторов из этого набора – уровень риска клиента. Клиенты делятся по этому показателю на несколько групп:

Логика довольно проста – чем больше ресурсов можно взять в долг у брокера, тем больше будет заработок в случае удачного развития событий на рынке.

Если что-то пошло не так: маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Оптимизация маржинальной торговли

При использовании маржинального кредитования трейдеры сталкиваются с различными ограничениями. Одно из основных – разделение ресурсов по разным рынкам. К примеру, на Московской бирже есть фондовый, срочный, валютный рынки. И для использования маржинальных займов раньше инвестору нужно было иметь ресурсы для обеспечения сделок на каждом из этих рынков – это физически не очень удобно, плюс увеличивает затраты на обеспечение позиций.

В нашей торговой системе под названием MATRIx клиентам доступен сервис единой денежной позиции (ЕДП). Благодаря ему ограничения разных рынков можно обойти. В рамках сервиса ЕДП инвесторы получают общий счет, который объединяет:

Это открывает инвесторам возможности использования общего риск-менеджмента (функция доступна в торговом терминале SMARTx), построения сложных арбитражных стратегий, наконец, суммы гарантийного обеспечения операций оказываются ниже, чем при жестком разделении брокерских счетов по разным рынкам, доступное плечо также повышается.

Как правильно вести маржинальную торговлю: 4 простых совета

Маржинальное кредитование при торговле на бирже помогает увеличивать доходность инвестиций. При этом неважно, падает рынок или растет – инвестор получает возможность для совершения более масштабных операций и сделок, чем смог бы осуществить только с привлечением собственных средств. Соответственно, и заработать можно больше.

При использовании этого инструмента есть и риски, которые нужно учитывать. Для избежания ситуации маржин-колла и принудительного закрытия позиций достаточно соблюдать несколько простых правил:

Маржа: формула и правила расчета, назначение показателя, виды

Что это такое

Маржа прибыли отражает относительную прибыльность фирмы или коммерческой деятельности путем учета затрат, связанных с производством и продажей товаров. Она может быть рассчитана на основе прибыли: валовой, операционной или чистой.

Чем больше маржа, тем лучше, но высокая валовая наряду с небольшой чистой прибылью может указывать на то, что требует дальнейшего изучения. Вот почему важно знать формулу расчета маржи.

Маржа валовой прибыли

Это простейший показатель рентабельности, поскольку он определяется как вся прибыль, которая остается после того, как была учтена себестоимость проданных товаров. Он включает расходы, которые связаны с производством или изготовлением предметов для реализации, включая сырье и оплату за труд, необходимый для производства или сборки товаров.

Используя определенную формулу, маржу найти просто, но в эту цифру не входят среди прочего любые расходы по долгам, налогам, операционным или накладным расходам, а также единовременные расходы, такие как покупка оборудования.

Как же найти маржу? Формула ее расчета выглядит следующим образом:

Маржа операционной прибыли

Операционная прибыль также учитывает все виды расходов, необходимых для повседневного ведения бизнеса. Хотя эта цифра по-прежнему не включает долги, налоги и прочие расходы, она включает амортизацию и износ активов.

При делении операционной прибыли на доход этот средний уровень рентабельности отражает процентную долю каждого рубля, который остается после погашения всех расходов, необходимых для поддержания бизнеса.

Как же найти в этом случае маржу? Формула ее расчета для операционной прибыли выглядит следующим образом:

Рентабельность по чистой прибыли

Печально известная чистая прибыль отражает общую сумму выручки, оставшуюся после учета всех расходов и дополнительных потоков доходов. Сюда входят валовая прибыль и операционные расходы, упомянутые выше, но они также включают платежи по долгам, налогам, единовременные расходы или платежи, а также любой доход от инвестиций или вторичных операций. Чистая прибыль отражает общую способность компании превращать доход в прибыль.

Производится расчет маржинальности по формуле:

Как рассчитать размер прибыли:

Пример, как посчитать маржу прибыли

Наличие сильной валовой и операционной прибыли имеет решающее значение. Их слабость говорит о том, что денежные средства теряются на основных операциях, оставляя небольшой доход для других расходов. Хотя показатели в приведенном выше примере позволили компании поддерживать приличную прибыль, при этом выполняя все другие финансовые обязательства.

В чем разница между валовой и чистой прибылью

Может ли прибыль быть слишком высокой?

Существуют также определенные практики, которые, несмотря на краткосрочную прибыль, будут стоить вам больше денег в долгосрочной перспективе, например, импорт ресурсов из страны, которая может подвергнуться экономическим санкциям в будущем.

Что такое маржа в продажах

Рентабельность продаж является продуктом продажной цены на товар или услугу за вычетом расходов, которые потребовались для получения продукта, выставляемого на продажу, выраженное в процентах. Эти расходы включают: скидки, затраты на материалы и производство, заработную плату сотрудников, аренду и т. д. Хотя это очень похоже на чистую прибыль, маржа продаж выражается в расчете на единицу продукции.

Рассмотрим, например, как рассчитать маржу прибыли в 20 %:

Что такое хорошая маржа

Подводим итоги

Для руководителей компаний показатели прибыльности важны потому, что они выявляют слабые места в операционной модели и позволяют сравнивать результаты из года в год. Для инвесторов прибыльность компании имеет значение для ее будущего роста и инвестиционного потенциала.

Маржа прибыли используется для определения того, насколько хорошо руководство компании генерирует прибыль. Полезно сравнивать размер прибыли за несколько периодов и с другими компаниями, работающими в той же отрасли.

Маржа

См. также

Примечания

Полезное

Смотреть что такое «Маржа» в других словарях:

МАРЖА — (margin) 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг делателем рынка (market maker) или товаров – дилером. На неофициальной лексике… … Финансовый словарь

МАРЖА — [фр. marge поле (страницы), край] фин. разница между двумя показателями (напр., между указываемой в биржевом бюллетене ценой продавца и ценой покупателя). Словарь иностранных слов. Комлев Н.Г., 2006. маржа (фр. marge поле (страницы), край)… … Словарь иностранных слов русского языка

МАРЖА — (margin) Часть согласованной стоимости сделки, которую ее участники обязаны депонировать с целью гарантии ее завершения. Покупка акций с маржой означает обязательство купить акции без немедленной полной оплаты их цены наличными. Для… … Экономический словарь

маржа — разница надбавка предел 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг “делателем рынка” (market maker) или товаров дилером.… … Справочник технического переводчика

маржа — марджин, разница Словарь русских синонимов. маржа сущ., кол во синонимов: 2 • марджин (2) • разница … Словарь синонимов

Маржа — (от фр. marge поле /страницы/, край; англ. margin) в торговой, биржевой, страховой и банковской практике разница между ценами товаров (покупной и продажной), курсами ценных бумаг (на день заключения и день исполнения сделки или между ценой … Энциклопедия права

Маржа — англ. margin разница между процентными ставками, ставками по кредитам, курсами ценных бумаг, закупочной и продажной ценами товаров и другими показателями, от величины которой зависит прибыль, получаемая компаниями, фирмами, отдельными… … Словарь бизнес-терминов

МАРЖА — (от французского marge край), в торговой, биржевой и банковской практике разница между ценами товаров, курсами ценных бумаг, процентными ставками и др … Современная энциклопедия

маржа — ы, ж. marge f. 1. Поле страницы. Господа! кричал он, на поле об артиллерии! Это не значило: на поле едут пушки, а просто, что на марже такое заглавие. Герц. 4 124. На марже против того места, где он хвалит евреев, собственную рукою Бурнашева, но… … Исторический словарь галлицизмов русского языка

Маржа — (Margin) 1. Разница между двумя значениями стоимости одного и того же финансового инструмента, используемого для извлечения дохода. Напр., разность между ценой покупателя и ценой продавца; процентными ставками; курсами ценной бумаги и … Экономико-математический словарь

Что такое маржа: определение, особенности расчета и формула

Что такое маржа и где это применяется? Постараемся максимально понятно ответить на этот вопрос. Многие слышали об этом понятии, но иногда неверно понимают значение. Особенно вопросом о том, что такое маржа, задаются начинающие предприниматели, ошибочно полагая, что это торговая наценка. Это, конечно, близко по определению, но неверно. Попытаемся разобраться.

Первое, на что хочется обратить внимание, что данный термин имеет различные значения. Например, ответ на вопрос о том, что такое маржа, работники банковской сферы дадут немного иной, нежели биржевые брокеры. Но обо всем по порядку.

Понятие в экономической теории

Экономическая теория трактует это понятие как разницу между ценой товара и себестоимостью. Как рассчитать маржу? Она определяется по вполне понятной формуле.

Цена товара (Р) минус себестоимость (С), деленная на цену товара (Р), умноженную на 100 процентов. Математическая формула будет выглядеть так:

Показатели могут быть в любой валюте.

Например, себестоимость 1 кг яблок равняется 50 рублей, а магазин продает его за 75 рублей. Таким образом, маржа будет рассчитана следующим образом:

Экономистов-аналитков и аудиторов, которые производят анализ экономической деятельности предприятия, особенно интересует такое понятие, как валовая маржа. Она представляет собой разницу между выручкой от реализации продукта и дополнительными затратами фирмы. Сюда включены переменные затраты, которые напрямую зависят от объема продукции. Например, услуги грузчиков по разгрузке и выгрузке товара, временное размещение продукции на арендованном складе и т. д. Таким образом, исходя из экономической теории, на вопрос о том, что такое маржа, простыми словами можно ответить так: это процентный показатель чистой прибыли организации.

Хочется отметить, что данное понятие у нас в стране немного отличается от европейского определения. На Западе это процентная ставка соотношения прибыли к продажам товара по отпускной цене. Т. е. более глубокое для анализа понимание. Ее цель – оценка эффективности торгово-экономической деятельности компании. В Российской Федерации все намного банальнее. На вопрос о том, что такое маржа в торговле, можно ответить одним предложением. Это прибыль предприятия от сделки. Т. е. разница между ценой от продажи и всеми расходами предприятия, выраженная в процентах.

Что такое маржа в банковской сфере

Например, банку выдали на хранение депозитных средств на сумму 1 млн рублей под 15 процентов годовых. Он же выдал кредитов на эту же сумму. Но теперь ставка составила 25 процентов годовых. Итого разница 10 процентов. Но это еще не все. 5 процентов идет на покрытие невыплаты или страховых случаев. Итого чистая процентная маржа составляет 5 процентов от депозитных средств.

В банковской сфере еще существует гарантийная маржа. Связана она с таким продуктом, как кредит под залог. Это разница между стоимостью залогового имущества или денежных средств и размером выдаваемой на руки ссуды.

Пример в банковской сфере

Использование в биржевой деятельности

Данное понятие в биржевой торговле связано с таким спекулятивным инструментом, как фьючерсы. Это долговые обязательства их продавца по отношению к покупателю. Предположим, компания занимается выращиванием пшеницы. Весной ей необходимы дополнительные средства, связанные с полевыми работами. Без них аграрная компания просто не сможет вырастить урожай. Кредитование в банках будет слишком невыгодным экономическим инструментом. Как вариант используется продажа на бирже фьючерсов или долговых обязательств на поставку будущего урожая. Продавцу это так же выгодно. Цена на урожай, как правило, выше, чем в момент продажи обязательств.

Фьючерсы постоянно перепродаются на биржах. Помимо этого, существуют определенные ситуации на рынках, которые заставляют колебаться цену. Но что такое маржа на данном рынке? Это, прежде всего, прибыль от подобных колебаний. Приведем пример.

Брокер (торговец на биржевом рынке) приобрел фьючерсы по цене 160 тыс. пунктов на индекс РТС, через пару минут стоимость возросла до 161 тыс. пунктов и контракт был продан. Отсюда маржа, которую называют вариационной, составляет 1 тыс. пунктов.

Отличие от наценки

Данное понятие на бирже довольно специфическое. Более распространено понятие «торговая маржа». Но простые обыватели и непрофессионалы часто заблуждаются по поводу нее. Самое распространенное заблуждение – приравнивание ее к торговой наценке.

Разницу определить несложно. Маржой является отношение прибыли к рыночной цене определенного товара. В отличие от торговой наценки, которая определяется как отношение прибыли товара к его себестоимости.

На первый взгляд очень похожи два определения. Но пример с цифрами поставит все на места, и будет понятно, что такое маржа в торговле.

Определенный товар купили за 1000 рублей. Продали за 1500. В этом примере наценка будет рассчитана по формуле:

(1500-1000)/1000 = 0.5. Или 50 процентов.

Торговая маржа в данном случае будет рассчитана по следующей формуле:

(1500-1000)/1500 = 0.3. Или 30 процентов.

Вывод

Подведем итоги. Маржа в России означает прибыль в процентном выражении. Стоит заметить, что нельзя путать ее с торговой наценкой, формула которой немного отличается и приведена выше.

МАРЖА

Полезное

Смотреть что такое «МАРЖА» в других словарях:

МАРЖА — (margin) 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг делателем рынка (market maker) или товаров – дилером. На неофициальной лексике… … Финансовый словарь

Маржа — (англ. Margin от фр. Marge поле страницы, край) термин, применяемый в торговой, биржевой, страховой и банковской практике для обозначения разницы между ценами товаров, курсами ценных бумаг, процентными ставками и другими… … Википедия

МАРЖА — (margin) Часть согласованной стоимости сделки, которую ее участники обязаны депонировать с целью гарантии ее завершения. Покупка акций с маржой означает обязательство купить акции без немедленной полной оплаты их цены наличными. Для… … Экономический словарь

маржа — разница надбавка предел 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг “делателем рынка” (market maker) или товаров дилером.… … Справочник технического переводчика

маржа — марджин, разница Словарь русских синонимов. маржа сущ., кол во синонимов: 2 • марджин (2) • разница … Словарь синонимов

Маржа — (от фр. marge поле /страницы/, край; англ. margin) в торговой, биржевой, страховой и банковской практике разница между ценами товаров (покупной и продажной), курсами ценных бумаг (на день заключения и день исполнения сделки или между ценой … Энциклопедия права

Маржа — англ. margin разница между процентными ставками, ставками по кредитам, курсами ценных бумаг, закупочной и продажной ценами товаров и другими показателями, от величины которой зависит прибыль, получаемая компаниями, фирмами, отдельными… … Словарь бизнес-терминов

МАРЖА — (от французского marge край), в торговой, биржевой и банковской практике разница между ценами товаров, курсами ценных бумаг, процентными ставками и др … Современная энциклопедия

маржа — ы, ж. marge f. 1. Поле страницы. Господа! кричал он, на поле об артиллерии! Это не значило: на поле едут пушки, а просто, что на марже такое заглавие. Герц. 4 124. На марже против того места, где он хвалит евреев, собственную рукою Бурнашева, но… … Исторический словарь галлицизмов русского языка

Маржа — (Margin) 1. Разница между двумя значениями стоимости одного и того же финансового инструмента, используемого для извлечения дохода. Напр., разность между ценой покупателя и ценой продавца; процентными ставками; курсами ценной бумаги и … Экономико-математический словарь

МАРЖА

— величина, выражающая разницу между двумя определенными показателями.

— разница между рыночной стоимостью ценных бумаг и полученной под них ссудой.

— торговая наценка, устанавливаемая промышленными предприятиями.

— иногда употребляется в том же значении, что и депозит.

Полезное

Смотреть что такое «МАРЖА» в других словарях:

Маржа — (англ. Margin от фр. Marge поле страницы, край) термин, применяемый в торговой, биржевой, страховой и банковской практике для обозначения разницы между ценами товаров, курсами ценных бумаг, процентными ставками и другими… … Википедия

МАРЖА — [фр. marge поле (страницы), край] фин. разница между двумя показателями (напр., между указываемой в биржевом бюллетене ценой продавца и ценой покупателя). Словарь иностранных слов. Комлев Н.Г., 2006. маржа (фр. marge поле (страницы), край)… … Словарь иностранных слов русского языка

МАРЖА — (margin) Часть согласованной стоимости сделки, которую ее участники обязаны депонировать с целью гарантии ее завершения. Покупка акций с маржой означает обязательство купить акции без немедленной полной оплаты их цены наличными. Для… … Экономический словарь

маржа — разница надбавка предел 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг “делателем рынка” (market maker) или товаров дилером.… … Справочник технического переводчика

маржа — марджин, разница Словарь русских синонимов. маржа сущ., кол во синонимов: 2 • марджин (2) • разница … Словарь синонимов

Маржа — (от фр. marge поле /страницы/, край; англ. margin) в торговой, биржевой, страховой и банковской практике разница между ценами товаров (покупной и продажной), курсами ценных бумаг (на день заключения и день исполнения сделки или между ценой … Энциклопедия права

Маржа — англ. margin разница между процентными ставками, ставками по кредитам, курсами ценных бумаг, закупочной и продажной ценами товаров и другими показателями, от величины которой зависит прибыль, получаемая компаниями, фирмами, отдельными… … Словарь бизнес-терминов

МАРЖА — (от французского marge край), в торговой, биржевой и банковской практике разница между ценами товаров, курсами ценных бумаг, процентными ставками и др … Современная энциклопедия

маржа — ы, ж. marge f. 1. Поле страницы. Господа! кричал он, на поле об артиллерии! Это не значило: на поле едут пушки, а просто, что на марже такое заглавие. Герц. 4 124. На марже против того места, где он хвалит евреев, собственную рукою Бурнашева, но… … Исторический словарь галлицизмов русского языка

Маржа — (Margin) 1. Разница между двумя значениями стоимости одного и того же финансового инструмента, используемого для извлечения дохода. Напр., разность между ценой покупателя и ценой продавца; процентными ставками; курсами ценной бумаги и … Экономико-математический словарь

Что такое маржа. Объясняем простыми словами

Пример употребления на «Секрете»

«Маржа дилера учитывается в рекомендованной дистрибьютором цене, которую покупатели видят на сайте производителя. Она складывается из двух частей. Первая часть для российских машин составляет 3%, для иномарок — около 6% (в премиум-сегменте — 6–10%). Этот процент дилер закладывает сразу и ещё 2–6% — потом, в качестве годового бонуса».

(Гендиректор онлайн-аукциона новых автомобилей Игорь Кравченко — о структуре маржи автодилеров.)

Видео

Маржа в торговле

Теперь поговорим о самых популярных нишах, в которых использует термин «Маржа». Начнем с торговли.

Как считать

Маржа = стоимость товара х количество проданного товара — затраты на товар х количество товара.

И так для каждого товара. Рассмотрим конкретный пример:

У нас есть 20 стульев, которые мы купили по 500 рублей. Продавали мы 18 штук по 750 рублей. Маржа=18х750-20х500=3500 рублей.

Относительная маржа будет считаться по формуле: (18х750-20х500/20х50)*100%=35%

Зачем нужна

Маржа в торговле нужна для расчета рентабельности доходов и анализа эффективности торговли. У каждой ниши есть средний показатель маржи. Чтобы сравнивать, насколько эффективно работает магазин, нужно определить показатель маржинальности. Если он ниже среднего — значит, что-то можно сделать лучше.

Маржинальность и ассортимент

Здесь все сильно завязано на маржинальность и ценовую политику в целом. Например, оборачиваемость дорогого алкоголя куда ниже, чем тот же показатель для дешевых ходовых сортов слабоалкогольных напитков. Зато наценки на элитное спиртное выше и прибыли в них больше, да и сроки годности не играют большой роли.

К тому же такие вещи все равно должны присутствовать в ассортименте магазина. Популярные позиции с минимальной наценкой оборачиваются быстрее, но кассы на них не сделаешь, важно найти сочетание. Конкретных рабочих советов здесь нет — все выявляется экспериментальным путем. Но самое главное: если вы подумали, мол, буду-ка я продавать исключительно высокомаржинальные товары, выбросьте эти мысли из головы.

Немного углубимся в вопрос

На самом деле мы до сих пор сильно упрощали, чтобы не напрягать вас математическими вычислениями. Но дело в том, что рассчитывать маржу, опираясь только на закупочную и розничную цены, не совсем правильно. Затраты на товар не ограничиваются его закупкой. Продукцию нужно перевезти, потом хранить на складе, обеспечивая режим хранения. Поэтому к оптовой стоимости добавляются транспортные расходы, затраты на содержание склада, электроэнергию, оплату труда персонала и так далее.

Поэтому для более точных расчетов было бы правильнее использовать не закупочную цену товара, а его себестоимость, которая учитывает все расходы на обслуживание продукции. Поэтому итоговые формулы расчета маржи будут выглядеть следующим образом:

Маржа = розничная цена — себестоимость

Маржа (отн) = (маржа / розничная цена) * 100%

Связь маржинальной прибыли и других видов прибыли предприятия

Поясним на примере. Традиционно высокомаржинальной нишей розничной торговли считается общепит. Помните, как в известном бородатом анекдоте: чипсы — это продажа одной картофелины по цене килограмма. Так вот, предприятия общественного питания используют именно такой подход. Цена готовых блюд на порядки дороже стоимости ингредиентов, входящих в его состав. Навар вроде огромен, если бы не одно но: для приготовления еды нужно сделать много всего:

На выходе от нашей высокой маржинальности остается не так уж и много, и это нужно учитывать. А самое главное — понимать, что показатель не так уж прост, как кажется на первый взгляд.

Основные виды маржи

Теперь, когда известно, что собой представляет маржа в экономике, необходимо рассмотреть её разнообразие, так как в зависимости от факторов и условий выделяют целый ряд видов.

Валовая

Это обозначение используется для указания процента от объема полученной выручки, который остался после вычета переменных затрат. К ним относят закупку сырья, материалов, сопровождение сбыта товаров, выплату зарплаты и тому подобное.

Валовая маржа используется для характеристики общей работы коммерческой конторы, определения чистой прибыли и ещё в ряде расчётных значений.

Операционная

Обозначает соотношение операционной прибыли компании к её доходу. Она используется для определения соотношения количества выручки и затрат на себестоимость товара вместе с сопутствующими расходами. Высокие показатели свидетельствуют, что компания является эффективной.

Важно: этим параметром легко манипулировать, необходимо быть осторожным при его учете.

Чистая

Рассчитывается как отношение чистой прибыли ко всей выручке предприятия. Используется этот показатель, чтобы продемонстрировать, сколько частей единицы прибыли получает компания из единицы выручки. Зная это значение, можно рассчитать маржинальность – это позволяет оценивать получаемую прибыль по отношению к вложенному капиталу.

Следует отметить, что величина адекватного показателя чистой маржи во многом зависит от направления работы организации. Например, фирмы, специализирующиеся на розничной торговле, обычно не могут похвастаться привлекательными на первый взгляд цифрами. Тогда как для крупных производственных коммерческих структур они весьма высокие.

Процентная

Это понятие очень важно для характеристики деятельности банка – оно показывает соотношение потоков доходов и расходов. Данная маржа используется для определения доходности ссудных операций и покрытия финансово-кредитным учреждением своих издержек.

Этот вид бывает абсолютным и относительным. Величина зависит от ряда факторов: темпа инфляции, активных операций, соотношения собственного капитала к привлечённым извне ресурсами и так далее.

Вариационная

Используется в торгах на бирже. Эта величина используется для обозначения возможной прибыли или убытка на площадках для торговли. Значение маржи влияет на объем денег, выдаваемых под залог будущей сделки. Причем как в сторону увеличения, так и уменьшения. Если движение рынка было спрогнозировано правильно, то значение будет положительным, иначе – отрицательным.

Гарантийная

Используется на бирже в торговле. Так называется минимальный объем собственного капитала, нужный для поддержания счета инвестора в открытом статусе. Он используется для минимизации возможных потерь.

Отличия от прибыли и наценки

Мы уже говорили ранее о том, что маржа и прибыль – это разные понятия. В чём заключаются основные отличия? Прежде всего, маржа выражается в разнице начальной стоимости товара и его продаже. Иными словами, маржа – чистый доход компании.

Прибыль – результат совокупных операций. Маржу можно смело называть промежуточным результатом, её можно высчитать на разных стадиях ведения бизнеса, в то время, как прибыль является окончательным, суммарным результатом. Маржа может быть высчитана с разных видов деятельности одной фирмы, в то время как прибыль считается общим показателем.

Кроме того, молодые предприниматели часто путают показатели маржи с наценкой. Наценкой принято считать отношение начальной цены к цене с учётом «накрутки». Маржа представляет собой отношение дохода к начальной цене товара.

Давайте рассмотрим простой пример, где в числах видна разница между маржой и наценкой.

Мы приобретаем товар стоимостью 200 рублей, а реализуем его за 400 рублей. В этом случае наценка составит 100%, а маржа определяется следующим способом: (400-200)/400= 50%. Примечателен тот факт, что наценка на разные группы товаров может колебаться от 100% до 300%, а вот маржа никогда не превысит показатели в 100%.

Маржа и маржинальность — oднo и тo же?

Многие считают, что четкого разделения между этими понятиями нет и поэтому употребляют их как взаимозаменяемые. Однако разница все же имеется.

В то время, как маржа является показателем, который выражает долю прибыли в выручке, маржинальность отражает способность приносить доход по итогам деятельности, отправной точкой которой было вложение капитала.

Выходит, что второй термин — это синоним рентабельности, а первый — один из параметров для ее оценки. А это в свою очередь значит, что маржа является выражением маржинальности.

Вот такая тавтология выходит: маржа позволяет оценивать маржинальность. Чем больше значение маржи, тем выше маржинальность, то есть экономическая эффективность рассматриваемого субъекта.

Как рассчитать маржу с помощью Excel

Рассчитаем валовую (ВМ) и чистую маржу (ЧМ) для торговли по нескольким периодам, используя таблицу Excel.

| Период | Выручка без НДС | Покупная цена товаров | Сопутствующие издержки | Вал. прибыль | ВМ, % | Операц.доходы | Операц. расходы | Внереал. доходы | Внереал. расходы | Чистая прибыль, тыс.$ | ЧМ,% |

|---|---|---|---|---|---|---|---|---|---|---|---|

| I кв. 2019 | 300 | 190 | 50 | 60 | 20,00 | 20 | 15 | 12 | 53 | 17,67 | |

| II кв. 2019 | 360 | 220 | 50 | 90 | 25,00 | 14 | 15 | 11 | 78 | 21,67 | |

| III кв. 2019 | 320 | 240 | 60 | 20 | 6,25 | 17 | 15 | 9 | 13 | 18 | 5,63 |

| IV кв. 2019 | 410 | 300 | 65 | 45 | 10,98 | 18 | 16 | 4 | 15 | 36 | 8,78 |

| I кв. 2020 | 330 | 240 | 60 | 30 | 9,09 | 10 | 16 | 5 | 11 | 18 | 5,45 |

| II кв. 2020 | 370 | 250 | 60 | 60 | 16,22 | 11 | 16 | 3 | 15 | 43 | 11,62 |

| III кв. 2020 | 490 | 310 | 70 | 110 | 22,45 | 13 | 17 | 10 | 16 | 100 | 20,41 |

Как видно из таблицы, в периоды с III квартала 2019 г. по I квартал 2020 г. компания работала с минимальной прибылью. Это обусловлено увеличением закупочных цен и сопутствующих расходов. Начиная со II квартала 2020 г. ситуация улучшилась: вырос объем продаж и процент торговой наценки, что способствовало росту валовой и чистой маржи.

Для чего используется это понятие?

Маржа применяется для того, чтобы рассчитать рентабельность доходов и проанализировать эффективность торговли. Каждая ниша имеет средний показатель маржи. Для оценки эффективности работы организации определяется маржинальность, и если она ниже среднего, это говорит о необходимости изменений.

Маржинальность и маржинальная торговля

Слово «маржа» нередко слышится в контексте биржевых операций. По сути, биржа – только площадка для сделок, а заработок там строится по обычному принципу – купить дешевле и продать дороже (спекуляция). Рынок «Форекс» и некоторые другие виды бирж дают возможность ведения маржинальной торговли с так называемым плечом.

На биржах делаются ставки на увеличение либо падение курса той или иной валюты. При угадывании направления движения курса прибыль будет определяться тем, насколько сильно он изменился в выбранном направлении. Тут важно своевременно закрыться, пока курс не начал двигаться в иную сторону. Прибыль будет равняться марже со сделки, то есть разнице между изначальной ценой и ценой, актуальной на момент закрытия сделки. Заработок возможен и за счет роста, и за счет падения, это не имеет особого значения.

Маржинальная торговля с плечом дает возможность хорошо заработать с небольшим депозитом. Однако риск проиграть много также имеется. Для примера, без торговли с плечом, имея на счете 10 долларов, вы можете получить прибыль лишь в несколько центов. С плечом ×100 заработок уже будет в сто раз больше. Но и проигрыш будет больше в такое же количество раз, потому новичкам не рекомендуется торговать с большим плечом – имеется риск все проиграть. Надо заметить, что рисковать в таком случае приходится лишь деньгами, что находятся на депозите. Больших потерь не будет, равно как и долгов.

Важно! Вы как бы получаете виртуальные деньги. И даже если проиграете, все равно получите со сделки прибыль, ту самую маржу, плюс сумму, которая использовалась по факту. Виртуальная же прибавка и будет виртуальной.

В случае проигрыша из принимающей участие в сделке суммы вычитается маржа. Но, имея большое плечо, вы рискуете проиграть все, причем крайне быстро. Это возможно при неправильном выборе направления курса.

Маржинальная торговля в целом может позволить существенно увеличить свой заработок, но и риск потерь с ней повышается. Для новичков не рекомендуется выбирать плечо более двух и трех. Профессионалам же можно своевременно добавлять маржинальность и оставаться на плаву даже при не самых удачных ставках, дожидаясь, пока курс будет двигаться уже в нужном направлении.

Чтотакое маржа имаржинальность

В обиходе маржу часто путают с маржинальностью и наценкой.

Маржа. Экономисты называют ее маржинальным доходом. Она показывает, сколько компания получила денег после продажи товара или услуги. Для простоты в статье маржой мы будем называть именно маржинальный доход. Он считается в рублях.

Маржа = Выручка − Переменные расходы

Выручка — сумма, на которую компания отгрузила клиенту товар или оказала услугу.

Если магазин за день продал только смартфон за 10 000 ₽, то дневная выручка и будет 10 000 ₽.

Переменные расходы — все расходы, которые напрямую связаны с выручкой. Они зависят от объема этой выручки: чем больше расходов, тем больше выручка.

Чаще всего к переменным расходам относят: закупочную цену, процент продавцу с выручки, стоимость упаковки, стоимость доставки. Но могут быть и другие варианты. Все зависит от структуры и особенностей бизнеса.

Цветочный магазин с доставкой. Продавцы в магазине работают на окладе. В переменные расходы нужно включить: — себестоимость цветов; — упаковку букета; — стоимость доставки букета клиенту.Аренду помещения магазина и зарплату продавца включать не нужно — они не зависят от объема продаж. Формула маржи в этом случае выглядит так:Маржа = Стоимость букета − (Себестоимость букета + Упаковка букета + Доставка)

Теперь пример из другой сферы.

Бизнес оказывает консультационные услуги онлайн. Консультант получает оклад в месяц. Единственные переменные расходы здесь — комиссия платежной системы. Других нет. Тогда формула выглядит так: Маржа = Стоимость консультации − Размер комиссии платежной системы в рублях

Самое сложное при расчете маржи — определить, какие именно расходы относятся к переменным и влияют на продажу, а значит, на объем выручки. Часто предприниматели для определения структуры расходов пользуются помощью финансовых консультантов.

Маржу считают в рублях. Давайте на примере.

В январе выручка компании — 100 000 ₽. Переменные расходы — 53 000 ₽. Маржа в январе: 100 000 − 53 000 = 47 000 ₽.В феврале выручка выросла до 140 000 ₽. Переменные расходы увеличились до 84 000 ₽. Маржа в феврале: 140 000 − 84 000 = 56 000 ₽ Маржа за февраль больше маржи за январь на 9000 ₽.

Складывается впечатление, что компания в феврале отработала лучше, чем в январе: маржа больше. Но здесь кроется ловушка, потому что эти абсолютные цифры не показывают эффективности работы компании. Чтобы правильно сравнить два месяца, надо считать не маржу, а маржинальность.

Маржинальность. Это отношение маржи к выручке. Она показывает, насколько эффективно компания продает товар или услугу: какая доля маржи в 1 рубле выручки.

Маржинальность = Маржа / Выручка × 100%

Маржинальность считается в процентах, и ее тоже часто ошибочно называют маржой. Так делать не надо.

Теперь вернемся к компании, где высчитывали маржу в январе и феврале.

Чтобы сравнить январь и февраль по эффективности, посчитаем маржинальность для каждого месяца. Напомним, что маржа за январь получилась 47 000 ₽, а за февраль — 56 000 ₽.Маржинальность за январь: 47 000 / 100 000 × 100% = 47%. Маржинальность за февраль: 56 000 / 140 000 × 100% = 40%.Мы видим: маржа больше на 9000 ₽ в феврале, но вот маржинальность выше в январе. Если бы уровень эффективности в феврале остался на уровне января, то компания заработала бы больше: маржа бы составила не 56 000 ₽, а 65 800 ₽.

По абсолютным цифрам можно подумать, что компания работает хорошо. Это будет ошибкой. А вот маржинальность сразу показывает эффективность бизнеса в разные месяцы.

Иногда маржинальность может быть отрицательной.

ИП вяжет свитера и варежки. Поступил заказ на 10 000 ₽. ИП закупила пряжи на 9000 ₽. Во время вязания ошиблась в схеме, чего пришлось докупать пряжу еще на 3000 ₽. Маржа: 10 000 − 9000 − 3000 = −2000 ₽. Маржинальность: −2000 / 10 000 × 100% = −20%. Получается, на данном заказе ИП потеряла 20% от выручки.

Еще иногда маржу и маржинальность путают с наценкой. Посмотрим, в чем тут различие.

И что тогда считать?

Мы советуем считать маржинальность. На это есть несколько причин, которые исходят из особенностей каждого показателя.

2. При убытках наценка малоинформативна. Про это писали выше — наценка корректна, только когда показывает плюс.

3. С маржинальностью проще работать. Что проще воспринимается — показатель, который считается от 0 до 100%, или показатель, который считается от 0 до бесконечности?

Наценка может приобретать совершенно невероятные значения, в то время как маржинальность всегда понятна.

По традиции дарим вам подарок. На этот раз — шаблон ОПиУ, где как раз и можно отслеживать маржинальность. Лови!

Финвед | ОПиУ ОПиУ Отчет о прибылях и убытках 2021 год Компания (подразделение): Финвед Отчет составляется до 5… docs.google.com

Ну а если хочется найти себе специалиста-волшебника, который придет, все посчитает и скажет, что надо делать — записывайтесь к нам на консультацию. Она бесплатна и полезна. Успехов!

Консультация с финансовым директором Консультация с финансовым директором

Маржа

См. также

Примечания

Полезное

Смотреть что такое «Маржа» в других словарях:

МАРЖА — (margin) 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг делателем рынка (market maker) или товаров – дилером. На неофициальной лексике… … Финансовый словарь

МАРЖА — [фр. marge поле (страницы), край] фин. разница между двумя показателями (напр., между указываемой в биржевом бюллетене ценой продавца и ценой покупателя). Словарь иностранных слов. Комлев Н.Г., 2006. маржа (фр. marge поле (страницы), край)… … Словарь иностранных слов русского языка

МАРЖА — (margin) Часть согласованной стоимости сделки, которую ее участники обязаны депонировать с целью гарантии ее завершения. Покупка акций с маржой означает обязательство купить акции без немедленной полной оплаты их цены наличными. Для… … Экономический словарь

маржа — разница надбавка предел 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг “делателем рынка” (market maker) или товаров дилером.… … Справочник технического переводчика

маржа — марджин, разница Словарь русских синонимов. маржа сущ., кол во синонимов: 2 • марджин (2) • разница … Словарь синонимов

Маржа — (от фр. marge поле /страницы/, край; англ. margin) в торговой, биржевой, страховой и банковской практике разница между ценами товаров (покупной и продажной), курсами ценных бумаг (на день заключения и день исполнения сделки или между ценой … Энциклопедия права

Маржа — англ. margin разница между процентными ставками, ставками по кредитам, курсами ценных бумаг, закупочной и продажной ценами товаров и другими показателями, от величины которой зависит прибыль, получаемая компаниями, фирмами, отдельными… … Словарь бизнес-терминов

МАРЖА — (от французского marge край), в торговой, биржевой и банковской практике разница между ценами товаров, курсами ценных бумаг, процентными ставками и др … Современная энциклопедия

маржа — ы, ж. marge f. 1. Поле страницы. Господа! кричал он, на поле об артиллерии! Это не значило: на поле едут пушки, а просто, что на марже такое заглавие. Герц. 4 124. На марже против того места, где он хвалит евреев, собственную рукою Бурнашева, но… … Исторический словарь галлицизмов русского языка

Маржа — (Margin) 1. Разница между двумя значениями стоимости одного и того же финансового инструмента, используемого для извлечения дохода. Напр., разность между ценой покупателя и ценой продавца; процентными ставками; курсами ценной бумаги и … Экономико-математический словарь

Что такое маржа и где это применяется?

Торговля всегда играла значительную роль в развитии человеческого общества, являясь двигателем прогресса и индикатором уровня жизни. В наши дни человека, не владеющего основной экономической терминологией, могут счесть попросту безграмотным.

Разумеется, вовсе необязательно знать назубок все тонкости экономики, но ориентироваться в ее основных понятиях и терминах будет полезно любому современному человеку. В последнее время в повседневной жизни все чаще можно встретить не слишком привычный для слуха термин «маржа».

Многие люди, по роду своей деятельности далекие от экономики, задаются вопросом: что же такое маржа и где она применяется?

Слово «маржа» пришло к нам из французского языка; французское marge переводится на русский как «разница, преимущество». Войдя в международную экономическую терминологию, это слово с небольшими изменениями было заимствовано многими языками мира, в первую очередь европейскими языками.

В разных областях экономической деятельности слово «маржа» имеет несколько различные значения, основные из которых мы рассмотрим ниже.

Следует сразу уточнить: понятие маржи, бытующее в современной России, отличается от европейского понимания этого термина. В Европе маржа выражается в процентном значении и представляет собой отношение прибыли от продажи определенного товара к отпускной цене этого товара.

Данная величина применяется для относительной оценки эффективности торговой деятельности компании. В России маржей принято называть чистую прибыль, то есть прибыль от продажи товара за вычетом его себестоимости и накладных расходов.

В биржевой деятельности термин «маржа» означает своего рода залог, позволяющий оперировать крупными денежными суммами. Маржа на Форексе неразрывно связана с так называемым «кредитным плечом»; маржа позволяет проводить сделки, требующие больших средств, чем сумма, имеющаяся на денежном счете.

Внеся определенную маржу, клиент биржи получает в свое распоряжение сумму, определяемую его кредитным плечом. Так, например, при кредитном плече 1:100 для совершения сделки на 100 000 денежных единиц достаточно внести маржу в размере 1 000 единиц.

Маржинальная торговля на Форексе предполагает, что торговец обязуется через некоторое время провести обратную сделку на тот же объем валюты (если первой была покупка определенной валюты, то за ней обязательно должна последовать ее продажа, и наоборот).

После проведения первой операции торговец лишен возможности свободно распоряжаться вырученными средствами, извлечь прибыль можно только после проведения обратной операции. В случае проведения убыточной сделки маржа удерживается в счет погашения убытков.

Биржевая маржа является достаточно специфическим термином, более простым и распространенным понятием является маржа торговая. Однако даже по поводу торговой маржи среди непрофессионалов бытует ряд заблуждений. Одно из таких заблуждений заключается в том, что маржу часто путают с торговой наценкой.

На самом деле понять разницу между этими понятиями достаточно просто. Маржа – это отношение прибыли к рыночной цене товара, наценка же представляет собой отношение прибыли к себестоимости.

Приведем простой пример. Допустим, товар был куплен за 100, а продан за 150 денежных единиц. Высчитать наценку в данном случае совсем несложно: (150-100)/100=0,5 (50%). То есть, наценка составляет 50 % от себестоимости товара. Теперь вычислим маржу: (150-100)/150=0,33 (33,3%). Маржа составила 33,3% от рыночной стоимости продукта.

Как уже упоминалось выше, в России и в Европе термин «маржа» принято понимать несколько по-разному. Европейский способ расчета маржи мы уже рассмотрели.

В России под маржей понимают чистую прибыль, следовательно, в привычной для россиян терминологии разницы между маржей и прибылью нет. Следует помнить, что речь в данном случае идет именно о прибыли, а не о торговой наценке.

Торговая наценка представляет собой разницу между отпускной ценой и себестоимостью товара, а при подсчете прибыли учитываются накладные расходы.

МАРЖА

Смотреть что такое «МАРЖА» в других словарях:

МАРЖА — (margin) 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг делателем рынка (market maker) или товаров – дилером. На неофициальной лексике… … Финансовый словарь

Маржа — (англ. Margin от фр. Marge поле страницы, край) термин, применяемый в торговой, биржевой, страховой и банковской практике для обозначения разницы между ценами товаров, курсами ценных бумаг, процентными ставками и другими… … Википедия

МАРЖА — [фр. marge поле (страницы), край] фин. разница между двумя показателями (напр., между указываемой в биржевом бюллетене ценой продавца и ценой покупателя). Словарь иностранных слов. Комлев Н.Г., 2006. маржа (фр. marge поле (страницы), край)… … Словарь иностранных слов русского языка

МАРЖА — (margin) Часть согласованной стоимости сделки, которую ее участники обязаны депонировать с целью гарантии ее завершения. Покупка акций с маржой означает обязательство купить акции без немедленной полной оплаты их цены наличными. Для… … Экономический словарь

маржа — разница надбавка предел 1. Процент стоимости товаров, который нужно добавить к их стоимости, чтобы получить продажную цену. 2. Разница между ценами продажи и покупки ценных бумаг “делателем рынка” (market maker) или товаров дилером.… … Справочник технического переводчика

маржа — марджин, разница Словарь русских синонимов. маржа сущ., кол во синонимов: 2 • марджин (2) • разница … Словарь синонимов

Маржа — (от фр. marge поле /страницы/, край; англ. margin) в торговой, биржевой, страховой и банковской практике разница между ценами товаров (покупной и продажной), курсами ценных бумаг (на день заключения и день исполнения сделки или между ценой … Энциклопедия права

Маржа — англ. margin разница между процентными ставками, ставками по кредитам, курсами ценных бумаг, закупочной и продажной ценами товаров и другими показателями, от величины которой зависит прибыль, получаемая компаниями, фирмами, отдельными… … Словарь бизнес-терминов

маржа — ы, ж. marge f. 1. Поле страницы. Господа! кричал он, на поле об артиллерии! Это не значило: на поле едут пушки, а просто, что на марже такое заглавие. Герц. 4 124. На марже против того места, где он хвалит евреев, собственную рукою Бурнашева, но… … Исторический словарь галлицизмов русского языка

Маржа — (Margin) 1. Разница между двумя значениями стоимости одного и того же финансового инструмента, используемого для извлечения дохода. Напр., разность между ценой покупателя и ценой продавца; процентными ставками; курсами ценной бумаги и … Экономико-математический словарь

Что такое маржинальность товара в бизнесе?

Предпринимательство должно приносить выгоду людям, которые им занимаются. Если вы производите какой-то товар, то должны его продавать по такой цене, которая оправдывала бы все расходы на его производство, упаковку, доставку в магазины и т.д.

Один из основных показателей перспективности бизнеса – маржинальность производимых (продаваемых) товаров. О ней и поговорим.

Маржинальность – что это?

Понятие маржинальности, или маржи, присутствует в торговой и биржевой практике достаточно давно. Это разница между затратами на производство какого-либо товара, т.е. его себестоимостью, и конечной ценой, которую платит потребитель.

Кроме того, говоря о маржинальности, нередко имеют в виду прибыль, которую предприниматель получает с каждой единицы товара, а также коэффициент прибыльности, выраженный в процентах, где отпускная цена товара приравнивается к ста процентам.

В современной экономике коэффициент прибыльности служит основным индикатором успешности всего предприятия, поэтому понятие маржинальности для анализа бизнес-деятельности является ключевым. Ведь не столь важно, насколько дорого вы продаёте свои товары, и размер вложений в предприятие тоже не является показателем успеха, если прибыль от этой деятельности едва покрывает расходы.

Расчёт маржинальности позволяет судить, насколько перспективен тот или иной товар, как долго он позволит просуществовать вашему предприятию и стоит ли вообще им заниматься.

Особенно важна оценка маржинальности перед запуском нового предприятия. Нет смысла производить то, что не принесёт прибыли. Но и товары, прибыль от которых чересчур мала, тоже станут для молодого бизнеса слишком рискованным направлением деятельности. Проверка рисков, которые ожидают начинающего предпринимателя после старта бизнеса, стоит начать с расчёта маржинальности.

Расчёт маржинальности

Поскольку под маржинальностью принято понимать как чистую прибыль, так и коэффициент прибыльности, то и способы её расчёта в разных методиках отличаются.

Но и тот, и другой способы дают возможность оценить размеры предполагаемой прибыли и принять решение, стоит ли запускать предприятие при таких перспективах.

Вычислить маржу можно по следующей формуле:

М (маржа) = Д (доход) – И (издержки)

Допустим, вы собираетесь произвести 2 000 единиц товара и продать их по 20 рублей за единицу. На производство предстоит потратить 25 000 рублей.

М = 2 000*20 – 25 000 = 15 000 рублей.

Если же подсчитать коэффициент маржинальности, то он определяется формулой:

К = ПЕ (прибыль на единицу товара) / ОЦ (отпускная цена единицы товара)

В вышеприведенном примере:

ПЕ = 20 – 25 000 / 2 000 = 20 – 12,5 = 7,5 рублей

К = 7,5 / 20 = 0,375 или 37,5%