Самозанятый это как понять

Самозанятый это как понять

Кто такие самозанятые, как получить этот статус и что он дает

Ближе к Делу

Команда информационно-обучающего портала

В статье мы разберем: кто такой самозанятый и как им стать, кому подходит спецрежим и как грамотно вести деятельность, какими привилегиями можно будет воспользоваться.

Что такое самозанятость?

Самозанятыми называют тех, кто использует специальный налоговой режим «Налог на профессиональный доход» (НПД).

Этот налоговый режим предлагает выгодные ставки:

Кому подходит самозанятость?

НПД подходит как физическим лицам, так и индивидуальным предпринимателям. Для того, чтобы перейти на него, нужно соответствовать нескольким условиям:

Зачем становиться самозанятым?

Основная причина — это возможность легально вести бизнес: подтверждать доход, не бояться проверок ФНС и штрафов за незаконную предпринимательскую деятельность.

Самозанятость предпочитают альтернативам, так как:

Сравним условия НПД с ИП на УСН

| ИП на УСН | Самозанятый (режим НПД) | |

| Регистрация | Очно с госпошлиной 800 рублей, либо через интернет бесплатно. Срок регистрации — 3 рабочих дня | Бесплатно.Срок регистрации — 6 дней |

| Лимит годового дохода | 150 млн рублей | 2,4 млн рублей |

| Сотрудники | До 100 человек | Нельзя нанимать |

| Налоговая ставка | 6% | 4% — доходы от физлиц, 6% — доходы от юрлиц и ИП |

| Страховые взносы | Обязательны на ОПС и ОМС | По желанию |

| Работа по найму | Разрешена | Разрешена |

| Онлайн-касса | Обязательна, если есть покупатели — физ.лица и деятельность не позволяет работать без кассы | Не требуется |

| Налоговый учет | Нужно заполнять книгу учета доходов и расходов, раз в год сдавать декларацию | Не требуется |

| Налоговые вычеты | При УСН ежегодный вычет на сумму взносов ОПС и ОМС | Один вычет 10 000Р до достижения лимита |

Как стать самозанятым?

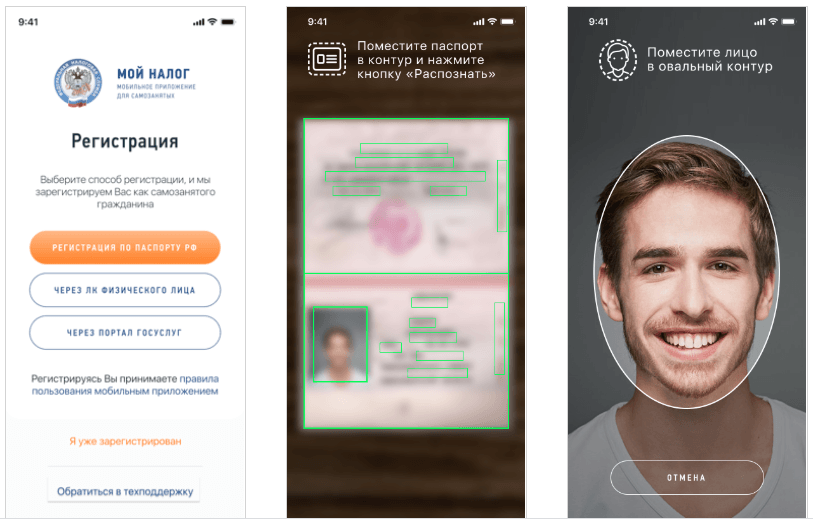

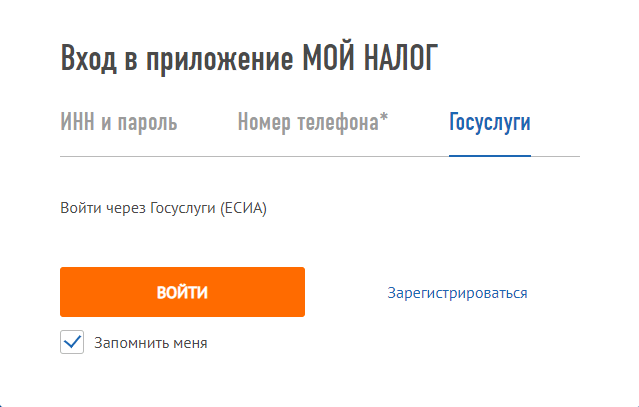

Процедура регистрации займет пару минут. Необходимо:

Как вести деятельность и платить налоги?

Самозанятому для всех взаимоотношений с ФНС достаточно приложения. После регистрации в нём можно:

В том же приложении можно смотреть статистику, проверять задолженность, получать уведомления от ФНС и оплачивать налог. Подробности, как стать самозанятым в ВТБ, и ответы на частые вопросы по налогу на профессиональный доход можно найти по ссылке.

Самозанятые граждане — кто такие?

В последнее время обострились дискуссии касательно самозанятых граждан. Этих лиц планируется обязать платить налоги, однако соответствующий закон пока не был принят. Рассмотрим нынешние нормы, касающиеся самозанятых граждан.

Кто такие самозанятые граждане?

Самозанятые граждане – это люди, занимающиеся индивидуальной (то есть без найма сотрудников) деятельностью без регистрации. То есть это не ИП. Эти граждане не уплачивают налоги в общепринятом порядке. Они самостоятельно организуют свой маленький бизнес, занимаются работой по своей специализации.

Виды самозанятых граждан

Самозанятыми гражданами могут быть представители этих профессий:

У всех этих специальностей есть общие черты:

Точный перечень самозанятых граждан не установлен нормативными актами. Связано это с неоднозначным определением термина. К примеру, журналист может как официально работать в газете, так и являться самозанятым специалистом.

Как самозанятому гражданину принять платеж за оказанные им услуги от организации или ИП?

Отличие самозанятых граждан от ИП

Самозанятые граждане (СГ) – это не то же самое, что индивидуальные предприниматели. Рассмотрим отличия между этими лицами:

| Индивидуальный предприниматель | Самозанятый гражданин | |

|---|---|---|

| Регистрация в ФНС | Обязательно нужна | Не нужна |

| Выплата налогов | По выбранной системе налогообложения | Достаточно приобрести патент, предполагающий особое налогообложение |

| Сдача отчётности | Нужно сдавать | Не требуется |

| Регистрация ККМ | Зависит от рода деятельности | Не нужно регистрировать кассовые аппараты |

| Ведение книги доходов и трат | Необходимо | Не нужно |

| Найм работников | Может при необходимости | Не имеет права |

На данный момент понятие самозанятого гражданина только разрабатывается. Однако все равно есть четкие критерии, которые позволяют определить самозанятое лицо.

Основной критерий СГ – лицо может осуществлять деятельность только своими усилиями. Гражданин не может нанять сотрудников.

Существующая нормативная база

Первые нормы, касающиеся самозанятых граждан, были приняты в 2016 году. В частности, был утвержден ФЗ «О внесении изменений в НК РФ» от 20.11.2016. Эта норма внесла изменения в статью №217 НК РФ. Согласно закону, официально СГ признаются:

Представители этих специальностей могут обратиться в ФНС для легализации своей деятельности. До завершения 2018 года эти лица освобождаются от уплаты налогов. После прекращения «налоговых каникул» гражданам предоставляются эти варианты действий:

«Налоговые каникулы» предоставляются для того, чтобы как можно больше людей легализовали свою деятельность.

Получение самозанятыми гражданами патента

Граждане, деятельность которых официально именуется самозанятостью, могут использовать патентную систему налогообложения. Для получения патента нужно пройти этот алгоритм действий:

На основании патента можно работать на территории, указанной в документе. Правоустанавливающий документ будет действовать только в том регионе, в котором он был выдан. К примеру, если бумага выдается в Перми, то и работать на ее основании можно только в Пермском крае. Патент невозможно получить в следующих случаях:

В ФНС также могут быть затребованы документы, подтверждающие, что человек не зарегистрирован в качестве ИП.

Период действия патента

Патент имеет ограниченный срок действия. Он может составлять от месяца до года. Еще одной особенностью официальной работы самозанятых граждан является то, что лицо может приостановить выплату налогов. Возможно это в том случае, когда человек находится на больничном.

Для приостановки начисления налогов необходимо предоставить медицинскую справку, доказывающую факт заболевания.

Налогообложение деятельности

Самозанятые лица уплачивают налог единовременно, при приобретении патента. Налог входит в стоимость правоустанавливающего документа. Стоимость патента действием в год в 2017 году, вне зависимости от формы деятельности гражданина, составляет 20 000 рублей. Из этой суммы 10 000 рублей пойдет на уплату налогов. Средства зачисляются в региональный бюджет. 9 000 рублей направляется в Пенсионный фонд, а оставшаяся 1 000 рублей идет в Фонд медицинского страхования.

Патент может оформляться на срок меньше года. Как рассчитать стоимость документа в этом случае? К примеру, документ выдается на срок 7 месяцев. В этом случае нужно выполнить эти расчеты: 20 000/12 * 7. Получается 11 667 рублей. Если лицо оформляет патент в городе, население которого составляет более миллиона человек, нужно учитывать при расчетах коэффициент 1,5. Расчеты будут такими: 20 000*1,5/12 * 7. Итоговая сумма составит 17 500 рублей.

Преимущества патентной системы

Рассмотрим преимущества получения патента самозанятыми гражданами:

Преимущества патентной системы для государства:

Нужно сказать, что новые нормативные акты вызвали недовольство в обществе. По сути, самозанятые граждане получают очень мало преимуществ. Особых плюсов от легализации деятельности они не приобретают, однако с получением патента возникает необходимость в выплате налогов. Лицам, которые и так получают минимальный доход, придется тратить немалые деньги на различные взносы.

Что лучше: регистрировать ИП или приобретать патент?

Оформлять ИП или получать патент? Все зависит от масштабов деятельности лица. Если доход составляет более 1 000 000 рублей, в работе занято более одного сотрудника, придется оформлять ИП. Кроме того, на основании патента можно работать только по нескольким видам деятельности. ИП получает возможность вести сразу с десяток направлений.

Патент выгодно получить в том случае, если лицо в одиночку занимается своей деятельностью. Однако нужно иметь в виду, что стоимость правоустанавливающего документа является фиксированной. То есть даже если работник получает от своей деятельности 1 000 рублей в месяц, ему придется вносить средства за годовой патент в размере 20 000 рублей. Кроме того, СГ не придется вести документооборот. Не нужно будет составлять отчеты, декларации.

50 оттенков самозанятых

Автор: Ганичева Людмила, Генеральный директор ООО «Стандарты Аудита»,

В преддверии нового года был принят Федеральный Закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан).

Однако, такого понятия нет. Точнее данный термин употребляется по отношению и к одним, и к другим, и к третьим. Его активно используют депутаты, представители Минфина и ФНС. Но в Налоговом Кодекса такого определения нет.

Давайте попробуем разобраться – Кто же это?

Есть определение в википедии :

А что уже у нас в законодательстве?

Если сильно-пресильно поискать, то понятие самозанятого можно найти в пункте 3.18 ГОСТ 12.0.004- под самозанятым понимается человек, самостоятельно занятый трудом по оказанию услуг в рамках договоров гражданско-правового характера, в том числе в форме индивидуального предпринимательства. Но тут только про услуги. А как е продажа товаров?

Откуда вообще появилось словосочетание «налог на самозанятых» и на кого этот налог? Попробуем разобраться.

Так вот, думали-думали наши политики, считали-считали и пришли в 2016 году к выводу, что в России доля людей, занятых в «теневом бизнесе», может составлять до 30 млн человек. Тогда и было принято решение принять законы, согласно которым определённым категориям лиц представился бы шанс выйти из тени. Но понятно, что просто так оттуда никого не выманить. Поэтому в НК РФ ввели одновременно пункт об обязанности регистрации и предоставлении «налоговых каникул». Именно с внесения 30.11.2016 в НК РФ пункта 7.3. статьи 83 НК РФ началось активное использование понятия «самозанятые».

На сайте ФНС и в правовых базах появилась официальная Информация «О постановке на учёт самозанятых граждан», согласно которой на учёт в ФНС могут встать физические лица:

не являющиеся индивидуальными предпринимателями

оказывающие услуги физическим лицам для личных, домашних или иных подобных нужд

без привлечения наемных работников.

Чтобы предложение встать на учёт сделать заманчивым в НК РФ был добавлен п. 70 ст. 217 НК РФ, в соответствии с которым в случае «регистрации в качестве самозанятого» с 01.01.2017 по 31.12.2019 освобождены от обложения НДФЛ до 2019 года доходы физлиц, которые оказывают следующие услуги другим гражданам:

по присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также за иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации;

по уборке жилых помещений, ведению домашнего хозяйства.

Таким образом, круг лиц, которых можно отнести к самозанятым согласно положениям Налогового Кодекса весьма узок.

Как ни старались законодатели, а выманить из тени почти никого не удалось: на 01.08.2018 года уведомления в ФМС подало всего 1839 человек.

Ну что же, если этот эксперимент не удался, то нужно попробовать другой.

Несмотря на то, что уже давно привыкли к экспериментам в законодательстве о налогах и сборах (чего только стоят изменения по страховым взносам- то ЕСН и платим в налоговую, то страховые взносы и платим в фонды, то опять платим в налоговую….) следующий шаг в сторону самозанятых стал самым-самым: всем экспериментам эксперимент.

Во-первых, никто этого и не скрывает, а прямо так и назвали Федеральный Закон «О проведении эксперимента….»

Во-вторых, уникальность и даже сенсационность заключается в том, что впервые за всю историю законодательства, с момента введения в действие Налогового Кодекса РФ новый налог, новый налоговый режим был введён не Налоговым Кодексом, а просто Федеральным законом. Для того, чтобы это стало возможным были внесены изменения в ряд статей части первой НК РФ.

« В соответствии с пунктом 8 статьи 1 части первой Налогового кодекса Российской Федерации провести, начиная с 1 января 2019 года

в городе федерального значения Москве,

а также в Республике Татарстан эксперимент, установив специальный налоговый режим «Налог на профессиональный доход»

Да только вот на 15.11.2018 года нет такого пункта 8 статьи 1 части первой в Налоговом кодексе Российской Федерации. На тот момент нельзя было вводить новые налоги и налоговые режимы просто законами. Ну да ладно, с 01.01.2019 появится и этот пункт в НК РФ и новый налоговый режим «Налог на профессиональный доход». Однако, понятие «самозанятые» так и не появится.

Но, как мы уже писали вначале, считается что это режим создан для самозанятых. Давайте рассмотрим кто может стать плательщиком «Налога на профессиональный доход» и что же это за доход:

в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория субъектов Российской Федерации, включенных в эксперимент.

· не имеют работодателя

· не привлекают наемных работников по трудовым договорам

Не вправе применять этот режим:

лица, осуществляющие реализацию подакцизных товаров и товаров….;

лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд;

лица, занимающиеся добычей и (или) реализацией полезных ископаемых;

лица, осуществляющие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, за исключением лиц, оказывающих услуги по доставке товаров и приему (передаче) платежей за указанные товары (работы, услуги) в интересах других лиц;

лица, применяющие иные режимы налогообложения, предусмотренные частью первой Налогового кодекса Российской Федерации, или осуществляющие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев применения иных режимов налогообложения и исчисления налога на доходы физических лиц с доходов от предпринимательской деятельности до перехода на указанный специальный налоговый режим;

налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в календарном году 2,4 миллиона рублей.

Итак, появился ещё один вариант относительно того, кто является самозанятым. И он существенно отличается от того, что мы рассмотрели выше:

на новый режим могут перейти не только физические лица, но и Индивидуальные предприниматели

Само понятие дохода теперь тоже сильно отличается – это не услуги для личных и домашних нужд, а практически любой доход, за некоторым исключением.

В одном случае – нужно подавать уведомление о постановке на учёт, в другом же просто скачать на телефон приложение

Ну и территория : Налог на профессиональный доход вводится пока только в 4-х регионах.

Кстати, сам Андрей Макаров (Председатель Комитета по бюджету и налогам) в интервью сказал, что есть 2 основных критерия определения самозанятого:

1. нет работодателя

2. нет наёмных работников

И с ним трудно не согласиться, потому что только эти 2 критерия не отличаются во всех выше приведённых трактовках такого многогранного понятия.

Кстати, напомню, что грозит тем, кто не планирует выходить из тени.

Если лицо осуществляет предпринимательскую деятельность без постановки на налоговый учет ему, в соответствии с п. 2 ст. 116 НК РФ, грозит штраф в размере 10% от суммы доходов за весь срок ведения предпринимательской деятельности, но не менее 40 000 рублей. Кроме того, ответственность за незаконную предпринимательскую деятельность предусмотрена ст. 171 УК РФ и ст. 14.1 КоАП РФ.

Ну и, конечно же могут потребовать уплаты НДФЛ в размере 13% и даже НДС В размере 18 % (В судебной практике такие случаи встречаются всё чаще и чаще)

Как узнают о доходе? Так в современном мире всё довольно просто:

мониторинг операций по всем банковским картам (именно этот метод ФНС официально назвала при вопросе о средствах контроля за доходами лиц, применяющих новый спец режим

сидеть в Instagram для налоговиков теперь- это не способ отвлечься от работы, а совсем наоборот. Многие слышали про закупку налоговиками тортиков через соцсети с дальнейшим вручением уведомления о вызове в ИФНС для дачи пояснений по вопросам получения доходов за оказанные услуги/проданные товары, непредставления налоговых деклараций и неуплаты НДФЛ.

Мониторинг объявлений по аренде недвижимости. Есть объявление? Значит есть и доход.

К тому же авторы закона говорят, что в начале работы над законопроектами не было возможности «увидеть» тех людей, которые не платят налоги. «Понадобились новейшие технологии, которые сейчас отработаны налоговой службой, которых сейчас нет нигде в мире. Они есть только у нас».

Так что решение какой вы из самозанятых за Вами. И его лучше принять в ближайшее время.

Самозанятые работники: законодательные тонкости

Многие предприниматели хотя бы раз задумывались о том, чтобы перевести сотрудников в самозанятые. Понять их можно: сотрудничая с плательщиками налога на профессиональный доход, не нужно сдавать никаких отчетов, готовить кадровые документы, кроме того, работодателю такие исполнители обходятся намного дешевле.

С выплат сотруднику, работающему по трудовому договору, работодателю нужно удержать 13 % НДФЛ и заплатить 30 % взносов. А за самозанятого он либо не должен ничего платить, либо доплачивает к его вознаграждению 6 %, которые самозанятый уже сам переводит через приложение в налоговую. Выгода очевидна.

Работа с самозанятым похожа на работу с предпринимателем-одиночкой: вы заключаете с ним как с обычным контрагентом договор, только вместо акта берете от него чек и можете учитывать в расходах на УСН стоимость его услуг.

При этом самозанятый — это самостоятельная единица, он не связан с заказчиком трудовыми отношениями. Но если предприниматель вдруг решит относиться к нему как к обычному сотруднику, то это может иметь для него негативные последствия по двум причинам.

Причина № 1: Самозанятый не может оказывать услуги своему бывшему работодателю первые два года после увольнения

Даже если сотрудник сам уволится и зарегистрируется как самозанятый, сам предложит вам «экономить», вы не сможете воспользоваться этим предложением, так как это прямо запрещено Федеральным законом от 27.11.2018 № 422-ФЗ. Но если физлицо оказывает вам услуги по договору ГПХ, то никаких ограничений нет.

Получается, сменить договор подряда с физлицом на договор подряда с самозанятым можно довольно быстро, а вот сменить трудовой договор на договор с самозанятым можно только через два года, и то есть риск, что у налоговой возникнут к вам вопросы.

Но предприимчивых предпринимателей это не останавливает. Иногда они придумывают невероятные схемы оптимизации зарплатных налогов. При этом налоговая неоднократно предупреждала о том, что быстро выявляет махинации с договорами.

Причина № 2: Налоговая и Роструд легко просчитывают незаконные схемы

Налоговая и Роструд объединились в деле мониторинга ситуаций, когда трудовые отношения подмениваются самозанятостью.

В Информации ФНС от 23.03.2021 сообщается, что для профилактики использования налогового режима для самозанятых в различных схемах по налоговой оптимизации ФНС разработала специальную скоринговую систему. Она в режиме реального времени определяет организации с признаками подмены трудовых отношений отношениями с самозанятыми. Налоговая анализирует ряд параметров.

Подмена договоров вычисляется по нескольким признакам:

Постоянство — главное отличие наемного работника от самозанятого. Единственное законное требование к самозанятому — качественное выполнение своей работы. Как он будет это делать, заказчику не должно быть интересно.

Ему можно установить сроки и требовать от него определенного уровня качества, но нельзя контролировать процесс. Контролировать можно только результат.

Если при проверке окажется, что сотрудника заставили оформиться как самозанятого под угрозой увольнения, то заказчику грозит штраф в размере от 10 000 до 100 000 руб. по ст. 5.27 КоАП РФ. Помимо этого придется заплатить все зарплатные налоги, штраф 40 % от суммы вовремя не оплаченных налогов, а также сдать огромное количество отчетов, которые не сдавались.

Подписывайте документы с физлицами и самозанятыми удаленно. Для старта нужен только браузер и удаленная идентификация личности.

В махинациях с договорами есть и неприятный моральный аспект: подменяя трудовой договор договором ГПХ, работодатель в прямом смысле обманывает сотрудника. Устраиваясь на работу по трудовому договору, человек получает ряд гарантий и прав: право на 28 дней отдыха и отпускные, право на больничные, повышенную плату за переработки, пенсионный стаж. В случае самозанятости он всего этого лишается.

Когда с самозанятыми нельзя работать, даже если всё законно

Из текста Федерального закона от 27.11.2018 № 422-ФЗ может показаться, что самозанятый не может работать курьером. Но при детальном изучении положений становится очевидно, что может, но только в том случае, когда магазин дает ему свою кассу, на которой он должен пробивать оплаты.

Получается, самозанятый не может стать курьером только в том случае, когда сам принимает оплату от покупателя и потом относит ее в магазин.

Онлайн-бухгалтерия для самостоятельных предпринимателей. Подходит ИП и ООО на УСН и патенте.

Но есть еще одно противоречие. Работа курьеров похожа на наемный труд, потому что компания диктует курьерам, как одеваться, что делать. Это не сходится с представлением о независимости самозанятых. При этом курьерская профессия сегодня очень технологична и во многом похожа на сферу такси. Ты можешь выбирать, сколько и когда тебе работать. И это близко к правилам самозанятости.

Самозанятый не может работать агентом, то есть от лица чужого бизнеса по договору поручения. Например, он не может работать страховым агентом или продавать подержанные автомобили от лица комиссионного салона. И в данном случае наличие кассы у самозанятого не имеет никакого значения.

Почему важно проверять статус самозанятого

Самозанятый может легко потерять статус. Например, сняться с учета или нарушить лимит доходов. После этого он станет обычным физлицом. Для бизнеса это значит, что с его вознаграждения придется платить зарплатные налоги. Ведь на договоре подряда с обычным физлицом нужно платить НДФЛ и почти все взносы, кроме взносов в ФСС. Это большая налоговая нагрузка. Поэтому нужно всегда проверять самозанятого по ИНН на сайте налоговой.

А еще лучше прописать в договоре, что самозанятый обязан уведомлять вас о смене своего статуса и выдавать чеки, поскольку именно они являются подтверждением того, что исполнитель продолжает быть самозанятым.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Все о минусах и подводных камнях самозанятости

Потому что про плюсы вам и так все расскажут.

Трудоустройство по найму – привычный формат работы многих граждан, но в последнее время все больше людей задумывается об альтернативном варианте – самозанятости. При самозанятости человек получает вознаграждение напрямую от клиента. Казалось бы, что лучше: сделал работу, получил оплату, и можно не платить процент работодателю, не сидеть в душном офисе и т. п. Но не все так просто.

Больничные и отпуск

Представьте: вы мастер по маникюру, и неожиданно заболели. Клиенты записаны на две недели вперед, и отвечаете за них только вы. Больничный никто не предоставит – вы отлеживаетесь дома либо за свой счет, отменяя все записи, либо работаете в любом состоянии, запасшись лекарствами и силой духа.

Захотели в отпуск или воспользоваться законными выходными, предоставленными государством? Только за свой счет, только с полной остановкой всей работы – клиентов не записываем, заказы не берем. К тому же часто приходится даже с теплого моря сидеть за ноутбуком и решать рабочие вопросы.

Разработаем с нуля ваш личный курс или корпоративное обучение для ваших сотрудников

Декретный отпуск

Собираетесь стать мамой? Самозанятый не выходит в декретный отпуск, он может лишь обеспечить себе выходные за свой счет, отказавшись от работы. Многие профессии требуют постоянного повышения квалификации и знания новых трендов, потому за время декрета многое в мире может измениться, и выходить на работу после будет сложнее. Потому многие самозанятые предпочитают работать до дня родов, не давая себе передышки – согласитесь, не лучший вариант для женского здоровья.

Пенсия и налоги

По умолчанию, самозанятые не платят взносы в пенсионный фонд. Поэтому на страховую пенсию им можно не рассчитывать, но если все же хочется на нее выйти, то придется самостоятельно делать страховые взносы в ПФР. Однако самозанятый может рассчитывать на социальную пенсию, которую можно оформить только через 5 лет после достижения общеустановленного пенсионного возраста. У мужчин это право наступит в 70 лет, у женщин — в 65 лет.

Пенсия самозанятых: иметь ли дело с государством или отбросить иллюзии?

Разбираться с налогами придется самостоятельно: работодателя, который рассчитает налог за вас, нет. Практически, вы сам себе начальник, потому качаете приложение для налогов, и гуглите, как платить налоги, чтобы не попасть в неприятности. Но трудностей на этом этапе возникает меньше всего. Весь свой доход самозанятый регистрирует с помощью чеков, сформированных в специальном приложении, например, «Мой налог». И по завершении каждого календарного месяца в приложении автоматически формируется квитанция на оплату налога.

Самозанятые платят налоги – от 4 до 6 %. Если самозанятый продает товар, оказывает услугу юрлицу или ИП, то 6 %, если физлицу – то 4 %.

Поиск клиентов и трудовой стаж

Проблема фриланса и самозанятости – поиск клиента. Конечно, можно нанять менеджера, SMM-специалиста и т. п., но на практике в начале пути денег на такую роскошь нет. Клиенты приходят, когда доверяют вам, и приходится создавать свое имя и имидж, изучая тему самостоятельно. Где водятся клиенты? Как увеличить охват страницы? Как удержать клиента? На эти вопросы придется ответить. Конечно, не без помощи интернета, курсов или книг по теме.

Первое время клиентов будет мало – это еще один минус самозанятости. Потому подушка безопасности, помощь близких или дополнительная работа придутся кстати.

Коллеги и общение

Когда вам ежедневно требуется вставать утром на работу, а там – общаться с коллегами, не всегда приятными личностями, вы развиваетесь социально и к тому же имеете возможность обсудить рабочие моменты, получить поддержку и просто посплетничать с людьми «в теме». При самозанятости, особенно если вы работаете из дома, найти коллег по цеху – отдельная задача. Еще у коллег есть полезная функция – их можно попросить выйти на работу за вас.

Поддержка государства

В сложные времена государство и работодатель помогают работникам, создавая оплачиваемые выходные или назначая специальные выплаты. При увольнении можно получать пособие по безработице. Самозанятому, даже если клиентов из-за сложного периода нет, платить за это никто не будет – приходится самому откладывать себе средства на черный день.

Самозанятые могут только рассчитывать на пособие по безработице, но оно будет минимальное: на данный момент его размер 1 500 рублей, выплачивается в течение 3 месяцев. Но при этом нужно сняться с учета как плательщик налога на профессиональный доход (=самозанятый).

Полная самостоятельность

Вы сами себе начальник. Сами менеджер, уборщица, бухгалтер и т. д. Все решения ложатся на ваши плечи, и каждый провал или недочет идет в ущерб лично вам. Забыли заплатить налоги за месяц, нагрубили клиенту или не закупились материалами для работы? Винить можно только себя.

Заключение

Несмотря на все сказанное выше, самозанятость – это неплохо. У нее много своих плюсов.

Основные плюсы самозанятости – вы можете сами выбирать, когда вам работать и сколько, не взаимодействовать с неприятными клиентами и планировать свой рабочий график самостоятельно, без начальника над душой.

Потенциально вы можете получать больший доход. Если, например, компания готова потратить 26 000 рублей на приобретение какой-то услуги, то, если физлицо будет оформлено по трудовому договору, оно получит на руки 17 400 рублей. Если же как самозанятый, то его чистый доход составит 24 440 рублей – то есть на 7 040 рублей больше.

Но важно также понимать, перед тем как уходить с основной работы, что это не настолько радужно, как может показаться.

Если на основной работе, даже при не очень хороших финансовых результатах, оклад не ниже МРОТ вам гарантирован всегда, то у самозанятых это не так. Сумма заработка самозанятых очень нестабильна. В одном месяце можешь заработать, а в другом не заработаешь совсем ничего.

Финансовая подушка и поддержка близких, умение организовывать личное время и находить время на себя и семью, высокий навык самообучения, желание постоянно развиваться – вот важные пункты, которые будут полезны каждому самозанятому.

Работать на себя и не нарушать закон: кто такие самозанятые и чем они отличаются от ИП

В 2019 году начал действовать закон о самозанятых. И теперь те, кто работает исключительно на себя — варит мыло, шьёт одежду, делает украшения и так далее, — тоже должны регистрироваться и платить налоги. Пока этот налоговый режим действует в качестве эксперимента на нескольких территориях России.

Тем, кто только собирается открыть своё дело, стало сложнее сориентироваться, что выгоднее выбрать — стать ИП или самозанятым. В этой статье мы расскажем, кто такие самозанятые, чем отличаются от ИП, какой статус выгоднее и почему.

В Налоговом кодексе не встречается термин «самозанятые граждане». Физические лица, осуществляющие предпринимательскую деятельность без регистрации ИП, официально называются плательщиками налога на профессиональный доход (НПД) — в нашей терминологии это и есть самозанятые. Это сиделки и репетиторы, фрилансеры и мастера маникюра на дому.

Они же могут работать по найму и одновременно — на себя. Или открыть свою компанию: учредитель ООО может стать в нём директором и при этом оставаться самозанятым. Например, делать ножи ручной работы на заказ.

На НПД также могут перейти индивидуальные предприниматели, у которых нет наёмных работников, а доход не превышает 2,4 млн рублей в год.

Налог на профессиональный доход ввели в 2019 году. Сейчас он действует на территории четырёх субъектов Российской Федерации:

С 1 июля 2019 года к этому эксперименту может присоединиться и Санкт-Петербург.

Продлится эксперимент 10 лет — с 1 января 2019 года по 31 декабря 2028 года.

После того как подведут его итоги, новый налоговый режим планируют распространить на территорию всей страны.

Учитель биологии Тамара Ивановна после работы готовит учеников к ЕГЭ на индивидуальных занятиях. Педагог зарегистрировалась как самозанятый, подработка стала легальной. При этом платить ничего не нужно — у репетиторов налоговые каникулы до конца 2019 года. Если Тамара Ивановна не зарегистрируется, то её могут привлечь к уголовной ответственности за уклонение от уплаты налогов и оштрафовать. За уклонение от уплаты налогов по статье 198 УК РФ предусмотрен штраф до 100 тысяч рублей.

Самозанятый может получать деньги и от физических лиц, и от компаний. С каждого поступления средств он платит налог на профессиональный доход (НПД). У него две ставки:

Вести отчёты и покупать кассовые аппараты не нужно — формировать чеки и вести учёт доходов надо в мобильном приложении «Мой налог». Там же выбирается ставка налога при формировании чека.

Фотограф Игорь снимает свадьбы. Он заключает договоры с физическими лицами — женихом или невестой, и отчисляет с каждой выплаты от клиента по 4%. А когда фотографирует вечеринки в клубах, он получает платежи от юрлиц. С этих денежных поступлений он платит НПД по ставке 6%.

В этом месяце он отснял четыре свадьбы, гонорар за каждую из которых составил 15 тысяч рублей, а также одну вечеринку за 10 тысяч рублей.

В конце месяца ему нужно будет заплатить 15 000 × 4 × 4% + 10 000 × 6% = 3000 рублей.

Страховые взносы — это платежи в фонды медицинского (ФОМС) и социального страхования (ФСС), а также в Пенсионный фонд (ПФР). Для ИП и юрлиц эти взносы обязательны. Самозанятый платит их по желанию, если хочет заботиться о своей пенсии таким образом, но они необязательны.

Если самозанятый не делает страховых взносов, он сможет получать только минимальную социальную пенсию — накопительную часть будет не с чего сформировать. Выплачивать её ПФР начнёт на пять лет позже, чем гражданам, которые совершали необходимые платежи в фонды.

Если вы планируете платить НПД — достаточно зарегистрироваться в приложении «Мой налог». Также можно пройти регистрацию в личном кабинете на сайте налоговой.

Чек необходимо создавать после каждого оказания услуги — для этого придётся внести в приложение её наименование и стоимость. Готовый чек приложение отправит в налоговую и выведет на экран. Чек нужно отправить клиенту.

«Мой налог» также высчитает сумму налога к уплате — однако сразу платить эту сумму не нужно: НПД начисляется по итогам календарного месяца, а оплатить его нужно до 25-го числа следующего месяца.

НПД облагаются только те поступления, которые налогоплательщик получает без участия работодателя.

За зарплату, полученную по трудовому договору, можно быть спокойным: работодатель уже совершил все необходимые платежи в налоговую и фонды, сотрудник ничего не должен платить дополнительно — соответственно, и формировать чек в приложении не нужно.

Алёна работает программистом в офисе и зарабатывает 50 тысяч рублей в месяц. Иногда она находит подработки в интернете — к примеру, в январе она получила 5000 рублей от одного заказчика и 12 тысяч от второго.

Как только на её банковский счёт приходят выплаты от клиентов, она создаёт чек в приложении «Мой налог», чтобы они учитывались при расчёте НПД. Зарплата Алёны поступает на тот же счёт, но на эту сумму чек она не формирует и НПД с неё не платит.

В конце месяца Алёна заплатит налог: 5000 × 4% + 12 000 × 4% = 680 рублей.

В этой таблице мы для удобства свели все основные отличия ИП от самозанятого.

Важный нюанс: если вы зарегистрированы по месту жительства в регионе, где нет НПД, а фактически живёте и работаете в регионе эксперимента, то можете платить этот налог.

Но если у ФНС возникнут вопросы, нужно доказать место проживания.

Например, Валентина — бьюти-мастер. Она приехала из Великого Новгорода и арендует рабочее место в салоне «Наро-Фоминска». Валентине нужно предоставить в налоговую инспекцию документы о временной регистрации или договор аренды квартиры.

Мария живёт и работает в Казани, шьёт одежду на дому. В 2019 году она решила официально легализовать свою деятельность. Чтобы выбрать подходящий режим налогообложения, Мария решила рассчитать налоги и взносы, которые ей придётся заплатить.

Предположим, что в 2019 году она будет зарабатывать 30 тысяч рублей в месяц — в год получится 260 тысяч рублей.

Марии выгодно стать самозанятой: так она экономит 22 438 рублей, а еще ей не придётся ходить в налоговую службу и заполнять отчётность.

Однако бывают ситуации, когда индивидуальным предпринимателем быть удобнее.

В этом блоке мы расскажем, в каких случаях статус самозанятого не подойдёт — и лучше зарегистрироваться в качестве индивидуального предпринимателя.

В 2019 году платить НПД могут только те, кто ведёт деятельность на территории Москвы и Московской области, Калужской области и Татарстана. Жителям других субъектов РФ придётся открывать ИП и выбирать другую систему налогообложения.

Место ведения деятельности — это не регистрация по прописке, а тот регион, в котором самозанятый работает фактически. Теоретически это означает следующее: вы можете находиться, к примеру, в Калуге, удалённо сотрудничать с заказчиками со всей страны и платить НПД.

Если же вы проживаете в Москве и работаете аниматором и вас пригласили провести детский праздник в Воронежской области, оплата за эту подработку будет облагаться НДФЛ по ставке 13%. А как будет на практике — пока непонятно.

Можно сказать, что в 2019 году новый налоговый режим действует в экспериментальном порядке: он работает всего в нескольких регионах, а некоторые аспекты закона не сформулированы однозначно.

С ИП всё понятнее, поскольку возможность зарегистрироваться существует по всей стране уже давно, и можно найти кейсы, как те или иные проблемы решались на практике.

Самозанятые граждане не имеют права заключать трудовой договор как работодатели. Если вам необходимо нанять сотрудника, придётся зарегистрироваться как ИП или как юридическое лицо.

Индивидуальный предприниматель может заключить трудовой договор с физическим лицом — причём работник может быть самозанятым. По трудовому договору, индивидуальный предприниматель должен платить налоги за своих сотрудников, и не важно, являются ли они самозанятыми.

Игорь делает кожаную обувь и аксессуары на заказ. Он сотрудничал с физическими лицами и платил НПД по ставке 4%. Вскоре заказов стало слишком много, он решил расширить бизнес и нанять помощника. Теперь Игорю нужно зарегистрировать ИП и выбрать систему налогообложения. А ещё придётся регулярно платить заработную плату и страховые взносы за сотрудника.

Самозанятые могут платить НПД, пока их доход не превысит сумму в 2,4 млн рублей с начала года. Как только это произойдёт, все последующие денежные поступления за профессиональную деятельность будут облагаться НДФЛ по ставке 13%.

Если вы предполагаете, что ваши доходы превысят эту сумму, стоит зарегистрировать ИП и выбрать подходящую систему налогообложения — в этом случае ставка налога будет меньше.

Маркетолог Виталий — самозанятый, сотрудничающий с юридическими лицами. За год он заработал 4 млн рублей. Пока его доход не превысил 2,4 млн, он платил НПД по ставке 6% — выплаты составили 144 тысячи рублей. На оставшиеся 1,6 млн ему пришлось заплатить НДФЛ по ставке 13% — это 208 тысяч рублей. Всего за год Виталий заплатил 352 тысячи рублей. А если бы в начале года Виталий зарегистрировал ИП и выбрал налоговый режим УСН Доходы, налоги составили бы 4 000 000 × 6% = 240 000 рублей.

По закону,платить НПД нельзя, если вы:

Самозанятый не может заниматься теми видами деятельности, которые требуют специальной лицензии — например, автобусными перевозками пассажиров. А ИП заниматься такими видами деятельности можно — так что если это ваш случай, стоит зарегистрироваться как индивидуальный предприниматель.

У самозанятых перед ИП есть ряд преимуществ — и ставка налогообложения меньше, и сдавать отчётность удобнее, и страховые взносы можно делать по желанию.

Но ИП стоит открывать, если вы:

Если вы получаете доход — то обязаны заплатить налог. С развитием современных технологий всё сложнее оставаться в тени. С этим можно поспорить, но делать это придётся в суде.

Методы выявления граждан, которые оказывают услуги или выполняют работы без официальной регистрации, становятся всё изощрённее. Налоговые инспекторы читают отзывы в социальных сетях, делают контрольные закупки — чаще всего именно так доказывается деятельность без регистрации. Иногда бизнесмена «сдают» недовольные клиенты, и в таких случаях спорить бесполезно.

Если доходы от бизнеса или хобби не позволяют содержать ИП — станьте плательщиком налога на профессиональный доход. Считаю, что 4% или 6% от выручки — небольшая плата за спокойствие. Взамен вы получаете возможность развивать и рекламировать своё дело законно.

Те, кто уже зарегистрирован как ИП, тоже могут перейти на уплату НПД. Единственный нюанс — если вы работали на спецрежиме, а потом решили, не меняя вида деятельности, применять НПД и зарегистрироваться в приложении «Мой налог», то у вас только 30 дней, чтобы подать заявление о снятии с учёта как плательщика УСН, ПСН, ЕНВД.

Иначе через 30 дней регистрация самозанятого аннулируется, и предприниматель автоматически останется на спецрежиме.

Самозанятые (самозанятые граждане)

Самозанятость – это форма получения необходимого для жизни вознаграждения за свой труд непосредственно от заказчиков, в отличие от наёмной работы.

Человек, выбравший для себя статус «Самозанятый гражданин», находит работу самостоятельно, в рамках собственного дела.

При этом самозанятый гражданин оформляет трудовые отношения в форме подряда и несёт ответственность за свою работу, организует процесс труда, выполняет договорную работу самостоятельно либо в составе группы самозанятых граждан.

Отметим, что самозанятые граждане несут ответственность за уплату своих налогов и страховых взносов, в то время как налогообложение наёмных работников относится к зоне ответственности работодателя.

Самозанятые граждане также несут личную ответственность за своё здоровье и безопасность в процессе трудовой деятельности.

Отличие самозанятого гражданина от индивидуального предпринимателя

Также самозанятые граждане не предоставляют налоговую отчетность в соответствующие органы.

Критерии отнесения к самозанятым гражданам

Чтобы получить статус «Самозанятый гражданин» необходимо соответствовать установленным действующим законодательством критериям самозанятого гражданина.

Рассмотрим эти критерии.

Ограничения по видам деятельности

Есть ограничения по видам деятельности.

То есть, к физическим лицам, которые не могут быть признаны самозанятыми гражданами, относятся:

лица, которые осуществляют продажу подакцизных товаров и товаров, подлежащих обязательной маркировке;

лица, которые осуществляют перепродажу товаров, имущественных прав, за исключением реализации имущества, которое использовалось ими для личных, домашних и (или) иных подобных нужд;

лица, которые занимаются добычей и (или) реализацией полезных ископаемых;

лица, которые имеют работников, с которыми заключены трудовые договоры;

лица, которые осуществляют предпринимательскую деятельность в интересах другого лица в рамках договоров поручения, договоров комиссии либо агентских договоров, за исключением лиц, оказывающих услуги по доставке товаров и приему (передаче) платежей за указанные товары (работы, услуги) в интересах других лиц;

лица, которые применяют другие режимы налогообложения или лица, которые осуществляют предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев применения иных режимов налогообложения и исчисления налога на доходы физических лиц с доходов от предпринимательской деятельности до перехода на указанный специальный налоговый режим.

Таким образом, самозанятые граждане не могут:

осуществлять оптовую или розничную торговлю чужими товарами;

вести деятельность в рамках агентского договора, договора комиссии и договора поручения;

осуществлять добычу полезных ископаемых;

реализовывать подакцизные товары, а также товары, которые подлежат обязательной маркировке. Такими товарами являются алкоголь, табачная продукция, лекарства, а также все другие товары, которые будут маркироваться, начиная с 2019 года.

Также физическое лицо не может стать самозанятым гражданином, если у него есть (или будут в будущем) наемные работники.

Остальными видами деятельности самозанятым гражданам можно заниматься.

Но при соблюдении условии, что услуги предоставляются лично или продается товар собственного производства.

Ограничение по годовому доходу

Доходы самозанятых граждан складываются из выручки от своей предпринимательской деятельности и прибыли от используемого частного капитала.

При этом чтобы стать самозанятым гражданином размер полученного дохода должен быть не более 2 400 000 рублей в год.

Ограничения по видам доходов

Под объектом налогообложения подразумеваются доходы от реализации товаров (работ, услуг, имущественных прав).

При этом есть целый перечень доходов, которые не признаются объектом налогообложения, а именно:

доходы, которые получены гражданином в рамках трудовых отношений;

доходы от реализации недвижимого имущества, транспортных средств;

доходы от реализации (передачи) имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений));

доходы государственных гражданских и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

доходы от реализации имущества, которое использовалось налогоплательщиком для личных, домашних и (или) иных подобных нужд;

доходы от продажи ценных бумаг и производных финансовых инструментов;

доходы от передачи имущества в доверительное управление, а также от участия в договоре простого товарищества (договоре о совместной деятельности);

доходы, полученные от выполнения физическими лицами услуг (работ) по гражданско-правовым договорам, в которых заказчиком услуг (работ) выступает работодатель указанного физического лица или лицо, бывшее его работодателем менее двух лет назад;

доходы от деятельности, указанной в пункте 70 статьи 217 Налогового кодекса Российской Федерации, полученные лицами, состоящими на учете в соответствии с пунктом 73 статьи 83 Налогового кодекса Российской Федерации;

доходы, полученные от уступки (переуступки) прав требований;

доходы, полученные в натуральной форме.

Статус «Самозанятый гражданин» и индивидуальный предприниматель

Законопроектом предусмотрено получение статуса самозанятого гражданина действующими индивидуальными предпринимателями.

При этом закрывать ИП не нужно. Для получения статуса «Самозанятый гражданин» достаточно подать заявление в ФНС.

Вмести с этим, индивидуальным предпринимателям нельзя будет совмещать специальный режим с другими системами налогообложения: УСН, ПСН, ЕСХН или ЕНВД.

Постановка самозанятого гражданина на учет

Тем, кто хочет перейти на специальный налоговый режим, нужно зарегистрироваться в качестве налогоплательщика налога на профессиональный доход.

Алгоритм постановки на учет включает следующие этапы:

1. Отправка комплекта необходимых документов в налоговую инспекцию:

заявления о постановке на учет;

копии паспорта и фотографии физлица (не требуются, если у гражданина РФ есть доступ в личный кабинет налогоплательщика).

Заявление, копия паспорта, фотография физлица формируются с использованием мобильного приложения «Мой налог», и для этого не требуется усиленная квалифицированная электронная подпись.

2. Уведомление налогового органа поступает через мобильное приложение «Мой налог» — не позднее дня, следующего за днем направления заявления.

Налоговая инспекция вправе отказать в постановке на учет, если выявляются противоречия или несоответствия между представленными документами и сведениями, имеющимся у налогового органа (при этом налоговая указывает противоречия и предлагает повторно представить документы).

3. Датой постановки на учет физического лица в качестве налогоплательщика является дата направления в налоговый орган соответствующего заявления.

Налог на профессиональный доход

Для самозанятых граждан вводится так называемый «налог на профессиональный доход».

Под профессиональным доходом понимается доход физлиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества.

Объект налогообложения у самозанятых граждан

Под объектом налогообложения подразумеваются доходы от реализации товаров (работ, услуг, имущественных прав).

Порядок признания доходов у самозанятых граждан

Дата получения доходов от реализации товаров или услуг — это дата получения соответствующих денежных средств или дата поступления денежных средств на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

При реализации налогоплательщиком товаров или услуг на основании договоров поручения, договоров комиссии или агентских договоров с участием посредника в расчетах доход считается полученным налогоплательщиком в последний день месяца получения посредником денежных средств.

ИП, которые ранее применяли другие спецрежимы, не признают в составе доходов при исчислении налога доходы от реализации товаров или услуг, оплата (частичная оплата) которых произведена после перехода на специальный налоговый режим для самозанятых, в случае, если указанные доходы подлежат учету при налогообложении в соответствии с иными специальными налоговыми режимами в период до перехода на уплату налога.

Налоговая база и налоговый период

Налоговая база — это денежное выражение дохода, полученного от реализации товаров или услуг, который является объектом налогообложения.

Она определяется отдельно по видам доходов, в отношении которых установлены различные налоговые ставки.

В целях определения налоговой базы доходы учитываются нарастающим итогом с начала налогового периода.

В случае возврата налогоплательщиком сумм, ранее полученных в счет оплаты (предварительной оплаты) товаров или услуг, на сумму возврата уменьшаются доходы того налогового периода, в котором получен доход.

Налогоплательщик может корректировать ранее переданные сведения о сумме расчетов, приводящих к завышению сумм налога, в следующих случаях:

· если производится возврат денежных средств, полученных в счет оплаты (предварительной оплаты) товаров или услуг;

· если сведения введены неправильно.

Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика, погашения недоимки, задолженности по пеням и штрафам за налоговые правонарушения только по налогу на профессиональный доход или подлежит возврату в порядке, предусмотренном ст. 78 НК РФ.

Налоговый период – календарный месяц.

Налоговая ставка для самозанятых граждан

Самозанятый гражданин уплачивает 4% в отношении доходов, полученных от реализации товаров или услуг физлицам, и 6% – в отношении доходов, полученных от реализации товаров или услуг ИП (для использования при ведении предпринимательской деятельности) и юрлицам.

Алгоритм исчисления и уплаты налога на профессиональный доход

Не позднее 12-го числа месяца, следующего за истекшим налоговым периодом, налоговая высылает самозанятому гражданину через приложение «Мой налог» уведомление о сумме налога, который нужно уплатить.

В уведомлении уже указаны необходимые для уплаты реквизиты.

Уплата налога производится:

не позднее 25-го числа месяца, следующего за истекшим налоговым периодом;

по месту ведения деятельности.

Налоговую декларацию представлять не нужно.

Если самозанятый гражданин не укладывается в установленный срок, налоговая не позднее 10 календарных дней со дня истечения срока уплаты налога направляет ему требования об уплате налога, а также информацию о мерах по взысканию налога.

Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при применении разных ставок — как сумма, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз, с учетом уменьшения соответствующей суммы налога на сумму налогового вычета.

Если сумма налога, которую нужно уплатить по итогам налогового периода, не дотягивает до 100 руб., то эта сумма добавляется к сумме налога, подлежащей уплате по итогам следующего налогового периода.

Налогоплательщик может настроить процесс уплаты налога таким образом, чтобы необходимая сумма списывалась с банковского счета.

Для этого в мобильно приложении нужно предоставить налоговому органу право на направление в банк соответствующих поручений.

От каких налогов освобождены самозанятые граждане

Физлица: от НДФЛ, в отношении доходов, являющихся объектом налогообложения налогом на профессиональный доход;

§ ИП, применяющие специальный налоговый режим: от НДС (исключение: НДС, подлежащий уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией). При этом ИП не освобождаются от исполнения обязанностей налогового агента.

§ ИП, указанные в пп. 2 п. 1 ст. 419 НК РФ, применяющие специальный налоговый режим, не признаются плательщиками страховых взносов.

Налоговый вычет для самозанятых граждан

Как следует из закона, самозанятые имеют право на уменьшение суммы налога на сумму налогового вычета в размере не более 10 000 руб., рассчитанную нарастающим итогом.

Сумма налогового вычета, на которую может быть уменьшена сумма налога, определяется:

в отношении налога, исчисленного по налоговой ставке, указанной в п. 1 ст. 10 Закона о самозанятых, сумма налогового вычета определяется как соответствующая налоговой ставке в размере 1% от дохода;

в отношении налога, исчисленного по налоговой ставке, указанной в п. 2 ст. 10 Закона о самозанятых, сумма налогового вычета определяется как соответствующая налоговой ставке в размере 2% от дохода.

Уменьшение суммы налога на сумму налогового вычета осуществляется налоговым органом самостоятельно.

В каких субъектах РФ будет действовать законопроект о самозанятых гражданах

В заключение отметим, что пилотный проект будет запущен с 1 января 2019 года только в следующих субъектах РФ:

Если физическое лицо не проживает в этих субъектах РФ, то ему не получится стать самозанятым гражданином.

Остались еще вопросы по бухучету и налогам? Задайте их на форуме «Зарплата и кадры».

Что такое самозанятость: особенности налогового режима и процедура получения статуса самозанятого

С июля 2020 года все регионы Российской Федерации могут ввести на своей территории специальный налоговый режим “Налог на профессиональный доход”. В качестве эксперимента с 1.01.2019 он действует в 4 регионах. С января 2020 г. к ним добавились еще 19. С июля 2020 г. эксперимент может распространиться по всей стране. Разберем, что такое самозанятость, для кого она применяется и как ее оформить.

На конец 2019 г. число зарегистрированных самозанятых превысило 330 тыс. человек, а к марту 2020 г. уже более 500 тыс. граждан получили новый статус. Тенденция однозначная. Но не все еще знакомы с особенностями режима. На сегодня у него есть много плюсов. Как и в любом эксперименте, условия могут измениться. Это является одним из сдерживающих факторов по более быстрому выходу из тени населения, работающего на себя. Для тех, кто уже готов к легализации, я подготовила эту статью.

Что такое и где применяется особый налоговый режим

Понятия самозанятости в законодательстве нет. Есть специальный налоговый режим “Налог на профессиональный доход”, который описан в законе № 422-ФЗ от 27.11.2018. Физических лиц, которые на него перешли и стали платить такой налог (для краткости НПД), называют самозанятыми.

Самозанятость – это особый налоговый режим для людей, которые работают сами на себя, не имеют работодателя, не нанимают работников по договорам.

До введения в действие эксперимента под самозанятыми налоговая служба понимала репетиторов, нянь, гувернанток, уборщиков и сиделок. Для них действовали особые условия, по которым в случае легализации деятельности они освобождались от уплаты налогов. Нужно было подать уведомление в налоговую инспекцию, чтобы воспользоваться льготой. Но в 2020 г. кредитные каникулы отменили и эти люди должны выбрать для себя удобный вариант: уйти в тень, платить 13 % НДФЛ со своих доходов или стать плательщиками НПД.

На момент написания статьи (июнь 2020 г.) всего 23 региона подключились к эксперименту. С июля имеют право, но не обязаны это сделать и все остальные территории РФ. Срок действия эксперимента – до 2028 года. В течение этого времени в закон не будут вноситься изменения в части налоговых ставок и предельных сумм дохода. Регистрация в качестве самозанятого или переход с одного налогового режима на другой – дело добровольное. Главное – отвечать требованиям закона.

Официального списка видов деятельности, которые подпадают под действие закона, нет. На сайте налоговой службы даны примеры, когда налогоплательщики могут оформить спецрежим. Но они не ограничиваются только этим перечнем. НПД платят и при других видах деятельности, если они не подпадают под ограничения. Например, можно заняться:

Кто может стать самозанятым

Основные формы самозанятости:

Общие требования

Гражданин РФ или стран ЕАЭС может стать плательщиком НПД, если:

Законом установлены виды деятельности, занятия которыми не позволяют человеку получить статус самозанятого:

Работа по найму не является препятствием для регистрации самозанятости. Можно успешно совмещать два вида деятельности. Например, человек работает в редакции журнала, а в свободное время подрабатывает копирайтером в интернете. В первом случае налоги платит работодатель, во втором – сам налогоплательщик.

Самозанятость и ИП

Отдельного разговора заслуживает совмещение ИП и самозанятости. Работают все те же ограничения, представленные выше. Но чтобы перейти на спецрежим, индивидуальный предприниматель должен отказаться от используемого им налогового режима, потому что совмещать сразу два не получится.

Потребуется уведомить налоговую службу о переходе на уплату НПД. Срок – 1 месяц с момента регистрации в качестве налогоплательщика НПД. Если предприниматель не уложился в срок, то у него аннулируют статус самозанятого и он вернется к своему прежнему налоговому режиму.

Сходство всех форм самозанятости:

Отличия ИП от самозанятого ИП:

Процедура регистрации в качестве самозанятого

Регистрация в специальном налоговом режиме простая и не занимает много времени. Рассмотрим способы.

Заявка на получение статуса самозанятого проверяется налоговой службой несколько дней, после чего приходит подтверждение или отказ в регистрации с обоснованием.

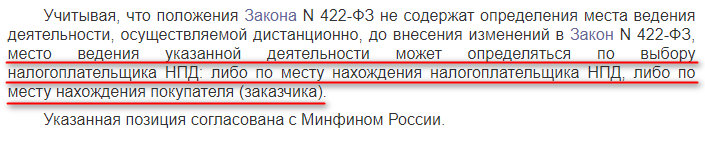

Для оформления статуса самозанятого необходимо выбрать регион деятельности. Обратите внимание, что это должна быть территория, которая участвует в эксперименте. Но при этом налогоплательщик не обязан там проживать. Например, фрилансер из Ивановской области имеет полное право выбрать в качестве региона своей деятельности Москву, если хотя бы один из его заказчиков оттуда.

И обратная ситуация. Если налогоплательщик проживает в регионе, участвующем в эксперименте по уплате НПД, а работает с клиентами из областей, которых пока нет в списке, он может выбрать при регистрации статуса свое место проживания. Об этом есть письмо ФНС № СД-4-3/23424@ от 18.11.2019 с разъяснением.

Механизм работы самозанятого с клиентом

Механизм работы в статусе самозанятого, как и регистрация, очень простой:

Несколько слов об отношениях самозанятого и заказчика, которым выступает ИП или юридическое лицо. За работу с человеком в статусе самозанятого не нужно уплачивать НДФЛ и страховые взносы. Налогоплательщиком в данном случае является сам самозанятый. Для компаний такая форма сотрудничества является более выгодной.

Чтобы правильно оформить деловые отношения, надо запросить с работника справку о постановке на учет в качестве плательщика НПД.

При заключении договора с самозанятым необходимо предусмотреть следующие пункты:

Как рассчитать и когда платить налог

Разберем, что является налоговой базой для расчета налога на профессиональный доход, какие ставки существуют, когда и как платить.

Налоговая база

Налоговой базой считается профессиональный доход, полученный от реализации товаров, работ или услуг.

Профессиональный доход – это доход от использования имущества (сдача в аренду жилых помещений), а также от деятельности, при ведении которой физическое лицо не имеет работодателя и не нанимает сотрудников.

Налогоплательщик имеет право уменьшить налоговую базу в расчетном периоде за счет возврата ранее полученных сумм (например, при отказе от товара, работы или услуги со стороны заказчика) или ошибочно внесенной сделки в приложение “Мой налог”. Налог автоматически пересчитается.

НПД заменяет следующие платежи:

Налоговые ставки

Действуют 2 налоговые ставки:

До конца эксперимента, т. е. до 2028 года, размер ставок меняться не будет. Если в календарном месяце не было доходов, ничего платить не надо.

Налог рассчитывается суммарно от видов деятельности, облагаемых по ставкам 4 и 6 %.

Например, физическое лицо за месяц выполнило следующие работы:

Сумма налога = 20 000 * 4 % + (30 000 + 10 000) * 6 % = 3 200 руб.

Сроки и способы оплаты

Налоговым периодом является один календарный месяц. Особые правила действуют для первого и последнего месяцев (в случае снятия с учета):

Налоговая служба самостоятельно вычислит НПД, подлежащий уплате, на основе сведений, которые налогоплательщик внес в течение календарного периода. Известит о сумме через приложение “Мой налог” не позднее 12-го числа месяца, следующего за отчетным.

Срок уплаты налога – не позднее 25-го числа месяца, следующего за отчетным. Если сумма окажется меньше 100 руб., то ничего платить не надо. Она будет учтена в следующем налоговом периоде и просто прибавлена к новой. За просрочку начисляется пеня.

Налоговый вычет

Каждому самозанятому государство предоставляет налоговый вычет в размере 10 000 руб. Но он не выдается налогоплательщику, на эту сумму постепенно уменьшается налог на профессиональный доход.

Плюсы и минусы налогового режима

Как и у любого налогового режима, у экспериментального есть свои плюсы и минусы. Мы их уже все рассмотрели в статье, но пусть будут в одном месте.

Заключение

Перечисленные мной в конце статьи плюсы пока перекрывают минусы. Единственный фактор, все еще сдерживающий широкое распространение режима на всех самозанятых граждан в России, – это ограничение срока действия эксперимента. Наша национальная традиция, которую власти только укрепляют с каждым годом – не доверять правительству, ждать от него ужесточения условий, санкций и других методов “закручивания гаек”.

Но нелегально вести бизнес домашним кондитерам, мастерам по маникюру, репетиторам, нянечкам, фрилансерам и прочим самозанятым людям, я думаю, с каждым годом будет все сложнее и сложнее. Государство нуждается в поступлениях в бюджет. Если их не может дать реальный сектор экономики, будут трясти теневой.

Что думаете о новом спецрежиме? Стоит переходить на него или нет?

Самозанятый. Как им стать и есть ли «подводные камни»

В России сейчас более 2,4 миллиона самозанятых. Регистрация в таком статусе позволяет легально получать доход тем, кто зарабатывает самостоятельно. И при этом накладывает обязательство – нужно платить налог на профессиональный доход (НПД). О том, кто и как может стать самозанятым, а также какие нюансы следует учесть, «Призыв» поговорил с главным бухгалтером одной из владимирских организаций Светланой Габбасовой. А также выслушал три истории владимирских самозанятых женщин.

Начать дело в 14 лет

До 2021 года эксперимент с вводом самозанятости проводился в ряде регионов России, а с нынешнего года оформиться в этом статусе можно в любом субъекте Федерации, в том числе во Владимирской области. Согласно исследованию аналитического центра «Башкирова и партнеры», большинство самозанятых (61%) выбрали этот вариант потому, что мечтали о другой профессии. Еще 29% легализовали деятельность, которой ранее занимались. 10% раньше работали по найму, но теперь решили оказывать такие же услуги, только самостоятельно.

Эксперт «Призыва» — главный бухгалтер Светлана Габбасова

Статус самозанятого вправе получить граждане России, а также государств Евразийского экономического союза: Армении, Беларуси, Казахстана, Киргизии. По Гражданскому кодексу, чтобы вести бизнес, надо быть совершеннолетним. Но есть несколько исключений:

— если есть письменное согласие родителей или других законных представителей, то начать своё дело можно в 14 лет;

— если гражданин вступил в брак — с 16 лет;

— если орган опеки и попечительства или суд объявил несовершеннолетнего полностью дееспособным — с 16 лет.

Минфин Российской Федерации в Письме от 30.04.2021 № 03-11-11/33669 объяснил, что несовершеннолетний вправе стать плательщиком НПД (самозанятым) на этих же условиях.

Какие услуги могут оказывать самозанятые:

— удаленная работа через электронные площадки,

— оказание косметических услуг на дому,

— парикмахеры, мастера маникюра,

— сдача квартиры аренду посуточно или на долгий срок,

— услуги по перевозке пассажиров и грузов,

— услуги по пошиву одежды, хендмейд,

— продажа продукции собственного изготовления,

— фото- и видеосъемка,

— проведение мероприятий и праздников,

— юридические, психологические консультации, ведение бухгалтерии,

— строительные работы и ремонт помещений.

Схема с сайта starominskaja.ru

Нельзя применять НПД, если человек:

— перепродает готовые, подакцизные или требующие маркировки товары (алкоголь и табак, лекарства, обувь, изделия легкой промышленности);

— доставляет товары, например, как частный курьер, исключение — если продавец предоставит онлайн-кассу для приема платежей и выдачи чека клиентам;

— оказывает агентские, комиссионные и поручительские услуги по договорам, например, если человек — консультант или адвокат, нотариус, медиатор, арбитражный управляющий;

— добывает полезные ископаемые.

Самозанятый трудится без наемных работников и имеет доход не выше 2,4 млн рублей в год.

Без статуса самозанятого, как и без любого другого официального статуса типа ИП, человек продолжает работать нелегально и не платит налоги. Если когда-нибудь об этом узнает налоговая, она доначислит неуплаченные за 3 года налоги, взыщет штраф и пени.

Девять плюсов самозанятости

1. Можно совмещать с основной работой.

Физлицо может стать самозанятым и одновременно продолжать работать как наёмный сотрудник. В таком случае работодатель продолжит платить НДФЛ 13% и страховые взносы, а самозанятый будет самостоятельно перечислять налог на профессиональных доход (НПД) с дополнительного заработка.

2. Разрешено работать без кассы.

Приложение «Мой налог» действует как фискальная онлайн-касса.

3. Налоговая ставка зависит от того, кто платит самозанятому.

4% — налог на платежи от физических лиц, 6% — налог на платежи от юридических лиц. Такой налог действует до конца 2028 года. Кстати, сейчас государство предоставляет бонус самозанятым — вычет, который снижает налоговую ставку до 3% с платежей физлиц и до 4% от выплат юрлиц, ИП. Он применяется до тех пор, пока самозанятый не выберет 10 000 рублей. После придётся платить по стандартным ставкам — 4% и 6%.

4. Налог не придется платить, если ничего не заработано.

Если НПД не превысил 100 рублей, то выплата переносится на новый налоговый период, то есть прибавляется к сумме за следующий месяц. Если ситуация повторяется, тогда обязанность по уплате налога снова отодвигается.

5. Самозанятые не сдают декларацию.

Учёт доходов, с которых платится НПД, ведётся в приложении «Мой налог». Он рассчитывается автоматически, когда самозанятый получает оплату от клиента и вносит информацию о ней в приложение. Там же формируется чек, который можно отправить клиенту через СМС, электронную почту, мессенджеры или распечатать и отдать в руки.

6. Самозанятому не нужно нанимать бухгалтера.

Налоговая считает всё сама, каждый месяц отправляя квитанцию с суммой, которую необходимо заплатить. Уведомление приходит до 12-го числа, а оплата налогов происходит до 25-го.

7. Нет дополнительных взносов и отчислений.

Плательщики НПД не обязаны перечислять страховые взносы, но могут делать это по желанию. Если самозанятый хочет вносить деньги на будущую пенсию, он должен подать заявление в Пенсионный фонд России до 31 декабря и заплатить нужную сумму: в 2021 году это 32 448 рублей. Сделать это можно также в приложении «Мой налог».

С медицинским страхованием всё проще. Часть налога на профессиональный доход автоматически уходит на ОМС, поэтому самозанятым не нужно платить взносы отдельно. У них есть полис ОМС и право на бесплатную помощь врачей.

8. Заработать не больше 2,4 миллиона рублей за год.

Если выручка превысит эту сумму, то человек перестанет считаться самозанятым, а последующие доходы будут облагаться НДФЛ. И ему придется платить подоходный налог как физлицу (это возможно не для всех видов деятельности), либо открыть ИП на специальном налоговом режиме в течение 20 дней, либо перейти с НПД на другую систему налогообложения в течение 20 дней, если ИП уже есть. В противном случае налоговая автоматически переведёт на ОСНО (общая система налогообложения), а эта система дорогая и сложная для многих предпринимателей.

9. Легко сняться с учёта.

Перестать быть самозанятым так же просто, как стать им. Отказаться от статуса можно в любой момент через приложение «Мой налог». Для этого нужно войти в меню «Настройки», нажать кнопку «Сняться с учёта НПД», выбрать причину отказа и подтвердить действие. После этого вы моментально перестаёте быть самозанятым. Но закрыть обязательства перед налоговой за совершенные сделки всё равно придётся даже после потери статуса. Если вы регистрировались через банк, сняться с учёта также можно через личный кабинет на сайте банка.

А теперь о нюансах

Светлана Габбасова предупреждает:

— Есть ряд нюансов, о которых следует помнить. Самозанятые выполняют заказы самостоятельно и не могут нанимать сотрудников по трудовым договорам. Если нужны помощники, их можно привлечь только по гражданско-правовым договорам (ГПХ). Не получится сотрудничать с бывшим нанимателем, на которого самозанятый работал по трудовому соглашению меньше 2 лет назад. Налоговая может решить, что это трудовые отношения.

Самозанятые берут на себя все риски: у них нет больничного, отпуска, выплат по материнству и других привилегий, которыми пользуются те, кто работает по трудовому договору. Если самозанятый добровольно не будет платить страховые взносы в ПФР, то его трудовой стаж расти не будет, а пенсию начислят минимальную.

Пока еще не все организации готовы сотрудничать с самозанятыми. Многие опасаются, что Федеральная налоговая служба, инспекция труда, прокуратура могут посчитать соглашение с самозанятыми подменой трудовых отношений, а самого исполнителя — скрытым работником, особенно если он работает полный день.

Набивка тату — тоже сфера услуг самозанятых

Если такое подозрение возникает, договор могут переквалифицировать в трудовой. Тогда работодателю придётся выплатить недоимки по НДФЛ и страховым взносам, а также штраф: от 5 000 до 10 000 рублей для ИП и от 50 000 до 100 000 рублей для компаний. Некоторые банки не учитывают доходы самозанятых при рассмотрении их заявок на потребительские и ипотечные кредиты. Возможно, с развитием этой системы они пересмотрят свой подход.

Светлана Габбасова обращает внимание самозанятых на процедуру оформления и передачи чеков:

— Некоторые ошибочно думают, что передача чека клиенту происходит само собой. Нет! Когда клиент расплатится, самозанятый в приложении сразу же заявляет о поступлении как о доходе. Тут же, в приложении, формируется ссылка на чек. Его надо обязательно передать клиенту. И не забывать об этом, потому что налоговая строго следит за чеками.

Передать чек клиенту можно такими способами:

а) отправить по SMS или через мессенджеры, например, в Телеграме;

б) выслать на электронную почту;

в) дать клиенту считать QR-код на чеке;

г) распечатать и вручить в бумажном виде.

Самозанятый сам решает, какой чек выдать: электронный или бумажный. Клиент не вправе требовать бумажный чек, если уже получил электронный.

Как стать самозанятым?

Если вы приняли решение, что самозанятость – это ваш вариант, то, чтобы использовать новый специальный налоговый режим, нужно пройти регистрацию и получить подтверждение. Без регистрации применение налогового режима и формирование чеков невозможно.

Регистрация на сайте занимает несколько минут. Фото: 1tv.ru

Регистрация в приложении «Мой налог» занимает несколько минут. Заполнять заявление на бумаге и посещать инспекцию не нужно. Доступно несколько способов:

— с использованием паспорта для сканирования и проверки, а также фотографии, которую можно сделать прямо на камеру смартфона;

— c использованием ИНН и пароля, которые используются для доступа в личный кабинет физлица на сайте nalog.ru;

— с помощью учетной записи Единого портала государственных и муниципальных услуг.

Также налогоплательщик может зарегистрироваться, обратившись в уполномоченные банки, их сейчас 21, вот список. Заявление о регистрации поступает в налоговую инспекцию. Эта дата и будет считаться днём, когда вы стали самозанятым.

Три истории самозанятых

История 1-я. Мама Катя

Екатерина Шеварина (фамилия изменена по просьбе героини) самозанятой стала из-за родственников. Екатерине досталось квартира в наследство от бабушки в Москве.

— Я не родная внучка бабушки, родители меня удочерили. Папа Миша и мама Юля не могли иметь детей, — говорит Екатерина. — Моя родная мама Анна 25 лет назад разбилась на машине, никто из родственников не захотел взять 5-летнюю девочку в семью. Ждал меня детский дом. Юля и Анна были даже не подругами, а приятельницами. Но Юля решилась, удочерила меня. Я их очень люблю и благодарна им. К сожалению, несколько лет назад они ушли друг за другом: у папы — инфаркт, у мамы — онко.

Екатерина после смерти приемных родителей тесно общалась с бабушкой — мамой Михаила. Часто приезжала к ней в Москву, помогала деньгами, лечила, возила в санаторий. У нее родился сын, его назвали Мишей. Бабушка была счастлива, что у нее появился правнук. Остальным родственникам, детям и внукам до нее не было дела. Когда она умерла, то оказалось, что двухкомнатная квартира в сталинке в центре Москвы досталась Кате с Мишей.

Сталинка в Москве — неплохой аргумент, чтобы стать самозанятым. Фото: vladtime.ru

Родственники развязали войну из-за наследства, обвинили женщину, что она отправила бабушку на тот свет, заставила написать завещание в свою пользу. Екатерине пришлось пройти через обвинения, судебные разбирательства. Но суд был на стороне Шевариной. Екатерина решила стать самозанятой, чтобы сдавать квартиру:

— Я сама программист, работаю удаленно, имею трудовой договор. В Москву переезжать пока не собираюсь, у меня во Владимире хорошая квартира рядом с парком и частным садиком. Мишу вожу на плавание. Сейчас вот поедем на два месяца на море. Полгода назад я сделала ремонт в московской квартире и решила ее сдавать, причем легально, потому что многочисленные родственники каких только жалоб на меня ни писали!

В налоговой Екатерине подсказали, как все правильно оформить. И полгода она числится как самозанятая. Квартиру сдает за 60 000 рублей в месяц. 2 400 рублей (4% от дохода) – ежемесячные отчисления налоговой. В год это 28 800 рублей, но зато все официально, без нервотрепок, никто не придерется.

История 2-я. Парикмахер Марина

Марина Анисина работает парикмахером, когда-то у женщины было открыто ИП. Но она на несколько лет уезжала жить в другой город, ИП закрыла. Вернувшись, стала работать нелегально. Но сейчас ситуация вынуждает выйти из тени:

— Я много учусь на курсах, знаю владимирских парикмахеров, мастеров из других городов. Общаемся, делимся информацией. Сейчас стало много проверок по салонам красоты со стороны налоговиков. Клиенты в большинстве случаев расплачиваются картой. А банки фиксируют движения средств.

Коллеги из других городов проконсультировали Марину. Сказали, если мастер работает на парикмахерскую, получает от нее зарплату, то ему надо открывать ИП.

Марина арендует место в парикмахерской, работает на себя. Поэтому ИП вновь открывать не будет, а с 1 августа станет самозанятой. Выйдет из отпуска на работу в новом статусе, можно не бояться проверок и спать спокойно.

— Хотя меня тревожит один момент. Что будет после 2028 года, насколько повысит налог государство, что нового придумает и будет ли это нам по-прежнему выгодно? – задается вопросом Марина.

История 3-я. Репетитор Кира

Кира Савушкина — репетитор французского, английского и испанского языков, также девушка подрабатывает переводами:

— Я долго работала по сарафанному радио, рекламы практически никакой не давала. Легализоваться пришлось из-за переводов. Три месяца назад на меня вышла компания, которой нужна была большая серия переводов с испанского на русский. Для отчетности компании нужны были официальные расчеты. ООО и ИП открывать долго, в налогах и прочих нюансах я плаваю, нанимать бухгалтера – это лишние расходы. По трудовому договору компании пришлось бы платить за меня взносы и налоги, они сами мне предложили выбрать самозанятость.

Репетиторство вполне подпадает под самозанятость. Фото: culturalinguainternational.com

Кира согласилась, заодно решила легализоваться как репетитор. И наконец-то давать рекламу, потому что в пандемию многие клиенты, которые заказывали переводы, ушли с рынка. Сейчас приходится искать новых.

Кира считает, что для нее минусов в самозанятости пока не было, а вот у знакомых в прошлом году были. Они живут в Питере, у них статус самозанятых давно, они оба психологи. В пандемию, когда количество клиентов резко уменьшилось, они обратились за помощью к государству. И им назначили мизерное пособие в районе 2 000 рублей каждому, аргументировав, что самозанятость – не основной вид деятельности.

Кто такой самозанятый?

В последние годы у нас в стране появляется всё больше и больше самозанятых. В данной статье разберёмся, кто такой самозанятый.

Самозанятый – это…

Самозанятый – это гражданин, получающий доход от своей профессиональной деятельности без работодателя и наёмных работников.

Если обращаться к примерам, то одним из самых популярных видов деятельности станут «ноготки», то есть маникюрный салон на дому, который открывают очень многие девушки по всей стране. Им не очень комфортно становится индивидуальными предпринимателями, вести бухгалтерию и платить взносы даже в том случае, если у них нет дохода. А вот стать самозанятым гражданином, который раз в месяц платит налог на свой профессиональный доход без предоставления чеков, отчётностей и т.д. – совсем другое дело. Ещё один популярный вид деятельности – сдача в аренду жилых помещений, то есть комнат или квартир. А вот сдачей в аренду нежилых помещений самозанятый заниматься уже не может.

Подробнее о том, какими видами деятельности можно заниматься самозанятому, Вы можете узнать в отдельной статье на нашем сайте: «Самозанятый гражданин: виды деятельности на 2021 год. Полный список».