Спред что это такое простыми словами

Спред что это такое простыми словами

Что такое спред в биржевой торговле

Понятие спреда

Например, одна сторона желает приобрести акции конкретной компании по стоимости 900 руб. за штуку. В случае если на рынке отсутствуют более выгодные предложения, эта цена становится лучшей и именуется бид (bid). Вторая сторона желает продать эти акции по 910 руб. за каждую. Если это самая низкая цена на рынке, она именуется аск (ask). Разница между ценами ask и bid является спредом и в данном конкретном случае составляет 910 − 900 = 10 руб.

Спред на рынке

Только после достижения взаимного согласия между продавцом и покупателем по поводу итоговой стоимости лота происходит автоматическое заключение соглашения по предстоящей сделке.

В отличие от валютных бирж, согласно правилам фондовых рынков, спред имеет установленные максимально допустимые границы. Если цена достигает этого порога, торги автоматически закрываются.

Спред на бирже

Спред на бирже зависит от возможностей продавца, который желает реализовать актив по стоимости, отличной от последней рыночной цены. Торги на бирже совершаются путем достижения сторонами взаимного согласия и уменьшения величины спреда.

Если рыночная цена продолжает возрастать, покупатель, оценивая ситуацию, автоматически повышает bid.

При обратном развитии событий текущие котировки акций падают. Продавец, понимая, что покупатель откажется приобретать активы по завышенной цене, снижает ask.

Стандартная величина спреда представляет собой сумму размером в несколько копеек. В трейдинге данный показатель измеряется не в денежных единицах, а в пунктах.

Виды спреда

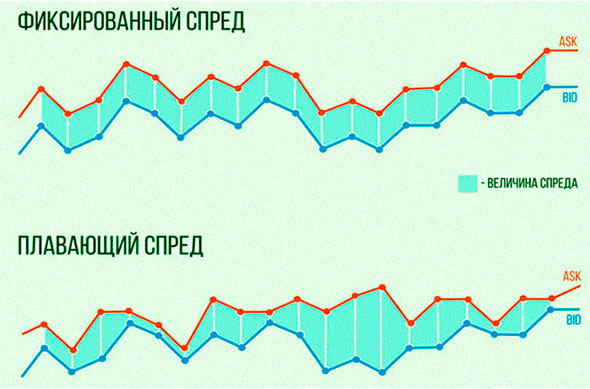

На рынке существует два вида спреда:

Плавающий спред подвержен влиянию различных ситуаций, и его размер может измениться в любую минуту. Данные колебания выглядят спонтанными, но на самом деле они регулируются маркетмейкерами, в обязанности которых входит поддержание ликвидности рынка и обеспечение относительной стабильности спреда.

Процесс выглядит следующим образом. Брокер устанавливает нижнюю границу спреда. Далее показатель может меняться в направлении роста под воздействием колебания котировок активов.

Фиксированный спред имеет строго установленный размер. Он не зависит от влияния колебаний курсов валют, показателей спроса и предложения. Фиксированный спред позволяет спрогнозировать изменение цен и рассчитать приблизительную сумму прибыли от сделки. Иногда он увеличивается брокером вручную, в зависимости от текущих прогнозов в сфере инвестиций, финансов или экономики.

Фиксированный спред заранее оговаривается и отражается в условиях договора между брокером и трейдером. Он наиболее подходит для торговли через автоматические терминалы.

Самое широкое распространение получил плавающий спред. Под влиянием экстренных ситуаций он может достигать 50 пунктов и более. В периоды, когда рынок находится в спокойном состоянии, средний показатель спреда варьируется в диапазоне 2–5 пунктов.

Что оказывает влияние на размер спреда

Размер спреда зависит от следующих факторов:

Варианты работы со спредом

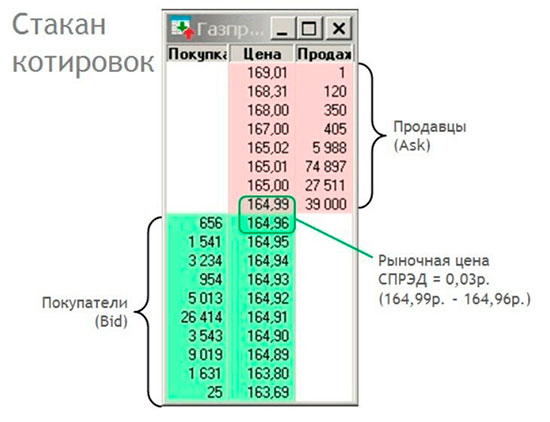

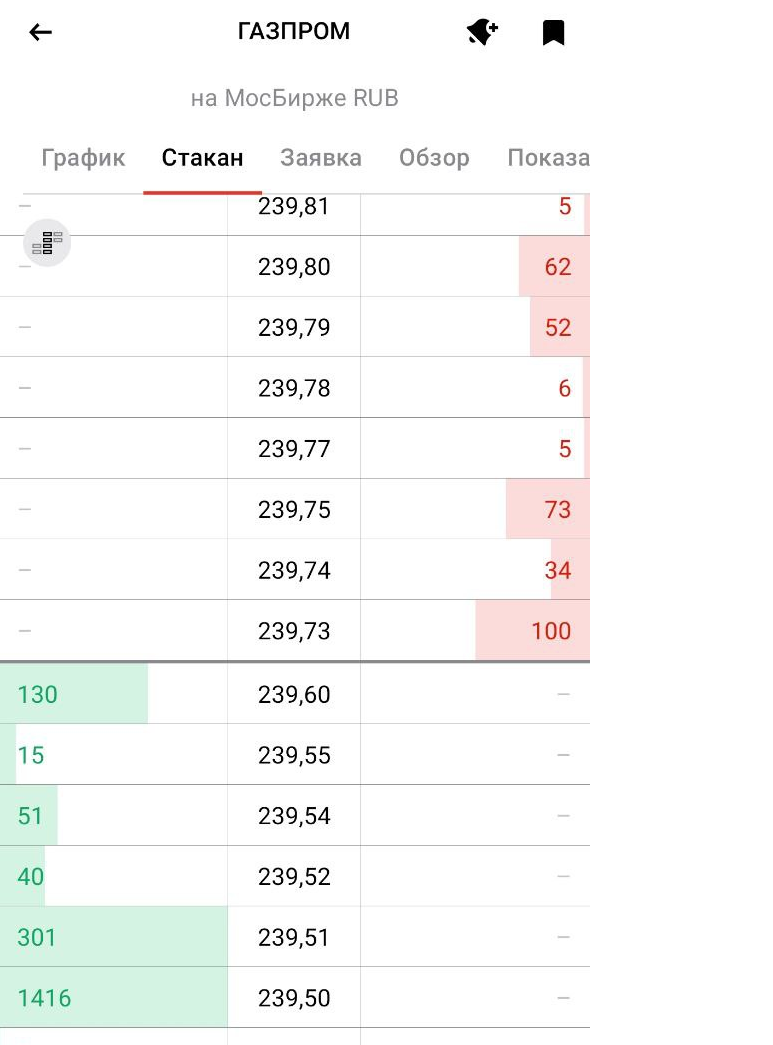

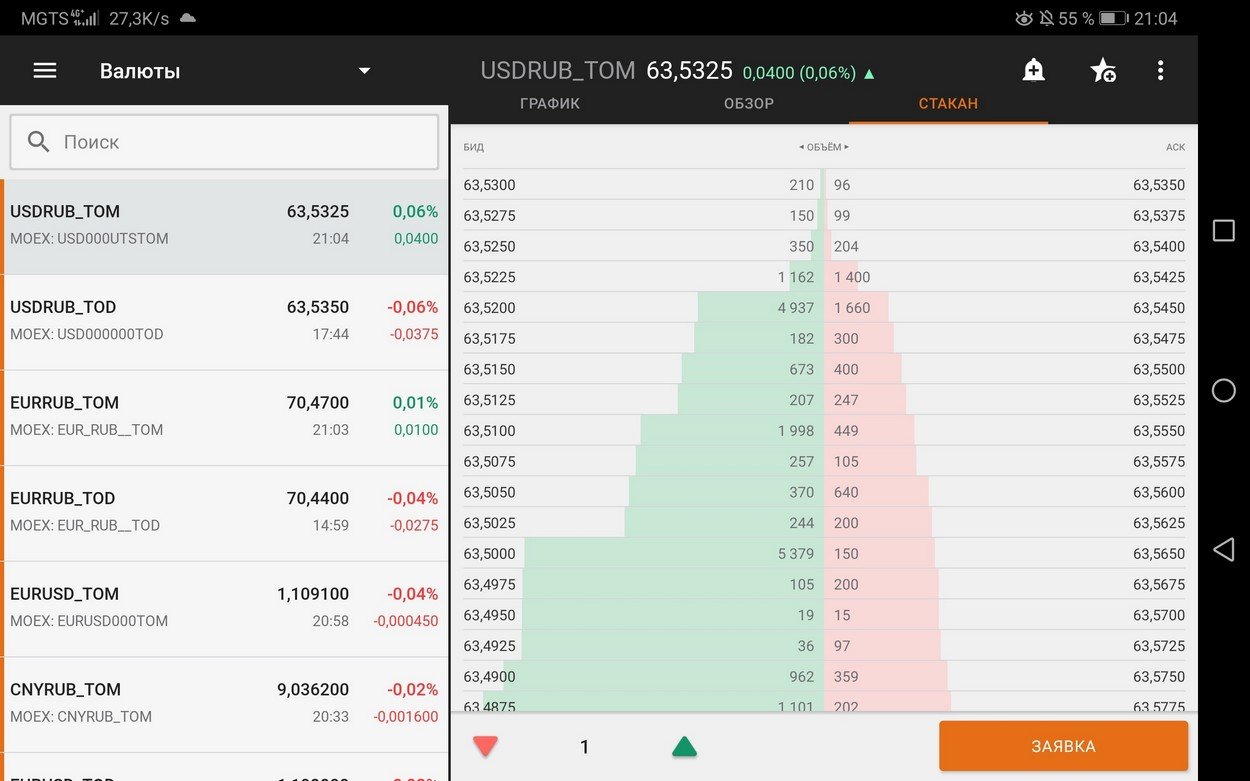

В период торгов трейдеру предоставляется информация о ценах в виде таблицы. Это так называемый «стакан». Стоимость активов указана с учетом заявок продавцов и покупателей.

На рынке существуют облигации, по отношению к которым можно установить цену продажи, но при этом не найти цену покупки. В этом случае, если актив достаточно надежен, можно внести в «стакан» собственную планку его покупной стоимости и ожидать исполнения заявки.

Отслеживание и учет величины спреда позволяет определить ожидаемую прибыль от сделки. Он также помогает оценить волатильность активов и составить прогноз наиболее выгодных ставок.

Спред

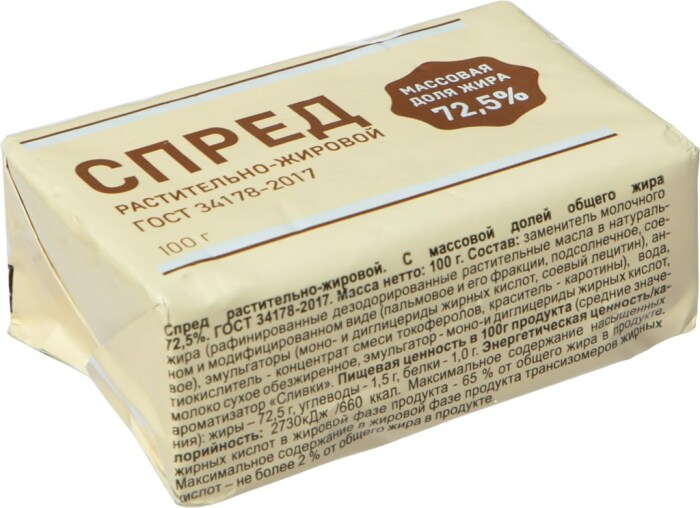

История и технология получения спреда

Впервые продукт стал доступен для потребления в 30-40 годы прошлого века. В то время его продавали в аптеках, так как для людей, страдающих проблемами пищеварения и избыточным весом, врачи рекомендовали вносить спред в рацион вместо масла. Изначально его разрабатывали диетологи как более дешёвую и полезную замену сливочному маслу, к которому так привык потребитель.

В Западной Европе и Северной Америке этот аналог масла восприняли более тепло, и там он сразу приобрёл широкую популярность как диетический продукт и кулинарная добавка. Население стран бывшего СНГ всё это время отдавало предпочтение в основном сливочному маслу, потому что «своё, натуральное, деревенское». Однако в последнее время исследования специалистов всё чаще говорят об ожирении, инфарктах и инсультах, атеросклерозе и других «прелестях» постоянного употребления продукции, которая богата полинасыщенными жирами, например, натурального сливочного масла. Молочные жиры, содержащиеся в масле, содержат их от 50 до 70 процентов, а полиненасыщенных — 25-35%. Всего 1-4% линолевой кислоты в составе натурального масла — недостаточное количество, чтобы справиться с поступающим вместе с ним в организм холестерином. Всё это в сочетании с высокой калорийностью и становится причиной возникновения различных проблем со здоровьем.

Разновидности спреда

В спреде может содержаться определённое количество молочного жира, или же его вообще могут не добавлять в продукт. Поэтому по составу диетологи различают:

Первый вариант обладает выраженным сливочным вкусом и большей пользой для организма. Растительно-сливочные спреды часто используют для выпечки. А растительные спреды изготавливаются обычно из смесей пальмового и кокосового масел, имеют выраженный вкус растительного масла.

От того, какое общее количество жира есть в составе продукта, он бывает:

Пищевая ценность и химический состав продукта

| Витамин А | 819 мкг |

| Бета-каротин | 0,61 мг |

| Витамин В1 | 0,01 мг |

| Витамин В2 | 0,03 мг |

| Витамин В4 | 12,4 мг |

| Витамин В6 | 0,01 мг |

| Витамин В9 | 1 мкг |

| Витамин В12 | 0,07 мкг |

| Витамин C | 0,1 мг |

| Витамин Е | 7,8 мг |

| Витамин К | 93 мкг |

| Витамин РР | 0,02 мг |

| Калий | 30 мг |

| Кальций | 21 мг |

| Магний | 2 мг |

| Натрий | 994 мг |

| Фосфор | 16 мг |

| Омега-3 жирные кислоты | 23,2 г |

Отличия продукта от маргарина и сливочного масла

Сливочное масло отличается натуральностью его получения, высоким содержанием полезных веществ и холестерина. Безусловно, последний важен для функционирования человеческого организма, особенно для мочеполовой и эндокринной систем, однако его избыточное количество приводит к появлению проблем с лишним весом, ухудшению функционирования сердца и закупориванию сосудов. Масло, хотя и богатое витаминами А, Е, D и белками, может причинить вред здоровью.

Маргарин изготавливается обычно из какао-масла, пальмового, кокосового, подсолнечного, рапсового масел с добавлением животных жиров. Он содержит витамины, полезные пищевые волокна, и в нём отсутствует холестерин. Разница между ним и спредом в том, что в процессе обработки сырья, в готовом маргарине появляется значительное количество ненасыщенных жирных кислот. Эти вещества способны разрушать стенки кровеносных артерий, вызывать образование злокачественных опухолей, способствуют возникновению болезни Альцгеймера. К счастью, в последнее время способы изготовления маргарина шагнули в этом плане далеко вперёд, и в качественном продукте содержание вредных транс-жиров не превышает регламентированного ГОСТом процента.

В свою очередь, спреды изготавливаются таким способом, который исключает появление в химическом составе транс-жиров.

Как выбрать и хранить спред

В первую очередь, внимание нужно обращать на состав продукта — высококачественный спред производят с использованием пальмового или кокосового масел. В нём допускается содержание каротиноидов и витаминов, а также пищевых ароматизаторов.

Кроме того, на упаковке не должно быть написано, что это масло — иногда недобросовестные изготовители таким образом маскируют под более дорогое сливочное масло свой не всегда качественный продукт. На упаковке обязательно должно быть указано, какой именно продукт в ней находится.

Продукт хранится исключительно в холодильнике, при температуре от 5 до 15 градусов Цельсия. Примерный срок годности в таких условиях — 70-90 дней, после чего спред употреблять не рекомендуется.

У тех, кто выбирает продукт в пластиковом контейнере, есть возможность оценить его и по внешнему виду. Качественный спред имеет сухую глянцевую поверхность, цвет может быть от белого до желтоватого. Его мягкая и плотная консистенция позволяет с лёгкостью намазать продукт на хлеб.

Польза продукта и использование в кулинарии

Методы производства позволяют сохранить в спреде все полезные свойства растительных масел, а также обогащают его витаминами. Полиненасыщенные жирные кислоты помогают регулированию процесса обмена жиров и нормализации кровообращения, также они незаменимы для нормальной работы мозга.

Витамин Е — известный антиоксидант, он замедляет старение клеток и борется с морщинами. В то же время, витамины А и D благотворно влияют на состояние кожи, волос, зрения и костного аппарата. Витамин С укрепляет стенки сосудов, стимулирует иммунитет, оказывает профилактическое действие против простудных заболеваний.

Рецепты домашнего спреда

Заменитель масла можно приготовить и дома — на просторах Интернета есть простые рецепты.

Для спреда с морковным соком необходимы:

Твёрдые жиры нужно растопить на паровой бане, добавить подсолнечное масло, после чего поместить ёмкость в ледяную воду. Смесь взбивают с помощью венчика или миксера на минимальной скорости, далее достают из холодной воды кастрюлю или миску с будущим спредом, добавляют молоко, морковный сок и замешивают до получения густой однородной массы. По вкусу добавляется соль, перец, любимые приправы, если необходимо — лимонный сок.

По такой же схеме можно приготовить домашний спред с оливковым маслом вместо подсолнечного, и с желтком вместо морковного сока. Для вкуса в него добавляют мелко нарезанную зелень, например, кинзу, петрушку или укроп. Полученный в домашних условиях продукт отличается нежным вкусом, отсутствием консервантов и красителей, поэтому и храниться он может не так долго, как магазинные спреды. Его срок годности всего лишь до 20 дней, при температуре не выше 10 градусов Цельсия.

Возможный вред от употребления спреда

Нельзя забывать о том, что продукт имеет большую калорийность. Хотя он и является более диетическим, чем масло, его не стоит часто употреблять людям, страдающим ожирением или сахарным диабетом. При здоровом и сбалансированном рационе его лучше кушать в первой половине дня в небольших количествах, иначе появление нескольких лишних сантиметров в области талии может стать неприятной неожиданностью.

Вообще не рекомендуется употреблять продукт людям с индивидуальной непереносимостью его компонентов, а также детям до 2 лет.

Основной ущерб здоровью может принести некачественный спред или фальсификат. Чтобы удешевить готовый продукт, некоторые производители нарушают технологию его приготовления, тем самым увеличивая в нём количество вредных веществ, например, транс-жиров или консервантов. Это может повлечь болезни сосудов и сердца, возникновение злокачественных опухолей.

Спред — более современная замена сливочному маслу, со сбалансированным содержанием животных и растительных жиров. Привычное сливочное масло, хотя и является более натуральным, имеет целый ряд свойств, грозящих организму ухудшением здоровья, именно поэтому в большинстве западных государств оно сдало свои позиции в пользу спредов. Производители обогащают продукт витаминами и линолевой кислотой. Технология изготовления исключает наличие в составе холестерина, и минимизирует появление транс-жиров, что отличает продукт от сливочного масла и маргарина. В основном диетологи положительно отзываются о спредах, говоря о том, что полезнее употреблять именно их, нежели жирное сливочное масло. Специалисты советуют добавлять спред в рацион детей и взрослых в умеренных количествах.

Масло спред: что это такое и почему оно лучше сливочного масла и маргарина

В магазинах то и дело появляются новые товары с непонятными иностранными названиями. Однако при ближайшем знакомстве нередко оказывается, что они нам уже известны, только под другими именами.

Взять хотя бы масло спред – что это? Откуда оно взялось, почему так называется и как его отличить от обычного сливочного? Давайте вместе разберемся, полезно ли оно и стоит ли им заменять традиционный продукт?

Где и почему появилось

В нашей стране загадочное масло “спред” известно с начала 2000-х годов. Именно тогда появился ГОСТ, который определил его торговое название и характеристики. Но оно существовало и раньше, только называлось мягким или комбинированным.

Изначально продукт разработали в Финляндии. Население этой страны употребляло много сливочного масла, что служило одной из причин высокой смертности от сердечнососудистых заболеваний, и спред должен был помочь решить эту проблему.

Но если в Финляндии проводилась кампания по популяризации заменителя, то в России этого не делали. И продукт у нас стал ошибочно ассоциироваться с некачественным маргарином, попавшим в магазины в 90-е годы.

С тех пор больше информации о заменителе в нашей стране не стало. В итоге среднестатистический покупатель сравнивает его со знакомыми сливочными продуктами и с недоверием относится к товару с непонятным иностранным названием. Поэтому в российских супермаркетах до сих пор сложно найти качественный спред – ведь на него просто нет спроса.

Этот термин происходит от английского “to spread” – “намазывать, распределять”. Именно мягкая текстура и простое нанесение на тост стали основными характеристиками товара, и за ним закрепилось народное название “намазка”.

Хорошее сливочное масло иногда сложно равномерно распределить по хлебу. Заменитель же легко с этим справляется из-за содержания растительных жиров, которые, наряду с молочными, являются его основой.

Чем отличается от масла

Основные отличия спреда от обычного сливочного продукта следующие:

Простыми словами – это заменитель масла, имеющий другой состав и характеристики.

Борьба с сердечно-сосудистыми заболеваниями уже давно ведется на государственном уровне. ВОЗ советует снизить количество животных жиров в ежедневном меню и увеличить употребление растительных. В качественном суррогате меньше насыщенных жиров, холестерина и других вредных элементов, и при этом в нем содержатся биоактивные добавки.

Важно: не стоит полностью отказываться от сливочного масла, даже если его полезные свойства по сравнению со спредами кажутся менее очевидными. Наш организм нуждается в животных жирах, так же как и в растительных. Разумное количество сливочного продукта необходимо молодым мужчинам и женщинам, так как оно повышает выносливость, улучшает зрение, состояние кожи и хорошо влияет на гормональный фон.

Чем отличается от маргарина

Оба продукта получают из растительных жиров, но маргарин имеет в составе лишь растительные жирные кислоты, в то время как “намазка” содержит и натуральные и молочные жиры.

У маргарина нет такого ограничения на содержание трансжиров (трансизомеров), как у суррогата масла, поэтому он наносит больший вред сердечнососудистой системе. Например, маргарин может содержать до 20 % таких ненасыщенных жиров, а спред – только 2 %.

Научный факт: природные трансжиры есть в мясе и молочной продукции и вреда от них немного. Опасность для здоровья представляют в основном искусственные трансизомеры: они образуются в процессе отверждения жидких масел, для которого применяется азотистая кислота.

Как выбрать

ГОСТ определил не только точное название для этого молочно-растительного продукта, но и характеристики, по которым можно понять, качественный суррогат перед вами или нет:

Важно! На упаковке суррогата не может использоваться слово «масло».

Виды и калорийность

В зависимости от соотношения растительных и молочных жиров суррогат делится на:

Содержание жиров в “намазке” может быть:

Состав

В состав заменителя сливочного масла входят:

Внимание: обращайте внимание на то, чтобы в составе не было запрещенных антиокислителей: бутилокситолуол Е 321, бутилоксианизол Е 320, третбутилгидрохинон Е-319, галлаты – Е-310 пропилгаллат, Е-311 октилгаллат, Е-312 додецилгаллат, Е-313 этилгаллат.

Среди полезных веществ, содержащихся в спреде, можно назвать:

Полезные свойства

Когда я впервые узнала о существовании заменителя сливочного масла, то прежде всего задалась вопросом: какова же его ценность для организма человека? Что хорошего есть в “намазке”, кроме легкого нанесения на хлеб?

К полезным характеристикам продукта можно отнести:

Все это в результате помогает:

Вывод: заменители прекрасно подходят тем, кто много курит, ведет сидячий образ жизни, имеет лишний вес.

В отличие от калорийного сливочного масла и богатого холестерином маргарина, спреды можно спокойно использовать и тем, кто придерживается здорового питания и старается похудеть.

Кроме этого, хозяйки оценят и такое свойство продукта, как длительное хранение.

Можно ли использовать для выпечки и жарки

Среди тех, кто плохо знаком со спредами, укоренился миф о том, что они подходят исключительно для бутербродов, а для выпечки и жарки их применять нельзя. Противники заменителя масла снова неправы. У суррогата сбалансированный состав, и за счет растительных жиров он может использоваться в кулинарии без ограничений.

Спред прекрасно подходит для выпечки и жарки. У меня, например, с ним получается не только сделать сэндвичи, но и различные гарниры, каши.

Вред и противопоказания

Несмотря на полезные свойства, у спреда есть и противопоказания, но касаются они изначально некачественного или просроченного товара, а также явного злоупотребления.

В таких случаях велик риск развития следующих заболеваний:

Посмотрите видео, посвященное разбору свойств этого продукта.

Заключение

Как видите, спред – это не масло и не маргарин, а продукт, который может их заменить, чтобы принести больше пользы нашему организму.

Не стоит бояться его странного названия, ведь достаточно внимательно изучить состав и выбрать качественный суррогат, чтобы продолжать наслаждаться вкусом любимых блюд, не переживая об уровне холестерина или количестве калорий.

Расскажите нам в комментариях, знакомы ли вы со спредом, используете ли его в кулинарии?

Биржевой спред как показатель ликвидности

Что это такое и где применяется

Спред, от английского spread, это разница или размах. На бирже чаще всего спредом называют разницу между ценой продажи и покупки актива: цена продажи всегда чуть-чуть ниже. Еще спредом называют разницу между доходностями, специально созданные производные инструменты. Спред в трейдинге обозначает одновременное открытие длинной и короткой позиции в связанных активах.

Что такое биржевой спред

Биржевой спред — это разница между лучшей ценой продажи и лучшей ценой покупки определенного актива на бирже.

Спред в торговом терминале. Сделки на бирже происходят в торговом стакане. В нем видны цены продажи и цены покупки определенного актива. Кроме того, на каждом уровне цены инвестор видит количество актива, которое хотят купить или продать по этой цене.

Как правило, в верхней части красным цветом показаны цены продажи. В нижней части зеленым цветом — цены покупки.

В стакане цен заявки размещают инвесторы, которые хотят продать или купить по определенной цене. Такие заявки называются лимитными ордерами. Инвесторы, которые хотят купить немедленно по любой цене, отправляют рыночную заявку, или рыночный ордер. Рыночные ордера не видны в торговом стакане.

Сделка происходит, когда рыночный ордер встречается с лимитным ордером. Если бы на бирже были только лимитные ордера или только рыночные, инвесторам нужно было бы ждать совпадения цен покупателя и продавца.

Разница между самыми близкими друг к другу ценой продавца и ценой покупателя называется спредом. Спред существует потому, что покупатель и продавец не готовы уступать друг другу и не торопятся продать или купить.

На фондовом рынке спреды бывают величиной в несколько копеек, как в акциях Газпрома или Сбербанка. Но бывают спреды в несколько десятков рублей, как в акциях Саратовского НПЗ. Спред можно рассчитать не только в абсолютных величинах, но и в процентах.

(13 950 Р − 13 800 Р ) / 13 950 Р = 1,075%.

(2232,41 Р − 232,38 Р ) / 232,41 Р = 0,013%.

Чем меньше спред, тем выше ликвидность актива.

Чтобы сделки совершались быстро, на бирже есть маркетмейкеры. Это профессиональные участники рынка ценных бумаг. Они заключают договор с биржей и обязаны поддерживать определенный спред в торговом стакане. За это они получают от биржи преференции и вознаграждение. Например, их заявки исполняются в первую очередь, а комиссии минимальные. Маркетмейкеры зарабатывают на спреде, потому что размещают лимитные ордера и на покупку, и на продажу.

Виды биржевого спреда

Спреды не только показывают разницу между ценами. Трейдеры могут заработать на спредах или учитывать их в своих торговых стратегиях.

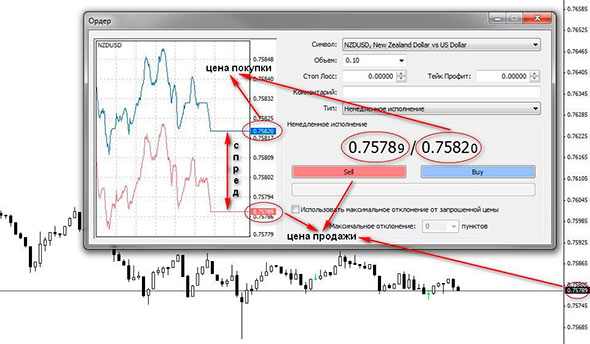

Фиксированный и плавающий спред. Фиксированный спред встречается на форексе. Каждый брокер на форексе может сам определять размер спреда. Как правило, размер спреда брокеры указывают в спецификации контрактов. Фиксированный спред со временем не меняется. На форексе спред определяется в пунктах, а не в рублях. Пункты еще называют пипсами — от английского pips.

Например, лучшая цена покупки валютной пары EURUSD составляет 1,09624, а лучшая цена продажи — 1,09604. Тогда спред равен:

1,09614 − 1,09604 = 0,0002, или 2 пункта.

Для валютных пар с пятью знаками после запятой 1 пункт равен минимальному изменению четвертого знака после запятой.

Плавающие спреды встречаются и на биржах, и на форексе. Плавающий спред обеспечивают маркетмейкеры. Они заключают контракт с биржей и обязуются не допускать расширения спреда больше определенного значения. Если маркетмейкера нет, то спред зависит от действий других участников рынка. Плавающий спред меняется в зависимости от активности продавцов и покупателей.

Форекс не централизованный рынок, поэтому брокер может быть маркетмейкером и обеспечивать спреды для своих клиентов.

Межрыночные и внутрирыночные спреды. Межрыночный спред — это разница между ценами одного и того же актива на разных рынках или биржах.

Внутрирыночный спред — это разница между ценами коррелирующих или связанных активов на одном и том же рынке или бирже. На фондовом и срочном рынке внутрирыночные спреды показывают разницу связанных активов, например обычных и привилегированных акций одного эмитента.

Корреляция между дневными ценами фьючерсных контрактов на обыкновенные и привилегированные акции Сбербанка за последние 2 года составляет 96%. Это значит, что цены «обычки» и «префов» двигаются в одну сторону. Среднее соотношение цены фьючерса на обыкновенные акции к цене фьючерса на привилегированные акции за этот период составило 1,14. Если это соотношение отклоняется вверх или вниз, трейдеры могут заработать на возврате к среднему значению.

20 июня 2018 года соотношение было слишком низким — 1,09. Чтобы заработать на этом, трейдер мог купить 5 фьючерсных контрактов на обыкновенные акции и продать 6 фьючерсных контрактов на привилегированные акции. Разное количество нужно, чтобы сумма обеих сделок была примерно равна. Закрыть эти сделки можно было, как только спред вернулся к среднему значению 1,14.

Еще на срочном рынке внутрирыночные спреды показывают разницу в ценах фьючерсных контрактов на один и тот же актив, но с разными месяцами поставки.

Межрыночные и внутрирыночные спреды позволяют трейдерам зарабатывать на неэффективности рынка и нерациональном поведении инвесторов. Например, акции Яндекса котируются на Московской бирже и на американской бирже Nasdaq. Если цена акций на разных биржах отличается, можно заработать на разнице. Для этого надо продать акцию на одной бирже и купить на другой. Однако биржевые комиссии и курсовые разницы снижают доходность таких сделок и могут сделать их невыгодными даже для крупных игроков.

Покупной и продажный спред. Покупной спред возникает, когда инвестор покупает ценные бумаги рыночным ордером, потому что сделка происходит по лучшей имеющейся цене продавца.

Продажный спред возникает, когда инвестор продает ценные бумаги рыночным ордером, так как сделка происходит по лучшей имеющейся цене покупателя.

Спред в стакане заявок и календарные спреды. Спред в стакане заявок показывает разницу между лучшей ценой покупки и лучшей ценой продажи.

Календарные спреды существуют на срочных рынках, потому что там трейдеры торгуют финансовыми инструментами с разными сроками исполнения. Календарный спред — это разница между ценой срочных контрактов на один и тот же базовый актив, но с разными датами поставки. На такой разнице могут быть основаны торговые стратегии.

Типы валютных пар в зависимости от спреда

В зависимости от объема торгов и от интереса со стороны трейдеров валютные пары условно можно разделить на три вида:

У разных форекс-брокеров спреды валютных пар отличаются. Проверить спреды можно в спецификациях контрактов.

Факторы, влияющие на спред

Размер спреда зависит от стоимости актива и от объема торгов. Чем больше покупателей, тем уже спред. И наоборот: чем меньше заявок, тем шире спред.

Есть дополнительные факторы, которые влияют на размер спреда. Например, выход важных финансовых или политических новостей расширяет размер спреда, потому что инвесторы убирают лимитные ордера из стакана и ждут реакцию рынка.

В обеденное время или накануне выходных и праздников спред тоже расширяется, потому что инвесторы и трейдеры отдыхают. У клиентов форекса спред может изменяться в зависимости от типа торгового счета.

Если маркетмейкер не может участвовать в торгах, то спред увеличивается, а ликвидность уменьшается. В такие моменты продавать или покупать финансовые инструменты инвестору невыгодно.

Как учитывать спред в торговле

Когда инвестор покупает ценные бумаги рыночным ордером, он получает убыток в размере спреда, потому что он покупает по цене продавца. Поэтому инвестору выгодно, чтобы спред был небольшим, а объемы торгов большими. Не стоит покупать ценные бумаги в моменты расширения спреда.

Если инвестор редко совершает сделки или вкладывает деньги на большой срок, спреды мало повлияют на доходность вложений. Напротив, в случае активной торговли, например внутридневной, спреды заметно ухудшат результат, особенно если речь о неликвидных инструментах с большим спредом.

Чем больше заявок на покупку и продажу в стакане и чем больше объем торгов, тем более ликвидным считается инструмент. Брокеры рекомендуют активным трейдерам на Московской бирже торговать ценными бумагами с дневным оборотом от 500 тысяч рублей и выше.

Можно ли уменьшить спред

Трейдер может уменьшить спред, когда выставляет лимитные заявки и ждет их исполнения. Лимитные заявки исполняются по заданной и по более высокой цене. Однако они могут не исполниться, если цена актива резко повысится или понизится. Такое происходит в моменты резких ценовых движений.

Брокеры с минимальным спредом

На бирже спреды плавающие: они зависят от спроса и предложения. Маркетмейкеры гарантируют, что спред не расширится больше определенных значений. Брокер не может повлиять на спред.

У ECN-брокеров более узкие спреды, чем у маркетмейкеров: они не зарабатывают на расширении спредов. Но они берут плату за каждый лот в сделке.

«Нашли товар дешевле чем у нас» я впервые увидел в магазине – члене АКИТ. Внезапно оказалось, что магазины, где надо искать цены ниже – это не любые магазины, а тоже члены АКИТ. Разброс цен у магазинов этой «ассоциации» минимален и часто совпадает до рубля. А если у кого-то из них вдруг цена ниже, то акция «найди товар дешевле» исправляет проблему, поднимая цену в конкретном магазине до общей для всей ассоциации. Так я впервые познакомился с картельным сговором, а не со спредом, увы.

Валерий, а я один раз купил по нормальной цене, действительно хорошую скидку сделали.

Значение слова «спред»

Спред (финансы) — разность между лучшими ценами покупки и продажи в некоторый момент времени.

Спред (жировой продукт) — пищевой продукт на основе смеси растительных и молочных жиров.

спред

1. кулин. эмульсионный жировой продукт с массовой долей общего жира не менее 39 %, имеющий пластичную консистенцию, с температурой плавления жировой фазы не выше 36 °C, изготавливаемый из молочного жира, и (или) сливок, и (или) сливочного масла и натуральных и (или) модифицированных растительных масел или только из натуральных и (или) модифицированных растительных масел с добавлением или без добавления пищевых добавок и других ингредиентов, содержащий не более 8 % массовой доли трансизомеров олеиновой кислоты в жире, выделенном из продукта (в пересчете на метилэлаидат)

2. фин. разница между ценой покупки и продажи

Делаем Карту слов лучше вместе

Спасибо! Я обязательно научусь отличать широко распространённые слова от узкоспециальных.

Насколько понятно значение слова заиндевевший (прилагательное):

Спред (продукт)

Спред (от англ. Spread — размазывание, растягивание; читается спрэд) — род пищевых продуктов на основе смеси растительных и молочных жиров, с массовой долей общего жира от 39 до 95 %. Обычно подбирается комбинация состава, которая в охлаждённом виде размазывается легче, чем натуральное сливочное масло.

Помимо жиров, в спреды также могут добавляться различные пищевкусовые добавки, ароматизаторы и витамины. С точки зрения потребителя, спред может рассматриваться как эрзац сливочного масла.

Содержание

Происхождение термина

Товарная категория спредов давно присутствовала на рынке, но частью названия обычно было слово «масло» — «комбинированное масло», «мягкое масло», «лёгкое масло» и т. п. Термин стал широко использоваться после появления специального ГОСТа России (ГОСТ Р 52100-2003, «Спреды и смеси топлёные. Общие технические условия.», ОКС 67.200.10, действует с 1 июля 2004 года).

Слово «спред» происходит от «англ. to spread » — намазывать, размазывать. В английском языке этим словом обозначается любой продукт, который можно с помощью ножа намазать на хлеб или печенье. В этом смысле сливочное масло, джем, мёд, маргарин, кетчуп, аджика, Nutella — всё это спреды. Но в русском языке словом «спред» принято называть именно определённый жировой продукт. Для общего именования всех намазывающихся продуктов (в том числе и специально приготовленных смесей овощей, творога или иных продуктов) используется слово «намазка». [1] В жаргонах также употребляется слово «помазуха» [2] (обычно для обозначения масла или жира).

Особенности производства и состава

Согласно ГОСТ Р 52100-2003, «Спреды и смеси топлёные. Общие технические условия.», спреды делятся на три подвида:

Отличие спреда от маргарина в том, что в спредах ограничено применение гидрогенизированных жиров и нормативно контролируется содержание транс-изомеров жирных кислот, а в маргарине таких ограничений практически нет.

На упаковке со спредом не должно присутствовать слово «масло». Должно быть чётко написано, что это именно сливочно-растительный продукт с указанием типа (то есть соотношения растительных и животных жиров).

Очень важно, каков состав используемых в спреде растительных жиров. Жиры из смесей пальмового и кокосового масел практически не содержат трансизомеров и могут быть использованы в спредах с низким содержанием молочного жира.

Так же при производстве спредов применяются гидрогенизированные соевое и подсолнечное масло. После гидрогенизации в этих маслах содержание трансизомеров достигает 50%. Поэтому содержание таких жиров в продукте должно быть минимально. Высокое содержание молочного жира позволяет снизить долю трансизомеров до 16-26 %.

Что такое спред

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru.Любой покупатель на рынке или на бирже хочет найти нужный ему товар, имеющий приемлемую, низкую цену, точно, как и продавец хочет выручить за свой товар больше.

Если таких предложений на рынке много, имеет место разброс — спред. Им называется разность лучшей цены заявки на покупку и, соответственно, на продажу.

Специфическая биржевая таблица, называемая стаканом цен, отображает котировки на инструменты торговли. В стакане содержатся заявки, требующие выполнения. Цены располагаются по вертикали: на покупку располагаются в нижней половине, на продажу — выше.

В стакане всегда можно найти лучшее на данный момент предложение.

Лучшая продажа называется аск, а лучший вариант покупки – бид. Разница аск и бид как раз и есть спред. Он возникает, когда покупатель с продавцом не уступают мгновенно и не заключают сделку сразу.

Спред на фондовом рынке имеет разную величину. Например, в акциях Сбера они составляют несколько копеек. Но в акциях отраслевых предприятий спред может достигать нескольких десятков рублей.

Определение на примере

Английское слово spread можно перевести как разброс. Спред – это разброс в ценах, когда он достигает своего минимума, совершается сделка. Вот как это выглядит на примере:

У трейдера появилось желание купить 100 акций определённого предприятия. Он выставил соответствующую заявку, в которой указывает, что он может заплатить 995 рублей. Других интересных предложений в данный момент времени нет, и цена определяется как — бид.

Продавец же хочет продать за 1000 руб., и это тоже лучшее текущее предложение – самая низкая из предложенных цен — аск. Соответственно спред равен 5-и рублям. На торгах спред выражается не в рублях, а в пунктах.

*при клике по картинке она откроется в полный размер в новом окне

На рынке

Во время торгов продавец часто готов снижать свою цену, а покупатель – постепенно повышать. Требования меняются, и участники соглашаются с устраивающими обоих условиями.

Когда цены движутся к сближению, используется специфическая тактика трейдинга, основанная на так называемом «календарном спреде». Краткосрочные опционы при этом активно продаются, и покупаются долгосрочные. Когда согласие достигается, соглашение заключается автоматически.

На фондовых рынках у спреда есть допустимые границы, они прописаны в правилах. Если они достигнуты, торги прекращаются.На валютных биржах такого ограничения нет.

На бирже

Здесь спред определяется активностью продавца, старающегося продать свой актив по новой цене. Торги ведутся до достижения согласия и снижения спреда.

Допустим, цена возрастает. Тогда покупатель, критически оценив ситуацию, вынужден повысить бид. Бывает и наоборот. Продавец видит, что покупатели отказываются покупать актив по предложенной цене, она явно завышена, тогда он снижает аск.

Основные виды спредов и факторы, которые на них влияют

Валютный рынок пользуется двумя видами спреда: плавающим и фиксированным.

Плавающий – ситуативен, и может меняться в любой момент. Но меняется он не спонтанно, а регулируется действиями маркетмейкеров. Они поддерживают значения ликвидности и обеспечивают постоянные, насколько это возможно, конечно, спреды.

При отсутствии маркетмейкеров спред меняется в соответствии с активностью участников рынка.

Фиксированный спред прописывается в договоре брокера и трейдера, и наиболее часто используется при работе на автоматических терминалах. Этот вариант спреда специфичен именно для форекса.

Отчего он зависит

Спред и комиссия

Брокеры – это посредники, оказывающие участникам торгов услуги входа на торги. Прибыль они получают за счёт комиссионного сбора и спредов. Разницу между бид и аск они получат как оплату за свои услуги. Комиссия же будет им начислена на открытие сделки, и бывает фиксированной, или с процентным выражением.

Если речь идёт о долгих позициях, удобнее фиксированная сумма комиссии.

Если брокеры предлагают слишком низкую комиссию, или же почти нулевые спреды, следует быть особенно внимательными: это похоже на мошенничество.

Многие считают масло и спред однородными продуктами, что не является верным. Отличаются продукты по составу, полезным, вредным свойствам, влиянию на организм. С 2004 года ГОСТ обозначает, что спред – это не масло, продукт не входит в эту категорию, а имеет свои требования к вкусу и внешнему виду. Отличительной чертой масла является цена (не меньше 200 рублей за упаковку). Заменитель стоит в два или три раза меньше.

Что такое спред

Пищевое изделие, основа которого – молочные и растительные жиры (от 39 до 95%) называется спредом. В переводе с английского языка слово spread (читается «спрэд») означает размазывание или растягивание. Изделие не является маргарином или маслом, так как изготавливается не из натуральных сливок, а на основе жиров. Дополнительно для изготовления заменителя используются ароматизаторы, вкусовые добавки и витамины.

До появления 1 июля 2004 года ГОСТа России «Спреды и смеси топленые. Общие технические условия» (ГОСТ Р 52100-2003) товар назывался совместно со словом масло: «легкое», «мягкое» или «комбинированное» и т.д. С принятием ГОСТа спред получил свое название, товарную категорию, которая обязана указываться на упаковке. Это общее название всех намазывающихся изделий (в том числе смесей овощей, творога или других продуктов), редко используется слово «намазка».

Качественное изделие можно отличить по вкусу и внешнему виду, к которым предъявляются определенные требования. Согласно ГОСТу «Спреды и смеси топленые. Общие технические условия» (Р 52100-2003) масло спред должно:

Состав

Заменитель состоит из растительных и молочных жиров (от их процентного соотношения зависит его вид: растительно-сливочный, растительно-жировой или сливочно-растительный). Химический состав состоит из насыщенных жирных кислот (мононенасыщенные и полиненасыщенные) и витамина А, не содержится холестерин в больших количествах. Состав ингредиентов состоит из:

Спред различается процентным соотношением жиров на изделие с низким (от 39 до 49,9%), средним (от 50 до 69,9%) или высоким (от 70 до 90 %) процентом жирности. Существует три вида данного продукта:

Польза

Качественно изготовленный спред по всем правилам ГОСТов приводит к улучшению здоровья. К положительным качествам заменителя масла относят:

Негативные последствия употребления спреда происходят, если в составе продукта есть холестерин, трансизомерные кислоты и трансжиры (гидрогенизированные). Чрезмерное употребление может привести к сахарному диабету, проблемам с сосудами и сердцем, бесплодию, болезни Альцгеймера, онкологии (в сложных случаях). Врачи настоятельно рекомендуют употреблять продукт, если процент транс-жиров не более 8 %.

Производители спреда решают этот вопрос путем замены в составе масел на пальмовое или коксовое, которые не содержат опасные жирные вещества. Врачи делают акцент на содержании в продукте подсолнуха и сои, которые представляют опасность для здоровья после обработки. Состав безопасного продукта обходится без этих видов продукта. Безвредными признаны заменители, получаемые путем энзимной переэтерификации из нескольких жиров.

Чем спред отличается от масла

В ГОСТе прописано, что спред не относится к категории «масло». Это объясняется разницей между ними в ряде свойств:

Видео

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим!

Спред в трейдинге: что это такое простыми словами

Спред (англ. spread) – это разница между ценой покупки и ценой продажи актива, ценной бумаги или товара. Это термин, который широко используется в финансовой индустрии. При торговле акциями это разница между ценами покупки и продажи акций. При торговле фьючерсами это связано с разницей в цене на один и тот же товар между месяцами поставки. При торговле облигациями это относится к разнице в доходности между облигациями с разным сроком погашения.

Короче говоря, спред является разницей между двумя взаимосвязанными величинами. Для инвесторов эти различия могут предоставить возможность для торговли.

Что нужно знать о спредах

В общем смысле спред – это просто разница между двумя показателями.

Спред между ценой покупки и продажи (бид-аск)

Спред между ценой спроса (бид) и ценой, по которой продавец согласен продать (аск), относится к разнице между ценами, которые были указаны в биржевом стакане (таблица лимитных заявок на покупку и продажу ценных бумаг и пр.) или маркетмейкером для немедленной продажи (бид) и немедленной покупки (аск) актива. Рассматриваемые активы могут быть акциями, опционами, фьючерсными контрактами или валютами.

Например, если цена продажи акции составляет 12 долларов, а цена предложения той же акции составляет 10,50 доллара, то спред между ценой продажи и покупки этой акции составляет 1,50 доллара.

Размер спреда между ценой покупки и продажи ценной бумаги является одним из показателей, используемых для проверки рыночной ликвидности. Некоторые рынки обладают большей ликвидностью, чем другие. Например, валютный рынок обычно считается наиболее ликвидным в финансовом мире. Спред между ценой покупки и продажи на валютном рынке очень мал, около 0,001% – это означает, что этот спред может измеряться в центах или долях центов. Акции с малой капитализацией и другие менее ликвидные активы могут иметь спред в размере 1 или 2% от минимальной цены продажи этого актива.

Торговля спредом

Торговля спредом – это то, что происходит, когда инвестор одновременно покупает и продает две связанные ценные бумаги, которые были объединены в одну единицу. Каждая транзакция в торговле спредом называется «ногой».

Идея торговли спредом заключается в получении прибыли от спреда (разницы) между двумя ногами. Обычно ногами спреда являются фьючерсы и опционы.

Причина, по которой торговля спредом осуществляется как единое целое, состоит из трех причин. Во-первых, это обеспечивает синхронное завершение сделки. Во-вторых, это исключает риск того, что одна нога не будет выполнена. И, в-третьих, это позволяет трейдеру воспользоваться преимуществом спреда, когда он сужается и расширяется, вместо того чтобы быть привязанным к колебаниям цен ног.

Есть три основных типа торговли спредом:

Торговля спредом позволяет инвесторам использовать рыночные дисбалансы для получения прибыли. Относительно небольшие вложения можно использовать для получения большой прибыли. Торговля спредом также иногда используются в качестве стратегии хеджирования.

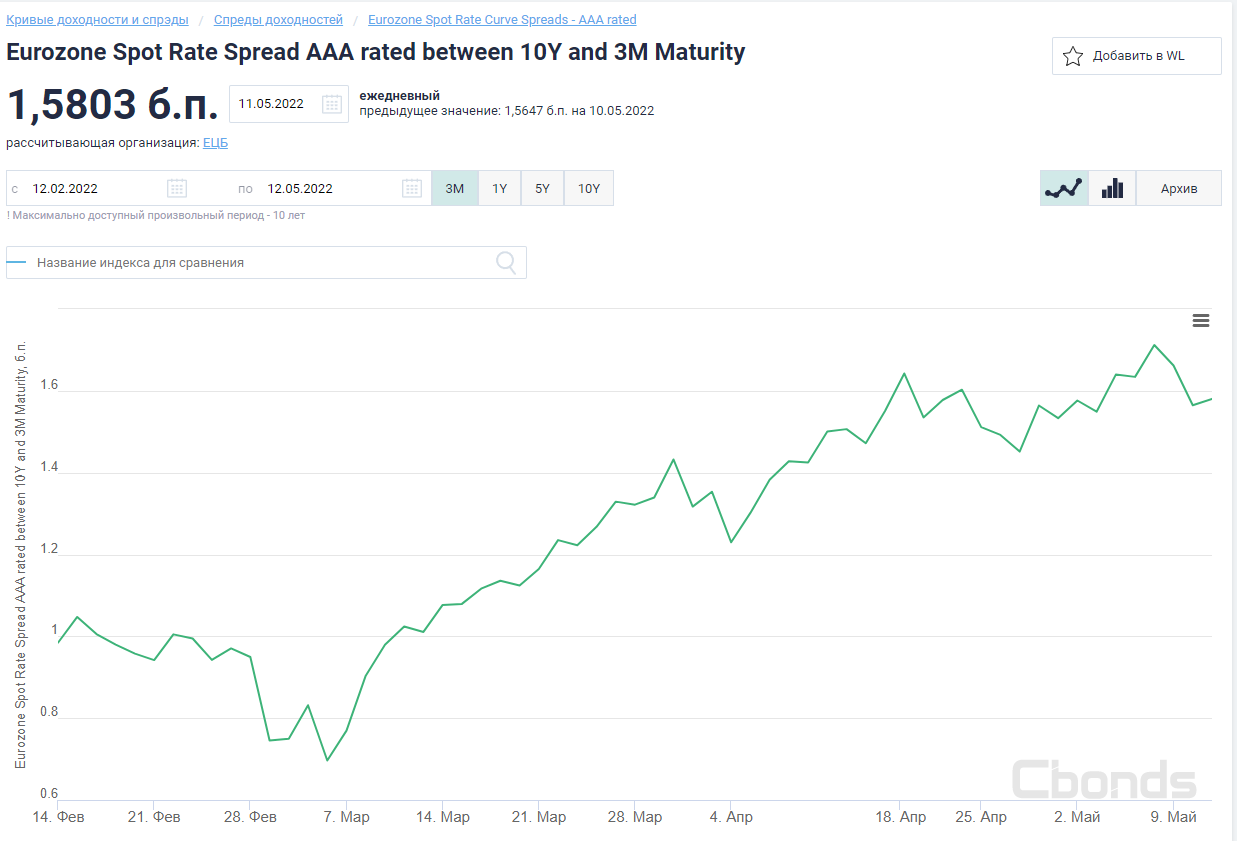

Спред доходности

Спред доходности, или кредитный спред, относится к разнице между ставками доходности, которые были указаны в биржевом стакане или маркетмейкером между двумя разными инвестициями. Его часто используют как индикатор риска одного инвестиционного продукта по сравнению с другим.

Выражение «спред доходности X по сравнению с Y» используется некоторыми финансовыми аналитиками для обозначения годовой процентной разницы «доходности к погашению» между двумя финансовыми инструментами, X и Y.

Спред с учетом опциона

Чтобы создать скидку на цену ценной бумаги, чтобы ее можно было сопоставить с текущей рыночной ценой, необходимо сложить спред доходности и эталонную кривую доходности. Эта недавно скорректированная цена известна как спред с учетом опциона и обычно используется с облигациями, деривативами, опционами и ипотечными ценными бумагами (MBS).

Z-спред

Z-спред, также известный как спред кривой доходности, Z SPRD или спред с нулевой волатильностью, используется вместе с MBS. Это спред, который получается на основе кривых казначейской доходности с нулевым купоном, которые необходимы для дисконтирования заранее определенного графика денежных потоков для достижения его текущей рыночной цены. Этот вид спреда также используется в кредитных дефолтных свопах (CDS) для измерения кредитного спреда.

Кредитный спред

Кредитный спред относится к разнице в доходности между долговыми ценными бумагами и ценными бумагами Казначейства США, которые имеют одинаковый срок погашения, но разное качество.

Этот термин также используется как опционная стратегия, при которой опцион с низкой премией покупается, а опцион с высокой премией продается на тот же базовый актив.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Спред: как зарабатывать инвестору, учитывая разницу

Что такое спред

Спред — это разница между какими-либо численными финансовыми значениями. Термин «спред» происходит от английского слова spread — «разброс, распыление» (вспомните однокоренное слово «спрей»).

Основные виды спреда

Есть основные виды спреда, с которыми может столкнуться инвестор:

Это достаточно разные в экономическом смысле явления. Тем не менее все они основаны на разнице значений, которая может быть существенной для инвестора.

Спред спроса и предложения, или спред между покупкой и продажей (Bid-Ask Spread)

Наиболее часто встречающийся инвестору спред — это спред спроса и предложения.

Спред спроса и предложения — это разница между ценами покупки и продажи финансового актива. Когда в обменном пункте валюты указывается цена покупки на €1 — ₽80, а цена продажи — ₽88, то спред спроса и предложения как раз составляет разницу между продажей и покупкой — ₽8, или 10%.

Спред как разница между покупкой и продажей тоже бывает нескольких видов.

Спред рынка

Спред рынка — разница между лучшей ценой продажи и лучшей ценой покупки какого-то определенного товара. Если инструмент торгуется на бирже, то спред рынка называют биржевым спредом. Иногда его называют более техническим и сленговым выражением — спред стакана. Стакан — это видимый трейдеру список цен на покупку и продажу каждого биржевого товара.

Если трейдер видит, что акции «Газпрома» можно сейчас купить за ₽239,73, а продать за ₽239,6, то биржевой спред составляет 13 коп., или 0,05%.

Спред маркетмейкера

Спред маркетмейкера — это как раз разница между ценой покупки и продажи одного маркетмейкера. Для самого маркетмейкера спред — один из источников его доходов.

Как соотносится спред стакана и спред маркетмейкера?

Если на рынке есть маркетмейкеры, то спред рынка (стакана) не может быть больше спреда маркетмейкера. Чаще всего спред стакана даже уже, чем спред маркетмейкера. Например, один маркетмейкер котирует акции «Газпрома» ₽240,00/₽240,10 (готов купить по ₽240 или продать по ₽240,10), а другой маркетмейкер ставит цены на покупку и продажу, соответственно, как ₽240,05 и ₽240,15). В этих случаях спред обоих маркетмейкеров будет 10 копеек. Но для рынка они обеспечивают цену покупки (bid) — ₽240,05 и цену продажи (offer или asked price) — ₽240,10. То есть спред стакана всего 5 копеек.

Спред брокера

Кроме спреда рынка и маркетмейкера, может встречаться и спред брокера. Такой спред брокер может ставить, например, на рынке Форекс. В качестве условий обслуживания брокер может заявить, что он не взимает комиссию. Но при этом брокер по запросу клиента выставляет ему цену покупки и цену продажи.

Спред брокера — это разница между ценой покупки и ценой продажи, которую брокер выставляет своему клиенту.

Плавающий и фиксированный спред

В зависимости от периодов активности рынка спред между ценой покупки и продажи может меняться. Меняющийся в течение времени спред называется плавающим. Как правило, спред стакана на рынке акций плавающий.

Если спред неизменен, то он называется фиксируемым. Чаще всего фиксируемые спреды — это спреды маркетмейкера и брокера.

При этом, например, спред на Форексе может отличаться для разных валютных пар. Так, пара доллар/евро торгуется с более узким спредом, чем, например, пара юань/иена.

Спред — это главный индикатор ликвидности рынка или инструмента. Чем меньше спред — тем более ликвиден рынок или инструмент.

Автор текста сам долгое время торговал на рынке малоликвидных акций. Возможно, сейчас трудно поверить, но в начале 2000-х годов спред малоликвидных бумаг мог достигать несколько сот процентов. Например, бумага могла предлагаться на продажу по ₽2000 за акцию, в то время как лучшие цены на покупку выставлялись по ₽600. В таких случаях сделки были очень редки, а риск вложения в бумагу существенно вырастал.

Когда и как нужно учитывать спред между покупкой и продажей

По сути, мы с вами уже разобрали примеры, в каких случаях инвестору важно принимать во внимание спред спроса и предложения.

Спред спроса и предложения учитывается:

Cпреды торговых позиций актива (Trading position spread)

Это группа включает несколько видов спреда, возникающих при торговле финансовыми инструментами или их производными:

Межрыночный спред

Межрыночный спред — это разница между ценами инструмента, возникающая, когда актив торгуется на разных рынках или биржах. Например, разница между курсом доллара на Московской бирже и курсом доллара на межбанковском рынке Форекс.

Трейдер может использовать межрыночный спред, зарабатывая непосредственно на разнице цен между торговыми площадками.

Внутрирыночный спред

Используя внутрирыночный спред, трейдер может строить разные стратегии. Например, если спред между ценами обыкновенных акций увеличился за счет роста обыкновенных акций, то можно либо купить привилегированные бумаги, либо продать обыкновенные в ожидании выравнивания спреда.

Календарный спред

Календарный спред — это разница между ценой срочных контрактов на один и тот же базовый актив, но с разными датами поставки.

Спред опциона

Спред опциона — это разница между ценовыми характеристиками разных опционов на один базовый товар. Например, разница между премиями (премиальный спред) за опцион на право продажи (пут-опцион) акций по разным ценам (спред между ценами страйк).

Существует несколько вариантов стратегий, как заработать на спредах опциона:

«Медвежий» пут-спред

«Медвежий» пут-спред — это стратегия, построенная на разнице ценовых и премиальных спредов опциона и приносящая прибыль при снижении цен базового актива.

Например, текущая цена акции ₽150. Инвестор ожидает снижения цены и покупает пут-опцион (опцион, дающий владельцу право продажи по оговоренной цене) на цену ₽160 и продает пут опцион по текущей цене ₽150. При первоначальной цене ₽150 премия на покупку пут-опциона по ₽160 будет больше ₽10, иначе это не выгодно продавцу опциона. Премия на «нижний» опцион будет ниже, но ее размер будет зависеть от настроения рынка.

Если цена снизится до ₽140, то инвестор заработает на купленном опционе ₽20 (₽160–140), но при этом должен будет обеспечить исполнение проданного опциона и потеряет на этом ₽10 (₽140–150). При этом, как бы ни падала цена, инвестору все равно будет гарантирован доход ₽10 с каждой пары контрактов.

Зная это, инвестору, применяющему стратегию « медвежьего » пут-спреда, важно поймать минимальный спред между премиями «верхнего» и «нижнего» опциона. Этот спред будет суммой затрат инвестора. Во-первых, чем меньше затраты, тем больше прибыль, а во-вторых, размер этого спреда будет размером максимального убытка.

Допустим, что за пут-опцион по ₽160 инвестор заплатил ₽11 рублей, а «нижний» пут-опцион на ₽150 продан с премией ₽3. Премиальный спред составил ₽8. В случае снижения цены акции относительно текущих уровней прибыль инвестора составит ₽2 с каждой пары опционов (₽10–8). В случае если премиальный спред снизится, например, до ₽3, то прибыль вырастет до ₽7, а доходность операции превысит 100%. Если цена пойдет не в ту сторону, то инвестор не сможет потерпеть убыток больше размера спреда.

«Бычий» колл-спред

«Бычий» колл-спред — это стратегия, построенная на разнице ценовых и премиальных спредов опциона и приносящая прибыль при росте цены базового актива.

«Бычий» колл-спред работает совершенно аналогично «медвежьему» пут-спреду, только с точностью наоборот. Инвестор работает не с пут-, а с колл-опционами — опционами, дающими владельцу право на покупку актива по заранее оговоренной цене. При этом, он продает «верхний» опцион, а покупает «нижний». В случае роста цены прибыль составит разницу между спредом страйк-цен и премиальным спредом. В случае падения цены убыток не превысит размер премиального спреда.

Обратный «бычий» спред

В стратегиях с обратным спредом опциона инвестор покупает и продает опционы разного типа.

Обратный «бычий» спред — это стратегия, при которой инвестор зарабатывает на колл-опционе на росте рынка, снижая свои затраты за счет премии продаваемого пут-опциона.

Инвестор продает пут-опцион по «нижней» страйк-цене (цене исполнения) и одновременно покупает колл-опциона с более высокой ценой исполнения.

Допустим при текущей цене ₽150 инвестор продает пут-опцион по ₽140 с премией ₽5 и покупает колл-опцион по ₽160 тоже с премией ₽3. Без изменения цены инвестор уже получает доход на премиальном спреде ₽2. Если цена вырастает до ₽170, то инвестор зарабатывает ₽10 на своем колл-опционе (₽170–160). При этом владельцу пут-опциона не выгодно пользоваться правом продажи по ₽140 при текущей цене ₽170. Таким образом, прибыль инвестора составила ₽12 при фактическом отсутствии затрат. Если бы цена удвоилась до ₽300, то прибыль инвестора составила бы ₽142 на каждой паре опционов.

Но если бы цена упала вдвое, до ₽75, то владелец пут-опциона, который инвестор продал, воспользовался бы правом продажи по ₽140. В этом случае инвестор понес бы убыток ₽65, компенсировав его только ₽2 заработанного премиального спреда.

Обратный «медвежий» спред

Обратный «медвежий» спред — это стратегия, при которой инвестор зарабатывает на пут-опционе при снижении рынка, минимизируя свои затраты за счет премии продаваемого колл-опциона.

В стратегии обратного «медвежьего» спреда все, как и при обратном «бычьем» спреде, но с другой направленностью

Обратные спреды опциона являются рискованными стратегиями. Инвестор может получить практически неограниченную прибыль, но при этом рискует понести и неограниченный убыток.

Спред доходности

Спред доходности — это разница ставок доходности по аналогичным долговым инструментам.

Спред доходности может проявляться:

Спред доходности по срокам обращения

Спред доходностей из-за разницы в степени риска инструмента

Различные долговые инструменты имеют разную степень риска вложения. Бумагами с наименьшим риском считаются облигации центрального правительства. Государство обладает монополией на эмиссию денег, поэтому больше всех имеет возможностей расплатиться по долгам. Все остальные долговые инструменты обладают большей рискованностью для инвестора. Из-за этого инвесторы соглашаются на покупку, если бумага обеспечит большую доходность, чем государственные облигации. Чем менее надежен класс эмитента, тем выше должна быть доходность его облигаций. Таким образом, между разными долговыми инструментами существует спред доходности, возникающий из-за разницы в степени риска.

Спред доходности из-за разницы кредитных рейтингов

Поэтому при формировании портфеля облигаций инвестор должен учитывать, что спред доходности должен соответствовать кредитному рейтингу. Если спред доходности определенной бумаги по кредитному рейтингу меньше или больше стандартного, это повод пересмотреть свой портфель либо в сторону повышения риска, либо в сторону снижения.

Спред андеррайтера

Спред андеррайтера — это разница между ценами покупки андеррайтера ценных бумаг у эмитента при размещении и ценой размещения на рынке.

Когда эмитент акций решает выпустить новые акции, он обычно размещает их через специальных профессиональных участников рынка — андеррайтеров.

Андеррайтеры (подписчики) — это финансовые организации, которые работают с эмитентом, помогая определить справедливую цену акций и организуя размещение. В обмен на свои услуги андеррайтер получает скидку при размещении бумаг, которые затем продает инвесторам.

Например, эмитент собирается продать 1 млн акций. Андеррайтер приобретает у эмитента этот объем за ₽900 за акцию. Затем андеррайтер размещает бумаги по ₽1000. В этом случае спред андеррайтера составляет ₽100 на каждую акцию.

Спред андеррайтера — это его доход и вместе с тем один из видов расходов на размещение эмитента. В указанном примере на спреде андеррайтер заработал ₽100 млн.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»). Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Что такое спред: экскурс в терминологию для новичков

Понятие

Спред является одним из самых важных параметров, на который обращают внимание профессиональные трейдеры в своей торговле. А новички, которые только осваивают рынок, вообще могут не знать такой термин. Лишь немного освоившись на рынке, некоторые из них могут спросить: «А вообще спред на бирже, что это такое и нужен ли он мне в торговле?»

Но разобравшись в этом определении можно понять некоторые нюансы успешного трейдинга.

В переводе с английского «spread» будет звучать, как расширение или разница. Для понимания того, что это такое, нужно представить двух контрагентов на бирже: продавца и покупателя.

Каждый из них выставляет заявку на открытие выгодной ему сделки. Именно промежуток между показателями лучшей цены продажи и покупки называется биржевым спредом.

Чтобы увидеть спред в интерфейсе торговый платформы, необходимо посмотреть в так называемый биржевой стакан.

Биржевой стакан-это динамическая таблица, которая меняется в режиме реального времени и отображает цены на покупку – Bid и цены на продажу – Ask.

Спред является разницей между этими значениями, то есть между самой высокой ценой покупки и самой низкой ценой продажи.

Спред в стакане фьючерса нефти марки Brent

Промежуток между Bid и Ask существует в любом стакане. В зависимости от выбранного актива это значение может изменяться.

Такую разницу цен всегда оплачивает трейдер. И планируя свою прибыль, он должен учитывать эти неизбежные расходы. В случае с ликвидными активами спред часто равен шагу цены.

У неликвидных инструментов разница лучших цен может быть очень высокой.

В качестве примера можно проанализировать акции Газпрома. На скрине ниже видно, что самая выгодная цена покупки составляет 182,47 рубля, а продажи – 182,5 рублей. То есть спред составляет всего 0,03 руб.

Если изучить акции компании Qiwi, то можно заметить, что в этом случае спред больше. Он составляет уже 1 рубль и не редко поднимается до уровня 2-6 рублей.

Хотя нельзя сказать, что Qiwi – это ненадёжная или неликвидная компания. Однако ее акции являются менее ликвидным инструментом в сравнении с бумагами Газпрома.

Описание

Биржевой спред — это разница между лучшей ценой продажи и лучшей ценой покупки определенного актива на бирже.

Спред в торговом терминале. Сделки на бирже происходят в торговом стакане. В нем видны цены продажи и цены покупки определенного актива. Кроме того, на каждом уровне цены инвестор видит количество актива, которое хотят купить или продать по этой цене.

Как правило, в верхней части красным цветом показаны цены продажи. В нижней части зеленым цветом — цены покупки.

Торговый стакан акций Газпрома в web-терминале Quik. Наверху — лимитные ордера на продажу красного цвета. Внизу — лимитные ордера на покупку зеленого цвета

В стакане цен заявки размещают инвесторы, которые хотят продать или купить по определенной цене. Такие заявки называются лимитными ордерами. Инвесторы, которые хотят купить немедленно по любой цене, отправляют рыночную заявку, или рыночный ордер. Рыночные ордера не видны в торговом стакане.

Сделка происходит, когда рыночный ордер встречается с лимитным ордером. Если бы на бирже были только лимитные ордера или только рыночные, инвесторам нужно было бы ждать совпадения цен покупателя и продавца.

Разница между самыми близкими друг к другу ценой продавца и ценой покупателя называется спредом. Спред существует потому, что покупатель и продавец не готовы уступать друг другу и не торопятся продать или купить.

На фондовом рынке спреды бывают величиной в несколько копеек, как в акциях Газпрома или Сбербанка. Но бывают спреды в несколько десятков рублей, как в акциях Саратовского НПЗ. Спред можно рассчитать не только в абсолютных величинах, но и в процентах.

Например, лучшая цена, по которой можно купить акции Саратовского НПЗ, составляет 13 950 Р, а лучшая цена, по которой их можно продать, — 13 800 Р. Спред равен:

(13 950 Р − 13 800 Р) / 13 950 Р = 1,075%.

Лучшая цена покупки акций ПАО «Газпром» составляет 232,41 Р, а лучшая цена продажи — 232,38 Р. Спред равен:

(2232,41 Р − 232,38 Р) / 232,41 Р = 0,013%.

Чем меньше спред, тем выше ликвидность актива.

Чтобы сделки совершались быстро, на бирже есть маркет-мейкеры. Это профессиональные участники рынка ценных бумаг. Они заключают договор с биржей и обязаны поддерживать определенный спред в торговом стакане. За это они получают от биржи преференции и вознаграждение. Например, их заявки исполняются в первую очередь, а комиссии минимальные. Маркет-мейкеры зарабатывают на спреде, потому что размещают лимитные ордера и на покупку, и на продажу.

На рынке

Бид – это стоимость в денежном эквиваленте, которую готов отдать покупатель финансового инструмента.

Аск – это стоимость в денежном эквиваленте, по которой продавец готов продать его.

Спрэд – это разница между ценами бид и аск.

Согласно условиям рыночных отношений, торгуя чем бы то ни было, покупатель должен назвать цену, по которой он согласен приобрести (бид), а продавец – по которой может продать (аск). Яркий пример того, как правильно сроить эти рыночные отношения, это рыночные торги на базарах, когда покупатели называют более низкие цены, а продавцы настаивают на более высокой. Так как обоим сторонам необходимо совершить сделку, каждый из них

может уступить только некоторую ограниченную сумму, меньше или больше которой каждому из них будет просто не выгодно.

Итак, если вернуться к примеру с базаром, который в данном рассмотрении можно сравнить с биржей, то покупатель с продавцом продолжают торговаться. При этом продавец говорит о более высокой цене, а покупатель о более низкой. Если одной из сторон или обеим условия сделки не подойдут, то стороны обычно расходятся. Но мы сейчас поговорим о другом исходе событий.

По ходу ведения торгов, продавцы могут немного понижать свою стоимость, а покупатели склонны её понижать. Так что по факту условия не дошли до полного согласия, но цены, которые предлагают обе стороны, приближаются к общей точке соприкосновения. Другими словами, разность между этими ценами, или спрэд, сужается. И только в том случае, если покупатели и продавцы сходятся в своем мнении по поводу цены, которую можно заплатить, и по которой можно продать товар, сделка может считаться автоматически совершенной.

Приведенный пример может быть знаком всем, кто хотя бы раз пытался торговаться на базаре. Однако при этом мало кто искренне понимает, что базарные торги (считающиеся в массах действом торгашей из самых низких слоев общества) по факту являются довольно ярким примером того, какими должны быть чистые рыночные отношения, которые являются настоящим эталоном для фактически всех стран мира.

На бирже

Торги на бирже происходят по довольно похожему сценарию. Трейдер, желающий продать акции или другие виды ценных бумаг довольно вероятно, что не хочет продать их по средней рыночной стоимости. В таких ситуациях трейдер, желающий купить акции, не изъявляет желания приобретать их по рыночным ценам. В таких случаях

трейдер, желающий купить может выставить свою предлагаемую цену (бид), а тот, кто продает, предложить свою (аск). Можно сказать, что для совершения сделки купли-продажи акций по запросу трейдеры должны поторговаться.

Биржевые торги происходят с помощью переговоров и уменьшения спрэда, то есть разности между ценами бид и аск. Если текущая рыночная цена акции составляет 1 рубль, то очень вероятно, что цена аск на неё будет составлять 1.02, а цена бид будет немного ниже – 0.97. Обратите внимание, что цены бид и аск ненамного выше или ниже рыночных цен. Соответственно показатель бид ниже на 3 копейки, а показатель аск – выше на 2.

В случае, если рыночная цена на ценные бумаги будет расти, покупатель понимает, что рыночная ситуация меняет условия совершения сделок, и может поднять бид, поскольку продавец будет вправе просить больше. Если же текущие цены на ценные бумаги или акции падают, то продавцы, находясь под давлением рынка, будут вынуждены просить аск поменьше, потому что покупатели не захотят приобретать их по устаревшей, более высокой цене.

Чаще всего разность между ценами аск и бид очень небольшая, и может составлять не больше, чем несколько копеек, центов или другой валюты. Разумеется, трейдеры вправе избежать всей тягомотины и всего на всего заключить сделку купли-продажи по рыночным ценам.

Спрэд как величина имеется у каждого биржевого инструмента, её размер устанавливает биржа, которая способна на его изменение. Размер этого параметра напрямую влияет на ликвидность рынка и торгуемых инструментов. И для того, чтобы рынок не мог перейти некоторый порог ликвидности за день (который может остановить торги), биржа вынуждена создавать некоторые ограничения в качестве издержек. А так, как спрэд является прямым убытком трейдеров, если издержек будет слишком много торги будут проходить намного менее активно. Биржа может расширять этот параметр как при слишком больших покупках, так и при слишком больших продажах.

Кстати, величину биржевого спрэда можно измерить не в денежных единицах, а в пунктах.

Размер спрэда на форексе значительно отличается не только в процессе торговли разными парами валют, но и зависит от брокеров. Конечно, с целью сокращения издержек важно выбирать самые ликвидные валюты. Но также необходимо при выборе дилинговых центров форекса обращать внимание на размеры спрэдов, которые там предлагаются. Несмотря на то, что довольно глупо выбирать брокеров исключительно по минимальным показателям спрэда. Если размер издержек слишком низкий, это повод задуматься о качестве услуг этой биржи, тем более если речь идет о далеко не самых ликвидных валютах. Помимо этого, стоит помнить о свопе – комиссии за то, чтобы перенести позицию через ночь. К тому же торговля является прибыльной только до тех пор, пока зависит от размера издержки, и некоторые из форекс-брокеров готовы предоставить услугу по возврату спрэда.

Типы спредов

Большинство брокеров, предлагающих свои услуги в Интернете, работают по модели Market Maker, а это означает, что они создают и хотят обеспечить максимально возможную ликвидность. Брокеры Market Maker отличаются тем, что они часто предлагают как плавающие, так и фиксированные спреды.

Плавающий спред

Этот вариант, вероятно, наиболее часто выбирается клиентами. Размеры спредов варьируются в зависимости от рыночных условий. Например, во времена высокой ликвидности, когда европейская и американская сессии перекрываются, спрэд по EURUSD намного ниже, чем во время азиатской сессии. В свою очередь, спреды шире в периоды низкой ликвидности, то есть после закрытия финансовых центров в Нью-Йорке и перед открытием азиатских рынков. Спред также может быть значительно расширен до/во время основных событий на рынке.

Фиксированный спред

Размеры спредов держатся на одном уровне, независимо от рыночных условий. В целом, фиксированный спред шире, чем плавающий, потому что брокеру приходится подвергаться риску держать его в течение дня, даже на рынках с высокой волатильностью и низкой ликвидностью, где межбанковские спреды чаще всего расширяются.

Выбор между плавающим или фиксированным спредом зависит, прежде всего, от стиля торговли. Одним из наиболее трудных для расчета элементов при создании торговой стратегии является проскальзывание, которое может иметь место при торговле валютой.

Например, если вы используете стратегии скальпинга (scalping) и пытаетесь получить небольшую сумму на каждой сделке, то должны иметь дело исключительно с фиксированными спредами.

Краткосрочные трейдры обычно выбирают плавающие спреды из-за их узкого диапазона в периоды наибольшей ликвидности на рынке. Кроме того, считается, что они отражают истинную природу рынка. С другой стороны, трейдеры, которые основывают свои решения на фундаментальных данных, могут выбирать фиксированный спред, который в периоды, предшествующие важным макроэкономическим событиям, защитит их от возможного его расширения.

Некоторые брокеры предлагают тем клиентам у кого большие счета или тем, кто больше торгует более узкие спреды. Другие — предлагают одинаковый спред для всех категорий клиентов.

Цены Аск и Бид (Ask & Bid)

Понятие цен Аск и Бид соответствует понятию цен покупки и продажи.

Цена Аск и Бид

Цена Аск — это минимальная цена, по которой продавец согласен продать. А трейдер, который выбирает операцию Buy — купить, платит именно цену Аск. Для него это цена покупки.

Пишут также Ask, что с английского переводится «спрашивать», «запрашивать». Это цена спроса — сумма, которую должен потратить покупатель (представитель спроса) на товар.

Цена Ask всегда выше.

Цена Бид — максимальная сумма, которую готов заплатить за валютную пару покупатель. Нажимая Sell, мы платим эту цену.

С английского Bid переводится «предложение». Цена Bid — цена предложения. Трейдер, продавая, является стороной предложения.

Значение цены Бид всегда ниже.

Как работать

В любом стакане цен различных биржевых инструментов существует спред. Возможность устанавливать крупные стоп-лоссы и тейк-профиты сводит его важность к минимуму. Аналогична ситуация и при торговле на дневных графиках. Но в дейтрейдинге спред игнорировать невозможно.

Трейдерам, предпочитающим долгосрочную торговлю, рекомендуется использовать плавающий спред. Его низкая величина — хороший момент для входа игрока на рынок. Для средних тайм-фреймов интерес представляет время наименьшей волатильности — спред будет оставаться в минимальном диапазоне.

При сделках на валютном рынке всегда нужно учитывать, что цена покупки несколько выше отображаемой на графике. При возникновении сигнала точкой отсчёта становится не он, а момент покупки, поэтому при выставлении тейк-профитов к моменту сигнала следует прибавлять сам тейк-профит и спред. Для популярной валютной пары евро/доллар разница в ценах минимальна, и величиной спреда можно пренебречь без последствий. При покупке менее ликвидной валюты соблюдение указанных условий обязательно. Стоп-лосс рассчитывается аналогично от точки сигнала.

При проведении операций по продаже стоп-лоссы включаются в работу несколько раньше достижения ценой этого уровня. Причина этого в том, что цена аск несколько выше рыночной. В таком случае велик риск того, что стоп-лосс включится в момент продажи из-за спреда. Избежать этого поможет установка стоп-лосса на более высоком уровне: суммируется его значение и спред, затем добавляется один-два пункта в зависимости от конкретной валютной пары. Тейк-профиты при продаже выставляют ниже уровня рыночной цены.

Варианты

Причем помимо спрэдов в «стаканах» бывают еще календарные спрэды. Календарный спред означает разность цен дальних и ближних производных инструментов (часто речь идет о фьючерсах ) по сроку исполнения, но на одинаковый актив. Подобные спрэды могут быть как результатом особенностей сезонного спроса, так и особенностью инструмента.Например, дивидендные спрэды между акцией и соответствующим фьючерсом. Так как по фьючерсу не выплачивают дивиденды, он часто торгуется как цена акции за минусом дивидендов. Календарные спрэды могут появляться как своего рода неэффективность в период вечерней сессии, если во время её проведения в рынке выходит сильная новость, приводящая в движение рынок. Дело в том, что на вечерней сессии вся активность в основном сосредоточена на ближайшем по сроку исполнения фьючерсе, а дальние могут быть обделены вниманием, что позволяет в случае наличия возросшей разницы в ценах покупать более дешевый и продавать более дорогой актив, тем самым получая финансовую разницу и осуществляя арбитражную сделку.

Ликвидность – прежде всего

Что такое ликвидность? Это способность товара хорошо продаваться и покупаться.

Возьмем пример из жизни:

Как вы думаете, какой автомобиль на вторичном рынке будет более ликвидным, Хёнде Солярис или Порш Каен? Ответ: Солярис. Давайте посмотрим на процесс продажи обоих автомобилей глазами продавца. Корейских автомобилей на рынке больше, чем немцев. Цена на Хёнде значительно ниже, а, значит, и покупателей на эту марку будет на порядок больше. Другими словами, если бы вы имели у себя обе марки и решились их продать, то найти покупателя на Солярис по нужной цене вам будет легче. Каен будет долго продаваться по той цене что вам нужно. А чтобы продать его быстрее, вам придется сильно снижать цену, что будет невыгодно.

Теперь давайте посмотрим на этот же пример, но глазами покупателя. Допустим у вас есть 500.000 руб. на подержанный Солярис для жены и 2 млн. руб. на подержанный Каен для себя любимого. Солярисов по такой цене будет 100 штук из которых вам будет легче подобрать не битый и технически исправный автомобиль. А вот Каенов по такой цене будет штук 20, однако при более тщательном рассмотрении многие из них отпадут, так как будут либо битые, либо ремонт будет требовать немалых вложений, другими словами, найти неубитый каен будет значительно труднее.

На рынке Forex аналогом Солярисов является пара евро/доллар. Каждый 3-й трейдер в мире (37%) торгует этим активом. А значит, он имеет высокую ликвидность, приносит брокеру регулярный доход. Поэтому и спред здесь минимальный.

Влиятельные факторы – время суток, праздники и выход новостей. Вспомним швейцарский франк, обвалившийся в Новогодние каникулы.

Факторы

Формирование на примере Форекс

Теперь рассмотрим в подробностях, как же происходит взаимодействие покупателей и продавцов. Допустим, в данный конкретный момент времени есть равновесие, и цена остановилась на отметке в 75 рублей за евро. То есть спрос полностью выбирает всё предложение, их значения в этой точке равны. Также есть те, кто готов продавать и покупать евро за рубль на отметке в 75,01 рубля за евро и аналогично по 74,99. Вокруг цены всегда есть окружение из такого отложенного интереса, который вступает в силу как только начинается движение.

Но, к сожалению, единая цена и для покупки и для предложения возможна только в том случае, когда все участники взаимодействуют напрямую, то есть покупают и продают валюту друг другу. Это невозможно, так как всегда есть посредники – иначе никак, это было бы похоже на базар.

То есть существует некий центр, который объединяет всех участников, и предлагает к исполнению их заявки, но с раздвижением цен в разные стороны. Например, Вася хочет купить доллар за рубль, а Петя, наоборот, продать. Если бы у них был контакт друг с другом, они бы сделали это по цене, допустим, в 70 рублей за доллар. Но они не связываются между собой, а этот объединительный центр в виде биржи даёт им такую возможность, но со своими условиями. Васе он предложит доллар по 70,5 рублей, а у Пети купит по 69,5. Появляется разница в один рубль — это и будет спред, который и заберёт себе биржа за предоставление своих услуг.

При этом на каждого участника ляжет нагрузка в половину рубля. Если эти двое решат совершить обратную сделку, то каждый из них потеряет в итоге уже по рублю, а биржа получит доход в два. Всё это, конечно, условно, но в целом механизм с посредниками примерно так и работает, каждый прикручивает к цене своё.

Спреды по торговым инструментам доступны в разделе “Обзор рынка”

По такому принципу формируется спред на форекс – брокер сам получает цены от так называемых поставщиков ликвидности. Есть список предложений на покупку и продажу, они все отличаются между собой. Клиенту предлагается наилучшее предложение, то есть самые близкие к текущей цене значения. Это самая низкая цена для покупки и самая высокая цена для продажи. Эти две цены называются Bid и Ask соответственно. Они уже в полной мере отражают интерес брокера, то есть это конечные цены для трейдера.

Учитывая всё вышесказанное, получаем простой вывод – заключая сделку на форекс, трейдер сразу же попадает в небольшой минус, так как цена покупки отличается от цены продажи, а сделка, как известно, состоит из двух действий в независимости от того, в каком направлении совершается. Поэтому в терминале всегда отражаются две котировки – для покупки Ask, и для продажи Bid. Это касается практически всех инструментов, кроме тех, что реализуются по одной цене, но там есть комиссия, о которой расскажем далее.

Чтобы добавить окошко с отображением спреда и торговли в один клик, нужно включить эту функцию, щёлкнув правой кнопкой мыши по рабочей области и выбрать соответствующий пункт.

Как учитывать в торговле