Цифровой рубль что это

Цифровой рубль что это

Цифровой рубль

Цифровой рубль — это цифровая форма российской национальной валюты, которую Банк России планирует выпускать в дополнение к существующим формам денег.

У рубля будет три формы: наличная, безналичная и цифровая.

Преимущества цифрового рубля

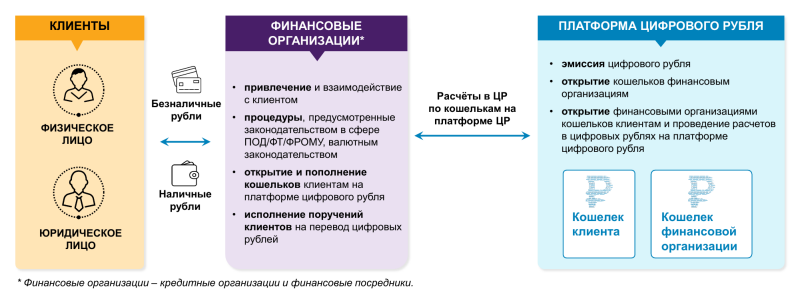

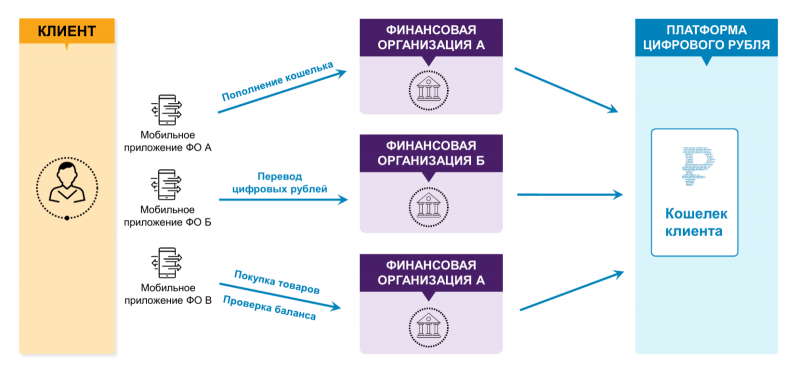

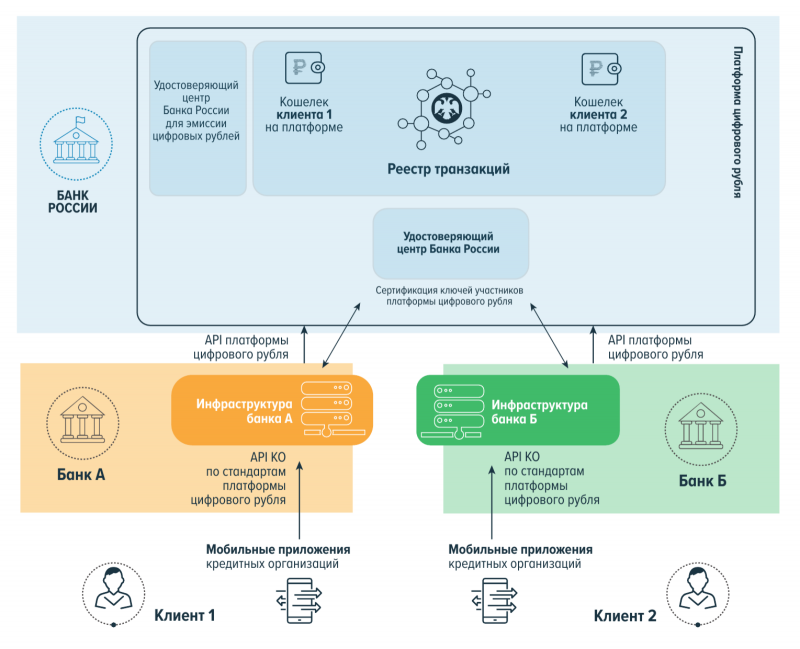

После широкого общественного обсуждения инициативы создания цифрового рубля Банк России подготовил концепцию, которая предусматривает использование двухуровневой розничной модели.

Схема двухуровневой розничной модели цифрового рубля

1. Ак Барс Банк (публичное акционерное общество)

2. АО «АЛЬФА-БАНК»

3. Банк ДОМ.РФ (АО «Банк ДОМ.РФ»)

4. Банк ВТБ (ПАО)

5. «Газпромбанк» (акционерное общество)

6. Тинькофф Банк (АО «Тинькофф Банк»)

7. ПАО «Промсвязьбанк»

8. ПАО «Росбанк»

9. ПАО «Сбербанк»

10. ПАО «СКБ-банк»

11. Банк СОЮЗ (АО)

12. ТКБ банк (публичное акционерное общество «ТРАНСКАПИТАЛБАНК»)

Что такое цифровой рубль и как он работает

Центробанк сообщил, что в России появится новая форма валюты — цифровой рубль. Узнали у экспертов, чем он отличается от привычного рубля и имеет ли что-то общее с криптовалютой.

Цифровой рубль — это дополнительная (третья, наряду с наличной и безналичной) форма российской национальной валюты, которая будет выпускаться Банком России в цифровом виде.

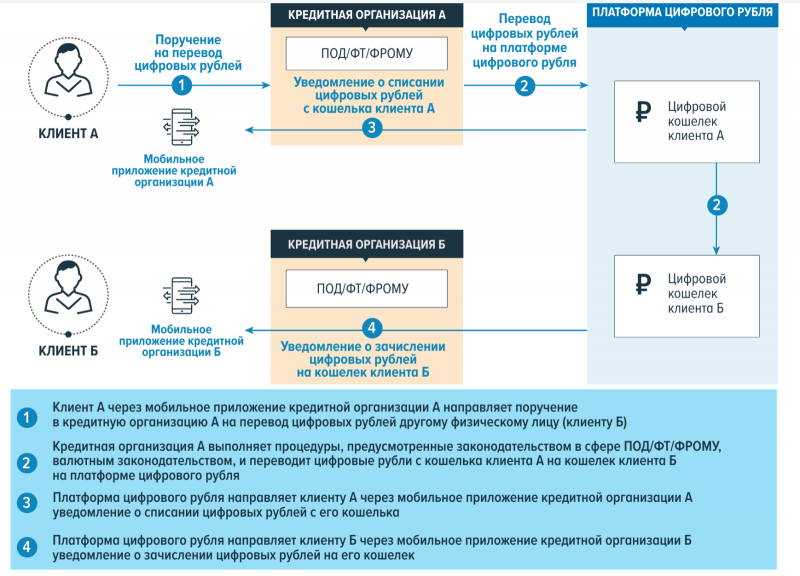

Предварительный механизм работы Центробанк предлагает такой: каждому цифровому рублю присваивается уникальный цифровой код. Он будет находиться в цифровом кошельке клиента на специальной платформе. Сначала Центробанк откроет кошельки Федеральному казначейству и банкам. Затем финансовые организации дадут доступ в кошельки своим клиентам. Каждому клиенту будет доступен только один цифровой кошелёк.

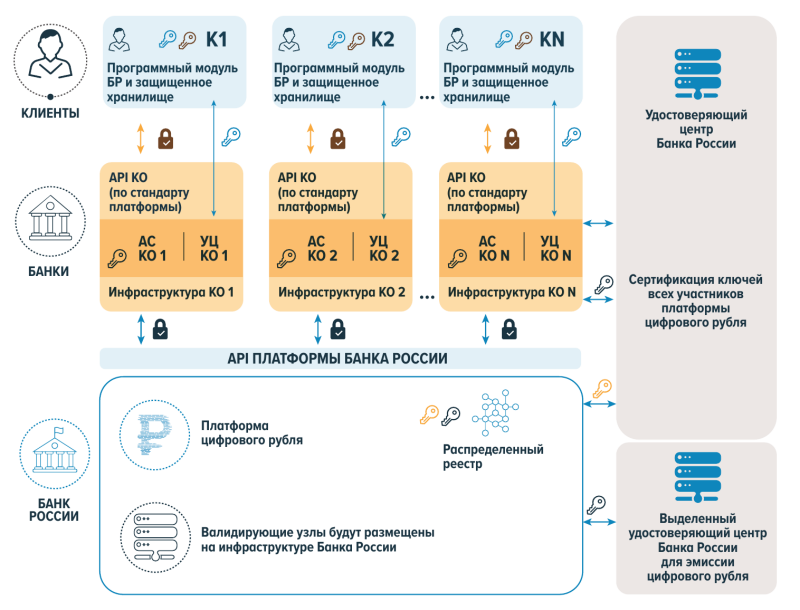

Мы, как разработчики мобильных приложений, считаем, что распространение цифрового рубля потребует комплексных изменений в логике и структуре мобильных приложений банков. Скорее всего, по аналогии с СБП, ЦБ РФ подготовит единые рекомендации по реализации платформы цифрового рубля для коммерческих банков. И каждому банку придётся под них подстраиваться даже в ущерб существующим возможностям в мобильном приложении.

Вероятно, как и в СБП, это будет строгая последовательность запросов для перевода цифровой валюты, которая может в корне расходиться с логикой приложения банка. Чтобы реализовать её, банкам придётся не только внести изменения в само мобильное приложение, но и реализовать новую логику на бэкенде. Резюмируя, в любом случае, внедрение цифрового рубля в мобильные сервисы не произойдёт «по щелчку». Это потребует серьёзной переделки существующих у банков решений и не менее серьёзных вложений.

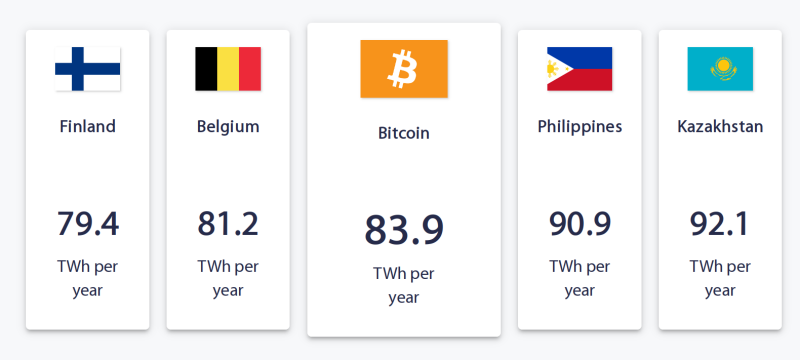

Это не отдельная валюта, это дополнительная форма национальной валюты с равным правовым статусом. Сейчас в ходу только две: наличная и безналичная. Это не крипта. У криптовалюты нет эмитента — выпускающего органа, а у цифрового рубля он будет — и это Центральный Банк РФ. Главное отличие цифрового рубля от привычных нам денег в том, что он выпускается с помощью цифровых технологий, а от криптовалют он отличается наличием эмитента.

Можно будет намайнить цифровой рубль? Вряд ли. Официальной информации от ЦБ по этому вопросу нет, но смеем предположить, что это расходится с концепцией. Майнинг предполагает неограниченное создание платёжных единиц. В то время как выпуск цифрового рубля будет установлен Центральным Банком.

Зачем он вообще нужен? На банковских картах находится безналичная форма денег, а цифровой рубль, согласно концепции ЦБ, будет являться третьей формой. Её будет выпускать непосредственно ЦБ, без привязки к «бумажным» деньгам. К тому же, на цифровой рубль делают ставку как на валюту, способную проводить транзакции в офлайн-режиме.

Банк России берёт на себя разработку основной инфраструктуры — программного модуля, интегрированного в мобильные приложения банков. А значит и за безопасность должен отвечать главный выпускающий и регулирующий орган. Но наш 12-летний опыт работы с банковскими проектами свидетельствует, что не всё так просто. Такие проекты требуют большого внимания и много ресурсов и со стороны разработчика мобильного приложения, и со стороны конкретного банка. В этом смысле можно говорить о распределённой ответственности: главный эмитент отвечает за безопасность транзакций, разработчики и пентестеры — за кибербезопасность, банки — за реализацию.

Можем предположить, что ЦБ сделает всё, чтобы минимизировать вероятность подделок. В цифровом пространстве это, возможно, даже проще отследить, нежели с фиатной валютой.

Цифровой рубль не имеет ничего общего с криптовалютой и способами ее добычи. Это не отдельная валюта, это третья форма национального российского рубля в дополнение к наличным и безналичным деньгам. Привычные безналичные средства лежащие на картах граждан расположены на счетах различных коммерческих банков, цифровой рубль же на счету только Центрального Банка России.

Прежде всего, внедрение цифрового рубля — шаг в сторону контроля за передвижением денежных средств. Как показывает практика, контролировать безнал удается далеко не всегда, а передвижение наличных средств отследить практически невозможно.

На мой взгляд, дан старт глобальной перестройки финансового сектора. Рядовой потребитель не заметит колоссальных изменений, так как обладатели любых форм национальной валюты полностью равноправны. Цифровой рубль объединит сочетание наличных и безналичных денег.

Определенно коммерческие банки постепенно потеряют определяющую роль и перейдут в разряд посредников, функцией которых, станет открытие счетов клиентам в Центральном Банке России, так как именно в нём будет храниться национальная цифровая валюта.

Запуск цифрового рубля выведет из банковской системы триллионы рублей и сократит объем кредитования. Со временем потребность в наличии большинства банковских коммерческих организаций пропадёт, они будут закрываться.

Простыми словами, цифровой рубль сделает Центробанк единственным необходимым банком. Цифровизация рубля изменит баланс сил в сторону государства и существенным образом снизит влияние действующей финансовой системы. Диктат коммерческого банковского капитала останется в прошлом, ключевая роль в развитии государства перейдет в реальный сектор экономики. Многое будет решать позиция Центробанка и его действия. Объективно, Центробанк может стать главным органом государственной власти страны, от которого будет зависеть всё, так как он сможет отслеживать и накладывать вето на любые транзакции.

Цифровой рубль — это новая форма национальной валюты России. Отдельной валютой его считать нельзя, так как концепция предполагает полную привязку цифрового рубля к физическому, а также возможность в любой момент обменять цифровые рубли на физические деньги.

На Западе для цифровых валют, выпускаемых центральными банками, уже давно придумали отдельное название (CBDC), так как они существенно отличаются от традиционных криптовалют. Основное различие — отсутствие децентрализации. Цифровым рублем будет управлять Банк России. Это значит, что ЦБ может увеличивать/снижать эмиссию e-RUB, блокировать операции с валютой для лиц из черных списков и даже манипулировать курсом цифрового рубля.

Цифровой рубль

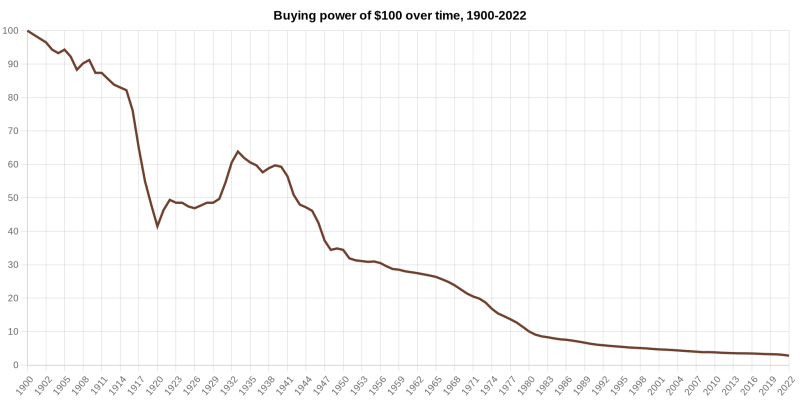

Цифровизация экономики и развитие финансовых технологий формируют запрос общества на новые, передовые способы платежей.

Появление у граждан и бизнеса новых финансовых возможностей, соответствующих потребностям цифрового мира, повышает конкурентоспособность всей экономики в целом. Поэтому Банк России, в чьи цели входит развитие национальной платежной системы, изучает возможности выпуска цифровой валюты центрального банка (ЦВЦБ, central bank digital currency, CBDC) — цифрового рубля.

Что такое цифровой рубль?

Цифровой рубль — дополнительная форма российской национальной валюты, которая будет эмитироваться Банком России в цифровом виде. Цифровой рубль сочетает в себе свойства наличных и безналичных рублей.

Как и безналичные деньги, цифровой рубль делает возможными дистанционные платежи и расчеты онлайн. С другой стороны, как и наличные, цифровой рубль может использоваться в офлайн-режиме — при отсутствии доступа к Интернету.

Цифровой рубль станет доступен всем субъектам экономики — гражданам, бизнесу, участникам финансового рынка, государству. Подобно наличным и безналичным рублям, цифровой рубль будет выполнять все три функции денег: средство платежа, мера стоимости и средство сбережения. Все три формы российского рубля будут абсолютно равноценными: как сейчас 1 рубль наличными эквивалентен 1 безналичному рублю, так и 1 цифровой рубль будет эквивалентен каждому из них.

Почему нужен цифровой рубль?

Цифровой рубль сможет сделать платежи еще быстрее, проще и безопаснее. Развитие цифровых платежей, равный доступ к цифровому рублю для всех экономических агентов приведут к снижению стоимости платежных услуг, денежных переводов и к росту конкуренции среди финансовых организаций. Это послужит стимулом для инноваций как в сфере розничных платежей, так и в других сферах и поддержит развитие цифровой экономики. А уменьшение зависимости пользователей от отдельных провайдеров повысит устойчивость финансовой системы страны.

Какие еще преимущества у цифрового рубля?

В последние годы растет использование безналичных денег. Цифровой рубль может стать новым удобным дополнительным средством расчета как для покупателей, так и для продавцов, в том числе на отдаленных, малонаселенных и труднодоступных территориях, где доступ к финансовой инфраструктуре ограничен. Благодаря цифровому рублю возрастет охват населения финансовыми услугами, которые станут доступнее, что в итоге улучшит качество жизни людей.

Национальная цифровая валюта также ограничит риск перераспределения средств в иностранные цифровые валюты, способствуя макроэкономической и финансовой стабильности.

Как могут быть устроены транзакции с цифровым рублем?

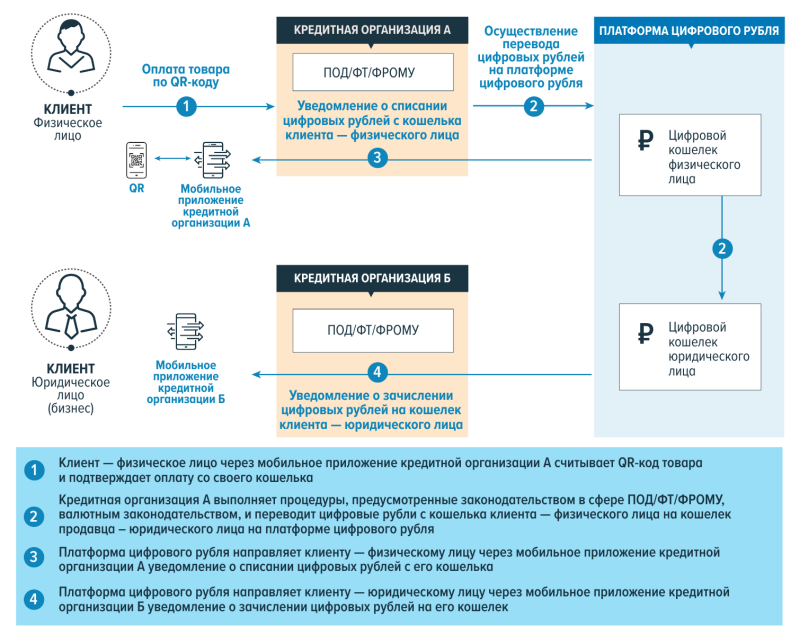

Для граждан операции с цифровым рублем могут быть аналогичны использованию электронных кошельков, платежных или мобильных приложений. Транзакции с цифровым рублем будут проводиться как в онлайн-, так и в офлайн-режиме. Для операций в режиме офлайн, без доступа к сетям связи, пользователи смогут предварительно зарезервировать определенную сумму цифровых рублей в своем электронном кошельке, подобно тому, как сейчас они берут с собой наличные, когда едут в места, где могут не приниматься платежные карты. А в режиме онлайн операции могут совершаться аналогично безналичным расчетам.

Заменит ли цифровой рубль наличные?

Нет. Цифровой рубль рассматривается не в качестве замены наличным или безналичным рублям, а как дополнение к этим привычным и удобным формам денег.

Для чего и как можно будет использовать цифровые рубли?

Точно так же, как и наличные и безналичные рубли, цифровой рубль можно будет использовать для оплаты товаров и услуг, проведения платежей организациям и государству, денежных переводов, оплаты сделок с финансовыми инструментами, а также с цифровыми финансовыми активами.

Пополнять свои средства в цифровом рубле возможно за счет средств с банковского счета или карты, а также за счет наличных. Каждую форму рублей (наличную, безналичную, цифровую) можно будет переводить в любую другую.

Почему цифровой рубль – это не «криптовалюта»?

«Криптовалюты» кардинально отличаются от денег центрального банка. У «криптовалют» отсутствует единый эмитент, а также гарантии защиты прав потребителей, их стоимость подвержена серьезным колебаниям. В большинстве стран их нельзя использовать для оплаты товаров и услуг, и, как правило, они не имеют единого института, который обеспечивал бы сохранность таких средств.

Цифровой рубль является обязательством центрального банка, реализуется посредством цифровых технологий и не имеет никакого отношения к «криптовалютам». Это фиатная валюта, то есть валюта, устойчивость функционирования которой обеспечивается государством в лице центрального банка.

Когда появится цифровой рубль?

Банк России еще не принял решение о выпуске цифрового рубля. В консультативном докладе «Цифровой рубль» представлены возможные варианты и способы реализации такого решения, а также необходимые функциональные требования. Учитывая, что введение цифрового рубля станет значимым событием для экономики и общества, Банк России считает принципиально важным обсудить ключевые аспекты, преимущества, возможные риски, этапы и сроки реализации этого проекта с финансовым сектором, экспертным сообществом, а также со всеми заинтересованными лицами.

Цифровой рубль: зачем он запускается и как будет работать

Что такое цифровой рубль

Цифровой рубль — третья форма денег, которая может быть запущена в России наряду с наличными и безналичными денежными средствами. Эмитентом крипторублей будет сам ЦБ.

Новая форма денег будет выпускаться в виде цифрового кода и храниться на электронных кошельках в Банке России — в отличие от безналичных денег, которые лежат на счетах в коммерческих банках.

Банк России начал обсуждать возможность появления в России цифрового рубля в конце 2020 года, когда выпустил консультационный доклад для общественных обсуждений с участниками финансового и платежного рынков. В частности, в нем ЦБ объяснял необходимость внедрения цифрового рубля следующими причинами:

Подробностей того, как именно будет реализована технология, еще нет. Прототип платформы цифрового рубля начнет создаваться в декабре 2021 года. Тестирование самого проекта намечено на 2022 год, тогда же будет начата работа над изменениями в законодательстве, необходимыми для запуска цифрового рубля. По итогам тестирования будет сформирована дорожная карта внедрения платформы цифрового рубля.

Как будет работать цифровой рубль

Формат работы цифрового рубля Банк России определил в апреле 2021 года.

Преимущества и недостатки цифрового рубля

«Цифровой рубль может быть использован для тех же целей, что и традиционный: переводы, оплата товаров, а также как надежный способ сохранения денежных средств», — объясняет РБК Трендам представитель Промсвязьбанка.

Плюсы

Минус

Влияние на банковский бизнес

Введение цифрового рубля может сократить комиссионные доходы банков от расчетных/транзакционных операций физических лиц и от оказания услуг корпоративным клиентам по обработке наличной выручки, считает Тарасов из РСХБ.

Если модель банка не строится на обслуживании бюджетников, а сам банк конкурирует за счет сервиса, программ лояльностей и спектра инструментов, то у такого банка может появиться больше возможностей для развития и заработка, если ЦБ предложит банкам интересные условия по организации снятия наличных или проведению операций по цифровым кошелькам, считает представитель МКБ. Он добавил, что сам Банк России хоть и будет являться оператором платформы цифрового рубля, но не обладает собственной инфраструктурой в виде экварийнга, банкоматов или терминалов.

Среди банковских издержек также возможен отток клиентских средств с текущих банковских счетов в цифровой рубль, что повлияет на ликвидность банков и приведет к удорожанию средств, привлеченных от физических лиц, добавляет Тарасов. На это обращал внимание и ЦБ: «Пытаясь избежать излишнего перетока высоколиквидных пассивов в цифровой рубль и сохранить возможность заработать на таких пассивах, банки вынуждены будут поднять ставки по остаткам на таких счетах (зарплатных, расчетных, текущих)».

Есть ли шансы на успех проекта

Востребованность цифрового рубля будет зависеть от путей и способов его введения, рассуждает Тарасов: «Например, если средства по госзаказу будут предоставляться в цифровом виде, а также выплачиваться зарплата бюджетников и социальные трансферты, то он может очень быстро войти в ежедневное использование и завоевать популярность».

Также популярность цифрового рубля будет во многом зависеть от предпочтений и привычек клиентов, которые могут сильно варьироваться по секторам, регионам и социальным группам, добавляет Тарасов.

Потребители в России используют не один платежный инструмент, а корзину, где есть и наличные, и карты, и СБП, и платежи через смартфон, говорит Кривошея. Поэтому нет оснований полагать, что цифровой рубль единолично разрушит эту тенденцию — скорее всего, он станет еще одним инструментом в такой корзине.

Согласно опросам Центра исследования финансовых технологий «Сколково»-РЭШ, около половины россиян проявляют интерес к использованию цифрового рубля. Резкое «нет» сказали только 22%. «Это не значит, что все эти люди действительно будут пользоваться цифровым рублем, когда он будет доступен, но, в целом, россияне настроены оптимистично. Основная причина востребованности: привычка к инновациям. Помимо этого, россияне часто следуют одной из трех стратегий: поиску безопасности, удобства и скорости или финансовых выгод из-за безналичных платежей. Можно ожидать, что эти же стратегии и факторы будут актуальны и в цифровом рубле», — считает Кривошея.

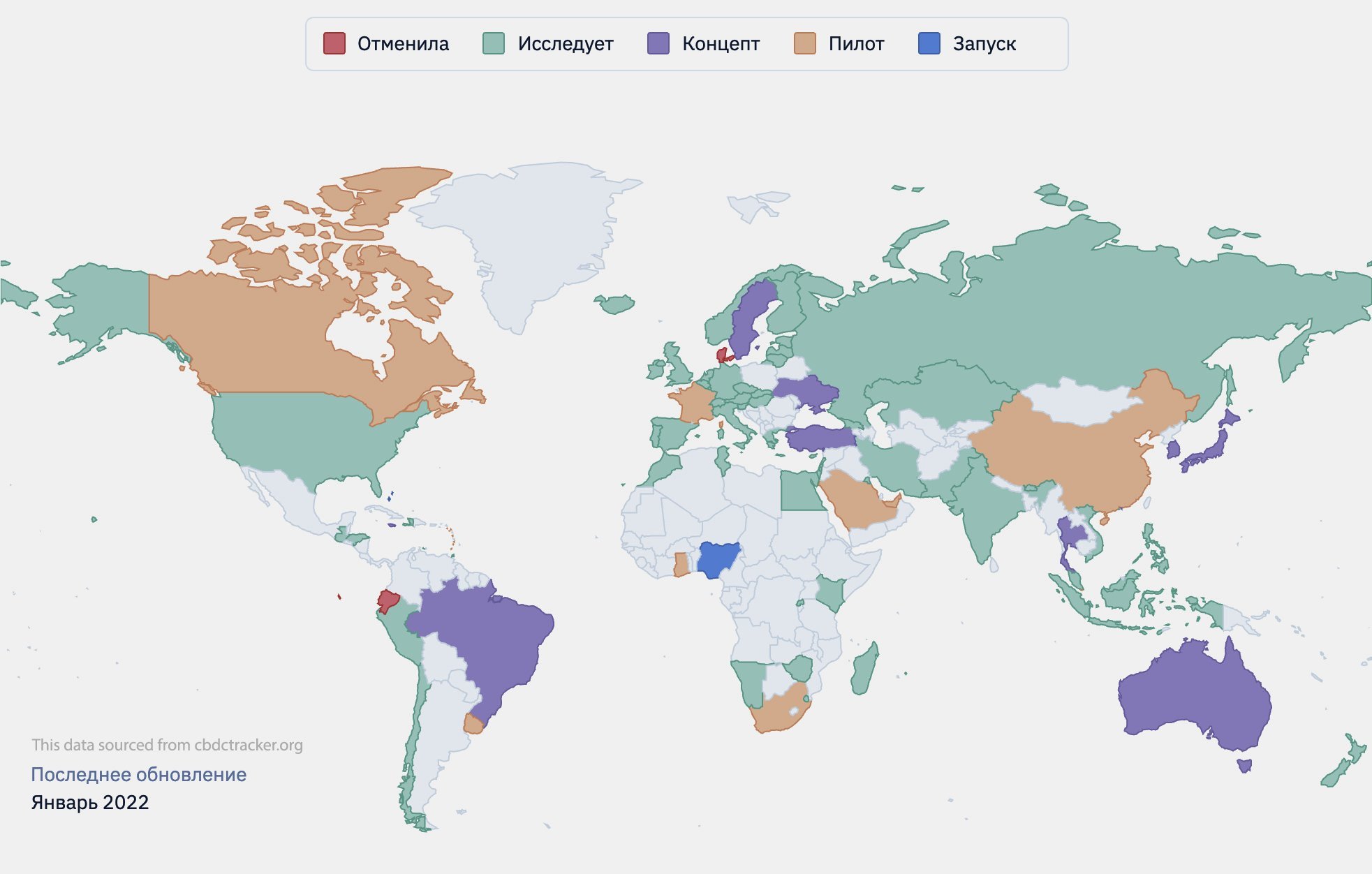

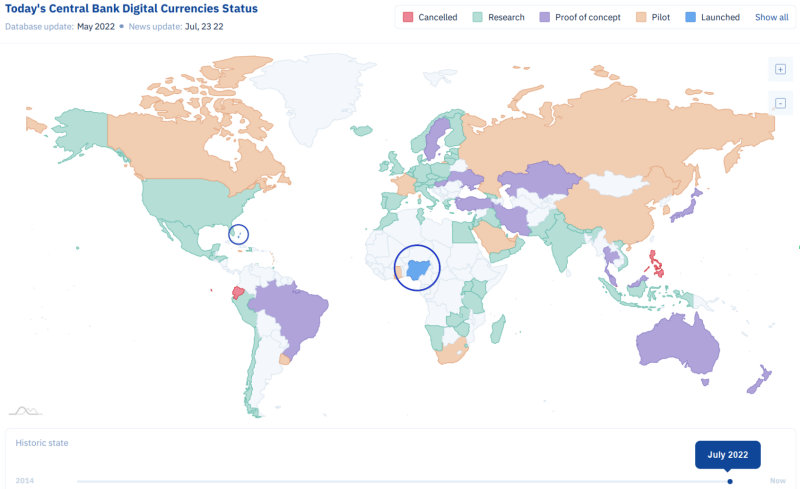

Международный опыт

«Варианты использования цифровых валют изучают около 80% центральных банков, а 40% уже тестируют концепции цифровых валют, при этом список стран и кейсов постоянно пополняется», — говорит РБК Трендам гендиректор «Ассоциации ФинТех» Татьяна Жаркова. «ФРС США намерена выпустить консультационный документ по цифровому доллару, ЦБ Казахстана запускает общественные консультации по выпуску цифрового тенге на основе опубликованного банком отчета, регулятор Израиля запустил публичные консультации по поводу потенциального выпуска цифрового шекеля», — привела примеры Жаркова.

Ряд стран уже перешел от исследований и консультаций к технологическим разработкам:

Запуск ЦВЦБ (цифровых валюты центральных банков) — один из главных трендов на рынке финансовых услуг 2021 года и пока он подкрепляется, скорее, интересом к цифровому суверенитету и нацелен на внутренние платежи, нежели на международные расчеты. Кривошея подчеркивает, что интеграция ЦВЦБ между собой — второстепенный фактор для большинства проектов. Однако существует ряд инициатив, нацеленных именно на международные расчеты, например, между Банком Японии и Европейским центральным банком (проект Stella). Такие интеграции запускаются для цифровизации международной торговли и финансовых потоков между странами.

Убийца банков на пороге. Что нам готовит цифровой рубль?

Цифровой рубль – проект будущего, обсуждения которого идут не меньше года. Однако до сих пор мало кто понимает суть инициативы. Что такое цифровой рубль, как он будет внедряться и действительно ли задумка сделает ненужным банковский спекулятивный капитал. Разбираемся в эфире программы «Без цензуры».

Прототип цифрового рубля Центробанк выпустит в начале 2022 года. Разработку поправок в восемь федеральных законов и пять кодексов для его внедрения в экономику страны Госдума начнёт уже в январе. По словам главы ЦБ Эльвиры Набиуллиной, весь следующий год регулятор будет тестировать цифровую национальную валюту и после этого примет решение о её выпуске.

По мнению ряда экспертов, введение цифрового рубля лишит финансовые организации возможности получать рекордную сверхприбыль за счёт наращивания потребительского кредитования и введения высоких комиссий. Возможно, банки станут вообще ненужными организациями.

Цифровой рубль – история долгоиграющая

Тему в программе «Без цезуры» ведущий Никита Комаров обсудил с экспертом Академии управления финансами и инвестициями Алексеем Кричевским.

Никита Комаров: Цифровой рубль – тема важная. Но что это такое? Криптовалюта? Чем этот рубль будет отличаться от безналичных платежей?

Алексей Кричевский: Главное отличие, которое я сейчас вижу, это тотальный контроль за хождением этой валюты, тогда как за движением наличных денег установить контроль практически невозможно. Проще сделать это с безналом, чему способствует ФЗ №115, но и в этом случае установить контроль достаточно проблематично.

Цифровая валюта – это прямой инструмент контроля, который вводится не только у нас. Например, он уже работает в Китае. Там это настолько интегрированная история, что любой человек может получить цифровой юань как платёжное средство в условном автомате.

– Зачем человеку получать именно цифровой юань, в то время как он может просто закинуть деньги себе на карту, снять с карты и так далее. Может, правительство как-то стимулирует его использование?

– Если мы говорим про Китай, то там никого стимулировать не надо. Там всё очень просто: партия сказала надо, они берут и делают.

А вот у нас эта история будет долгоиграющей. Полноценное внедрение цифрового рубля ожидается к 2030 году в рамках Стратегии экономической безопасности на период до 2030 года. В пилотном проекте, который начнётся со следующего года, примут участие 12 наиболее крупных и значимых банков.

Как это будет двигаться дальше? Будем смотреть. Пока понятно, что это хайповая тема, на которой будут спекулировать все. А реальные механизмы сейчас изучают на уровне регуляторов. Этим активно занимаются и Центробанк, и ФРС, и МВФ – все они изучают цифровые валюты в виде резерва, то есть в качестве замены евро, доллару и так далее.

– Значит, со следующего года начинается тест. Какие цели ставятся?

– Как это будет происходить, пока, думаю, не знает ни зампредседателя ЦБ Ольга Скоробогатова, которая непосредственно работает над этой историей, ни глава ЦБ Эльвира Набиуллина. Дело в том, что горизонт внедрения слишком большой – восемь лет, до 2030 года.

Конечно, за это время всё можно оттестировать, и получится какой-то действительно идеальный механизм. Но восемь лет – это слишком большой горизонт. По крайней мере у Центробанка, я думаю, есть задачи поважнее, чем цифровая валюта.

– У нас очень часто откладывается реализация разных проектов, особенно технологичных, таких как цифровой рубль. Видите ли вы здесь угрозу? Ведь пока мы будем внедрять, другие страны уже перейдут на свои цифровые национальные валюты и извлекут из этого дивиденды.

– Тут никакой абсолютно угрозы нет, откуда ей взяться?

Серьёзным драйвером роста экономики цифровой рубль не станет

– Ну вот тот же Китай активно внедряет цифровой юань, то есть он уже имеет преимущество перед нами в скорости. Цифровой юань как-то будет способствовать упрочению контроля за финансовыми потоками, и китайская экономика получит дополнительные драйвер роста. А у нас не будет этого дополнительного драйвера, если цифровую валюту будут внедрять на протяжении восьми лет.

– Я бы не сказал, что это какой-то серьёзный драйвер роста. Да и Китай необходимо рассматривать отдельно от всех демократических стран. Это абсолютно отдельная история. Кроме того, в Китае все расчёты давно проводятся через юани, они никоим образом не зависят ни от доллара, ни от других валют. Даже расчёты между Россией и Китаем, и то происходят в юанях. Никакого существенного преимущества это не даёт, учитывая, что сейчас происходит с китайской экономикой, с рынком недвижимости, который готов вот-вот лопнуть.

– Но если очевидных преимуществ это не даёт, почему тогда все за эту тему так ухватились и стараются быстрее её внедрить?

– Дело в тотальном контроле за денежными средствами, за их движением как внутри стран, так и на внешних рынках.

– А не поможет ли цифровой рубль побороть коррупцию в нашей стране, если все финансовые и денежные потоки будут контролироваться?

– Вариант крайне маловероятный: при любом раскладе это сможет ограничить хождение налички и безнала. Но какую-то долю рынка определённо отнимет.

У нас сейчас 75% платежей проходят в безнале, оборот – порядка 30 миллионов рублей. Но здесь свою роль сыграла пандемия. Цифровой рубль отнимет какую-то долю рынка и у налички, и у безнала. Но при существующих коррупционных схемах, у нас если и используют безналичные переводы, то делают это крайне аккуратно. И далеко не факт, что эти операции проводятся под юрисдикцией России. Кроме того, у таких людей огромная любовь к наличке.

– По расчётам центра макроэкономического анализа и краткосрочного прогнозирования, 32% граждан готовы использовать цифровой рубль. Это немалая часть населения.

– Достаточно большая. Понятно, что при любом раскладе на цифровой рубль переведут бюджетников.

Сама по себе эта идея в целом неплохая – цифровизация, прогресс, инновация и так далее. Но и минусов у неё достаточно, по крайней мере на текущий момент. Во-первых, это создание инфраструктуры – под эту историю нужно подтягивать платёжные терминалы. Пока непонятно, как будут функционировать кошельки у граждан.

– Насколько я понимаю, Центробанк будет единственным центром по эмиссии цифрового рубля, а коммерческие банки станут посредниками? И кошельки гражданам тоже будет открывать Центробанк.

– Да, всё будет примерно так.

– Получается, что Банк России таким образом чуть ли не монополизирует эту тему, преуменьшая значение коммерческого сектора, коммерческих банков?

– Так и есть. И мы видим, что именно так происходит везде, это просто централизация контроля над денежными потоками.

– А как это скажется на коммерческом банковском секторе? Согласно расчётам, до 9 триллионов рублей уйдут из банков в цифровой рубль, то есть банки лишатся ликвидности, их роль значительно снизится.

– Конечно, снизится. Но не надо забывать о том, что вся эта история полноценно внедрится в 2030 году, какое-то время уйдёт на проработку механизмов и на то, чтобы люди ко всему этому привыкли. У нас, к примеру, безналичные платежи внедрялись довольно долго – люди не очень любят инновации.

– Зато сейчас мы в мире чуть ли не лидеры по безналичным транзакциям – 75% платежей совершается безналично.

– И, судя по замерам ряда консалтинговых компаний, лидировать будем ещё в течение 10 лет.

Коммерческие банки окажутся в непростой ситуации

– Сейчас коммерческие банки задаются вопросом: а что нам делать в такой ситуации? Запускается цифровой рубль, с наших счетов деньги утекают туда, а как нам кредитовать население, как отвечать по своим обязательствам, кто восполнит ликвидность?

– Клиенты, которые у банков останутся. Но и они постепенно станут переходить на цифровой рубль. Что касается ликвидности, сегодня банки, по крайней мере крупнейшие, уже не просто финансовые организации, принимающие вклады и выдающие кредиты. У нас сейчас уже брокерских счетов открыто 25 миллионов. Понятно, что среди них активных, по которым проходят какие-то сделки, намного меньше.

Тем не менее 25 миллионов брокерских счетов открыто. А кто их открывал? Люди, и они платят за эти счета определённую комиссию – за обслуживание счетов и за операции с ценными бумагами, если они проводятся. Людей не просто так стали активно привлекать на этот рынок. То есть это – рычаг для определённой компенсации прибыли.

Ещё один момент: неспроста появился вброс о том, что у нас крайне мало закредитованное население в смысле ипотечных кредитов. То есть кредиты будут выдаваться и дальше, другой вопрос – в каком объёме. С такими ставками, как сейчас, долго это продолжаться не может, и прибыль 2021 года, которую получат коммерческие банки, будет рекордной на ближайшие несколько лет.

– То есть можно сказать, что цифровой рубль и внедрение этих инноваций стимулирует банки на строительство экосистем, чтобы получать прибыль не из традиционной банковской деятельности, которая, как многие считают, постепенно уже уходит в историю. Именно поэтому практически все топовые банки сейчас ринулись строить экосистему.

– При любом раскладе выпадающая прибыль будет как-то компенсироваться, и конечно – за счёт клиентов. Будет ли это экосистема или внезапный взлёт комиссии за обслуживание, или ещё какие-то истории, которые станут внедрять банки. Будет ли это какая-то скупка инновационных активов – большой вопрос.

– А может Центробанк предоставить ликвидность банкам, просто напечатав деньги? Или в нашей стране это нереально?

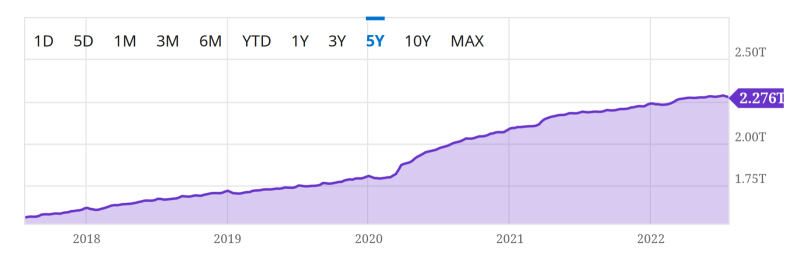

– Но тем самым будет обвален рубль, потому что появится слишком много денежной массы.

– Год назад у нас монетизация экономики была 52,4%, сейчас уже 48,7% к ВВП. Для сравнения, в Германии этот показатель составляет 70-80%, в США до кризиса было 90%, сейчас они напечатали около 5 триллионов долларов, то есть монетизация превысила 100%. В Китае уже под 300% зашкаливает. Может быть, Набиуллина как раз и сушит нашу экономику, изымает ликвидность, чтобы потом её внезапно влить? Мы её ругаем, а она готовится к цифровизации страны.

– Она наверняка хочет как лучше. Но когда мы говорим о США, Европе – то это развитые страны. Китай бы я оставил за скобками. Но в той же Европе сейчас столько долговой нагрузки, что она вполне может лопнуть – ЕЦБ до сих пор свой печатный станок ещё не остановил. А когда он его остановит, весь европейский рынок может полететь вниз.

Если говорить о США, то не совсем понятно, что там с ФРС. Они объявили, что начинают сворачивать свою программу. Но история может скорректироваться из-за рынка труда и пандемии.

В любом случае, США и Европа – это развитые страны. И если у нас начнут печатать деньги в количестве, необходимом банкам, у нас рубль так или иначе улетит глубоко вниз.

– Давайте возьмём ту же цифру в 9 триллионов рублей, которая выпадет из банков в цифровой рубль до 2024 года во время теста. Это примерно 7-8% ВВП. То есть сейчас мы имеем монетизацию в 48,7%, а будет 55-57%. Примерно такая же денежная масса у нас была до кризиса.

– Это очень грубая оценка. Когда у такой огромной коммерческой структуры, как банковский сектор, выпадают доходы, они, естественно, будут их завышать, утверждая, что потеряют намного больше, чем будет на самом деле.

В любом случае, надо всё равно дождаться момента, когда всё, о чём мы говорим, начнёт реализовываться. Полноценное внедрение этой системы ожидается в 2030 году. А как у нас будут обстоять дела даже в 2024 году, сейчас неизвестно. Особенно учитывая грядущие политические события, интеграцию с Белоруссией. Да и ценник на нефть и газ не может быть высоким вечно.

Я бы не стал акцентировать внимание на том, что банки лишатся почему-то такого огромного количества как денег, так и прибыли. Они при любом раскладе найдут, как это компенсировать.

Напомним, программа «Без цензуры» выходит на «Первом русском» дважды в неделю – по понедельникам и пятницам в 16:00. Не пропустите!

Цифровой рубль: что это такое и когда на эту валюту перейдут россияне

Содержание статьи

С апреля 2023 года часть клиентов российских банков сможет пользоваться цифровым рублем. Затем этот вид отечественной электронной валюты будет доступен большей части населения. Выясняем, в чем особенности цифрового рубля и как Банк России будет его внедрять.

Что такое цифровой рубль

По сути цифровой рубль сочетает в себе свойства наличных и безналичных денег:

Цифровой рубль

Как и все электронные деньги, цифровой рубль будет существовать в виртуальном пространстве.

Центробанк совместно с 12 банками страны («Ак Барс», Альфа-Банк, Дом.РФ, ВТБ, Газпромбанк, Тинькофф Банк, ПСБ, Росбанк, Сбербанк, СКБ-банк, банк «Союз» и ТКБ) тестирует прототип платформы цифрового рубля — проще говоря, место хранения и учета этой валюты. Именно на платформе граждане и юридические лица будут открывать свои электронные кошельки. Первым будут доступны персонифицированные и неперсонифицированные такие хранилища, вторым — только корпоративные кошельки.

Почему цифровой рубль не относится к криптовалюте?

В России криптовалюта пока официально не признана. В январе 2022 года возобновилось активное обсуждение этого вопроса: в Госдуме РФ допускали, что у этой формы расчетов есть перспектива получения официального статуса.

Криптовалюта

А вот с отечественной цифровой валютой дела обстоят иначе. Электронные деньги как факт зафиксированы в законе «О национальной платежной системе» (№161-ФЗ), и вскоре появятся положения о цифровом рубле. По плану Центробанка законодательство для внедрения цифрового рубля разработают до конца 2022 года.

Отличие цифровой валюты от криптовалюты

Криптовалюты отличаются от цифровых денег, которые выпускают центробанки разных стран:

Устойчивость работы цифрового рубля и другие гарантии обеспечены государством в лице Банка России.

Программа по внедрению цифрового рубля

Активные обсуждения о том, что стране нужен свой цифровой рубль, шли весь 2020 год, а в декабре 2021-го уже создавался прототип цифровой платформы.

Внедряя такое платежное средство, государство получает следующие преимущества:

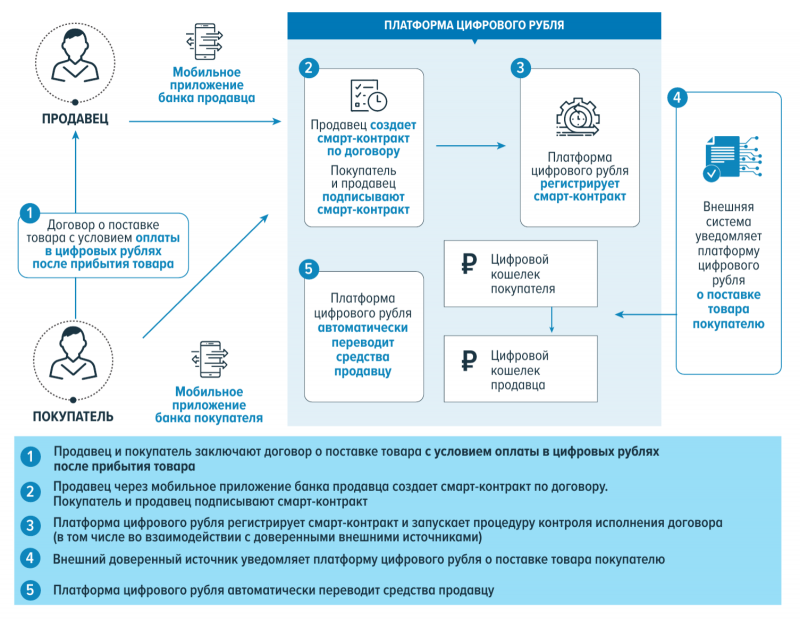

Развитие новой платежной инфраструктуры принесет пользу финансовой системе за счет создания инновационных финансовых продуктов и сервисов (например, смарт-контракты — алгоритмы, которые отслеживают и обеспечивают исполнение обязательств).

Обычные граждане получат доступ к электронным кошелькам по единым тарифам через любую финансовую организацию в стране.

Программой внедрения цифрового рубля занимается Банк России.

Как проходит тестирование платформы цифрового рубля

Банки-участники тестирования проверяют, насколько будет удобно их клиентам работать с платформой цифрового рубля. В том числе в пилотном режиме проводят операции — «открытие кошельков, выпуск цифровых рублей и переводы между гражданами».

В пресс-службе Банка России пояснили: «В следующем году планируется провести пилотные операции на реальных клиентах с реальными деньгами. По итогам этой работы будет сформирована дорожная карта по внедрению цифрового рубля».

ВТБ и ПСБ 15 февраля сообщали, что первыми в России протестировали перевод цифровых рублей между клиентами.

В ответ на запрос Банки.ру в пресс-службе ВТБ констатировали: «Банк ВТБ успешно и в срок завершил испытания тестового взаимодействия с прототипом платформы цифрового рубля и теперь зарегистрирован в пилотной среде платформы. Следующим этапом является выполнение программы пилота, которую готовит Банк России».

Согласно данным, которые пресс-служба Центробанка предоставила по запросу Банки.ру, до октября этого года разработчики и участники испытаний программы отлаживают операции между физлицами (открытие кошелька, зачисление, переводы и платежи), а затем до конца года — операции между кошельками физлиц и корпораций.

«ТКБ успешно протестировал и отработал все сценарии применения цифрового рубля, утвержденные Центральным Банком на данном этапе проекта. По итогам тестирования сценариев банк присоединился к пилотной платформе ЦБ РФ», — рассказывает Роман Тюльпанов, директор центра инноваций банковской группы ТКБ.

Как пользоваться цифровым рублем на практике

Насколько понятен и удобен процесс работы с отечественными электронными деньгами, знает только небольшое число участников испытаний. «Привлечение большого количества клиентов банка к тестированию на данном этапе не предусмотрено», — отмечает Роман Тюльпанов из ТКБ.

Частные клиенты банка справились с регистрацией пользователя платформы цифрового рубля, открытием цифрового кошелька, операциями обмена безналичных рублей с банковского счета на цифровые рубли, переводами между физическими лицами-пользователями платформы. Об этом ТКБ сообщал в одном из своих пресс-релизов, имеющихся в распоряжении Банки.ру

В процессе тестирования финансовые организации также выясняют, насколько их мобильные приложения совместимы с платформой, и приводят их в соответствие.

Это важно потому, что архитектура цифровой платформы позволяет клиенту, зарегистрировавшись всего один раз через мобильное приложение любого банка, подключенного к платформе, пользоваться цифровым кошельком и совершать операции с цифровым рублем.

«Всю информацию об операциях и трансакциях с цифровым рублем пользователь получает с тестового контура платформы цифрового рубля Банка России — она мгновенно отражается на балансе цифрового кошелька клиента в банковском приложении, — рассказывает пресс-служба ТКБ. — Пользователь будет иметь доступ к своим деньгам независимо от того, в каком банке они размещены».

Россиянам не стоит переживать, что технологии цифрового рубля окажутся слишком сложными для них и потребуют изучения длинных инструкций или специальной информации.

«Использование цифрового рубля не будет отличаться от обычного пользования мобильным банковским приложением. Будет для пользователя интуитивно понятным. Дополнительное обучение не потребуется», — утверждает Роман Тюльпанов из ТКБ.

Какие страны еще выпускают и собираются использовать цифровую валюту

Своя цифровая валюта уже есть у Багамских островов. Цифровые валюты в рамках проекта DCash в прошлом году запустили центробанки карибских стран: Гренады, Сент-Китса и Невиса, Антигуа и Барбуды, Сент-Люсии, Сент-Винсента и Гренадин. Также о своем интересе и планах по выпуску национальных цифровых валют сообщали регуляторы Канады, Нидерландов, Норвегии, Франции, Японии, Южной Кореи, Китая, Индонезии, Эквадора, Казахстана.

Елена СМИРНОВА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Что такое цифровой рубль и когда его введут в России

Разбираемся в новом термине: узнаем, что такое цифровой рубль, заменит ли он наличные и насколько новый денежный формат облегчит нам жизнь.

Что такое цифровой рубль

Это новая виртуальная форма денег. Использовать ее смогут все – физлица, юрлица, финансовые, государственные организации.

Центральный банк России начал активно обсуждать идею запуска виртуального рубля в 2020 году. К 2021 году запланирована подготовка прототипа платформы, а в 2022 – ее тестирование. Закончить полноценное внедрение планируется к 2030 году.

Только до 04.09.2022 действует увеличенная рассрочка – целых 24 месяца на все покупки у партнеров по акции «Школьная Халва». Позвольте себе еще больше с Халвой!

Что это такое?

Цифровой ₽ выпускается только виртуально – никак иначе. Это не новая валюта, а новая форма денег, наравне с наличными, безналичными. Выглядеть она будет как код, который можно использовать для идентификации каждого рубля.

Как это работает?

Центробанк эмитирует – то есть выпустит – новые финансы, затем присвоит каждому рублю идентификационный номер.

Один виртуальный целковый будет равен одному российскому рублю. Не путайте его с новой валютой – конвертировать ничего не придется. Скорее, просто менять обычные денежные средства на новый формат

Как получить?

Вкратце схема выглядит так:

Что с ним делать?

Использовать новые рубли можно для проведения онлайн операций, для оплаты офлайн – например, расплатиться в магазине с помощью телефона.

Также можно переводить их, хранить, сберегать – в общем, использовать как обычные денежные средства.

Какой во всем этом смысл?

Главная причина внедрения нового формата – безопасность и контроль.

Запуск виртуального рубля снизит количество наличных, которые напрямую связаны с коррупцией и уходом от налогов. А еще следить за финансами в таком виде быстрее и проще.

К примеру, желающим «отмыть» финансы будет сложно соврать: «Полмиллиона мы потратили на закупку дорогих стройматериалов». Потому что по идентификационным номерам легко отследить точку назначения средств.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Чем отличается от обычного

Обычные средства хранятся на счетах банков, что влечет за собой некоторые сложности и риски. Например, нужно платить за переводы, хранение денег. А если банк обанкротится, деньги придется подолгу выводить.

О том, как застрахованы вклады юрлиц, мы рассказывали в этой статье.

В отличие от обычных денег, цифровые будут храниться в электронном кошельке Центробанка, что минимизирует вовлеченность посредников во владение вашими средствами.

Как будет работать

Представим алгоритм работы в виде простой схемы.

Важно: коммерческие банки часто начисляют проценты на остаток средств, которые хранятся на счете, но ЦБ так делать не будет.

Из-за того, что средства хранятся на платформе ЦБ, у клиентов нет привязки к одному банку. Если финансовая организация обанкротится, клиент запросто воспользуется своими средствами через другого посредника.

Еще один важный момент: если для проведения платежей онлайн будет достаточно одного кошелька, то чтобы провести платеж офлайн – например купить кофе – придется завести второй кошелек на смартфоне, перевести туда деньги для оплаты.

Преимущества и недостатки

Говорить о плюсах/минусах системы, которая пока существует только на словах, сложно. Однако уже сейчас можно выделить предполагаемые преимущества.

Благодаря специальному коду, присвоенному каждому рублю, движение средств можно отследить в любой момент.

Кроме того, средства можно сделать целевыми. Например, разрешить тратить сумму с определенным кодом на конкретные цели. Это хорошая возможность контроля для государства – можно точечно помочь нуждающимся, прослеживать расходование субсидий или материнского капитала.

Такая услуга может найти применение в обычной жизни. Допустим, родители смогут финансировать детям только покупки в школьном буфете.

А вот мошенники окажутся в проигрыше. Раньше они выманивали деньги у жертвы, скрываясь с концами. Но теперь финансы можно отследить, как украденный телефон со включенной геолокацией.

Можно установить для банков порог комиссии за перевод, как это сделано в Системе быстрых платежей, удешевить проведение операций.

Комиссии за прием платежей для бизнеса также можно сделать дешевле, благодаря внедрению виртуальных рублей.

Предполагается сделать прием платежей цифровыми рублями в режиме офлайн без использования интернета. Как именно это будет реализовано – пока под вопросом, ведь для внедрения нужна специальная инфраструктура.

К главному и весьма наглядному минусу можно отнести кибербезопасность. Если хакеры взламывают банк, уводят все средства, организация компенсирует потерю клиентов, потому что ее счета застрахованы. А если взломают платформу Центробанка, под угрозой окажутся деньги целого государства.

Также к рискам можно отнести взлом личного кабинета или повторное использование денег при офлайн-оплате.

Предполагается, что внедрение нового денежного формата простимулирует развитие цифровой экономики. У банков снизятся издержки на комиссии, свободные деньги они направят на инновации, развитие системы розничных платежей.

Что такое цифровой рубль и когда Россия начнет им пользоваться?

Уже давно в России ведутся разговоры, что нам не помешала бы своя цифровая валюта. В 2020м году активно шло обсуждение этого вопроса на высших уровнях и с декабря 2021го года началось создание прототипа цифровой платформы — своего рода, хранилища для цифрового рубля.

Центробанк России подготовил пилотный проект, который предусматривает несколько этапов тестирования. В проекте совместно с ЦБ РФ участвуют 12 крупнейших российских банков (Сбербанк, Газпромбанк, Росбанк, Тинькофф Банк, ВТБ, Альфа-Банк, ПСБ, «Ак Барс», Дом.РФ, СКБ, Банк «Союз», ТКБ), которые уже начали тестирование новой платформы.

В системе будет вестись учет и хранение цифрового рубля. Пользователь должен будет открыть на платформе личный кабинет (электронный кошелек), где будет иметь возможность распоряжаться своими электронными средствами, переводить их другим клиентам платформы или совершать оплаты. По большому счету, это будет такой же онлайн-банк, к которым мы уже привыкли, но с виртуальной валютой.

Что же такое цифровой рубль?

Цифровой рубль представляет собой, еще один вариант российской валюты в виде кода. Его будет выпускать ЦБ ФР, как и основную наличную или безналичную валюту, он так же будет привязан к стоимости национальной наличной валюты. По сути, цифровой рубль объединит в себе возможности наличных и безналичных финансов.

Цифровой рубль это не криптовалюта! Криптовалюта не имеет отношения к ЦБ РФ или какому-либо другому центральному банку, при этом, она не признана в России, хотя сейчас ведут разговоры о том, что это может быть допустимо. Крипта имеет лишь часть функций денег.

Цифровой рубль имеет другой статус, он зафиксирован законом «О национальной платежной системе» (№161-ФЗ) и уже ведется разработка законодательства пользования цифровым рублем, это планируют сделать до конца 2022го года.

Сейчас уже проводится тестирование работы системы в пилотном режиме. Банки проверяют, как будет работать механизм, открывают электронные кошельки, выпускают электронную валюту, совершают платежи между участниками проекта.

15 февраля этого года было первое сообщение о совершенном платеже в цифровых рублях между банками ВТБ и ПСБ. На данный момент Банк ВТБ уже успешно завершил тестирование платформы и зарегистрирован в пилотном проекте.

Теперь ему предстоит пройти программу, подготовленную Центробанком России. Согласно этой программе до октября 2022 года будут проводиться операции между физическими лицами с целью наладить процесс и отследить ошибки. Далее с октября до окончания года будут подключены операции с корпорациями.

Так же ТКБ успешно протестировал программу и отработал все необходимые сценарии с участием цифрового рубля и тоже был включён в пилотный проект.

Теперь банкам предстоит выяснить насколько их мобильные приложения способны внедрить в свою работу цифровой рубль и подстроиться под этот процесс. Это имеет ключевое значение, потому как по задумке ЦБ РФ, клиент должен иметь возможность пользоваться электронной валютой пройдя простую единичную регистрацию в любом из онлайн-банков, подключённых к системе. Процессы совершения операций будут мгновенными и пользователь будет сразу видеть списание или поступление электронных средств.

Цифровой рубль задумывается как платежное средство с абсолютной мгновенной ликвидностью. Это средство, которое вы в полном объеме, в любой момент времени — 24 часа семь дней в неделю — можете перевести на свое усмотрение кому угодно», — говорит зампред Банка России Алексей Заботкин.

Так же хочется отметить, что весь процесс будет нативным, интуитивно-понятным и легким в пользовании, никаких дополнительных инструкций не потребуется. Так же с помощью цифрового рубля станет проще распоряжаться деньгами не только клиентам банков, но и самим финансовым структурам, а так же корпорациям. Переводы станут дешевле и безопаснее. Так же цифровая валюта позволит сократить оборот наличных денег, а возможно и вовсе упразднить их в будущем, дабы искоренить процесс подделки денежных банкнот.

Цифровой рубль позволит ЦБ РФ вести тотальный контроль над движением денежных средств, все платежи и переводы станут абсолютно прозрачны и управляемы.

Руководитель Центра макроэкономического и регионального анализа и прогнозирования Россельхозбанка Дмитрий Тарасов отмечает: «Расчеты в цифровом рубле можно сделать строго целевыми, будь то социальные выплаты, расходы на ремонт дорог или расходование «карманных» денег, выданных родителями в цифровом виде».

Это значит, что один определенный цифровой рубль можно будет потратить только на то, на что он был выделен и запрограммирован. Это огромный плюс, позволяющий отследить освоение средств в бюджетных сферах, выделяемых на те или иные нужды, это поможет искоренить коррупцию и финансовые махинации.

Еще одним большим плюсом является возможность осуществлять безналичные платежи в режиме офлайн, что безусловно упростит процесс.

Есть и определенные риски с введением цифровой валюты. На данный момент система работы нашего финансового сектора слаба перед кибератаками. Таким образом, существует риск взлома электронного кошелька и хищения личного профиля пользователя, а так же повторное использование одной и той же цифровой валюты, при офлайн расчетах.

Конечно, сейчас ведутся разработки и усиление в данной сфере, но пока что мы не можем упускать этот момент из внимания.

С апреля 2023 года планируется вводить электронную валюту в пользование. Сперва это смогут сделать лишь часть клиентов банков, а затем цифровой рубль будет введен в общее пользование.

Цифровой рубль: вопросы и ответы

Центробанк представил концепцию цифрового рубля. Разбираемся, что это такое и чего ожидать от внедрения цифровой валюты.

Что такое цифровой рубль?

Цифровой рубль — третья форма денег, которая будет действовать наравне с наличными и безналичными деньгами. Все три формы рубля будут абсолютно равноценными: 1 цифровой рубль будет эквивалентен 1 безналичному и 1 наличному рублю. Как и наличные деньги, цифровая валюта будет эмитироваться Центробанком.

Цифровой рубль будет выпускаться в виде токена — уникального цифрового кода. Храниться цифровые деньги будут на индивидуальных электронных кошельках, открытых непосредственно в платежной системе Банка России. Цифровыми деньгами можно будет расплачиваться с помощью мобильных устройств как в онлайн-режиме, так и при отсутствии доступа к Интернету и мобильной связи.

Как открыть цифровой кошелек?

Цифровые кошельки можно будет открывать через мобильные приложения банков. Один человек сможет открыть только один цифровой кошелек, но доступ к нему можно будет получать через приложения разных банков. Проводить операции с цифровым кошельком можно будет также через мобильные приложения любых банков, в которых у клиента открыты счета.

Безопасно ли это?

Банк России планирует разработать специальный программный модуль, который будет встраиваться в мобильные приложения банков. Предполагается, что через этот модуль клиент будет взаимодействовать с платформой цифрового рубля и подтверждать операции по открытию и пополнению кошелька, переводу средств. Такой механизм позволит гарантировать, что любая операция с цифровым рублем будет совершаться только после дополнительного подтверждения со стороны клиента.

В чем плюсы использования цифрового рубля?

Цифровой рубль сможет сделать платежи быстрее, дешевле и безопаснее, считает Центробанк. По мнению регулятора, развитие цифровых платежей и равный доступ к цифровому рублю для всех участников денежного рынка приведут к снижению стоимости платежей и переводов и к росту конкуренции среди финансовых организаций. Еще одним преимуществом цифровой валюты Банк России называет ее универсальность. Как и безналичные деньги, цифровые рубли можно будет использовать для безналичных платежей и онлайн-расчетов. Кроме того, цифровыми деньгами можно будет расплачиваться и без подключения к Интернету.

Для этого, помимо онлайн-кошелька, клиенту будет открываться офлайн-кошелек непосредственно на мобильном устройстве. Пополнять его можно будет переводами с онлайн-кошелька. Технологического решения для проведения офлайн-платежей пока нет, но предполагается, что они могут выполняться с использованием технологии беспроводной передачи данных малого радиуса действия (например, Bluetooth, NFC). Также Банк России планирует реализовать возможность восстановления денег из офлайн-кошелька в случае утраты телефона.

Сколько будут стоить операции с цифровыми рублями?

Центробанк планирует разработать единые и обязательные для всех банков условия и тарифы по проведению операций с цифровой валютой. Точные цифры пока не озвучиваются, но, по словам первого зампреда Банка России Ольги Скоробогатовой, комиссия за прием платежей в цифровой валюте для торгово-сервисных предприятий будет ниже обычной комиссии за эквайринг. Что касается переводов между физическими лицами, их предполагается сделать бесплатными.

Что насчет лимитов?

Чтобы ограничить риски ликвидности, которые могут возникнуть при значительном перетоке безналичных рублей в цифровую валюту, Банк России планирует установить лимиты при операциях с цифровым рублем. Правда, регулятор обещает, что лимиты коснутся только размеров переводов из безналичной формы в цифровой рубль и объемов самого электронного кошелька. Переводить деньги, уже размещенные на цифровом кошельке, можно будет без ограничений по сумме.

Будут ли начисляться проценты на деньги на цифровых кошельках?

Нет, проценты на средства, размещенные на цифровых кошельках, начисляться не будут. Как уточнили представители Центробанка, цифровая валюта — это не средство сбережения, а новый платежный механизм для проведения быстрых, бесшовных и дешевых платежей.

Как внедрение цифрового рубля отразится на ставках по вкладам и кредитам?

Возможный переток денег с текущих счетов в цифровые кошельки лишит банки части дешевых пассивов. Это может простимулировать банки предлагать клиентам более выгодные условия ведения текущих счетов, чтобы удержать деньги внутри своих балансов. В любом случае изменения в структуре балансов банков могут привести к краткосрочным колебаниям ставок. Тем не менее Банк России планирует корректировать это влияние за счет изменения траектории ключевой ставки.

Когда появится цифровой рубль?

Создать прототип платформы цифрового рубля Банк России планирует до конца текущего года. Тестировать платформу предполагается в течение всего 2022 года. Таким образом, ожидать внедрения цифрового рубля стоит не раньше 2023 года.

Что думает рынок?

Не все представители финансового сектора относятся к внедрению цифрового рубля с воодушевлением. Так, по сообщению РБК, глава ВТБ Андрей Костин ранее заявлял, что после внедрения виртуального рубля часть бизнеса может уйти от кредитных организаций к Центробанку. Зампред СберБанка Анатолий Попов отмечал, что цифровой рубль может спровоцировать гигантский отток средств из банков — по его предположению, он может составить от 2 трлн до 4 трлн рублей за первые три года с момента его запуска. Схожие опасения выражали и другие эксперты. Так, «Коммерсант» ранее сообщал, что, по словам главы Ассоциации участников рынка электронных денег и денежных переводов (АЭД) Виктора Достова, банки опасаются прямого выхода на рынок самого регулятора, который начнет конкурировать с коммерческими организациями.

Юлия КРИВОШЕЕВА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Цифровой рубль: зачем он нужен и в чем отличия от безнала и криптовалюты?

ЦБ анонсировал выпуск цифрового рубля. Это пока не окончательное решение, а всего лишь доклад для обсуждения. Объясняем, какой может быть новая валюта, чем она отличается от безнала и зачем нужна банкам.

Читайте «Хайтек» в

Что такое цифровой рубль?

Согласно докладу ЦБ, цифровой рубль — дополнительная форма российской национальной валюты, которая будет эмитироваться Банком России в цифровом виде. Цифровой рубль сочетает в себе свойства наличных и безналичных рублей.

Как и безналичные деньги, цифровой рубль делает возможными дистанционные платежи и расчеты онлайн. С другой стороны, как и наличные, цифровой рубль может использоваться в офлайн-режиме — при отсутствии доступа к интернету.

Цифровой рубль станет доступен всем субъектам экономики — гражданам, бизнесу, участникам финансового рынка, государству.

Подобно наличным и безналичным рублям, цифровой рубль будет выполнять все три функции денег:

Все три формы российского рубля будут абсолютно равноценными: как сейчас 1 рубль наличными эквивалентен 1 безналичному рублю, так и 1 цифровой рубль будет эквивалентен каждому из них.

Почему нужен цифровой рубль?

Цифровой рубль сможет сделать платежи еще быстрее, проще и безопаснее. Развитие цифровых платежей, равный доступ к цифровому рублю для всех экономических агентов приведут к снижению стоимости платежных услуг, денежных переводов и к росту конкуренции среди финансовых организаций.

Это послужит стимулом для инноваций как в сфере розничных платежей, так и в других сферах и поддержит развитие цифровой экономики. А уменьшение зависимости пользователей от отдельных провайдеров повысит устойчивость финансовой системы страны.

В чем разница с безналичным расчетом?

Важно, что планируется не выпуск новой альтернативной рублю валюты, а просто ввод еще одной формы рубля. Нас ждут наличные, безналичные и цифровые деньги, эквивалентные друг другу и обращающиеся параллельно.

Таким образом, отличия будут технологические и юридические, но они не будут иметь большого значение для простых граждан. В докладе ЦБ указано, что в обозримом будущем мы сможем совершать цифровые платежи в отсутствие интернета и мобильной связи. Да, удобно. Но, скорее всего, в итоге граждане даже не буду видеть разницы между безналичными и цифровыми деньгами.

Если идеи ЦБ останутся неизменными, то после ввода цифровой валюты мы потеряем такое свойство, как обезличенность денег.

Сейчас невозможно отследить конкретный рубль (если не брать в расчет криминальные истории, когда правоохранительными органами переписываются номера купюр). Деньги перемешиваются между собой на нашем счете или в нашем кошельке, мы не можем отследить, как давно и от кого мы получили конкретную монету.

Цифровой рубль — это уникальный цифровой код. Центральный Банк в докладе указал, что транзакции не будут анонимными. Таким образом, возможно будет индефицировать и каждого пользователя, и каждый цифровой рубль, а это означает тотальную прозрачность. Можно будет отследить «путешествие» конкретной цифровой монеты между лицами.

Эти выводы о цифровом рубле можно сделать из доклада ЦБ, они категорически не относятся к другим цифровым валютам, многие из которых и полюбились из-за своей анонимности.

Чем цифровой рубль отличается от биткоина?

Когда ЦБ только озвучил планы по цифровизации рубля, концепцию тут же стали сравнивать с криптовалютой. На цифровой платформе для выпуска будут использовать и блокчейн, и централизованные технологии, и это действительно роднит будущий рубль с криптой.

Но разница есть, первое — эмиссия: выпускать цифровой рубль будет только Банк России, никакого децентрализованного майнинга. Второе — цифровой рубль будет обязательством ЦБ и универсальным средством платежа, которое можно обменять на наличные или безналичные рубли один к одному.

Это означает, что права на новую форму денег закон будет охранять точно так же, как и на любую другую. В отличие от прав на те же биткоины и прочие криптовалюты, которые в России сейчас никак не попадают в правовое поле.

Как могут быть устроены транзакции с цифровым рублем?

Для граждан операции с цифровым рублем могут быть аналогичны использованию электронных кошельков, платежных или мобильных приложений. Транзакции с цифровым рублем будут проводиться как в онлайн-, так и в офлайн-режиме.

Для операций в режиме офлайн, без доступа к сетям связи пользователи смогут предварительно зарезервировать определенную сумму цифровых рублей в своем электронном кошельке подобно тому, как сейчас они берут с собой наличные, когда едут в места, где могут не приниматься платежные карты. А в режиме онлайн операции могут совершаться аналогично безналичным расчетам.

Зарубежный опыт

Переломным моментом в отношении мировых центробанков к цифровой валюте в Центре исследований экономической политики (CEPR) назвали попытку Facebook создать собственную криптовалюту Libra.

В ней — с учетом двухмиллиардной аудитории соцсети — рынок увидел возможность появления новой глобальной валюты. Попытка в итоге пошла не по плану компании — Libra пока так и остается в разработке.

Но она стала катализатором цифровых реформ, заявил глава Центрального банка Швеции Стефан Ингвес. Монетарные власти заинтересованы сохранять контроль над платежной системой, как и над финансовым сектором в более широком смысле, и защищать привлекательность национальной валюты.

К началу 2020 года, согласно опросу Банка международных расчетов (БМР), в котором участвовали 66 центральных банков, так или иначе над цифровыми валютами работали около 80% регуляторов.

При этом 40% перешли от концептуальных исследований к экспериментам. По данным Всемирного банка на апрель 2020 года, около 20% из этих же 66 центробанков рассматривали возможность введения цифровой валюты в ближайшие шесть лет.

В Китае работа над проектом была запущена еще в 2014 году, а в 2020-м власти начали публичное тестирование валюты, получившей название DCEP, в нескольких городах. Китай планирует полноценно начать использовать DCEP уже к Олимпийским играм — 2022 в Пекине.

Насколько безопасен цифровой рубль?

Главное, что смущает многих в цифровых валютах, — вопрос безопасности. Действительно, регулятору нужно будет вложить достаточно крупную сумму, чтобы сделать цифровую платформу для выпуска и управления новой формой рубля стабильной и защищенной, объясняет Денис Бурлаков, CEO финтех-компании RBK.money.

Точные цифры назвать сейчас сложно, но, к примеру, Сбербанк недавно оценил их в 20–25 млрд рублей.

Замечу, что потенциальных рисков действительно хватает: возможные уязвимости кошельков и криптографических алгоритмов, атаки хакеров на инфраструктуру, отказ систем из-за высокой нагрузки. Банки и платежные сервисы с такими рисками сталкиваются буквально каждый день и успешно с ними работают.

Когда появится цифровой рубль?

Банк России еще не принял решение о выпуске цифрового рубля. В консультативном докладе «Цифровой рубль» представлены возможные варианты и способы реализации такого решения, а также необходимые функциональные требования. Учитывая, что введение цифрового рубля станет значимым событием для экономики и общества.

Банк России считает принципиально важным обсудить ключевые аспекты, преимущества, возможные риски, этапы и сроки реализации этого проекта с финансовым сектором, экспертным сообществом, а также со всеми заинтересованными лицами.

Что такое цифровой рубль?

В чём отличие крипторубля от обычного рубля, зачем нужны цифровые деньги и какие криптовалюты выпускают другие государства.

Фото: Андрей Рудаков / Bloomberg / Getty Images

В апреле 2021 года ЦБ сформулировал концепцию дополнительной формы национальной валюты — цифрового рубля. Представители банка обещали, что уже в 2023 году проведут первые расчёты в крипторублях. Разберёмся, как это повлияет на бизнес и простых россиян, а заодно оценим, какого прогресса в создании цифровых валют добились другие страны.

Что такое крипторубль?

По замыслу ЦБ, крипторубль, он же цифровой рубль, — это третья, дополнительная форма национальной валюты, которая совместит свойства наличных и безналичных денег. Крипторублём можно будет расплачиваться и онлайн, и без подключения к сети. Для хранения крипторублей разработают цифровой кошелёк. С его помощью можно будет переводить или конвертировать деньги: обычные рубли в цифровые и наоборот. Как на физических банкнотах есть номер, так и у каждого цифрового рубля будет свой уникальный код.

Крипторубль выпускает и контролирует ЦБ РФ: он сможет заблокировать счёт или перевод средств, если посчитает операцию подозрительной. Сделать это будет просто, поскольку движение каждого цифрового рубля можно отследить по его уникальному коду, говорит операционный менеджер компании EMCD Дмитрий Кудинов. «В сети биткоина или Ethereum такое не может произойти, поскольку эти криптовалюты основаны на полностью децентрализованных блокчейнах. В них все участники сети (владельцы цифровых валют) равны между собой», — объясняет он.

Разработку прототипа платформы цифрового рубля завершили в декабре 2021 года. Тогда же состоялись первые тестовые переводы крипторубля между россиянами. В процессе участвовали три банка, хотя изначально о желании протестировать платформу говорили в 12 финансовых организациях. В апреле 2022 года новую форму валюты тестируют уже семь российских банков.

Как работает цифровой рубль?

ЦБ пока не раскрыл принцип работы платформы, но уже известно, что коммерческие банки будут получать крипторубли от ЦБ так же, как они получают наличные деньги. Для этого финансовая организация будет обменивать обычные рубли (которые лежат у неё на корреспондентском счёте) на цифровые. Клиенты банков смогут приобрести крипторубли через мобильное приложение.

Каждому владельцу цифрового рубля придётся завести как минимум два криптокошелька: один для оплаты в онлайне, другой — для покупок без подключения к сети. Первый будет находиться в приложении банка, которым человек уже пользуется. Второй будет установлен на смартфоне пользователя (вероятно, отдельным приложением). Чтобы оплатить товары или услуги без интернета, придётся заранее перевести на него деньги с первого кошелька.

В Центробанке планируют сделать переводы крипторублей между физлицами бесплатными. Бизнес тоже сможет использовать новую нацвалюту при расчётах. При этом комиссия для магазинов за оплату товаров должна быть ниже, чем комиссия Системы быстрых платежей (у СБП она составляет от 0,4 до 0,7% от стоимости товара или услуги). Однако такие данные ЦБ давал в апреле 2021 года, поэтому финальные тарифы могут измениться к моменту полноценного запуска платформы.

На платформе цифрового рубля также будут реализованы смарт-контракты, содержащие информацию об обязательствах сторон. Средства будут автоматически переводиться при выполнении всех условий соглашения — это позволит отказаться от услуг посредников в лице юристов или нотариусов. Смарт‑контракты могут пригодиться и для социальных выплат, и для расчётов с контрагентами.

В чём выгода цифрового рубля для граждан и государства?

Глава ЦБ Эльвира Набиуллина выделяет несколько преимуществ цифрового рубля для россиян. Во-первых, доступ к криптокошельку будет у клиентов любых банков (при этом кошелёк работает и без подключения к интернету). Во-вторых, транзакции цифрового рубля будут проходить по «привлекательным тарифам».

«Мы считаем, что вот эти качества будут востребованы, люди будут постепенно пробовать, смотреть какие‑то платежи. Если это будет удобнее, будут переключаться, будут держать деньги в трёх формах, как сейчас в двух держат», — отметила глава ЦБ.

Ещё одно преимущество для владельцев новой формы валюты — возможность отследить движения крипторубля. Благодаря уникальному коду украсть его будет гораздо сложнее, чем наличные или безналичные средства, считает финансовый эксперт Investing.com Россия Яна Шебалина. Но в этом состоит и один из главных недостатков цифрового рубля, отмечает операционный менеджер компании EMCD Дмитрий Кудинов.

«Получается, наличные пока ещё остаются единственным активом, который может гарантировать полную анонимность при соблюдении ряда условий», — заметил собеседник Skillbox Media. С его мнением согласен блокчейн-консультант и исследователь криптовалют Денис Смирнов. Внедрение цифрового рубля «представляет собой реализацию самых страшных сценариев, описанных фантастами в антиутопиях», считает он.

Выгоды для государства от введения цифрового рубля более очевидны, говорит Шибалина. Властям будет легче отслеживать уплату налогов, поскольку все доходы и расходы россиян станут прозрачными. Количество финансовых преступлений тоже может сократиться.

Одним из наиболее значимых преимуществ для бизнеса станет возможность заключать смарт-контракты. Она защитит предпринимателей от рисков по неисполнению договора со стороны контрагента. К тому же цифровой рубль облегчит компаниям ведение отчётности по расходу средств (благодаря блокчейну контролирующие органы смогут увидеть все транзакции).

«Прозрачность операций с цифровым рублём позволит упростить бизнес-сделки и логистические операции», — заявил советник заместителя председателя правления Промсвязьбанка Максим Хрусталев. Он приводит в пример работу смарт-контрактов при транспортировке груза разными видами транспорта. Гонорар перевозчику может автоматически перечисляться сразу после того, как акт приёма и передачи второму перевозчику будет оформлен.

Когда крипторубль выйдет в широкий оборот

Платформу планируют доработать к концу 2022 года. ЦБ предлагает запустить цифровой рубль в три этапа:

Регулятор пока не называет конкретных сроков реализации каждого из этапов. Полноценный запуск крипторубля должен состояться до 2030 года.

Какие ещё страны делают криптоаналог своей валюты и чем он отличается от рубля

Россия — далеко не первая страна, которая решилась на выпуск собственной цифровой валюты. В мире уже сформировалось понятие CBDC — цифровая валюта центрального банка (Central Bank Digital Currency).

«110 стран находятся на какой-то из стадий развития CBDC», — утверждает управляющий директор Международного валютного фонда (МВФ) Кристалина Георгиева.

El Petro получила статус второй официальной валюты Венесуэлы и применялась для расчётов за товары и услуги, а также выплаты пенсий, пособий, сбора госпошлин и налогов. Но уже к 2020 году у населения возникли проблемы с платежами в El Petro. Розничные торговцы в Венесуэле отказались принимать цифровые деньги из-за их обесценивания. При обмене El Petro на боливар ЦБ страны выдавал боливар по многократно заниженному курсу.

Экс-глава Национального совета торговли и услуг Венесуэлы Consecomercio Мария Каролина Узкатеги назвала El Petro «мошенничеством», поскольку официальный курс цифровой валюты не соответствовал действительности. Также венесуэльскую криптовалюту критиковало криптосообщество. Профильные организации, которые ранжируют цифровые активы, либо негативно отзывались об El Petro, либо вовсе не включали её в свои рейтинги.

В октябре 2020 года государственную цифровую валюту запустили Багамские Острова. Sand Dollar эквивалентен багамскому доллару и находится под полным контролем центробанка — это роднит валюту с российским крипторублём. Поначалу Sand Dollar можно было использовать только через приложение местной платёжной системы Island Pay, но цифровые деньги принимались не везде. В феврале 2021 года Mastercard и Island Pay объявили о запуске карты с поддержкой Sand Dollar. Это сделало конвертацию багамского криптодоллара практически мгновенной, а платить цифровой валютой стало можно везде, где принимают Mastercard.

В октябре 2021 года Нигерия также запустила собственную цифровую валюту — eNaira. Она выпускается центральным банком страны и находится в обороте наравне с привычными деньгами, но переводы с ней получаются быстрее и дешевле. Чтобы получить доступ к валюте, нужно скачать приложение eNaira, ввести идентификационные данные (имя, дату и место рождения, фото паспорта, адрес электронной почты), дождаться проверки и получить по электронной почте письмо для активации цифрового кошелька и входа в аккаунт. Скорее всего, аналогичная процедура будет и для цифрового рубля.

В 2022 году свою электронную валюту Jam-Dex запустила Ямайка. По данным Карибского института политических исследований (CaPRI), сегодня около 17% жителей Ямайки не имеют возможности завести банковский счёт. Чтобы заплатить за квартиру или купить продукты, им приходится обналичивать зарплатные чеки, теряя деньги на комиссиях. Власти страны рассчитывают, что цифровая валюта поможет повысить доступность финансовых услуг для этих слоёв населения.

Jam-Dex выпускается центробанком Ямайки, стоимость цифровых денег привязана к курсу ямайского доллара. С помощью криптовалюты можно оплачивать товары и услуги, для этого гражданам нужно завести цифровой кошелёк. Чтобы ускорить регистрацию людей на платформе, власти пообещали выплатить первым 100 000 пользователей по 2500 ямайских долларов (около 1150 рублей).

Китай начал разрабатывать цифровой юань (DCEP или e-CNY) ещё в 2014 году, а шестью годами позже Народный банк Китая (ЦБ КНР) запустил пилотный проект в четырёх городах. В январе 2022 года к проекту были подключены уже 10 крупных городов. Сегодня e-CNY принимают местные IT-гиганты, включая JD.com, Meituan и Trip.com.

Ещё к концу октября 2021 года пользователи открыли более 140 миллионов криптокошельков для хранения e-CNY — это эквивалентно одной десятой населения страны. Однако цифровая нацвалюта пока не пользуется большой популярностью, это заметно по небольшой сумме всех транзакций, отмечают эксперты. Местные жители предпочитают Alipay от Ant Group и WeChat Pay от Tencent (эти платёжные сервисы доминируют в Китае). При этом у властей есть способы приучить жителей к цифровому юаню: они могут отдать приоритет e-CNY при оплате ЖКХ и медицинских услуг, считают аналитики.

Цифровой рубль: что это такое простыми словами

Общие положения концепции опубликованы на официальном сайте ЦБ РФ. Посмотреть документ можно на странице по адресу: http://www.cbr.ru/Content/Document/File/120075/concept_08042021.pdf.

Как будет организован цифровой рубль

Концепция предполагает реализацию двухуровневой розничной модели цифрового рубля. Выглядит она следующим образом:

Алгоритм работы с цифровым рублем выглядит следующим образом:

Важно! Цифровой кошелек не является счетом в банке и существует только в системе ЦБ РФ. Поскольку операции выполняются на единой платформе, неважно, клиентами каких банков являются отправитель и получатель. Также исчезает привязка ко времени работы отделений и офисов финансовых организаций.

Преимущества цифрового рубля

От внедрения цифрового рубля должны остаться в выигрыше буквально все участники системы.

Конечный пользователь получает:

На заметку! Концепция предполагает и дополнительные преимущества (например, возможность заключения на платформе смарт-контрактов с гарантией контроля исполнения и оплаты), маркировку средств для целевого расходования (например, ограничение целей, на которые дети смогут потратить выделенные родителями деньги).

Регулятор и государство в его лице также обретут дополнительные преимущества:

Возможные проблемы цифрового рубля

Фактически главной проблемой цифровой валюты остается обеспечение должного уровня безопасности. Несмотря на планируемую защиту кошельков и транзакций с помощью криптоалгоритмов, использования цифровой подписи и прочих средств защиты, электронные кошельки, безусловно, станут целью злоумышленников, владеющих самыми современными программными и техническим средствами.

Оператору платформы придется разработать устойчивые алгоритмы защиты от хищения персональных данных владельцев кошельков и незаконного получения или подделки электронной подписи.

Когда рассчитывать на начало тестирования и широкое внедрение цифрового рубля

В концепции проекта «Цифровой рубль» приведены ориентировочные сроки тестирования системы. Его планировалось запустить в I квартале 2022 года, подключив к этому кроме оператора платформы несколько финансовых организаций. Этот процесс должен был продолжаться до конца 2022 года, а после устранения выявленных проблем планировался полный запуск проекта в финансовой системе страны.

Естественно, в текущей ситуации регулятору не до внедрения инноваций, поэтому начало тестирования и рабочая реализация платформы, скорее всего, сдвинутся на неопределенный срок. В то же время в условиях действующих сегодня в отношении России санкций новый надежный и удобный платежный инструмент российским пользователям не помешал бы. Возможно, при стабилизации экономики внедрение проекта войдет в список первоочередных задач Банка России.

Цифровой рубль: деньги, что и вправду любят счёт

«Цифровые платформы позволяют обойти банки» — так сформулировал главную привлекательную черту грядущего цифрового рубля, начало фактического обращения которого в России намечено уже на 2023 г., председатель комитета Госдумы по финансовому рынку Анатолий Аксаков. Утверждение это звучит для широких масс пользователей наличных и безналичных денег, мягко говоря, странновато: разве не банки обеспечивают денежное обращение внутри каждой страны и на международном уровне?

А если банки по какой-то причине и требуется обойти, не проще ли сделать ставку на уже существующие во множестве криптовалюты — как Сальвадор, около года назад легализовавший биткойн в качестве законного платёжного средства на своей территории? Зачем вообще вводить какой-то особый «цифровой рубль» (или цифровой юань, или цифровую рупию), если подавляющее большинство денег в мировом обороте сегодня и так цифровые — т. е. представлены в виде записей в банковских базах данных, а не в виде физических купюр и монет?

Попробуем разобраться — и ради пущей ясности начнём с самых базовых понятий.

Он такой же, как бумажный, только цифровой (источник: Банк России)

⇡#Фиат и бургеры

В повседневной жизни мы мало задумываемся над тем, что делает деньги деньгами, т. е. мерой стоимости (товаров и услуг), средством платежа (за те же самые товары и услуги) и предметом накопления. И всё же подспудно каждый наверняка понимает справедливость следующего рекурсивного определения: деньги — это во многом договорённость о том, что именно считать деньгами. Сами же по себе денежные знаки чаще всего не имеют реальной ценности, проистекающей из непосредственной полезности обозначающего деньги предмета — будь то пресловутые раковины каури, имевшие хождение ещё в первобытные времена, или современные бумажные банкноты.

Один из видов брюхоногих моллюсков семейства каури, раковины которых особенно активно применялись в качестве товарных денег, так и называется по-латыни — Monetaria moneta (источник: Wikimedia Commons)

Но кто и с кем договаривается, определяя ценность денег? Правильный ответ — все акторы экономических взаимодействий, включая государство, между собой. Для указания на тот факт, что монеты, банкноты, записи в банковских базах данных, хотя физически не стоят ничего, официально объявлены — и признаны экономическими акторами — легитимным платёжным средством, применяется термин фиатные деньги (от латинского выражения ita fiat, esto — «да будет так»). И в каждой стране договорённость эта достигается по-своему.

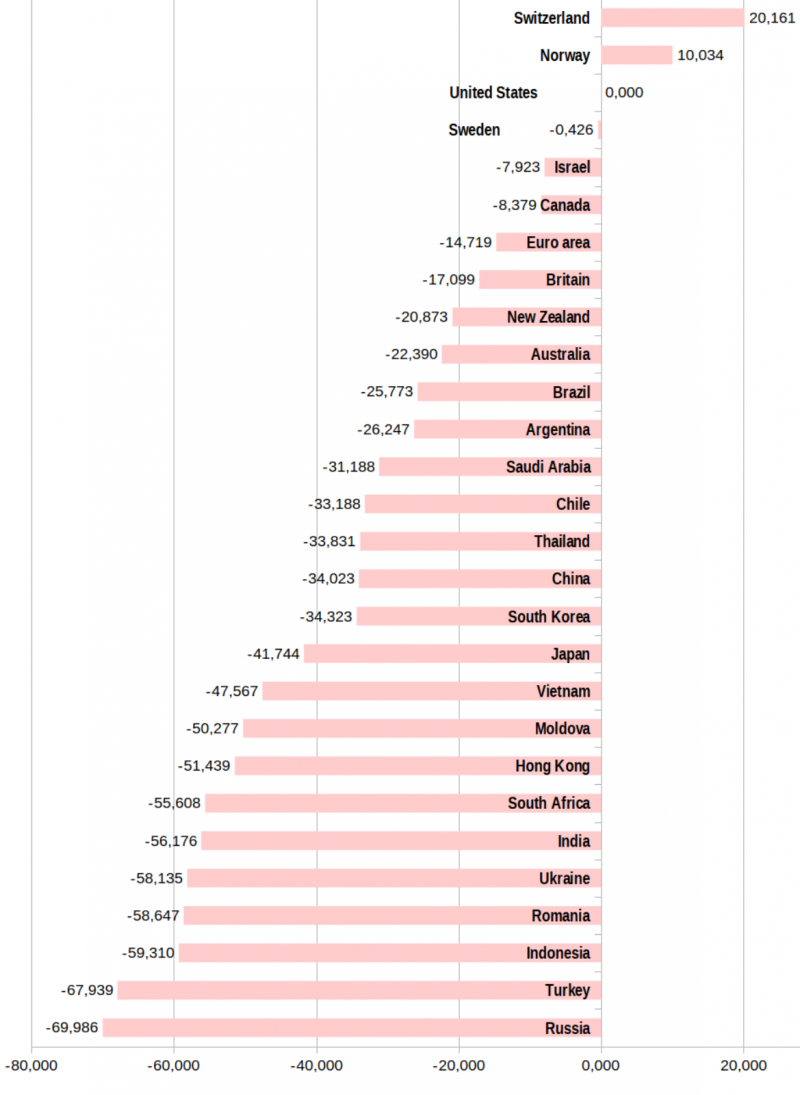

Вот почему, скажем, фактически та же самая (по составу, технологии приготовления и трудозатратам) всемирно известная булка с двумя котлетами в одной стране стоит 14382 единицы местной валюты, а в другой — 0,39 единицы. Разницу в договорённостях о номинальной ценности фиатных денег усиливает здесь объективное различие себестоимостей продуктов, воды, энергии и прочего от одной страны к другой: так, житель Дании на среднюю для этой страны зарплату может покупать почти по 39 бигмаков каждый день, тогда как гражданин Пакистана — лишь полтора.

«Индекс бигмака» (в данной таблице — по состоянию на январь 2022 г. для избранных стран) наглядно, хотя и в довольно узкой области общепита, демонстрирует паритеты покупательной способности валют (источник: The Economist)

Взгляд на экономику с бургерной колокольни позволяет приблизиться к пониманию того, что эффективные, устойчивые соотношения цен между товарами на внутреннем рынке (оставим пока в стороне особенности международной торговли) определяются балансировкой цен на товары и услуги в процессе экономических взаимодействий огромного множества различных акторов. И определяются именно благодаря деньгам: когда экономика страны работает в целом стабильно, это значит, что все участники рынка так или иначе договорились, сколько яблок надо отдавать за модельную стрижку, сколько литров бензина стоит один телевизор и т. п.

Понятно, что колебаний цен даже при стабильной экономике не избежать: осенью тех же яблок на рынок поступает больше, и они становятся дешевле; новый телевизор может оказаться «умнее» предыдущей модели и потому предлагаться дороже и т. д. Но в любом случае гораздо проще пересчитывать относительную ценность товаров и услуг не всякий раз напрямую, а в неких условных единицах — назовём их для определённости «деньгами». Современной экономике деньги нужны прежде всего как мера стоимости — и роль эту они более или менее успешно исполняют.