зачем нужен первоначальный взнос при кредите

Первоначальный взнос по кредиту

Первоначальный взнос — это одно из обязательных банковских условий для получения доступа к популярным кредитным программам, которые нацелены на предоставление крупных займов. Использование первоначального платежа, как правило, позволяет заемщику подтвердить свои намерения касательно своевременного погашения кредита. Финансовые учреждения рассматривают подобную выплату в качестве дополнительной гарантии, наряду с обеспечением сделки, страхованием и привлечением солидарных заемщиков для совместного кредитования.

Что такое первоначальный взнос?

Первоначальный взнос представляет собой определенный процент от суммы денежного кредита или оценочной стоимости полученного взаймы имущества. Условия осуществления подобной выплаты указываются в кредитном договоре.

Первоначальные взносы обычно требуются для получения:

Размер взноса в разных кредитных компаниях не одинаков. Если финансовое учреждение нацелено на расширение аудитории, уровень первоначального платежа снижается до десяти процентов. В случае предоставления крайне выгодных условий для заимствования средств величина взноса составляет около трети от суммы кредита. Необоснованное завышение требований может привести к снижению рейтинга кредитной организации и полному провалу продвигаемого продукта, поэтому банковские учреждения пытаются продумывать параметры сделок до мельчайших деталей.

Условия предоставления первоначального взноса обсуждаются сторонами заранее на этапе согласования всех разделов будущего договора. Кредитор может настоять на минимальном лимите для осуществления первого платежа, но максимальный размер взноса обычно определяет заемщик.

Зачем нужен первоначальный взнос по кредиту?

В последнее время наблюдается тенденция снижения размера первоначального взноса. Дело в том, что наличие обязательного платежа отпугивает потенциальных заемщиков. Существенное снижение спроса на долгосрочные кредитные продукты вынуждает финансовые учреждения пересмотреть условия сделок. Некоторые организации готовы даже отказаться от требований касательно первоначального взноса взамен на предоставление обеспечения в форме залога.

Цели использования первоначального взноса:

Чем больше заемщик готов внести средств на стадии оформления кредита, тем ниже процентную ставку может установить финансовое учреждение во время заключения договора. Пожалуй, именно улучшение исходных условий заимствования является основным плюсом программы долгосрочного кредитования с обязательным первоначальным взносом.

Преимущества первоначального взноса:

Схема кредитования с первоначальным платежом часто используется для сокращения количества регулярных взносов. Этот механизм финансирования приносит выгоду заемщику, поскольку снижается совокупная стоимость сделки. Чем меньше средств заемщик получает в кредит, тем ниже будут процентные начисления. Однако первый взнос по кредиту имеет минусы, о которых не стоит забывать в процессе заключения сделки с кредитором.

Недостатки первоначального взноса:

Вне зависимости от целей кредитования и стоимости займа, на эффективность первоначального взноса влияют два фактора. Речь идет о расчёте оптимального размера обязательной выплаты и выбранном клиентом источнике финансирования. Например, получение кредита для формирования первоначального взноса ощутимо повышает платежную нагрузку. В результате заемщики могут столкнуться со снижением уровня платежеспособности.

Как рассчитывается размер первого взноса по кредиту?

Минимальный размер первоначального взноса по кредиту обычно составляет около 30%. Чем больше денег готов заплатить клиент на начальных стадиях сделки, тем выше вероятность одобрения заявки. К тому же многие банки готовы улучшить условия конкретной сделки только после согласования с клиентом условий осуществления первого взноса.

На размер первоначального взноса влияют следующие факторы:

Своевременное осуществление заемщиком крупного первоначального платежа позволяет целенаправленно сократить срок кредитования при повышении размера ссуды. В итоге снижается совокупная стоимость кредита. На практике финансовые учреждения устанавливают фиксированные размеры взносов на уровне не более 60% от размера кредита. Однако далеко не каждый потенциальный заемщик может позволить себе столь крупную выплату.

Умышленное завышение размера обязательного взноса является одним из факторов кредитного риска. В свою очередь дисбаланс условий сделки приводит к снижению спроса на кредитный продукт. Чтобы поддерживать интерес потенциальных заемщиков к конкретным программам кредитования, финансовые учреждения стараются ориентироваться на рыночные условия. Таким образом, размер взносов сохраняется на уровне 10-40% от стоимости кредита.

Один из популярных способов расчёта суммы обязательного платежа по кредиту предполагает сопоставление рыночной и оценочной стоимости оформляемого взаймы имущества. Полученную разницу заемщик доплачивает из собственного кармана. К тому же стороны могут договориться об увеличении или снижения размера платежей за счет регулирования продолжительности сделки.

Как получить средства для первоначального взноса?

В идеале первый взнос по кредиту заемщик должен совершить на стадии заключения сделки. Настоятельно рекомендуется собрать необходимую сумму заранее. При наличии свободных средств можно отказаться от получения потребительского займа на первоначальный взнос. Выгоднее потратить личные сбережения, нежели выплачивать дополнительный кредит.

Заимствование денег на первый взнос всегда подразумевает наличие высоких рисков. Невозвращение потребительского кредита может привести к ощутимым проблемам с погашением основной ссуды. В итоге не стоит рассчитывать на низкие проценты или особое отношение кредитной организации.

Способы получения средств на первоначальный взнос:

Для безопасного заключения сделки взнос нужно оплачивать из личных средств заемщика. До оформления кредита клиент может получить выручку от продажи имущества или накопить необходимую сумму. В экстренных случаях допускается возможность заимствования средств для последующего осуществления взноса.

Процесс подготовки к внесению первоначального платежа предполагает:

В качестве источника первоначального взноса можно использовать имущество. Например, торговые компании, предлагающие ссуды на покупку автомобилей, принимают бившие в употреблении транспортные средства. Работающие в сфере POS-кредитования магазины тоже не прочь обменять старое оборудование на новые товары в рамках целевого кредита. Однако оценочная стоимость имущества, используемого в качестве первоначального взноса будет ощутимо ниже рыночных расценок.

Если планируется получение средств на осуществление первоначального взноса путем кредитования, следует тщательно спланировать процесс одновременного погашения двух займов. Прежде чем взять потребительский кредит на любые цели, придется выполнить соответствующие финансовые расчеты. Эксперты советуют воспользоваться кредитным калькулятором, оценив размер совокупного платежа, от которого зависит уровень финансовой нагрузки. Подробно придется проработать также графики предстоящих выплат для последовательного погашения нескольких займов.

Таким образом, применение первоначального взноса в процессе кредитования действительно приносит выгоду потенциальному заемщику, обеспечивая дополнительные гарантии для финансового учреждения. Тем не менее во многих случаях результат кредитования с использованием крупного первого платежа зависит от согласованности всех условий будущей сделки. К тому же заемщику настоятельно не рекомендуется занимать деньги для взноса. Чтобы не попасть впросак, необходимо сначала обсудить все параметры основного кредита, а в качестве источника средств для взноса использовать собственные личные сбережения или выручку от реализации имущества.

Вас также может заинтересовать:

Получение кредита — ответственное дело, требующее от заемщика заранее рассчитать финансовые последствия и четко представлять план действий по возврату кредитной организации заимствованных денежных средств. Для этого необходимо узнать и оценить параметры кредитного продукта. Какую информацию об условиях кредита обязан предоставить банк?

Какие непредвиденные обстоятельства в отрасли кредитования считаются форс-мажорными, а какие — нет. Как заемщик может защититься от потенциально опасных ситуаций на этапе сотрудничества с кредитной организацией. Как форс-мажоры могут отразиться на условиях кредитной сделки.

Заемщики с безупречной финансовой репутацией и стабильным доходом могут получить кредит на большую сумму, предоставив дополнительные гарантии. Крупные кредиты часто выдают под залог недвижимости. Рекомендации и советы по получению много денег в кредит — читайте в статье.

Зачем нужно рефинансировать потребительские кредиты, можно ли объединить несколько действующих кредитов, как улучшить условия, снизить размер ежемесячных выплат? Дополнительные условия рефинансирования, сравнения условий пяти крупнейших банков.

Размер первоначального взноса по ипотеке

Первоначальный взнос по ипотеке – то, с чем в первую очередь сталкиваются все, кто решает приобрести жилье. Что это такое? От чего зависит размер взноса, и для чего он нужен? Разберемся в деталях подробнее.

Первоначальный взнос по ипотеке – то, с чем в первую очередь сталкиваются все, кто решает приобрести жилье. Что это такое? От чего зависит размер и для чего он нужен? Разберемся в деталях подробнее.

Что такое первоначальный взнос?

Алексей и Ирина несколько лет снимали квартиру. Но однажды арендодатель решил продать жилплощадь и попросил пару съехать. Перед ними встал выбор: искать новое жилье для аренды или приобрести свое. Решившись на покупку собственной недвижимости, они начали изучать варианты ипотек от разных банков, а там и столкнулись с вопросом первоначального взноса.

Первоначальный взнос – это часть стоимости жилья, которую заемщик оплачивает из своих личных средств. Оставшуюся сумму клиент получает от банка под залог приобретаемой недвижимости.

Для первого взноса пригодятся любые накопления: собственные сбережения, материнский капитал, жилищные сертификаты, субсидии и т.д.

Иногда для внесения первоначального взноса берут потребительский кредит. Но это дополнительная финансовая нагрузка. Иногда кредит сопровождается просрочками платежей и приводит к неприятным последствиям. А потому банк, как правило, уменьшает сумму ипотечного займа для клиента с невыплаченным долгом. Поэтому кредит для первоначального взноса лучше не использовать. Лучше отложить оформление ипотеки, например, на год и накопить нужную сумму.

Зачем нужен первоначальный взнос

У наших героев возник логичный вопрос: зачем вообще придумали этот первоначальный взнос?

Может показаться, что первоначальный взнос нужен лишь банку. Отчасти это правда. Взнос – это что-то вроде залога. Банк хочет убедиться, что потенциальный заемщик финансово надежен.

Клиент, вступающий в долгосрочные кредитные обязательства, должен справляться с большими ежемесячными выплатами. Иначе он создаст проблемы не только себе, но и банку.

Но от первоначального взноса выигрывает и будущий заемщик. Все просто: чем больше взнос, тем меньше вам придется отдавать банку. Вы получите более привлекательные условия по ипотеке, а некоторые банки даже снижают процентную ставку. В общем, сплошная выгода.

Ирина вспомнила, что год назад ее знакомые взяли ипотеку без первоначального взноса. Есть ли такие виды ипотечного кредитования?

Есть. Но таких предложений очень мало. Ипотека без первоначального взноса – большой риск для банка. Поэтому, когда ваши знакомые говорят, что взяли ипотеку без «первоначалки», уточните, на каких условиях им согласовали займ.

Скорее всего, под «ипотекой без первого взноса» маркетологи подразумевают вовсе не бесплатный сыр. Банки всеми силами стараются стимулировать клиента внести хоть какую-то сумму на старте: использовать материнский капитал, заложить собственность или воспользоваться госпрограммами.

Вариантов существует много. Иначе заемщик рискует не только оформить ипотеку на невыгодных условиях, но и вовсе получить отказ.

Требования к размеру первоначального взноса

Наши герои подумали и решили продать загородный земельный участок, который находился в собственности Алексея – они все равно им не пользовались. Но ипотека – дело непростое, поэтому вопросы появлялись на каждом шагу. Какого размера должен быть первоначальный взнос?

Все зависит от программы кредитования. Среди предложений можно встретить первоначальный взнос всего 10%. Но за этой привлекательной цифрой стоит ряд условий:

Наверняка вы получаете заработную плату на карту определенного банка. Обратитесь туда за условиями ипотеки. Скорее всего вам предложат более выгодные проценты по первоначальному взносу. Банки лояльно относятся к своим зарплатным клиентам.

От чего зависит размер первоначального взноса по ипотеке

В основном запрашивают от 15 до 20 процентов. А если внесете 20% и больше, то смело рассчитывайте на снижение ставки. Банковские аналитики и вовсе приводят статистику: большинство россиян вносят примерно треть от стоимости квартиры, т.е. 30%.

Вообще, будет идеально, если вы внесете 50% своих средств в качестве взноса: такое соотношение позволяет выплатить ипотечный кредит без последствий для кошелька. Но, конечно, сколько платить на первом этапе все же решать вам, нужно отталкиваться от своих возможностей.

В среднем ипотека выплачивается за 4,5-5 лет. Получается, наличие ипотеки дает хороший стимул быстрее ее выплатить. Главное – рассчитать свои финансовые возможности и выбрать подходящий банк.

С минимальным взносом по ипотеке разобрались. А что насчет максимальной суммы? Есть ли какой-нибудь потолок?

Каждый банк сам устанавливает максимальный процент первоначального взноса. Но высокие выплаты на первом этапе бывают редки. Да и сам банк будет регулировать этот момент, ведь он не хочет потерять возможность заработать на процентах.

Какие еще преимущества для заемщика от большого первоначального взноса?

При низком первом взносе банк увеличит срок кредита, а вместе с ним увеличатся ежемесячные платежи, страховка. А это ведет к еще большей переплате.

Может, все же накопить? Оценить свои силы очень легко – онлайн калькулятор рассчитает, какая начальная сумма требуется, чтобы без труда выплатить ипотеку.

Что же все-таки делать, если денег на первоначальный взнос совсем нет? Неужели жилье купить не получится?

Не расстраивайтесь, жилье купить вы все-таки сможете. Есть варианты, как можно получить квартиру с минимальными вложениями или хотя бы найти первые средства.

Проанализируйте свою ситуацию, возможно один из следующих вариантов подходит вам:

Возможно, в это сложно поверить, но от государства реально получить поддержку в приобретении жилья. Узнайте в органах социальной защиты о программах субсидий и льгот для региона, в котором вы проживаете. Помимо государственных программ есть программы поддержки семей, оказавшихся в трудной ситуации, или для людей определенных профессий.

Если вы недавно стали родителями, то сможете использовать сертификат в качестве взноса по ипотеке. С 1 января 2020 года вы получите деньги после рождения даже первого ребенка. А это станет хорошим вложением в будущее жилье.

Для молодых семей, нуждающихся в улучшении жилища, действуют специальные условия по ипотеке. По программе «Молодая семья» можно получить субсидию от государства до 35% на первый взнос. Кстати, участвовать могут и семьи, где есть только один родитель.

Также существуют программы льгот для покупки жилья в сельской местности, а также на территории Дальнего Востока. Новостройки также входят в число жилья, на которое можно оформить льготы. Узнайте, строятся ли в вашем городе такие объекты.

Если вы военный, то при покупке жилья рассчитывайте на получение поддержки от государства. Эти льготы можно использовать в качестве первого взноса.

Возможно, ваш дом уже находится в очереди на замену ветхого жилья. Узнайте подробности у управляющей компании, которая обслуживает дом, или в органах местного самоуправления. В таком случае останется только подготовить документы и ждать заветного момента.

Возможно, ждать придется долго. Например, моя бабушка ждала три года. Но до сих пор помню ее счастье, когда она получила двухкомнатную квартиру в новостройке совершенно бесплатно.

Возможно, вы один из тех счастливчиков, кому досталась собственность в виде частного дома или участка земли. Необязательно ее продавать. Ипотека под залог недвижимости – отличная альтернатива, для тех, у кого нет средств на взнос.

У вас есть время, чтобы накопить свои собственные средства? Прекрасно. Не торопитесь – все же лучше расплачиваться своими деньгами. Но, если жилье нужно приобрести срочно, то попробуйте для начала занять у знакомых.

Такой вариант все же лучше, чем брать кредит или, еще хуже, микрозайм. Этого мы делать категорически не советуем. А вот взять деньги под расписку и постепенно отдавать их без накрученных процентов – отличный вариант, поможет без лишнего стресса оформить ипотеку.

Рекомендуем отнестись к займу у знакомых или родственников так же ответственно, как если бы это был кредит. Иначе вы рискуете испортить отношения с близкими людьми.

Как передать первоначальный взнос

У Ирины и Алексея наступил важный день. Они уже выбрали идеальное жилье и выгодную программу ипотеки. Дело осталось за малым – внести деньги. Оказалось, что это не так уж и сложно.

Многие заблуждаются, но первоначальный взнос вы платите не банку, а владельцу жилья или компании-застройщику, у которых покупаете недвижимость. Поэтому как платить, наличными или безналичными средствами, зависит от вас и договоренности с продавцом.

В день покупки ипотечный специалист поможет вам оформить оплату. Если вы решили воспользоваться материнским капиталом для оплаты первоначального взноса, то перед покупкой запросите информацию об остатке на счете.

Обязательно возьмите с продавца расписку о получении средств. В ней укажите персональные данные сторон, сумму, дату, цель, условия сделки и информацию о недвижимости.

После оплаты взноса деньги поступят на специальный счет, аккредитив. Продавец получит доступ к этому счету только после регистрации сделки. Ваши средства будут под надежной защитой, и вам не следует за них волноваться.

Первоначальный взнос по ипотеке – вещь нехитрая. Пусть вас не обманет мнение о том, что на ней можно сэкономить – это лишь обернется большими переплатами. Все же лучше постараться вложить все свои силы в самом начале, чтобы упростить ипотеку в будущем. Вы убедитесь сами: радость от нового жилья оправдает все вложения.

Размер первоначального взноса по ипотеке в 2021 году

Жить в своем доме или квартире – мечта многих. Однако не всегда приобретение жилья – это простая задача. Иногда приходится прибегать к помощи банков, обращаясь за выдачей кредита. Однако не у всех есть возможность оплатить первоначальный взнос по ипотеке. Тогда потенциальные заемщики начинают искать способы взять ипотеку без первоначального взноса или другие вероятные варианты.

Что такое первоначальный взнос и зачем он нужен?

Первоначальный взнос — сумма из личных средств заемщика, которую нужно внести при оформлении кредита. Это часть стоимости приобретаемой недвижимости в случае с ипотекой. Сколько первый взнос составит в рублях или процентах, будет зависеть от большого количества факторов:

Минимальный первоначальный взнос может составлять от 0% до 30%. Обычно, чем больше заемщик готов внести сразу, тем меньше процентная ставка по кредиту для него в дальнейшем.

Кроме того, ежемесячный платеж в дальнейшем также значительно уменьшается, поскольку, чем больше денег вы вносите, тем меньше нужно брать в долг у банка, соответственно, с меньшей суммы будут начисляться проценты.

В пору, когда ипотека только появилась на отечественном рынке финансовых услуг, многие банки выдавали средства на покупку жилья без первоначального взноса, а впоследствии имели много проблем с недобросовестными заемщиками.

Оформляя ипотеку в банке, первоначальный взнос лучше делать как можно больше. Таким образом переплата уменьшиться не только за счет того, что уменьшится процентная ставка, но и благодаря уменьшению срока кредита. Оптимальным называют соотношение 50 на 50 средств банка и собственных денег заемщика.

Источником первоначального взноса могут быть личные деньги заемщика либо средства от продажи недвижимости и другого имущества. В некоторых случаях банки допускают использование материнского капитала в качестве первого взноса по ипотеке.

Также возможен вариант использования в качестве первого взноса по ипотеке кредитных средств, однако это сильно усложнит выплату для клиента банка, поскольку увеличится долговая нагрузка и далеко не каждый будет способен справиться с ней.

Какой первоначальный взнос на ипотеку в 2021 году?

В 2021 году величина первоначального взноса колеблется от 0 до 50 процентов от стоимости объекта. Точное значение зависит от выбранной недвижимости и программы банка. Для квартир в первичном фонде взнос, как правило, минимальный. Вторичные объекты требуют единовременной оплаты от 0 до 20 процентов от цены. Максимальный взнос предполагают индивидуальные жилые дома и таунхаусы – до 50 процентов.

Однако получить кредит на новую квартиру сложнее. Если собрать деньги быстро не получается, лучше взять ипотеку на вторичное жилье. Первоначальный взнос в большинстве банков будет на порядок ниже – 15%.

Вне зависимости от стоимости жилья, первоначальный взнос в среднем должен быть не менее 30%, поэтому перед оформлением займа рекомендуется проверить, есть ли возможность собрать такую сумму, и если нет, вероятно, подыскать более дешевую квартиру или дом.

Где взять деньги для первоначального взноса?

Желание многих взять ипотеку упирается в 20-30% обязательного первоначального взноса, без которых банк попросту не согласится оформить заем.

Чтобы не попасть впросак, подавая заявку, а после одобрения обнаружив, что средств для внесения первого взноса недостаточно, необходимо:

Однако цены на жилье постоянно меняются и не всегда в сторону уменьшения, поэтому желательно собрать деньги как можно быстрее, ведь условия кредитной программы могут измениться и стать не такими привлекательными. Для этого можно продать какое-либо имущество, которое не является необходимым. Например, второй автомобиль.

Поиск ипотеки

Можно ли взять ипотеку без взноса?

На рынке банковских услуг существуют программы, не предполагающие минимального взноса. По таким вариантам процентная ставка часто выше, а срок для полного погашения – короче. В некоторых случаях отсутствие первого взноса не отражается на параметрах ипотеки.

Материнский капитал в качестве первоначального взноса

Государственная субсидия может быть использована в качестве первоначального взноса по ипотеке. Некоторые банки требуют внести от 10 до 20% от стоимости объекта из личных средств даже при участии материнского капитала. Следует учитывать, что маткапитал подразумевает обязательное выделение долей детям.

Первоначальный взнос по военной ипотеке

По военной ипотеке нет первоначального взноса. Вместо него используются накопления на специальном счете. Денежные средства перечисляет государство. Использовать сумму можно не ранее, чем через 3 года после открытия накопительного именного счета.

Часто задаваемые вопросы

Чем первоначальный взнос отличается от задатка?

Первоначальный взнос по ипотеке: вопросы и ответы

Если планируете приобрести квартиру в ипотеку, нужно быть готовым к тому, что банки редко дают кредит на полную стоимость квартиры и вам потребуется самостоятельно внести разницу — первоначальный взнос.

Что такое первоначальный взнос?

Первоначальный взнос — это сумма денег, которую накопил покупатель и которую он готов направить на покупку недвижимости.

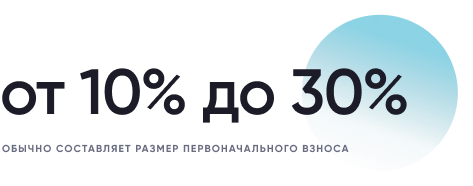

Как правило, при оформлении ипотеки банк выдает кредит не на все 100% стоимости недвижимости и просит клиента заплатить продавцу разницу (обычно от 10% до 30%) из собственных средств. Эти средства и являются первоначальным взносом.

Банк же со своей стороны выдает заемщику недостающую для покупки сумму в виде ипотечного кредита. В дальнейшем эту часть стоимости недвижимости называют ипотечным кредитом или основным долгом, а ипотечные заемщики возвращают ее банку в соответствии с условиями кредитного договора.

Чем первоначальный взнос отличается от задатка?

Задаток наиболее распространен при покупке недвижимости напрямую и без участия банка.

Задаток — это сумма, которую передает покупатель продавцу в качестве подтверждения серьезности намерений по приобретению недвижимости. Его размер определяется в предварительном договоре или в отдельном соглашении о задатке.

При оформлении ипотеки продавец может попросить внести задаток, чтобы снять объявление о продаже с рекламных площадок и прекратить показывать помещение другим претендентам. В таком случае задаток будет являться частью первоначального взноса и будет учтен при финальном расчете по сделке недвижимости и включен в сумму, которая будет указана в документе, подтверждающем произведение полного расчета по сделке — расписке. Как правило, из суммы задатка продавец оплачивает получение необходимых для оформления сделки документов, справок, а также иные сопутствующие расходы по сделке.

На что влияет первоначальный взнос?

Чаще всего, чем больше первоначальный взнос, тем ниже ставка по кредиту.

А также меньше ваш долг перед банком, меньше ежемесячные платежи и продолжительность ипотеки, а значит меньше и переплата банку в качестве процентов.

Какая сумма первоначального взноса является оптимальной?

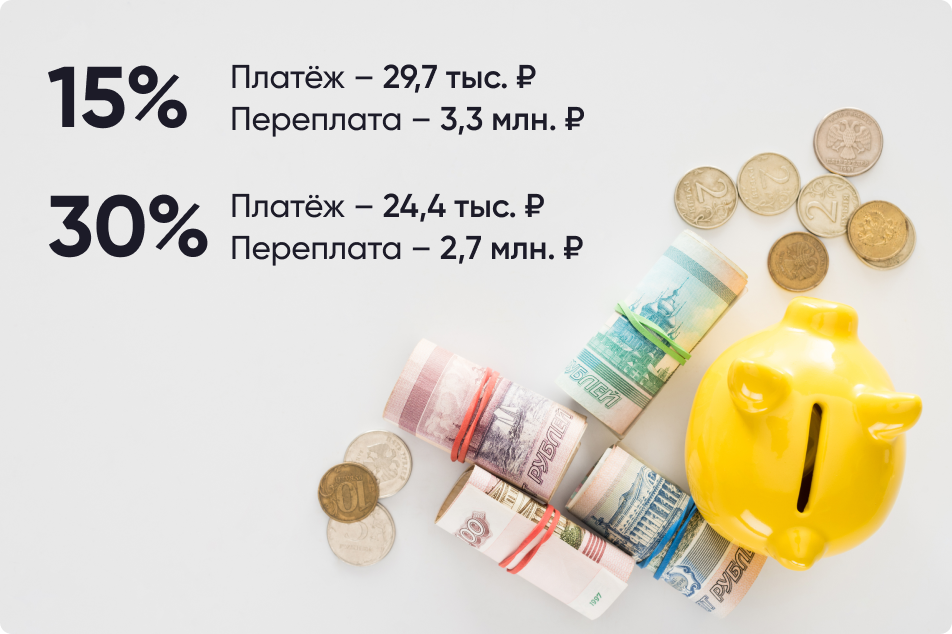

Чем больше вы можете внести в качестве первоначального взноса, тем лучше. Рассмотрим на конкретных примерах, каким образом он влияет условия кредита. Допустим, вы планируете оформить льготную ипотеку по ставке 7% на покупку квартиры за 4,5 млн рублей. Комфортным для вас сроком кредита является 20 лет.

Если вы выплачиваете минимально возможный по данной программе первоначальный взнос (15%), ежемесячный платеж составит 29,7 тыс. рублей, а банку вы переплатите больше половины стоимости квартиры, то есть 3,3 млн рублей.

Если же увеличить первоначальный взнос до 30%, например, за счет средств материнского капитала, ежемесячный платеж уже составит 24,4 тыс. рублей, а переплата уменьшится до 2,7 млн рублей (то есть вы заплатите банку меньше на 600 тыс. рублей).

От чего зависит минимальная сумма первоначального взноса?

В большинстве случаев минимальную сумму первоначального взноса определяет сам банк. Но когда речь идет о льготных ипотечных программах с господдержкой, их условия устанавливаются федеральным правительством или региональными органами власти. Как правило, минимальная сумма первоначального взноса варьируется от 10% до 20%.

Есть ли предельная сумма первоначального взноса?

Максимальную сумму первоначального взноса каждый банк устанавливает самостоятельно. Банку невыгодно, если взнос будет слишком высоким, потому что тогда он не сможет заработать на процентах.

«Слишком большие» первоначальные взносы — это редкая ситуация. Банки при определении максимального размера первоначального взноса исходят из принципа соразмерности требования к стоимости залога — обеспечению. Что это значит? Если, например, вы должны 20 тыс. рублей за квартиру стоимостью 5 млн. рублей и по причине перестали платить за нее, банк не сможет забрать квартиру в счет погашения вашего долга, так как стоимость квартиры существенно больше суммы долга. Соответственно, банк будет регулировать этот момент и ограничивать либо сумму кредита, либо первоначального взноса.

Бывают ли ипотечные кредиты без первоначального взноса?

Да, такие предложения существуют на рынке, но это довольно рискованно и для заемщика, и для банка. Как показывает практика, клиенты, которые оформляют ипотеку без первоначального взноса гораздо хуже справляются с обслуживанием кредита.

Как увеличить первоначальный взнос?

Для того, чтобы увеличить сумму первоначального взноса, можно воспользоваться мерами государственной поддержки, например, средствами материнского капитала (подробности о том, как это сделать, можно прочитать здесь). В 2021 году семьи при рождении первого ребенка могут получить 483 тыс. рублей, а при рождении второго выплата составит 639 тыс. рублей.

Как работает первоначальный взнос по военной ипотеке?

При военной ипотеке первоначальный взнос выплачивается из денежных средств, которые государство перечисляет на специальный счет военнослужащего в течение всего срока службы. Если на момент оформления ипотечного кредита накопленных средств недостаточно, военнослужащий может добавить недостающую сумму из своих средств.

Подробнее о том, как воспользоваться военной ипотекой, можно узнать в материале на спроси.дом.рф.

Стоит ли брать потребительский кредит на первоначальный взнос?

Использовать потребительский кредит для первоначального взноса не рекомендуется по нескольким причинам. Прежде всего, вся информация о выданных кредитах фиксируется в вашей кредитной истории, поэтому банк будет учитывать наличие у вас дополнительной финансовой нагрузки и вполне может отказать в выдаче ипотеки. Кроме того, потребительские кредиты, как правило, выдаются под достаточно высокий процент. Это означает, что вы переплатите не только за ипотечный, но и за потребительский кредит.