зачесть денежные средства в счет оплаты

Письмо о зачёте переплаты поставщику

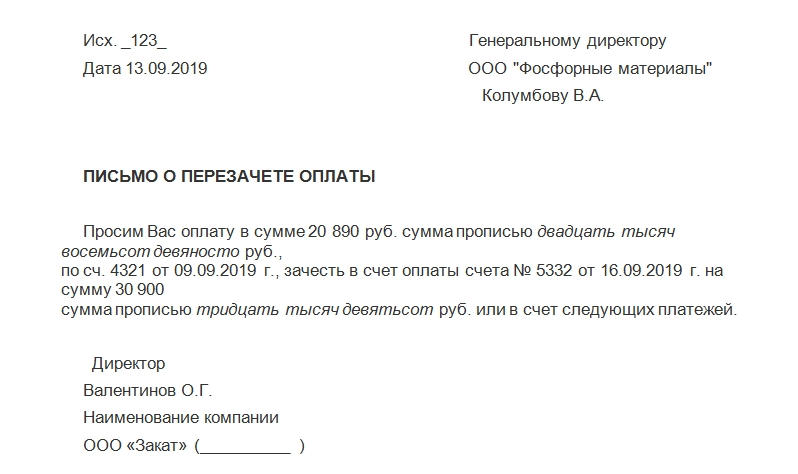

Письмо о зачете переплаты поставщику очень пригодится, если по какому-либо договору с контрагентом существует разница в оплате услуг или товара в большую сторону.

Причины переплаты

Переплата между контрагентами может произойти по ряду причин:

Перед тем как составлять письмо о зачете переплаты, нужно убедиться в том, что расчеты бухгалтерией организации произведены верно. Для этого поставщику предлагается составить двусторонний акт сверки. Это позволит прийти к общему мнению относительно суммы переплаты.

Состав бланка письма

Обычно подобного рода бумаги печатаются на бланках организации. На их верхней части расположены реквизиты компании. Если же деловое письмо печатается на обычном листе А4 без пометок, то в самом верху необходимо указать наименование и основные данные той организации, которая посылает сообщение.

Письмо должно содержать:

Варианты поведения

При возникновении переплаты есть два выхода: возврат средств либо их зачет по другим договорам. Отправка письма о зачете переплаты поставщику предполагает первый вариант, поэтому в нем должно быть конкретное указание, какие действия от поставщика ожидаются.

Варианты ответа на письмо

Поставщик может согласиться с предложенными в письме условиями, а может от них отказаться. Также, вероятно, при отказе он предложит свой вариант выхода из ситуации. Например, бухгалтерии поставщика будет гораздо удобнее (а их руководителю – выгоднее) перечислить лишние средства обратно, чем перечислять в счет будущих поставок.

Особенно вероятность таких обстоятельств повышает отсутствие в договоре между организациями информации по этому моменту. Таким образом, возможно, придется поставщику предоставлять еще одно письмо с просьбой возврата переплаченных средств.

Что делать с НДС

Если неверная оплата (за непоставленный товар, невыполненные услуги и пр.) была предоставлена вместе с НДС, то сумму этого платежа следует пересчитать. Алгоритм следующий:

Однако по последнему пункту есть принципиально важный нюанс. Та сумма, которая была переплачена, является, по сути, авансом к будущей поставке. Однако НДС принимать с нее не следует до совершения отгрузки или оказания услуг. Ведь в договоре (на который ссылается верный счет-фактура) указан другой номер договора с поставщиком. И до фактического совершения сделки вычет будет неправомерен.

В письме о зачете переплаты поставщику обязательно уточните, по какому конкретно договору возникла переплата и в какой сумме.

При этом обозначьте, что вы ожидаете от продавца. Например, чтобы он провел зачет по другим договорам. Приведите номер и дату договора, на который вы просите перекинуть переплату. В документе лучше проставить живые подписи и штампы, отправить его по почте или передать вместе с курьером. В деловой переписке не бывает мелочей.

Крайний случай

Если поставщик каким-либо образом не выполнил свои обязанности (поставка товара произошла не полностью, имело место ненадлежащее качество, неприемлемая задержка и пр.), то одним письмом о зачёте переплаты поставщику не обойтись. Организации придется изменять условия существующего договора либо вообще его расторгать.

Сколько хранится письмо и где регистрируется

Вся деловая переписка должна проходить через журнал исходящей документации. В нем отмечаются основное содержание письма, его номер и дата. Так можно подтвердить факт существования бумаги, если впоследствии по этому вопросу будут проводиться судебные разбирательства.

Что касается срока хранения, то для писем такого рода он составляет 5 лет.

Это связано с тем, что он имеет непосредственное отношение к деловым связям с поставщиком товаров или услуг. Когда систематизируют эти документы, письмо-просьбу и письмо, то ответ на него относят к единому делу. Только так можно восстановить весь ход переписки, изучить аргументы и требования обеих сторон впоследствии.

Проводим зачет с учетом последних разъяснений Пленума ВС

Нюансы проведения зачета в различных ситуациях неоднократно разъяснялись высшими судьями. Новые тенденции при проведении зачета обозначены в Постановлении Пленума ВС РФ от 11.06.2020 г. № 6 «О некоторых вопросах применения положений ГК РФ о прекращении обязательств».

Вкратце напомним, что зачет представляет собой способ прекращения обязательств (полностью или частично) при выполнении определенных условий. Эти условия прописаны в ст.410 ГК РФ. Так, чтобы провести зачет долгов требования должны быть встречными (т.е. когда у контрагентов взаимные долги), однородными, с наступившим сроком их исполнения либо с неуказанным сроком либо со сроком, определенным моментом востребования. А в некоторых случаях допускается зачет встречного однородного требования, срок которого не наступил. Для зачета достаточно заявления одной стороны.

Новые вводные от высших судей

Чтобы обеспечить единый подход в практике применения судами положений ГК РФ о прекращении обязательств, Пленумом разъяснены отдельные правила проведения зачета.

В Постановлении Пленум использует такие непривычные понятия как активное и пассивное требование. Первое означает требование инициатора зачета (т.е. это требование лица, которое выступает с заявлением о зачете), второе — требование, которым зачитывается активное требование (т.е. требование к самому заявителю зачета).

Однородность требований

Для зачета достаточно того, чтобы требования были однородными на момент проведения зачета.

Это означает, что встречные требования сторон в момент своего возникновения (т.е. изначально) могут быть неоднородными (например, требование о передаче вещи и требование о возврате суммы займа), а к моменту зачета уже будут однородны (требование о возмещении убытков за нарушение обязанности по передаче вещи и требование о возврате суммы займа).

Статья 410 ГК РФ допускает в том числе зачет активного и пассивного требований, которые возникли из разных оснований. При этом критерий однородности соблюдается при зачете требования по уплате основного долга (например, покупной цены по договору купли-продажи) на требование об уплате неустойки, процентов или о возмещении убытков (например, в связи с просрочкой выполнения работ по договору подряда).

Данный подход уже используется в судебной практике. Так, в Постановлении АС Московского округа от 26.06.2020 г. №А40-221264/2019 рассмотрена следующая ситуация.

Покупатель в нарушение условий договора поставки необоснованно отказался принимать продукцию поставщика. Вследствие этого поставщиком были понесены убытки за сверхнормативный оборот вагонов, оплату услуги по хранению продукции по вине покупателя. А поскольку покупатель отказался компенсировать убытки, то поставщик произвел на эту сумму зачет встречных требований. Такой зачет признан судом правомерным.

«Встречность» требований

«Встречность» требований означает, что обязательства возникают у одних и тех же лиц, одновременно являющихся и должниками, и кредиторами по отношению друг к другу. Такое определение «встречности» ранее давал Президиум ВАС РФ в постановлении от 21.02.2012 г. № 14321/11.

В определенных случаях, предусмотренных законом или договором, зачет может быть проведен в отношении требований, не являющиеся встречными. Например, при исполнении обязательства третьим лицом (п.4 ст.313 ГК РФ).

Зачет требования с ненаступившим сроком оплаты

Для проведения зачета нужно, чтобы срок исполнения обязательства по активному требованию (т.е. у инициатора зачета) наступил (за исключением случаев, когда срок не указан или определен моментом востребования). При этом для проведения зачета не является необходимым наступление срока исполнения пассивного требования (т.е. у стороны, которой предлагается провести зачет), если оно в соответствии с законом или договором может быть исполнено досрочно.

Когда обязательства считаются прекращенными зачетом

Обязательства считаются прекращенными зачетом в размере наименьшего из них не с момента получения заявления о зачете соответствующей стороной, а с момента, в который сами обязательства стали способными к зачету. Например, если срок исполнения требований наступил до заявления о зачете, то обязательства считаются прекращенными зачетом с момента наступления срока исполнения обязательства.

В случае если требования стали встречными в результате перемены лица в обязательстве, то момент их прекращения не может быть ранее даты такой перемены.

Зачет в случае истечения срока исковой давности

Нельзя провести зачет, если у активного требования (т.е. требования, которое предъявляет заявитель зачета) истек срок исковой давности.

Например, компания «Лютик» должна компании «Цветочек». В свою очередь, компания «Цветочек» должна компании «Лютик». Заявителем зачета является «Лютик». По дебиторской задолженности компании «Цветочек» истек срок исковой давности. До появления разъяснений Пленума суды отказывали в праве на зачет, если истек срок исковой давности по требованиям как компании «Лютик», так и компании «Цветочек».

Однако истечение срока исковой давности по пассивному требованию (в нашем примере компании «Цветочек») не препятствует проведению зачета.

На практике это означает, что если компания выступила с требованием о зачете, то кредитор компании вправе зачесть свой истекший долг новым требованием.

При этом при истечении срока исковой давности по активному требованию должник по нему, получивший заявление о зачете, не обязан в ответ на него сообщать о пропуске срока исковой давности кредитору (п.3 ст.199 ГК РФ).

Исходя из условий нашего примера, компании «Лютик» не выгодно выступать с инициативой проведения зачета.

Порядок прекращения встречных требований

Контрагенты по своему усмотрению могут определить порядок прекращения встречных требований, отличный от порядка, приведенного в ст.410 НК РФ. Например, стороны могут установить автоматическое их прекращение (т.е. не нужно никаких заявлений одной стороны о проведении зачета и т.п.) либо договором запретить их проведение без соглашения всех сторон.

Расширение способа зачета в определенных ситуациях

Еще одной новацией является расширение способов проведения зачета в случае обращения кредитора пассивного требования в суд. До разъяснений Пленума для проведения зачета нужно было подать встречный иск. Теперь можно не подавать иск, а направить заявление о зачете другой стороне и в возражении на исковое требование указать на прекращение обязательства путем зачета.

Также можно провести зачет в случае если пассивное требование (т.е. требование к заявителю) подтверждено вступившим в силу решением суда, а активное требование (т.е. требование заявителя) — нет. Такой зачет допускается, если стороны не возражают против его проведения.

Высшие судьи не возражают против проведения зачета в случаях, когда по одному из требований возбуждено исполнительное производство, а по-другому — нет.

Признание зачета недействительным

Зачет как способ прекращения обязательства является односторонней сделкой и может быть признан судом недействительным, в частности, по основаниям, предусмотренным главой 9 ГК РФ. Напомним, что односторонней является сделка, для совершения которой в соответствии с законом, иными правовыми актами или соглашением сторон необходимо и достаточно выражения воли одной стороны (п.1 и п.2 ст.154 ГК РФ).

Как зачесть переплату в счёт будущих платежей?

Ведущий экономист-консультант «Что делать Консалт»

Консультация эксперта

Возникают ситуации, когда у экономических субъектов имеется переплата по налогам или страховым взносам, выражаясь иными словами, заплатили в бюджет лишнего. Наш эксперт Надежда Четвергова рассмотрела в статье, как именно нужно зачесть имеющуюся переплату в счёт будущих платежей.

Переплату по налогу или страховым взносам (речь про ОПС, ОМС, ВНИМ) можно зачесть по правилам, установленным в ст. 78 НК РФ.

Также с этой даты с заявлением о зачёте или возврате суммы излишне уплаченного налога можно обратиться в любую ИФНС (ст. 78 НК РФ).

Правила зачёта страховых взносов изменения не затронули. Всё как прежде: зачесть переплату можно только по тому же виду взносов. Например, переплату по ОПС можно зачесть только на ОПС, переплату по ОМС в счёт ОМС.

Итак, что нужно сделать, чтобы произвести зачёт налога (все, кроме НДФЛ) и страхового взноса (речь о ОПС, ОМС, ВНИМ) в счёт будущих платежей.

1. Желательно, но необязательно. Провести сверку с налоговой инспекцией.

2. Заполните заявление.

2.1. Как заполнить форму заявления о зачёте переплаты по налогам в счёт предстоящих платежей.

Заявление о зачёте переплаты по налогу (пеням, штрафу) заполните следующим образом.

В поле «КПП» укажите код, присвоенный в налоговом органе, в который подаёте заявление.

В поле «Номер заявления» отразите порядковый номер заявления текущего года.

В поле «Статус плательщика» проставьте соответствующую цифру:

«4» — налоговый агент.

В поле «На основании статьи» отразите статью Налогового кодекса РФ, на основании которой проводится зачёт:

« 78 » — зачёт сумм излишне уплаченного налога (пеней, штрафа);

Далее укажите вид платежа, подлежащий зачёту:

В поле «Налоговый (расчётный) период (код)» укажите период образования переплаты.

Поле заполняется в следующем формате:

«ГД» — год (для случаев уплаты налога (пеней, штрафов) либо представления декларации (расчёта) один раз в год);

«01-12» — если выбран «МС»;

«01-04» — если выбран «КВ»;

«01-02» — если выбран «ПЛ»;

«00» — если выбран «ГД»;

Например: «МС.07.2021», «КВ.04.2021», «ПЛ.02.2021», «ГД.00.2021».

В полях «Код по ОКТМО» и «Код бюджетной классификации» отразите соответственно код муниципального образования по месту постановки на учёт и код бюджетной классификации платежа.

В разделе «Сведения о налоговом органе, принимающем на учёт поступления» отразите информацию о том, в каком размере (сумма цифрами в рублях и копейках) и на что направить переплату:

«2» — в счёт предстоящих платежей.

В поле «Налоговый (расчётный) период (код)» укажите период для того платежа, в счёт которого направляется переплата, в установленном формате. Если таких периодов несколько, заполните сведения о зачёте по каждому периоду отдельно.

Далее приведите код по ОКТМО по месту зачисления платежа, КБК платежа, в счёт которого направляется переплата, и код налогового органа, принимающего платёж.

Сведения о физическом лице, не являющемся ИП, организации не заполняют. Данный раздел заявления заполняют только физические лица (не ИП), которые не указали ИНН.

С образцами вы можете ознакомиться в СПС КонсультантПлюс:

2.2. Как заполнить заявление о зачёте суммы излишне уплаченных страховых взносов в счёт предстоящих платежей по тому же виду взноса.

Заявление о зачёте переплаты по страховым взносам (пеням, штрафу) заполните следующим образом.

В поле «КПП» укажите код, присвоенный в налоговом органе, в который подаёте заявление.

В поле «Номер заявления» отразите порядковый номер заявления текущего года.

В поле «Статус плательщика» проставьте код «3» — плательщик страховых взносов.

В поле «На основании статьи» укажите статью Налогового кодекса РФ, на основании которой осуществляется зачёт: «78» — зачёт сумм излишне уплаченных страховых взносов, пеней, штрафа.

Далее выберите вид платежа, подлежащий зачёту:

«3» — страховые взносы;

В поле «Налоговый (расчётный) период (код)» укажите период образования переплаты.

Для переплаты по страховым взносам отразите конкретную дату, установленную для уплаты взносов или представления отчётности. Например, если переплата возникла по итогам представления расчёта за 2021 год, укажите «31.01.2022».

Для зачёта суммы пеней, штрафа обозначьте год возникновения переплаты. Например, «ГД.00.2020».

В полях и отразите соответственно код муниципального образования по месту постановки на учёт и код бюджетной классификации платежа.

В разделе «Сведения о налоговом органе, принимающем на учёт поступления» отразите информацию о том, в каком размере (сумма цифрами в рублях и копейках) и на что направить переплату:

«2» — в счёт предстоящих платежей.

В поле «Налоговый (расчётный) период (код)» укажите период для того платежа, в счёт которого направляется переплата. Если таких периодов несколько, заполните сведения о зачёте по каждому периоду отдельно.

Далее приведите код по ОКТМО по месту зачисления платежа, КБК платежа, в счёт которого направляется переплата, и код налогового органа, принимающего платёж.

Сведения о физическом лице, не являющемся ИП, организации не заполняют. Данный раздел заявления заполняют только физические лица (не ИП), которые не указали ИНН.

3. Следующее, что нужно сделать после того, как заполнили заявление, это его подать, уложившись в отведённый срок.

По общему правилу, срок для обращения в инспекцию с заявлением о зачёте переплаты — три года со дня уплаты налога в излишнем размере ( п. 7 ст. 78 НК РФ).

Однако в этом правиле есть некоторое исключение. Если организация планирует произвести зачёт переплаты по прибыли в случае, когда налог по итогам года меньше уплаченных в течение года авансовых платежей, то срок подачи в налоговый орган заявления о зачёте переплаты в таком случае — три года с даты подачи декларации по итогам года, но не позднее установленного срока её представления ( Определение Верховного Суда РФ от 03.09.2015 № 306-КГ15-6527, Постановление Президиума ВАС РФ от 28.06.2011 № 17750/10, Письмо Минфина России от 15.06.2012 № 03-03-06/1/309, Информация ФНС России).

4. Ожидаем результат рассмотрения заявления о зачёте переплаты.

Если инспекция проводит камеральную проверку, срок принятия решения о зачёте начинается ( п. 8.1 ст. 78 НК РФ):

Также вы можете обратиться в суд с требованием обязать налоговый орган произвести зачёт ( п. 33 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Мы перечислили все необходимые действия налогоплательщика (плательщика страховых взносов) для осуществления им зачёта переплаты в счёт будущих платежей.

Надежда Четвергова, ведущий экономист-консультант ООО «Что делать Консалт»

Как зачесть свой долг

Если вы должны друг другу

Если два должника должны друг другу, они могут избавиться от своих долгов зачетом.

Зачесть долги можно как по соглашению должников, так и по решению одного из них. Зачет можно совершить до судебного разбирательства, в ходе или уже после него.

Чаще всего зачет используют организации и предприниматели. Но никто не запрещает простым гражданам зачесть долги друг перед другом. Например, сосед дал взаймы, а после этого залил квартиру того, кому одалживал, — такое совпадение. Ни у кого из соседей нет денег, чтобы расплатиться с долгами. Получается, сосед снизу должен отдать взятый долг, а сосед сверху должен компенсировать убытки от залива. Но соседи могут просто подписать соглашение о зачете и погасить долги друг перед другом без уплаты денег.

В статье расскажу, в каких случаях можно совершить зачет и как его правильно оформить.

Зачет по соглашению сторон

Погасить взаимные долги зачетом удобно и просто. Поэтому должники, которые не хотят «гонять» деньги или у которых их просто нет, добровольно договариваются о зачете. Все последствия и нюансы зачета можно зафиксировать в письменном соглашении.

Двусторонний зачет. Лица, у которых есть друг к другу требования, могут прекратить их на основании письменного соглашения о зачете.

Иногда такой документ называют не соглашением, а актом взаимозачета или как-то еще. Название не имеет значения — главное, чтобы в документе было указано, какие требования и в каком размере прекращаются зачетом.

По взаимному соглашению можно зачесть и неоднородные требования. Например, когда один участник соглашения должен деньги, а другой — передать две тонны пшеницы. Также можно прекратить требования, срок исполнения которых еще не наступил. Например, в феврале стороны могут договориться о зачете долгов, которые надо оплатить в марте.

Заключить соглашение можно, даже если ранее стороны заключили договор, в котором прописали запрет на зачет. В таком случае в соглашении о зачете необходимо указать, что такой запрет отменяется.

Зачесть можно требования, вытекающие как из одного и того же договора, так и из разных. Например, арендатор может погасить долг по арендным платежам в счет компенсации своих расходов на улучшение арендованного помещения — в этом случае взаимные требования возникли из одного договора. Такое возможно, если по договору арендодатель компенсирует расходы на текущий ремонт.

А вот пример из разных договоров. Иванов продал Петрову автомобиль за 400 тысяч рублей, а Петров сделал Иванову ремонт квартиры за эту же сумму. Иванов и Петров могут погасить денежные обязательства перед друг другом зачетом.

Чаще всего долг одной стороны больше долга другой. В таком случае зачет производится на меньшую из сумм. У стороны, задолженность которой была больше, часть обязательства останется непогашенной.

К примеру, компания «А» и компания «Б» заключили два договора — аренды и оказания услуг. По договору аренды «А» должна «Б» арендную плату в размере 100 тысяч рублей, а по договору оказания услуг «Б» должна «А» стоимость аудиторских услуг — 70 тысяч. Стороны могут заключить соглашение о зачете взаимных требований, в результате которого долг «Б» перед «А» полностью погасится, а «А» останется должна «Б» 30 тысяч рублей.

Многосторонний зачет. Соглашение о зачете могут подписать не только два, но и больше должников. Нет предельного количества лиц, участвующих в зачете.

Такой многосторонний зачет возможен, даже если не у всех должников есть взаимные обязательства — в таком случае должна быть круговая задолженность. Например, компания «А» должна «Б», «Б» должна «В», а «В» — компании «А».

Автоматический зачет. Можно заранее указать в договоре условие об автоматическом зачете взаимных обязательств. При автоматическом зачете обязательства прекращаются в момент, который заранее согласовали стороны.

Автоматический зачет можно произвести в счет погашения обязательств по разным договорам.

Например, две фирмы долго сотрудничали друг с другом. Первая покупала у второй тару под краску, а вторая у первой — краску. В одном из договоров стороны указали, что вторая компания оплатит первой краску частично деньгами, а частично — зачетом долга за тару.

В момент поставки краски произошел автоматический зачет встречных обязательств, его законность подтвердил суд.

Также в договоре можно прописать, в каком порядке стороны могут заявить о зачете.

Что происходит с налогами при зачете

Зачет не влияет на НДС и налог на прибыль, потому что зачет — это форма оплаты. Выручку для налога на прибыль и НДС стороны уже показали, когда отпускали товары, выполняли работы или оказывали услуги без оплаты. Зачет как форма оплаты не меняет ее сумму. Стороны зачета не должны перечислять друг другу суммы НДС, которые указаны в счетах-фактурах и других документах. В день зачета не надо корректировать ранее исчисленную сумму НДС.

При УСН «доход 6%» дата совершения зачета — дата получения дохода в сумме обязательства, которое погашается. В данном случае зачет — это способ погашения задолженности, то есть доход. Сумма, которую погасили зачетом, облагается налогом.

При УСН «Доходы минус расходы» зачет одновременно означает доход и расход. Суммы дохода и расхода учитываются в равной величине.

Обычный человек также получает доход при зачете и должен уплатить НДФЛ 13%. По общему правилу, если физлицо получает доход от компании или ИП, то они выступают его налоговыми агентами. Компания или ИП сами обязаны удержать и перечислить в бюджет НДФЛ.

Но если в результате зачета человек фактически не получает денег, то и НДФЛ не может быть удержан. Поэтому налоговый агент должен сообщить налогоплательщику и налоговому органу о невозможности удержать налог.

Зачет по инициативе одной стороны

Долги проще забирать, чем ждать, пока отдадут. Поэтому иногда только один из взаимных должников согласен на зачет. Некоторые должники надеются, что получат то, что должны им, а сами ничего возвращать не будут. Другие боятся подписывать соглашение о зачете, думая, что их обманут.

Чаще всего для зачета достаточно решения одного из должников, даже если другой возражает против него.

Заявление о зачете. Для одностороннего зачета надо составить заявление о зачете и направить его другой стороне. Согласие другой стороны на зачет не требуется — достаточно, чтобы она получила заявление о зачете.

Заявление надо направлять по адресу, указанному в Едином государственном реестре юридических лиц или индивидуальных предпринимателей — ЕГРЮЛ. Если должник — физическое лицо, заявление можно направить по адресу его регистрации. В договоре может быть указан другой адрес для направления писем — в таком случае заявление следует направить по этому адресу.

Заявление должен подписать руководитель организации, индивидуальный предприниматель или обычный человек. Если заявление подписывает лицо по доверенности, необходимо указать ее реквизиты и приложить копию к заявлению.

В заявлении о зачете должно быть четко прописано решение прекратить обязательства зачетом, а не предложение о зачете. Простое предложение совершить зачет не прекратит обязательства.

Сначала читать, потом подписывать

Также в заявлении следует детально описать прекращаемые обязательства, иначе суд может признать зачет несостоявшимся. Чтобы этого не произошло, можно сослаться на документы, в которых описаны обязательства: договоры, накладные, акты, передаточные документы.

Условия одностороннего зачета. Чтобы погасить обязательства зачетом в одностороннем порядке, требования должны быть встречными: кредитор должен должнику, а должник — кредитору.

При одностороннем зачете, в отличие от взаимного, требования должников друг к другу должны быть однородными — у них должны быть одинаковые предметы. Например, однородными будут денежный долг по оплате аренды и денежный долг по оплате услуг. Также однородными будут требования по поставке контрагентами друг другу пшеницы одинакового качества или векселя одного банка.

Срок требований должен уже наступить либо должен быть определен моментом востребования. Нельзя заранее совершить односторонний зачет.

Если должник получил заявление о зачете до того, как наступил срок исполнения его обязательства, то, когда этот срок наступит, такое досрочное заявление не прекратит обязательство.

Нельзя погашать зачетом обязательства:

Чтобы совершить односторонний зачет, в договоре не должно быть запрета на зачет. Нарушение такого договорного запрета одностороннего зачета влечет его ничтожность. Например, в договоре может быть такое условие, которое нельзя нарушать:

«Возникшие на основании Договора обязательства, в том числе обязательства по уплате неустойки и возмещению убытков, не могут быть прекращены полностью или частично зачетом встречных однородных требований».

Зачет при уступке долга

Кредитор может передать другому лицу свое право требования к должнику — это называется уступкой требований. Например, МФО часто продают долги заемщиков коллекторам. При этом новый или первоначальный кредитор должен письменно уведомить должника об уступке долга.

При уступке долга прекращается взаимность требований должников. Например, компания «А» должна компании «Б», а «Б» должна «А». Компании являются взаимными должниками и могут погасить свои долги зачетом. Но «А» продала свое право требования к «Б» другой фирме — «В». Теперь «Б» должна не «А», а «В». Взаимности долгов уже нет, ведь компания «В» не должна «Б».

Некоторые кредиторы не хотят допустить зачета и специально уступают свои требования другим лицам.

К примеру, Петров должен Иванову, а Иванов — Петрову. Петров хочет получить долг с Иванова, но при этом сам свой долг отдавать не хочет. Чтобы предотвратить зачет, Петров договаривается со своим другом Сидоровым о том, что уступит ему свое право требовать долг с Иванова. В таком случае Петров будет должен Иванову, а вот Иванов уже будет должен не ему, а Сидорову.

Но закон позволяет заявить о зачете, если требование возникло до уступки долга.

Например, 1 января 2020 года компания «А» продала свое право требования к фирме «Б» другой компании — «В».

«В» направила 5 января 2020 года в офис «Б» курьера, который передал уведомление об уступке долга. В свою очередь, у «Б» есть требования к первоначальному кредитору — компании «А», которая должна оплатить партию картриджей. Если «Б» поставила «А» картриджи до 5 января, «Б» сможет зачесть свой уступленный долг.

Если должника письменно не уведомили об уступке долга, заявление о зачете можно адресовать первоначальному кредитору. Новому кредитору невыгодно не уведомлять должника: обязательство должника прекратится зачетом первоначальному кредитору до уведомления об уступке.

Если же должника уведомили об уступке долга, то для зачета заявление надо направить новому кредитору. При этом должник может произвести зачет только после наступления срока возврата долга первоначальным кредитором.

В примере с партией картриджей новый кредитор — компания «В» — уведомил «Б» об уступке 5 января 2020 года. При этом «Б» поставила «А» партию картриджей 3 декабря. Но по договору «А» должна заплатить «Б» за картриджи лишь 25 января 2020 года. Поэтому «Б» сможет зачесть свой уступленный долг только 25 января.

Судебный зачет

Даже если у сторон есть взаимные долги, один из должников может попытаться получить свой долг через суд. В таком случае другой должник может заявить о зачете в ходе судебного разбирательства. Благодаря этому суд не будет взыскивать долг деньгами, а прекратит его зачетом. Такой зачет надо правильно оформить.

Отзыв на иск. Если один из взаимных должников успел заявить о зачете до предъявления к нему иска другим должником, надо сообщить об этом судье. Это можно сделать устно в ходе судебного разбирательства, но лучше описать, как был произведен зачет, в отзыве на иск.

В отзыве надо указать, как возник долг истца перед ответчиком и как ответчик заявил о зачете взаимных требований.

Вместе с отзывом в суд надо представить:

Если суд признает представленные документы достоверными, а зачет — правильно оформленным, то откажет в удовлетворении иска.

Встречный иск о зачете первоначального требования. Если один из взаимных должников взыскивает долг через суд, другой должник может зачесть свой долг, предъявив встречный иск. Произвести зачет путем простого направления заявления во время судебного разбирательства уже не получится.

Встречный иск — это иск ответчика к истцу. Его рассматривает тот же судья в том же судебном процессе, что и первоначальный иск. То есть в ответ на иск ответчик подает свой встречный иск, а не отзыв.

Например, компании «А» и «Б» должны друг другу. Третьего декабря 2020 года суд принял иск «А» о взыскании долга с «Б». До 3 декабря «Б» могла бы погасить долг, просто направив в адрес «А» заявление о зачете. Но начиная с 3 декабря 2020 года «Б» может зачесть свой долг, только предъявив встречный иск к «А».

В решении суда будет указана сумма, погашенная зачетом. Если цена одного из исков превышает цену другого, суд взыщет разницу с должника, долг которого больше.

Например, в Тамбове одна энергетическая компания просила суд взыскать с местной управляющей компании 54 632,88 Р за подачу горячей воды в многоквартирный дом. По мнению истца, УК неправильно рассчитывала коммуналку по горячей воде, поставляемой в другой дом.

Зачет на стадии исполнения судебных решений

Взаимные должники могут судиться друг с другом в разных судебных процессах, если заявят самостоятельные, а не встречные иски друг к другу. В таком случае оба должника получат судебные решения о взыскании задолженности друг с друга. Зачет возможен и в процессе исполнения таких решений.

Зачет через пристава. При удовлетворении иска суд выдает истцу исполнительный лист. С таким листом истец может обратиться в службу судебных приставов с просьбой обратить взыскание на имущество ответчика. Исполнительные листы передаются в отделы службы судебных приставов по месту нахождения должника. Пристав возбуждает исполнительное производство, в рамках которого может арестовать имущество должника, продать его с торгов или взыскать деньги со счета в банке.

Если два взаимных должника предъявили исполнительные листы друг к другу, то любой из них может попросить пристава произвести зачет. О зачете встречных однородных требований судебный пристав-исполнитель выносит постановление, которое утверждается старшим судебным приставом или его заместителем. Копия постановления направляется сторонам исполнительного производства.

Проще всего, если оба исполнительных листа находятся у одного судебного пристава. В таком случае пристав может произвести зачет по своей инициативе. Но исполнительные листы могут попасть к приставам из разных городов. В таком случае для зачета надо сообщить приставу, в каком отделе находится другой исполнительный лист.

Если пристав не захотел принимать постановление о зачете, на него можно пожаловаться в суд. Суд признает незаконным бездействие судебного пристава и обяжет его произвести зачет.

Например, два должника получили исполнительные листы по отношению друг к другу. Один из них потребовал от судебного пристава прекратить исполнительное производство зачетом. Пристав отказался, сославшись на то, что другой должник не согласился на зачет. Инициатор зачета пожаловался на пристава в суд и добился справедливости.

Судебный пристав должен погасить взаимные обязательства зачетом вне зависимости от согласия взаимного должника. Суд обязал пристава провести взаимозачет по исполнительным производствам.

Если же один из должников не предъявил исполнительный лист, зачет через пристава сделать не получится.

Например, в Калининградской области у завода и конструкторского бюро возникли взаимные долги. Бюро опередило завод — получило исполнительный лист и передало его в службу судебных приставов. Завод заявил о зачете и потребовал от пристава прекратить исполнительное производство. Пристав отказался это делать, и предприниматель подал на него жалобу в суд.

Суд отказался удовлетворять жалобу: пристав может сделать зачет, только если возбуждены два исполнительных производства. Так как только один из должников предъявил исполнительный лист, зачет невозможен.

Ходатайство об изменении способа исполнения судебного акта. Истец не обязан сразу передавать исполнительный лист приставам — это можно сделать в течение 3 лет со дня его получения в суде. Поэтому возможна ситуация, когда один должник предъявил исполнительный лист, а другой нет. В этом случае произвести зачет через пристава не получится.

Возможна и другая ситуация: пристав вернул исполнительный лист одному из взаимных должников, а другой должник передал свой лист для взыскания. Дело в том, что если у должника не окажется дохода или имущества, которое можно взыскать, то пристав прекратит исполнительное производство и вернет исполнительный лист взыскателю. Повторно предъявить исполнительный лист можно будет только по истечении 6 месяцев после его возврата.

Иногда взыскатели специально затягивают предъявление исполнительного листа, чтобы не допустить зачета.

К примеру, крупный банк должен 100 тысяч рублей индивидуальному предпринимателю за транспортные услуги. В свою очередь, предприниматель должен вернуть банку кредит в размере 500 тысяч рублей. Оба взаимных должника взыскали друг с друга долги через суд и получили исполнительные листы.

Банк предъявил исполнительный лист о взыскании долга с предпринимателя, а предприниматель не спешит предъявлять исполнительный лист к банку. В бездействии предпринимателя есть логика: взыскать долг с банка легко, ведь у него много имущества и резервов. А на счетах предпринимателя нет денег, и все свое имущество он переписал на родственников.

Предприниматель дождется, когда пристав прекратит исполнительное производство и вернет банку его исполнительный лист. В этот момент предприниматель предъявит исполнительный лист к банку и взыщет с него денежные средства. Пока банк повторно предъявит лист к предпринимателю, тот уже успеет снять деньги со счета и хорошенько их спрятать.

Чтобы произвести зачет в такой ситуации, можно попросить суд изменить способ исполнения судебного акта — вместо взыскания долга произвести зачет взаимных требований.

Для такого зачета надо сначала направить должнику заявление о зачете, а после этого — ходатайство в суд. Обращаться надо в суд, который принял решение о взыскании денег.