зачет переплаты алиментов в счет будущих платежей

Зачет переплаты алиментов в счет будущих платежей

Определение СК по гражданским делам Верховного Суда РФ от 8 октября 2013 г. N 5-КГ13-95

Судебная коллегия по гражданским делам Верховного Суда Российской Федерации в составе

председательствующего Горшкова В.В., судей Момотова В.В., Кликушина А.А.

рассмотрела в открытом судебном заседании дело по иску Панфиленко А.В. к Богомазовой Е.В. о взыскании сумм неосновательного обогащения и процентов за пользование чужими денежными средствами, по кассационной жалобе представителя Богомазовой Е.В. Богомазова В.Н. на решение Гагаринского районного суда города Москвы от 24 июля 2012 г. и апелляционное определение судебной коллегии по гражданским делам Московского городского суда от 4 марта 2013 г.

Решениями Люблинского районного суда г. Москвы от 28 февраля 2011 г., от 17 августа 2011 г., от 26 октября 2011 г. в удовлетворении заявлений об оспаривании действий судебного пристава-исполнителя отказано.

Ответчик возражала против удовлетворения иска.

Определением судебной коллегии по гражданским делам Московского городского суда от 8 октября 2012 г. решение Гагаринского районного суда г. Москвы от 24 июля 2012 г. оставлено без изменения.

Постановлением президиума Московского городского суда от 25 января 2013 г. определение судебной коллегии по гражданским делам Московского городского суда от 8 октября 2012 г. отменено, дело направлено на новое апелляционное рассмотрение.

В кассационной жалобе представителем Богомазовой Е.В. Богомазовым В.Н. ставится вопрос о передаче кассационной жалобы с делом для рассмотрения в судебном заседании Судебной коллегии по гражданским делам Верховного Суда Российской Федерации на предмет отмены решения Гагаринского районного суда города Москвы от 24 июля 2012 г. и апелляционного определения судебной коллегии по гражданским делам Московского городского суда от 4 марта 2013 г. ввиду нарушения норм материального права при рассмотрении данного дела, а именно неприменения к спорным правоотношениям норм гражданского и семейного законодательства, не допускающих обратного взыскания денежных сумм, уплаченных в качестве алиментов.

Определением судьи Верховного Суда Российской Федерации от 30 августа 2013 г. кассационная жалоба с делом переданы для рассмотрения в судебном заседании Судебной коллегии по гражданским делам Верховного Суда Российской Федерации.

Проверив материалы дела, обсудив доводы, изложенные в жалобе, Судебная коллегия по гражданским делам Верховного Суда Российской Федерации находит, что имеются основания, предусмотренные статьёй 387 Гражданского процессуального кодекса Российской Федерации для отмены в кассационном порядке решения Гагаринского районного суда города Москвы от 24 июля 2012 г. и апелляционного определения судебной коллегии по гражданским делам Московского городского суда от 4 марта 2013 г.

В соответствии со ст. 387 Гражданского процессуального кодекса Российской Федерации основаниями для отмены или изменения судебных постановлений в кассационном порядке являются существенные нарушения норм материального или процессуального права, которые повлияли на исход дела и без устранения которых невозможны восстановление и защита нарушенных прав, свобод и законных интересов, а также защита охраняемых законом публичных интересов.

Такие нарушения норм материального права были допущены судами при рассмотрении данного дела.

Между тем в силу подпункта 3 статьи 1109 Гражданского кодекса Российской Федерации не подлежат возврату в качестве неосновательного обогащения заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, возмещение вреда, причинённого жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счётной ошибки.

Согласно части 2 статьи 116 Семейного кодекса Российской Федерации выплаченные суммы алиментов не могут быть истребованы обратно, за исключением случаев:

отмены решения суда о взыскании алиментов в связи с сообщением получателем алиментов ложных сведений или в связи с представлением им подложных документов;

признания соглашения об уплате алиментов недействительным вследствие заключения его под влиянием обмана, угроз или насилия со стороны получателя алиментов;

установления приговором суда факта подделки решения суда, соглашения об уплате алиментов или исполнительного листа, на основании которых уплачивались алименты.

При таких обстоятельствах Судебная коллегия по гражданским делам Верховного Суда Российской Федерации пришла к выводу о нарушении постановленными решениями прав ответчика, как получателя алиментов, а также прав её несовершеннолетних детей.

Указанные выше нарушения судом первой инстанции норм материального права, не были устранены и судом апелляционной инстанции.

Допущенные судами первой и апелляционной инстанций нарушения норм материального права являются существенными и непреодолимыми, в связи с чем могут быть исправлены только посредством отмены решения Гагаринского районного суда города Москвы от 24 июля 2012 г. и апелляционное определение судебной коллегии по гражданским делам Московского городского суда от 4 марта 2013 г. с направлением дела на новое рассмотрение в суд первой инстанции.

решение Гагаринского районного суда города Москвы от 24 июля 2012 г. и апелляционное определение судебной коллегии по гражданским делам Московского городского суда от 4 марта 2013 г. отменить, направить дело на новое рассмотрение в суд первой инстанции.

Как зачесть и вернуть переплату по налогам с 1 октября 2020 года

Как было. До 1 октября налоговики засчитывали переплату только по налогам одного вида: переплату по федеральным налогам можно было зачесть только в федеральный бюджет, по региональным — в региональный бюджет, по местным — в местный.

Например, если организация переплатила в бюджет НДС, этой переплатой можно было «закрыть» недоимку только по федеральным налогам — налог на прибыль, водный налог, акцизы и прочее. Но переплату по НДС нельзя было «перекинуть» на имущественный или транспортный налог. Потому что оба налога относятся к региональному бюджету, и зачету не подлежали.

Вернуть переплату на расчетный счет могла даже организация-должник. Например, у предприятия был долг по налогу на прибыль — 7000 ₽, а по транспортному налогу образовалась переплата в размере 10 000 ₽. Несмотря на это, налоговики в полном размере вернули «транспортную» переплату на расчетный счет. Чтобы закрыть недоимку по налогу на прибыль, бухгалтеру организации пришлось отправлять новый платеж.

Как стало. С 1 октября 2020 года переплата больше не зависит от уровня бюджета. Излишками денег из федерального, регионального и местного бюджета можно закрыть любой долг по налогам, включая задолженность по штрафам и пеням. Вернуть на расчетный счет можно только остаток средств, который получится после зачета недоимки.

Например, компания не смогла заплатить налог по УСН за 2019 год, и у нее образовалась задолженность по упрощенному налогу. При этом компания переплатила налог на имущество. Налоги относятся к разным бюджетам: УСН — федеральный налог, налог на имущество — региональный. Для наглядности мы внесли в таблицу, как действовать предприятию, если такая ситуация сложилась до и после 1 октября 2020 года.

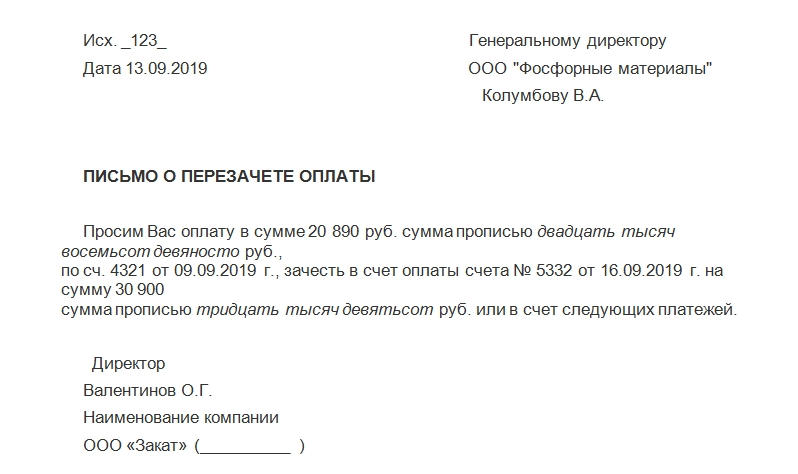

Письмо о зачёте переплаты поставщику

Письмо о зачете переплаты поставщику очень пригодится, если по какому-либо договору с контрагентом существует разница в оплате услуг или товара в большую сторону.

Причины переплаты

Переплата между контрагентами может произойти по ряду причин:

Перед тем как составлять письмо о зачете переплаты, нужно убедиться в том, что расчеты бухгалтерией организации произведены верно. Для этого поставщику предлагается составить двусторонний акт сверки. Это позволит прийти к общему мнению относительно суммы переплаты.

Состав бланка письма

Обычно подобного рода бумаги печатаются на бланках организации. На их верхней части расположены реквизиты компании. Если же деловое письмо печатается на обычном листе А4 без пометок, то в самом верху необходимо указать наименование и основные данные той организации, которая посылает сообщение.

Письмо должно содержать:

Варианты поведения

При возникновении переплаты есть два выхода: возврат средств либо их зачет по другим договорам. Отправка письма о зачете переплаты поставщику предполагает первый вариант, поэтому в нем должно быть конкретное указание, какие действия от поставщика ожидаются.

Варианты ответа на письмо

Поставщик может согласиться с предложенными в письме условиями, а может от них отказаться. Также, вероятно, при отказе он предложит свой вариант выхода из ситуации. Например, бухгалтерии поставщика будет гораздо удобнее (а их руководителю – выгоднее) перечислить лишние средства обратно, чем перечислять в счет будущих поставок.

Особенно вероятность таких обстоятельств повышает отсутствие в договоре между организациями информации по этому моменту. Таким образом, возможно, придется поставщику предоставлять еще одно письмо с просьбой возврата переплаченных средств.

Что делать с НДС

Если неверная оплата (за непоставленный товар, невыполненные услуги и пр.) была предоставлена вместе с НДС, то сумму этого платежа следует пересчитать. Алгоритм следующий:

Однако по последнему пункту есть принципиально важный нюанс. Та сумма, которая была переплачена, является, по сути, авансом к будущей поставке. Однако НДС принимать с нее не следует до совершения отгрузки или оказания услуг. Ведь в договоре (на который ссылается верный счет-фактура) указан другой номер договора с поставщиком. И до фактического совершения сделки вычет будет неправомерен.

В письме о зачете переплаты поставщику обязательно уточните, по какому конкретно договору возникла переплата и в какой сумме.

При этом обозначьте, что вы ожидаете от продавца. Например, чтобы он провел зачет по другим договорам. Приведите номер и дату договора, на который вы просите перекинуть переплату. В документе лучше проставить живые подписи и штампы, отправить его по почте или передать вместе с курьером. В деловой переписке не бывает мелочей.

Крайний случай

Если поставщик каким-либо образом не выполнил свои обязанности (поставка товара произошла не полностью, имело место ненадлежащее качество, неприемлемая задержка и пр.), то одним письмом о зачёте переплаты поставщику не обойтись. Организации придется изменять условия существующего договора либо вообще его расторгать.

Сколько хранится письмо и где регистрируется

Вся деловая переписка должна проходить через журнал исходящей документации. В нем отмечаются основное содержание письма, его номер и дата. Так можно подтвердить факт существования бумаги, если впоследствии по этому вопросу будут проводиться судебные разбирательства.

Что касается срока хранения, то для писем такого рода он составляет 5 лет.

Это связано с тем, что он имеет непосредственное отношение к деловым связям с поставщиком товаров или услуг. Когда систематизируют эти документы, письмо-просьбу и письмо, то ответ на него относят к единому делу. Только так можно восстановить весь ход переписки, изучить аргументы и требования обеих сторон впоследствии.

Зачет переплаты по налогам: новое с 1 октября 2020 года

С 1 октября 2020 года появились новые возможности по зачету переплаты в бюджет по разным видам налогов. Как произвести зачет? Можно ли зачесть переплату по налогам в счет уплаты страховых взносов и НДФЛ?

Новые правила зачета с 1 октября 2020 г.

Налогоплательщик имеет право либо на возврат излишне уплаченной суммы налога либо на зачет ее в счет предстоящих платежей по этому или другим налогам, в счет погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения (п. 1 ст. 78 НК РФ).

С 1 октября 2020 года уточнен порядок зачета излишне уплаченных налогов и сборов, с этой даты абзац 2 п. 1 ст. 78 НК РФ, разрешающий зачет исключительно по соответствующим видам налогов и сборов (федеральные, региональные, местные) утратил действие (пп. а п. 22 ст. 1, п. 6 ст. 1 Федерального закона от 29.09.2019 N 325-ФЗ.

Т. е. до 1 октября 2020 года не допускалось, например, переплату по транспортному (региональному) налогу зачитывать в счет недоимки по земельному (местному) налогу. С 01.10.2020 это препятствие устранено и зачесть переплату по налогу можно в счет любого налога (пени или штрафа) вне зависимости от того, является он федеральным, региональным или местным.

Указанные правила зачета сумм налогов и сборов (пеней и штрафов по ним) не распространяются на страховые взносы. Сумма излишне уплаченных страховых взносов подлежит зачету по соответствующему бюджету государственного внебюджетного фонда (ПФР, ФСС, ФОМС), в который эта сумма была зачислена, в счет предстоящих платежей плательщика по этому взносу, а также в счет задолженности по соответствующим пеням и штрафам (п. 1.1 ст. 78 НК РФ).

Особенности зачета переплаты по НДФЛ

В отношении переплаты по НДФЛ есть особенности. Зачет излишне уплаченных сумм НДФЛ у налогового агента в счет будущих платежей по НДФЛ не производится. В связи с тем, что не допускается уплата НДФЛ за счет средств налогового агента (за исключением взыскания НДФЛ с налогового агента по итогам налоговой проверки) (п. 9 ст. 226 НК РФ, письмо ФНС от 06.02.2017 N ГД-4-8/2085@ «О проведении зачетов»). Суммы, ошибочно перечисленные налоговым агентом по реквизитам уплаты НДФЛ возможно зачесть в счет погашения задолженности по другим налогам (кроме НДФЛ). При этом после 01.10.2020 вид налога, в счет которого будет производиться зачет (федеральный, региональный, местный), не будет иметь значения.

Как провести зачет

Для зачета переплаты налога (сбора) в счет предстоящих платежей по этому или иному налогу в налоговый орган направляется заявление по утвержденной форме (п. 4 ст. 78 НК РФ). Форма заявления утверждена Приказом ФНС России от 14.02.2017 N ММВ-7-8/182@. Заявление можно направить по месту своего учета в письменном виде, либо в электронной форме с усиленной квалифицированной электронной подписью по ТКС или через личный кабинет налогоплательщика (п. 4 ст. 78 НК РФ). Формат заявления в электронной форме утвержден Приказом ФНС России от 18.03.2019 N ММВ-7-8/137@).

Переплату в счет погашения недоимки по налогам (пеням, штрафам) инспекция зачтет самостоятельно не более чем за три года со дня уплаты указанной суммы налога. При этом налогоплательщик не лишен права самостоятельно подать заявление о зачете в этом случае (п. 5 ст. 78 НК РФ). Решение налогового органа о зачете суммы излишне уплаченного налога принимается в течение десяти дней со дня получения указанного заявления или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

Как зачесть переплату в счёт будущих платежей?

Ведущий экономист-консультант «Что делать Консалт»

Консультация эксперта

Возникают ситуации, когда у экономических субъектов имеется переплата по налогам или страховым взносам, выражаясь иными словами, заплатили в бюджет лишнего. Наш эксперт Надежда Четвергова рассмотрела в статье, как именно нужно зачесть имеющуюся переплату в счёт будущих платежей.

Переплату по налогу или страховым взносам (речь про ОПС, ОМС, ВНИМ) можно зачесть по правилам, установленным в ст. 78 НК РФ.

Также с этой даты с заявлением о зачёте или возврате суммы излишне уплаченного налога можно обратиться в любую ИФНС (ст. 78 НК РФ).

Правила зачёта страховых взносов изменения не затронули. Всё как прежде: зачесть переплату можно только по тому же виду взносов. Например, переплату по ОПС можно зачесть только на ОПС, переплату по ОМС в счёт ОМС.

Итак, что нужно сделать, чтобы произвести зачёт налога (все, кроме НДФЛ) и страхового взноса (речь о ОПС, ОМС, ВНИМ) в счёт будущих платежей.

1. Желательно, но необязательно. Провести сверку с налоговой инспекцией.

2. Заполните заявление.

2.1. Как заполнить форму заявления о зачёте переплаты по налогам в счёт предстоящих платежей.

Заявление о зачёте переплаты по налогу (пеням, штрафу) заполните следующим образом.

В поле «КПП» укажите код, присвоенный в налоговом органе, в который подаёте заявление.

В поле «Номер заявления» отразите порядковый номер заявления текущего года.

В поле «Статус плательщика» проставьте соответствующую цифру:

«4» — налоговый агент.

В поле «На основании статьи» отразите статью Налогового кодекса РФ, на основании которой проводится зачёт:

« 78 » — зачёт сумм излишне уплаченного налога (пеней, штрафа);

Далее укажите вид платежа, подлежащий зачёту:

В поле «Налоговый (расчётный) период (код)» укажите период образования переплаты.

Поле заполняется в следующем формате:

«ГД» — год (для случаев уплаты налога (пеней, штрафов) либо представления декларации (расчёта) один раз в год);

«01-12» — если выбран «МС»;

«01-04» — если выбран «КВ»;

«01-02» — если выбран «ПЛ»;

«00» — если выбран «ГД»;

Например: «МС.07.2021», «КВ.04.2021», «ПЛ.02.2021», «ГД.00.2021».

В полях «Код по ОКТМО» и «Код бюджетной классификации» отразите соответственно код муниципального образования по месту постановки на учёт и код бюджетной классификации платежа.

В разделе «Сведения о налоговом органе, принимающем на учёт поступления» отразите информацию о том, в каком размере (сумма цифрами в рублях и копейках) и на что направить переплату:

«2» — в счёт предстоящих платежей.

В поле «Налоговый (расчётный) период (код)» укажите период для того платежа, в счёт которого направляется переплата, в установленном формате. Если таких периодов несколько, заполните сведения о зачёте по каждому периоду отдельно.

Далее приведите код по ОКТМО по месту зачисления платежа, КБК платежа, в счёт которого направляется переплата, и код налогового органа, принимающего платёж.

Сведения о физическом лице, не являющемся ИП, организации не заполняют. Данный раздел заявления заполняют только физические лица (не ИП), которые не указали ИНН.

С образцами вы можете ознакомиться в СПС КонсультантПлюс:

2.2. Как заполнить заявление о зачёте суммы излишне уплаченных страховых взносов в счёт предстоящих платежей по тому же виду взноса.

Заявление о зачёте переплаты по страховым взносам (пеням, штрафу) заполните следующим образом.

В поле «КПП» укажите код, присвоенный в налоговом органе, в который подаёте заявление.

В поле «Номер заявления» отразите порядковый номер заявления текущего года.

В поле «Статус плательщика» проставьте код «3» — плательщик страховых взносов.

В поле «На основании статьи» укажите статью Налогового кодекса РФ, на основании которой осуществляется зачёт: «78» — зачёт сумм излишне уплаченных страховых взносов, пеней, штрафа.

Далее выберите вид платежа, подлежащий зачёту:

«3» — страховые взносы;

В поле «Налоговый (расчётный) период (код)» укажите период образования переплаты.

Для переплаты по страховым взносам отразите конкретную дату, установленную для уплаты взносов или представления отчётности. Например, если переплата возникла по итогам представления расчёта за 2021 год, укажите «31.01.2022».

Для зачёта суммы пеней, штрафа обозначьте год возникновения переплаты. Например, «ГД.00.2020».

В полях и отразите соответственно код муниципального образования по месту постановки на учёт и код бюджетной классификации платежа.

В разделе «Сведения о налоговом органе, принимающем на учёт поступления» отразите информацию о том, в каком размере (сумма цифрами в рублях и копейках) и на что направить переплату:

«2» — в счёт предстоящих платежей.

В поле «Налоговый (расчётный) период (код)» укажите период для того платежа, в счёт которого направляется переплата. Если таких периодов несколько, заполните сведения о зачёте по каждому периоду отдельно.

Далее приведите код по ОКТМО по месту зачисления платежа, КБК платежа, в счёт которого направляется переплата, и код налогового органа, принимающего платёж.

Сведения о физическом лице, не являющемся ИП, организации не заполняют. Данный раздел заявления заполняют только физические лица (не ИП), которые не указали ИНН.

3. Следующее, что нужно сделать после того, как заполнили заявление, это его подать, уложившись в отведённый срок.

По общему правилу, срок для обращения в инспекцию с заявлением о зачёте переплаты — три года со дня уплаты налога в излишнем размере ( п. 7 ст. 78 НК РФ).

Однако в этом правиле есть некоторое исключение. Если организация планирует произвести зачёт переплаты по прибыли в случае, когда налог по итогам года меньше уплаченных в течение года авансовых платежей, то срок подачи в налоговый орган заявления о зачёте переплаты в таком случае — три года с даты подачи декларации по итогам года, но не позднее установленного срока её представления ( Определение Верховного Суда РФ от 03.09.2015 № 306-КГ15-6527, Постановление Президиума ВАС РФ от 28.06.2011 № 17750/10, Письмо Минфина России от 15.06.2012 № 03-03-06/1/309, Информация ФНС России).

4. Ожидаем результат рассмотрения заявления о зачёте переплаты.

Если инспекция проводит камеральную проверку, срок принятия решения о зачёте начинается ( п. 8.1 ст. 78 НК РФ):

Также вы можете обратиться в суд с требованием обязать налоговый орган произвести зачёт ( п. 33 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Мы перечислили все необходимые действия налогоплательщика (плательщика страховых взносов) для осуществления им зачёта переплаты в счёт будущих платежей.

Надежда Четвергова, ведущий экономист-консультант ООО «Что делать Консалт»