законные способы оптимизации налога на прибыль

Что такое налоговая оптимизация. Объясняем простыми словами

Основная задача налоговой оптимизации — свести к минимуму все налоговые платежи и по возможности отсрочить их. При этом важно не нарушить закон и не получить штрафные санкции. А это часто бывает непросто: налоговики часто приходят с претензиями, когда грань между налоговой оптимизацией и дроблением бизнеса не столь велика и очевидна.

Пример употребления на «Секрете»

«Большая часть способов налоговой оптимизации базируется на разделении бизнеса. В связи с этим сложилась непонятная ситуация: что считается дроблением бизнеса с целью получения необоснованной налоговой выгоды, а что нет?»

(Глава консалтинговой компании «Сальдо фаворит» Екатерина Звягина — о том, что делать, если налоговый инспектор вызывает на допрос.)

Нюансы

«Налоговая оптимизация помогает снизить фискальные выплаты в среднем на 10–35%», — утверждает адвокат коллегии «Железников и партнёры» Вячеслав Голенев. Он рассказывал «Секрету» о популярных и законных способах налоговой оптимизации.

Дробление бизнеса

Предприятие разделяют на несколько юрлиц, каждое из которых попадает под действие налоговых льгот. Целью дробления обязательно должно быть повышение экономической эффективности предприятия (например, снижение затрат или усиление самостоятельных направлений), а не уменьшение налогового бремени. При этом должно соблюдаться важное условие: разделяться могут параллельные направления бизнеса, которые могут существовать сами по себе, независимо друг от друга, а не технологическая цепочка, состоящая из разных этапов производства.

Кэш-пулинг

Обычно применяется для холдинговых компаний. Если все компании имеют счёт в одном банке и не проводят между собой расчёты, то тогда применяется кэш-пулинг. В этом случае банк все деньги всех предприятий группы рассматривает как единое целое. Как единый счёт. На неиспользуемые финансовые средства группы банк начисляет проценты как на обычный банковский вклад гражданина. Это приносит дополнительный доход. Если же кто-то из компаний пользуется кредитом, выданным ранее банком, то выплаты по нему гораздо ниже среднерыночных. То есть взимается обычный (ниже рыночного) процент. Это снижает издержки на кредитные выплаты и оптимизирует налоги, так как уменьшается налогооблагаемая база предприятий.

Выплата суточных

Многие предприниматели не знают, что могут выплачивать своим работникам, направляемым в служебные командировки, суточные без налогообложения. Это касается и налога на доход физических лиц (НДФЛ), и налога на прибыль, и страховых взносов.

От уплаты НДФЛ освобождается выплата работодателем своему работнику суточных в размере не более 700 рублей за каждый день в командировке по России и не более 2500 рублей за каждый день за границей.

Освобождение от уплаты НДС

Бывает, выручка у организации или ИП, использующих основную систему налогообложения, небольшая, но при этом возможно расширение бизнеса, о чём ведутся длительные переговоры с потенциальным клиентом, работающим на такой же системе налогообложения. В таких случаях на период ведения переговоров в соответствии со статьёй 145 Налогового кодекса предусмотрено освобождение от уплаты НДС.

Для этого должно выполняться следующее условие: за три предшествующих последовательных календарных месяца сумма выручки компании или ИП от реализации товаров (работ, услуг) без учёта НДС не превысила в совокупности 2 млн рублей. В таком случае налогоплательщик вправе подать в налоговый орган уведомление, к которому прикладываются выписка из бухгалтерского баланса (представляют организации) или из книги учёта доходов и расходов и хозяйственных операций (представляют ИП), а также выписка из книги продаж.

Универсальный способ оптимизации налога на прибыль для любого бизнеса

Я крайний противник использования стандартных методов налоговой оптимизации, подходящих «для всех» от ларька до международного холдинга, потому что каждый бизнес является уникальным, так же как его собственники. Но использование объектов интеллектуальной собственности может быть не только универсальным, законным и относительно безопасным способом оптимизации налога на прибыль, но и инструментом для построения группы компаний на основе деловой цели и без обвинений в дроблении.

В этой статье мы расскажем, как использовать объекты интеллектуальной собственности для налоговой оптимизации, как с помощью роялти бенефициар может получить подтвержденный доход, какие объекты лучше использовать и какую цену за них назначить. Для того, чтобы не быть голословным, мы как всегда будем использовать актуальную судебную практику, а для того, чтобы быть понятными и нескучными – визуализацию.

Эту и другие темы подробно рассмотрим на нашем семинаре 27-28 февраля 2019 года на семинар «Реальная оптимизация налогов» в Санкт-Петербурге (с онлайн-трансляцией). Приходите, будет интересно

Интеллектуальные собственность регулируется четвертой частью ГК РФ, в соответствии с п.1 ст.1225 правовая охрана предоставляется шестнадцати видам интеллектуальной деятельности и приравненных к ним средствам индивидуализации юридических лиц, часть из них требует государственной регистрации, часть – нет:

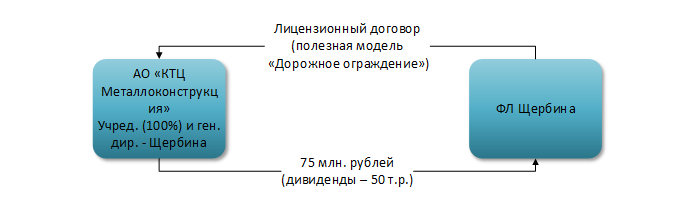

Такая структура расходов не могла не привлечь внимание налоговиков, да и сама полезная модель показалась им штукой надуманной и неоригинальной. Но суд указал, что российским законодательством не установлены ограничения относительно максимального размера выплачиваемых роялти по лицензионным договорам. Для установления размера роялти определяется «разумный» процент». Полезная модель фактически в деятельности общества использовалась, была зарегистрирована в Роспатенте и не дело налоговиков оценивать ее оригинальность.

Обращает внимание, что правообладатель не зарегистрировала себя в качестве ИП. По нашему мнению, это таило в себе опасность переквалификации деятельности по получению вознаграждения по лицензионному договору в предпринимательскую (систематическая и направленная на извлечение дохода), к тому же организация как налоговый агент удерживала 13% НДФЛ, вместо возможной оплаты УСН 6% самой правообладательницей, если бы она была зарегистрирована в качестве ИП.

Скорее всего такая схема была выбрана для того, чтобы не ставить свои расходы под контроль банка и не попасть под всеобъемлющий и слепой 115-ФЗ, в том числе при перечислении денег со счета ИП на свой личный.

А где же оптимизация НДС? Ведь выплата роялти в размере 75 млн. рублей не привела к возможности поставить его к вычету? Ответ прост, но не популярен: оптимизации НДС при использовании объектов интеллектуальной собственности нет, также как нет и других законных способов оптимизации этого косвенного налога (разделение НДС-ных и без НДС-ных потоков, равно как способы «передачи» его другой организации в группе компаний или отсрочки его уплаты – не в счет).

Существенный размер выплат по договору дает ответ на популярный у налогоплательщиков вопрос: «Сколько можно перечислять денег за объект интеллектуальной собственности?». Несмотря на победу налогоплательщика, отметим, что понятие «разумный» процент по лицензионному договору – понятие оценочное, а значит спорное.

(Постановление АС Поволжского округа от 31.01.2019 по делу А72-3656/2018).

В судебной практике предшествующих периодов, встречается утверждение о пределах рыночного диапазона ставок роялти в размере 0,09-9% (Постановление АС Московского округа от 13.07.2016 по делу А40-153860/2015). Отметим, что своим доверителям мы также советуем придерживаться указанного интервала цен.

Чаще всего в качестве объекта интеллектуальной собственности налогоплательщики используют товарный знак (как наиболее простой и универсальный объект, правообладателем которого может стать любая организация или ИП).

Суды с этим не согласились указав, что организация реально использовала данный товарный знак; факты многократного отклонения цены сделки от рыночного уровня в совокупности с другими обстоятельствами, свидетельствующие о согласованности действий всех участников цепочки и о направленности их действий на получение необоснованной налоговой выгоды, налоговым органом не установлены.

(Постановление АС Поволжского округа от 27.09.2018 по делу N А12-33423/2017).

Налоговый орган тут же пришел к выводу, что фактически ЗАО «Выксунский хлеб» не использовался товарный знак в том виде, в котором он был зарегистрирован в Государственном реестре товарных знаков и знаков обслуживания, т.е. не использовался в деятельности Общества, а значит и оплату по лицензионному договору принять в составе расходов нельзя, так как они не были направлены на получение дохода и вообще были экономически необоснованными.

Надо отдать должное суду, который указал, что товарный знак использовался с незначительными изменениями в части цветового оформления словесных и изобразительных элементов, не меняющими его существа.

Что касается экономически необоснованных затрат, то суд процитировал «древнее», но действующее Определение КС РФ от 04.06.2007 № 320-О-П: обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения целесообразности, рациональности, эффективности или полученного результата, поскольку в силу принципа свободы экономической деятельности налогоплательщик осуществляет ее самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность.

(Решение АС Нижегородской области от 25.12.2018 по делу А43-7762/2018)

ИП Выперайленко в 2007 году зарегистрировал товарный знак «Колиз» (буква «К» выполнена в виде скрещивающихся палок колбасы), а в 2012 году нечужое ему ООО «ТД Колиз» попытался зарегистрировать товарный знак «KOLIZ» и кончено получил отказ: товарный знак оказался сходным до степени смешения с товарным знаком «Колиз», правообладателем которого являлся ИП Выперайленко О. В.

Налоговики посчитали, что организация и ИП действуя согласовано (будучи фактически взаимозависимыми) получили необоснованную налоговую выгоду: организация, продавая товарный знак за 500 рублей занизила доходы, а выплачивая компенсацию ИП в размере 102 млн. рублей завысила расходы.

Но суд не согласился с такой трактовкой: факт использования обществом товарного знака, перечисления компенсации за такое использование ИП Выперайленко О.В. и последующую передачу права на товарный знак «KOLIZ» налоговики не оспаривали, а цена за товарный знак была обусловлена исполнением мирового соглашения, утвержденного судом (ловкий ход – ведь мировое соглашение не было оспорено и было принято судом в налоговом споре как данность).

(Решение АС Нижегородской области от 18.10.2018 по делу А43-16326/2018, обжалуется в апелляции).

Классическая история про то, как делать не надо, описана в Постановлении 9 арбитражного апелляционного суда 22.08.2017 по делу А40-34089/2017: юридическое лицо передало ИП права на товарный знак за десять тысяч рублей, в последствии ИП заключил лицензионный договор на право использование товарного знака с этой же организацией, которая перечислила по нему роялти в размере более 54 млн. рублей, включив их в расходы.

Эту и другие темы подробно рассмотрим на нашем семинаре 27-28 февраля 2019 года на семинар «Реальная оптимизация налогов» в Санкт-Петербурге (с онлайн-трансляцией). Приходите будет интересно

Проведенной оценкой установлено, что реальная стоимость товарного знака преданного организацией ИП составляет не 10 тысяч рублей, а 193 млн. рублей, а значит занижение стоимости составило 193 млн. процентов. К тому же ИП принадлежат 50% долей организации. Суд указал, что экономический смысл в передаче прав на товарный знак за 10 тысяч рублей, чтобы потом заплатить 54 млн. рублей в качестве роялти отсутствовал, с чем сложно не согласиться. Сам же роялти являлся скрытой выплатой дивидендов, с целью получения необоснованной налоговой выгоды (ИП правообладатель применяла УСН 6%).

Не все объекты интеллектуальной собственности требуют регистрации:

Впрочем, претензии налоговиков еще раз дают бизнесменам явный посыл – договоры, дополнительные соглашения к ним и бухгалтерские документы должны оформляться вовремя и правильно.

(Постановление 18 арбитражного апелляционного суда от 23.01.2019 по делу А76-6391/2018)

В некоторых случаях роялти может использоваться и как аргумент в пользу отсутствия искусственного дробления бизнеса, причем даже в очень сложной ситуации:

Однако у проверяемого ИП свои аргументы: все совпадения – результат соблюдения им договора франчайзинга, по которому он получил право на товарный знак и ноу-хау (секрет продажи товара – по нашему мнению ноу-хау это не является), базу поставщиков и покупателей. Конечно это не было единственным аргументом: налоговики не доказали взаимозависимость, персонал и кассы были у каждого ИП свои, а между отделами стояла хоть и нестационарная, но перегородка.

Тем не менее франшиза при правильном использовании – отличный аргумент, объясняющий наличие у разных юридических лиц единой CRM-системы, одинакового оформления торговых точек, униформы сотрудников, стандарта продаж.

(Постановление 4 арбитражного апелляционного суда от 04.12.2017 по делу А78-1159/2017).

В завершении отметим, что налоговых споров по использованию объектов интеллектуальной собственности мало, а налоговики берутся за них крайне неохотно.

При этом любая компания обладает интеллектуальной собственностью, но часто не акцентирует на этом внимание и не осуществляя ее защиту. Между тем чем успешнее организация, тем больше к ней интерес не только со стороны ФНС, но и конкурентов: начинают появляться фирмы-дублеры, в том числе состоящие из бывших сотрудников, которые «цельноутягивают» идеи, названия, технологии и без надлежащей защиты интеллектуальных прав, противостоять этому процессу невозможно.

Все бежим регистрировать товарные знаки? А вот тут стоит не спешить: необходимо решить кто станет правообладателем: организация или ИП? Что делать если бизнес компаньонский? С кем заключить лицензионный договор и по какой цене? Какую систему налогообложения выбрать у лицензиара и лицензиата? На основании каких договоров передать объект интеллектуальной собственности? Стоит ли избегать взаимозависимости? Как лицензионный договор будет сочетаться с иными способами налоговой оптимизации? Будет ли он соответствовать реальным бизнес-процессам? А может быть вообще выйти из операционного (а значит рискованного) бизнеса, став правообладателем франшизы? А может быть правообладателем станет иностранная организация?

Обо всем этом, а также о том, как законно и безопасно оптимизировать налоги в 2019 году, построить группу компаний без обвинений в дроблении, защитить активы бизнеса и собственников, защититься при проведении налоговых и полицейских проверок бизнеса, предотвратить корпоративные конфликты и при этом повысить маржинальность бизнеса – расскажем на нашем уникальном семинаре «Бизнес в эпоху перемен. Реальная оптимизация налогов», который пройдет в Санкт-Петербурге 27-28 февраля 2019 года с онлайн-трансляцией во все регионы. Приходите, будет полезно.

Законные методы оптимизации: как снизить налоги без лишних рисков

Есть ли возможность провести оптимизацию, не навлекая на себя гнев налоговиков. И даже, если попробуют придраться — успешно доказать, что все законно и правильно? Да, такие варианты есть. Давайте попробуем в них разобраться.

Какие две главные цели у руководителя, если его заботит экономия на налогах?

Приведем в пример самые простые и доступные способы (мы будем говорить о них подробнее на предстоящем семинаре):

Скидываем балласт

Наверное существует где-то у кого-то идеальный складской учет, где все остатки товаров соответствуют данным бухгалтерской базы. Но чаще возникает необходимость какие-то остатки списать. Процедура это довольно замысловатая, сначала надо провести инвентаризацию, затем определить излишки или недостачи, выяснить в результате чего они случились, потом возможно судиться с (без)ответственными лицами и т.д.

В итоге придется списывать остатки. Если тех самых виновных лиц вы не найдете, то и списать ничего в расходы не сможете. А если найдете и они вам выплатят стоимость, к примеру, похищенного товара, то вы еще должны будете учесть эти суммы в своей налогооблагаемой базе, как прочий доход.

А иногда товары и есть в наличии, но их надо списать, может они вам не нужны или устарели, или не пользуются уже прежним спросом. Но списать и в этом случае их достаточно сложно и невыгодно с точки зрения налогообложения (НДС и прибыли).

Посмотрите на схему:

Это отработанный механизм с 2016 года, в разных бизнесах и с разными товарными остатками. С тем же успехом можно избавиться от висящей на вашей шее ненужным грузом кредиторской задолженности.

В отношении этой схемы нет претензий ни у банков, ни у налоговой, ни у акционеров.

К тому же здесь спрятались еще несколько выгод:

Простые методы, проверенные опытом!

Кроме того существует проблема списания дебиторской задолженности, о ней поговорим чуть дальше.

Оставьте заявку по получение консультации по оптимизации в WhatsApp

Назначение платежа

Скоро все товары в продаже будут иметь маркировку. С этим надо смириться.

Решения, которые позволят платежам по оплате маркированной продукции проходить без проблем придётся искать всем. Причем с трудностями сталкиваются не только только продавцы с маркировкой.

С блокировками, придирками банков и как следствие и налоговых органов можно бороться. Для начал мы всегда советуем проанализировать свой бизнес, провести риск-анализ, он помогает выявлять самые уязвимые места.

Если вы сами не можете сделать такой анализ, это сделают специалисты нашей компании. Всего за 1,5 часа вы получите анонимный экспресс-аудит вашего бизнеса.

После того, как слабые звенья в цепочке найдены, мы беремся за их устранение. В результате вы не только разбираетесь с текущими проблемами, но и гарантируете себе в будущем 100% защиту от претензий контролирующих органов и банка.

Иностранцы

Внешнеторговые сделки жестко контролируются. Провести оплату за рубеж и не засветиться невозможно. В банк придется предоставить подтверждающие сделку документы, прежде всего контракт. И банк будет наблюдать за суммой перечисленных вами платежей.

Но что если вам необходимо провести доплату иностранному поставщику помимо цены инвойса? Валютный контроль не допустит превышения суммы сделки, в инвойсе невозможно предусмотреть дополнительные условия, а за нарушение валютного законодательствам грозят высокие штрафы!

Чтобы позволить себе доплату, необходимо пересмотреть саму структуру сделки и применить вполне законный подход, который будет работать с любыми подобными сделками. Это позволит:

Все эти способы мы подробно разберем на предстоящем семинаре — не только в теории, но и на практических примерах, вы также получите максимум готовых для использования документов.

23 сентября приглашаем Вас на расширенный практический семинар «Построение белых безналоговых схем и передовая практика защиты активов».

Хочу получить свое!

Собственник всегда хочет получить максимум дохода себе в карман и заплатить минимум налогов. У ФНС прямо противоположная позиция — максимум налогов!

Зачастую собственник-руководитель, пытаясь оттянуть неизбежное, перечисляет суммы себе в подотчет. И эта сумма там копится и копится, буквально годами. а потом приходит проверка из ФНС или даже из ПФР, совместно с ФСС и говорит — все, баста, пора платить и облагает все полученные суммы, по которым нет оправдательных документов на расходы, даже зачастую авансовых отчетов нет.

13% НДФЛ, порядка 30% взносов — фактически собственник теряет 43% от этих сумм.

Но кроме общепринятых и привычных способов получить деньги существуют и варианты, которые почему-то немногие практикуют. Например, использование векселей.

И заметьте, речь даже не о тех же займах физлицам, их все сплошь и рядом используют. А ведь существуют способы спокойно распоряжаться активами, исключая оборот наличных, которые привлекают внимание Финмониторинга.

Это поможет вам отбиться от претензий выездной налоговой проверки, грамотно отвечать на требования, уведомления, информационные письма из ФНС, вести налоговый учет в соответствии с законодательством и при этом существенно экономить.

Налоговый юрист также подготовит возражения на акты проверок или действия налоговой службы, напишет жалобу, оспорит незаконное «обнуление» деклараций по НДС, проконсультирует и сопроводит вас в судах по любым гражданско-правовым вопросам, проведет досудебное и судебное урегулирование и оспаривание действий банка и ФНС при блокировании счета по 115-ФЗ и многое другое.

⚜️ Сохраним ваш бизнес вместе с вами! ⚜️

Компания НАСБ более 20-ти лет защищает интересы налогоплательщиков, и основная наша задача — создать и внедрить систему по предупреждению налоговых рисков и защите бизнеса, помочь в спорах с контролирующими органами.

Результаты нашей работы снижают общую налоговую нагрузку от 1,5 до 7 % к обороту и всегда устойчивы к любому виду налогового контроля. Также мы решаем и другие задачи, например: законное получение наличных, получение выплат учредителями, списание подотчёта, предупреждение налоговых рисков при дроблении и многое другое. Скажем сразу, оптимизируя налоги, мы используем законные методы и обеляем бизнес! Делаем всё доступно и безопасно.

Мы готовы представлять вас и вашу организацию во всех инстанциях и любых спорах с контролирующими органами и в арбитраже.

Оказываем услуги по постановке и отладке бухгалтерского и управленческого учета для бизнеса любого масштаба и вида деятельности.

Нужно помнить, что сегодня каждый случай с защитой налогоплательщика индивидуален и требует отдельной профессиональной проработки и сопровождения. Наши знания и многолетний опыт позволяют уверенно предоставить самый высокий уровень таких услуг для бизнеса из любой отрасли.

Если у вас есть вопросы, пишите: