закрытие счета 01 и 02 при полной амортизации

Проверяем начисление амортизации в «1С:Бухгалтерии»

Автор: Виктория Лихушина, бухгалтер-консультант Линии консультаций «ГЭНДАЛЬФ»

На конкретном примере разберем, как искать ошибки на участке «амортизация основных средств». И что делать, если нашли. Проверьте свой учет!

Проверяем проводки

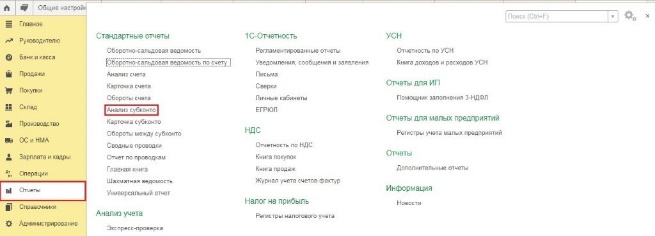

Чтобы увидеть начисленную амортизацию, формируем отчет «Анализ субконто» (раздел «Отчеты» – «Анализ субконто»). Проводки по счету 02 – это то, что нам нужно.

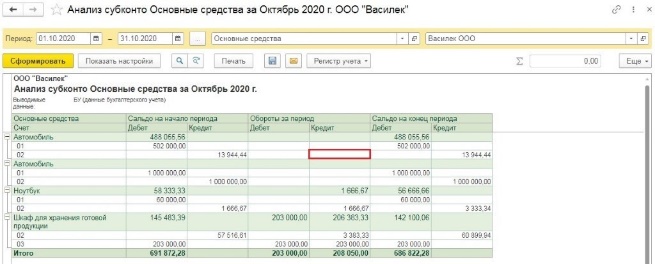

Для более глубокого анализа установим конкретный период, выберем субконто «Основные средства» и проверяемую организацию. Нажимаем «Сформировать» – создаем отчет.

В нашем примере по первому автомобилю амортизация в текущем месяце почему-то не рассчитана. Но мы видим, что обороты по счету 01 и 02 – разные, не совпадают. Это значит, объект еще полностью не самортизировали и должна быть веская объективная причина, чтобы амортизацию не начислять. Если она есть – все в порядке. Иначе придется исправлять ситуацию. Подробнее об этом – чуть ниже.

Второй автомобиль уже полностью самортизировали, это видно по сальдовым оборотам на счетах 01 и 02 – они совпадают.

По ноутбуку и шкафу вопросов не возникает – амортизация идет.

Устанавливаем причины остановленной амортизации и исправляем ошибки, если они есть

Ситуация

Что делать

ОС находится на консервации

Убедиться, что на самом деле ОС на консервации. Это объективная причина не делать амортизационные отчисления.

ОС в ремонте или на реконструкции

Убедиться, что на самом деле ОС ремонтируют или реконструируют. Это объективная причина не делать амортизационные отчисления.

В программе некорректно изменили первичные документы. А именно ввели документ «Изменение состояния ОС», где выключили галочки о начислении амортизации (раздел «ОС и НМА» – «Параметры амортизации ОС»)

Введите новый документ «Изменение состояния ОС», с указанием необходимых галок

Создайте резервную копию программы и измените время создания документов на корректное

В документе «Принятие к учету ОС» изначально не поставили галочку «Начислять амортизацию»

Два варианта решения.

Первый: изменить состояние начислений амортизации. Делают это с помощью документа «Изменение состояния ОС» (раздел «ОС и НМА» – «Параметры амортизации ОС»).

Второй: создать резервную копию базы и изменить данные документа на верные. Если хозяйственная операция была в прошлом периоде, то нужно будет заново закрыть месяц.

Как учитывать полностью самортизированные основные средства

В практике нередки случаи, когда начальная балансовая стоимость основного средства полностью погашена амортизацией, но сам объект ОС продолжает использоваться и участвовать в формировании доходов предприятия.

Как рассчитать балансовую стоимость предприятия, узнайте из статьи «Балансовая стоимость основных средств – это…».

По правилам ПБУ 6/01 списать объект ОС с учета возможно только в случае его выбытия либо утраты способности приносить доход. Если же ОС продолжает использоваться, его следует продолжать учитывать для целей бухучета и при необходимости раскрывать информацию о нем в бухгалтерской отчетности.

С 2022 года ПБУ 6/01 утрачивает силу. Вместо него будет действовать ФСБУ 6/2020. Организация вправе начать применение стандарта раньше.

Как правильно вести учет по новому стандарту, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Обзорный материал, чтобы узнать все подробности данной процедуры.

Для чего оформляется справка о балансовой стоимости активов организации, см. в этом материале.

Аналогичной точки зрения по данному вопросу придерживаются и налоговики: если по основному средству освоено 100% амортизации, но при этом оно используется, его нужно продолжать учитывать (письмо ФНС России от 08.12.2010 № 3-3-05/128).

При этом остаточная стоимость ОС, отражаемая в балансе и определяемая как разница между первоначальной стоимостью (Дт 01) и амортизацией (Кт 02), будет равна 0.

Нюансы расчета налога на имущество по ОС со стопроцентной амортизацией

Для расчета налога на имущество в налоговую базу включается остаточная стоимость имущества (ст. 375 НК РФ).

В данном случае она равна 0, т. е. налога к уплате не будет. Но до момента списания самортизированных ОС с учета организация должна включать информацию о них в декларацию либо налоговый расчет авансовых платежей по налогу на имущество (письмо ФНС России от 08.12.2010 № 3-3-05/128).

Обо всех новостях, связанных с заполнением и подачей декларации по налогу на имущество, читайте в рубрике «Налоговая декларация по налогу на имущество организаций».

Ремонт и модернизация самортизированных ОС

Полностью самортизированные объекты ОС могут нуждаться в ремонте или модернизации.

Если вы проводите модернизацию или реконструкцию таких средств, то и в бухгалтерском, и в налоговом учете расходы на нее будут увеличивать текущую стоимость объекта.

При этом сумма начисленной в НУ за один месяц амортизации должна определяться как произведение увеличенной в результате модернизации первоначальной стоимости и нормы амортизации, определенной исходя из срока полезного использования данного объекта. То есть она будет зависеть от того, увеличился в результате модернизации СПИ или нет. Если срок остался прежним, применяется норма, установленная при вводе ОС в эксплуатацию. Если увеличился, норму следует пересмотреть (см. письма Минфина от 11.09.2018 № 03-03-06/1/64978, от 23.10.2018 № 03-03-06/1/76004, от 25.10.2016 № 03-03-06/1/62131)

О позиции налоговых органов в отношении начала амортизации модернизированного ОС узнайте из публикации «ФНС поддержала выгодный вариант амортизации модернизированного ОС».

Для целей бухучета у организации есть возможность выбора: продлевать срок полезного использования ОС или оставить прежним. Решение принимается исходя из того, сколько времени будет использоваться или какой объем продукции еще нужно выпустить на этом модернизированном ОС.

Проводки по модернизации полностью самортизированного имущества см. в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Если вы осуществляете ремонт полностью самортизированных ОС, то расходы учитываются сразу в том периоде, в котором проводился ремонт. Для целей налогообложения эти расходы нужно учитывать в составе прочих расходов, а в бухучете расходы на ремонт относятся к расходам по обычным видам деятельности.

Продажа и ликвидация ОС с остаточной стоимостью, равной 0

Ценой продажи полностью самортизированного имущества признается договорная цена (ст. 105.3 ГК РФ). Проданное или ликвидированное ОС списывается с учета (п. 76 Методических указаний по учету ОС, утвержденных приказом Минфина России от 13.10.2003 № 91н).

При реализации ОС с остаточной стоимостью, равной 0, нужно начислить НДС с полной суммы реализации.

Подробнее о начислении НДС на продажу ОС читайте в статье «Расчет и порядок уплаты НДС с продажи (реализации) основных средств».

Для налоговых целей выручка от продажи ОС рассматривается как доход от реализации (п. 1 ст. 249 НК РФ). Поскольку остаточная стоимость самортизированного ОС равна 0, доход от реализации можно будет уменьшить только на те затраты, которые связаны с обеспечением сделки по этому ОС (п. 1 ст. 268 НК РФ).

Расходы на ликвидацию для расчета налога на прибыль включаются в состав внереализационных (п. 1 ст. 265 НК РФ) единовременно в полном объеме в том периоде, когда они были фактически понесены (п. 7 ст. 272 НК РФ).

Восстанавливать НДС (который ранее был принят к вычету) по ликвидируемому объекту со стопроцентной амортизацией не нужно (ст. 170 НК РФ).

Проверьте правильно ли вы отразили реализацию полностью самортизированного имущества с помощью советов от КонсультантПлюс. Изучите материал бесплатно, получив пробный доступ к правовой системе.

Дарение полностью самортизированного объекта ОС

Дарение имущества стоимостью свыше 3000 руб. между двумя коммерческими организациями запрещено законодательством (ст. 575 ГК РФ).

О нюансах безвозмездных договоров между юрлицами см. тут.

Поскольку отдельный порядок определения цены объекта ОС с нулевой учетной стоимостью, передаваемого в дар, не предусмотрен, расчет следует производить по аналогии с другими правовыми нормами, в частности ст. 105.3 и 154 НК РФ (по рыночной стоимости объекта).

ОБРАТИТЕ ВНИМАНИЕ! Нулевая остаточная учетная стоимость ОС вовсе не означает, что и рыночная стоимость этого ОС равна 0. Для безвозмездной передачи потребуется экспертная оценка объекта.

Допускается безвозмездная передача некоммерческим организациям и учреждениям, а также физическим лицам. При этом:

ВАЖНО! В некоторых случаях, перечисленных в п. 2 ст. 146 НК РФ, дарение ОС не облагается НДС. Например, если ОС передаются органам государственной или местной власти. В таком случае дарителю следует восстановить входной НДС по передаваемым объектам. Сумма налога к восстановлению определяется пропорционально остаточной стоимости ОС (п. 3 ст. 170 НК). То есть по полностью самортизированным ОС (чья остаточная стоимость равна 0) НДС к восстановлению тоже будет равен 0.

В бухучете все расходы, связанные с дарением, учитываются в составе прочих расходов в том периоде, в котором ОС списывается с учета.

Итоги

Если самортизированные ОС используются, то их продолжают учитывать на балансе по остаточной стоимости, равной 0. Налога на имущество по таким ОС нет, но декларация или расчет авансов по налогу в налоговые органы представляется.

Модернизация ОС с остаточной стоимостью, равной 0, приводит к увеличению балансовой стоимости. Прирост стоимости отражается на счете 01 и списывается в виде амортизации с учетом изменения срока полезного использования.

Расходы на ремонт ОС списываются в том периоде, когда он проводился, первоначальная стоимость не увеличивается.

При продаже, дарении и ликвидации основное средство списывается с учета.

Закрываем месяц без потерь нервных клеток: ошибки в программе и как их избежать

Сегодня собрали для вас несколько самых болезненных ошибок в программе «1С» — и способы справиться с ними.

Вопрос: при выполнении регламентных операций закрытия месяца программа стопорится на Амортизации ОС, не проводит ее и не выдает никаких ошибок. В чем может быть причина?

Ответ: как правило, причина такого поведения программы только одна — неверное заполнение счета амортизации в документе «Поступление основных средств». Пользователи часто путают счет амортизации со счетом затрат и указывают в колонке «Счет амортизации» 26, 20, 44 счета, не предназначенные для постановки в данной колонке. Необходимо исправить счет на 02, провести документ и выполнить регламентные операции повторно.

Вопрос: не выполняется регламентная операция по закрытию затратных счетов. Почему?

Ответ: причин, опять же, несколько:

а) есть начальное сальдо на затратных счетах (говорим о 20, 25, 26 счете);

б) неправильно настроена учетная политика.

а) В случае возникновения такой ошибки необходимо проверять ОСВ по затратным счетам в пределах месяца, проследить наличие входящего сальдо на счете, выяснить, откуда тянется остаток и из-за чего (чаще всего сальдо образуется в случае отсутствия необходимой аналитики на счетах учета затрат — номенклатурная группа, подразделение, статья затрат в первичных документах). При необходимости выполнить повторно закрытие месяца, в котором образовалось сальдо конечное.

б) Часто бывает так, что затраты учитываются на 20 счете, а в УП не выполнена соответствующая настройка — отсутствует флаг «Выпуск продукции или оказанию услуг». В этом случае настройки по закрытию затратных счетов недоступны, и программа просто не понимает, как именно и куда необходимо списать затраты с 20 счета. Таким образом, при появлении подобной ошибки необходимо проверить настройки «Учетной политики» организации, наличие соответствующих флагов, методы распределения косвенных расходов для счета 25 и 26.

Вопрос: при выполнении регламентной операции по начислению амортизации в закрытии месяца программа выдает ошибку «Стоимость начисления амортизации равна нулю». В чем может быть причина?

Ответ: в данном случае причина может быть не одна. Первым делом, стоит проверить документ «Принятие к учету ОС» и наличие сумм в бухгалтерском и налоговом учете. В этом случае необходимо проверить счет, на который приходуется основное средство в документе «Поступление оборудования». Счет учета должен быть 08.04.1 — Приобретение компонентов основных средств. Также стоит проверить склад, на который приходуется ОС, он должен совпадать со складом в документе «Принятие к учету». И последнее, что стоит проверить, это время документа «Принятие к учету» — этот документ должен быть позже документа.

Кроме того, проверьте наличие документов «Изменение параметров амортизации» и правильность их заполнения, наличие ручных операций, ручных корректировок в регламентных операциях прошлых периодов.

Тема: вопрос по 02 счету

Опции темы

Поиск по теме

прошу прощения за достаточно простой вопрос.

на 02 счету у меня накапливается амортизация, потихоньку.

а укда ее потом и когда?

когда все самортизируется или каждый месяц ее на 01 сносить?

С уважением,

Анатолий

т.е. когда мое ОС самортизируется делается выбытие.

я правильно понял?

а выбытие это 02-01?

О том, оформить списание основных средств:

на предприятии нужно создать комиссию, которая и примет решение, списывать или не списывать изношенное имущество. Создается она по приказу руководителя организации. Комиссия решает, можно ли дальше использовать имущество и насколько это целесообразно. Если решено его ликвидировать, то комиссия составляет Акт на списание объекта основных средств (форма N ОС-4). В актах надо указать причину, по которой списывается имущество. Такой причиной может быть физический или моральный износ. Здесь же приводят сведения, характеризующие объект: его название и срок службы, инвентарный и заводской номер, а также первоначальную и остаточную стоимость.

На основании акта бухгалтер делает отметку в инвентарной карточке о выбытии основного средства.

Это если коротко и просто.

А еще в результате списания могут получится доходы и расходы.

Списывая ОС организация несет операционные расходы. Расходами считаются остаточная стоимость ОС (у вас ее нет), затраты по демонтажу, в том числе заработная плата рабочих, единый социальный налог и страховые взносы. К доходам относится стоимость материалов, полученных в результате демонтажа основных средств.

Стоимость материалов, которые получены в результате демонтажа основного средства, отражают по кредиту счета 91 «Прочие доходы и расходы» субсчет «Прочие доходы». По дебету счета 91 субсчет «Прочие расходы» приводят расходы от списания имущества.

Счет 02 «Амортизация основных средств»

СЧЕТ 02 «АМОРТИЗАЦИЯ ОСНОВНЫХ СРЕДСТВ»

Счет 02 «Амортизация основных средств» предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Не производится начисление амортизации по следующим объектам: жилищного фонда (жилые дома, общежития, квартиры и др.); внешнего благоустройства, лесного хозяйства, дорожного хозяйства, земельных участков; природопользования; библиотечному фонду, музейным и художественным ценностям, сценично-постановочным средствам; продуктивному скоту, волам, буйволам и оленям; многолетним насаждениям, не достигшим эксплуатационного возраста; образцам, моделям действующих и недействующих макетов и других наглядных пособий, находящихся в кабинетах и лабораториях и используемых для научных целей; а также зданиям и сооружениям, являющимся памятниками архитектуры и искусства; экспонатам животного мира.

По вышеуказанным объектам основных средств производится начисление износа в конце отчетного года по установленным нормам амортизационных отчислений. Движение сумм износа по указанным объектам учитывается на забалансовом счете 010 «Износ основных средств».

В состав объектов для начисления амортизации входят также не оконченные строительством или не оформленные актами приемки объекты строительства, находящиеся в эксплуатации у тех организаций, которым эти объекты будут переданы в состав основных средств; капитальные затраты по улучшению земель, не связанные с созданием сооружений; оборудование и транспортные средства, находящиеся в запасе и числящиеся на балансе как внеоборотные активы.

В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Начисление амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете того отчетного периода, к которому оно относится.

Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

Начисление амортизационных отчислений по объекту основных средств прекращается с первого числа, следующего за месяцем полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

По объектам, находящимся в незавершенном строительстве и используемым подрядной организацией, амортизацию начисляют застройщики по установленным нормам. Подрядная строительная организация возмещает сумму амортизации в составе арендной платы за использование строящихся объектов.

По капитальным затратам в арендованные основные средства, подлежащим по истечении договора аренды передачи арендодателю, начисляется амортизация арендатором в течение срока аренды исходя из установленных норм.

Амортизацию основных средств, подлежащую отражению в учете, определяют ежемесячно исходя из способов, принятых учетной политикой организации по отдельным группам или объектам основных средств.

Начисление амортизации объектов основных средств производится одним из следующих способов:

способ уменьшения остатка;

способ списания стоимости по сумме чисел лет срока полезного использования;

способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу. Применение любого из способов (кроме линейного способа) относится к новым объектам основных средств, зачисленных на дебет счета 01 «Основные средства».

Объекты основных средств стоимостью не более 2000 рублей за единицу, а также приобретенные книги, брошюры разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации должен быть организован надлежащий контроль за их движением.

Годовая сумма амортизационных отчислений определяется:

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно, независимо от применяемого способа начисления в размере 1/12 годовой суммы.

По основным средствам, используемым в организациях с сезонным характером производства, годовая сумма амортизационных отчислений по основным средствам начисляется равномерно в течение периода работы организации в отчетном году.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств. Пример: приобретен трактор стоимостью 50000 руб. Предполагаемый общий объем работ за весь срок полезного использования трактора составляет 10000 эталонных гектаров. Фактически на этом тракторе выполнено работ за май месяц 500 эталонных гектаров. Фактическая сумма амортизации в данном месяце составляет 2500 рублей ((500 га x (50000 руб. : 10000 га) = 2500 руб.). В июне выполнено работ 400 эталонных гектаров, и сумма амортизации за июнь составляет 2000 рублей ((400 га x (50000 руб. : 10000 га) = 2000 руб.) и т.д.

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

В случае проведения переоценки основных средств накопленная сумма амортизационных отчислений корректируется пропорционально изменению восстановительной стоимости объекта основных средств против первоначальной стоимости этого объекта. Корректировка накопленной суммы амортизационных отчислений проводится по счету 02 «Амортизация основных средств» в корреспонденции со счетом 83 «Добавочный капитал».

К счету 02 «Амортизация основных средств» могут быть открыты субсчета:

— 02-1 «Амортизация собственных основных средств»;

— 02-2 «Амортизация арендуемых и полученных по лизингу основных средств».

На субсчете 02-1 «Амортизация собственных основных средств» учитывают движение амортизации собственных основных средств организации.

На субсчете 02-2 «Амортизация арендуемых и полученных по лизингу основных средств» учитывают амортизацию долгосрочно арендуемых организацией основных средств и объектов основных средств, полученных на баланс лизингополучателя, если согласно договору лизинга объекты лизинга числятся на балансе лизингополучателя.

После окончания срока лизинга или аренды с правом выкупа накопленная сумма амортизации по объектам лизинга или аренды переносится в кредит субсчета 02-1 «Амортизация собственных основных средств» в корреспонденции с дебетом субсчета 02-2 «Амортизация арендуемых и полученных по лизингу основных средств».

Если после окончания срока лизинга или аренды объекты основных средств передаются арендатору или лизингодателю, то накопленная сумма амортизации по этим объектам списывается со субсчета 02-2 «Амортизация арендуемых и полученных по лизингу основных средств» в корреспонденции с кредитом счета 01 «Основные средства».

При выбытии (продаже, списании, частичной ликвидации, передаче безвозмездно и др.) объектов основных средств, включая рабочий скот, сумму начисленной по ним амортизации отражают по дебету счета 02 «Амортизация основных средств» и кредиту субсчета 01-11 «Выбытие основных средств». Аналогичную запись производят при списании суммы начисленной амортизации по недостающим или полностью испорченным основным средствам.

Аналитический учет по счету 02 «Амортизация основных средств» ведут по отдельным инвентарным объектам основных средств, группам основных средств, учитываемых на соответствующих субсчетах счета 01 «Основные средства». Построение аналитического учета должно обеспечивать получение данных об амортизации по показателям, необходимым для управления организацией и составления бухгалтерской отчетности.