заполнение 6 ндфл при смене налоговой инспекции

Заполнение расчета 6-НДФЛ при смене налоговой инспекции

Если налогоплательщик сменил ИФНС во втором квартале, могут возникнуть проблемы с заполнением расчета 6-НДФЛ за полугодие 2021 года.

Как заполнить 6-НДФЛ, если изменился ОКТМО

Расчет 6-НДФЛ подается работодателями-налоговыми агентами о размерах начисленного дохода в пользу физлиц, а также о суммах НДФЛ с этого дохода. Отчет нужно подавать в ИФНС по итогам каждого отчетного квартала.

6-НДФЛ заполняется на бланке, утвержденном Приказом ФНС от 15.10.2020 г. № ЕД-7-11/753@. В документе в том числе нужно указать информацию о кодах КПП и ОКТМО, которые изменяются при смене юридического адреса.

Важно! Перед сдачей расчета обратитесь в новую ИФНС и узнайте, каким способом нужно подать сведения по форме 6-НДФЛ.

К примеру, компания относилась к ИФНС № 1, а после смены адреса в апреле стала относиться к ИФНС № 2. Инспекторы новой налоговой инспекции сказали, что при заполнении 6-НДФЛ за полугодие требуется подать единый экземпляр расчета с данными с начала года по новому ОКТМО.

Как в 1С заполнить 6-НДФЛ при смене юридического адреса

В программе 1С регистрация в конкретной ИФНС указывается в карточке организации. Когда она изменяется, то автоматически используется новая регистрация при создании документов.

Рассмотрим еще раз пример с ИФНС № 1 и ИФНС № 2. Если изменить налоговую инспекцию в апреле, то в отчет 6-НДФЛ за полугодие во второй раздел попадут суммы только за второй квартал.

Чтобы во второй раздел попали суммы и за первый квартал, то есть нарастающим итогом с начала календарного года, нужно в 1С сделать следующее:

Если все действия проведены в такой последовательности, то на титульном листе 6-НДФЛ будет указана новая налоговая инспекция, а во второй раздел отчета будут включены сведения нарастающим итогом с начала календарного года.

6‑ндфл

В апреле месяце 2018 года изменился юрадрес (только ОКТМО поменялось). Отчет квартальный первичный отправили на новый ОТКМО. По правилам нужно было отправить два отчета: со старым ОКТМО до апреля, и второй после апреля.

Я сначала сдала корректирующий с нулями. Затем сделала два отчета первичные. ИФНС приняла только один отчет, второй в отказе, по причине уже существующего первичного.

Подскажите, какой ставить номер во второй отчет? Также нужно исправить 2-НДФЛ. Проставить корр. 1 и корр 2. Правильно?

Выдержка из Письма ФНС РФ от 27.12.2016 N БС-4-11/25114:

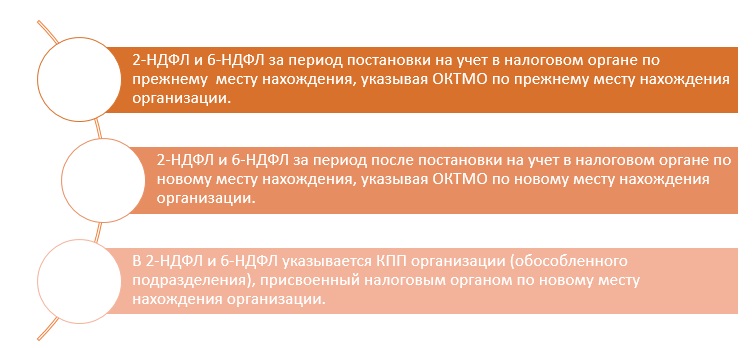

С учетом изложенного, после постановки на учет в налоговом органе по новому месту нахождения организация (обособленного подразделения) (налоговый агент) представляет в налоговый орган по новому месту нахождения справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ, а именно:

— справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ за период постановки на учет в налоговом органе по прежнему месту нахождения, указывая ОКТМО по прежнему месту нахождения организации (обособленного подразделения);

— справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ за период после постановки на учет в налоговом органе по новому месту нахождения, указывая ОКТМО по новому месту нахождения организации (обособленного подразделения).

При этом в справках по форме 2-НДФЛ и расчете по форме 6-НДФЛ указывается КПП организации (обособленного подразделения), присвоенный налоговым органом по новому месту нахождения организации (обособленного подразделения).

Если сначала сданы корректирующие расчеты 6-НДФЛ с нулями, то в них ставится номер корректировки – «001», при последующей сдаче корректирующих расчетов 6-НДФЛ в них ставится номер корректировки – «002» (п. 2.2 Порядка заполнения расчета 6-НДФЛ).

Смена юридического адреса: как и куда сдавать отчётность

Из нашей статьи вы узнаете:

При переезде компании меняется её юридический адрес, а также некоторые реквизиты. Расскажем, куда и как сдавать отчётность после переезда.

Когда платить налоги по новому адресу: основное правило

По нормам НК РФ юридическое лицо ставится на учёт в налоговых органах по месту своего нахождения и по месту нахождения обособленных подразделений. Поэтому при переезде компании она снимается с налогового учёта в своей ИФНС и закрепляется за инспекцией по новому адресу.

Как происходит переезд юридического лица:

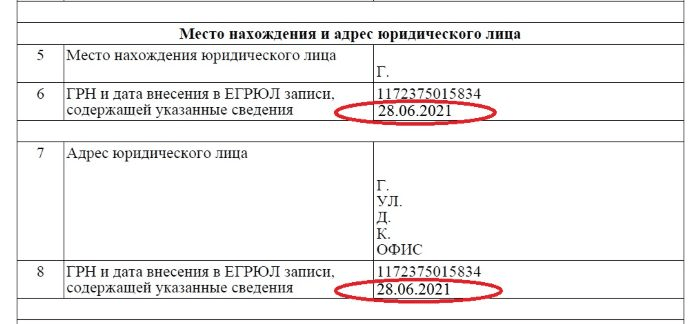

Датой постановки организации на учёт в новую ИФНС считается дата внесения в ЕГРЮЛ записи об изменении места нахождения юридического лица.

По общему правилу с этой даты организация должна платить налоги и сдавать отчетность по новому адресу. До этого она всё ещё относится к ИФНС по старому адресу.

Для того чтобы узнать дату внесения изменений в ЕГРЮЛ, нужно заказать выписку.

Налог на прибыль и НДС

Уплата НДС происходит по общему правилу. Как только в ЕГРЮЛ были внесены в изменения, налог нужно платить в новую ИФНС, а ОКТМО в платежках — указывать по новому адресу организации.

То же самое с налогом на прибыль: юрлица уплачивают авансовые платежи и сам налог, зачисляемый в федеральный бюджет, по месту нахождения головной организации. А платежи, зачисляемые в региональные бюджеты — по месту нахождения головной организации и каждого её ОП.

После смены адреса в ЕГРЮЛ во всех формах отчётности указывают КПП, который присвоила новая ИФНС. Это правило действует даже в том случае, если организация отчитывается за период, предшествующий переезду.

При сдаче отчётности по НДС и налогу на прибыль в новую ИФНС также указывают новый ОКТМО. Декларации подаются в одном комплекте — делить сведения в отчётах на периоды «до переезда» и «после» не нужно.

«Астрал Отчёт 5.0» — удобный сервис для сдачи отчётности онлайн с технической поддержкой 24/7. Ведите сразу несколько организаций одновременно и переключайтесь между ними даже во время заполнения отчёта.

Единый налог по УСН

Налог по УСН и авансовые платежи по нему нужно перечислять по месту нахождения организации. Декларации по УСН также сдаются в ИФНС по месту нахождения. Такие нормы содержатся в статье 346.21 НК РФ.

Это значит, что при переезде организации действует общее правило: до изменений в ЕГРЮЛ налог и отчётность направляются в «старую» ИФНС, а после изменений — в новую, с указанием новых КПП и ОКТМО.

Транспортный налог

Транспортный налог и авансовые платежи по нему перечисляются по месту нахождения ТС. За исключением водных и воздушных ТС, местом нахождения транспорта считается место нахождения организации, на которую он зарегистрирован.

Получается, что и в отношении транспортного налога должен действовать общий принцип уплаты налогов при переезде организации. Но есть нюансы.

Согласно пункту 1 статьи 83 НК РФ, организации подлежат отдельной постановке на налоговый учет по месту нахождения принадлежащих им транспортных средств. Такая регистрация происходит автоматически на основании данных ГИБДД. То есть, при переезде организация будет находиться на учете в «старой» налоговой в качестве владельца транспортного средства до момента поступления в эту ИФНС из ГИБДД данных о снятии ТС с учёта в связи с переездом налогоплательщика.

Минфин считает, что при переезде уплачивать транспортный налог нужно в том же порядке, что и при продаже или покупке автомобиля, то есть, с учётом коэффициента периода владения.

В этом случае ориентироваться нужно на дату перерегистрации автомобиля в базе ГИБДД. В зависимости от этой даты возможны два варианта уплаты авансового платежа за соответствующий отчетный период: в полном размере в «старую» или «новую» инспекцию, либо — в обе ИФНС частями.

Важно: декларации по транспортному налогу за 2020 год и последующие периоды сдавать не нужно.

Налог на имущество

Налог на имущество и авансовые платежи уплачиваются по месту нахождения юрлица. То есть снова применяется общее правило.

Но есть исключения:

В первых двух случаях уплата налога и авансовые платежи вносятся по месту нахождения объекта, а в третьем — по месту нахождения ОП.

Налог на доходы физлиц (НДФЛ)

Если налог платит организация-налоговый агент, также применяется основное правило. Но немного отличается порядок сдачи отчётности.

Этот порядок подробно изложен в письме ФНС от 27 декабря 2016 года № БС-4-11/25114@. Если организация переехала в течение года, то по итогам отчётного периода, в котором произошел переезд, подаётся 2 комплекта форм 6-НДФЛ:

При этом отчитываться подобным образом юрлицу придется до окончания налогового периода, ведь форма заполняется нарастающим итогом.

То есть если переезд был в мае, то нужно сдавать по 2 комплекта отчётности по итогам полугодия, 9 месяцев и года.

Вероятно, что эти правила относятся и к новой форме 6-НДФЛ, действующей с I квартала 2021 года: порядок её заполнения в части указания доходов, а также кодов ОКТМО и КПП мало изменился.

Подробнее об изменениях в форме 6-НДФЛ читайте в нашей статье.

Страховые взносы

При уплате и сдаче отчётности по страховым взносам действует основное правило. Сдавать двойной комплект отчётов не нужно — после регистрации изменений в ЕГРЮЛ расчёт по страховым взносам представляется в новую ИФНС с указанием нового кода ОКТМО.

Уточнённая отчётность

Отчётность с уточнениями сдают в новую инспекцию независимо от отчётного периода, за который предоставляется отчёт. Но если уточнения относятся к периоду до переезда, нужно указать старый ОКТМО — тот, который был указан в первичном отчёте.

Важно: ИФНС не имеет права отказать в приёме декларации с ошибочным ОКТМО. А если компания указала неправильный КПП или ОКТМО в платёжке, то это не препятствует поступлению налога в бюджет. Но платёж придётся уточнить, подав соответствующее заявление в ИФНС.

Взносы на травматизм

ФНС сама сообщает в фонды о смене адреса организации в ЕГРЮЛ в течение 5 рабочих дней. А фонды самостоятельно передают сведения об организации в свои отделения.

Переезд не влияет на регистрационный номер страхователя в ФСС. Но код подчиненности юрлицу присвоят новый. Фонд сообщит страхователю о снятии с учёта в одном отделении и постановке на учёт в другом.

Взносы на травматизм и отчёт 4-ФСС направляются в то отделение, в котором на дату уплаты взноса или сдачи отчетности организация состоит на учёте. Уточнить дату постановки на учёт, если уведомление из фонда еще не поступило, можно по выписке из ЕГРЮЛ.

Отчетность в Пенсионный фонд

При смене отделения ПФР меняется номер страхователя. Но общий порядок сдачи отчётности сохраняется. Сдавать отчётность нужно в то отделение, в котором организация состоит на учёте на дату сдачи.

Заключение

Датой смены места нахождения компании считается дата, когда новый адрес был зарегистрирован в ЕГРЮЛ. От этой даты зависит, в какую ИФНС уплачивать налоги и сдавать отчётность. Уточнить эту дату можно, запросив выписку из ЕГРЮЛ.

По общему правилу — до смены адреса налоги и отчётность направляются в «старую» ИФНС со старыми же реквизитами КПП и ОКТМО. После смены адреса — в новую, причём организации присваиваются новые КПП и ОКТМО. Но есть нюансы при уплате транспортного и имущественного налогов, а также НДФЛ.

Снятие и постановка на учёт по новому адресу проводятся путём межведомственного взаимодействия. ИФНС сама сообщит новые сведения в ФСС, ПФР и Росстат в течение 5 рабочих дней с даты внесения изменений.

Как сформировать отчеты 2-НДФЛ и 6-НДФЛ при смене юридического адреса в 1С: ЗУП ред. 3.1

НДФЛ — это налог, который платят все организации, имеющие наемных сотрудников. Правильность начисления и перечисления налога проверяется с помощью подаваемых отчетов 2-НДФЛ и 6-НДФЛ. На практике встречаются ситуации, когда организация меняет юридический адрес, а это влечет за собой и смену налогового органа. Соответственно, КПП и ОКТМО также изменятся.

Ответственный за отчеты не всегда понимает, как заполнять отчетность при изменении регистрационных данных, ведь часть сведений по НДФЛ формируются с одними данными организации — старыми, а часть с другими — новыми. Также параллельно возникает вопрос: когда начинать платить НДФЛ в новую ИФНС? Ответы на эти и многие другие вопросы по такое сложной теме вы найдете в нашей публикации.

Разберемся для начала в теории.

Данный материал касается не только смены юридического адреса организации. Смена индивидуальным предпринимателем (ИП) прописки влечет изменение налогового органа. Даже смена улицы может привести к изменению ОКТМО.

Действуйте по следующей схеме.

Первое — внесение изменений в ЕГРЮЛ или ЕГРИП. Для ИП — проверьте новые ОКТМО и код ИФНС. Для юридических лиц проверьте и новый КПП. После обновления данных в реестре, измените реквизиты в программе 1С и платежных документах.

Второе — проверка ОКТМО (общероссийский классификатор территорий муниципального образования). Платежи и начисления по ОКТМО должны совпадать. В противном случае может возникнуть недоплаты и переплаты в разрезе этого кода.

Третье — после внесения изменений в ЕГРЮЛ / ЕГРИП оплата производится и отчетность сдается в новую ИФНС.

Отчеты 2-НДФЛ и 6-НДФЛ сдаются в двух экземплярах, со старым ОКТМО и новым ОКТМО. Чтобы не столкнуться с недопониманием со стороны налоговой, этот момент можно у них уточнить.

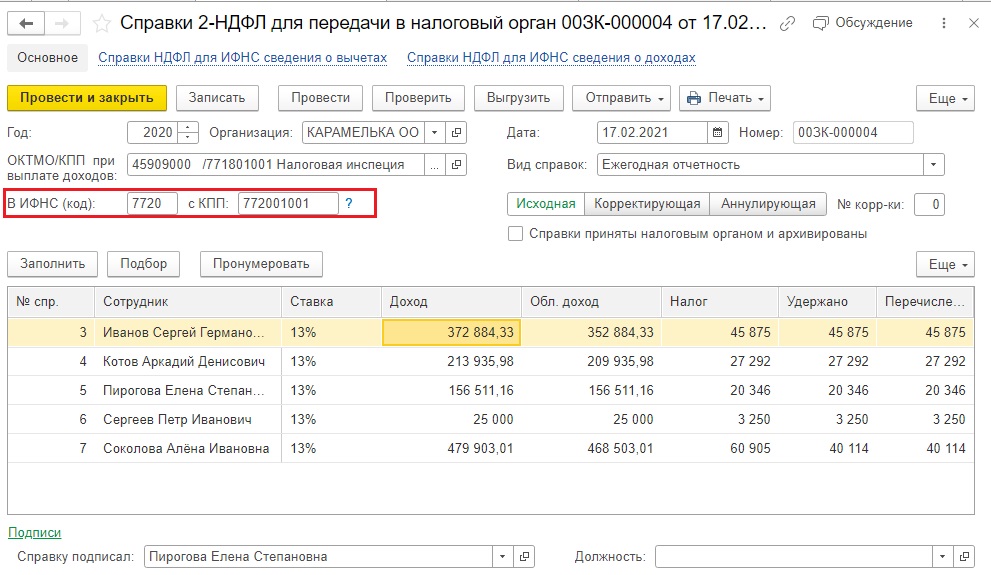

Рассмотрим на условном примере: ООО «Карамелька» изменило юридический адрес и регистрацию в налоговом органе в декабре 2020 г. Бухгалтер вносила документы по расчету заработной платы и выплатам. Рассмотрим, как это отражается в программе 1С: ЗУП.

На что следует обратить внимание в 1С при смене юридического адреса и регистрации в налоговой?

Очень важно понимать, в какой момент времени пользователю необходимо внести изменения в юридический адрес и регистрацию в ФНС в программе. Это имеет значение, так как при начислении заработной платы документ фиксирует «текущий» налоговый орган.

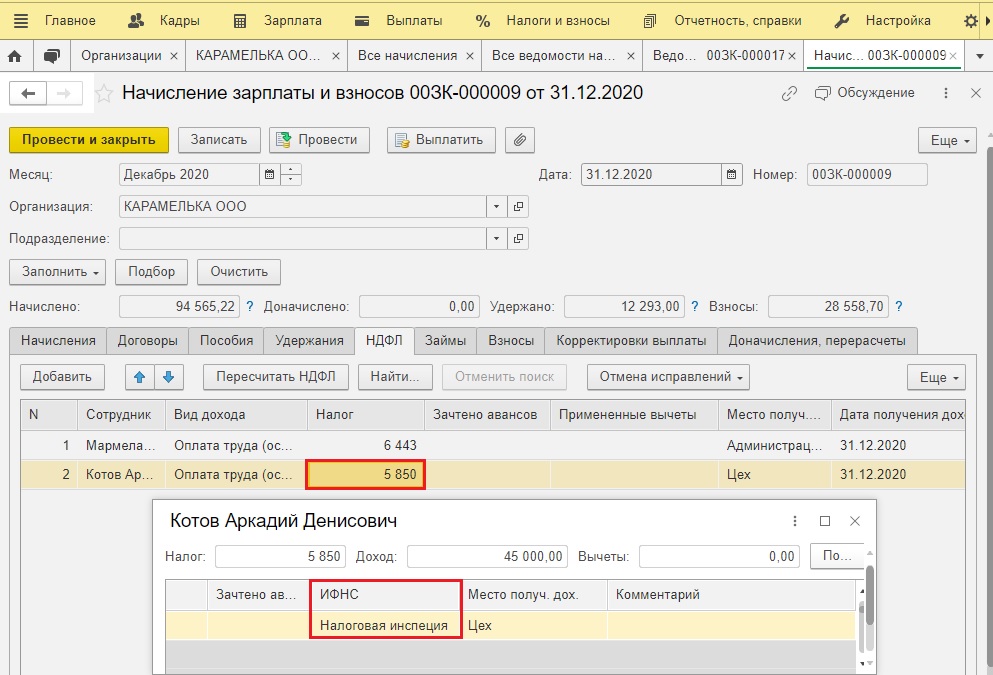

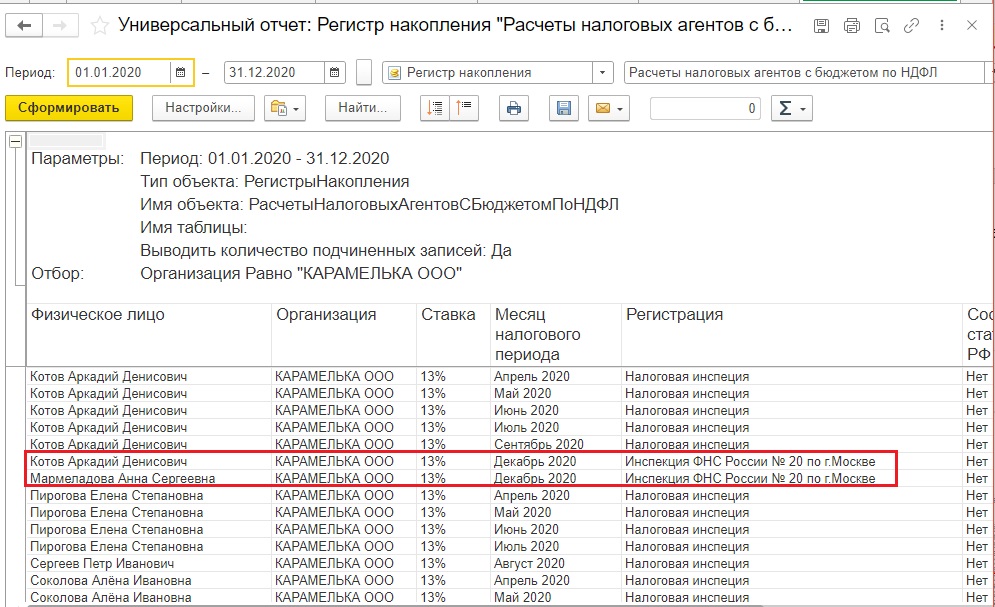

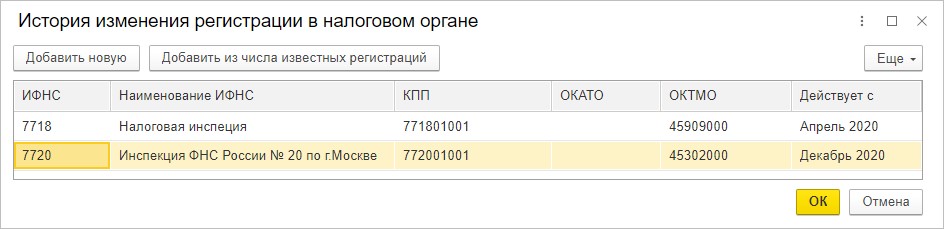

На картинке ниже наглядно продемонстрирована запись по старой ИФНС. Для простоты назовем ее просто Налоговая инспекция.

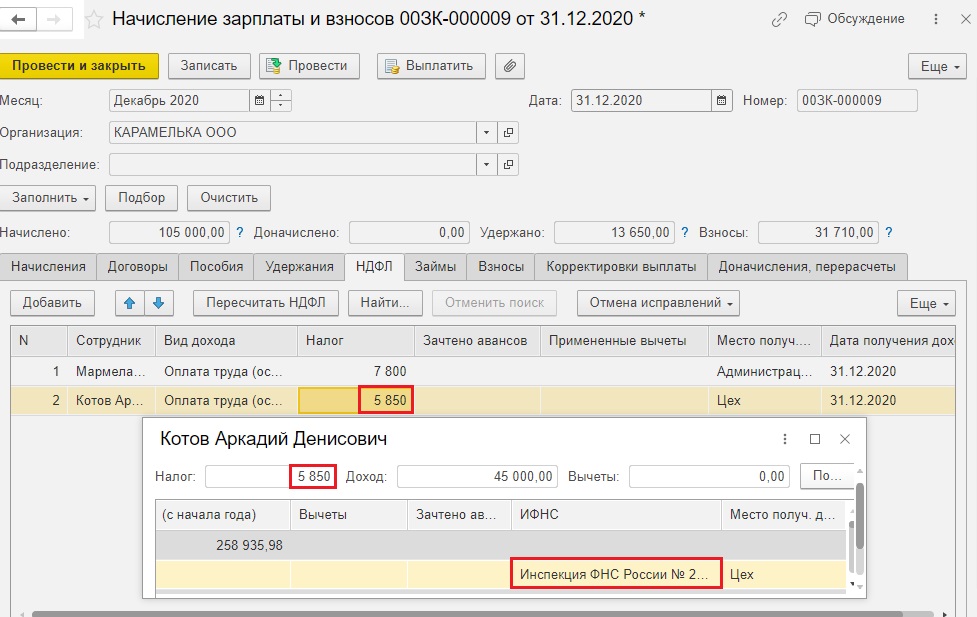

Чтобы посмотреть запись, щелкните дважды мышкой на сумме НДФЛ в документе. Кроме сумм НДФЛ, документ фиксирует ИФНС, указанную в настройке организации.

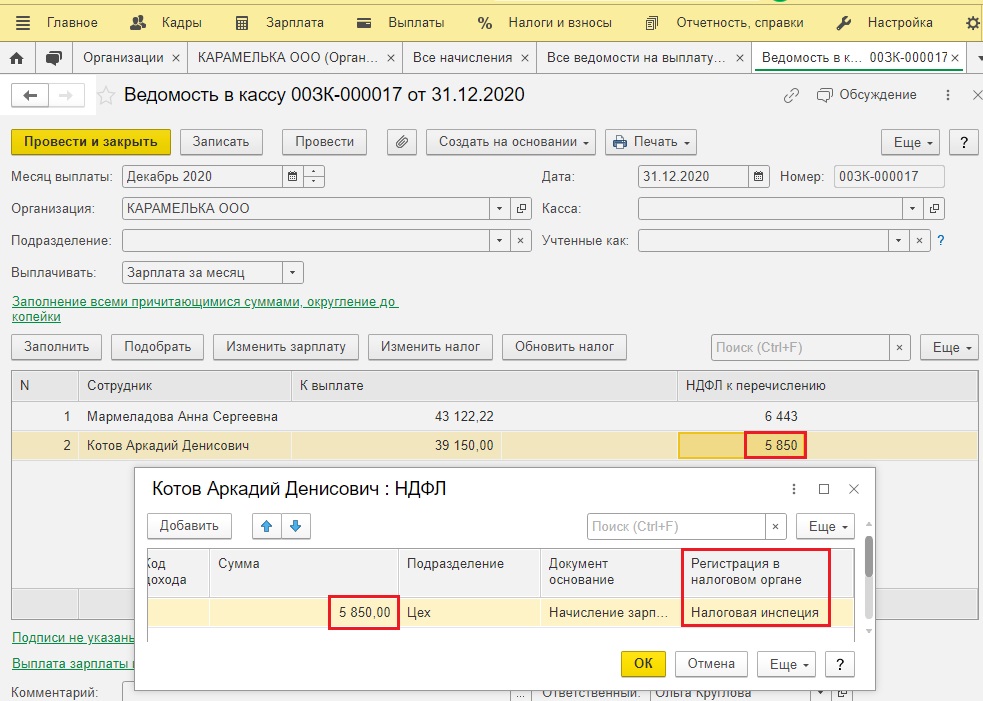

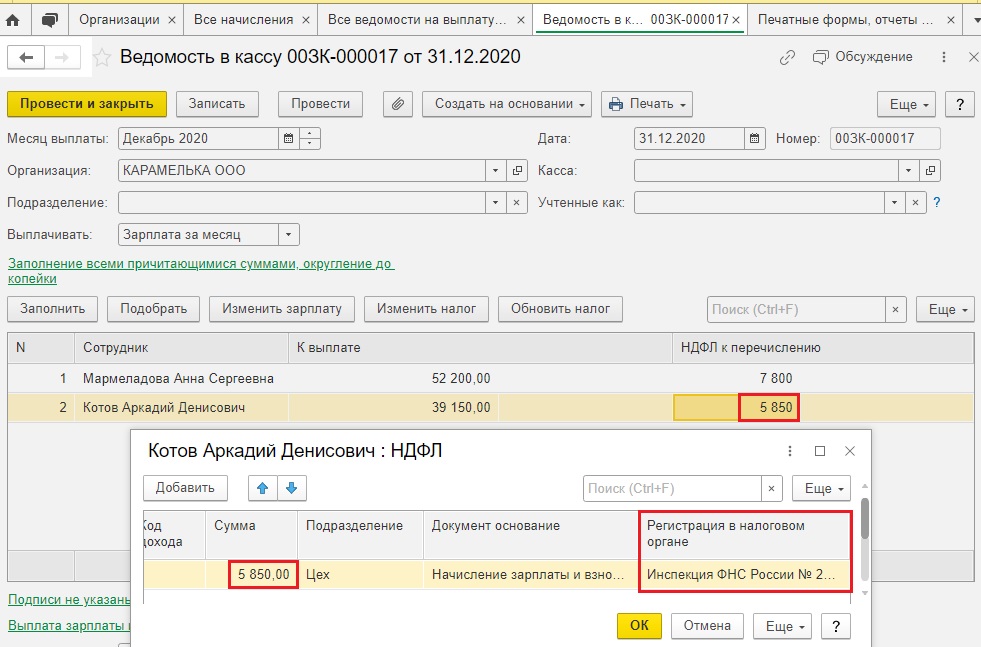

В документах выплаты заработной платы («Ведомость в кассу» или «Ведомость в банк») также фиксируется, по какому налоговому органу удерживается НДФЛ.

Поэтому, если пользователь внес документы по начислению и выплате заработной платы, а потом в этом же месяце получил уведомление о смене юридического адреса, то необходимо перезаполнить документы по заработной плате. Обращаем внимание, что нужно «ПЕРЕЗАПОЛНИТЬ» документы, а не просто «Отменить проведение» и «Провести». Именно при перезаполнении программа учтет данные по новому налоговому органу.

Перейдем к вопросу изменения реквизитов в 1С: ЗУП ред. 3.1.

Как изменить юридический адрес в 1С и регистрацию в налоговом органе?

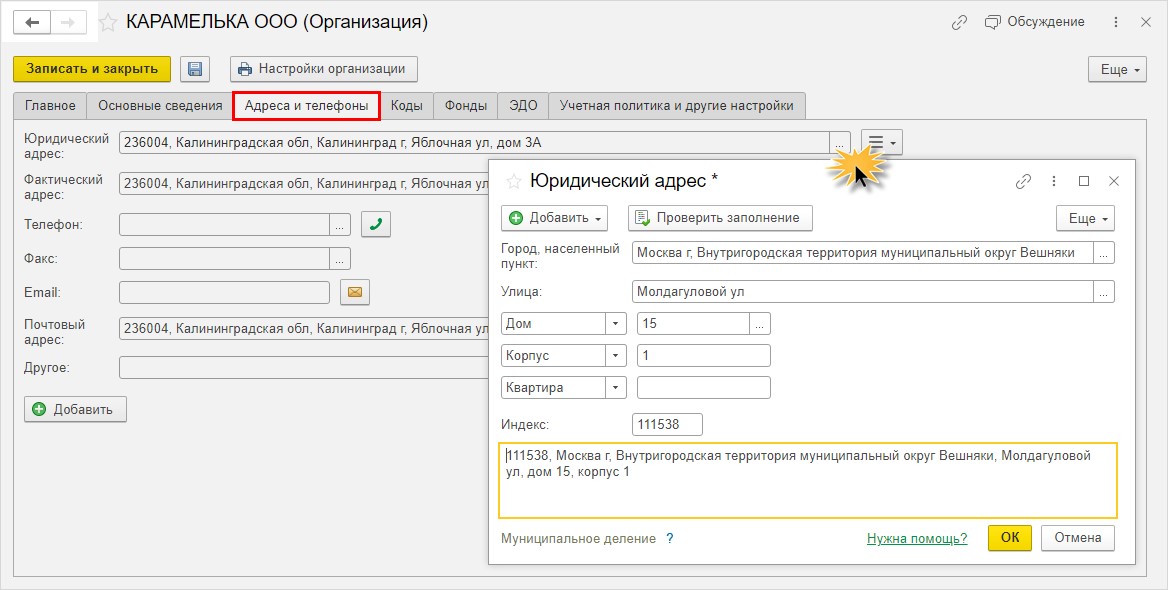

Для изменения реквизитов откройте карточку организации.

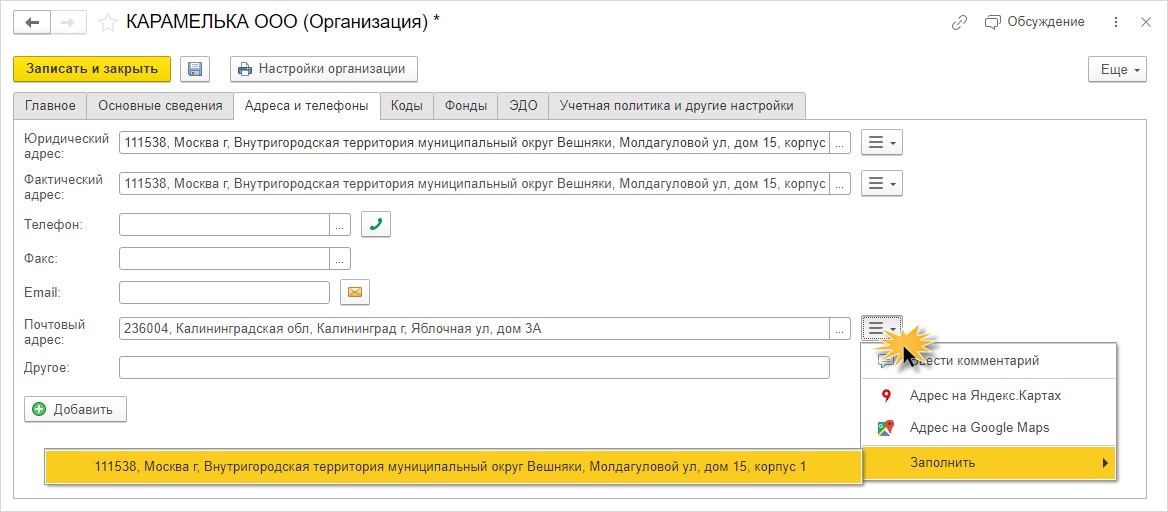

Шаг 1. Перейдите в раздел «Настройки» — «Организации». На закладке «Адреса и телефоны» измените адрес организации.

Данный реквизит не периодический и не хранит историю его изменения. Поэтому рекомендуем сделать копию информационной базы со старым адресом, чтобы можно было распечатать «старые» документы или справки за прошлые периоды с прежними реквизитами.

Для заполнения строк фактический и почтовый адрес, при их совпадении воспользуйтесь кнопкой «Заполнить».

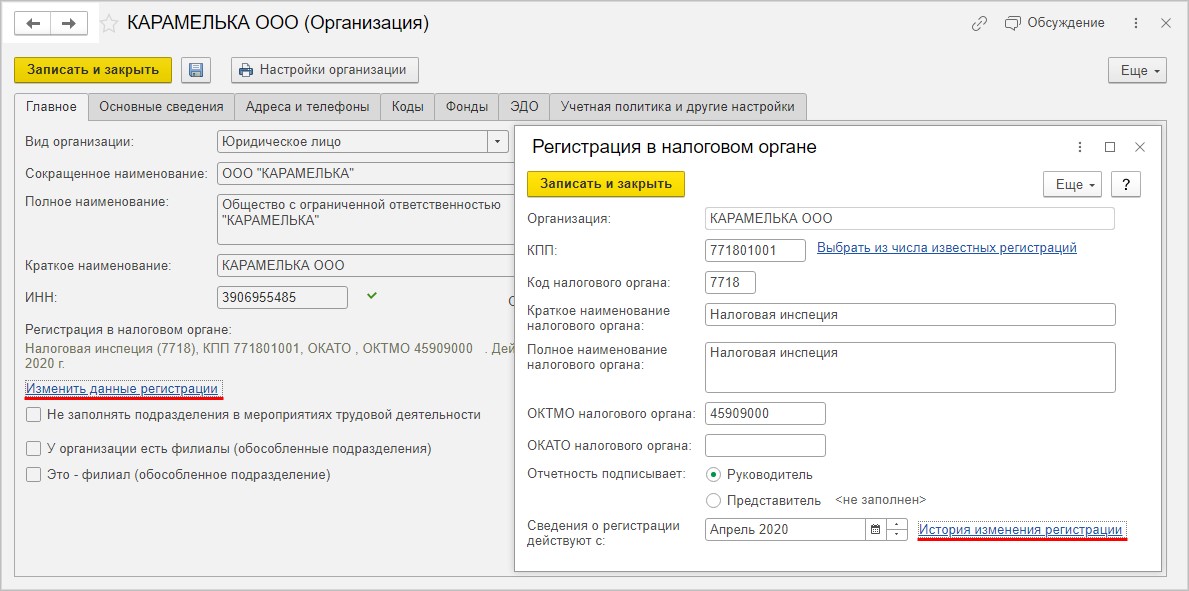

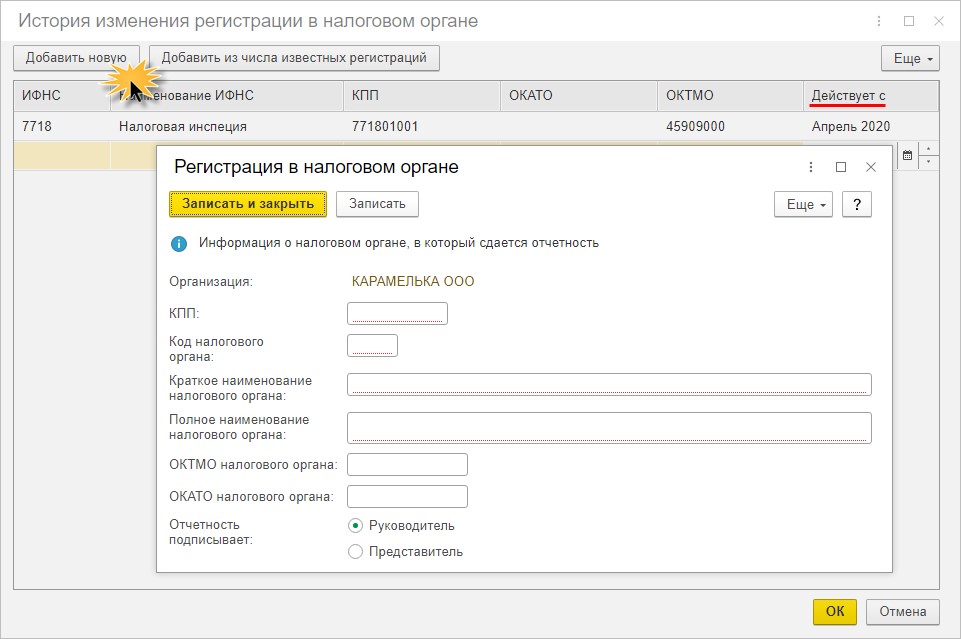

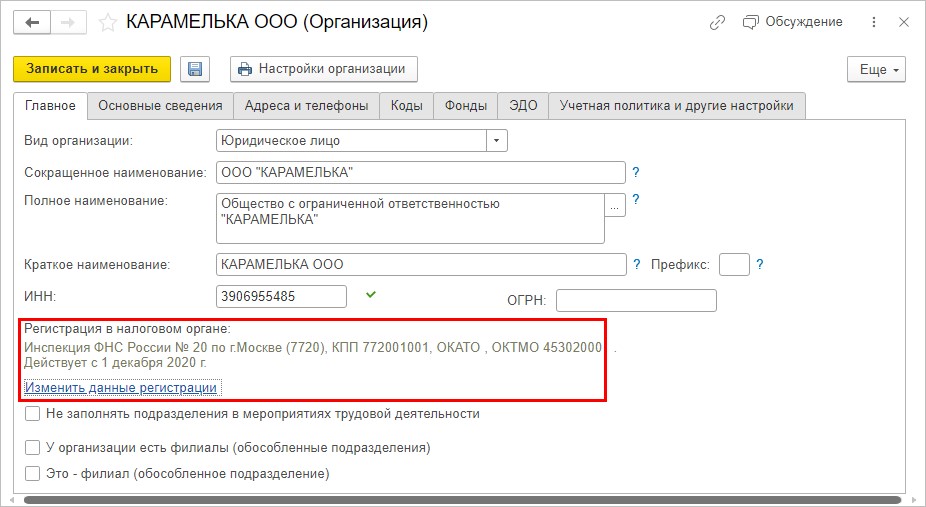

Шаг 2. На закладке «Главное» перейдите по гиперссылке «Изменить данные регистрации». В открывшемся окне нажмите «История изменения регистрации» и внесите новые сведения об организации.

Нажмите кнопку «Добавить» и внесите новые сведения об организации:

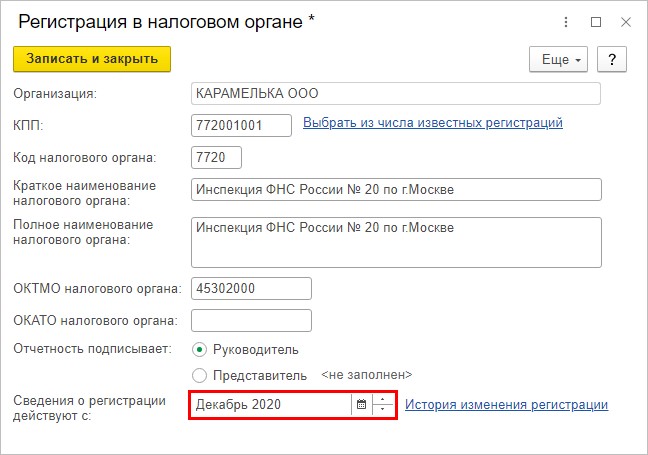

При сохранении сведений обратите внимание на значение в «Действует с». Данные реквизиты периодические, и их изменение хранится в истории значений. До указанной даты учитываются старые реквизиты, после — измененные.

Изменять данные можно и в открывшейся карточке — «Регистрация в налоговом органе». Но при этом также следует правильно указать месяц, с которого принимаются внесенные изменения, в нашем примере — это декабрь 2020 года.

Сохраните изменения в карточке — «Записать и закрыть».

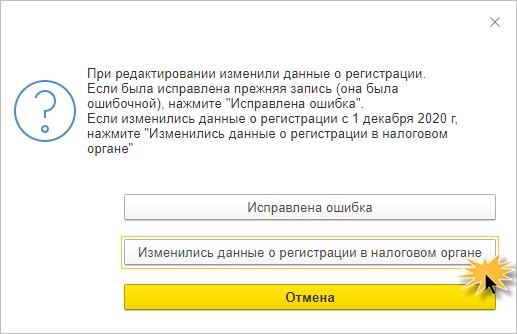

Шаг 3. На запрос программы об изменения, нажмите кнопку «Изменились данные о регистрации в налоговом органе».

После этого в карточке организации отобразятся новые сведения о регистрации и месяц, с которого они действуют.

Если у вас возникли проблемы и путаница в данных ИФНС, обратите внимание на то, с какого месяца у вас введена информация. Возможно, вы не предали особое значение этому моменту и при сохранении сведений оставили месяц, указанный по умолчанию — текущий.

Не заполняется отчет. Как проверить в 1С разделение доходов между ИФНС?

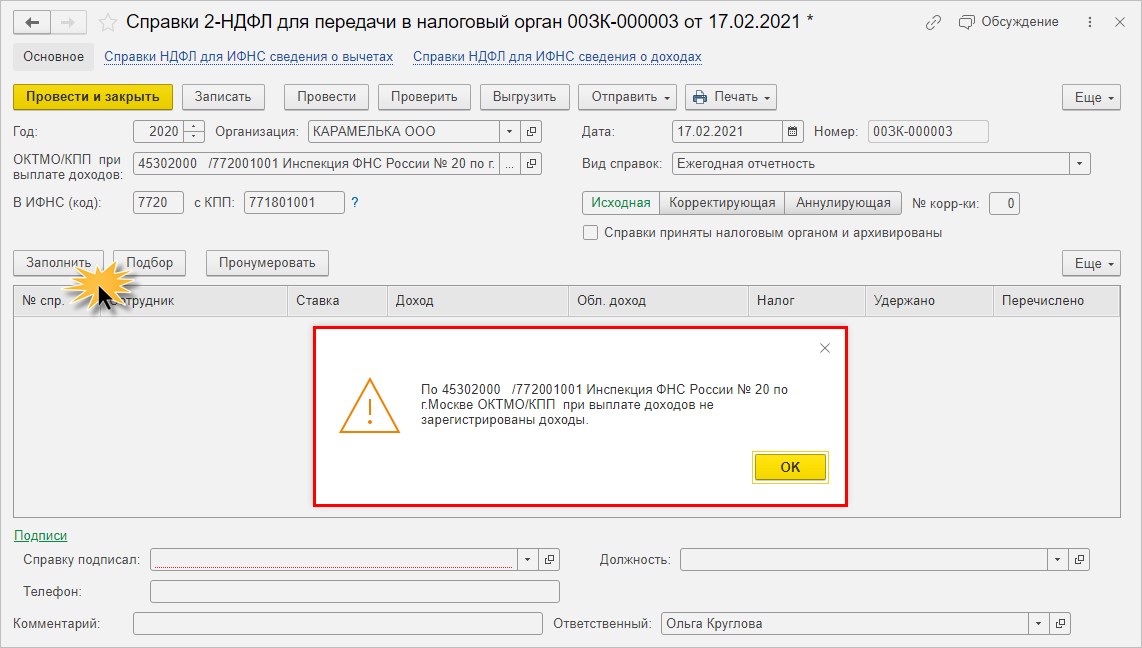

При заполнении отчета в налоговую, например, справки 2-НДФЛ, пользователь может столкнуться с ошибкой: «При выплате доходов не зарегистрированы доходы» с указанием регистрационных данных организации.

В данном случае программа абсолютно права! Ведь мы выше рассмотрели документы начисления и выплаты зарплаты, в которых указана «старая» ИФНС.

Если ответ очевиден, то просто перезаполните и перепроверьте документы после даты изменения регистрационных данных.

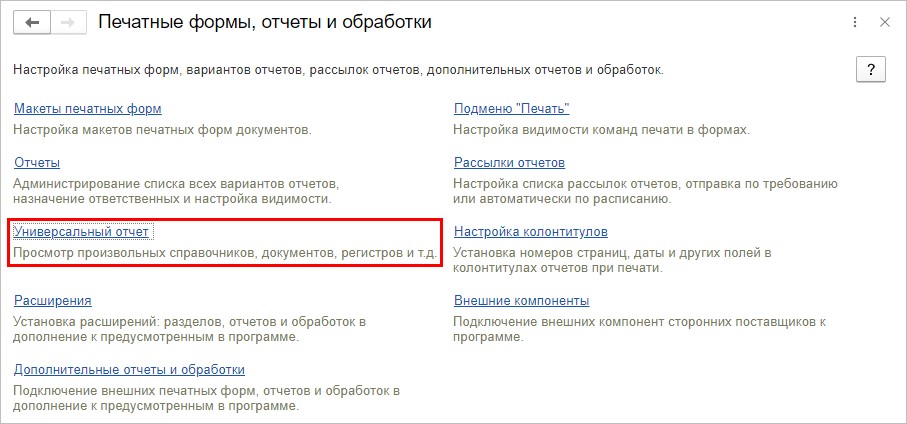

А как можно посмотреть, в каких документах какая налоговая зафиксирована? Сделать это легко с помощью Универсального отчета.

Шаг 1. Перейдите в раздел «Администрирование» — «Печатные формы, отчеты и обработки». Откройте гиперссылку «Универсальный отчет».

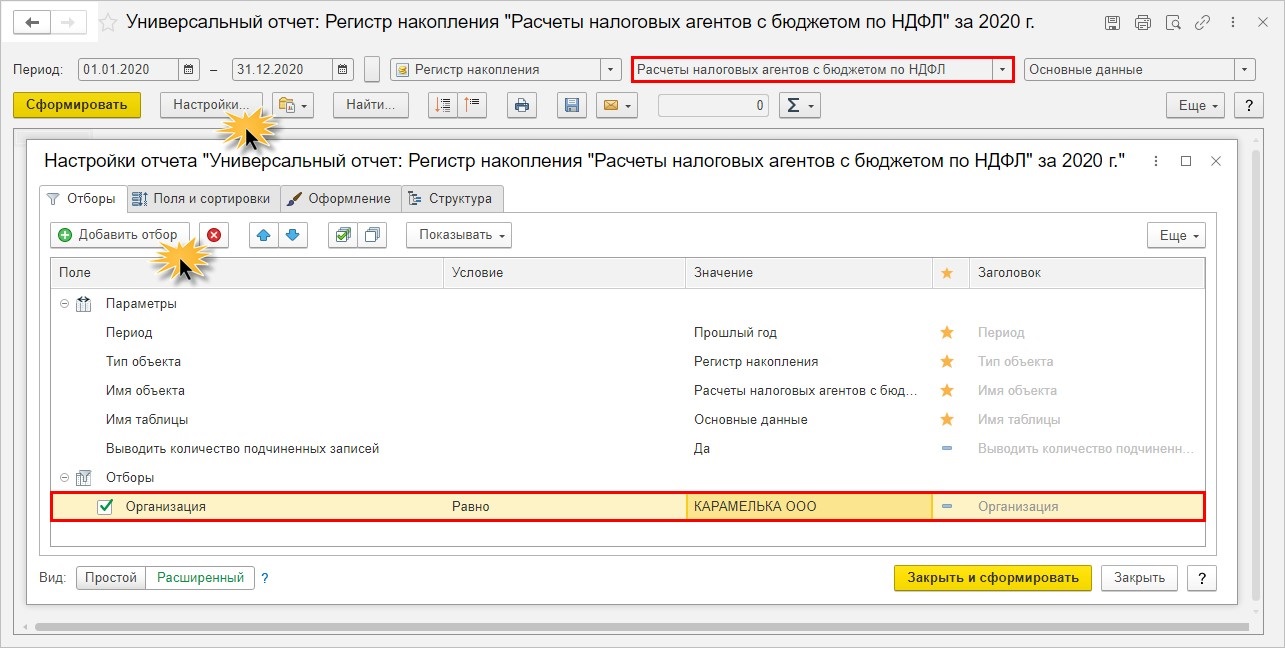

Шаг 2. Выберите регистр накопления «Расчеты налоговых агентов с бюджетом по НДФЛ», задайте период — год.

Если в базе 1С: ЗУП ведется учет по нескольким организациям, нажав кнопку «Настройки», установите отбор по организации. В нашем примере установлен отбор по ООО «Карамелька».

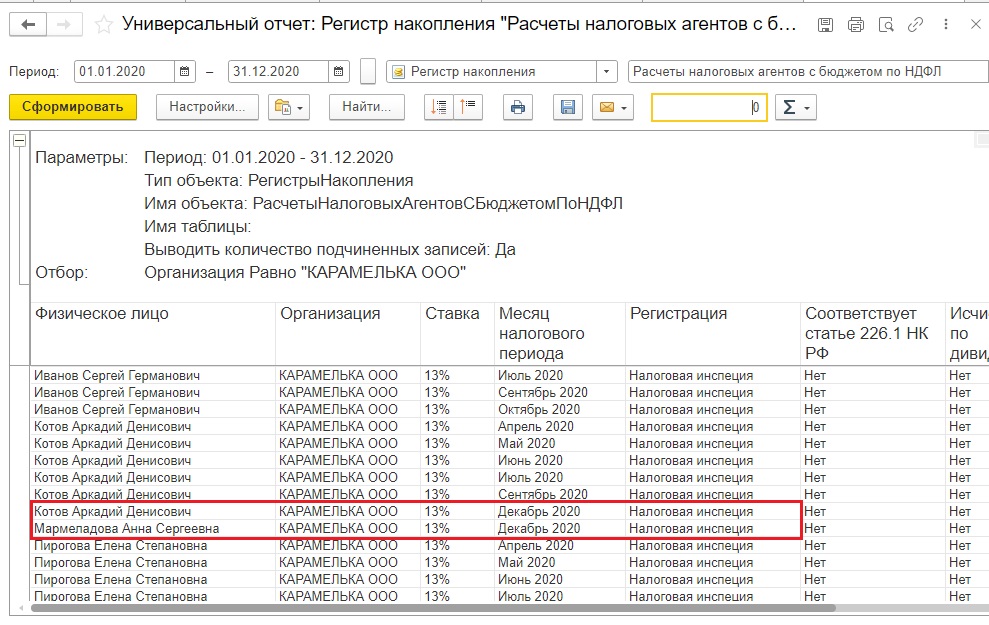

В графе «Регистрация» видно, что все записи, включая декабрь зафиксированы на старый налоговый орган под названием «Налоговая инспекция». Именно поэтому при попытке заполнить отчет по НДФЛ программа сообщает пользователю, что по указанным в отчете регистрационным данным доходы не зарегистрированы.

Шаг 3. Пора перезаполнить и перепровести документы за декабрь 2020 г.

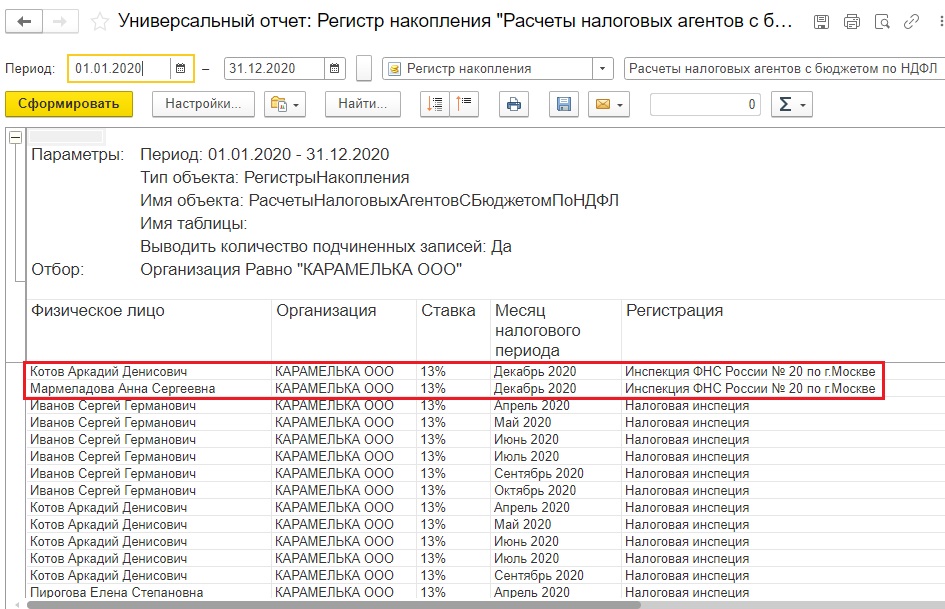

Откройте окошко по данным НДФЛ в документе «Начисление зарплаты и взносов». Данные об ИФНС в записи сотрудника Котова А.Д. поменялись, т.к. мы изменили сведения о регистрации ООО Карамелька«.

Шаг 4. Внесите исправления в документы выплаты: перезаполните их и перепроведите.

Шаг 5. После изменения в документах сформируйте «Универсальный отчет» еще раз.

По данным отчета у сотрудников за декабрь выделились данные по новым регистрационным данным — Инспекция ФНС России № 20 по г. Москва.

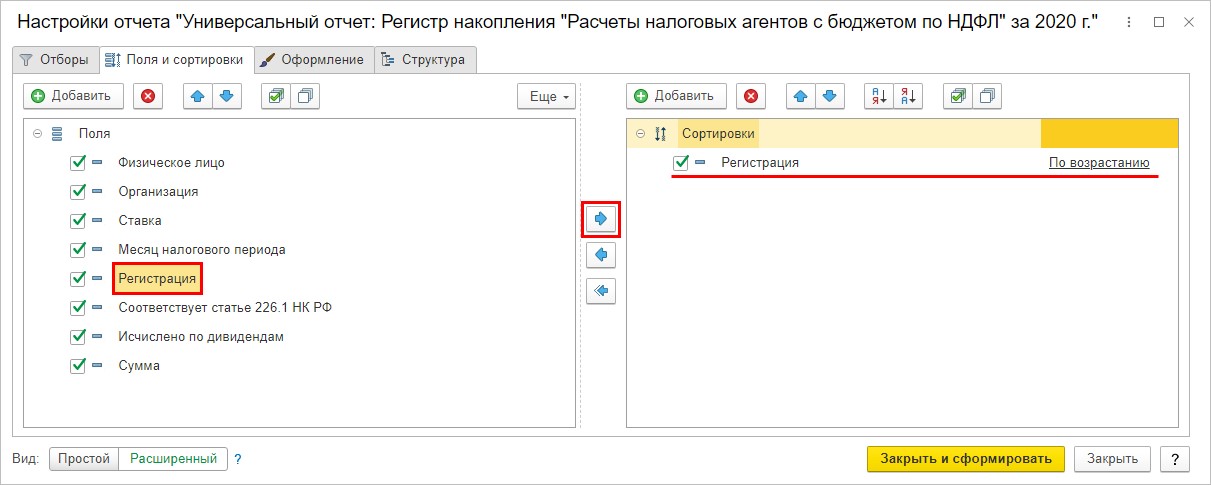

Если записей много, то для анализа на закладке «Поля и сортировки» установите сортировку по значению «Регистрация», перенеся стрелочкой выбранный элемент в правую часть окна.

Отчет сгруппирован по месту регистрации организации.

Перейдем к вопросу формирования отчетов.

2-НДФЛ и 6-НДФЛ при смене регистрационных данных

Разъяснения по вопросу предоставления отчетности при смене регистрационных данных организацией представлены в письме ФНС № БС-4-11/25114@ от 27.12.2016 г. и в приказе ФНС России от 14.10.15 № ММВ-7-11/450@.

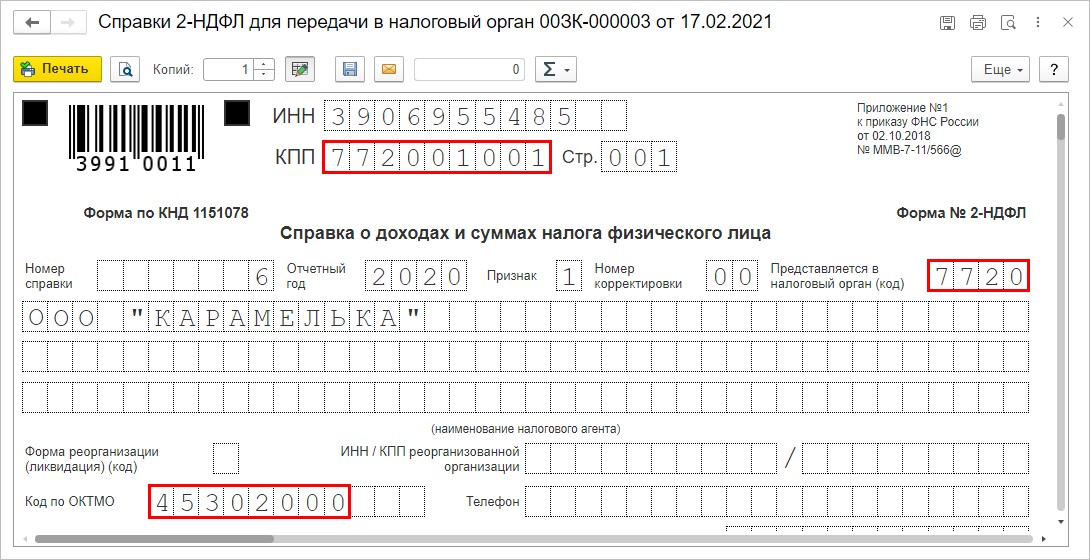

Формы 2-НДФЛ и 6-НДФЛ предусматривают заполнение ОКТМО и КПП. Согласно п. 1.10 вышеуказанного приказа ФНС, отчеты заполняются оп каждому ОКТМО отдельно.

Отсюда вытекает требование, что налоговый агент предоставляет в налоговый орган по новому месту регистрации справки 2-НДФЛ и форму расчета 6-НДФЛ в двух экземплярах — с указанием ОКТМО и сведений до момента постановки на учет в новом налоговом органе и период после новой регистрации с новым ОКТМО.

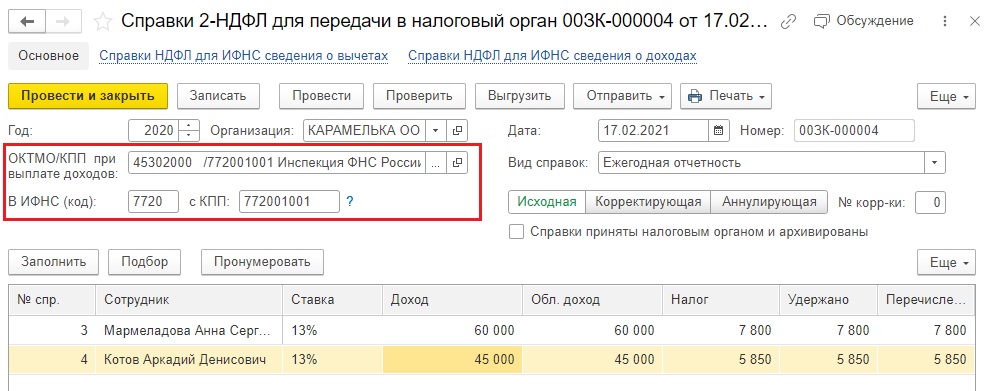

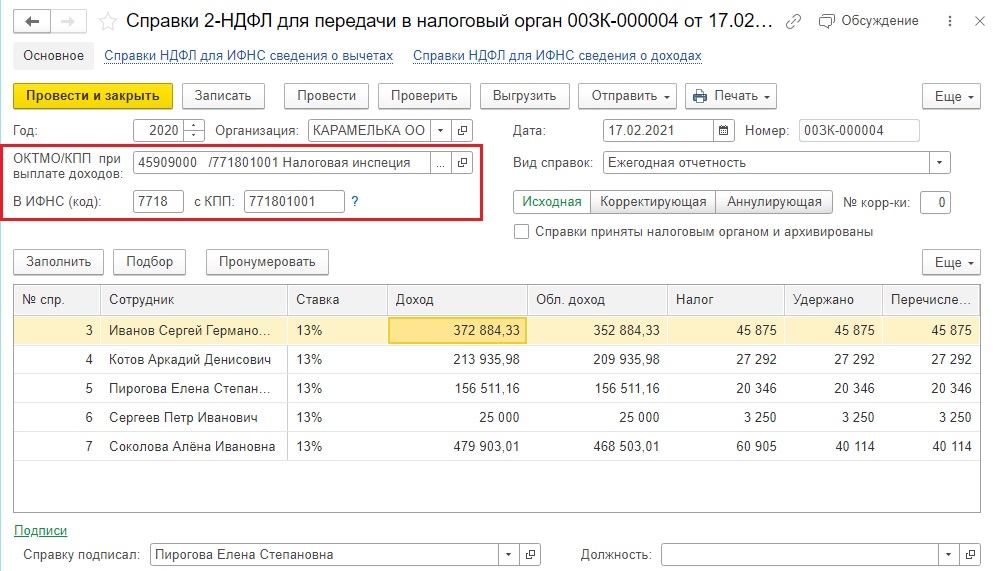

Таким образом, сдаются два комплекта отчетности. В нашем примере смена ИФНС ООО «Карамелька» производилась в декабре, значит:

Первый комплект предоставляется с данными до момента регистрации в новой налоговой за период с января по ноябрь 2020 года;

Второй комплект включает сведения после регистрации в новой налоговой, т.е. декабрь 2020 года.

Отличие реквизитов комплектов будет лишь в значении ОКТМО, т.к. КПП указывается новый.

Так как мы внесли исправления в документы с неправильными регистрационными данными за декабрь, справки 2-НДФЛ заполняются по новой инспекции без проблем.

Шаг 1. Заполните два варианта отчета: по старому ОКТМО и по новому.

Видим, что по новым реквизитам в отчет попала декабрьская зарплата.

По старым реквизитам в отчет вошли данные с января по ноябрь 2020 года.

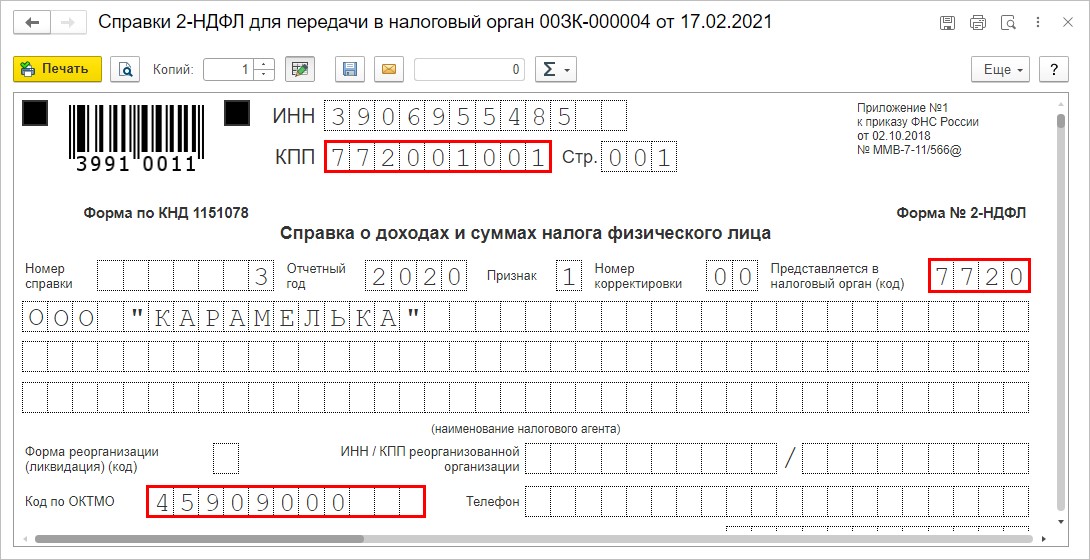

Шаг 2. Сформируйте печатную форму справок 2-НДФл обоих экземпляров.

Действия одинаковы с обеими формами отчетов — 2-НДФЛ и 6-НДФЛ.

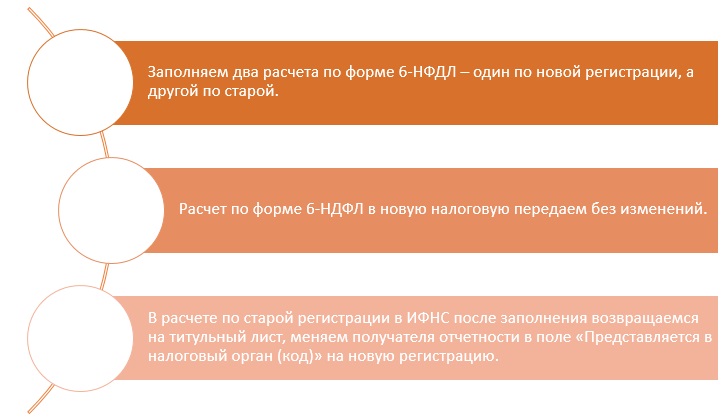

Новая форма 2-НДФЛ и 6-НДФЛ передается без изменений.

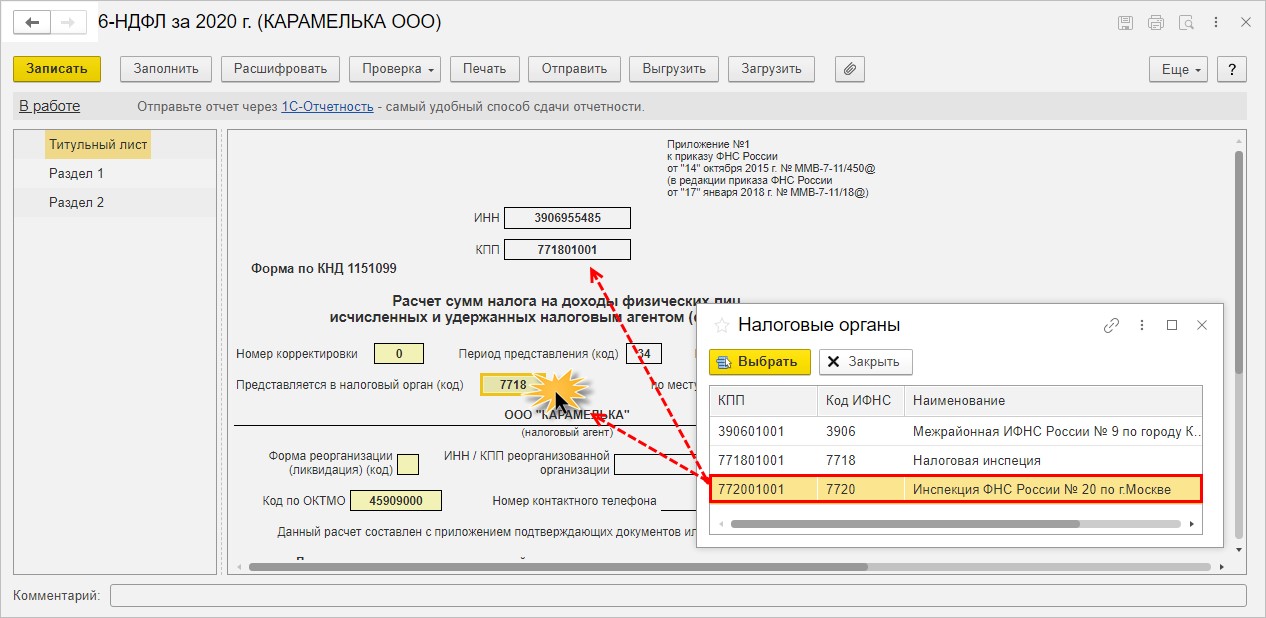

Шаг 3. В форме со старыми данными замените вручную данные строки «В ИФНС (код)» и «с КПП» на новые. Данные в отчете перезаполнять не надо.

ОКТМО у нас автоматически установлен старый. В результате имеем форму со старым ОКТМО и новым КПП и кодом налогового органа.

Аналогичная схема действий применима к форме отчета 6-НДФЛ.

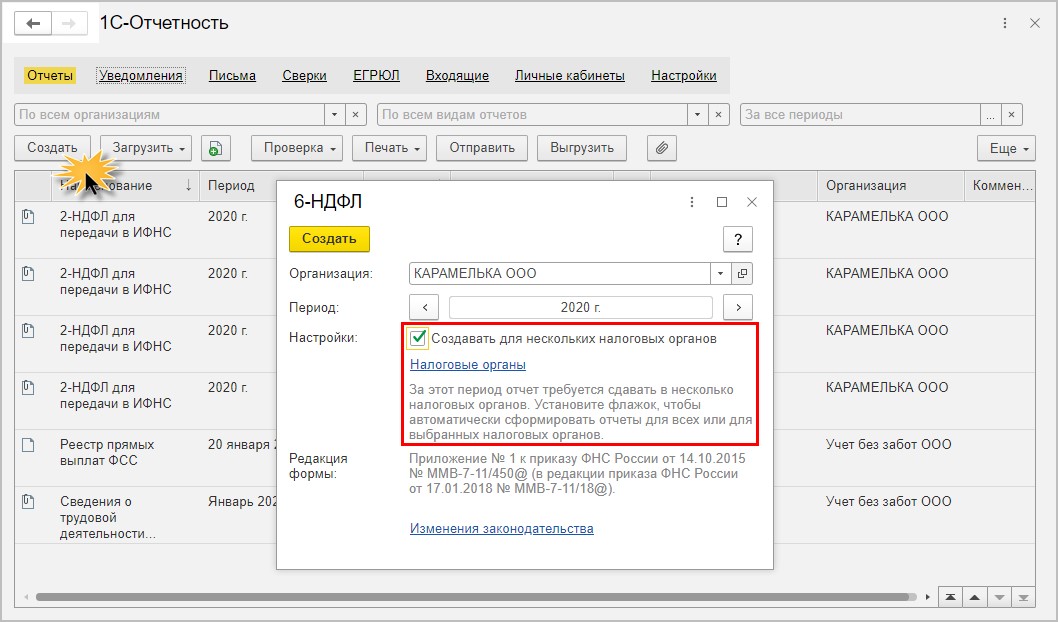

При создании отчета через «1С-Отчетность» программа увидит, что зарегистрировано изменение и предложит сформировать несколько отчетов в налоговые органы.

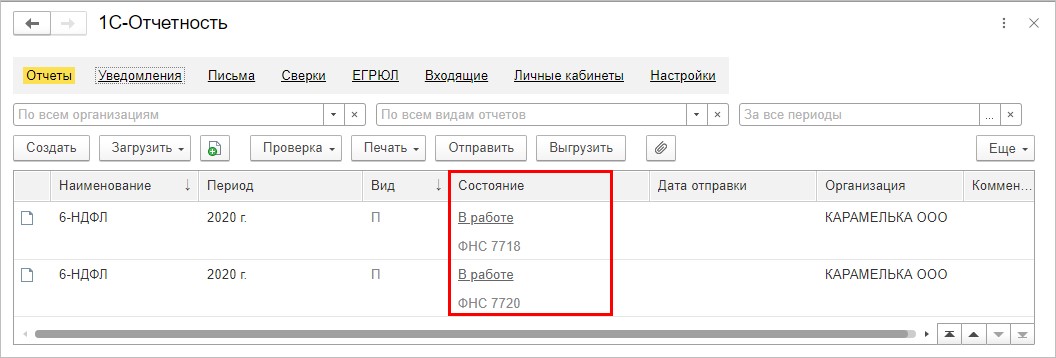

Установив галочку «Создавать для нескольких налоговых органов», по нажатию «Создать» в списке появится два варианта отчетов. В нашем примере: ФНС 7718 и ФНС 7720.

Новую форму оставляем без изменения, в форме со старой регистрацией измените значение в поле «Предоставляется в налоговый орган» на новую регистрацию, щелкнув дважды мышкой. Автоматически изменится и КПП.

Код по ОКТМО программа автоматически подставила по старой регистрации.

Напоминаем, что данные разделов 1 и 2 перезаполнять не нужно!

Будьте внимательны при составлении отчетов, следите за сроками сдачи, т.к. за несвоевременное предоставление налоговых отчетов организации грозят штрафные санкции.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.