заполнение декларации 3 ндфл на имущественный вычет пенсионерам за 3 года

Как пенсионеру получить вычет при покупке квартиры сразу за четыре года

Я пенсионерка по выслуге лет. Работаю учителем в школе. Зарплата — 30 тысяч рублей.

В январе 2020 года я купила квартиру за 1,5 млн рублей, а в ноябре собираюсь уволиться из школы. То есть НДФЛ я плачу последний год и больше не собираюсь. Если займусь репетиторством, стану самозанятой. Но я не успею до ноября получить налоговый вычет за квартиру.

Получается, я не смогу реализовать свое право на него, потому что нет налогооблагаемого дохода? А тот налог, что я платила, пока копила деньги на квартиру, не считается? Где справедливость?

Есть ли вариант забрать из бюджета побольше налога, если я купила квартиру на пенсии?

Тамара Александровна, у вас есть шанс получить вычет при покупке квартиры. И вы вернете тот налог, который уплатили за предыдущие годы. Вам перечислят его сразу за несколько лет. Для пенсионеров в этом плане есть особые условия.

Вот как все посчитать и заполнить.

Почему у пенсионеров проблемы с вычетом при покупке квартиры

Право на вычет возникает в том году, когда оформлена собственность или подписан акт приемки по ДДУ. Налог можно возвращать только с этого года. Даже если покупатель квартиры копил на нее пять лет, налог с дохода за эти пять лет до покупки ему не вернут. Вычет можно заявить только за год покупки и следующие годы.

Иногда получается, что человек копит на квартиру несколько лет, откладывая часть дохода, с которого уплатил НДФЛ. А потом покупает жилье и уходит на пенсию. Или сначала перестает работать за зарплату, а потом становится владельцем недвижимости и получает право на имущественный вычет.

В любом случае результат один: право на вычет появилось, а доходов, с которых можно несколько лет его получать и не платить налог, больше нет. Выходит, что пенсионер может вернуть НДФЛ только за тот год, когда купил квартиру, и только если в этом году он работал. Потом с пенсии налог уже не удерживают и возвращать из бюджета нечего. Но на такие случаи в налоговом кодексе есть специальный пункт. Он только для пенсионеров и позволяет им получить вычет и вернуть из бюджета НДФЛ за предыдущие годы.

Примеры заполнения налоговой декларации по налогу на доходы физических лиц за 2020 год (Форма 3-НДФЛ)

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Условия примера:

Пример № 2: доход от реализации машины; при этом доходы, при получении которых налог полностью удержан налоговыми агентами, в декларации не указаны

Пример № 5: продажа доли в недвижимом имуществе

Рычагов Андрей Юрьевич является налоговым резидентом РФ.

В 2020 году им были получены следующие доходы:

а) от работодателя АО «Сантра»:

– 900 тыс. руб. – выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2020 год;

– 4 тыс. руб. – денежный подарок к празднику, связанному с юбилеем компании;

в) за подготовку авторских материалов (статьи в журнал) для АО «Газета» – 20 тыс. руб. (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Андрей Юрьевич не имеет);

г) от деятельности в качестве артиста за границей (в Германии) – 5 тыс. евро (доход получен 19.10.2020, подоходный налог по законодательству ФРГ (14%) уплачен 21 октября 2020 года).

Андрей Юрьевич имеет дочь 2014 г.р., в 2020 году ему предоставлялся стандартный налоговый вычет на ребенка в размере 1,4 тыс. руб. в течение четырех месяцев. Всего за 2020 год стандартный вычет предоставлен в сумме 5,6 тыс. руб.

Кроме того, в 2020 году Андрей Юрьевич оплатил обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 20 тыс. руб., а также свое обучение на курсах вождения в размере 50 тыс. руб.

Также 11 декабря 2020 года Андрей Юрьевич получил акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила 3 млн руб. Правом применения налогового вычета на покупку жилья Андрей Юрьевич ранее никогда не пользовался.

10 декабря 2020 года Андрей Юрьевич заключил договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченных в 2020 году по данному договору, составила 12 тыс. руб.

Образец заполнения формы 3-НДФЛ:

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

Приложение к Разделу 1. Заявление о зачете (возврате) суммы излишние уплаченного налога на доходы физических лиц

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

Приложение 1. доходы от источников в Российской Федерации

Приложение 2. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)

Приложение 3. Доходы, полученные от предпринимательской, адвокатской деятельности и частой практике. а также расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации

Приложение 4. Расчет суммы доходов, не подлежащей налогообложению

Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

Приложение 6. Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем 2 подп. 2 п. 2 ст. 220 НК РФ

Приложение 7. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

Расчет к Приложению 1. Расчет дохода от продажи объектов недвижимого имущества

Расчет к Приложению 5. Расчет социальных налоговых вычетов, установленных подп. 4 и подп. 5 п. 1 ст. 219 НК РФ

Порядок и особенности заполнения декларации 3-НДФЛ пенсионером на вычет за покупку квартиры

Необходимо отметить, что право на перенос остатка НВ появилось у пенсионеров только с 2014 года и в случае, если квартира была куплена ранее указанного срока, воспользоваться данной преференцией не получиться.

Примеры получения НВ пенсионерами

Степанов в 2018 году купил однушку. В июне 2019 года он вышел на пенсию. Таким образом, в 2019 году он может заявить НВ за 2018 год (год приобретения квартиры) и 3 предшествующих данному периоду года: 2017, 2016 и 2015 гг.

Степанов в 2015 году купил однушку, но на пенсию вышел годом раньше. Так как в год покупки недвижимости он не работал, то за этот период он заявить льготу не сможет. Но у него есть право заявить НВ за 3, предшествующих году покупки квартиры, года, а именно за 2014, 2013, 2012 год.

Степанов купил недвижимость в 2015 году, но на пенсию он вышел в 2010 году и на момент покупки жилья уже как 5 лет не работал. Так как за 3 года до покупки жилья Степанов не работал и НДФЛ в бюджет не отчислял, вычет он не сможет получить.

Разобравшись с особенностями получения вычета пенсионерами, рассмотрим, как правильно заполнить декларацию 3-НДФЛ (далее Д, отчетность) на возврат налога.

Порядок заполнения отчетности на получение НВ пенсионером при переносе остатка

Исходные данные:

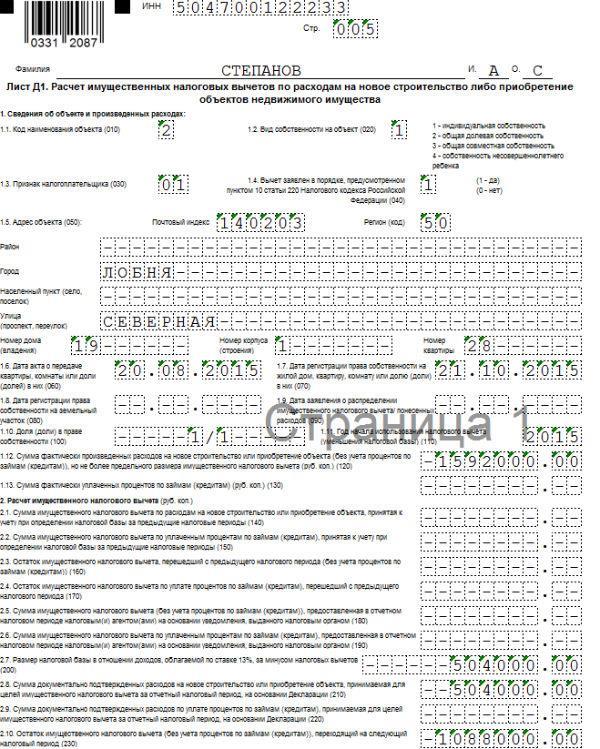

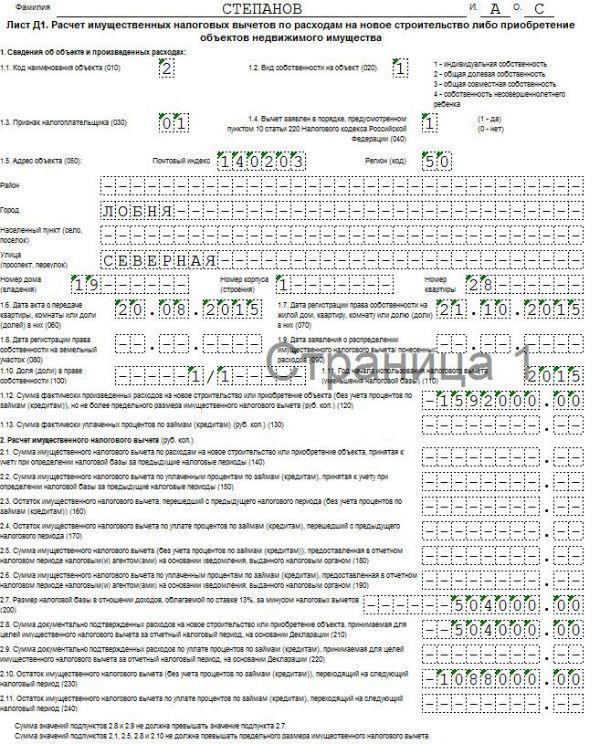

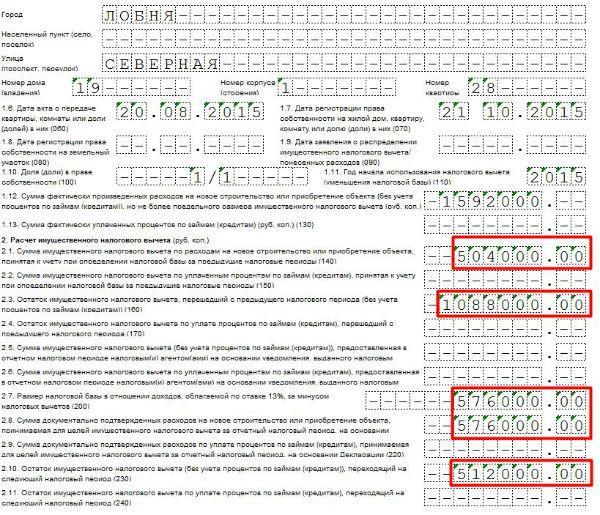

Степанов Александрович Сергеевич 1954 г/р (63 года), житель г. Лобня в 2015 году приобрел в собственность однокомнатную квартиру стоимостью 1 592 000 руб.

Степанов является работающим пенсионером, в связи, с чем он имеет право заявить льготу как за 2015 год, так и за три предшествующих данному периоду году. Таким образом, в 2016 году Степанов может вернуть НВ за 2015,2014,2013,2012 года.

В 2012 году годовой доход Степанова составил 672 000 руб., из них НФДЛ – 87 360 руб.

В 2013 году доход за год составил 612 000 руб., НДФЛ – 79 560 руб.

В 2014 году доход был равен 576 000 руб. подоходный налог составил 74 880 руб.

В 2015 году доход – 504 000 руб., НДФЛ – 65 520 руб.

Общая сумма НВ, положенная Степанову, составит 206 960 руб. (1 592 000 х 13%). Возместить он ее сможет за 3 года (2015,2014,2013). Таким образом, Степанов будет переносить остаток своего НВ не на три, а на два года назад.

Для того, чтобы получить НВ Степанов должен будет заполнить три Д по ф. 3-НДФЛ: за 2015, 2014, 2013го.

Примечание: Заполнение Д необходимо начинать с периода – 2015 года. Затем заполняются Д за 2014-2013 год. Внесение сведений с более позднего до более раннего периода необходимо для того, чтобы определить остаток НВ, подлежащий возврату в самый ранний период.

Важно! Заполнять Д нужно по той форме, которая действует в том периоде, за который заявляется НВ.

Форма 3-НДФЛ за 2017 год (скачать)

Форма 3-НДФЛ за 2016 год (скачать)

За 2015 год заполняйте Д по форме, утвержденной на 2015 год (скачать).

За 2014 год, по форме, утвержденной на 2014 год (скачать)

За 2013 год по форме на 2013 год (скачать)

В случае, если при заполнении отчетности используется программа, разработанная ФНС, то необходимо использовать ту версию ПО, которая действовала на данный период. При загрузке программы, выберите период, за который подается отчетность.

Общие требования к заполнению отчетности

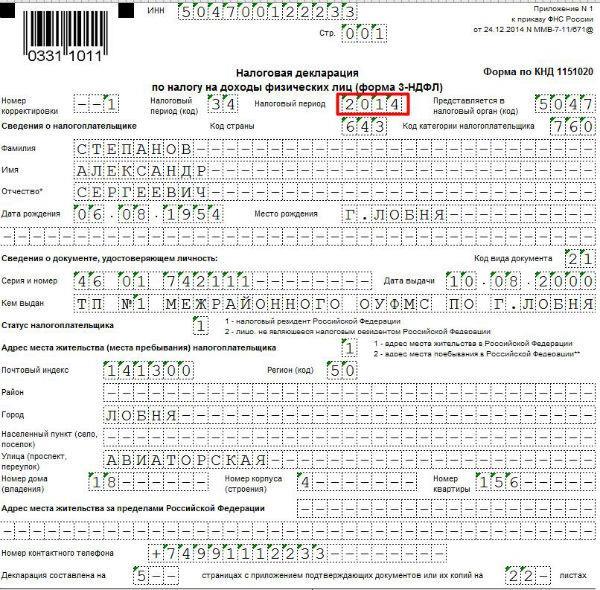

Образец заполнения отчетности 3-НДФЛ за 2015 год

В нашем случае, заполнению подлежат только пять листов: Титульный, Раздел 1 и 2, А и Д1

Блок

Что указывается

Комментарий

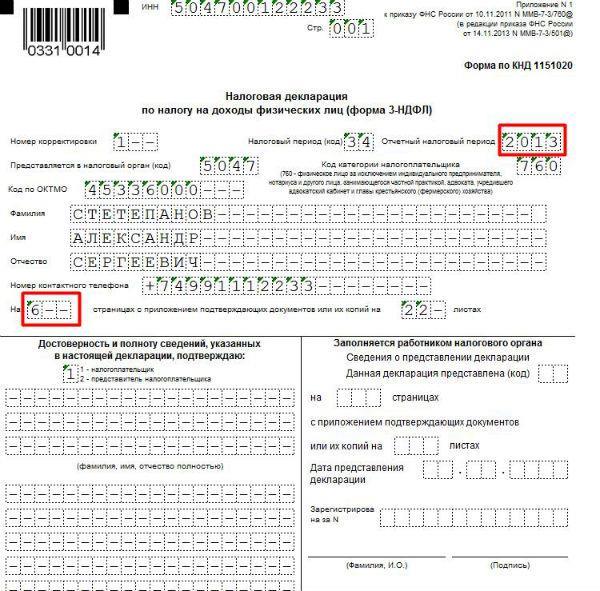

ИНН, в соответствии с выданными в налоговой свидетельством

1 – если подается первичная,

2 – если сдается уточненная Д

В нашем случае, указываем «1»

Налоговый период (код)

В нашем случае вписываем только код «34»

Год, за который сдается Д

Представляется в налоговый орган

Код ИФНС, в которой гражданин состоит на учете

В нашем случае Степанов приписан к МРИ ФНС № 13, обслуживающей, в том числе, жителей г. Лобня

При заявлении НВ указывается только код «760», так как нерезиденты права на льготу не имеют

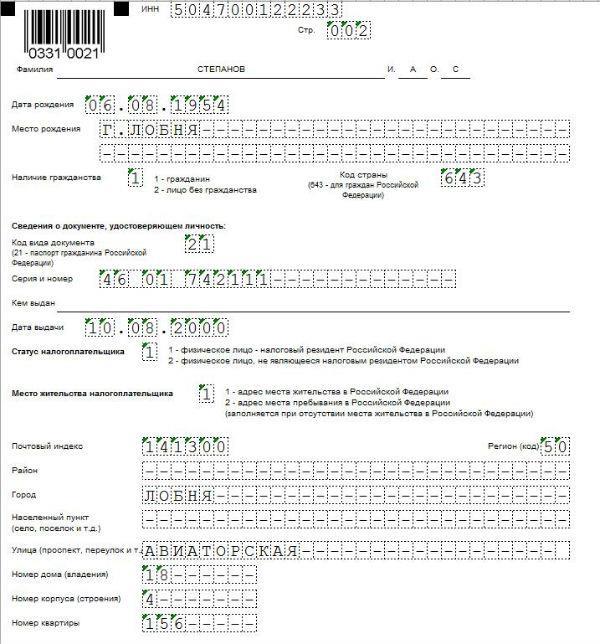

Указываются ФИО гражданина

Данные вносятся исключительно в соответствии с паспортом

Сведения о документе, удостоверяющем личность

Указываются сведения о месте прописки

В соответствии с паспортом

Д составлена на … с приложением подтверждающих документов на …

Указывается количество листов из которых состоит Д и общее количество листов всего пакета документов, представляемых в налоговый орган

Заполняется в самую последнюю очередь.

В самом конце необходимо указать код налогоплательщика: 1 если Д сдает сам гражданин и 2 если его представитель. Если представитель, то в строках ниже указываются его ФИО. Затем ставиться подпись и дата заполнения Д.

Строки

Что указывается

Комментарий

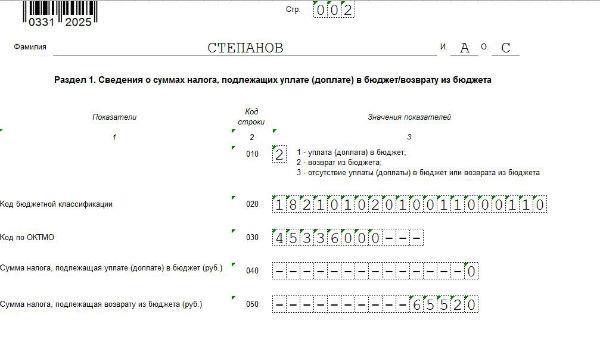

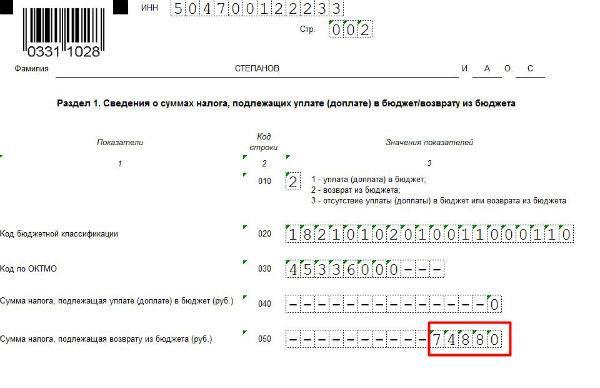

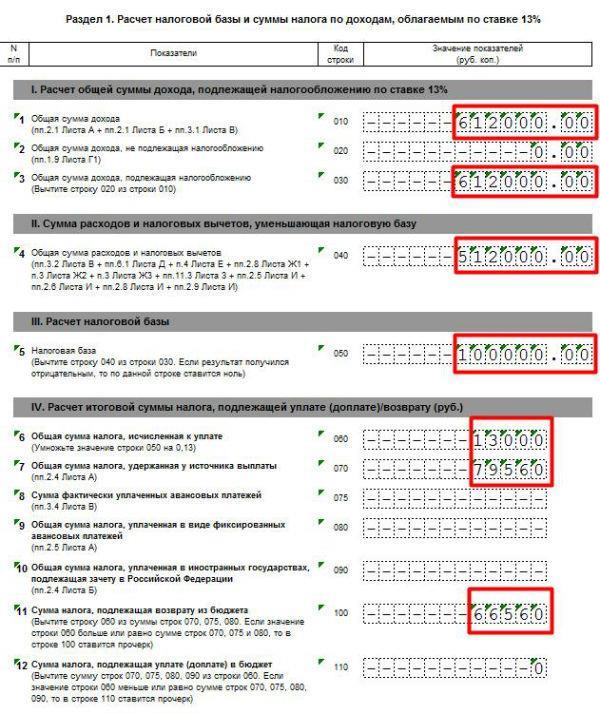

Код причины подачи Д

При заявлении НВ указывается код «1»

При возмещении НДФЛ всегда указывается КБК, 18210102010011000110

ОКТМО того муниципального образования в котором прописан н/п

Узнать ОКТМО можно на сайте ФНС

Не заполняется при заявлении НВ

Указывается сумма НВ, подлежащая возврату по данной Д

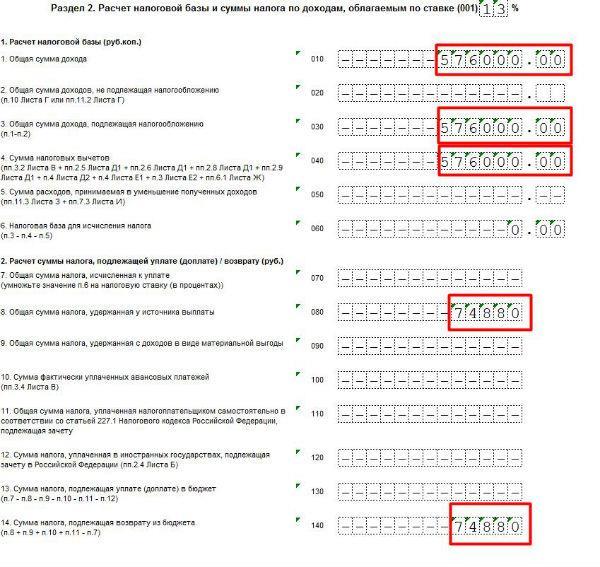

Строки

Что указывается

Комментарий

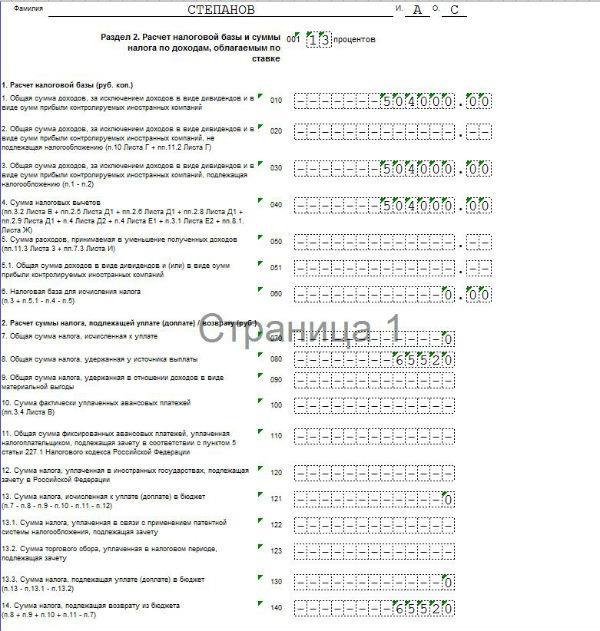

Сумма дохода, полученная за год, без вычета НДФЛ (!)

В нашем случае, Степанов за 2015 год получил 504 000 руб.

Заполняется если были доходы, не подлежащие н/о

В нашем случае таких доходов не было

В данной строке указывается сумма доходов, облагаемая налоговом на доходы

В нашем примере весь доход Степанова облагается НДФЛ

Сумма налоговых НВ, на которые вправе претендовать гражданин

Значение данной строки = строке 2,8 Листа Д1

При заявлении НВ физическим лицом не заполняются

Так как налог к уплате отсутствует, указывается значение «0» или ставится прочерк

Указывается сумма НДФЛ, уплаченная в бюджет

В нашем случае, работодатель Степанова уплатил в бюджет 65 520 руб.

В нашем случае не заполняются

Указывается сумма НВ, подлежащая возврату

В нашем случае она равна строке 080

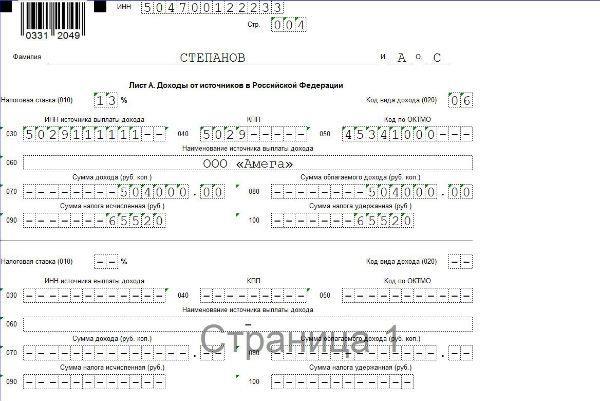

Данный лист состоит из несколько блоков, заполняемых отдельно по каждому источнику доходов. Если таких источников более трех, то заполняется еще один лист А.

Сведения в данном разделе заполняются по справке 2-НДФЛ, которую необходимо получить в бухгалтерии по месту работы.

Примечание: ставка НДФЛ по строке 010 при заявлении НВ принимается только в размере 13% (за исключением дивидендов). По доходам, облагаемым иными ставками, НВ не предоставляется.

Строки

Что указывается

Комментарий

Код вида недвижимости, по которому заявляется НВ. Узнать код можно здесь

В нашем случае, указывается код «2»-квартира

Указывает вид собственности

В нашем случае Степанов владеет квартирой единолично

Указывается код н/п. Узнать код можно здесь

Заявлен ли НВ пенсионером

В нашем случае вычет заявляется пенсионером, поэтому ставим код «1». В остальных случаях, указывается «0»

Адрес приобретенной недвижимости

При заявлении НВ физическим лицом не заполняются

Указывается дата акта о передачи недвижимости и дата регистрации права собственности на данное имущество

В данную строку вносится размер доли, которой владеет заявитель НВ

В нашем случае, Степанов владеет 100% доли в квартире

Указывается год возникновения права на НВ

Значение в данной строке при переносе НВ на более ранние или поздние периоды не меняется. То есть, в Д за 2014-2012гг. Степанов будет указывать год «2015», тот, когда им была куплена квартира

Указывается сумма произведенных затрат на покупку недвижимости, но не более предельного размера НВ

В нашем случае не заполняются

Указывается размер налоговой базы (полученного дохода) за вычетом предоставленных в данном периоде (годы) НВ (например, стандартных, социальных и т.п.)

Указывается сумма НВ, подлежащая возврату по Д

Указывается сумма НВ, переходящая на следующий период

Значение данной строки = стр. 200 – стр. 210

После того, как будет заполнена Д за 2015 год заполняется отчетность за 2014 год. В Д за указанный период необходимо будет изменить следующие строки:

Налоговый период – «2014».

Стр. 010, 030, 040 – «576 000».

Стр. 080, 140 – «74 880».

Примечание: в данной Д указанные строки равны, так как сумма НВ превышает сумму дохода, но в Д за 2013 год сумма дохода наоборот будет превышать сумму НВ, так как Степанов будет «добирать» остаток вычета.

Д за 2013 год заполняется в самый последний момент, так как в ней Степанов будет получать остаток вычета. Форма отчетности за 2013 год отличается от Д за 2014-2015гг., но не существенно. Заполнить необходимо не 5, а 6 листов: Титульный, Продолжение Титульного, Раздел 1 и 6, Листы А и И.

Указываем отчетный период – 2013 год и меняем количество листов – «6», так как в данной форме для получения НВ необходимо заполнить не 5 (как в декларациях за 2014-2015гг), а 6 листов.

Здесь необходимо внести сведения о паспорте и месте прописки.

Скачать образцы заполнения Д по вышеуказанному примеру:

Если вам требуется помощь в подготовке документов на налоговый вычет и заполнении деклараций 3-НДФЛ, то сообщите об этом нашему дежурному юристу онлайн, он оперативно поможет вам в этом вопросе.

Как заполнить 3-НДФЛ в личном кабинете налогоплательщика

Как заполнить декларацию 3-НДФЛ за 3 года?

Когда требуется сдавать декларацию 3-НДФЛ за 3 года

Декларация 3-НДФЛ — документ, формируемый физлицом в отношении его доходов за налоговый период. Для такого налога, как НДФЛ, этот период равен 1 году.

Физлица, составляющие отчет, делятся на 2 категории:

То есть обычно декларацию подают за 1 год. Почему же возникает необходимость в представлении декларации 3-НДФЛ за 3 года или за любой год из этих 3 лет?

Потому что возможно возникновение ситуаций:

Составить и подать 3-НДФЛ для получения вычета при покупке жилья вам поможет материал от КонсультантПлюс. Если у вас нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Что надо учесть, чтобы заполнить декларацию 3-НДФЛ за 3 года

Готовя декларацию 3-НДФЛ за 3 года, нужно исходить из того, что этот документ будет составляться:

Сдавать в 2021 году декларацию за 2020 год нужно на новом бланке, утв. приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

Образец заполнения 3-НДФЛ за 2020 год подготовили эксперты КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно.

Посмотреть, как он заполняется можно в этом материале.

Формы декларации для трех предыдущих лет утверждены (бланки можно найти по ссылкам):

Итоги

Необходимость подать декларацию 3-НДФЛ за период, превышающий один год, возникает либо при исправлении ошибок, выявленных в ранее поданной отчетности, либо для получения вычетов, либо в случае подачи отчета с опозданием. Вне зависимости от того, к какому количеству лет будет относиться отчетность, ее составляют раздельно по каждому году с применением бланка, относящегося именно к этому периоду.

Налоговый вычет пенсионерам при покупке квартиры, дома и другого жилья в 2021 году

Для того чтобы претендовать на налоговую льготу, необходимо соответствовать ряду требований. Все они прописаны в Налоговом Кодексе РФ.

Главное условие: налоговый вычет, вне зависимости от вида, может получить лишь налогоплательщик. Это значит, необходимо иметь налогооблагаемый доход и ежемесячно перечислять с него 13% в бюджет государства.

Предлагаем вашему вниманию видео, в котором мы подробно рассказываем обо всех нюансах получения налогового вычета пенсионером — как работающим, так и не имеющим налогооблагаемые доходы.

Налоговые эксперты показывают на примерах, как рассчитать вычет, заполнить декларацию 3-НДФЛ и за какие годы можно вернуть налог.

В статье «Налоговый вычет при покупке квартиры» мы описали процедуру, порядок оформления документов и другие правила, которые необходимо знать для получения имущественной налоговой льготы. Подробно о налоговом вычете на ипотечные проценты читайте в статье «Налоговый вычет при покупке в ипотеку».

Согласно п. 2 ст. 217 НК РФ пенсии не облагаются налогом, поэтому пенсионеры, не имеющие дополнительного дохода, не могут претендовать на налоговый вычет, включая вычет за проценты по ипотеке.

Основание: письмо ФНС РФ от 15 мая 2013 №ЕД-4-3/8721@, Письма Минфина РФ от 29 июня 2011 №03-04-05/5-455, 24 сентября 2013 №03-04-05/39618.

Тем не менее, существуют варианты, как пенсионеру получить основной и ипотечный налоговый вычет при покупке квартиры, дома или другого жилья.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Перенос налогового вычета на предыдущие годы при покупке недвижимости пенсионером

Напомним: право на налоговый вычет пенсионерам и другим категориям налогоплательщиков наступает после получения права собственности на жилье. Это либо момент передачи квартиры по Акту приема-передачи (для ДДУ), либо момент государственной регистрации права собственности.

До 2012 года эти правила касались всех, включая пенсионеров. С 01.01.2012, после вступления в силу Федерального Закона №330-ФЗ от 21 ноября 2011, была изменена ч. 2 ст. 220 НК РФ, и для пенсионеров введены льготные условия.

Теперь пенсионеры могут претендовать на имущественную льготу за три предыдущих года, вне зависимости от того, когда получено право собственности на жилье. Это значит, что в налоговый вычет пенсионерам за квартиру или другое жилье зачтутся те годы, когда он еще работал.

Вот как звучит п. 10 ст. 220 НК РФ:

«У налогоплательщиков, получающих пенсии в соответствии с законодательством Российской Федерации, имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 настоящей статьи, могут быть перенесены на предшествующие налоговые периоды, но не более трех, непосредственно предшествующих налоговому периоду, в котором образовался переносимый остаток имущественных налоговых вычетов».

Фактически, пенсионер может получить основную и ипотечную льготу за четыре года, включая год, когда образовался непереносимый остаток. Ниже расскажем подробнее и покажем на примерах.

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Квартира куплена на пенсии

Если вы купили квартиру, когда уже были пенсионером, то год покупки – это тот самый «налоговый период, в котором образовался переносимый остаток имущественных налоговых вычетов». При этом не важно, купили вы жилье на собственные средства или взяли ипотечный кредит.

На следующий год подаете документы в ИФНС и получаете имущественную льготу за три года плюс за тот год, когда купили жилье.

Основание: письма Минфина РФ от 12 февраля 2015 N 03-04-05/6179, 28 апреля 2012 N 03-04-05/7-577, ФНС России от 29 августа 2012 N ЕД-4-3/14293@.

Пример:

В 2019 вы стали пенсионером, а в 2020 купили квартиру. В 2021 году имеете право получить вычет за 2020, 2019, 2018 и 2017 годы.

Но так как в 2020 году вы уже были на пенсии и не платили НДФЛ, за 2020 льгота вам не положена.

За 2019 год вы получите вычет за месяцы, когда еще работали до выхода на пенсию, а 2018 и 2017 годы будут учтены в полном объеме.

Налоговый консьерж — консультации налогового эксперта всего за 83 рубля в месяц!

Квартира куплена до выхода на пенсию

Если вы купили квартиру или дом до того, как стали пенсионером, то, согласно Письму Минфина РФ №03-04-05/40681 от 12 июля 2016 г., можете не ждать наступления следующего года и в год выхода на пенсию подать декларацию и получить налоговый вычет за четыре предыдущих года.

В этом случае также сохраняется требование о подаче документов в ИФНС не раньше, чем на следующий год после получения права собственности на жилье.

Обратите внимание, если до выхода на пенсию вы уже получили налоговый вычет за годы, на которые сейчас получили право переноса, повторная выплата или смещение на другие периоды законом не предусмотрены.

Пример:

В 2019 вы приобрели дом. В 2020 получили налоговую льготу за 2019 год. В 2021 году вышли на пенсию.

Теперь можете воспользоваться законодательной льготой и в 2021 вернуть налог за предыдущие периоды: 2020, 2019, 2018, и 2017 годы.

За 2019 год вы уже получили налоговый вычет за недвижимость, когда еще не были пенсионером, значит остается вычет за 2020, 2018 и 2017 годы.

В 2022 можете вернуть НДФЛ за 2021 год за те месяцы, когда еще работали.

Есть вопрос или нужно заполнить

3-НДФЛ — мы вам поможем!

Квартира куплена в год выхода на пенсию

Если вы купили квартиру или дом в год выхода на пенсию, то документы на возврат НДФЛ должны подать не ранее следующего года.

При этом как пенсионер вы имеете право на имущественный налоговый вычет за квартиру, включая льготу по ипотеке, за четыре года: за год, когда купили жилье и вышли на пенсию, и за три предшествующих года.

Пример:

В 2020 вы стали пенсионером и в том же году купили дом.

Вы 2021 году имеете право вернуть НДФЛ:

за 2020 («налоговый период, в котором образовался переносимый остаток имущественных налоговых вычетов» из п. 10 ст. 220 НК РФ),

за 2019, 2018 и 2017 («предшествующие налоговые периоды, но не более трех»).

Выделим основные моменты:

Документы на налоговый вычет пенсионером подаются на следующий год после покупки недвижимости или позднее – срок не ограничен.

Если вы купили квартиру в 2020, то декларации 3-НДФЛ передаются в ИФНС в 2021. В этом случае вы вернете налог за 2020, 2019, 2018 и 2017 годы. Обратите внимание, что с 2020 года заявление на налоговый вычет входит в состав налоговой декларации 3-НДФЛ, а эти же документы за более ранние годы заполняются отдельно.

Основной вычет и по ипотеке для пенсионера положен лишь за последние четыре года. Если подаете декларации в 2021 году, то имущественную льготу за 2016 получить нельзя.

Вернуть подоходный налог вы можете только за те годы, когда работали и платили 13% НДФЛ. Или имели другой доход, за который платили налог.

Если на переносимый период попадает год, когда вы уже были на пенсии и не имели налогооблагаемого дохода, за этот год налоговый вычет пенсионерам за недвижимость не предоставляется и на другой год не переносится.

Быстрая регистрация и помощь налогового эксперта!