заполнение строки 011 и 012 декларации по налогу на прибыль

Заполнение строки 011 и 012 декларации по налогу на прибыль

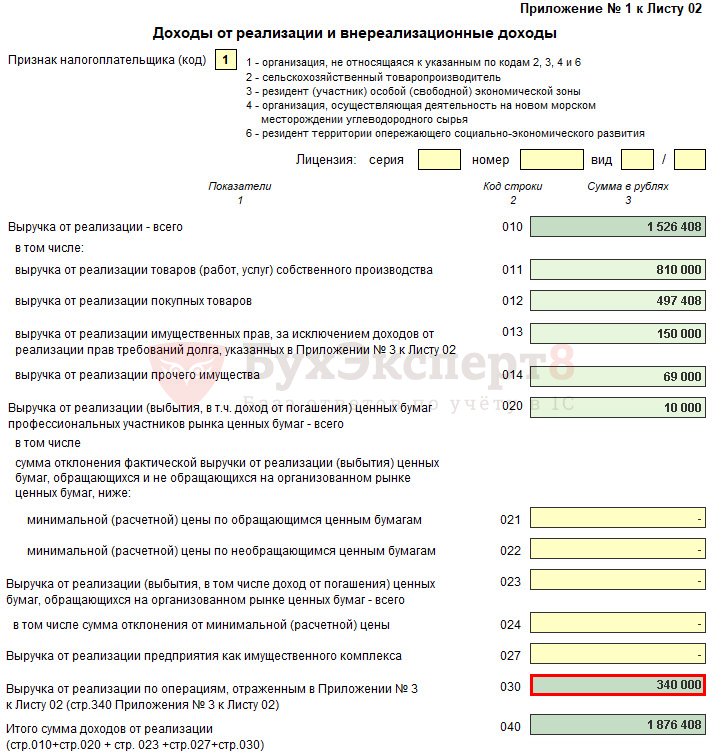

VI. Заполнение Приложения N 1 к Листу 02 «Доходы

от реализации и внереализационные доходы» Декларации

6.1. По строке 010 отражается общая сумма выручки от реализации товаров (работ, услуг) и имущественных прав, исчисленная в соответствии со статьями 248, 249 Кодекса.

По строке 010 банки отражают сумму доходов, предусмотренных статьей 249 Кодекса, с учетом положений статьи 290 Кодекса.

Страховые организации отражают сумму доходов, предусмотренных статьей 249 Кодекса, с учетом положений статьи 293 Кодекса.

По строке 020 показывается выручка от реализации (выбытия, в том числе погашения) ценных бумаг.

Профессиональными участниками рынка ценных бумаг (включая банки), осуществляющими дилерскую деятельность, отражается выручка от реализации или иного выбытия (в том числе погашения) ценных бумаг, определяемая в соответствии с пунктами 2, 5, 6 и 11 статьи 280 Кодекса. Листы 05 такими организациями не заполняются.

Профессиональные участники рынка ценных бумаг (включая банки), не осуществляющие дилерскую деятельность, по данной строке отражают выручку по одному из видов ценных бумаг, определенному в соответствии с учетной политикой организации (пункт 8 статьи 280 Кодекса). Выручка по операциям с ценными бумагами по другому виду ценных бумаг отражается в соответствующем листе Декларации (Лист 05).

По строке 021 указывается сумма отклонения фактической выручки от реализации (выбытия) ценных бумаг, обращающихся на организованном рынке ценных бумаг, ниже минимальной цены сделок на организованном рынке ценных бумаг, либо отклонения от расчетной стоимости инвестиционного пая, определенной в порядке, установленном законодательством Российской Федерации об инвестиционных фондах (пункт 5 статьи 280 Кодекса).

В случае, если фактическая (рыночная) цена реализации или иного выбытия ценных бумаг находится в интервале между минимальной и максимальной ценами сделок с указанной ценной бумагой, зарегистрированной организатором торговли на рынке ценных бумаг на дату совершения соответствующей сделки, либо соответствует расчетной стоимости инвестиционного пая, определенной в порядке, установленном законодательством Российской Федерации об инвестиционных фондах, строка 021 не заполняется.

По строке 022 отражается сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже (минимальной) расчетной цены с учетом предельного отклонения цен, определяемая в соответствии с пунктом 6 статьи 280 Кодекса.

Строка 022 не заполняется, если фактическая цена реализации или иного выбытия ценных бумаг удовлетворяет условиям, предусмотренным абзацами первым, пятым, шестым и седьмым пункта 6 статьи 280 Кодекса.

Профессиональные участники рынка ценных бумаг, организаторы торговли, биржи, а также управляющие компании и клиринговые организации, осуществляющие функции центрального контрагента, заполняют Приложение N 1 к Листу 02 с учетом положений пункта 26 статьи 280 Кодекса об определении налоговой базы по операциям с ценными бумагами и производными финансовыми инструментами. Листы 05 такие организации не заполняют.

По строке 021 указывается сумма отклонения фактической выручки от реализации (выбытия) обращающихся ценных бумаг, в случае совершения сделки вне организованного рынка ценных бумаг, ниже минимальной цены сделок на организованном рынке ценных бумаг, либо отклонения от расчетной стоимости инвестиционного пая, определенной в порядке, установленном законодательством Российской Федерации об инвестиционных фондах (пункты 12, 14, 15, 19 статьи 280 Кодекса).

По строке 022 отражается сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже минимальной цены, определенной исходя из расчетной цены и предельного отклонения цен, в соответствии с пунктом 16 статьи 280 Кодекса, либо отклонения от расчетной стоимости инвестиционного пая, определенной в порядке, установленном законодательством Российской Федерации об инвестиционных фондах (пункты 16, 17 статьи 280 Кодекса).

По строке 023 указывается выручка от реализации, выбытия, в том числе погашения ценных бумаг, обращающихся на организованном рынке.

Доходы налогоплательщика от операций по реализации или от иного выбытия ценных бумаг (в том числе погашения или частичного погашения их номинальной стоимости) определяются исходя из цены реализации или иного выбытия ценной бумаги, а также суммы накопленного процентного (купонного) дохода, уплаченной налогоплательщику покупателем, и суммы процентного (купонного) дохода, выплаченной налогоплательщику эмитентом. При этом в доход налогоплательщика от реализации или иного выбытия ценных бумаг не включаются суммы процентного (купонного) дохода, ранее учтенные при налогообложении (пункт 2 статьи 280 Кодекса).

По строке 024 отражается сумма отклонения фактической выручки от реализации (выбытия) ценных бумаг, в случае совершения сделки с обращающимися ценными бумагами вне организованного рынка ценных бумаг, ниже минимальной цены сделок на дату совершения сделки (пункт 12 статьи 280 Кодекса).

По строке 027 показывается выручка от реализации предприятия как имущественного комплекса с учетом статьи 268.1 Кодекса.

6.3. При заполнении строки 100 налогоплательщики отражают внереализационные доходы, сформированные в соответствии со статьей 250 Кодекса, в частности:

проценты, полученные (начисленные) по государственным и муниципальным ценным бумагам, другим эмиссионным ценным бумагам на дату выплаты эмитентом процентного (купонного) дохода или дату реализации ценных бумаг или последнюю дату отчетного периода и облагаемые по ставкам, установленным пунктами 1, 4 статьи 284 Кодекса (статьи 271, 273, 281, 328 Кодекса);

проценты, полученные (начисленные) по договорам займа, кредита, банковского счета, банковского вклада, а также по иным долговым обязательствам (включая ценные бумаги) при нахождении долговых обязательств у налогоплательщика (статьи 271, 273, 328 Кодекса). По этой строке, кроме процентов, полученных (начисленных) по процентному векселю, также отражаются полученные (начисленные) проценты в виде дисконта по дисконтному векселю;

доходы от долевого участия в других организациях, а также купонный (процентный) доход по государственным и муниципальным ценным бумагам, в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года, налог по которым удерживается у источника выплаты. Данные формируются на основании налогового учета;

банки, страховые организации, кроме того, по данной строке отражают внереализационные доходы, предусмотренные статьями 290, 293 Кодекса, не учтенные в доходах от реализации. По данной строке отражаются, в частности, доходы банков от операций купли-продажи иностранной валюты;

при осуществлении операции хеджирования с учетом требований пункта 5 статьи 301 Кодекса доходы учитываются при определении налоговой базы, при расчете которой в соответствии с положениями статьи 274 Кодекса учитываются доходы, связанные с объектом хеджирования (абзац первый пункта 5 статьи 304 Кодекса);

доходы банков, полученные от операций с поставочными срочными сделками, которые не обращаются на организованном рынке и базисным активом которых выступает иностранная валюта (абзац второй пункта 5 статьи 304 Кодекса);

суммы восстановленных расходов на капитальные вложения в соответствии с абзацем четвертым пункта 9 статьи 258 Кодекса.

По строке 106 отражаются доходы профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность, включая банки, полученные по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке (абзац третий пункта 5 статьи 304 Кодекса).

6.4. Показатели Приложения N 1 к Листу 02 отражаются без учета сумм корректировок, произведенных в соответствии с положениями Раздела V.1 Кодекса и указанных в Листе 08 Декларации.

Доходы, полученные по операциям в рамках инвестиционного товарищества, указываются с учетом уменьшения их на расходы, указанные в пунктах 6 и 7 статьи 278.2 Кодекса, и на убытки предыдущих налоговых периодов, учитываемые в соответствии со статьей 283 Кодекса.

Налоговые базы, отраженные по строкам 201, 202 и 203, формируют показатель строки 200, который учитывается при определении показателя строки 100 Листа 02 Декларации.

По строкам 210 и 220 указываются налоговые базы по доходам от участия в инвестиционном товариществе, полученным, соответственно, от операций с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, и от операций с производными финансовыми инструментами, не обращающимися на организованном рынке ценных бумаг. Показатели указанных строк учитываются при определении показателей Листа 05 Декларации.

При получении убытков по отдельным операциям от участия в инвестиционном товариществе суммы убытков указываются по соответствующим строкам со знаком минус («-«). Налоговая база по таким операциям признается равной нулю и показатели строк 201 и (или) 202, и (или) 203 не учитываются при определении показателя по строке 200, а показатели строк 210 и (или) 220 не переносятся в Лист 05 Декларации.

Статья От чего зависит заполнение строки 012 Приложения № 1 к Листу 02 декларации по налогу на прибыль в 1С:Бухгалтерия 8

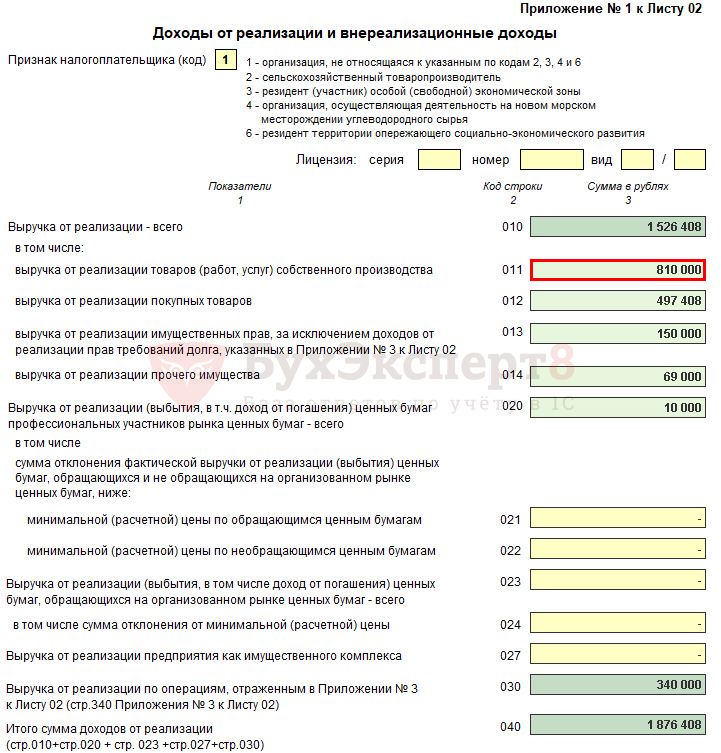

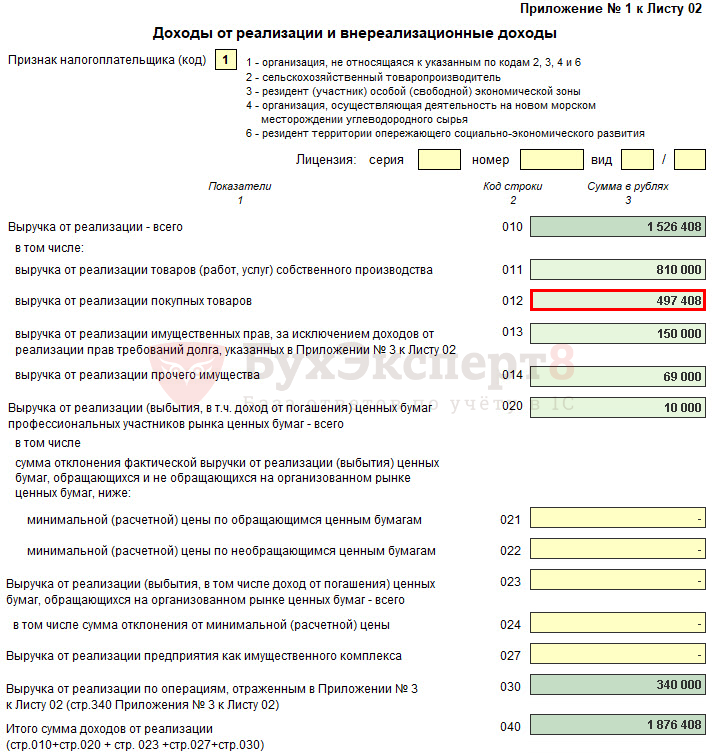

Часто пользователи “1С: Бухгалтерия предприятия 8”, ред. 3.0 в момент заполнения декларации по налогу на прибыль удивляются появившейся сумме в строке 012 Приложения № 1 к Листу 02, расшифровка для этой ячейки не предусмотрена, тем самым ситуация осложняется. Итак, от чего зависит сумма выручки от реализации покупных товаров, которая отражается в строке 012, при автоматическом заполнении декларации?

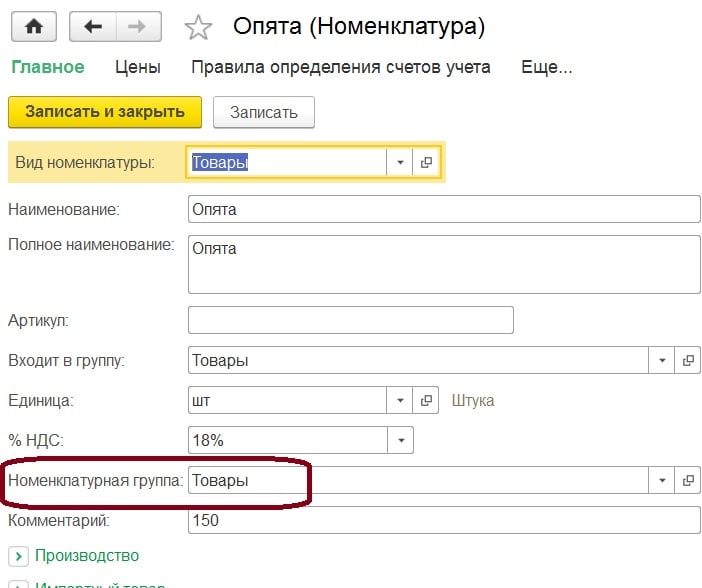

В каждой номенклатуре, мы можем увидеть, к какой номенклатурной группе она относится.

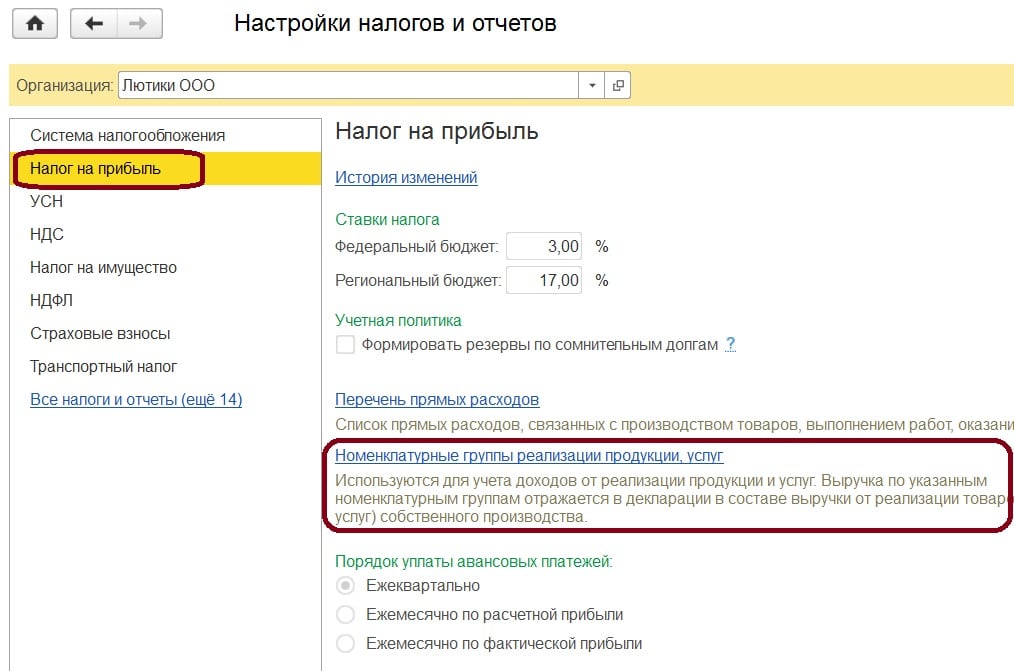

Это очень важно определить верную номенклатурную группу, особенно если у вас есть реализация вашей продукции и покупных товаров. Далее важно правильно оформить список номенклатурных групп в разделе “Налоги и отчеты”.

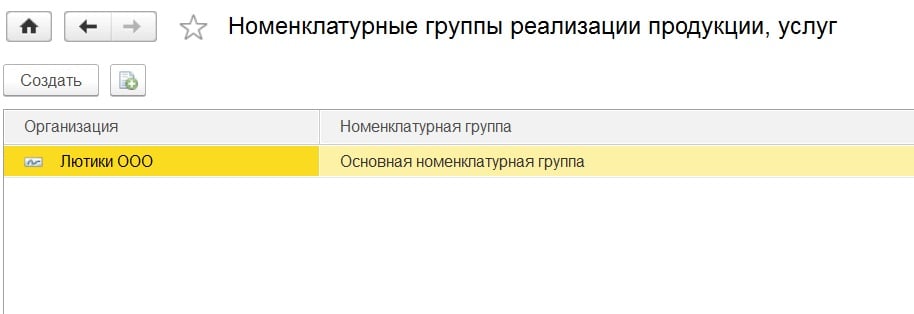

В этом списке должны быть только те номенклатурные группы, выручка по которым будет считаться выручкой от реализации товаров собственного производства и будет отражаться в декларации налога по прибыли в строке 011 Приложения № 1 к Листу 02.

Тогда если в налоговом периоде вы реализовали, например, только товары по основной номенклатурной группе, указанной в этом перечне, то ждать заполнение 012 строки бессмысленно. То есть заполнение произойдет лишь при реализации номенклатуры, не относящейся к этому списку номенклатурной группы.

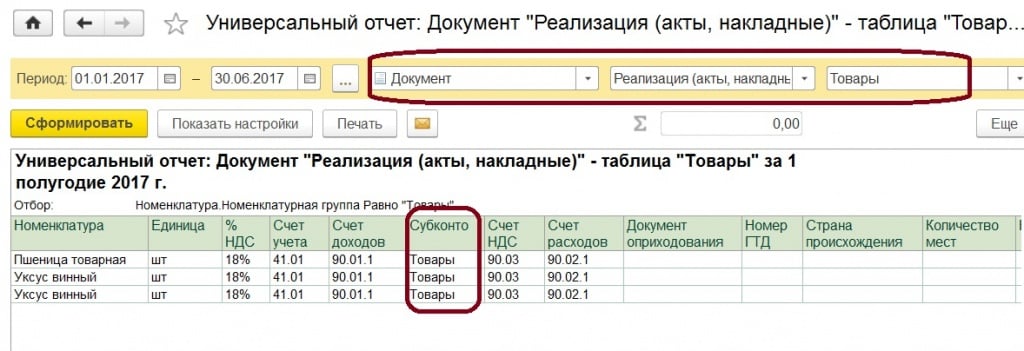

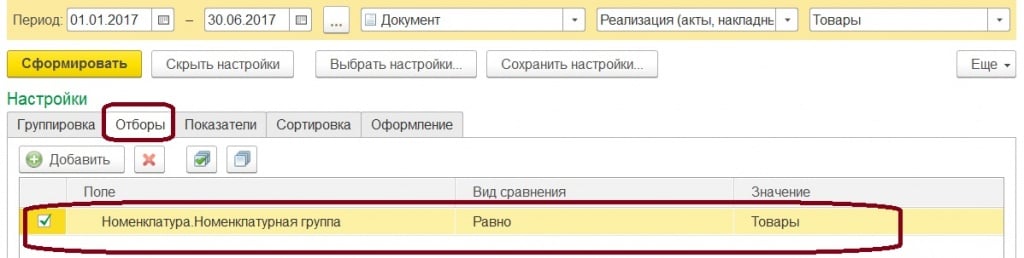

Увидеть была ли реализация таких товаров, можно с помощью универсального отчета по документу реализация. При этом настроить отбор по нужной номенклатурной группе.

Тогда, все проверив, у вас не будет сюрпризов с заполнением данной строки в отчете.

Алгоритм автоматического заполнения Листа 02 Приложения N 1 в декларации по налогу на прибыль

От чего зависит автоматическое заполнение Листа 02 Приложения N 1 декларации по налогу на прибыль? Давайте разберемся с секретами настройки 1С.

Алгоритм указания выручки в декларации

Строка 011

В декларации по налогу на прибыль выручка от реализации будет отражаться в Листе 02 Приложения N 1 по строке:

В данную строку попадет выручка, т. е. оборот по Кт 90.01.1 «Выручка от продаж по деятельности с ОСНО» (НУ) по номенклатурным группам, которые вошли в перечень Номенклатурные группы реализации продукции, услуг. Это будут номенклатурные группы, связанные с реализацией готовой продукции, оказания услуг, выполнения работ.

Получите понятные самоучители 2021 по 1С бесплатно:

Строка 012

По строке 012 отражается сумма выручки от реализации покупных товаров.

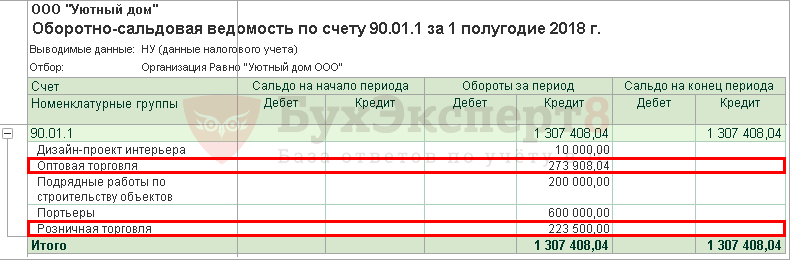

В данную строку попадет выручка, т. е. оборот по Кт 90.01.1 «Выручка от продаж по деятельности с ОСНО» (НУ) по номенклатурным группам, которые не вошли в перечень Номенклатурные группы реализации продукции, услуг. Это будут номенклатурные группы, связанные с реализацией покупных товаров, т. е. выручка по оптовой торговле и розничной торговле.

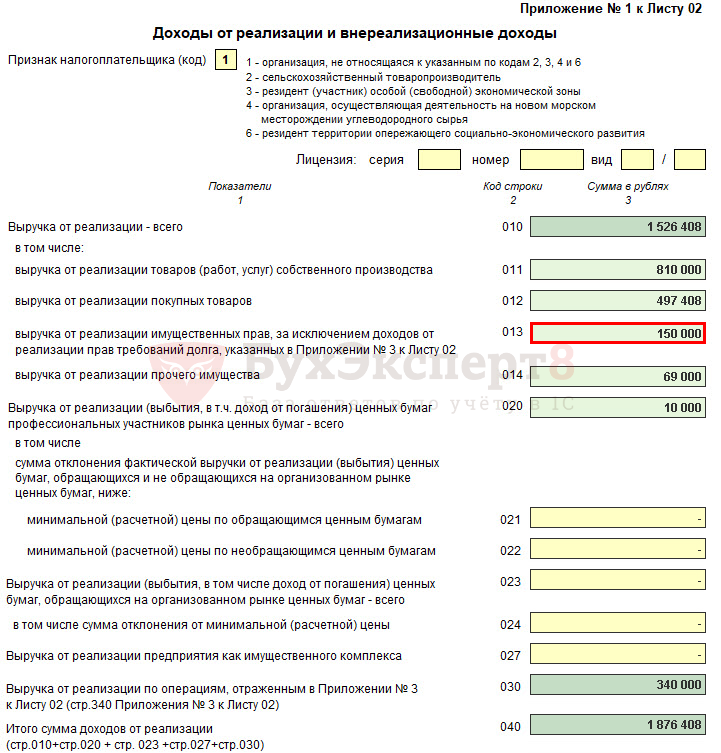

Строка 013

По строке 013 отражается выручка от реализации имущественных прав, в т. ч. по уступке права требования долга после наступления срока платежа (п. 2 ст. 279 НК РФ).

Строка 014

По строке 014 отражается выручка от реализации прочего имущества, например от реализации материалов.

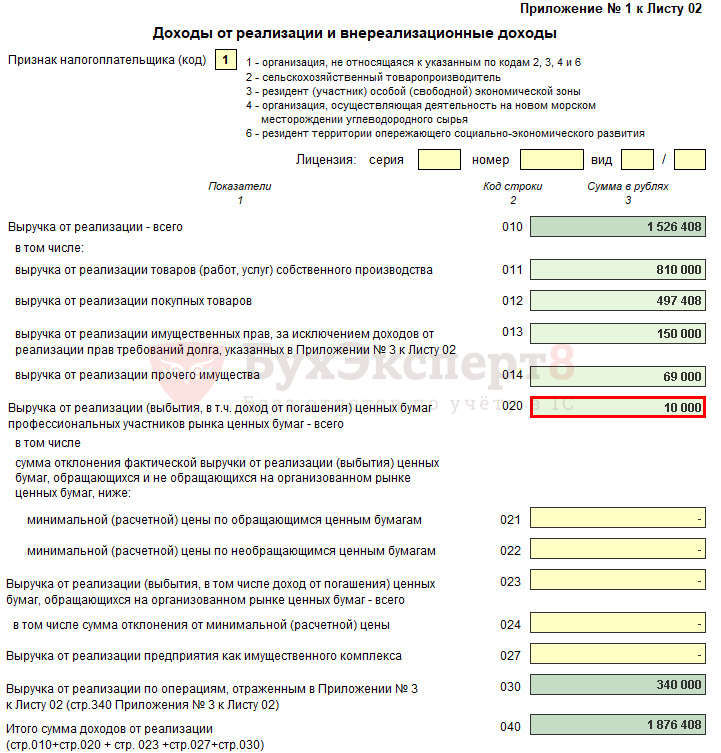

Строка 020

По строке 020 отражается выручка от реализации ценных бумаг профессиональных участников рынка.

Строка 023

По строке 023 отражается выручка от реализации ценных бумаг, обращающихся на организованном рынке ценных бумаг. Заполнение данной строки не автоматизировано, сумма в декларации заполняется вручную.

Строка 027

По строке 027 отражается выручка от реализации предприятия как имущественного комплекса. Заполнение данной строки также не автоматизировано, сумма в декларации заполняется вручную.

Строка 030

По строке 030 отражается выручка, отраженная по стр. 340 Листа 02 Приложения N 3. Данное приложение заполняют те, у кого в налоговом периоде присутствовали:

Строка 040

По строке 040 отражается итоговая сумма выручки от реализации.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(7 оценок, среднее: 4,29 из 5)

1С:Бухгалтерия 8: ответы на вопросы по налогу на прибыль

Почему при автоматическом заполнении Приложения № 1 к Листу 02 декларации по налогу на прибыль в строку 011 попадает только выручка от реализации услуг, а выручка от реализации продукции собственного производства ошибочно попадает в строку 012?

Чтобы Приложение № 1 к Листу 02 декларации заполнялось корректно, выручку от реализации по указанным видам операций нужно учитывать обособленно.

Для целей налогообложения прибыли в «1С:Бухгалтерии 8» редакции 3.0 выручка от продажи товаров (работ, услуг) собственного производства и выручка от продажи покупных товаров учитывается на одном и том же счете 90.01.1 «Выручка по деятельности с основной системой налогообложения». Для аналитического учета выручки предназначены виды субконто:

Значение субконто Номенклатура (элемент одноименного справочника) не позволяет однозначно определить, к какому виду операции относится выручка от продажи данной позиции, которая может быть как готовой продукцией, так и покупным товаром.

При автоматическом заполнении декларации по налогу на прибыль в «1С:Бухгалтерии 8» редакции 3.0 разделение выручки выполняется только на основании принадлежности к номенклатурным группам.

Напомним, что справочник Номенклатурные группы предназначен для хранения перечня видов товаров, продукции, работ, услуг, в разрезе которых ведется укрупненный учет, как затрат основного и вспомогательного производства, так и выручки, полученной от реализации товаров, работ, услуг.

Если организация одновременно торгует и покупными товарами, и товарами (работами, услугами) собственного производства, то выручку от реализации этих номенклатурных позиций следует относить к разным номенклатурным группам.

Рис. 1. Указание номенклатурных групп для учета доходов от реализации

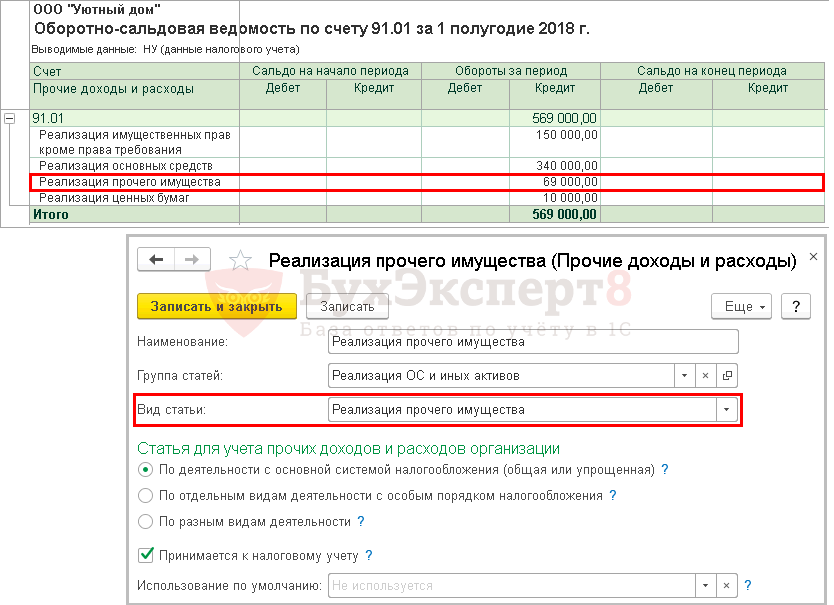

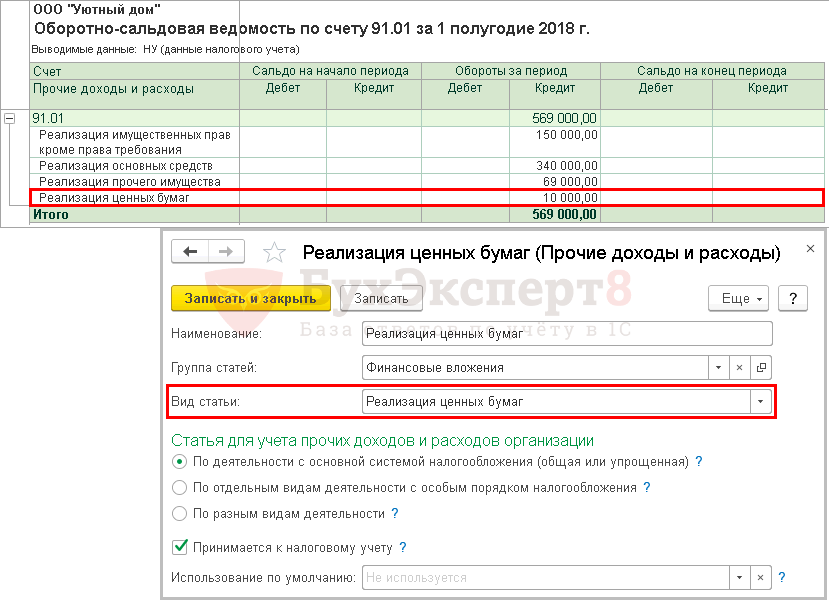

Что касается выручки от реализации имущественных прав и прочего имущества, то она в программе учитывается на счете 91.01 «Прочие доходы», где аналитический учет ведется по каждой операции, по которой формируются прочие доходы (субконто Прочие доходы и расходы). Каждая операция представляет собой элемент справочника Прочие доходы и расходы, при заполнении которого в качестве обязательного должен быть указан реквизит Вид статьи. Данный реквизит как раз служит для классификации прочих доходов (расходов) для целей бухгалтерской и налоговой отчетности и выбирается из предопределенного списка.

В зависимости от выбранного значения субконто Прочие доходы и расходы (например, Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг или Доходы (расходы), связанные с реализацией прочего имущества) автоматически заполняются строки 013 и 014 Приложения № 1 к Листу 02 декларации по налогу на прибыль.

1С:ИТС

Подробнее об учетной политике организаций для целей налога на прибыль см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Понятие «перенос убытков на будущее» применяется только в налоговом учете и регулируется нормами:

В бухгалтерском учете можно говорить о списании (покрытии) накопленного убытка прошлых лет. Напомним, что в программе «1С:Бухгалтерия 8» в соответствии с планом счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н, накопленный убыток прошлых лет отражается по дебету субсчета 84.02 «Убыток, подлежащий покрытию», куда зачисляется сумма убытка со счета 99 «Прибыли и убытки» заключительным оборотом декабря отчетного года (при реформации бухгалтерского баланса).

И только в следующем году (или в следующих годах) на основании решения компетентного органа принимается решение об источниках покрытия убытка. Он может быть покрыт за счет накопленной нераспределенной прибыли в обращении (в корреспонденции с субсчетом 84.03 «Нераспределенная прибыль в обращении»), резервных фондов (в корреспонденции со счетом 82 «Резервный капитал») и т. д.

Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов налогоплательщик вправе уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее) согласно положениям статьи 283 НК РФ.

Сумма убытка, полученного по итогам налогового периода, отражается в декларации по налогу на прибыль:

Убытки прошлых лет отражаются в Приложении № 4 к Листу 02 декларации следующим образом:

Обратите внимание, что Приложение № 4 к Листу 02 включается в состав декларации по налогу на прибыль и представляются в налоговый орган только за I квартал и налоговый период (п. 1.1 Порядка).

Таким образом, даже если организация не пользуется правом переноса убытков на будущее, налоговые убытки прошлых лет рекомендуется учитывать в программе (причем, обособленно), чтобы Приложение № 4 к Листу 02 заполнялось автоматически. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» для этой цели не годится, поскольку не поддерживает налоговый учет.

Для учета и списания убытков прошлых лет в «1С:Бухгалтерии 8» используется счет 97.21 «Прочие расходы будущих периодов». На первом этапе налоговый убыток текущего года, учитываемый по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», следует перенести в дебет счета 97.21, указав в качестве аналитики (субконто) элемент справочника Расходы будущих периодов (рис. 2).

Рис. 2. Перенос на будущее налогового убытка

Для налогоплательщиков, применяющих положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Согласно пункту 2 статьи 283 НК РФ с 2017 года убытки, полученные в 2007 году и позднее, можно переносить на неограниченное число последующих налоговых периодов, поэтому дату окончания списания теперь указывать не требуется.

На втором этапе убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль, при выполнении регламентной операции Списание убытков прошлых лет.

Статьи экспертов 1С об учете и отчетности по налогу на прибыль организаций в «1С:Бухгалтерии 8» редакции 3.0:

В соответствии с законодательством с января 2017 года программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

Сумма перенесенного убытка, на которую уменьшается налогооблагаемая прибыль отчетного периода, отражается в декларации по налогу на прибыль (п.п. 1.1, 5.5, 9.3 Порядка):

Остаток неперенесенного убытка на конец налогового периода отражается только в годовой декларации в строке 160 Приложения № 4 к Листу 02.

1С:ИТС

Подробнее об учете убытков прошлых лет см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Как в «1С:Бухгалтерии 8» редакции 3.0 отменить повышающий коэффициент амортизации, который с 01.01.2018 не применяется в отношении зданий, имеющих высокую энергетическую эффективность (высокий класс энергетической эффективности)?

Повышающий коэффициент (не выше 2), предусмотренный подпунктом 4 пункта 1 статьи 259.3 НК РФ в отношении объектов основных средств (ОС), имеющих высокую энергетическую эффективность или высокий класс энергетической эффективности, с 01.01.2018 не применяется в отношении зданий.

Указанные изменения внесены в Налоговый кодекс Федеральным законом от 30.09.2017 № 286-ФЗ.

Для изменения специального коэффициента, применяемого в налоговом учете при расчете амортизации ОС, предназначен документ Изменение коэффициента амортизации ОС, доступ к которому осуществляется из раздела ОС и НМА (гиперссылка Параметры амортизации ОС) по команде Создать.

В рассматриваемой ситуации документ нужно создать в программе в декабре 2017 года, а значение специального коэффициента установить равным единице (см. рис. 3), тогда с января 2018 года при расчете амортизации повышающий коэффициент применяться не будет.

Рис. 3. Изменение коэффициента амортизации ОС

Обратите внимание, что теперь ускоренную амортизацию с повышающим коэффициентом (не выше 3) можно применять в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения (пп. 4 п. 2 ст. 259.3 НК РФ в ред. Федерального закона от 30.09.2017 № 286-ФЗ). Новый порядок применяется для основных средств, поименованных в перечне, установленном Правительством Российской Федерации, и введенных в эксплуатацию после 01.01.2018. На дату подписания номера в печать разработан проект соответствующего Постановления Правительства РФ.

Напоминаем, что повышающий коэффициент, применяемый при начислении амортизации основных средств, следует указывать в поле Специальный коэффициент на закладке Налоговый учет документа Принятие к учету ОС. Документ Поступление (акт, накладная) с видом операции Основные средства для регистрации ускоренной амортизации не годится, поскольку поле Специальный коэффициент в данном документе недоступно.