зарплата должна быть не ниже мрот с учетом ндфл или нет

Зарплата ниже МРОТ

После сдачи отчёта РСВ, налогоплательщики стали получать требования из налоговой с целью пояснений причин о выплатах меньше МРОТ. В этой статье мы рассмотрим, всегда ли налоговики правы, и в каких случаях зарплата действительно может быть ниже минимального размера оплаты труда.

Примечание — на 2020 год МРОТ составляет 12 130 рублей.

Согласно статье 133 ТК РФ: «Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда».

Но есть случаи, когда заработная плата может быть меньше МРОТ на законных основаниях. Рассмотрим эти варианты.

Если сотрудник принят на неполный рабочий день/неделю, то и получает он за это пропорционально. В этом случае работодатель ничего не нарушил, так как, в пересчёте на полную рабочую норму времени, заработная плата сотрудника станет не меньше минимального размера оплаты труда. Для подтверждения своей правоты можно приложить копии документов:

Второй случай — больничный сотрудника. Раз он находился на больничном, то он не отработал норму рабочего времени, по причине болезни, следовательно, получил меньше. В этом случае можно предоставить больничный лист сотрудника.

Аналогично выплата меньше МРОТ может быть во всех случаях, когда сотрудник отработал неполный месяц. Например, взял отпуск за свой счёт, начал свою трудовую деятельность не с начала расчётного месяца или закончил до истечения месяца. На все эти случаи у вас наверняка есть подтверждающие документы: заявление, приказ о приёме или увольнении и т.п.

Так же меньше можно выплатить в том случае, если произошло лишение заработной платы из-за прогула сотрудника, работник допустил брак на производстве или не сдал установленную норму выработки. Конечно, все эти случаи должны быть подтверждены документально.

И последний случай, когда организация может выплатить сотруднику меньше МРОТ, если произошёл акт простоя на производстве из-за обстоятельств, не связанных с решением работодателя.

Обращаю ваше внимание, что в случае если ваши работники получают зарплату ниже средней по отрасли, сотрудники налоговой инспекции так же могут запросить разъяснения. Такие проверки начались с 01 января 2020 года. Уточнить, соответствует ли заработная плата среднему уровню по отраслям, можно на сайте Росстата.

Не стоит игнорировать такие запросы и затягивать с ответом. Если пояснения не направить вовремя, налоговики могут доначислять НДФЛ с разницы между реальной заработной платой и среднеотраслевой или МРОТ. ФНС может предположить, что вы выдаёте зарплату в конвертах. Более того, вслед за налоговиками, придут с проверками и фонды: раз есть база по НДФЛ, значит и база по взносам появилась.

Обязательно отвечайте на требования из налоговой. Иногда они носят только разъяснительный характер и бояться их не стоит. Задавайте ваши вопросы и подключайтесь к моему вебинару на эту тему.

Консультирует по вопросам правильности расчёта заработной платы более пяти лет.

Читайте другие статьи автора в нашем блоге:

Зарплату менее двух МРОТ хотят освободить от НДФЛ

|

| VisualGeneration / Depositphotos.com |

Законопроектом предлагается освободить от налогообложения зарплату граждан, выплачиваемую в размере менее двух МРОТ. С 1 января 2020 года МРОТ установлен в размере 12 130 руб. в месяц, т. е. согласно проекту граждане, которые получают заработную плату менее 24 260 руб., могут быть освобождены от уплаты НДФЛ в размере 13%. Законодатель полагает, что такие меры будут стимулировать потребление в стране, позволят сократить социальные расходы государства в связи с увеличением реальных доходов бедных и наиболее уязвимых слоев общества, а также значительно уменьшат расходы на администрирование налогов для такой группы лиц.

Согласно пояснительной записке, такой подход частично предусматривает введение «прогрессивной» шкалы налогообложения по НДФЛ в зависимости от доходов налогоплательщиков. Отмена НДФЛ для лиц, заработная плата которых не достигает двух МРОТ, позволит дать более существенный толчок экономическому росту за счёт увеличения покупательской способности населения, а также окажет реальную поддержку гражданам, оказавшимся в тяжелом материальном положения в результате последствий распространения коронавирусной инфекции.

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Также предлагается внести изменения 2 и в Федеральный закон от 19 июня 2000 г. № 82-ФЗ «О минимальном размере оплаты труда», предусмотрев в нем возможность применения МРОТ при установлении суммы оплаты труда, освобождаемой от обложения НДФЛ.

1 С текстом законопроекта № 942980-7 «О внесении изменения в статью 217 Налогового кодекса Российской Федерации» и материалами к нему можно ознакомиться на официальном сайте Госдумы.

2 С текстом законопроекта № 943007-7 «О внесении изменения в статью 3 Федерального закона «О минимальном размере оплаты труда» и материалами к нему можно ознакомиться на официальном сайте Госдумы.

Минимальная зарплата в учреждении: какие выплаты входят и какие не входят в МРОТ

Автор: Валова С., редактор журнала

Комментарий к Федеральному закону № 463-ФЗ от 27.12.2019.

Федеральным законом от 27.12.2019 № 463-ФЗ в ст. 1 Федерального закона от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда» внесены изменения, согласно которым размер МРОТ с 1 января 2020 года составляет 12 130 руб. в месяц.

Напомним, что в силу ст. 133 ТК РФ минимальный размер оплаты труда устанавливается одновременно на всей территории РФ федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения. Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже МРОТ. Таким образом, при определении размера МРОТ с 1 января 2020 года должна быть соблюдена величина МРОТ, установленного федеральным законом.

Рассмотрим, какие выплаты, согласно закону 463-ФЗ, входят в МРОТ, а какие в него не включаются.

В соответствии со ст. 129 ТК РФ заработная плата (оплата труда работника) имеет три составляющие:

вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой им работы;

компенсационные выплаты (доплаты и надбавки за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и др.);

стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Под вознаграждением за труд при этом понимается фиксированный размер платы, который может быть в виде:

тарифной ставки – фиксированного размера платы за выполнение нормы труда определенной сложности (квалификации) за единицу времени без учета компенсационных, стимулирующих и социальных выплат;

оклада (должностного оклада) – фиксированного размера платы за исполнение трудовых (должностных) обязанностей определенной сложности за календарный месяц без учета компенсационных, стимулирующих и социальных выплат;

базового оклада (базового должностного оклада), базовой ставки зарплаты – минимального оклада (должностного оклада), ставки зарплаты работника государственного или муниципального учреждения, осуществляющего профессиональную деятельность по профессии рабочего или должности служащего, входящего в соответствующую профессиональную квалификационную группу, без учета компенсационных, стимулирующих и социальных выплат.

Таким образом, оклад (тарифная ставка) – это часть заработной платы, которая включается в МРОТ. Трудовым законодательством допускается установление окладов (тарифных ставок) как составных частей заработной платы работников в размере меньше МРОТ, при условии что заработная плата, включая стимулирующие и компенсационные выплаты, которые по смыслу ст. 129 ТК РФ являются элементами зарплаты, не ниже размера МРОТ с 1 января 2020 года согласно закону 463-ФЗ.

Стимулирующие выплаты являются частью заработной платы. Особых вопросов по поводу того, какие из них включаются в зарплату, сопоставляемую с МРОТ, не возникает. Ими могут быть премии по итогам работы организации, премии за качество выполняемых работ, за интенсивность и высокие результаты труда. В то же время необходимо учесть, что согласно позиции ВС РФ, изложенной в Определении от 27.12.2017 № 310-КГ17-19622, не учитываются в зарплате премии к праздникам и юбилейным датам. Как отметил Верховный суд, такие выплаты носят не стимулирующий, а социальный характер, не являются элементом оплаты труда, не обусловлены квалификацией работников, сложностью, качеством, количеством и условиями выполнения работы.

Что касается компенсационных выплат (доплат и надбавок), необходимо учитывать следующее. Их цель – компенсировать влияние на работника неблагоприятных факторов. Включение названных выплат в состав заработной платы обусловлено наличием факторов (производственных, климатических и т. п.), которые характеризуют трудовую деятельность работника.

Ниже в таблице приведены доплаты, входящие в состав заработной платы работника, но не подлежащие включению в МРОТ, согласно разъяснениям Конституционного суда.

Выплата

Минимальный размер оплаты труда (12 130 руб.)

При сравнении заработной платы с МРОТ в сумме зарплаты не учитываются районные коэффициенты и процентные надбавки за работу в районах Крайнего Севера и приравненных к ним местностях (см. постановления Президиума ВС РФ от 07.02.2018 № 4ПВ17, КС РФ от 07.12.2017 № 38-П)

Доплата за совмещение профессий (должностей)

Как указал КС РФ в Постановлении от 16.12.2019 № 40-П, дополнительная работа в порядке совмещения профессий (должностей) оплачивается отдельно: размер доплаты устанавливается по соглашению сторон трудового договора с учетом содержания и (или) объема дополнительной работы (ст. 151 ТК РФ). Она не включается в состав заработной платы (части заработной платы) работника, не превышающей МРОТ

Доплата за сверхурочную работу

Как отметил КС РФ в Постановлении от 11.04.2019 № 17-П, выплаты, связанные со сверхурочной работой, работой в ночное время, выходные и нерабочие праздничные дни, в отличие от компенсационных выплат иного характера, не могут включаться в состав регулярно получаемой месячной заработной платы, которая исчисляется с учетом постоянно действующих факторов организации труда, производственной среды, неблагоприятных климатических условий и т. п.

Доплата за работу в ночное время

Доплата за работу в выходные и праздничные дни

В заключение отметим, что при установлении заработной платы на 2020 год (463-ФЗ) бюджетным учреждениям следует руководствоваться Едиными рекомендациями по установлению на федеральном, региональном и местном уровнях систем оплаты труда работников государственных и муниципальных учреждений на 2020 год, утвержденными Решением Российской трехсторонней комиссии по регулированию социально-трудовых отношений от 24.12.2019 (протокол № 11). В рекомендациях на 2020 год есть информация о размер МРОТ с 1 января 2020 года (463-ФЗ), содержатся указания по разработке систем оплаты труда для работников государственных учреждений ветеринарии, а также образования, здравоохранения, культуры и спорта.

Какая по закону установлена минимальная зарплата?

Согласно ч. 3 ст. 133 Трудового кодекса РФ месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда.

Минимальный размер оплаты труда с 1 июля 2016 г. установлен в сумме 7500 руб. в месяц на основании ст. 1 Федерального закона от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда».

В соответствии с ч. 1 и 2 ст. 135 ТК РФ заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда.

Системы оплаты труда, включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования, устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права.

На основании анализа вышеприведенных статей Трудового кодекса РФ можно сделать вывод,, что ежемесячная заработная плата может состоять из размера тарифных ставок, окладов (должностных окладов), компенсационных выплат, стимулирующих выплат, определяется трудовым договором и не должна быть меньше минимального размера оплаты труда.

Трудовой кодекс РФ не обязывает работодателя устанавливать ежемесячную заработную плату работнику с учетом НДФЛ (ставка 13%), т.е. увеличивать ее на размер НДФЛ. Работодатель обязан установить ежемесячную заработную плату не ниже минимального размера оплаты труда только работникам, полностью отработавшим за месяц норму рабочего времени и выполнившим нормы труда (трудовые обязанности). В письме Управления Федеральной налоговой службы по г. Москве от 24.09.2009 № 20-14/3/099660@ отмечено, что при этом освобождение от налогообложения налогом на доходы физических лиц минимального размера оплаты труда или сумм дохода менее прожиточного минимума в Налоговом кодексе РФ не предусмотрено.

Поэтому ежемесячная заработная плата работника, равная минимальному размеру оплаты труда, будет выдана ему на руки по результатам его труда с уменьшением (удержанием) на НДФЛ 13%.

Пример из судебной практики, содержится в Обзоре Красноярского краевого суда от 29.10.2009 «Обзор судебной практики Красноярского краевого суда по делам об административных правонарушениях за третий квартал 2009 года».

Новый МРОТ: как платить зарплату правильно и не получить штраф

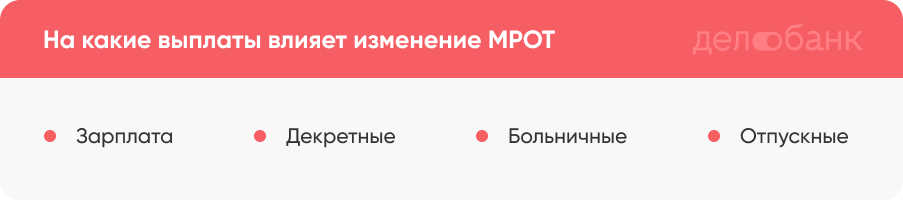

С начала года в России по-новому рассчитывается размер минимальной оплаты труда. По сравнению с прошлым годом он вырос сразу на 662 рубля. Это влияет не только на сам МРОТ, но и на рассчитываемые по нему выплаты, например, больничные или страховые. В этой статье мы собрали все аспекты, которых касается изменение МРОТ, вот они →

Если нет времени читать статью целиком, посмотрите пункт «Главное за 30 секунд» в конце, собрали там всё самое важное.

Как изменился федеральный МРОТ

На какие выплаты влияет изменение МРОТ

Зарплата

Но есть исключения. Для сотрудников, которые трудятся неполный день, заработная плата может быть ниже МРОТ, но пропорционально отработанному времени.

Например, в компании «Цветы», продающей букеты, системный администратор Иван трудоустроен на полставки. В таком случае его заработная плата не может быть ниже 0,5 МРОТ, то есть, 6 396 рублей. Больше платить можно, это не запрещено.

Больничные или декретные

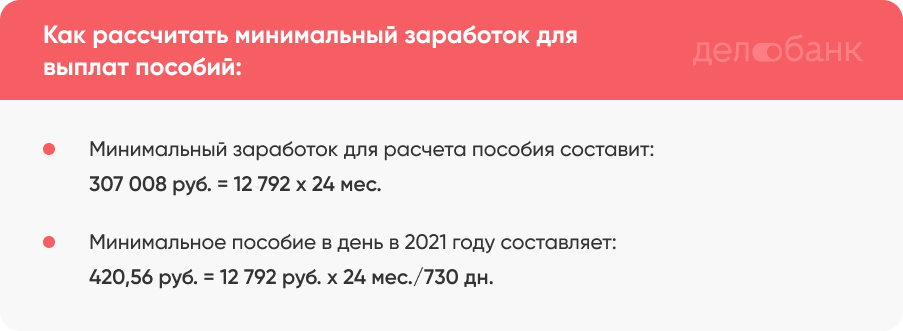

В некоторых случаях МРОТ требуется, чтобы рассчитать работнику пособие по временной нетрудоспособности. Это ситуации, когда размер зарплаты работника за месяц в течение последних двух лет не превышал МРОТ, либо дохода вообще не было.

Также больничные выплаты рассчитываются по МРОТ, если страховой стаж сотрудника к моменту болезни составляет менее полугода. Эти же правила действуют при оформлении пособия по беременности и родам, также называемому декретными выплатами.

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» МРОТ применяют для расчета пособий, в частности больничного, если среднемесячный доход работника меньше МРОТ или, если у работника на момент заболевания страховой стаж составляет меньше 6 месяцев. Минимальный заработок для расчета пособия составит: 307 008 руб. = 12 792 х 24 мес. Минимальное пособие по болезни в день в 2021 году составляет 420,56 руб. = 12 792 руб. х 24 мес./730 дн.

Отпускные

Как и в случае с выплатами по болезни, отпускные выплаты рассчитывают из зарплаты работника. Но если средний дневной заработок ниже МРОТ, то отпускные выплаты за день рассчитывают из коэффициента минимальной оплаты труда. В 2021 году это 420,56 руб. (МРОТ 12 792 руб. х 24 мес./730 дн.).

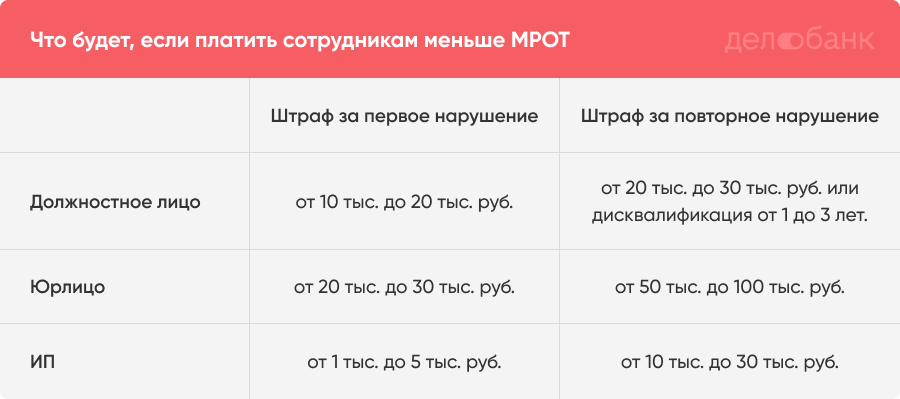

Что будет, если платить работникам меньше МРОТ

МРОТ придуман не просто так, налоговая служба строго следит за тем, чтобы работники получали зарплату не ниже установленного норматива. Лучше не экономить и платить заработную плату сотрудникам на ниже МРОТ, иначе можно получить штраф.

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» Проверить соответствует ли в компании размер оплаты труда МРОТ, налоговики могут легко и быстро по имеющимся у них формам отчетности. Тех, кто не повысит зарплаты вызовут на зарплатные комиссии и, как минимум, оштрафуют.

Как изменятся страховые взносы

Сейчас ИП и компании, включенные в реестр МСП, могут применять пониженные тарифы для той части зарплаты, которая превышает МРОТ. Обычно предприниматели знают, включен ли их бизнес в реестр МСП. Но на всякий случай проверить это можно, введя название компании или ИНН в строку поиска в едином реестре субъектов МСП от ФНС России.

Как платить страховые взносы:

С части зарплаты выше 12 792 рублей: 15%, где 10% на пенсионное и 5% на медицинское страхование.

С части зарплаты ниже 12 792 рублей: 30%, где 22% на пенсионное страхование, 5,1% — на медицинское и еще 2,9% — на социальное страхование.

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» В 2021 году взносы по ставке 30% придется платить с суммы 12 792 рублей (вместо 12 130 рублей в 2020 году). В итоге, суммы уплаченных страховых взносов компаний, применяющих пониженный тариф, вырастут в 2021 году. Также вырастут суммы уплаченных страховых взносов на суммы увеличения размера оплаты труда до нового минимального значения.

Что нужно учесть в региональном МРОТ

В некоторых регионах страны помимо федерального МРОТ, есть также региональные или районные коэффициенты. Они повышают МРОТ и являются приоритетными — рассчитывать все выплаты необходимо именно по ним. Проверить свой регион можно в списке размеров минимальной заработной платы в субъектах РФ на сайте «КонсультантПлюс».

Районные коэффициенты минимального размера оплаты труда устанавливают сами регионы. Так как ниже федерального МРОТ быть не может, то в региональных коэффициентах размер оплаты выше. Если в вашем регионе установлен районный коэффициент, то платить МРОТ, а также рассчитывать больничные и отпускные выплаты при необходимости нужно по нему.

Например, в Самарской области такого коэффициента нет, а в Калининградской области есть, МРОТ там равен 14 000 руб.

Также в некоторых регионах есть специальные выплаты, начисляемые за работу в местности с особыми климатическими условиями, например, северные надбавки. Важно помнить, что такие надбавки в МРОТ не входят и выплачиваются сотрудникам дополнительно.

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» Для некоторых отраслей власти устанавливают отдельные минимумы зарплат. Их публикуют в отраслевых соглашениях. Тексты таких соглашений на федеральном уровне ведомства размещают на официальном сайте Минтруда, а также в журналах «Социально-трудовые исследования», «Бизнес России» и газете «Солидарность».

Главное за 30 секунд

Зарплата работников в 2021 году не может быть ниже МРОТ, он составляет 12 792 рубля.

Если в регионе установлен районный коэффициент, МРОТ считается именно по нему и будет выше федерального норматива.

От МРОТ зависит размер выплат отпускных, декретных и больничных выплат работникам, если они попадают под ряд условий, например, их страховой стаж менее полугода.

Если платить работникам зарплату ниже МРОТ, налоговая может серьезно оштрафовать.

От МРОТ рассчитываются льготы по страховым выплатам для предпринимателей и компаний, входящих в реестр МСП. В 2021 году под льготный размер выплат в 15% попадает вся часть зарплаты, что превышает размер в 12 792 рубля.