зарплата уменьшает налогооблагаемую базу по налогу на прибыль

Высокая зарплата как способ налоговой оптимизации

Успехи налоговых органов и банков в борьбе с фирмами-однодневками и обналичиванием денежных средств, привело к необходимости собственникам бизнеса искать иные способы получения наличных, в том числе с помощью выплат «супер-зарплат».

В соответствии со ст. 425 НК РФ, при достижении предельной базы по взносам, они снижаются: взносы ОСС — 0% (стандарт — 2,9%) при достижении предельной базы — 912 000 т.р.; взносы на ОПС — 10% (стандарт — 22%), при превышении предельной базы — 1 292 000 т.р. НДФЛ не меняется и платиться со всего размера зарплаты (но это только пока, обсуждения о прогрессивной шкале налогообложения НДФЛ не прекращаются).

Предельная база по взносам повышается каждый год и значительно обгоняет официальную инфляцию, что делает способ получения собственником-директором денежных средств все более дорогим. Но параллельно с повышением зарплаты уменьшается налог на прибыль и как мы увидим дальше — это становиться проблемой для налогоплательщиков.

Понижение размера страховых взносов для субъектов малого и среднего бизнеса (выручка до 2 млрд. р в год и не более 250 сотрудников) с 01.04.2020 года, казалось бы, сняла налоговые риски при выплате высокой заработной платы: взносы на сумму свыше 12 130 р. составляют 10% на ОПС, 5% на ОМС и 0% на ОСС, но не для всех и судя по всему — точно не на всегда: во-первых, пониженными взносами не может воспользоваться крупный бизнес (тут нельзя не отметить, что понятие «крупности» тоже относительное — оптовая торговля это всегда большая выручка, но совсем не обязательно высокая чистая прибыль); во-вторых, пониженные взносы на веки вечные вызывают обоснованные сомнения; в-третьих, при глубине налоговой проверки в 3 года, риски признания высоких зарплат способом получения необоснованной налоговой выгоды относятся к периоду 2017-2019 годов, то есть риски остаются до 2022 года.

Вообще для многих выплата высокой зарплаты как способа налоговой оптимизации звучит неправдоподобно и дико: разве плохо платить высокую белую зарплату? По мнению налоговиков — плохо, суды — в раздумьях.

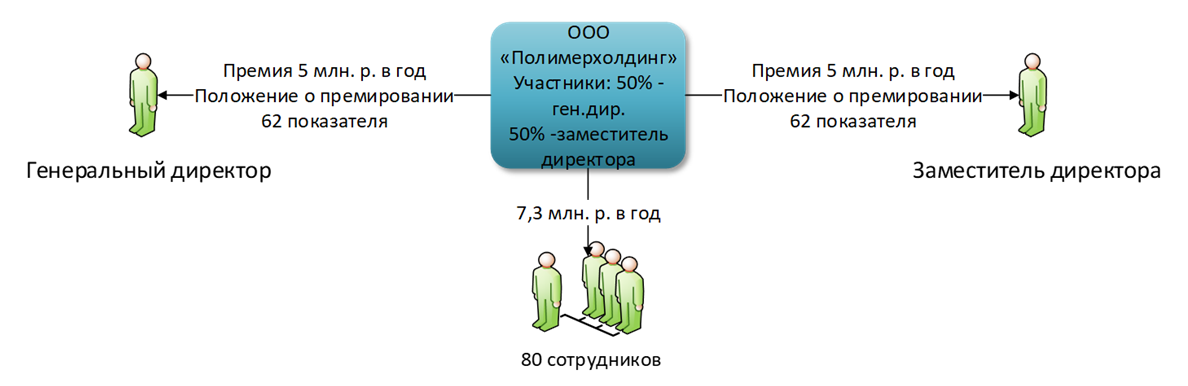

Два участника общества по 50% долей каждый, также являются топ-менеджерами организации: генеральным директором и заместителем генерального директора, выплачивают себе годовую премию — 5 млн. р. В это же время 80 остальных сотрудников, получают 7,3 млн. р., но уже на всех. Налоговые органы видят несправедливость и хитрую налоговую схему.

Налогоплательщику пришлось оправдываться:

— Средний уровень рентабельности организации вырос;

— Генеральный директор является кандидатом химических наук, сам разрабатывает и внедряет все рецептуры. Его заместитель выполняет функции нескольких отделов, которые отсутствуют в штатном расписании;

— Сравнение премий в абсолютном значении некорректно, так как оклады руководителей значительно выше остальных сотрудников;

— Установление порядка и размеров выплаты премий, а также условий лишения или снижения премиальных выплат является исключительной прерогативой работодателя.

Суды трех инстанций с налогоплательщиком согласились — Постановление АС Центрального округа от 25.09.2019 г. по делу А62-9330/2018 (примечательно, что по второму эпизоду — обоснованности расходов на услуги юриста, пришлось судиться дальше, но 20 ААС 02.06.2020 года повторно встал на сторону налогоплательщика).

В Постановлении 12ААС от 15.01.2020 по делу № А12-25274/2019 суд отметил, что делая выводы о получении необоснованной налоговой выгоды, налоговый орган берет на себя право оценивать эффективность деятельности генерального директора. Между тем, в силу положений НК РФ, определяющего круг прав обязанностей налоговых служб, налоговый орган таким правом не обладает. Право начисления премий и оценки деятельности руководителя предприятия есть лишь у самого предприятия в лице его уполномоченных органов, в данном случае совета директоров. В связи с этим необходимость доказывания эффективности деятельности руководителя предприятия отсутствует. Но налоговый орган не сдается и обжалует постановление в кассации.

В некоторых случаях, суды встают на сторону налоговых органов, но тема эффективности руководства при этом остается значимой:

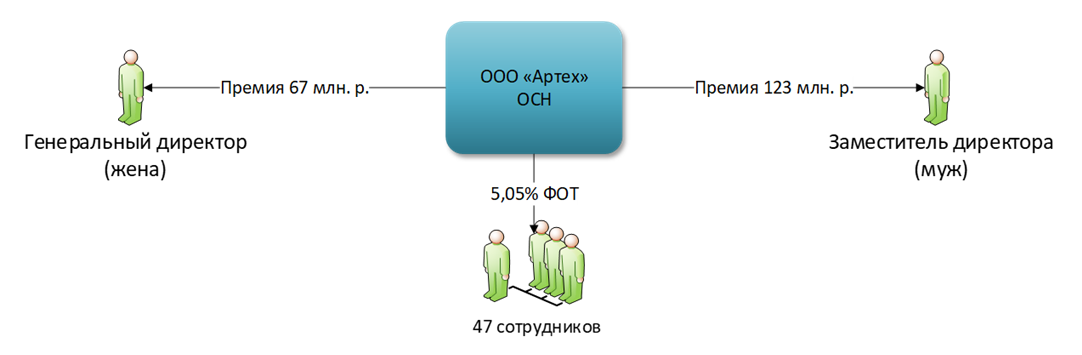

Генеральный директор получает премию 67 млн. р., а ее супруг — заместитель генерального директора — 123 млн. р., что составляет 95% ФОТ (на оставшихся 47 сотрудников пришлось только 5%).

Суд обратил внимание, что премии составили 50% от выручки, 80% от прибыли организации и в 44 раза превышает чистую прибыль. Но главный аргумент налоговиков был иным: в бухгалтерском балансе организации значилась кредиторская задолженность, что противоречило условиям выплаты единовременной премии установленной трудовым договором и положении о премировании. То есть собственники бизнеса сами прописали в положение о премировании условия, которые нарушили (Постановление 8 ААС от 19.03.2020 по делу № А70-13527/20190.

Следует отметить, что высокая зарплата руководителя при низкой у сотрудников, не улучшает показатели налогоплательщика по «нормативному» размеру заработной платы: даже предпроверочный анализ налогоплательщиков содержит раздел «Среднемесячная заработная плата», в котором анализируется как фонд оплаты труда в целом по налогоплательщику, так и фонд оплаты труда без учета наиболее высокооплачиваемых лиц.

Зачастую, выгоднее выплатить собственнику дивиденды, чем платить высокую заработную плату. Но здесь есть нюансы: дивиденды выплачиваются с нераспределенной прибыли, которая зависит в том числе и от расходов, которые нередко искусственно увеличиваются. И распределять становиться нечего. К тому же дивиденды могут выплачиваться не чаще чем раз в квартал (при этом нередко в уставе организации содержится нечем не обусловленное ограничение на выплату дивидендов только один раз в год), а в некоторых случаях выплата дивидендов вообще запрещена (ст. 29 ФЗ «Об ООО»).

Отсюда возникает желание не платить ни дивиденды, ни высокую заработную плату (тем более, все работодатели надолго запомнили правовой нонсенс под названием «нерабочие дни с сохранением зарплаты»), заменяя их оплатой по гражданско-правовым договорам, например с ИП-управляющими, но это отдельная история, о высоких налоговых рисках которой мы говорили ранее. При этом всем, кто до сих пор использует этот способ оптимизации (а их очень много!) или только задумался о нем, рекомендуем ознакомиться с «отказным» Определением ВС РФ № 309-ЭС20-6321 от 22.05.2020 г. по делу А76-10654/2019, вынесенным в пользу налогового органа.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Как учесть расходы на оплату труда при расчете налога на прибыль

Одна их групп расходов, которые можно учесть при расчете налога на прибыль, — это расходы на оплату труда персонала компании. К таким расходам относятся не только выплаты сотрудникам непосредственно в виде должностных окладов, тарифных ставок, сдельных расценок и стимулирующие и поощрительные выплаты, но и другие выплаты персоналу организации.

Одна их групп расходов, которые можно учесть при расчете налога на прибыль, — это расходы на оплату труда персонала компании. К таким расходам относятся не только выплаты сотрудникам непосредственно в виде должностных окладов, тарифных ставок, сдельных расценок и стимулирующие и поощрительные выплаты, но и другие выплаты персоналу организации, в частности:

Полный перечень расходов на оплату труда содержится в статье 255 НК РФ.

Необходимо учитывать, что в расходах можно учесть выплаты не только в денежной форме, но и в натуральной.

Разумеется, указанные расходы можно включить в расчет налоговой базы по налогу на прибыль, если они прописаны в трудовых или коллективных договорах и предусмотрены нормами действующего законодательства (ст. 255 НК РФ). Таким образом, вознаграждения, которые выплачены за рамками трудовых и коллективных договоров, при расчете налога учесть нельзя (п. 21 ст. 270 НК РФ).

Помимо этого указанные затраты должны быть экономически обоснованными и документально подтвержденными (п. 1 ст. 252 НК РФ).

Отдельные виды расходов, относящихся к расходам на оплату труда, можно учесть при расчете налога на прибыль в пределах норм. К ним, например, относятся:

Так, совокупная сумма взносов на накопительную часть трудовой пенсии, взносов по договорам долгосрочного страхования жизни, добровольного пенсионного страхования и негосударственного пенсионного обеспечения не может превышать 12% от суммы расходов на оплату труда (абз. 7 п. 16 ст. 255 НК РФ).

Дарим онлайн‑бухгалтерию тем, кто сдает отчетность!

Подключите Контур.Экстерн для отчетности и получите Контур.Бухгалтерию на год в подарок

Метод начисления

Что касается порядка признания расходов на оплату труда, то если компания занимается производством и применяет метод начисления, то такие расходы учитываются при расчете налога на прибыль по мере реализации готовой продукции, при условии, что расходы на оплату труда относятся к прямым расходам (п. 2 ст. 318 НК РФ).

Расходы на оплату труда, которые относятся к косвенным расходам, предприятие может включить в расчет налоговой базы в момент их начисления (п. 2 ст. 318 НК РФ).

Компании, которые оказывают услуги, могут учитывать и прямые и косвенные расходы в момент их начисления (абз. 3 п. 2 ст. 318 НК РФ).

В торговых организациях расходы на оплату труда относятся к косвенным расходам, а значит, учитываются в момент начисления (абз. 3 ст. 320 НК РФ).

Кассовый метод

Компании, применяющие кассовый метод, включают расходы на оплату труда в расчет налоговой базы только после их фактической оплаты (подп. 1 п. 3 ст. 273 НК РФ).

3 законных способа вывести прибыль из ООО

Даже единственный участник общества и по-совместительству директор не может просто так распоряжаться прибылью компании. Есть три законных способа сделать прибыль компании собственностью её владельца. Их можно использовать как по отдельности, так и вместе. Главное — заранее просчитать экономический результат и заплатить налоги.

Способ 1. Распределить прибыль и выплатить дивиденды

Учредители получают из чистой прибыли дивиденды. Их размер пропорционален доле участия в уставном капитале (п. 1, п. 2 ст. 28 ФЗ от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Например, если чистая прибыль 1 млн рублей, а доля учредителя в компании 25 %, то он получит 250 000 рублей.

Дивиденды можно выплачивать ежеквартально, раз в полгода или раз в год. Периодичность фиксируется в уставе или корпоративном договоре. Но распределить можно только ту прибыль, которая фактически получена обществом. Выплачивая дивиденды ежеквартально, убедитесь, что по итогам года компания не получит убыток. В этом случае излишне выплаченные деньги будут переквалифицированы в безвозмездные выплаты, о чём нужно внести поправки в бухгалтерский учёт.

Чтобы переквалифицировать дивиденды в безвозмездную выплату, потребуется сделать проводки:

Если учредитель — нерезидент, дополнительно следует доначислить и удержать НДФЛ по повышенной ставке. Для нерезидентов НДФЛ по дивидендам 15 %, а по безвозмездным выплатам — 30 %.

Нельзя платить дивиденды за счёт доходов будущих периодов (постановление Арбитражного суда Центрального округа от 29.01.2018 по делу № Ф10-5610/16). Чтобы избежать таких ситуаций, многие компании предпочитают выплачивать дивиденды один раз по итогам года.

Платить дивиденды запрещено, если:

Все проводки и перечисления бухгалтер делает только на основании решения общего собрания о выплате дивидендов. Если выплатить деньги без решения, то при конфликтных ситуациях, например при смене собственника или банкротстве компании, к бухгалтеру могут появиться вопросы по обоснованности начислений. Если учредитель не захочет вернуть излишне полученные средства добровольно, они могут быть взысканы с него только через суд (Постановление Арбитражного суда Северо-Западного округа от 17.12.2018 по делу № Ф07-15763/18).

Дивиденды облагаются НДФЛ. Размер налога зависит от статуса учредителя:

Бухгалтер обязан удержать и перечислить в бюджет суммы налога, а остаток денег выплатить учредителю. Срок уплаты — не позднее дня, следующего за днём выплаты. Страховые взносы с дивидендов не начисляются.

Выплата дивидендов за счёт нераспределенной прибыли прошлых лет

Иногда на практике нужно распределить прибыль не текущего года, а прошлых лет. Это возможно, даже если по итогам последнего года получен убыток. Размер такой прибыли определяют по кредиту счёта 84 «Нераспределённая прибыль (непокрытый убыток)» на 31 декабря отчетного года (строка 1370 бухгалтерского баланса).

Право получить дивиденды имеют все учредители, у которых есть доля в капитале компании на дату принятия решения о распределении прибыли прошлых лет. Если в компании есть учредитель, который вошел в бизнес позже, он все равно получит часть в качестве дивидендов.

Выплата дивидендов за счёт имущества компании

По общим правилам дивиденды выплачивают деньгами. Тем не менее иногда это можно сделать имуществом. Для этого между обществом и учредителем заключают соглашение о выплате распределённой прибыли за счёт имущества компании: земельных участков, транспорта, продукции. Такое часто бывает, если у компании нет свободных денег, но есть непрофильные или ненужные активы.

Обязательные условия при выплате дивидендов имуществом:

Иногда налоговые органы считают такую выплату реализацией и требуют начислить на сумму выплаченных имуществом дивидендов НДС, налоги на прибыль или УСН. Но суды в такой ситуации однозначно встают на сторону налогоплательщика и не признают выплаты реализацией. Чтобы урегулировать претензии ФНС, в возражениях аргументируйте свою позицию судебной практикой, например, определением Верховного суда РФ № 302-КГ15-6042 от 31.07.2015.

Способ 2. Выплатить прибыль через зарплату

Сейчас широко распространен вариант, когда единственный участник возглавляет свою компанию, регулярно ходит на работу и принимает активное участие в оперативной деятельности. В этом случае прибыль эффективнее выводить не через дивиденды, а через зарплату и премии учредителю как сотруднику компании.

При использовании этого способа не нужно отслеживать величину активов или полноту оплаты уставного капитала. На суммы уплаченных страховых взносов с зарплаты можно совершенно спокойно уменьшить налогооблагаемую базу налога на прибыль. Деньги на счёт поступают не раз в год, а ежемесячно.

Чтобы у налоговой инспекции не было вопросов к этому способу, выплату повышенных премий по трудовому договору руководителю нужно обосновать. Это должны быть конкретные достижения в работе, привлечение дополнительного финансирования, заключение выгодных контрактов и другие причины, указанные в приказе на премирование и подтвержденные документами.

Способ 3. Вывести деньги через управляющего ИП

Компания вправе заключить договор на управление с внешним управляющим (ст. 42 ФЗ от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Способ подходит исключительно для компаний на ОСНО. Компании на УСН не могут им воспользоваться, так как расходы на управление не включены перечень разрешенных расходов (ст. 346.16 НК РФ).

Управляющим может стать учредитель, зарегистрированный в качестве ИП. Он руководит компанией, но одновременно является самостоятельным предпринимателем.

Такой инструмент налоговой оптимизации как вывод прибыли через ИП-управляющего совершенно законен, но при неправильном и бездумном применении вызывает вопросы налоговиков. Самые распространенные претензии:

Чтобы этого не произошло, следует закрепить в договоре управления принцип «Чем больше доход компании, тем больше доход управляющего». Необходимо ежемесячно составлять отчеты об управлении, в которых отражены экономические показатели компании. Это могут быть анализ полученной выручки и динамики объёмов продаж, модернизация производства, ввод в эксплуатацию нового оборудования и другие показатели.

Какой способ вывода прибыли выгоднее

Рассчитаем стоимость каждого из способов для компаний на ОСНО и УСН 15 %. Компания получила прибыль в размере 600 000 рублей. Директор — единственный учредитель. Он резидент РФ, уплачивает НДФЛ на дивиденды в размере 13 %.

Способ 1. Дивиденды

| Компания на ОСНО | Компания на УСН | |

|---|---|---|

| Уплачен налог на прибыль | 600 000 × 20 % = 120 000 | 600 000 × 15 % = 90 000 |

| Размер дивидендов до удержания НДФЛ | 600 000 — 120 000 = 480 000 | 600 000 — 90 000 = 510 000 |

| Начислен НДФЛ с дивидендов | 480 000 × 13 % = 62 400 | 510 000 × 13 % = 66 300 |

| Дивиденды к выплате | 480 000 — 62 400 = 417 600 | 510 000 — 66 300 = 443 700 |

| Уплачены налоги | 120 000 + 62 400 = 182 400 | 90 000 + 66 300 = 156 300 |

| Стоимость вывода каждой 1000 рублей | 182 400 / 417 600 × 1 000 = 440 рублей | 156 300 / 443 700 × 1 000 = 352,27 рубля |

Стоимость вывода каждой 1 000 рублей через дивиденды для компании на ОСНО составляет 440 рублей. Для компании на УСН 15 % — 352,27 рублей. Налоговая нагрузка для компании на ОСНО составит 30 %, на УСН — 26 %.

Способ 2. Через заработную плату

Условия для расчёта возьмем из предыдущего примера. Прибыль в размере 600 000 рублей выплачена в виде зарплаты директору.

Удержан НДФЛ из заработной платы

Стоимость вывода каждой 1 000 рублей через заработную плату для компании на ОСНО составляет 200 рублей. Для компании на УСН 15 % — 275 рублей. Налоговая нагрузка для компании на ОСН составит 17,4 %, на УСН — 24 %.

Способ 3. Через управляющего ИП

Расчет сделан из условия, что вместо директора управляющий-ИП с системой налогообложения «доходы» и ставкой налога 6 %. Для УСН расчёта нет, так как для этого спецрежима способ не подходит.

| Компания на ОСНО | |

|---|---|

| Уплачен налог УСН 6 % с дохода от управления | 600 000 × 6 % = 36 000 |

| Уменьшен налог на прибыль за счёт расходов на выплату управляющему | 600 000 × 20 % = 120 000 |

| Доход управляющего | 600 000 — 36 000 = 564 000 |

| Стоимость вывода каждой 1 000 рублей | 564 000 / 600 000 × 1000 =94 рубля |

Из расчёта видно, что для фирм на ОСНО это самый выгодный вариант, стоимость вывода каждой 1 000 рублей через управляющего ИП всего 94 рубля. Кроме того, компания экономит на налоге на прибыль. Но, как мы уже писали, используя этот способ, нужно быть очень внимательными к деталям и документообороту.

Читайте также

Елена Тарасова, юрист, налоговый консультант

Подготовила Елизавета Кобрина, редактор-эксперт

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Налоги, уменьшающие налоговую базу

Налоги, сборы, таможенные пошлины и страховые взносы входят в перечень прочих расходов, которые уменьшают налоговую базу по прибыли. Но это правило не касается налогов и платежей, перечисленных в статье 270 НК РФ. Все ли налоги можно учесть в расходах и что для этого нужно, расскажем в статье.

Есть ли налоги, уменьшающие налоговую базу

Есть три налоговых режима, на которых нужно учитывать расходы при определении налоговой базы — ОСНО, УСН и ЕСХН.

Организации на ОСНО платят налог на прибыль, предприниматели — платят НДФЛ. При расчете можно признать расходы, которые соответствуют трем критериям:

Суммы налогов, сборов, таможенных пошлин и страховых взносов можно учитывать в прочих расходах при расчете налога на прибыль. Это правило закреплено в ст. 264 НК РФ. Но есть и исключения, которые перечислены в ст. 270 НК РФ: санкции в бюджет, налог за сверхнормативное загрязнение окружающей среды, НДС покупателю, суммы налогов, ранее включенных в расходы и пр.

Для УСН 15% все расходы, уменьшающие налоговую базу, перечислены в ст. 346.16 НК РФ. К ним также относятся таможенные платежи, налоги и сборы, страховые взносы, а в ряде случаев и НДС.

Получается, что налоги действительно могут уменьшать налоговую базу. Но не все так просто. Как всегда, в налоговом законодательстве множество нюансов и спорных ситуаций, с которыми мы постараемся разобраться.

Налог на добавленную стоимость

Общая система налогообложения. По стандартному правилу организации и предприниматели на ОСНО не учитывают входной НДС в расходах, так как его можно принять к вычету (ст. 171 НК РФ). Суммы НДС, предъявленные покупателям, в расходы также включать нельзя (ст. 270 НК РФ).

Но есть исключения, когда НДС попадает в стоимость приобретенного имущества. Это касается организаций на ОСНО, освобожденных от НДС. Если же организация платит налог, включать НДС в стоимость имущества нужно по операциям, не облагаемым НДС (ст. 170 НК РФ).

Упрощенная система налогообложения. Упрощенцы с объектом «Доходы минус расходы» могут учесть в расходах входной НДС, перечисленный поставщику. Если налог входит в стоимость имущества, то списывается в расходы в её составе. Также разрешено учитывать в расходах НДС, уплаченный налоговом агентом (п. 5 ст. 346.11 НК РФ). Например, при покупке товаров у иностранной организации, при их возврате, перечислении аванса и т.д.

При этом запрещено включать в расходы НДС, предъявленный покупателю и уплаченный в бюджет.

Налог на имущество

Общая система налогообложения. Налог на имущество попадает в состав прочих расходов и уменьшает базу по налогу на прибыль. Сумму налога определяйте по имущественной декларации или приравнивайте к сумме авансовых платежей из справки-расчета или платежного поручения.

Если налог уплачен с имущества непроизводственного назначения — здания столовой, детского сада, спортклуба и пр. — его тоже можно признать в расходах. Это подтверждают письма Минфина и судебная практика (письмо Минфина от 22.06.2015 № 03-03-06/1/35994, постановление ФАС Уральского округа от 07.11.2011 № Ф09-7085/11).

Упрощенная система налогообложения. Платить налог на имущество упрощенцам нужно только с имущества, которое облагается налогом по кадастровой стоимости. Если вы платите единый налог с доходов, налог на имущество не уменьшит налоговую базу. В состав расходов его могут включить только плательщики УСН 15%, если имущество используется в предпринимательской деятельности, а «кадастровый налог» фактически уплачен.

Земельный налог

Общая система налогообложения. Земельный налог и авансовые платежи по нему уменьшают налоговую базу, то есть входят в состав расходов (п. 1 ст. 264 НК РФ). Затраты на уплату можно подтвердить первичными документами, например, справкой бухгалтера, регистрами налогового учета, расчетом суммы авансового платежа и т.д. Если правоустанавливающих документов на объект налогообложения нет, налог все равно разрешено включить в расходы (письмо Минфина от 04.03.2010 N 03-03-06/1/110).

Упрощенная система налогообложения. На УСН «Доходы минус расходы» порядок аналогичный — сумма земельного налога уменьшает упрощенный налог к уплате (ст. 346.16 НК РФ). Расход нужно включить в базу в момент его уплаты в бюджет. Если на участке идет строительство, начисленный в его период налог относится на увеличение первоначальной стоимости объекта, пока он не будет принят на учет в составе основных средств. На УСН «Доходы» земельный налог учесть не получится.

Транспортный налог

Общая система налогообложения. Транспортный налог и авансовые платежи по нему включаются в прочие расходы, связанные с производством и реализацией. Это нужно сделать в последний день отчетного (налогового) периода. Затраты подтверждаются первичными документами.

Упрощенная система налогообложения. Организации и предприниматели на УСН, у которых в бизнесе есть транспорт, должны платить транспортный налог. Он уменьшает налоговую базу на УСН «Доходы минус расходы». Уменьшить базу можно в день перечисления транспортного налога в бюджет. Неуплаченный налог учитывать нельзя.

Страховые взносы

Общая система налогообложения. Суммы начисленных страховых взносов включайте в прочие расходы. Это правило действует на все взносы, даже если выплата, на которую они начислены, не уменьшает налогооблагаемую прибыль.

Включайте взносы в налоговую базу, опираясь на то, к прямым или косвенным расходам относится вознаграждение, на которое они начислены. Если взносы относятся к прямым расходам, учтите их при расчете налога на прибыль по мере продажи продукции, в стоимость которых они включаются. Если к косвенным — в момент начисления или перечисления в бюджет, в зависимости от применяемого метода.

В организациях, которые оказывают услуги, прямые расходы можно учесть, как и косвенные, в момент их начисления. В торговых организациях зарплата и взносы признаются косвенными, поэтому тоже учитывайте их в момент начисления.

Упрощенная система налогообложения. На УСН «Доходы минус расходы» страховые взносы в полном размере включаются в расходы и уменьшают налоговую базу.

На УСН «Доходы» страховые взносы могут уменьшить не налоговую базу, а сам налог, как это делает налоговый вычет. Правила его применения зависят от наличия наемного персонала:

Это разрешено после перечисления взносов в бюджет, но на еще неуплаченные взносы базу уменьшать нельзя. Так как фиксированные взносы ИП может платить частями, нужно помнить, что авансовый платеж и налог можно уменьшить только на взносы, уплаченные в том же периоде. Поэтому, распределяйте взносы правильно, чтобы не потерять часть причитающегося вычета.

Другие налоги

Также налоговую базу могут уменьшать платежи за негативное воздействие на окружающую среду, платежи за вред автодорогам по системе «Платон», налог на доходы физлиц за сотрудников, таможенные платежи и сборы и пр. Дополнительно к включению в расходы можно добавить налоги сборы, страховые взносы, уплаченные третьими лицами, но только после погашения долга.

Ведите учет доходов и расходов в Контур.Бухгалтерии. Налог на прибыль и единый налог по УСН по итогам отчетного периода рассчитываются автоматически. Для этого сервис использует данные, которые вы регулярно вносили в систему. Ведите бухгалтерский и налоговый учет, считайте зарплату, платите налоги и отчитывайтесь через интернет. Все новые пользователи получают 14 дней работы в сервисе в подарок.