зарубежные командировки бухгалтерский учет

Какие суточные при командировке за границу в 2021 году

Какой размер суточных за границу в 2021 году

Сразу скажем, что суммы выданных суточных при загранкомандировках в 2021 году имеют значение для:

По общему правилу, размер суточных в 2021 году работодатель устанавливает самостоятельно, закрепив любые конкретные суммы в коллективном договоре или локальном нормативном акте (ст. 168 ТК РФ).

Отметим, что некоторые компании устанавливают различные размеры суточных при загранкомандировках в зависимости от того, в какую страну отправляется работник для выполнения служебного задания.

Однако бюджетным организациям размер суточных при загранкомандировках в 2021 году устанавливает Правительство РФ. При этом коммерческие организации при желании могут ориентироваться на эти размеры суточных (см. далее).

В какой валюте выдавать

Работодатель сам определяет, в какой валюте устанавливать и выплачивать суточные для загранкомандировок. Например, размер таких суточных может быть установлен в иностранной валюте, но на руки работник получит сумму в рублях, эквивалентную этим валютным суточным.

Как считать суточные

Расчет суточных при загранкомандировках в 2021 году зависит от количества дней, проведенных работником за пределами России.

Но есть 3 правила, которые нужно соблюдать (п. 17, абз. 1 и 3 п. 18 Положения о служебных командировках, утв. постановлением Правительства РФ от 13.10.2008 № 749):

Однако компания вправе установить свой порядок расчета выплачиваемых суточных на 2021 год.

Размеры суточных при загранкомандировках в 2021 году: таблица

Приведем некоторые размеры суточных при командировках за границу в 2021 году, установленных Правительством РФ для федеральных бюджетников (постановление от 26.12.2005 № 812). При желании, их можно использовать как ориентир любым юридическим лицам и ИП.

При командировке из России на территорию другой страны

При командировке сотрудников загран. учреждений РФ в пределах территории страны, где расположено загран. учреждение

Суточные при командировке

Бухгалтеры часто спрашивают, как правильно рассчитать суточные в командировке. Особый интерес вызывают суточные при поездках за границу, в том числе в страны СНГ, в 2021 году. Мы постарались дать ответы на все самые важные вопросы, связанные с расчетом и выплатой суточных.

Виды командировочных расходов

Работодатель, который направляет сотрудника в командировку, обязан возместить ему командировочные расходы. Эти расходы перечислены в статье 168 ТК РФ. К ним относятся:

Таким образом, суточные являются одним из видов командировочных расходов, которые организация или ИП должна компенсировать своему сотруднику.

Размер и нормы суточных при командировках

Суточные необходимо выплачивать за каждый день нахождения в командировке, включая выходные и праздники, а также за дни нахождения в пути (п. 11 Положения об особенностях направления работников в служебные командировки, утв. постановлением Правительства РФ от 13.10.08 № 749; далее — Положение о командировках).

Величина суточных не ограничена. Каждый работодатель может установить тот размер суточных, который считает нужным. Главное, отразить выбранный вариант в локальном нормативном акте организации, например, в положении о командировках.

СПРАВКА. Работодатель вправе утвердить разные величины суточных для отдельных категорий сотрудников. В частности, суточные директора могут быть больше, чем суточные менеджера. При загранкомандировках размер суточных может отличаться в зависимости от страны, в которую направлен сотрудник.

Однако существуют нормативы, которые применяются при расчете НДФЛ и страховых взносов. Суточные в пределах норматива освобождаются от налога на доходы физлиц и взносов, а на сумму превышения надо начислить НДФЛ и взносы. Нормативы для командировок по России отличатся от нормативов, установленных для служебных поездок за границу (подп. 3 ст. 217 НК РФ и п. 2 ст. 422 НК РФ).

Командировка по России

Суточные освобождаются от НДФЛ и страховых взносов в пределах 700 руб. за каждый день нахождения в командировке на территории РФ.

Приведем пример. Допустим, сотрудник находился в служебной поездке 5 дней. Ему начислили суточные из расчета 1 000 руб. в сутки. Размер суточных составил 5 000 руб.(1 000 руб. х 5 дн.). От налога на доходы освобождена сумма 3 500 руб.(700 руб. х 5 дн.). Бухгалтер включил в налоговые базы по НДФЛ и по взносам суточные в сумме 1 500 руб.(5 000 руб. – 3 500 руб.).

Командировка за границу

Суточные освобождаются от НДФЛ и взносов в пределах 2 500 руб. за каждый день нахождения в зарубежной командировке.

ВАЖНО. При следовании сотрудника в зарубежную командировку день пересечения границы РФ считается как день, проведенный в загранкомандировке. При возвращении из такой поездки день пересечения границы РФ считается как день, проведенный в командировке на территории России. Даты пересечения границы нужно определять по отметкам, сделанным пограничниками в загранпаспорте (п. 18 Положения о командировках).

Приведем пример. Допустим, сотрудник находился в заграничной командировке 6 дней, границу РФ пересекал в первый и в последний день поездки. Ему начислили суточные из расчета 3 000 руб. в сутки. Размер суточных составил 18 000 руб.(3 000 руб. х 6 дн.). От налога на доходы освобождена сумма: за первые 5 дней — 12 500 руб.(2 500 руб. х 5 дн.); за день возвращения в Россию — 700 руб. Бухгалтер включил в налоговые базы по НДФЛ и по взносам суточные в сумме 4 800 руб.(18 000 руб. – 12 500 руб. – 700 руб.).

В страны СНГ

Здесь действуют те же правила, что и при других заграничных командировках. Но есть одна особенность: при пересечении границы РФ пограничники не ставят в загранпаспорт никаких отметок. Поэтому дата пересечения границы определяется по проездным документам (п. 19 Положения о командировках).

Пример расчета суточных при командировке в Казахстан в 2021 году

Работник выехал в командировку в Казахстан 17 мая 2021 года, а вернулся обратно 21 мая 2021 года. Продолжительность служебной поездки составила 5 дней. Сотруднику начислили суточные из расчета 3 000 руб. в день. Размер суточных составил 15 000 руб.(3 000 руб. х 5 дн.).

Из проездных документов следует, что 17 мая работник выехал на поезде из Москвы в 19 часов 20 минут. На границу с Казахстаном (станция «Петухово») поезд прибыл 19 мая в 09 часов 00 минут. Значит, даты 17 мая и 18 мая считаются днями, проведенными на территории России. А дата 19 мая — день пересечения границы — считается днем, проведенным в Казахстане.

Обратно работник вернулся 21 мая на самолете. Вылет из Алма-Аты состоялся в 15 часов 00 минут, а прилет в Москву — в 22 часа 00 минут. Значит, дата 21 мая считается днем, проведенным в России.

Получается, что дни, проведенные в России — это 17 мая, 18 мая и 21 мая (итого 3 дня), а дни, проведенные на территории Казахстана — это 19 мая и 20 мая (итого 2 дня).

От налога на доходы освобождается сумма: за 3 дня в России — 2 100 руб.(700 руб. х 3 дн.); за 2 дня в Казахстане — 5 000 руб.(2 500 руб. х 2 дн.).

Бухгалтер включил в налоговые базы по НДФЛ и по взносам суточные в сумме 7 900 руб.(15 000 руб. – 2 100 руб. – 5 000 руб.).

Суточные при однодневных командировках

Если командировка длится всего один день, то суточные работнику не полагаются. Об этом прямо сказано в пункте 11 Положения о командировках. Но многие организации и предприниматели все же выплачивают суточные даже при однодневных служебных поездках. Нужно ли платить с них НДФЛ и взносы?

В Минфине России считают, что все зависит от наличия подтверждающих документов. Если работник их представил, то выплату при однодневной командировке хоть и нельзя признать суточными, зато можно отнести к другой категории командировочных расходов. А именно, к иным издержкам, согласованным с работодателем. Тогда выплата в полном объеме освобождается от налога на доходы и взносов (письмо от 17.05.18 № 03-15-06/33309; см. « НДФЛ с «суточных» при однодневной командировке: Минфин изменил свою позицию »).

Порядок выплаты командировочных и отчетность по ним

Деньги на командировку выдают работнику перед началом служебной поездки в кассе, либо перечисляют на карту. При загранкомандировке суточные можно выплатить либо в валюте, либо в рублях, пересчитав по курсу на день выдачи.

Сумму, предназначенную для оплаты проезда, жилья, питания и иных издержек работника, согласованных с работодателем, оформляют как подотчетные средства. По возвращении сотрудник должен отчитаться по ним в течение трех рабочих дней. Для этого нужно оформить авансовый отчет и приложить к нему документы, подтверждающие указанные траты. Деньги, которые остались неизрасходованными, работник обязан вернуть работодателю (п. 26 Положения о командировках).

Расходы в валюте при загранкомандировке нужно пересчитать в рубли:

Отчитываться по суточным сотрудник не должен, поэтому суточные не надо оформлять как подотчетные средства. Их следует просто выдать работнику.

ВНИМАНИЕ. Выплату взамен суточных при однодневной командировке нужно передать работнику под отчет наравне с деньгами на проезд и на другие командировочные расходы. Впоследствии сотрудник обязан отчитаться по такой выплате, предъявив в бухгалтерию подтверждающие документы.

Налогообложение суточных

Командировочные расходы, в том числе суточные, можно учесть при налогообложении прибыли в полном объеме (подп. 12 п. 1 ст. 264 НК РФ). Налогоплательщики на УСН с объектом «доходы минус расходы» также вправе списать суточные при командировках (подп. 13 п. 1 ст. 346.16 НК РФ). Выплаты взамен суточных при однодневных служебных поездках можно учесть, только если работник представил подтверждающие документы.

Учет расходов на загранкомандировки в «1С:Бухгалтерии 8»

Служебные поездки за рубеж не прекращались даже в условиях ограничений и самоизоляции в связи с коронавирусом. Достаточно, например, вспомнить пожарных, вирусологов и эпидемиологов, направляемых в помощь иностранным государствам. Да и в коммерческих организациях командировки за пределы РФ распространены. При этом порядок отражения в бухгалтерском и налоговом учете расходов на командировки в валюте, а также расчетов с подотчетными лицами по таким командировкам часто вызывает вопросы. Рассмотрим особенности учета расходов на загранкомандировки и их отражение в «1С:Бухгалтерии 8» редакции 3.0.

Порядок возмещения командировочных расходов

Правила направления работников в служебные командировки как на территории Российской Федерации, так и на территории иностранных государств, определены Положением об особенностях направления работников в служебные командировки (утв. Постановлением Правительства РФ от 13.10.2008 № 749).

Порядок и размеры возмещения работникам расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации (п. 11 Положения о командировках, ст. 168 ТК РФ).

Согласно статье 168 ТК РФ в случае направления работника в служебную командировку работодатель обязан ему возместить:

расходы по найму жилого помещения;

дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

иные расходы, произведенные работником с разрешения или ведома работодателя. Например, расходы на телефонную связь, представительские расходы, транспортные издержки и т. д.;

А при направлении в командировку на территорию иностранного государства работнику дополнительно возмещаются (п. 23 Положения о командировках):

расходы на оформление загранпаспорта, визы и других документов;

обязательные консульские и аэродромные сборы;

сборы за право въезда или транзита автомобильного транспорта;

расходы на оформление обязательной медицинской страховки;

иные обязательные платежи и сборы.

Выплата суточных при командировках за пределы территории РФ регламентирована пунктами 18-20 Положения о командировках:

при однодневной командировке суточные выплачиваются в размере 50 % от нормы для загранкомандировок;

даты пересечения государственной границы РФ при следовании с территории РФ и на территорию РФ определяются по отметкам пограничных органов в паспорте;

при направлении работника в командировку на территории стран, с которыми заключены межправительственные соглашения, на основании которых при пересечении границы отметки не делаются, дата пересечения государственной границы РФ определяется по проездным документам (билетам);

при следовании работника с территории РФ дата пересечения государственной границы включается в дни, за которые суточные выплачиваются по норме для командировок за границу. При следовании работника на территорию РФ – в дни, за которые суточные выплачиваются по нормам для России. Если работник направляется в командировку на территории двух и более иностранных государств, суточные за день пересечения границы между государствами выплачиваются в иностранной валюте по нормам, установленным для государства, в которое направляется работник.

По возвращении из командировки работник в течение трех рабочих дней обязан предоставить работодателю авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему авансу на командировочные расходы с приложением подтверждающих расходы документов (п. 26 Положения о командировках).

Прилагающиеся к авансовому отчету оправдательные документы о расходах, связанных с командировкой, должны иметь перевод на русский язык (п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.1998 № 34н). Перевод может сделать как профессиональный переводчик, так и штатный работник организации (письмо Минфина России от 20.04.2012 № 03-03-06/1/202).

Отражение расчетов по загранкомандировкам

Расчеты по оплате и возмещению расходов работника, связанных с командировкой за пределы РФ, в том числе выплата аванса и погашение неизрасходованных средств, могут осуществляться в иностранной валюте (п. 16 Положения о командировках, п. 9 ч. 1 ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

Порядок отражения в бухгалтерском и налоговом учете расходов и расчетов с работником, связанных с зарубежными командировками, зависит от валюты, в которой выдавался аванс на командировку, и от наличия документов, подтверждающих конвертацию валюты.

На практике возможны следующие варианты выдачи аванса работнику:

аванс выдан в иностранной валюте (наличными или путем перечисления денежных средств на личную банковскую карту работника в валюте);

выдана корпоративная банковская карта в валюте;

аванс выдан в рублях (наличными или перечислением денежных средств на личную банковскую карту работника);

выдана корпоративная банковская карта в рублях.

Рассмотрим особенности учета и отражения в программе каждого из этих вариантов.

Если аванс выдан в иностранной валюте

В бухгалтерском учете валютные операции регулируются ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (утв. приказом Минфина России от 27.11.2006 № 154н). Операции, совершенные в иностранной валюте, отражаются в валюте платежа и в рублях по курсу ЦБ РФ, действовавшему на дату совершения операции (п.п. 4-6, 20 ПБУ 3/2006, Приложение к ПБУ 3/2006).

Выданные организацией авансы признаются в бухгалтерском учете в оценке в рублях по курсу ЦБ РФ, действовавшему на дату выплаты аванса. Их пересчет в связи с изменением курса после принятия к бухгалтерскому учету не производится (п.п. 9, 10 ПБУ 3/2006).

Для целей налогообложения прибыли правила схожи. Расходы, выраженные в иностранной валюте, пересчитываются в рубли по курсу ЦБ РФ на дату признания соответствующего расхода. А выданные авансы пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату перечисления аванса (п. 10 ст. 272 НК РФ).

В бухгалтерском учете датой совершения операции для расходов организации в иностранной валюте, связанных с командировками, считается день утверждения авансового отчета (Приложение к ПБУ 3/2006). В налоговом учете командировочные расходы также признаются на дату утверждения авансового отчета (пп. 5 п. 7 ст. 272 НК РФ).

Таким образом, и в бухгалтерском, и в налоговом учете командировочные расходы в валюте признаются на дату утверждения авансового отчета:

Если расчеты с работником после утверждения авансового отчета не завершены, то в бухгалтерском учете образовавшаяся задолженность пересчитывается в рубли по курсу ЦБ РФ на отчетные даты и на дату погашения задолженности (п.п. 5-7 ПБУ 3/2006). В налоговом учете пересчет выполняется на последнее число каждого месяца и на дату погашения задолженности (п. 10 ст. 272 НК РФ).

В «1С:Бухгалтерии 8» пересчет валютных остатков, в том числе валютной задолженности организации перед подотчетным лицом выполняется ежемесячно при выполнении регламентной операции Переоценка валютных средств, входящей в обработку Закрытие месяца (раздел Операции). Задолженность сотрудника перед организацией в программе считается выданным авансом и не переоценивается.

Курсовые разницы, возникающие по расчетам с работником после утверждения авансового отчета, учитываются:

в прочих доходах и прочих расходах (п.п. 11-13 ПБУ 3/2006; п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н; п. 11 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 № 33н);

во внереализационных доходах и внереализационных расходах – для целей налогообложения прибыли (пп. 11 ст. 250, пп. 5 п. 1 ст. 265 НК РФ).

Если выдана корпоративная банковская карта в валюте

Если работнику выдана корпоративная банковская карта в валюте, то порядок расчетов с работником, а также порядок отражения расходов в бухгалтерском и налоговом учете аналогичен порядку, применяемому при выдаче аванса в иностранной валюте.

В этом случае датой выдачи аванса сотруднику является дата оплаты посредством корпоративной банковской карты или дата снятия с нее наличных в валюте.

Рассмотрим на примере, как в «1С:Бухгалтерии 8» редакции 3.0 отразить расходы на загранкомандировки, если работник получает аванс в иностранной валюте.

Пример

По условиям Примера сотрудник получил под отчет суммы как в рублях, так и в иностранной валюте (путем использования корпоративной банковской карты). Поэтому для обобщения информации о расчетах с сотрудником в программе автоматически задействуются счета:

71.21 «Расчеты с подотчетными лицами (в валюте)» для расчетов в EUR.

Перечисление денежных средств под отчет на карту сотрудника в программе оформляется документом Списание с расчетного счета с видом операции Перечисление подотчетному лицу (раздел Банк и касса – Банковские выписки). Денежные средства перечислены в рублях, поэтому в документе в качестве счета учета указывается счет 51 «Расчетные счета».

При проведении документа формируется бухгалтерская проводка:

Дебет 71.01 Кредит 51

— на сумму выданного аванса (8 200,00 руб.).

Здесь и далее для целей налогового учета одновременно заполняются специальные поля регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет). По условиям Примера разниц между данными бухгалтерского и налогового учета не возникает.

Предположим, организация применяет упрощенный способ учета электронных билетов. В этом случае приобретение билета для сотрудника при направлении его в командировку отражается документом Поступление билетов (раздел Покупки). При проведении документа формируется бухгалтерская проводка:

Дебет 76.14 Кредит 60.01

— на сумму приобретенного билета (11 393,00 руб.).

Напомним, что счет 76.14 «Приобретение билетов для командировок» специально предназначен для учета приобретенных организацией билетов для командированных сотрудников в валюте РФ. Аналитический учет ведется по каждому командированному сотруднику и билету.

Предположим, для корпоративной банковской карты организации, номинированной в валюте (EUR), открыт отдельный специальный карточный счет, для пополнения которого денежные средства переводятся с валютного счета. В этом случае снятие наличных по карте в банкомате отражается в валютной выписке банка и регистрируется в программе документом Списание с расчетного счета с видом операции Перечисление подотчетному лицу. В качестве счета учета следует указать счет 55.24 «Прочие специальные счета (в валюте)».

При проведении документа формируется бухгалтерская проводка:

Дебет 71.21 Кредит 55.24

Отчитываться сотруднику придется двумя авансовыми отчетами – рублевым и валютным.

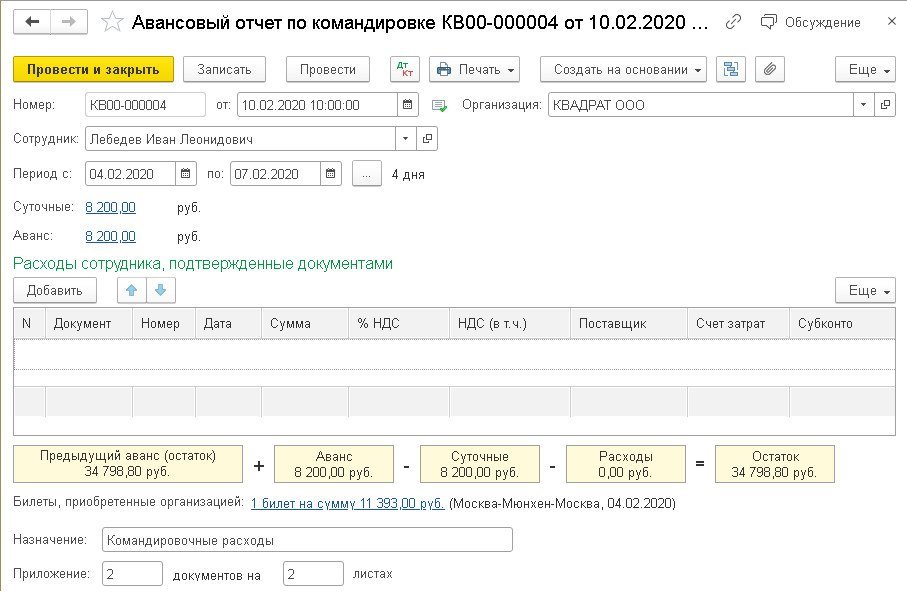

Предоставление сотрудником авансового отчета регистрируется документом Авансовый отчет (раздел Банк и касса или раздел Покупки). Для отражения расходов по командировке в рублях можно использовать как общую, так и упрощенную форму авансового отчета. Сформируем упрощенную форму авансового отчета (команда Создать – Авансовый отчет по командировке), рис. 1.

Рис. 1. Простая форма авансового отчета

В форме авансового отчета с видом Командировка при выборе сотрудника и периода командировки подходящие по дате отправления билеты подгружаются автоматически и отражаются в виде гиперссылки, расположенной рядом с текстом Билеты, приобретенные организацией. По данной гиперссылке осуществляется переход в форму Билеты, где можно проверить и, при необходимости, скорректировать сведения о приобретенных билетах.

Документы выплаты авансов также подбираются автоматически. По гиперссылке, расположенной рядом с текстом Аванс, можно перейти в форму Выданные авансы для просмотра соответствующих документов.

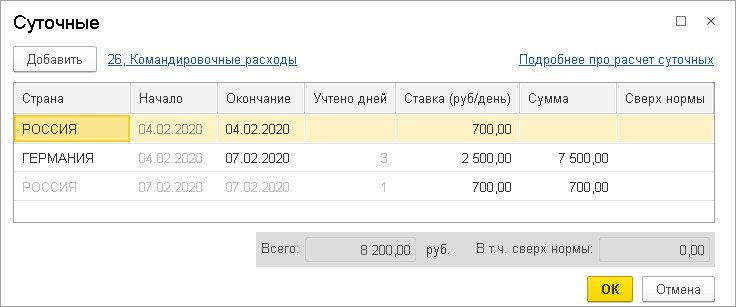

По гиперссылке, расположенной рядом с текстом Суточные, следует перейти в одноименную форму и заполнить маршрут командировки, даты начала и окончания командировки, в том числе даты пересечения границы (рис. 2).

Рис. 2. Расчет суточных

Расчет суточных выполняется автоматически исходя из предельных сумм, которые не облагаются НДФЛ и страховыми взносами. Размер суточных можно изменить, если в коллективном договоре или локальном нормативном акте установлены иные нормы. Программа их запомнит и в следующий раз подставит в расчет.

Если сотрудник осуществляет в командировке дополнительные расходы в рублях, то их следует указать в табличной части упрощенной формы авансового отчета. По условиям Примера таких расходов нет, поэтому табличная часть не заполняется (см. рис. 1).

В качестве счета учета командировочных расходов по умолчанию устанавливается основной счет учета затрат, указанный в настройках учетной политики организации (раздел Главное). При необходимости счета учета командировочных расходов можно поменять в формах Суточные и Билеты.

Взаиморасчеты с подотчетным лицом отражаются в наглядной форме контрольных итогов, где понесенные расходы детализируются на суточные и другие расходы сотрудника (при их наличии). По условиям Примера в строке контрольных итогов расходы указаны в сумме 0,00 руб. (см. рис. 1).

Стоимость билетов, приобретенных организацией, учитывается обособленно на счете 76.14, поэтому не включается в возмещаемые расходы сотрудника. Также в строке контрольных итогов справочно указывается рублевый эквивалент аванса, полученного в иностранной валюте.

При проведении документа Авансовый отчет по командировке формируются бухгалтерские проводки:

Дебет 26 Кредит 71.01

— на сумму суточных (8 200,00 руб.);

Дебет 26 Кредит 76.14

— на стоимость билета (11 393,00 руб.);

Международная перевозка пассажиров и багажа любым видом транспорта облагается НДС по нулевой ставке (пп. 4 п. 1 ст. 164 НК РФ), поэтому проводок по НДС не возникает.

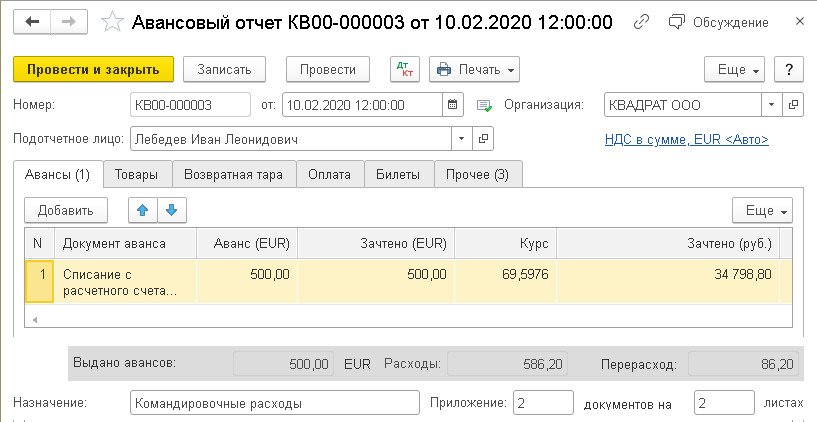

Для отражения расходов по командировке в валюте следует использовать «классическую» форму авансового отчета с видом Закупка, расходы (команда Создать – Авансовый отчет), рис. 3.

Начиная с версии 3.0.78 в «1С:Бухгалтерии 8» при проведении документа Авансовый отчет можно автоматически рассчитывать курс иностранной валюты с учетом курса на дату выдачи аванса.

Для этого следует перейти по ссылке, расположенной справа над табличной частью документа (см. рис. 3) и в открывшейся форме Цены в документе выполнить настройки:

Рис. 3. Авансовый отчет, закладка «Авансы»

При указании в шапке документа даты авансового отчета и сотрудника выданные ему авансы в валюте подбираются автоматически и отражаются на закладке Авансы в табличной части (рис. 3).

При вводе в документ сведений о командировочных расходах в валюте (закладка Прочее) сумма зачтенных авансов рассчитывается автоматически по курсу ЦБ РФ на дату выдачи аванса. По условиям Примера – это 03.02.2020, то есть дата снятия наличных с корпоративной карты.

Предположим, сотрудник приложил к авансовому отчету следующие документы, подтверждающие понесенные расходы в валюте:

инвойс на проживание в гостинице на сумму 571,20 EUR (в т. ч. НДС 91,20 EUR);

справку, подтверждающую снятие наличных в валюте с выделенной суммой комиссии банка на сумму 15 EUR.

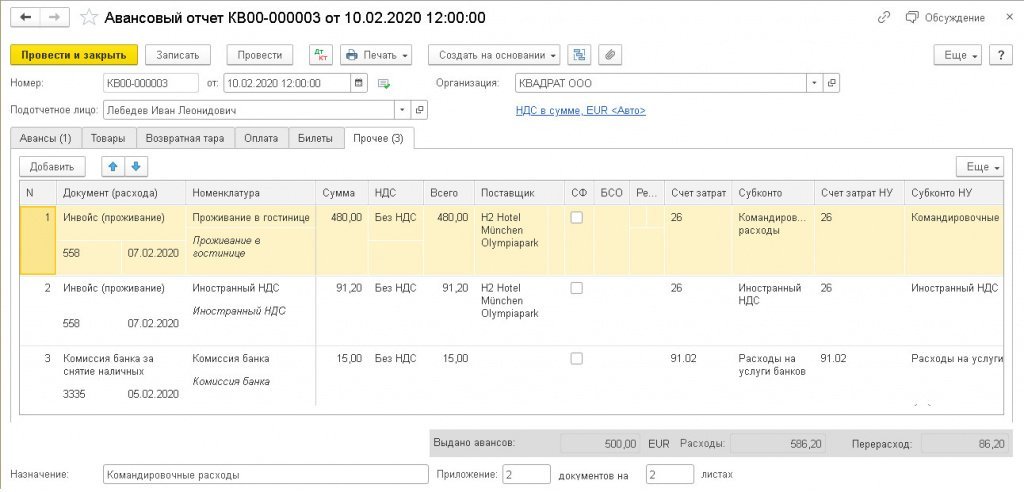

В соответствии с указанными документами на закладке Прочее по кнопке Добавить следует заполнить табличную часть (см. рис. 4).

В строке 1 указаны реквизиты инвойса на проживание в гостинице, наименование услуги, сумма без учета НДС (480 EUR), ставка НДС (Без НДС), наименование поставщика гостиничных услуг (справочно), счет (26) и аналитика затрат для целей бухгалтерского и налогового учета (Командировочные расходы).

В расходах на командировки можно учитывать налоги и сборы, уплаченные на территории иностранного государства, за исключением подлежащих зачету при уплате соответствующего налога в Российской Федерации (пп. 49 п. 1 ст. 264 НК РФ, письма Минфина России от 18.03.2019 № 03-03-06/1/17684, от 07.09.2018 № 03-03-06/1/64126). Поэтому в строке 2 введены сведения об уплаченном НДС в сумме 91,20 EUR.

По строке 3 указаны сведения о комиссии банка за снятие наличных в сумме 15 EUR, счет 91.02 «Прочие расходы» и статья затрат с видом расхода «Расходы на услуги банков».

Рис. 4. Авансовый отчет, закладка «Прочее»

При проведении документа формируются бухгалтерские проводки:

Дебет 26 Кредит 71.21

— на стоимость проживания в гостинице в сумме 480,00 EUR, рублевая оценка которой составляет 33 409,05 руб.;

Дебет 26 Кредит 71.21

— на сумму НДС 91,20 EUR, уплаченного на территории Германии, рублевая оценка которого составляет 6 347,72 руб.;

Дебет 91.02 Кредит 71.21

— на стоимость услуг банка в сумме 15,00 EUR, рублевая оценка которых составляет 1 044,03 руб.

Проанализируем суммы в рублях, автоматически рассчитанные программой:

общая сумма расходов в рублях составляет 40 800,80 руб. (34 798,80 руб. + 6 002,00 руб.);

расчетный курс (справочно) составляет 69,6022 (40 800,80 руб. / 586,20 EUR);

стоимость проживания в гостинице в рублевом эквиваленте составляет 33 409,05 руб. (480,00 EUR х 69,6022);

сумма иностранного НДС в рублевом эквиваленте составляет 6 347,72 руб. (91,20 EUR х 69,6022);

стоимость услуг банка в рублевом эквиваленте составляет 1 044,03 руб. (15,00 EUR х 69,6022).

Детальный расчет рублевых сумм представлен в справке-расчете Рублевые суммы документа в валюте, которая доступна по кнопке Печать, расположенной в командной строке (см. рис. 3, 4).

Предположим, что по каким-то причинам до конца февраля перерасход подотчетному лицу возмещен не был.

Поэтому при выполнении регламентной операции Переоценка валютных средств за февраль формируется запись регистра бухгалтерии:

Дебет 91.02 Кредит 71.21

Помимо этого переоцениваются валютные остатки на валютных счетах 52 и 55.24.

Детальный расчет курсовых разниц можно проанализировать в Справке-расчете переоценки валютных средств за февраль 2020 года.

Возмещение перерасхода подотчетному лицу можно сформировать на основании авансового отчета. Если перерасход выплачивается в безналичном порядке на валютный счет сотрудника, то следует использовать документ Списание с расчетного счета с видом операции Перечисление подотчетному лицу. Денежные средства перечислены в валюте, поэтому в документе в качестве счета учета указывается счет 52.

При проведении документа формируются бухгалтерские проводки:

Дебет 71.21 Кредит 91.01

Дебет 71.21 Кредит 52

— на сумму возмещения перерасхода в валюте (86,20 EUR) рублевая оценка которого составляет 6 328,61 руб. (86,20 EUR х 73,4178, где 73,4178 – курс ЦБ РФ на дату перечисления денежных средств 03.03.2020).

Помимо этого переоцениваются валютные остатки на счете 52.

Проанализировать состояние расчетов с подотчетным лицом по расчетам в рублях и в валюте можно с помощью стандартных отчетов, например, с помощью Оборотно-сальдовой ведомости по счету для счетов 71.01 и 71.21 (раздел Отчеты).

На 03.03.2020 расчеты с сотрудником в рублях и в валюте завершены.

Если аванс выдан в рублях

Если аванс для загранкомандировки выдан сотруднику в рублях, а расходы в загранкомандировке понесены в иностранной валюте, то в таком случае порядок учета валютных расходов отличается. По мнению Минфина России (см., например, письма от 19.06.2020 № 03-03-06/1/52967, от 21.01.2016 № 03-03-06/1/2059), командировочные расходы в валюте признаются на дату утверждения авансового отчета:

по курсу конвертации на дату совершения операции (на дату покупки валюты работником или дату списания денежных средств с его банковской карты), подтвержденному справкой или выпиской банка;

по курсу ЦБ РФ на дату выдачи аванса, если курс конвертации документально не подтвержден;

При этом курсовые разницы по авансам в рублях не возникают.

Если выдана корпоративная банковская карта в рублях

При выдаче сотруднику корпоративной банковской карты в рублях порядок отражения расходов и расчетов с подотчетным лицом аналогичен порядку, применяемому при выдаче аванса в рублях. Командировочные расходы признаются на дату утверждения авансового отчета по курсу конвертации на дату совершения операции, то есть на дату покупки валюты работником или на дату списания денежных средств с корпоративной банковской карты.

Если работник получил аванс в рублях (из кассы наличными, путем перечисления денежных средств на личную банковскую карту или путем совершения операции с корпоративной картой организации), то отчитываться ему по валютным расходам в загранкомандировке следует только рублевым авансовым отчетом. В документе Авансовый отчет рублевые суммы придется рассчитывать вручную, руководствуясь разъяснениями Минфина России, приведенными выше.

От редакции. О расчетах с подотчетными лицами в «1С:Бухгалтерии 8» редакции 3.0 эксперты 1С рассказывали 30.07.2020 на лекции в 1С:Лектории. Видеозапись доступна на сайте 1С:ИТС на странице 1С:Лектория .