заявление на налоговые каникулы для ип в 2021 году образец

Налоговые каникулы для ИП в 2020-2021 годах

Налоговые каникулы — 2020-2021

Налоговые каникулы для ИП — это возможность не платить налог по упрощенке или патенту в течение двух лет после госрегистрации в качестве индивидуального предпринимателя при соблюдении определенных условий (п. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ).

Право на уплату налога по УСН и ПСН по ставке 0% появилось у ИП еще в 2015 году. А есть ли налоговые каникулы для начинающих ИП в настоящее время? Да, есть. Изначально срок действия этого мероприятия был установлен до 31.12.2020, но теперь его продлили до 01.01.2024. Таким образом, у ИП еще долго будет возможность воспользоваться такой налоговой преференцией, если они:

Власти регионов могут устанавливать дополнительные ограничения по применению льготных каникул для ИП — подробнее об этом смотрите далее.

Есть ли региональные ограничения для начинающих ИП?

Региональные власти при введении на своей территории налоговых каникул наделены правом устанавливать ограничения:

Регионы, не посчитавшие нужным вводить на своей территории данный режим, вправе не принимать закон о налоговых каникулах для ИП. В такой ситуации предприниматели лишены возможности применить ставку 0%, даже если все остальные критерии выполнены.

Как найти список регионов с действующими законами о налоговых каникулах для ИП, мы рассказали в этой публикации.

ИП Самолов И. Г. работает на территории, где действует закон о налоговых каникулах. Дата регистрации в налоговых органах — 16.01.2020, а дата вступления в силу закона — 25.01.2020. Предприниматель на налоговые каникулы рассчитывать не может, так как он зарегистрировался в качестве ИП до того, как закон стал действовать.

ИП Касимов И. Э. встал на учет в налоговой инспекции 01.02.2020 с расчетом на то, что до конца 2021 года он сможет сэкономить на стоимости патента, воспользовавшись налоговыми каникулами. Налоговики ему выдали уведомление на уплату патента по обычной (ненулевой) ставке. Дело в том, что региональный закон действовал только с 2017-го по 2019 год. А с 2020 года в этом регионе нулевая ставка для ИП не применяется.

Кому доступен льготный режим: новичкам в бизнесе или вновь зарегистрированным предпринимателям с опытом?

Итак, ограничений по применению налоговых каникул для вновь зарегистрированных ИП немало: и по видам деятельности, и по доходам, и по численности сотрудников.

Есть и другой немаловажный вопрос: кто вправе рассчитывать на налоговые послабления? Только новички, впервые в жизни получившие статус ИП, или граждане, ранее занимавшиеся предпринимательством, но снявшиеся с учета, а затем решившие возобновить статус ИП?

Минфин в этом вопросе высказал лояльную для граждан позицию — обе указанные категории предпринимателей вправе воспользоваться преимуществами налоговых каникул (письмо от 22.03.2019 № 03-11-11/19514).

При этом не следует забывать, что опытные бизнесмены, которые уже побывали в статусе ИП, смогут применять нулевую ставку по УСН и ПСН в том случае, если они прекратили деятельность в статусе ИП еще до вступления в силу регионального закона о налоговых каникулах, а зарегистрировались вновь уже после начала его действия.

Как оформить освобождение от налогов и как отчитываться?

Как оформить налоговые каникулы для ИП? Нужно ли уведомить налоговый орган о том, что ИП подпадает под действие налоговых каникул? Закон этого не требует. Но предпринимателю лучше уточнить в своей инспекции, нужны ли от него какие-либо дополнительные бумаги по этому поводу.

Практика показывает, что иногда без дополнительных разъяснений не обойтись — инспекторы могут не увидеть оснований для применения ИП нулевой ставки. Это может быть связано с техническими сложностями правильной квалификации отдельных видов деятельности.

Налоговики могут отказать ИП в нулевой ставке, если формулировка в региональном законе и наименование его вида деятельности будут выглядеть по-разному. Тогда ИП в письменной форме может дать необходимые пояснения, что поможет убедить контролеров и получить право на нулевую ставку.

Внимание! Подсказка от «КонсультантПлюс»

Возможно, что вы оплатили стоимость патента или налог при УСН, а потом узнали о налоговых каникулах. Если на вас они распространяются, то. (подробнее смотрите в К+). Пробный доступ к К+ предоставляется бесплатно.

Каникулы для ИП от налогов избавляют, а от отчетности нет — ИП на УСН в обычном режиме сдают декларацию по итогам года с указанием в ней нулевой ставки налога. Предпринимателям на патенте отчитываться в налоговую не нужно.

Каких-либо дополнительных отчетов, связанных с применением нулевой ставки во время каникул, ИП представлять не обязан.

Можно ли сэкономить на страховых взносах?

Уплата страховых взносов для ИП — серьезная финансовая нагрузка. Налоговые каникулы на страховые взносы, к сожалению, не распространяются. Это означает, что с самого начала своей деятельности предприниматель в полном объеме обязан выполнять перед внебюджетными фондами все обязанности страхователя — это в равной степени относится и к взносам с зарплаты сотрудников ИП, и к взносам предпринимателя за себя.

Чиновники на вопрос об освобождении ИП от уплаты взносов во время налоговых каникул отмечают следующее (письмо Минфина России от 18.10.2017 № 03-11-11/68194):

Чиновники исходят из того, что государство не принуждает гражданина заниматься тем или иным видом предпринимательской деятельности. Прежде чем получить статус ИП, он сам оценивает свою готовность к этому процессу в части образования, навыков, финансов и имуществ, включая способность нести присущие ИП обременения.

Как посчитать долю и что делать, если она недостаточна?

Предприниматели часто затрудняются в подсчетах доли от льготного вида деятельности. А ведь от правильности расчетов зависит возможность применения нулевой ставки. Как правильно посчитать этот показатель, если у ИП несколько видов деятельности, среди которых есть и льготные, и не льготные? Поясним на примерах.

ИП Сафиуллин Д. К. зарегистрировался в регионе, где действуют налоговые каникулы. Он применяет УСН «доходы минус расходы» и занимается тремя видами деятельности, из которых только один включен в перечень льготных.

По итогам истекшего налогового периода ИП Сафиуллин Д. К. получил доход в общей сумме 9 589 968 руб., в том числе:

Расчет доли от льготной деятельности:

7 544 997 / 9 589 968 = 0,787 или 78,7%

Рассчитанный показатель превышает законодательно установленную границу в 70%, значит, ИП Сафиуллин Д. К. за этот период УСН-налог уплачивать не обязан.

Доход ИП Сафиуллина Д. К. за прошедший год составил 9 589 968 руб., в том числе:

Расчет доли от льготной деятельности:

6 357 100 / 9 589 968 = 0,663 или 66,3%

Нижняя допустимая законом граница не достигнута: 66,3% Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Налоговые каникулы ИП в 2021 году

С начала 2021 года некоторые индивидуальные предприниматели смогут работать с нулевой налоговой ставкой, то есть уйти на налоговые каникулы. Рассмотрим, кто и каким образом имеет право воспользоваться этой льготой, как регионы ограничивают своих ИП в возможности применения каникул и как нужно будет считать страховые отчисления.

Для кого предназначены льготы?

Налоговые каникулы предназначены для вновь зарегистрированных ИП на упрощенной системе налогообложения или «патенте». Такие физлица имеют право использовать нулевую ставку налогообложения максимум два налоговых периода с даты регистрации. А именно:

Для ПСН — два срока действия патента. Налоговый период на этой системе равен сроку действия патента. Соответственно, если предприниматель получил 2 полугодовых патента, то его налоговые каникулы будут длиться только 1 год.

Для УСН — максимум 2 года. У предпринимателей на «упрощенке» налоговый период равен календарному году. Если ИП зарегистрирован не в начале календарного года, то каникулы действуют до окончания года регистрации и в следующий год.

Впервые налоговые каникулы ввели еще в 2015 году для поддержания отечественной экономики и предполагалось, что это временная мера максимум на ближайшие три года. Однако программа оказалась достаточно эффективной, поэтому она работает сейчас и точно известно, что будет действовать до конца 2023 года. К тому же, из-за пандемии и вызванного ней кризиса в российском бизнесе, особенно среди начинающих предпринимателей, не хватает уверенности в будущем успехе своего предприятия.

При каких условиях можно воспользоваться каникулами?

В 2021-м предприниматели смогут воспользоваться льготой, если:

Каждый регион устанавливает не только виды деятельности, подпадающие под федеральную льготу для ИП, но и определяет ограничения на использование каникул. Среди них:

Нулевая налоговая ставка действует только на взносы, связанные с выбранной системой налогообложения. Она не освобождает от обязанности уплачивать остальные налоги, например, транспортный, акцизный, земельный.

Как начать работать на налоговых каникулах?

Чтобы получить льготу от государства, нужно выполнить такую последовательность действий.

1. Проверить, что все условия для применения каникул выполнены

В первую очередь, следует зайти на сайт министерства финансов и найти соответствующий месту работы ИП региональный закон о каникулах. Необходимо убедиться, что ОКВЭД предприятия соответствует кодам, разрешенным для применения льготы, а также проверить, какой объем доходов поступает именно от данной деятельности.

Проверить, подходит ли предприниматель под требования налоговых каникул, также помогут в налоговой инспекции.

2. Подать заявление на выбранный тип налогообложения

Для новых ИП, которые планируют работать на «патенте», следует подать заявление на выбранную систему налогообложения и в нем указать полное название регионального закона о каникулах и налоговую ставку 0%.

Если работающий на ПСН предприниматель уже пользуется первым полученным патентом, то использовать льготу можно будет на следующий патент на весь срок его действия. В этом случае при подаче заявления также необходимо будет указать закон и свою льготную ставку.

Чтобы новым ИП получить право работать на УСН, необходимо в течении максимум 30 дней с даты регистрации ИП подать соответствующее заявление в налоговую инспекцию.

Если работающий меньше 1 года предприниматель не применяет «упрощенку», но по всем остальным условиям подходит для каникул, то он может в конце года подать заявку на переход на УСН и следующий период пользоваться льготой.

Предприниматель, который не знал о своем праве на такую льготу, а также уже сдал стандартную отчетность и заплатил взносы в бюджет не сможет вернуть себе налоги за предыдущий год. Теперь ИП имеет право только на положенный ему второй льготный налоговый период — в следующем году можно работать со ставкой 0%.

Как рассчитать долю дохода от льготной деятельности?

Часто предприниматели с несколькими параллельно работающими сферами деятельности затрудняются в расчетах доли от льготного ОКВЭД. Чтобы разобраться в расчете, разберем пример.

ИП Иванов зарегистрирован в регионе, где есть право получения налоговых каникул. Предприниматель ведет деятельность на УСН «Доходы» и занимается одновременно 3 видами деятельности, из которых 1 льготный. По окончании года Иванов получил общий доход размером 895 578 рублей. Из них:

Вычисление льготной части в доходе выглядит так:

547 235 / 895 578 * 100% = 61,1%

Такой показатель меньше положенного по закону минимального порога в 70%, поэтому ИП Иванову нужно будет внести в казну налог по ставке 6%, в соответствии с применяемой упрощенной системой налогообложения «Доходы».

Налоговые каникулы для повторно открывшихся ИП

Если человек был ИП, потом закрылся, а теперь хочет снова вести предпринимательскую деятельность, то он тоже может получить налоговые каникулы. Чтобы иметь на них право, нужно проверить дату прошлого снятия с учета — она должна быть раньше вступления в силу регионального закона о налоговой льготе. Таким образом перед законом ИП будет приравниваться к впервые начинающим деятельность.

В каких регионах работает налоговая льгота?

Региональные власти имеют широкие полномочия в решении вопроса о предоставлении налоговых каникул. Например, некоторые субъекты устанавливают свои ограничения или вовсе не разрешают применять льготу своим предпринимателям.

Чтобы получить актуальную информацию по определенному региону, необходимо зайти на сайт Министерства финансов или узнать об условиях получения льготы в налоговом органе.

Как составлять отчеты и заполнять КУДиР на налоговых каникулах?

Предприниматели на ПСН не должны отчитываться или платить за получение патента, находясь на каникулах.

ИП на «упрощенке» обязательно ежегодно должны подавать декларацию, на льготный период в ней указывается ставка 0%. Остальные поля документа заполняются как обычно.

Книгу учета доходов и расходов обязаны своевременно заполнять все предприниматели на УСН, поэтому нужно вести данный учет также и на время льготного периода. В том числе, КУДиР понадобится для отслеживания лимитов по доходам на УСН и процента льготной деятельности. Если предприниматель обнаружит превышение максимально допустимых уровней по доходам, то он обязан рассчитать и оплатить налог на общих основаниях.

За непредоставление Книги или неполные данные в ней налоговики могут оштрафовать на 10 000 рублей.

Нужно ли платить страховые взносы, находясь на налоговых каникулах?

Льготный период, к сожалению, относится только к налоговым отчислениям. Страховые взносы за себя и за своих сотрудников ИП придется платить в обычном режиме. Минфин считает, что с началом предпринимательской деятельности человек берет на себя определенные обязанности и риски. В том числе, он должен вести бизнес таким образом, чтобы была возможность оплаты не налоговых обязательств — страховых взносов.

За деньги, полученные в бюджет, оплачиваются пенсии, социальные выплаты и пособия, декретные отпуска. Такие расходы невозможно отложить на определенный период, поэтому чиновники установили льготный режим только в отношении налогов.

Итак, налоговые каникулы во многих регионах будут работать до конца 2023 года и доступны для предпринимателей на УСН и ПСН, если выполнен ряд условий. Воспользоваться своим правом на льготу смогут как вновь зарегистрированные ИП, так и те, кто начал работать не больше 1 года назад. Применить налоговые каникулы можно будет и в случае повторной регистрации предпринимателя, если он снимался с учета еще до принятия регионального закона о льготе.

Заявление на налоговые каникулы

zayavlenie_na_nalogovye_kanikuly.jpg

Похожие публикации

С целью содействия развитию малого и среднего бизнеса государство ввело льготный период в налогообложении деятельности – так называемые, «налоговые каникулы», которыми, при соблюдении ряда условий, могут воспользоваться ИП. Данная программа была введена в 2015 г. и рассчитана на действие до 2020 г. включительно.

В этом обзоре мы предлагаем ответы на основные вопросы, связанные с данной налоговой льготой, а также о том, кто и на каких условиях может воспользоваться льготным периодом, как заполнить заявление на налоговые каникулы, а также предложим образец заявления, оформленный в соответствии с требованиями налоговых органов.

Что такое «налоговые каникулы»

В дословной трактовке такого понятия в налоговом законодательстве не существует. Это общепринятое определение периода в деятельности, когда предприниматель имеет право воспользоваться налоговой ставкой 0%. Данное право установлено федеральным законом № 477 от 29.12.2014 года, внесшим изменения в п.4 ст.346.20 и п.3 ст.346.50 НК РФ.

Кто может воспользоваться преференцией, подав заявление на налоговые каникулы?

Воспользоваться легальной возможностью не уплачивать в бюджет налог в течение определенного периода, могут индивидуальные предприниматели, выбравшие упрощенную или патентную систему налогообложения, а также, подпадающие под ряд условий, установленных законодательством, в частности:

в регионе, где ИП регистрирует свою деятельность, действует региональный закон, регламентирующий применение нулевой налоговой ставки;

ИП осуществляет заявленную деятельность в определенных сферах предпринимательства (социальная, производственная и научная деятельность, работа в сфере бытового обслуживания);

уровень дохода не должен превышать установленный для принятой системы налогообложения лимит, или лимит, установленный региональным законом о льготной ставке;

сумма дохода от вида бизнеса, подпадающего под налоговую льготу, должна составлять минимум 70% от совокупного дохода;

должен быть соблюден лимит численности наемных работников (100 человек при УСН, 15 – при ПСН или меньше, согласно региональному закону).

Какова продолжительность льготного периода?

Зачастую можно услышать, что срок действия льготного периода налогообложения – два года. Это и правильное и не совсем верное утверждение одновременно, вызванное подменой понятий «календарный» и «налоговый» период.

Рассмотрим конкретные примеры:

ИП Сидоров А.А., «упрощенец», зарегистрировался и открыл деятельность в сентябре 2018 года. Согласно законодательным нормам, ему будут предоставлены налоговые каникулы на 2018 и 2019 г.г. (1-й налоговый период включает сентябрь-декабрь 2018 г.; 2-й налоговый период – январь-декабрь 2019 г.). В общей сложности продолжительность налоговых каникул составит 16 месяцев;

ИП Ковалев С.С., на патенте, срок действия (налоговый период) которого один месяц, начал деятельность в сентябре 2019 года. При подаче заявления ему будет предоставлена налоговая льгота на два срока действия патента. Если новый патент будет иметь тот же срок (1 месяц), общий период каникул составит всего два месяца.

Как ИП написать заявление на налоговые каникулы (образец)

Для получения льготы в рамках налоговых каникул ИП-«упрощенцу» не нужно подавать никаких заявлений. О применении нулевой ставки он заявит в декларации по УСН, которую подаст по окончании года.

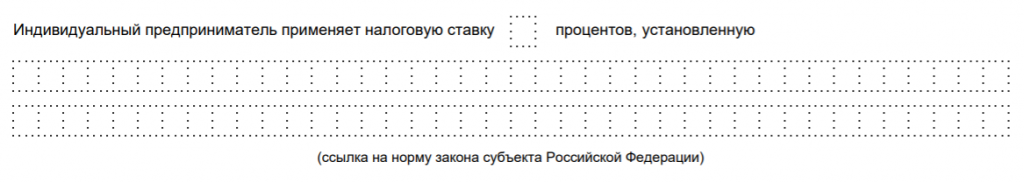

Предпринимателями, решившими применять патент, используется форма заявления на его получение № 26.5-1, утвержденная приказом ФНС России от 11.07.2017 № ММВ-7-3/544. Чтобы заявить о льготе, ИП должен указать в нем нулевую ставку и реквизиты регионального закона, согласно которому он имеет право на налоговые каникулы.

Обозначим основные аспекты, которыми следует руководствоваться, заполняя заявление на налоговые каникулы для ИП на ПСН:

Страница 1

Далее указывается в полном написании фамилия, имя, отчество, адрес места жительства;

Вносится запрашиваемый период действия патента, указывается количество месяцев; дата, с которой начинается календарный отсчет действия патента, не указывается, если заявление подается вместе с документами на регистрацию статуса ИП;

Указывается количество листов в подаваемом заявлении;

Указывается телефон, дата подачи заявления, и ставится подпись.

Страница 2

Указывается выбранный вид деятельности, для которого возможно применение патента (полное наименование, согласно регионального закона о ПСН); код вида деятельности, приведенный в классификаторе КВПДП для каждого региона (утв. Приказом ФНС России от 15.01.2013 № ММВ-7-3/9@);

В следующей строке при использовании наемной рабочей силы указывается код «1», при отсутствии наемных работников – «2»; расшифровываются сведения о количестве наемных работников;

Сведения о применяемой налоговой ставке 0% вносят в следующую ячейку, а в дополнительном блоке указывают регистрационные данные регионального законодательного акта и номер статьи, санкционирующей применение «нулевой» ставки на время налоговых каникул.

Страница 3

Здесь указывают сведения о месте ведения деятельности на ПСН: код субъекта РФ, где осуществляет деятельность ИП, индекс и адрес.

Наглядный образец заполнения заявления на налоговые каникулы для ИП приведен ниже.

Что нужно знать, чтобы оформить налоговые каникулы для ИП

До конца 2023 года некоторые ИП имеют право не платить налоги. Как разобраться, входите ли вы в их число, рассказываем подробно в статье.

Что такое налоговые каникулы

Это срок, в течение которого новые предприниматели могут не платить налоги. Такая возможность для бизнеса появилась в 2015 г. и должна была завершиться к 2021 г. В конце 2020 г. эту льготу продлили до 2024 г.

Важно. Налоговый кодекс не вводит каникулы напрямую. Он лишь даёт право субъектам федерации установить нулевую ставку для предпринимателей, которые работают на территории региона. Поэтому ИП вправе не платить налог, только если в их субъекте принят закон об этом.

Сейчас из 85 регионов большинство уже продлили срок каникул до 2024 года. Но 17 регионов, включая Москву — ещё нет. В Московской области предпринимателей освободили от налогов до конца 2021 года, а в Магаданской области льгота распространяется всего на один налоговый режим.

Сколько длятся налоговые каникулы для ИП

Рассчитывать налог по ставке 0% можно в течение 2 отчётных периодов подряд с даты регистрации предпринимателя. Разрывать их нельзя.

Важно. Отсчёт льготного периода начинается с момента регистрации ИП.

Например, Сергей получил статус предпринимателя в декабре 2020 г., чтобы делать программное обеспечение. Он может не платить налог за последний месяц 2020 года и за 2021 год. Чтобы воспользоваться льготой по максимуму, Сергею надо было подождать до начала 2021 г.

На кого распространяются налоговые каникулы

Основные требования прописаны в статьях З46.20 и 346.50 Налогового кодекса.

Требование 1. Получить статус ИП после того, как региональные власти примут закон о каникулах

Если зарегистрироваться раньше, чем закон субъекта вступит в силу, то ИП не получит льготу, даже если фактически не работал. Однако если у вас был бизнес, который закрылся, а потом вы повторно получили статус ИП — то платить налоги по нулевой ставке можно.

Например, в 2010 г. Василий организовывал экскурсии, а в 2014 году закрыл своё дело. Через 3 года, после того как в его регионе вышел закон о налоговых каникулах, Василий снова оформил ИП и смог не платить налог.

Требование 2. Работать на патенте или на упрощённой системе налогообложения

Налоговые каникулы распространяются только на предпринимателей, которые применяют один из двух специальных режимов — ПСН или УСН.

Важно. Каникулы касаются только налогов по УСН и ПСН. Остальные налоги и платежи в бюджет вносить нужно: например, страховые взносы за себя и сотрудников, транспортный или земельный налоги.

Требование 3. Вести деятельность в определённых сферах

В Налоговом кодексе перечислены сферы, к которым применимы налоговые каникулы. Это производство, наука, гостиничный бизнес, бытовые и социальные услуги. Регионы сами выбирают, какие конкретно виды деятельности поддержать льготой.

Чтобы воспользоваться налоговыми каникулами, требуется не только работать в таких отраслях — необходимо, чтобы виды деятельности, которые зарегистрировал предприниматель, соответствовали кодам ОКВЭД для налоговых каникул. Доход от этой сферы должен быть не меньше 70% от всей выручки ИП.

Следует внимательно выбирать код ОКВЭД. Бывает, что сферы работы смежные, но одна подпадает под региональную налоговую льготу, а другая — нет.

Например, житель Башкирии собирается организовать мастерскую — ткать ковры и продавать их. На изготовление ковров в его регионе распространяются налоговые каникулы, а на продажу — нет. Чтобы не платить налог, при регистрации предпринимателю нужно указать основной деятельностью именно производство.

Если ИП работает в нескольких отраслях, и только для части из них действует льготный режим, нужно учитывать доходы раздельно.

Отрасли, которые подпадают под налоговые каникулы для малого бизнеса, совпадают во многих регионах. Например, могут не платить налог предприниматели, которые занимаются:

В некоторых субъектах есть специфический бизнес, который поддерживают власти. Например, в Республике Коми, Мордовии, Иркутской области нулевая ставка распространяется на изготовление и ремонт деревянных лодок на заказ.

Проверить, какие виды деятельности освобождаются от налога в вашем регионе, можно в таблице.

Требование 4. Соблюдать ограничения по количеству наёмных сотрудников

Эти ограничения определяются в законе субъекта федерации. Например, в Кемеровской области ограничение и на патенте, и на УСН — 10 сотрудников, а в Астраханской, Калужской и Самарской областях для обоих налоговых режимов — 5 сотрудников.

Некоторые регионы устанавливают и минимальное количество работников. В Карачаево-Черкесии налог можно не платить, если ИП на упрощённой системе трудоустроил хотя бы 2 человек. В Брянской области в первом отчётном периоде у ИП на УНС сотрудников должно быть не меньше 3 и не больше 20, во втором — от 3 до 50 человек.

Требование 5. Не превышать предельный доход

Регионы определяют предельный доход:

Требование 6. Платить зарплату в установленном размере

Региональные власти могут устанавливать требования по средней зарплате сотрудников ИП. Например:

Как оформить налоговые каникулы — по шагам

В заявлении о переходе на ПСН на второй странице необходимо указать ставку — 0% и региональный закон, который освобождает от налогов.

Предпринимателю на УСН не нужно подавать отдельное заявление на налоговые каникулы. Он должен указать в ежегодной декларации, что налог считается по ставке 0%.

Если не знал о нулевой ставке и заплатил налог

В законе нет прямых указаний на этот счёт. Если патент куплен по обычной ставке, то вернуть переплату не получится. Но если предприниматель работает на УСН, бухгалтеры советуют подать уточнённую декларацию и указать в ней ставку налога 0%. Дополнительно потребуется приложить документы, которые доказывают право на налоговые каникулы. Тогда внесённый налог будет считаться переплатой, её можно зачесть в счёт других платежей или вернуть.

Что будет, если нарушить условия

Налоговая инспекция может проверить, выполнял ли ИП все условия. Если предприниматель не соблюдал их, например, уменьшил зарплаты сотрудникам ниже допустимого размера, то право на нулевую ставку он потеряет и налог пересчитают.