заявление на переход с ип на самозанятого бланк

Как ИП перейти на самозанятость

Читатель Никита спрашивает:

Я дизайнер-фрилансер, делаю макеты листовок, брошюр, меню и визиток для компаний и обычных людей. У меня ИП, но я хочу перейти на самозанятость, потому что устал платить взносы. Как мне это сделать? Обязательно ли закрывать ИП и расчетный счет в банке?

Никита, вы вправе не закрывать ИП, но перейти на самозанятость и не платить взносы. Самозанятость — это не отдельный статус, как ИП или юридическое лицо, а режим налогообложения, он называется НПД — налог на профессиональный доход. НПД ближе к понятию упрощенки или вмененки: предприниматель может работать на упрощенке, а может работать на НПД.

В этой статье рассказали, как ИП перейти на самозанятость — инструкция большая, но читать дольше, чем делать.

Шаг 1. Проверить критерии для работы на НПД

Работать как самозанятые могут ИП и физические лица, если подходят под четыре критерия:

Eсли с критериями всё в порядке, можно перейти к следующему шагу.

Шаг 2. Зарегистрироваться через приложение или сайт

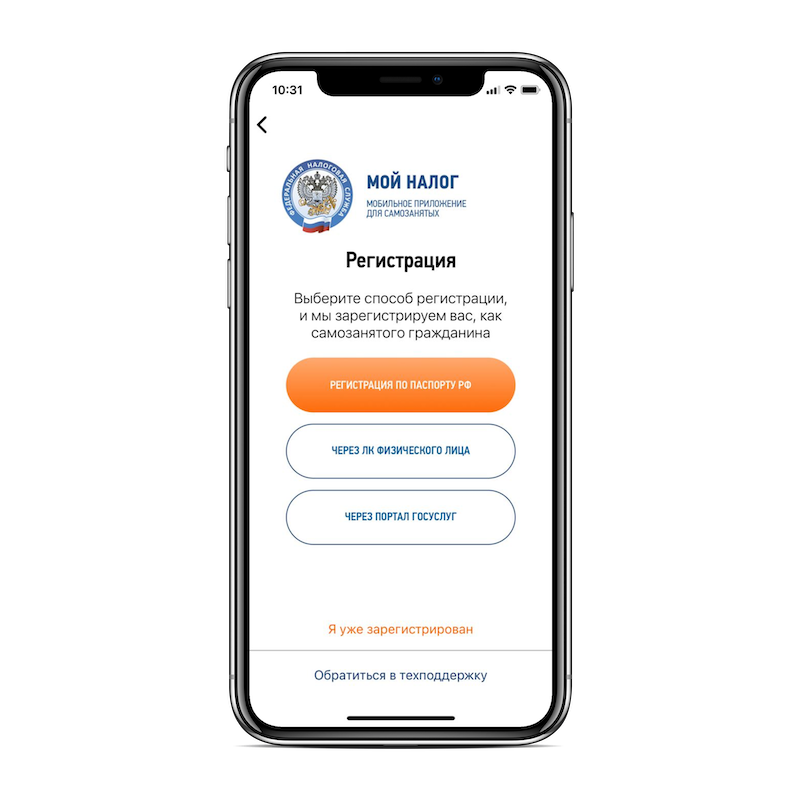

Зарегистрироваться как самозанятый можно через приложение «Мой налог» или в личном кабинете на сайте налоговой. В обоих случаях не нужно идти в налоговую, писать заявления или платить пошлину.

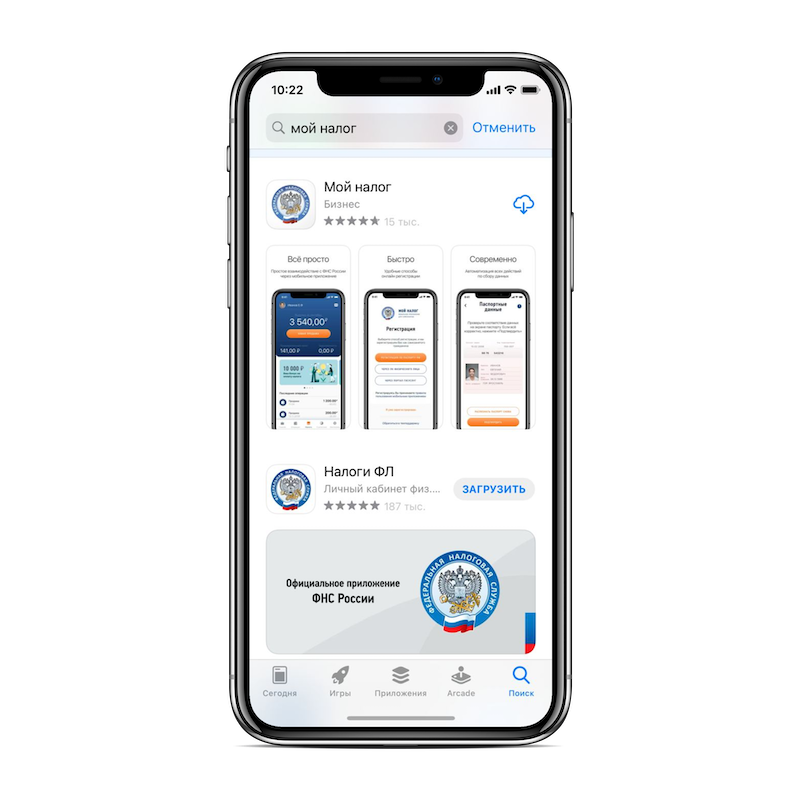

Приложение «Мой налог» в Апсторе и Гугл-плее

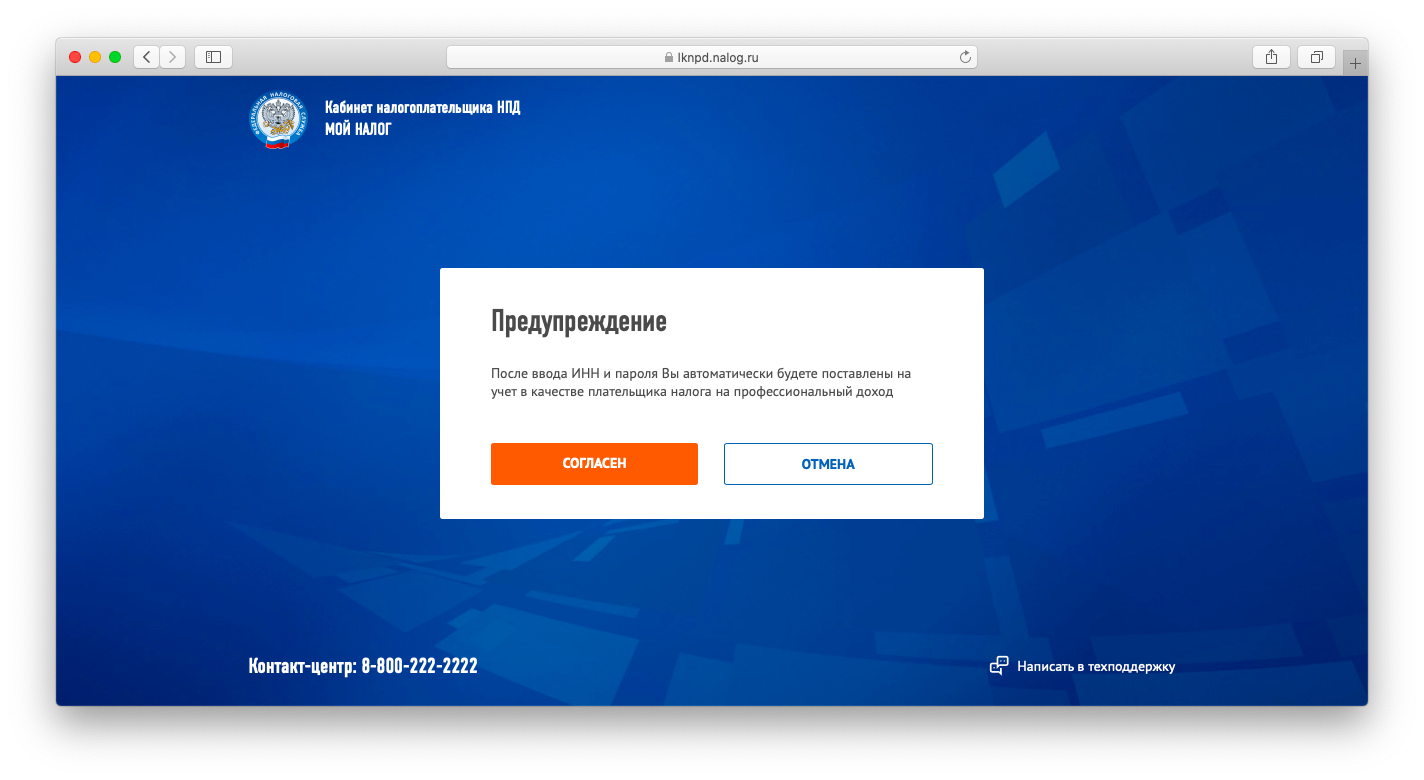

В личном кабинете на сайте налоговой. Есть отдельный кабинет для самозанятых. Регистрация в нем приравнивается к регистрации в качестве самозанятого.

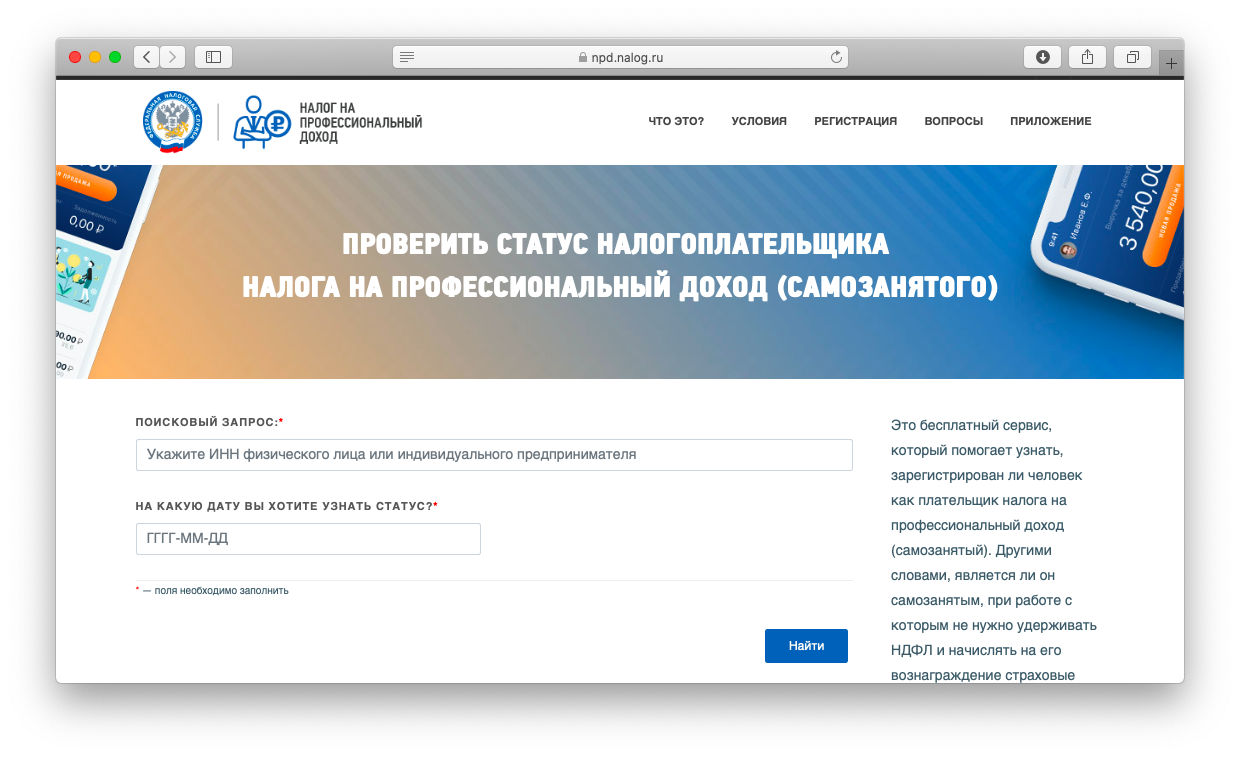

Проверить, прошла регистрация или нет, можно через сервис налоговой:

После регистрации ИП становится плательщиком НПД — налога на профессиональный доход — или проще говоря, самозанятым. Но НПД — это специальный налоговый режим, и нельзя одновременно находится на двух специальных режимах, например на НПД и упрощенке. Нужно отказаться от прошлого режима, иначе налоговая может доначислить налоги и взносы.

Шаг 3. Уведомить налоговую об отказе от упрощенки

Регистрация в качестве самозанятого — это переход предпринимателя с одного налогового режима на другой. Для примера возьмем упрощенку. По общим правилам перейти с упрощенки на другой режим можно только в начале года, но для перехода на самозанятость правила другие:

Итак, перейти на самозанятость можно в любой день года, но в течение месяца после перехода нужно отправить в налоговую уведомление об отказе от прошлого режима налогообложения:

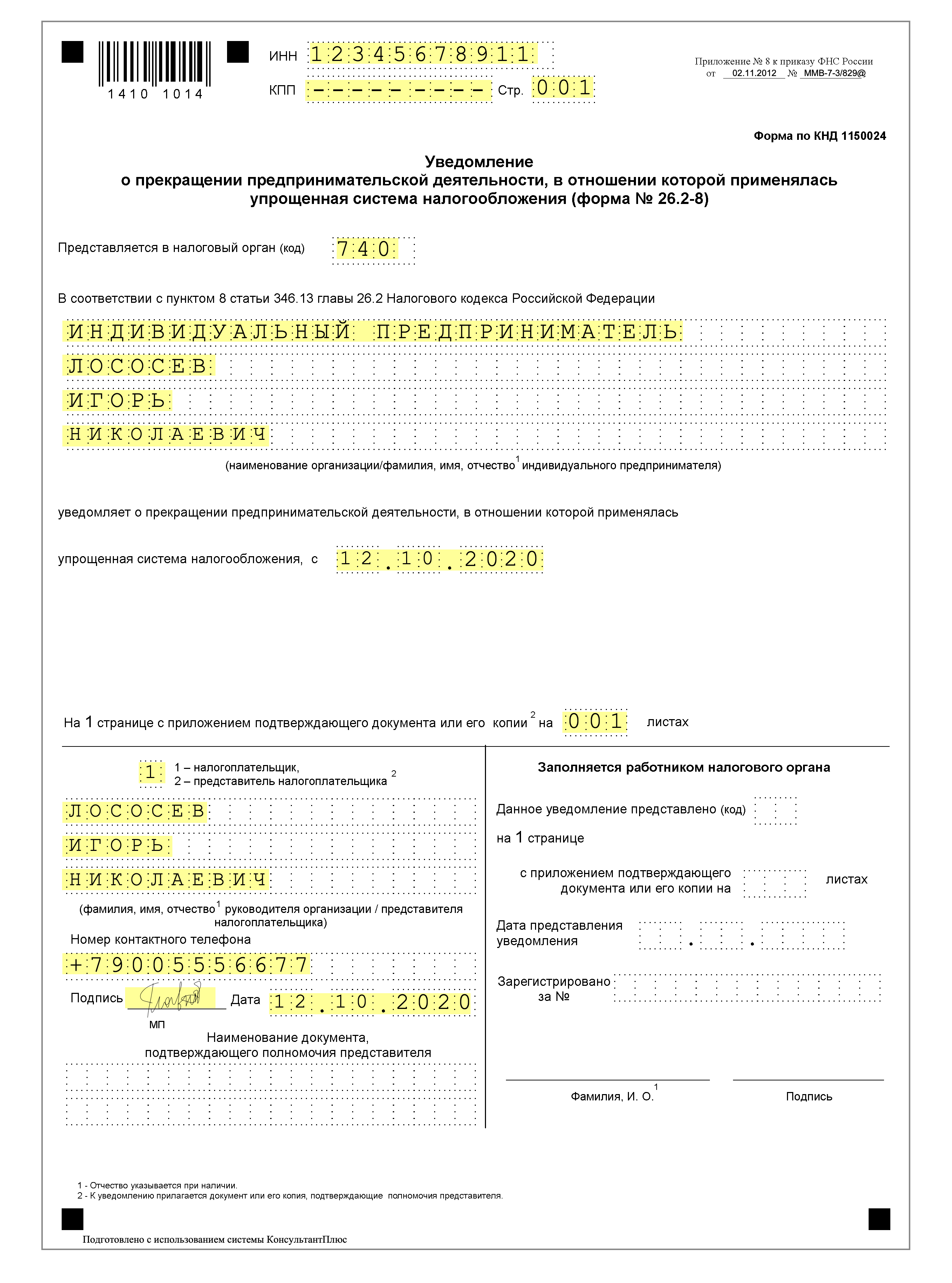

Форма называется пугающе — «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения», но для налоговой она означает лишь то, что ИП больше не использует упрощенку.

Заполненное уведомление можно отнести в налоговую лично, отправить по почте с описью вложений или отправить через кабинет ИП на сайте налоговой. А налоговая сама передаст информацию в фонды — пенсионный, социального и медицинского страхования.

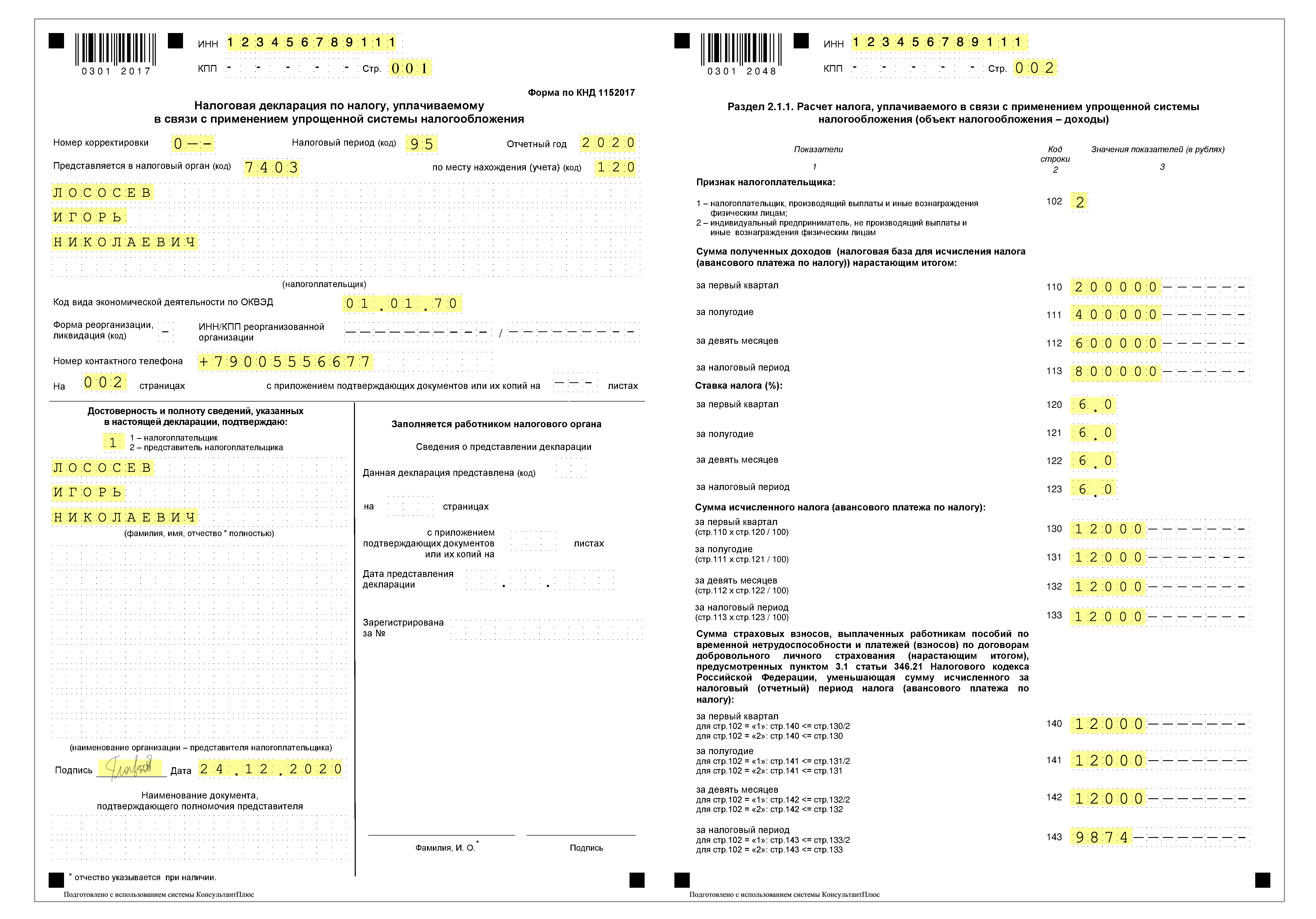

Шаг 4. Сдать декларацию

Чтобы не было путаницы и доначисления налогов, нужно сдать декларацию по старому налоговому режиму до 25-го числа следующего месяца. Например, если уведомить налоговую об отказе от упрощенки 12 ноября, декларацию нужно сдать до 25 декабря.

Декларацию можно сдать четырьмя способами:

Читать в Деле

Декларацию заполняют как обычно, но не за весь год, а с 1 января до дня перехода на самозанятость.

С налогами всё. Осталось разобраться с расчетным счетом в банке и рассказать клиентам об изменениях.

Шаг 5. Разобраться с расчетным счетом в банке

У ИП, которые перешли на самозанятость, нет обязанности принимать платежи только на расчетный счет в банке. Они могут принимать деньги четырьмя способами:

Главное — всем клиентам выдавать чек из приложения «Мой налог».

ИП, который перешел на самозанятость, может не закрывать расчетный счет и принимать оплату на него или закрыть и получать деньги другим способом. Если счет уже есть, стоит уточнить в банке, работает ли он с ИП на НПД.

Читать в Деле

Шаг 6. Объяснить клиентам, что произошло

Если среди клиентов есть юрлица, нужно рассказать, что теперь вы самозанятый и вместо счетов и актов будете присылать один документ — чек из приложения «Мой налог». Этот чек компании будут использовать как подтверждающий документ для налоговой.

Даже если ИП стал самозанятым, ему всё равно нужен договор — без него юрлицо не сможет платить за услуги с расчетного счета и учитывать их в расходах. Если договор уже есть, можно подписать дополнительное соглашение с новыми реквизитами.

Подробнее о работе с самозанятыми мы рассказывали в другой статье.

Как ИП на УСН стать самозанятым

Некоторые ИП задумались о переходе на новый режим налогообложения. Как это сделать — расскажем.

Самозанятые

Налог на профессиональный доход веден законом от 27.11.2018 № 422-ФЗ.

Самозанятый гражданин — физическое лицо (а также ИП, выбравший новый режим налогообложения), которое получает доход от использования имущества или от своей деятельности, в рамках которой не имеет работодателя и не привлекает работников по трудовым договорам.

Подробное описание нового налогового режима для самозанятых можно найти в статье нашего эксперта «Законы про новому налогу для самозанятых приняты. Обзор новинки от «Клерка».

ИП на НПД

Согласно части 3 статьи 15 Закона № 422-ФЗ ИП на УСН, ЕСХН, ЕНВД при условии соблюдения требований, установленных для применения налогоплательщиками НПД, вправе отказаться от применения спецрежимов и перейти на НПД в соответствии с указанным законом.

Как перейти на НПД

То есть сначала ИП через мобильное приложение «Мой налог» должен зарегистрироваться в качестве плательщика НПД, а потом в течение 1 месяца успеть сдать уведомление с отказом от УСН (ЕСХН, ЕНВД).

Что будет, если вы не успеете уложиться в 1 месяц? Тогда ваша регистрация плательщика НПД аннулируется.

Как уйти с УСН

форма 26.2-8 (КНД 1150024) для плательщиков УСН;

форма 26.1-7 (КНД 1150027) для плательщиков ЕСХН;

форма ЕНВД-4 (КНД 1112017) для плательщиков ЕНВД.

Как вернуться обратно

В этом случае ИП признается перешедшим на УСН, ЕСХН или ЕНВД с даты снятия с учета в качестве налогоплательщика НПД.

Для перехода ИП с НПД на спецрежим применяются действующие в настоящее время формы.

Для перехода на УСН: форма 26.2-1 (КНД 1150001).

В уведомлении надо указать код признака налогоплательщика «3» — ИП, переходящие с иных режимов налогообложения. В поле «переходит на упрощенную систему налогообложения __, где 1 — с 1 января 20__ года» указать «1» и год перехода на УСН.

Сведения о полученных доходах за 9 месяцев года подачи уведомления, а также об остаточной стоимости ОС на 1 октября года подачи уведомления не заполнять.

Для перехода на ЕСХН: форма 26.1-1 (КНД 1150007).

В уведомлении надо указать код признака налогоплательщика «3» — ИП, переходящие с иных режимов налогообложения. В поле «переходит на систему налогообложения для сельскохозяйственных товаропроизводителей __, где 1 — с 1 января 20__ года» указывает «1» и год перехода на ЕСХН.

Сведения о доле доходов от реализации произведенной сельхозпродукции не указываются.

Для перехода на ЕНВД: форма ЕНВД-2 (КНД 1112012).

Что на практике

Читатели нашего форума в теме «Переход ИП на НПД — вопросы» делятся своим практическим опытом:

Только что общался со специалистом коллцентра ФНС.

В общем если вы ИП на УСН и хотите прейти на НПД без закрытия ИП, то надо сперва зарегистрироваться как самозанятый физик через приложение «Мой налог». Затем в течение месяца подать заявление в свою налоговую по форме КНД 1150024 о прекращении УСН. Тогда статус ИП сохраняется, система налогообложения поменяется на НПД.

При этом, ни через личный кабинет ИП, ни напрямую через налоговую регистрация самозанятого не возможна, только через портал «Мой Налог» на сайте фнс.

Перешла с 1-го января через приложение «Мой налог». Сегодня ходила в налоговую, чтобы отдать уведомление о том, что прекращено применение УСН с 1-го же января. Там мне заявили, что я обязана была подать уведомление до 31-го декабря. Я отвечаю: «Нет, я в течение месяца после перехода на НПД могу подать уведомление». Документ приняли, но сказали, что всё на усмотрение налогового инспектора. Такое впечатление сложилась, что сами они не в курсе деталей, касающихся НПД.

«Как перейти с ИП на самозанятость: пошаговая инструкция»

Можно ли перейти с ИП на самозанятость

Федеральный закон от 27 ноября 2018 года № 422-ФЗ разрешает применение НПД не только физическим лицам, но и индивидуальным предпринимателям — о б этом сказано в первом пункте второй статьи документа. При этом стать самозанятым ИП может как с сохранением статуса ИП, так и без него.

Главное — знать, что в отличие от индивидуальных предпринимателей самозанятые могут заниматься не всеми видами деятельности. Например, плательщикам НПД нельзя:

Если вы не осуществляете запрещенную самозанятым деятельность, то можете смело менять налоговый режим.

Переход с ИП на самозанятость — пошаговая инструкция

С сохранением ИП

При желании предприниматели могут перейти на НПД без потери статуса ИП.

Шаг 1. Увольте сотрудников

У плательщиков НПД не может быть официально трудоустроенных работников — специальный налоговый режим предполагает самостоятельное ведение деятельности. Поэтому процедура перехода на НПД начинается с увольнения сотрудников, работающих по трудовому договору.

Шаг 2. Зарегистрируйте статус самозанятого

Скачайте мобильное приложение «Мой налог» или авторизуйтесь в личном кабинете самозанятого. Для того, чтобы получить новый статус, просто пройдите регистрацию. Процедура не займет больше 5 минут.

Шаг 3. Откажитесь от прежней системы налогообложения

Подайте уведомление о переходе на новый налоговый режим в Федеральную налоговую службу по адресу регистрации:

На подачу заявления дается календарный месяц с момента регистрации в качестве плательщика НПД. За нарушение срока налоговая в одностороннем порядке аннулирует новый статус и вернет на прежнюю систему налогообложения.

Подать заявление можно несколькими способами:

Специальное заявление о переходе с УСН на НПД или другую систему налогообложения не предусмотрено.

Шаг 4. Снимите ККТ с учета

Самозанятым даже при наличии статуса ИП разрешено работать без контрольно-кассовой техники. Поэтому старые аппараты нужно снять с учета. Для этого в местное отделение налоговой инспекции подайте заявление по форме КНД 1110062.

Шаг 5. Сдайте декларацию и заплатите налоги

Сдайте декларацию, уплатите налоги и страховые взносы. Это нужно сделать до 25 числа следующего месяца. Если вы работали на патентной системе налогообложения, сдавать декларацию не нужно.

В полном объеме страховые взносы платить не придется. Нужно посчитать сумму за отработанный в текущем году период.

Страховые взносы на пенсионное страхование — 32 448 рублей, на медицинское — 8 426 рублей, а в сумме — 40 874 рублей. Допустим, предприниматель Иван перешел на НПД 23 мая. Тогда он должен заплатить взносы за 4 месяца и 23 дня (в сумме — 143 дня). Посчитаем, сколько «стоит» один день: 40 874 / 365 = 111,98 рубля. Тогда Иван должен заплатить = 143 х 111,98 = 16 013,14 рубля.

За текущий год Иван получил от клиентов 670 000 рублей, поэтому обязан уплатить дополнительные взносы на пенсионное страхование = (670 000 – 300 000) х 1% = 3 700 рублей. В сумме предприниматель заплатит = 16 013,14 + 3 700 = 19 713,14 рубля.

Шаг 6. Уведомите банк

С налоговой вопрос закрыт, осталось разобраться с банком, где открыт расчетный счет. Сохранив статус ИП, вы можете продолжить его использование для получения оплаты от клиентов.

Сходите в отделение, где регистрировались и уведомьте менеджера о переходе на самозанятость.

Шаг 7. Расскажите клиентам о переходе на НПД

Расскажите постоянным заказчикам о смене налогового режима и предупредите, что теперь после каждого платежа будете выдавать чек из приложения «Мой налог». Но этим список документов не ограничится.

Мы уже говорили, что у ИП и ООО для подтверждения расходов на руках должны быть подписанный договор, чек и акт. Это официальная позиция налоговой службы.

Что касается договоров, то при сохранении статуса ИП их оставляют без изменений до окончания срока действия или сотрудничества. Но если до перехода на спецрежим вы работали с НДС, заключите дополнительное соглашение с фиксированием новых цен на продукцию, работы или услуги.

Без сохранения ИП

Подавая документ в бумажном формате, заплатите госпошлину в размере 160 рублей. Квитанцию на оплату можно сделать на официальном сайте налоговой службы.

Если не хотите ехать лично, отправьте представителя с заверенной доверенностью или подайте документ через личный кабинет ИП (потребуется электронная цифровая подпись, оформление которой стоит 3-5 тысяч рублей).

Как ИП перейти в самозанятые и платить НПД

Самозанятыми плательщиками НПД могут быть как обычные физлица, так и индивидуальные предприниматели.

В этом посте разберу, как ИП перейти на НПД.

Шаг № 1. Регистрация

Постановка на учет в качестве плательщика НПД для ИП и обычных «физиков» абсолютно идентична.

Процесс регистрации очень прост и не требует посещения налоговой инспекции, она осуществляется одним из следующих способов:

1) через мобильное приложение ФНС «Мой налог», которое можно скачать для платформы Android через магазин приложений Google play, а для платформы Apple iPhone и iPad через AppStore;

2) через личныйвэб-кабинет «Мой налог», размещенный на сайте ФНС;

3) через любую кредитную организацию, осуществляющие информационное взаимодействие с ФНС в рамках этого эксперимента.

Чтобы проверить, поставлен ли ИП на учет как плательщик НПД необходимо воспользоваться сервисом «Проверить статус налогоплательщика налога на профессиональный доход», размещенного на официальном сайте ФНС.

Шаг № 2. Отказ от спецрежима

Для ИП, в отличие от обычных физлиц, процедура перехода в статус плательщика НПД не ограничивается бесхитростным процессом регистрации. Нужно предпринять еще кое-какие действия — отказаться от применяемого ранее спецрежима. Это важно! Усидеть на двух стульях не получится.

НПД не совместим с другими специальными режимами налогообложения.

Если этого не сделать, то через месяц карета превратится в тыкву: налоговая аннулирует регистрацию плательщика НПД.

Не забудьте об этой обязанности на радостях от избавления от фиксированных взносов и ККТ после перехода на НПД!

Итак, чтобы переход на НПД окончательно состоялся, ИП должен направить в налоговую инспекцию уведомление, форма которого зависит от применяемого им режима налогообложения: УСН, ЕСХН, ЕНВД.

Направить уведомление надо в течение 1 месяца со дня регистрации самозанятым. В этом случае ИП считается прекратившим применение УСН, ЕСХН или подлежит снятию с учета в качестве налогоплательщика ЕНВД со дня постановки на учет в качестве налогоплательщика НПД.

ИП, применяющие ПСН, вправе встать на учет в качестве НПД только после окончания действия патента, либо после уведомления им налогового органа о прекращении такой деятельности.

ИП, применяющим ОСНО, никаких уведомлений в налоговый орган направлять не нужно.

Для уведомления налоговиков о прекращении применения специальных налоговых режимов ФНС рекомендует применять следующие формы:

Способ направления уведомления (лично, по почте, через ЛК ИП) налогоплательщик выбирает самостоятельно. Обязанности лично представить такое уведомление в налоговый орган у ИП нет, подчеркивает ФНС.

Добавлю, что при желании ИП может сначала сняться с учета в качестве ИП, а потом уже встать на учет в качестве самозанятого и начать платить НПД как физическое лицо. Однако закон предусматривает использование НПД и в статусе ИП. Так что «закрывать» ИП вовсе не обязательно.

ИП на НПД

Итак, ИП зарегистрировался в качестве плательщика НПД, в течение 1 месяца успел сдать уведомление с отказом от УСН (ЕСХН, ЕНВД).

Теперь ему не надо платить фиксированные взносы, использовать ККТ при приеме налички от клиентов.

Однако некоторые предпринимательские привычки вполне можно сохранить и в новом статусе. Разъяснения на этот счет дает ФНС на своем сайте.

Печать

ИП, будучи плательщиком НПД, может использовать свою ИПшную печать.

Эквайринг

Может ли ИП на НПД использовать в своей деятельности терминал по приему безналичных денежных средств от клиентов?

Да, может. Нужно сформировать чек в приложении «Мой налог». Но при этом законом не установлены ограничения по использованию предпринимателями на НПД терминалов по приему безналичных денежных средств.

А если ИП не хочет расставаться со своей ККТ после перехода на НПД?

Можно продолжать бить там чеки? Можно.

Необходимости в этом нет, Но при желании ИП может пробить чек ККТ. Однако не забывайте, что это не освобождает от обязанности сформировать чек в приложении «Мой налог».

Кстати, ИП, который перешёл на НПД, не обязан подавать заявление о снятии с учёта ККТ. Однако, если он решит продать кассу, то снять её с учёта все-таки придется.

Как вернуться обратно

ИП, утратившие право на применение НПД, вправе перейти на УСН, ЕСХН или ЕНВД в течение 20 календарных дней с даты снятия с учета в качестве налогоплательщика НПД.

Для этого также нужно подать в налоговую уведомление:

В уведомлении надо указать код признака налогоплательщика «3» — ИП, переходящие с иных режимов налогообложения. В поле «переходит на упрощенную систему налогообложения __, где 1 — с 1 января 20__ года» указать «1» и год перехода на УСН.

Сведения о полученных доходах за 9 месяцев года подачи уведомления, а также об остаточной стоимости ОС на 1 октября года подачи уведомления не заполнять.

В уведомлении надо указать код признака налогоплательщика «3» — ИП, переходящие с иных режимов налогообложения. В поле «переходит на систему налогообложения для сельскохозяйственных товаропроизводителей __, где 1 — с 1 января 20__ года» указывает «1» и год перехода на ЕСХН.

Сведения о доле доходов от реализации произведенной сельхозпродукции не указываются.

Если ИП после утраты права на НПД не представит в течении 20 дней уведомление о переходе на другой спецрежим, то он будет считаться налогоплательщиком, применяющим общую систему налогообложения.

При этом не надо путать утрату права на НПД и аннулирование НПД.

Если ИП был не вправе применять НПД, и его постановка на учет как плательщика НПД аннулируется по решению налогового органа, он не вправе перейти на применение УСН, ЕСХН до конца года, в котором было аннулировано применение НПД.

Аннулирование постановки на учет по решению налогового органа не означает утрату права на применение НПД, так как указанное право у него не возникало. При этом ИП, у которых аннулирована постановка на учет могут в течение 5 дней со дня начала применения ЕНВД подать, заявление о постановке на учет в качестве плательщика ЕНВД.

ФНС разъясняет, что после аннулирования постановки на учет по НПД предприниматель вправе повторно встать на такой учет при условии отсутствия у него недоимки по налогу, задолженности по пеням и штрафам по налогу.

Как ИП перейти на НПД

Как сообщает налоговая служба, по данным на 14.12.2020 в России зарегистрированы 1,5 млн самозанятых. Причем ежедневно их ряды пополняются более чем на 5 тыс. человек. Если на этапе внедрения эксперимента спецрежимом можно было воспользоваться только в четырех регионах страны, то сейчас он распространен на всей территории России. Плательщиками НПД могут быть как физические лица, так и индивидуальные предприниматели (ИП), не закрывая при этом ИП. Тема нашей статьи посвящена переходу на НПД лица, имеющего статус ИП.

Регистрация ИП на НПД

Индивидуальные предприниматели, применяющие тот или иной налоговый режим (УСН, ЕСХН, ЕНВД), вправе перейти на НПД при соблюдении определенных требований. Об этом гласит ч. 3 ст. 15 Закона от 27.11.2018 № 422-ФЗ.

Перейти на уплату НПД нельзя, если ИП (ч. 2 ст. 4 Закона от 27.11.2018 № 422-ФЗ):

Доход пользователя НПД за календарный год не может превышать 2,4 млн рублей. Если лимит будет нарушен, лицо утратит право применять спецрежим. Со дня превышения лимита доходы нужно будет облагать НДФЛ, а ИП может вернуться к прежнему или перейти на иной спецрежим (письмо ФНС РФ от 20.12.2019 № СД-4-3/26392@). Все доходы, к которым до превышения лимита применялся НПД, пересчитывать не потребуется.

ИП не может совмещать НПД с другими спецрежимами или ОСНО.

Если все условия перехода на НПД соблюдены и ИП примет решение о его использовании, необходимо пройти процедуру регистрации в качестве плательщика НПД (ст. 5 Закона от 27.11.2018 № 422-ФЗ).

Есть несколько способов регистрации в ИФНС:

В случае перехода на НПД индивидуальный предприниматель в течение месяца после регистрации в качестве самозанятого должен подать в инспекцию уведомление о прекращении ранее используемой системы налогообложения (ЕСХН, УСН, ЕНВД, ч. 4 ст. 15 Закона от 27.11.2018 № 422-ФЗ). Ненаправление уведомления или нарушение срока его отправки грозит аннулированием статуса плательщика НПД (ч. 5 Закона от 27.11.2018 № 422-ФЗ).

Формы уведомлений пока не утверждены. Рекомендуемые формы приведены в письме ФНС РФ от 10.01.2019 № СД-4-3/101@ и в информации ФНС РФ «ФНС России напоминает, что при переходе на НПД с иных спецрежимов необходимо направить уведомление о прекращении их применения».

Переход ИП с УСН на НПД

Алгоритм перехода индивидуального предпринимателя с упрощенки на НПД следующий.

1. Нужно зарегистрироваться в качестве плательщика НПД в приложении «Мой налог» или в личном кабинете на сайте ФНС.

2. В течение месяца с момента регистрации подать в ИФНС по месту жительства уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСНО по форме № 26.2-8 приложения 8 к Приказу ФНС РФ от 02.11.2012 № ММВ-7-3/829@. Документ можно представить лично, по почте заказным письмом или через личный кабинет налогоплательщика-ИП на сайте nalog.ru в разделе «Моя система налогообложения» (письмо ФНС РФ от 10.01.2019 № СД-4-3/101@). Статус ИП при этом сохраняется. Если не подать уведомление в течение месяца, налоговики просто аннулируют постановку на учет в качестве самозанятого, и будет считаться, что ИП продолжает применять УСН (ч. 5 ст. 15 закона № 422-ФЗ).

Учтите, что в соответствии с письмом Минфина РФ от 11.03.2019 № 03-11-11/15272 добровольное прекращение деятельности предпринимателя в качестве плательщика НПД в середине года грозит пребыванием на общем режиме налогообложения до конца года. Это означает, что доходы от бизнеса такого ИП-отказника будут облагаться согласно положениям гл. 23 НК РФ.

3. ИП необходимо убедиться, что он больше не является пользователем «упрощенки». Иногда статус в личном кабинете сохраняется, несмотря на регистрацию в качестве плательщика НПД. В такой ситуации придется уже в произвольной форме уведомить инспекцию о переходе на НПД и отмене обязанности по оплате авансов по УСН-налогу.

Регистрация в качестве самозанятого, согласно ч. 11 ст. 2 закона № 422-ФЗ, отменяет оплату фиксированных страховых взносов ИП за себя. Однако часть взносов, приходящуюся на период применения УСНО, предприниматель обязан оплатить в срок не позднее 31 декабря текущего года. Это относится и к дополнительным взносам в размере одного процента с суммы дохода, превысившего 300 тыс. рублей. Срок оплаты допвзносов по п. 2 ст. 432 НК РФ — не позднее 1 июля года, следующего за отчетным.

4. В срок до 25-го числа месяца, следующего за месяцем, в котором ИП стал плательщиком НПД, он должен перечислить УСН-налог, а также подать УСН-декларацию за период применения «упрощенки», то есть с начала года до момента перехода на НПД. Это следует из пункта 2 ст. 346.23 НК РФ.

Переход с ОСНО, ЕСХН, ЕНВД

Если ИП применяет ОСНО, ему достаточно встать на учет в качестве плательщика НПД. Никаких дополнительных уведомлений в ИФНС отправлять не потребуется.

Переход в категорию самозанятых с ОСНО устанавливает ряд правил по оплате НДС (при условии, что ИП является его плательщиком):

При переходе на НПД с ЕСХН предпринимателю после регистрации в качестве ИП необходимо подать в ИФНС уведомление по рекомендованной ФНС форме «О прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН» 26.1-7, утвержденной Приказом ФНС РФ от 28.01.2013 № ММВ-7-3/41@.

Для перехода на НПД с ЕНВД специально заявлять о снятии с учета не нужно. Связано это с отменой ЕНВД с 01.01.2021.

Согласно пункту 3 ст. 346.28 НК РФ, снятие с учета при прекращении налогоплательщиками подлежащей налогообложению деятельности, а также при смене режима происходит на основании заявления в ИФНС.

Часть 8 ст. 5 Закона от 29.06.2012 № 97-ФЗ 01.01.2021 применение ЕНВД отменила. Поэтому, исходя из того, что прекращение ЕНВД-деятельности наступит с 01.01.2021, то есть уже после отмены одноименной главы 26.3 кодекса, необходимости в подаче заявления о снятии с учета в качестве плательщика данного налога нет, эта процедура произойдет автоматически (письмо ФНС РФ от 21.08.2020 № СД-4-3/13544@).

Однако плательщикам ЕНВД до конца 2020 года в любом случае придется выбрать новый режим, иначе их переведут на ОСНО. Об этом предупреждает ФНС в информации от 27.08.2020. Таким образом, ИП-вмененщики, не имеющие наемных работников по трудовым договорам, после отмены ЕНВД могут перейти на применение НПД. Для этого потребуется лишь регистрация в качестве самозанятого.

Не забудьте, что подать последнюю декларацию за IV квартал 2020 года нужно не позднее 20.01.2021 в инспекцию, в которой ИП состоял на учете до отмены ЕНВД. Единый налог нужно перечислить не позднее 25.01.2021.

Платит ли ИП страховые взносы на НПД

Одним из преимуществ применения НПД индивидуальным предпринимателем является отсутствие обязанности по оплате фиксированных страховых взносов. Согласно части 11 ст. 2 закона № 422-ФЗ ИП не признаются плательщиками страховых взносов за себя на период применения НПД. Таким образом, за год ИП может сэкономить 40 874 рубля (пп. 1, 2 п. 1 ст. 430 НК РФ) плюс 1 процент с суммы доходов, превышающих 300 тыс. рублей.

ИП при этом вправе уплачивать страховые взносы в добровольном порядке:

ИП, утратившие право на применение НПД, обязаны вновь уплачивать страховые взносы. Датой начала расчетного периода для их начисления станет дата утраты права на использование НПД. Если ИП откажется от НПД, начислять взносы придется с даты снятия его с учета в качестве самозанятого (ч. 1 ст. 15 закона № 422-ФЗ).

Какие налоги платит ИП на НПД

ИП, перешедший на НПД:

Таким образом, индивидуальный предприниматель, применяющий НПД, платит:

Сумму налога, согласно ст. 11 закона № 422-ФЗ, налоговики исчислят самостоятельно. При этом налог уменьшается на сумму налогового вычета, предусмотренного ч. 1 ст. 12 закона № 422-ФЗ. Его размер — 10 тыс. рублей. Расчет налога ведется нарастающим итогом. Сумма вычета зависит от ставки налога (ч. 1, 2 ст. 12 Закона от 27.11.2018 № 422-ФЗ):

Вычет предоставляется однократно, срок его использования не ограничен (ч. 3 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Кроме того, налог, уплачиваемый с 01.07.2020 по 31.12.2020, уменьшается на неиспользованный вычет, увеличенный на налоговый бонус размером 12 130 рублей. Такую антикризисную меру поддержки самозанятых предусмотрело правительство в Постановлении от 29.05.2020 № 783. Условие для ее получения — это отсутствие недоимки по налогу или задолженности по пеням. При этом ограничения, установленные ч. 1, 2 ст. 12 Закона от 27.11.2018 № 422-ФЗ в зависимости от ставки налога, не применяются. Если есть долг, вычет засчитывается сначала в счет него, а затем в счет налога, уплачиваемого в указанный период (ч. 2.1 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Остаток налогового вычета, не использованного в 2020 году, применяется с 01.01.2021 в размере, не превышающем остатка вычета на 01.06.2020 (ч. 2.2 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Если ИП впервые после 01.06.2020 зарегистрировался в качестве плательщика НПД, остаток вычета, не использованного в 2020 году, применяется с 01.01.2021 в размере, не превышающем 10 тыс. рублей (ч. 2.2 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Налог подлежит перечислению по итогам каждого месяца. Первым налоговым периодом будет период с момента постановки на учет до конца календарного месяца, следующего за месяцем, в котором была осуществлена регистрация (ч. 1, 2 ст. 9 Закона от 27.11.2018 № 422-ФЗ).

Если окажется, что налог меньше 100 рублей, эта сумма добавится к сумме налога к оплате по итогам следующего месяца.

О сумме начисленного налога ИФНС уведомит налогоплательщика через мобильное приложение «Мой налог» не позднее 12-го числа следующего месяца. При этом будут указаны реквизиты для его перечисления.

Срок оплаты НПД не позднее 25-го числа следующего месяца.

Перечислить налог можно несколькими способами:

Нарушение порядка и сроков передачи сведений о расчете в ИФНС грозит начислением штрафов (ст. 129.13 НК РФ):

Отчетность ИП на НПД

Согласно статье 13 закона № 422-ФЗ отчетность по НПД отсутствует.

Взаимодействие с налоговой будет происходить через приложение «Мой налог». Книгу учета доходов также вести не нужно.

Необходимости в применении кассовых аппаратов у плательщиков НПД нет (п. 2.2 ст. 2 Закона от 22.05.2003 № 54-ФЗ). Но при этом самозанятые обязаны формировать и выдавать чеки, причем даже в том случае, если они не требуются клиентам. За такое нарушение предусмотрен 20-процентный штраф от суммы расчета.

Чек формируется в мобильном приложении смартфона или в личном кабинете «Мой налог».

Если заказчик — организация или ИП, необходимо ввести ИНН. В чеке потребуется указать также вид выполняемых работ (товара).

Чек нужно передать клиенту одним из способов (ч. 1 ст. 14 закона № 422-ФЗ):

Формировать чек лучше в день расчета, максимум на следующий день.

Открывать специальный банковский счет или карту для ведения бизнеса самозанятому необязательно. Согласно пункту 2 письма ФНС РФ от 19.04.2019 № СД-4-3/7496@ деньги за работу можно получать как наличными, так и в безналичном порядке на любой имеющийся у ИП счет или карту.

В самом начале внедрения эксперимента были случаи блокировки карт и расчетных счетов из-за поступлений на них средств по деятельности, связанной с НПД. Но Информационным письмом от 30.05.2019 № ИН-06-59/46И Центробанк настоятельно рекомендовал банкам проверять статус владельца счета, прежде чем принимать решение о блокировке средств. И в случае если лицо окажется самозанятым, не замораживать движение по счету.