заявление на погашение векселя образец заполнения

Основные направления деятельности / Основные направления деятельности / Управление федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Амурской области / Версия для печати

http://www.28.rospotrebnadzor.ru/activity/?print=on&p=478

Основные направления деятельности

Об основных направлениях деятельности Управления Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Амурской области и ФБУЗ «Центр гигиены и эпидемиологии в Амурской области»

Деятельность Управления Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Амурской области в 2013 году будет осуществляться по следующим основным направлениям, утвержденным приказом по Управлению Роспотребнадзора по Амурской области от 03.12.2012 № 189-Д «Об утверждении основных направлений деятельности на 2013 год» Управления Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Амурской области» и Федерального бюджетного учреждения «Центр гигиены и эпидемиологии в Амурской области»:

I. Совершенствование системы государственного регулирования в части оптимизации контрольно-надзорных функций при безусловном обеспечении конституционных прав граждан на охрану здоровья.

II. Совершенствование федерального государственного санитарно-эпидемиологического надзора с целью минимизации вредного воздействия на здоровье населения загрязнения среды обитания человека.

III. Реализация Соглашения Таможенного союза по санитарным мерам

IV. Организация проведения санитарно-противоэпидемических и профилактических мероприятий в отношении инфекционных заболеваний

V. Защита прав потребителей товаров и услуг с целью повышения социальной удовлетворенности населения Амурской области

VI. Развитие механизмов предоставления государственных услуг и исполнения государственных функций органа и учреждения Роспотребнадзора по Амурской области в электронном виде

VII. Актуализация санитарного законодательства и нормативно-методического обеспечения деятельности Управления Роспотребнадзора по Амурской области и ФБУЗ «Центр гигиены и эпидемиологии в Амурской области»

VIII. Развитие международного сотрудничества в области санитарно-эпидемиологического благополучия населения, борьбы с инфекционными и паразитарными болезнями, обеспечения безопасности продукции и среды обитания чел овека

IХ. Совершенствование кадровой политики, профессионального подбора специалистов, организации обучения специалистов Управления Роспотребнадзора по Амурской области и ФБУЗ «Центр гигиены и эпидемиологии в Амурской области» по программам высшего, послевузовского и дополнительного профессионального образования, восполнение кадрового потенциала, повышение эффективности противодействия коррупции

Х. Совершенствование финансово-экономического обеспечения деятельности.

Основные направления деятельности предполагают реализацию мероприятий, обеспечивающих решение задач Управлением Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Амурской области и Федерального бюджетного учреждения здравоохранения «Центр гигиены и эпидемиологии в Амурской области» по исполнению государственных функций в установленной сфере деятельности.

Основные направления деятельности оцениваются по целевым показателям, достижение которых обеспечивается совокупными усилиями Управления Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Амурской области и Федерального бюджетного учреждения здравоохранения «Центр гигиены и эпидемиологии в Амурской области».

Передача векселя: как правильно оформить

Вопрос от читательницы Клерк.Ру Елены (г. Уфа)

На наш расчетный счет от покупателя поступили денежные средства за товар. Товар мы отгрузить не можем. Руководитель сказал, что закроем этот долг векселями. Как я должна передать вексель? По акту приема-передачи векселя? Доп. соглашение к договору необходимо? И что мне делать с НДС: я должна уплатить НДС с ав. платежей, а при расчете векселем я возместить НДС как-то могу?

В рассматриваемой ситуации поставщик не исполнил свои обязанности перед организацией по поставке товара, и на основании п. 3 ст. 487 ГК РФ у покупателя есть основания для расторжения договора купли-продажи и возврата суммы предварительной оплаты за товар, не переданный продавцом.

С момента расторжения договора в бухгалтерском учете организации отражается не задолженность поставщика по отгрузке товара, а его кредиторская задолженность в сумме перечисленной ему предоплаты за товар.

При этом текущее законодательство не ставит в зависимость получение аванса денежными средствами с методом его возврата (денежными или не денежными средствами). Порядок погашения кредиторской задолженности зависит от договоренности сторон.

Из формулировки вопроса не представляется возможным определить, какие векселя (собственные или третьих лиц) предполагается направить в счет погашения полученного под отгрузку товара аванса.

Если организация будет возвращать аванс путем передачи векселя третьего лица, то рекомендуется учитывать следующее.

Оплата векселем третьего лица каких-либо обязательств относится к классу смешанных договоров, которые содержат элементы договора купли-продажи товара и векселя и зачета взаимных требований. Смешанный договор имеет место только тогда, когда участники гражданских правоотношений сами, своей согласованной волей смешивают (конструируют) условия договора, используя при этом элементы нормативно-установленных договоров. В таком договоре вексель представляет собой самостоятельную материальную ценность, то есть ценную бумагу особого вида, переходящую от одного лица к другому по договору купли-продажи.

Основанием для отражения движения векселя третьего лица в бухгалтерском учете согласно положениям ст. 146 ГК РФ является дата индоссамента на векселе (передаточная надпись, свидетельствующая о передаче права получения платежа по векселю другому лицу).

Кроме того, оплата векселем третьего лица каких-либо обязательств (в рассматриваемом случае – возврат аванса) осуществляется по правилам бухгалтерского учета товарно-материальных ценностей по договору купли-продажи с последующим зачетом взаимных требований. Для оформления зачета целесообразно составлять акт взаимозачета или заявление одной стороны о проведении зачета, что соответствует положению ст. 410 ГК РФ.

При проведении зачета взаимных требований стороны должны иметь на руках договоры (например, купли-продажи) и счета-фактуры.

В случае если стороны оформляют зачет взаимным актом, то его можно совместить с актом передачи векселя, то есть в расчетах возможно использовать один документ, который содержит элементы и акта передачи векселя, и акта взаимозачета.

Статьей 818 ГК РФ определено, что по соглашению сторон долг, возникший из купли-продажи, аренды имущества или иного основания, может быть заменен заемным обязательством. Такая замена осуществляется с соблюдением требований о новации (ст. 414 ГК РФ) и совершается в форме, предусмотренной для заключения договора займа (ст. 808 ГК РФ).

В рассматриваемом случае с даты заключения соглашения о новации долга по договору купли-продажи в заемное обязательство обязательства поставщика перед покупателем по возврату предоплаты прекращается (п. 1 ст. 414 ГК РФ) и возникают обязательства поставщика, как должника по займу, которое возможно оформить выдачей поставщиком (заемщиком) собственного простого векселя (удостоверяющего ничем не обусловленное обязательство векселедателя выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы).

Такой вексель имеет двойственную правовую природу: являясь ценной бумагой, он в то же время признается долговым обязательством согласно ст. 815 ГК РФ.

Согласно ст. 815 ГК РФ в случаях, когда в соответствии с соглашением сторон заемщиком выдан простой вексель, отношения сторон по векселю регулируются Федеральным законом от 11.03.1997 N 48-ФЗ «О переводном и простом векселе» и Постановлением ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе» (ст. 1 Федерального закона N 48-ФЗ).

Рекомендуется иметь ввиду, что указанные нормативные акты не запрещают выпуск беспроцентного векселя при оформлении заемных отношений.

Передача собственного векселя в обеспечение погашения заемного обязательства должна быть оформлена актом передачи векселя.

Что касается учета НДС в рассматриваемом случае, то рекомендуется учитывать следующее.

На дату частичной оплаты (аванса) в счет предстоящих поставок товаров Вы должны исчислить НДС (п.п. 2 п. 1 ст. 167 НК РФ).

Если при расторжении договора или изменении его условий вы возвращаете аванс покупателю, то НДС, который вы уплатили с этого аванса в бюджет, подлежит вычету (абз. 2 п. 5 ст. 171, п. 4 ст. 172 НК РФ), т.е. Вы вправе заявить к вычету НДС с возвращенного аванса, если:

— аванс возвращен покупателю, что подтверждается данными бухучета;

— с момента возврата аванса прошло не более 1 года.

Как указал ФАС Уральского округа, вычет можно заявлять в том налоговом периоде, в котором операции по возврату авансовых платежей отражены (скорректированы) в бухгалтерском учете (Постановление от 25.06.2008 N Ф09-4526/08-С2).

Учитывая приведенные нормы законодательства в рассматриваемом случае возможны несколько вариантов учета.

Если между получением предоплаты и ее возвратом прошло менее 5 календарных дней (п. 3 ст. 168 НК РФ), то счет-фактуру в адрес покупателя можно не выставлять и не отражать в учете начисление НДС.

Если предоплата поступила и возвращена в течение одного квартала, выпишите счет-фактуру на аванс. За отсутствие счета-фактуры на аванс организацию могут оштрафовать на сумму от 5000 до 15 000 руб. (ст. 120, п. 3 ст. 168 НК РФ).

В книгах продаж и покупок этот счет-фактуру можно не регистрировать, так как ответственность за это не предусмотрена.

При этом на дату возврата предоплаты в учете следует сделать сторнировочную запить по ранее начисленному НДС на сумму НДС с возвращаемой предоплаты.

Если обязательства по возврату предоплаты возникли после оплаты начисленного НДС, то право на его возврат, в рассматриваемой ситуации, возникает или на дату подписания акта взаимозачета (при возврате предоплаты векселями третьих лиц: см. Письмо Минфина России от 01.04.2008 N 03-07-11/125), или на дату подписания договора новации с передачей собственного векселя (см. Определение ВАС РФ от 28.01.2008 N 15837/07).

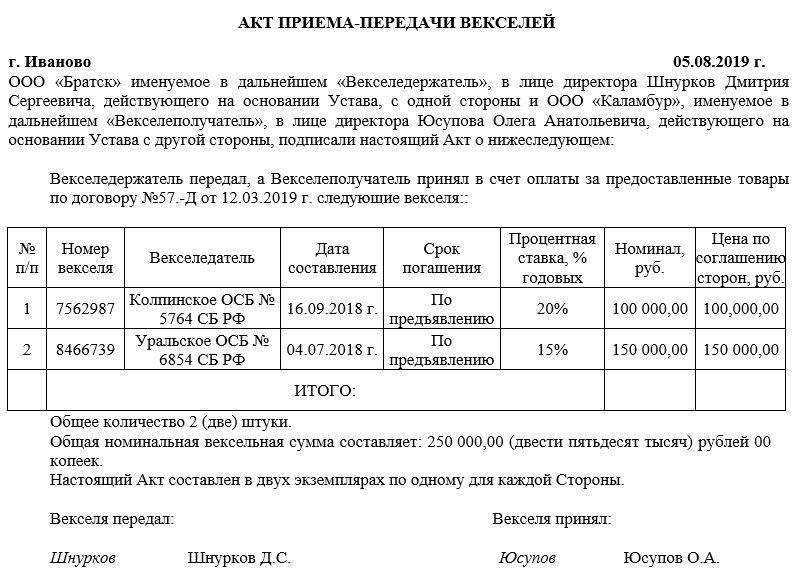

Акт приема-передачи векселей

Расчеты между организациями при помощи векселей происходят обычно в том случае, если договор, на основе которого строятся коммерческие отношения, предусматривает отсрочку платежа. Документ может использоваться в рамках исполнения любых договоров: договоров вексельного займа, договоров услуг, купли-продажи товарно-материальных ценностей, аренды и т.д.

Что это такое вексель, какие преимущества и недостатки он имеет

Под термином «вексель» скрывается ценная долговая бумага, дающая право ее предъявителю требовать прописанную в ней сумму.

Сумма – это долг, который должен быть возвращен в течение определенного документом срока и там, где указано в самом векселе (как правило, в каком-то конкретном кредитном учреждении).

Всего существует несколько типов векселей:

Основные преимущества векселя перед другими ценными бумагами – простота его выпуска и обращения. Есть только один момент, который необходимо учесть для выполнения условий договора при помощи векселя — предварительно заручиться согласием контрагента.

Вексель дает возможность сторонам производить расчеты без использования денежных средств, предоставляет право на отсрочку платежей; а в некоторых случаях позволяет минимизировать налогообложение.

Немаловажным плюсом является отсутствие после выпуска векселя штрафов и пеней по сделкам.

Наряду с этими бесспорными положительными моментами, векселя имеют и некоторые минусы:

Особенности передачи векселя

Для того, чтобы передать кому-либо собственный вексель, нужно

Если вексель передается в порядке исполнения какого-либо договора, в акте следует дать на него ссылку (указав номер и дату заключения).

Помимо сведений, которые будут касаться непосредственно векселя, акт в обязательном порядке должен содержать реквизиты обеих сторон (сведения из регистрационных бумаг организации или паспортные данные физического лица) – без них документ не станет юридически значимым.

Акт допустимо составлять не только лично, но и действуя через представителя. Однако в этом случае надо, чтобы доверенный человек имел на руках нотариально заверенную доверенность, копию которой необходимо приложить к акту (отметив ее наличие в самом документе).

Следует отметить, что в некоторых случаях передача векселя происходит в присутствии свидетелей – информация о них также должна быть внесена в акт, а сам документ должен быть ими завизирован.

На что обратить внимание при составлении акта о приеме-передаче векселя

Стандартного унифицированного образца акта приема-передачи векселей, обязательного к применению, нет, так что составители документа могут формировать его исходя из собственного представления в свободном виде или, если в организации есть собственный разработанный и утвержденный должным образом образец документа – по его форме. Обратить внимание нужно только на то, чтобы бланк по своему составу отвечал закрепленным правилам делопроизводства, а по содержанию включал в себя некоторые неизменные данные.

Акт условно состоит из трех частей: «шапки», основного раздела и заключения (подписей).

Заполнение шапки и основной части акта

В «шапку» вписывается:

Затем по структуре идет основная часть. В нее надо вписать субъекты, между которыми формируется акт (названия организаций и ФИО ее представителей, ФИО ИП или гражданина РФ и данные из документов, удостоверяющих личность)

Сведения о векселях рекомендуется оформлять в виде таблицы, в которую вносятся:

Здесь также можно указать любую информацию, которую стороны считают нужным внести в данный документ.

Под таблицей подводится итог: прописывается общее количество передаваемых векселей и их общая номинальная стоимость (оба значения цифрами и прописью).

Подписи сторон

Последняя часть акта должна содержать подписи обеих сторон (только оригинальные — применение факсимильных автографов, т.е. отпечатанных при помощи различного рода клише в таких бумагах запрещается), а также печати, но только тогда, когда их использование закреплено в локальных нормативно-правовых документах предприятия (это касается как ИП, так и юридических лиц).

Тонкости оформления

Оформление акта, так же как и его текст, целиком и полностью отдается на откуп составителю. Документ можно делать в рукописном виде или набирать на компьютере, на фирменном бланке или на обыкновенном чистом листе бумаги.

Акт всегда составляется как минимум в двух экземплярах — по одному для каждой из заинтересованных сторон, но при необходимости можно сделать и их заверенные копии. В случаях, когда акт формируется между юридическими лицами, информацию о нем нужно внести в журнал учета документации.

Как и сколько времени хранить документ

Акт о приеме-передаче векселя должен храниться в отдельной папке (если он является приложением к договору, то вместе с ним), там, куда нет доступа посторонних лиц. Срок хранения устанавливается либо законодательством РФ, либо внутренними нормативно-правовыми бумагами организации.

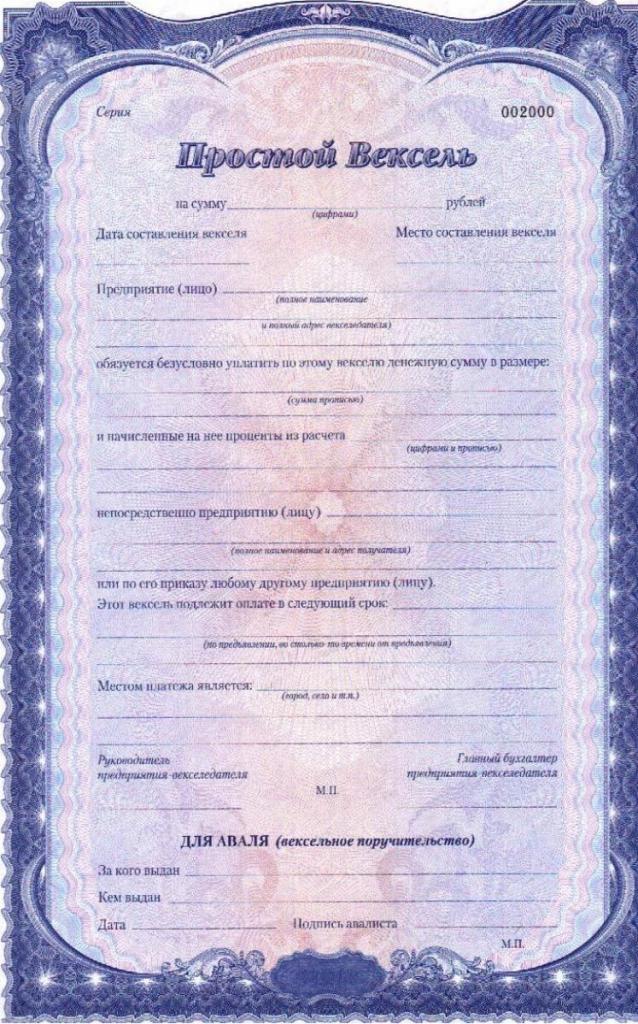

Простой вексель: бланк, заполнение, погашение

В отношениях между хозяйствующими субъектами могут использоваться различные финансовые инструменты. К таковым относятся ценные бумаги, среди которых особое место занимает простой вексель. Он может использоваться как физическим, так и юридическим лицом.

Правовой порядок заполнения и обращения бланка ценной бумаги, а также перечень необходимых реквизитов установлены еще в августе 1937 года Постановлением Центрального Исполнительного Комитета СССР и Совета Народных Комиссаров СССР № 104/1341 «О введении в действие положения о переводном и простом векселе». Это постановление утверждено в рамках Женевской Конвенции.

11 марта 1997 года был принят Федеральный закон № 48-ФЗ «О переводном и простом векселе». Он подтвердил, что указанное Постановление в Российской Федерации действует так же, как в Советском Союзе. Так что, вексель является ценной бумагой, давно и хорошо зарекомендовавшей себя, как инструмент товарно-денежных отношений.

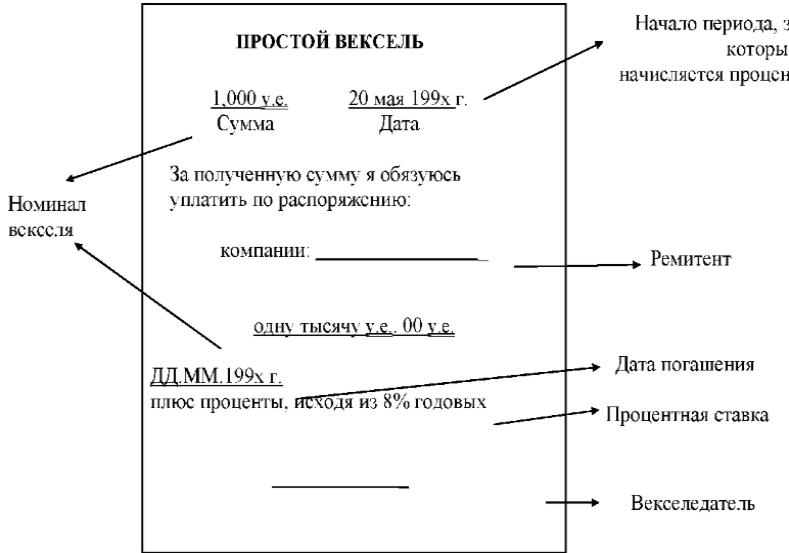

Что такое вексель

Вексель представляет собой ценную бумагу, удостоверяющую долговые обязательства. Проще всего объяснить значение понятия векселя, сравнив его с долговой распиской, написанной на специально изготовленном ценном бланке. Только расписка привязана к определенной сделке, а вексель служит для обозначения конкретного обязательства. В нем не указывается, за что должны быть переданы денежные средства, основной акцент ставится на то, сколько, когда и где будет передано денежных средств.

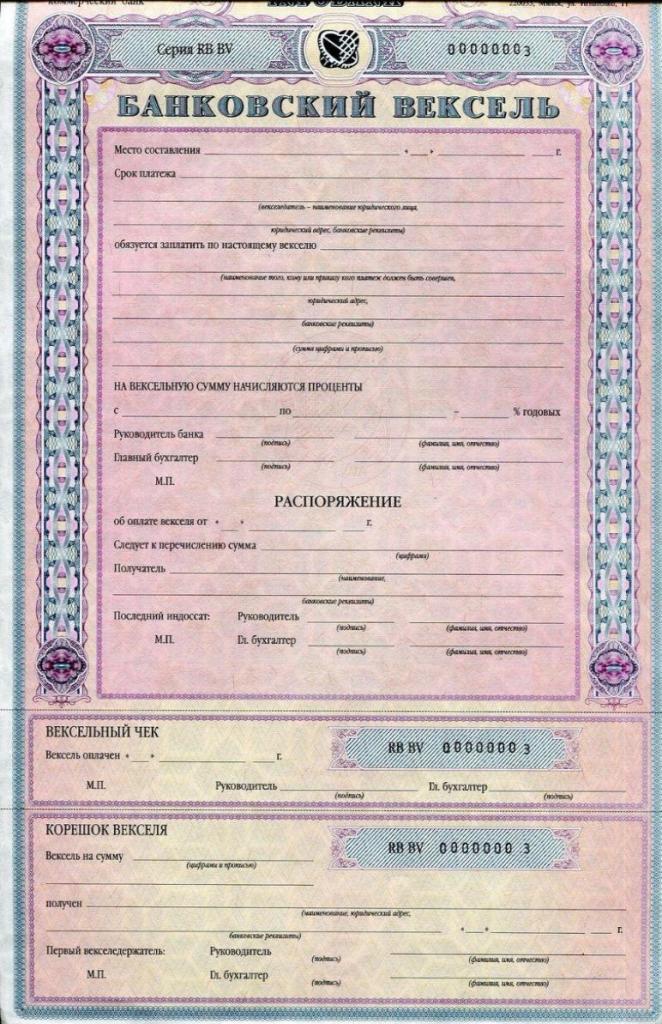

Вексель является ценной бумагой, поэтому может быть изготовлен только на бумаге, электронных аналогов не существует. Данный долговой документ можно напечатать или заполнить от руки на простой бумаге, указав все необходимые параметры долгового обязательства. Если сумма задолженности значительная, рекомендуется приобрести специализированные бланки, имеющие определенную степень защиты от подделки. Если на бланке векселя будет замечено наличие значительных дефектов, то подлинность долгового обязательства может быть подвергнута сомнению.

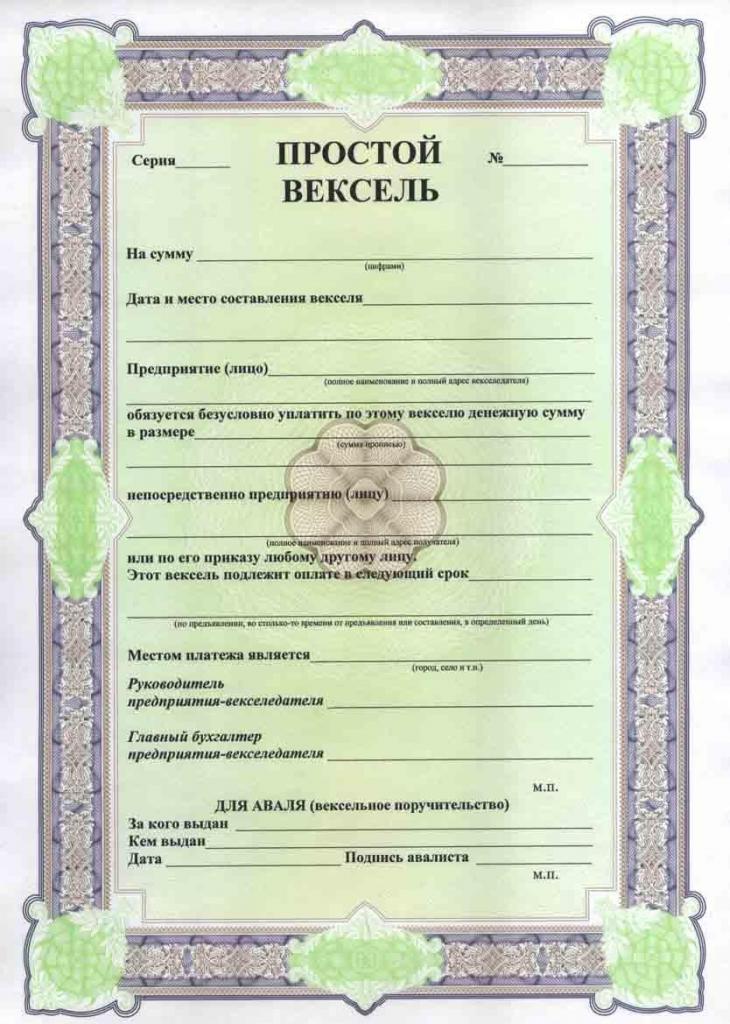

Порядок составления документа

Итак, вексель обязательно должен составляться на бумаге. Заполнение простого векселя не будет казаться сложной задачей, если знать, какие обязательные реквизиты должны быть указаны в нем.

Бланк долгового документа в обязательном порядке должен содержать следующие пункты:

Если какой-либо из реквизитов документа указан не точно, подлинность документа может быть оспорена. В случае, если один из реквизитов не указан вовсе, вексель не будет иметь юридической силы.

Срок совершения платежа

Срок, на который выдается простой вексель, устанавливается сторонами сделки по договоренности. Законодательством предусмотрена выдача сроком на:

Если бланк векселя содержит какой-либо иной срок, то такое долговое обязательство будет считаться недействительным.

Если срок платежа в документе не прописан, то обязательство должно быть исполнено по предъявлении.

Порядок расчетов по долговым обязательствам

Остановимся подробнее на схеме и правилах расчетов долговыми ценными бумагами. Как векселедателем, так и векселедержателем может быть юридическое или физическое лицо.

Первым действием, которым начинается расчет простыми векселями, является непосредственно выдача ценной бумаги покупателем в обеспечение оплаты в установленный срок в будущем поставщику за поставленный товар либо оказанную услугу.

Далее следует оказание услуги или поставка товара.

В оговоренный день векселедержатель простого векселя должен предъявить долговое обязательство к оплате.

В завершение следует погашение ценной бумаги, то есть полная оплата указанной в документе суммы денежных средств векселедателем. При этом, расплатившийся по векселю должник вправе потребовать от бывшего кредитора расписку в получении полной суммы оплаты. При погашении простого векселя на документе ставится надпись «погашено», а текст обязательства перечеркивается. Не допускается принуждать поставщика товарно-материальных ценностей либо услуг принять платеж по векселю ранее установленной в нем даты.

Вексель, выдаваемый юридическим лицом

Юридическое лицо, как хозяйствующий субъект, может стать векселедателем, выпустив долговой документ в обеспечение своих обязательств. При этом простой вексель юридического лица может стать платежным документом, обеспечивая взаиморасчет между покупателем и продавцом. Либо финансово-кредитным инструментом, когда юридическое лицо погашает задолженность за приобретенные товарно-материальные ценности, становясь должником по векселю.

В зависимости от обстоятельств и необходимости, векселедержатель может использовать простой вексель разными способами:

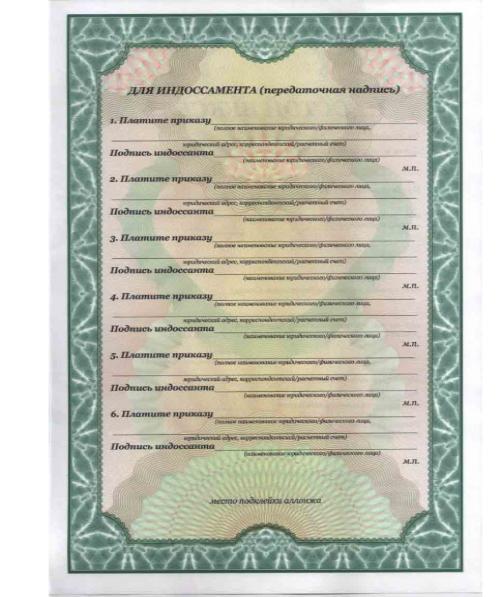

Что означает индоссамент векселя

Векселедержатель, как участник товарно-денежных отношений, может использовать чужое долговое обязательство в качестве платежного документа по собственным расчетам. При этом на бланке векселя, либо на дополнительном прикрепленном к бланку листе проставляется надпись об индоссаменте документа. Это специальная надпись, которая свидетельствует о том, что права требования по ценной бумаге полностью передаются другому лицу. На векселе буквально должно быть написано «уплатить в пользу».

Лицо, передающее вексель, именуется индоссантом. Организация, получающая право требования, носит название индоссата.

Передаточная надпись на векселе может быть двух видов:

Передаточная надпись не должна содержать ошибок и помарок. Неверные надписи зачеркиваются, а ниже указывается правильная формулировка.

Таких передаточных надписей может быть сколько угодно к моменту погашения простого векселя. В таком случае долговое обязательство исполняется перед фактическим владельцем ценной бумаги на момент наступления срока его оплаты.

Если индоссант не желает последующей передачи прав требования исполнения долгового обязательства, то при совершении индоссамента он должен проставить надпись «без оборота». Это будет запретом на передачу векселя в дальнейшем другому лицу.

Что такое аваль простого векселя

На бланке документа может быть проставлена надпись аваля. Это обеспечение исполнения платежа по векселю. Другими словами, это поручительство третьего лица в том, что ценная бумага будет погашена в соответствии с установленным сроком. Тот, кто поручается по векселю, называется авалистом. Это может быть любой хозяйствующий субъект, кроме векселедателя.

Для проставления аваля достаточно простой подписи авалиста на бланке векселя, либо на дополнительном прикрепленном листе, который называется аллонжем.

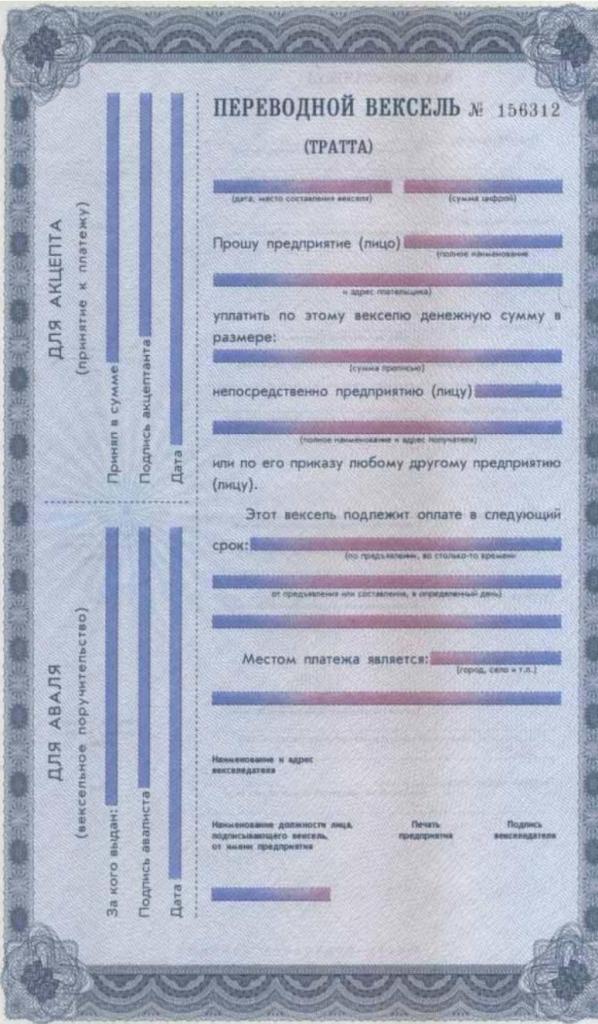

Какой вексель называется переводным

Основное отличие переводного векселя, называемого еще траттой, от простого состоит в том, что произвести платеж по векселю должен не сам векселедатель, а тот хозяйствующий субъект, который является должником перед ним. Иными словами, при расчетах с применением обычного векселя, изначально, при выдаче ценной бумаги, участниками товарно-материального оборота являются только два субъекта: должник и кредитор. При использовании для расчетов в хозяйственной деятельности переводного векселя, сторонами сделки становятся сразу три хозяйствующих субъекта:

Эмитент переводного векселя называется трассантом, плательщик по векселю носит название трассата, а выгодоприобретатель именуется ремитентом.

Таким образом, тратта позволяет переложить свои обязательства на своего должника. При этом кредитор хозяйствующего субъекта и его должник рассчитываются напрямую, минуя промежуточные расчеты. Для оплаты переводной вексель должен пройти процедуру акцепта.

Что называется акцептом векселя

Акцепт – это получение согласия плательщика по векселю произвести его погашение. Акцептование применяется только к переводным векселям, так как плательщик по нему до акцепта не знает о том, что обязан уплатить третьему лицу, а не своему кредитору.

Акцептование – согласие оплатить оговоренную в тратте сумму – подтверждается путем проставления в левом углу бланка документа надписи «акцептован» или «оплачу», а также указанием даты акцепта и подписи трассата.

Порядок составления тратты

Как и у обычного долгового обязательства, у переводной ценной бумаги существуют необходимые требования для составления. Обязательными реквизитами переводного векселя являются следующие:

Порядок заполнения тратты должен соответствовать тем же требованиям, что и оформление обычного долгового обязательства, рассмотренного выше.

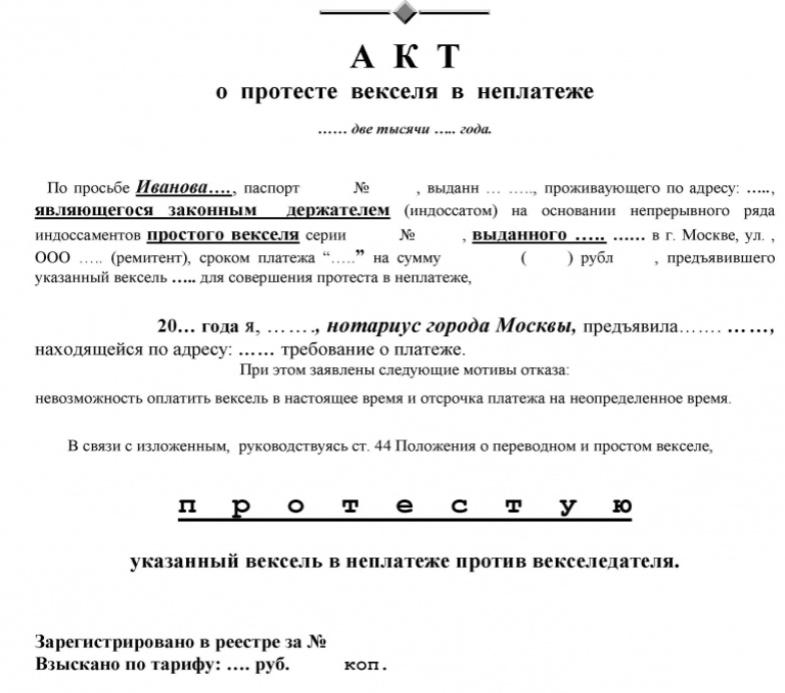

Что означает протест векселя

Протестом векселя является отказ векселедателя в платеже для простой долговой ценной бумаги, а также отказ в акцепте или платеже при использовании в расчетах переводного векселя.

Протест векселя обязательно удостоверяется публичным актом. Это действие может быть совершено только нотариусом в соответствии с действующим законодательством о нотариате.

Протест является досудебным удостоверением факта неисполнения плательщиком по векселю своих долговых обязательств, что приведет к наступлению определенных юридически значимых последствий.

В законодательстве о нотариате принято выделять три основных вида протеста векселя:

Существуют и другие виды протеста векселя. Это может быть:

Подводя итог вышесказанному, стоит отметить следующее. Простые и переводные вексели являются хорошо зарекомендовавшим себя финансовым инструментом. Они могут использоваться как для расчетов в сделках с товарно-материальными ценностями, так и для обеспечения платежеспособности заемщика в финансово-кредитной сфере. Наиболее надежным является вексель, поручителем по которому (авалистом) выступает банк. Любые операции с векселем, начиная от его составления и заканчивая взысканием задолженности в досудебном и судебном порядке, регламентируются действующим законодательством.