заявление на получение патента форма кнд 1150010

Заявление ИП о переходе на патентную систему: новый бланк 2021 и образец заполнения

Покупка патента – право ИП

По общему правилу применять ПСН можно в любое время. Для этого достаточно приобрести патент на определенный срок.

Предпринимателей, которые подали заявление на патент вместе с документами для регистрации, поставят на налоговый учет в качестве плательщиков ПСН с даты регистрации. Остальных ИП – в течение 5 рабочих дней после того, как ФНС получит заявление. Далее подробнее о выдаче патента.

Если ИП работает на упрощенке и не нарушает условия этого спецрежима, перейти на ПСН по тем же видам деятельности можно с начала следующего календарного года (п. 6 ст. 346.13, письмо ФНС от 20.09.2017 № СД-4-3/18795).

Если предприниматель планирует заниматься несколькими видами деятельности одновременно, он должен получить патент на каждый из них (письмо Минфина от 07.05.2019 № 03-11-11/33119). Хотя по бытовым услугам по схожим видам деятельности ИП вправе оформить один патент вместо нескольких. Это возможно, если согласно закону субъекта РФ размер потенциально возможного к получению годового дохода может определяться для групп (подгрупп) или отдельных видов деятельности, относящихся к бытовым услугам (подп. 2 п. 8 ст. 346.43 НК).

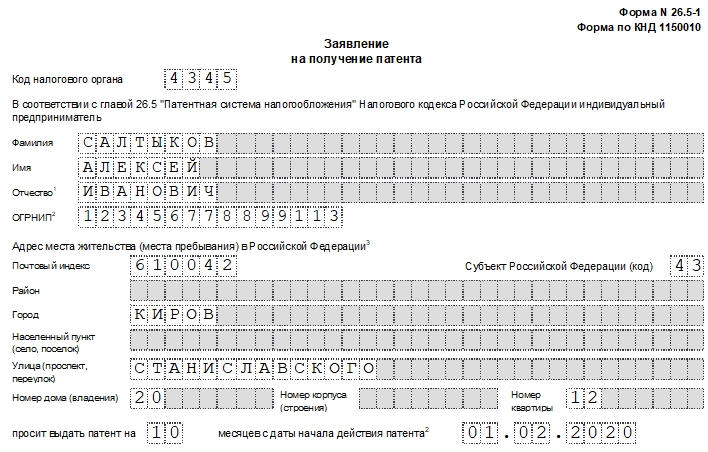

Новая форма заявления на патент 2021: образец

С 11 января 2021 года подавать заявление о переходе на патент нужно по форме, утвержденной приказом ФНС от 09.12.2020 № КЧ-7-3/891.

В новом бланке заявления на ПСН с 2021 года можно указать любую дату начала патента. Также учтены поправки с 2021 года. К примеру, новые лимиты площади для розницы и общепита.

Для патентов с 1 января 2021 года официальный срок – не позже 17 декабря 2020 года (п. 11 письма ФНС от 20.11.2020 № СД-4-3/19053). Но ФНС по собственной инициативе продлила установленный в НК РФ срок до 31 декабря 2020 года, чтобы с 2021 года на ПСН успели перейти как можно больше ИП, в т. ч. бывшие вмененщики (письмо от 09.12.2020 № СД-4-3/20310).

Также вы можете ознакомиться с образцом 2021 заполнения заявления на ПСН:

Приложение N 1. Заявление на получение патента (Форма N 26.5-1, форма по КНД 1150010)

к приказу ФНС России

от 09.12.2020 N КЧ-7-3/891@

См. данную машиночитаемую форму в формате TIF, рекомендованную ФНС России, размещенную на сайте АО «ГНИВЦ» www.gnivc.ru.

См. данную машиночитаемую форму в формате PDF, подготовленную на основании TIF-шаблона АО «ГНИВЦ» и доступную для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com).

Форма по КНД 1150010

на получение патента

Код налогового органа │ │ │ │ │

В соответствии с главой 26.5 «Патентная система налогообложения» Налогового

кодекса Российской Федерации индивидуальный предприниматель

просит выдать патент с │ │ │ │ │ │ │ │ │ │ │ по │ │ │ │ │ │ │ │ │ │ │

Заявление составлено на │ │ │ │ страницах с приложением копии │ │ │ │ листах

└─┴─┴─┘ документа (к заявлению └─┴─┴─┘

прилагается копия документа,

Достоверность и полноту сведений, │ Заполняется работником налогового

указанных в настоящем документе, │ органа

подтверждаю: │ Сведения о представлении заявления

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││на │ │ │ │ страницах с приложением

наличии) представителя полностью) │заявления └─┴─┘.└─┴─┘.└─┴─┴─┴─┘

Номер контактного телефона │

Подпись ______ Дата │ │ │ │ │ │ │ │ │ │ ││

Наименование и реквизиты документа, │

подтверждающего полномочия представителя│

в отношении осуществляемого им вида предпринимательской деятельности:

(наименование установленного законом субъекта Российской Федерации

вида предпринимательской деятельности)

Идентификационный код установленного законом субъекта ┌─┬─┬─┬─┬─┬─┐

Российской Федерации вида предпринимательской деятельности │ │ │ │ │ │ │

Указанный вид предпринимательской деятельности осуществляется:

┌─┬─┐ Средняя численность наемных работников или 0, если наемные работники

Индивидуальный предприниматель применяет налоговую ставку │ │ процентов,

(ссылка на норму закона субъекта Российской Федерации)

Заявление на получение патента

Некоторым предпринимателям бывает выгоднее выбрать патентную систему налогообложения (далее — ПСН) и купить патент, чем воспользоваться другими режимами. У ПСН есть свои преимущества. Чтобы зарегистрироваться в налоговой как налогоплательщик на данном режиме, нужно подать заявление на получение патента. Разберемся, как правильно внести сведения в бланк.

Коротко об особенностях ПСН

Режим предназначен только для ИП, срок действия — от 1 до 12 месяцев. ПСН заменяет сразу несколько налогов, и сумма его фиксированная. Применятся для 63 видов работ.

Важно! Вся информация о ПСН указана в главе 26.5 НК РФ.

Ограничения для получения патента таковы: не больше 15 сотрудников у ИП, прибыль не выше 60 млн рублей в год, и оплата должна поступить в ФНС в необходимые сроки. Не запрещено покупать патент на несколько видов деятельности.

Стоимость можно рассчитать по такой формуле: сумма= 6%*потенциально возможный доход ИП. Как понятно, 6% — размер налоговой ставки на патенте. Потенциальный доход устанавливают власти в регионах, и он может меняться с каждым годом.

Для перехода на этот режим налогообложения ИП должен подать заявление в ИФНС. Его форма определена законодательно приказом ФНС России от 11.07.2017 №ММВ-7-3/544@. Это форма №26.5-1, по КНД — №1150010. Ее можно заполнить от руки черной ручкой печатными буквами, ставя прочерки в пустых клетках, а можно на компьютере, в том числе в специальной программе.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы.

Лист 1

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

Правый нижний блок должен будет заполнить сотрудник ИФНС.

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Итак, что нужно заполнить:

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

Как и куда следует подавать заявление

Заявление нужно подавать по месту регистрации бизнеса ИП. Если предприниматель будет работать по месту проживания, то и подавать надо в ИФНС по месту проживания. Можно это сделать через личный кабинет с использованием ЭЦП, прийти и передать заявление лично, послать по почте или действовать через доверенное лицо.

Можно подавать документы одновременно с бумагами на регистрацию ИП.

Могут ли отказать в выдаче патента?

ФНС в течение 5 дней со дня получения документов должна принять решение об одобрении патента или отказе. Последний может быть в случаях, если вид деятельности не соответствует тем, что могут осуществляться на патенте, не оплачена нужная сумма, заявление заполнено неверно и т.д.

Поэтому, перед тем как писать заявление на получение патента, необходимо уточнить, подходит ли ваш бизнес под критерии для работы на ПСН.

Приложение N 1. Заявление на получение патента (Форма N 26.5-1, форма по КНД 1150010)

к приказу ФНС России

от 11.07.2017 N ММВ-7-3/544@

См. данную машиночитаемую форму в формате TIF, рекомендованную ФНС России, размещенную на сайте АО «ГНИВЦ» www.gnivc.ru.

См. данную машиночитаемую форму в формате PDF, подготовленную на основании TIF-шаблона АО «ГНИВЦ» и доступную для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com).

на получение патента

Код налогового органа │ │ │ │ │

В соответствии с главой 26.5 «Патентная система налогообложения» Налогового

кодекса Российской Федерации индивидуальный предприниматель

Адрес места жительства (места пребывания) в Российской Федерации

Почтовый │ │ │ │ │ │ │ Субъект Российской Федерации (код) │ │ │

Номер дома │ │ │ │ │ │ │ │ │ корпуса │ │ │ │ │ │ │ │ │ квар- │ │ │ │ │ │ │ │ │

просит выдать патент на │ │ │ месяцев с даты начала │ │ │ │ │ │ │ │ │ │ │

Заявление составлено на │ │ │ │ страницах с приложением копии │ │ │ │ листах

Достоверность и полноту сведений, │ Заполняется работником налогового

указанных в настоящем документе, │ органа

подтверждаю: │ Сведения о представлении заявления

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││на │ │ │ │ страницах с приложением

(фамилия, имя, отчество │представления │ │ │ │ │ │ │ │ │ │ │

представителя полностью) │заявления └─┴─┘.└─┴─┘.└─┴─┴─┴─┘

Номер контактного телефона │Зарегистри- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Подпись ______ Дата │ │ │ │ │ │ │ │ │ │ ││

Наименование и реквизиты документа, │

подтверждающего полномочия представителя│

Отчество указывается при наличии.

Не указывается в случае подачи заявления на получение патента

одновременно с документами, представляемыми при государственной регистрации

физического лица в качестве индивидуального предпринимателя.

Указывается в соответствии с записью в паспорте гражданина Российской

Федерации или ином документе, подтверждающем регистрацию по месту жительства. При

отсутствии места жительства в Российской Федерации указывается адрес места

пребывания в соответствии с записью в документе, подтверждающем регистрацию по

К заявлению прилагается копия документа, подтверждающего полномочия

в отношении осуществляемого им вида предпринимательской деятельности:

(наименование установленного законом субъекта Российской Федерации

вида предпринимательской деятельности)

Идентификационный код установленного законом субъекта ┌─┬─┬─┬─┬─┬─┐

Российской Федерации вида предпринимательской деятельности │ │ │ │ │ │ │

Указанный вид предпринимательской деятельности осуществляется:

┌─┬─┐ Средняя численность наемных работников или 0, если наемные работники

Индивидуальный предприниматель применяет налоговую ставку │ │ процентов,

(ссылка на норму закона субъекта Российской Федерации)

Заполняется только в случае, если индивидуальный предприниматель

применяет пониженную налоговую ставку, установленную законом Республики Крым и

города федерального значения Севастополя на территориях соответствующих субъектов

Российской Федерации, в соответствии с пунктом 2 статьи 346.50 Налогового кодекса

Российской Федерации, или налоговую ставку в размере 0 процентов, установленную

законом субъекта Российской Федерации согласно пункту 3 статьи 346.50 Налогового

кодекса Российской Федерации для индивидуальных предпринимателей, впервые

зарегистрированных после вступления в силу указанных законов и осуществляющих

предпринимательскую деятельность в производственной, социальной и (или) научной

сферах, а также в сфере бытовых услуг населению.

При отсутствии нормы закона субъекта Российской Федерации налоговая ставка

устанавливается в размере, предусмотренном пунктом 1 статьи 346.50 Налогового

Заявление на получение патента для ИП

Инструкция по заполнению формы 26.5-1

Новая форма заявления на патент

Форма N 26.5-1, утвержденная приказом ФНС России от 09.12.2020 N КЧ-7-3/891@ в формате WORD.

Порядок заполнения заявления на патент

Утвержденные приказом ФНС правила формления формы 26.5-1.

Список видов деятельности для патента

Документ, в котором можно узнать какая деятельность подпадает под патент и какой идентификационный код применяется.

Инструкция по заполнению заявления на патент

С 11 января 2021 г. вступил в силу Приказ ФНС от 09.12.2020 N КЧ-7-3/891@, которым утвержден новый бланк заявления на патент N 26.5-1.

Патентная система налогообложения подразумевает покупку патента, который заменяет все налоги. Патент выдается на срок от 1 месяца до 1 года, и его стоимость является фиксированной, то есть не зависит от доходов и расходов.

Каждый регион может самостоятельно устанавливать список видов деятельности, подходящих для получения патента. Поэтому перед тем, как заполнять заявление, убедитесь, что Ваш вид деятельности входит в данный перечень.

Для получения патента в налоговую инспекцию нужно предоставить заявление по форме 26.5-1, которая утверждена Приказом ФНС России от 09.12.2020 N КЧ-7-3/891@.

Форма 26.5-1 состоит из пяти страниц:

Первые две страницы заполняют все заявители, а остальные листы заполняются только при выборе соответствующего вида деятельности.

Титульный лист страница 1

Заполняя титульный лист, предприниматель указывает:

Далее необходимо указать дату начала и дату окончания действия патента. Если заявление подаётся одновременно с регистрацией ИП, то дата начала не указывается.

Затем проставляется на скольких страницах составлен документ.

В левой части бланка требуется указать цифровой код, обозначающий кто подает документ в налоговую:

Также напишите здесь номер телефона для связи. Дату представления заявления можно будет указать непосредственно в налоговой при подаче заявления.

Титульный лист страница 2

На втором листе в верхней части указывается ИНН предпринимателя и номер листа. Затем прописными буквами указывается наименование установленного законом субъекта РФ выбранного вида деятельности и его код согласно классификатору.

Необходимый идентификационный код можно уточнить в Классификаторе видов предпринимательской деятельности, который должен обновляться по мере издания субъектами РФ своих региональных законов.

Затем отмечается, будет ли осуществляться выбранная деятельность лично или с привлечением других работников. Если работники не привлекаются в графе о средней численности проставляется «0».

Далее указывается налоговая ставка, но только если она отличается от стандартной ставки 6%. В поле «ссылка на норму закона субъекта Российской Федерации» указывается подпункт, пункт, статья, дата принятия и номер закона субъекта РФ, установившего пониженную (нулевую) налоговую ставку.

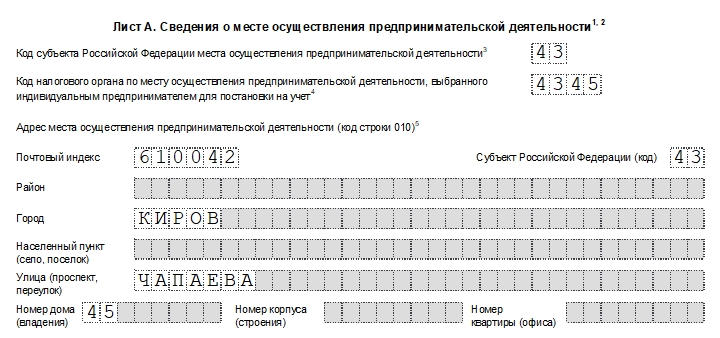

Порядок заполнения листа А

На листе А в верхней части снова указывается ИНН индивидуального предпринимателя и номер страницы. Затем нужно вписать адрес, где будет происходить деятельность.

Обязательно указывается код субъекта РФ, в одном заявлении можно указать не более одного кода.

Код налоговой указывают, когда ИП не имеет определенного места ведения деятельности и не состоит на учете в ИФНС того субъекта РФ, в котором планирует вести бизнес.

Если указывается код налоговой, то адрес соответственно не заполняется. Хотя если будет заполнен и код, и адрес на данном листе, отказа в выдаче патента не последует.

Адрес должен соответствовать Федеральной адресной системе (ФИАС). При заполнении адреса необходимо последовательно вписывать данные в предусмотренные поля. Если в ФИАС нет информации о соответствующем объекте, то такое поле остаётся незаполненным.

При ведении деятельности по нескольким адресам, заполняется соответствующее количество листов.

Заполнять лист «А» НЕ нужно для следующих видов деятельности:

Порядок заполнения листа Б

Заполняется только в случае осуществления видов деятельности, связанных с перевозками автомобильным или водным транспортом. При этом заполняется необходимое количество данных листов по каждому транспортному средству.

В поле «Код типа транспортного средства» указывается один из следующих кодов типов транспортного средства:

Далее укажите сведения о транспортном средстве согласно документу о регистрации и техническому паспорту ТС.

Порядок заполнения листа В

Заполняется при выборе одного из следующих видов деятельности:

При этом заполняется необходимое количество листов В по каждому объекту.

Перечень кодов вида объекта (код строки 010):

1. По сдаче в аренду (наём):

2. По розничной торговле, осуществляемой через объекты стационарной торговой сети:

3. По розничной торговле, осуществляемой через объекты стационарной торговой сети, не имеющие торговых залов:

4. По розничной торговле, осуществляемой через объекты нестационарной торговой сети:

5. По услугам общественного питания, оказываемым через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров:

6. Услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей:

7. По деятельности стоянок для транспортных средств:

В поле «Признак объекта» в зависимости от осуществляемого вида деятельности ИП указывает признак объекта:

Далее укажите площадь объекта и его адрес места нахождения.

Адрес места нахождения допускается не заполнять, если ИП планирует осуществлять развозную и разносную розничную торговлю, или услуги общественного питания, оказываемые через объекты, не имеющие зала обслуживания посетителей, в случае невозможности установления определенного адреса размещения такого объекта.