заявление на предоставление налогового вычета на ребенка инвалида

Образец заявления на вычет на ребенка-инвалида 2019

Как правильно написать заявление на вычет на ребенка инвалида? Люди, воспитывающие детей с ограниченными возможностями, как правило, знают о своем праве на получение стандартного налогового вычета в увеличенном размере. Однако теоретического знания об имеющейся возможности сэкономить на налоге недостаточно. Льготу нужно оформить. Образец заявления на вычет на ребенка инвалида по НДФЛ в 2019 году продемонстрируем в статье.

Нужна справка

Получение налогового вычета на ребенка с ограниченными возможностями связано с документальным оформлением. Право на вычет нужно подтвердить. Для этого к заявлению работник должен приложить документы, подтверждающие факт воспитания ребенка, имеющего серьезные проблемы со здоровьем.

Во-первых, понадобится общий документ, в котором содержится информация о происхождении ребенка и его связи с налогоплательщиком. Обычно им выступает свидетельство о рождении.

Во-вторых, это справка об инвалидности, которую выдают по результатам медико-социальной экспертизы. Именно этот документ является основанием для вычета на ребенка-инвалида. Оба этих документа нужно приложить к заявлению на вычет на ребенка инвалида 2019. Если нет справки из МСЭ, вычет получить не удастся.

По состоянию на 2019 год величина стандартного вычета на родного ребенка с ограниченными возможностями составляет 12 000 руб., а на приемного – 6 000 руб. Однако получение данного специального вычета не ставит крест на обычном. То есть помимо 12 000 руб. (6 000 руб.) работник может получать общий вычет:

Правомерность данного вывода подтверждается не только контролирующими органами, но судами.

Как написать

Теперь поговорим о том, как и когда написать заявление на вычет на ребенка инвалида в 2019 году. В компании может быть разработан бланк для подобных заявлений. В этом случае ничего выдумывать не придется. В такой ситуации работнику нужно обратиться в отдел кадров и озвучить желание написать заявление на детский вычет по ребенку-инвалиду.

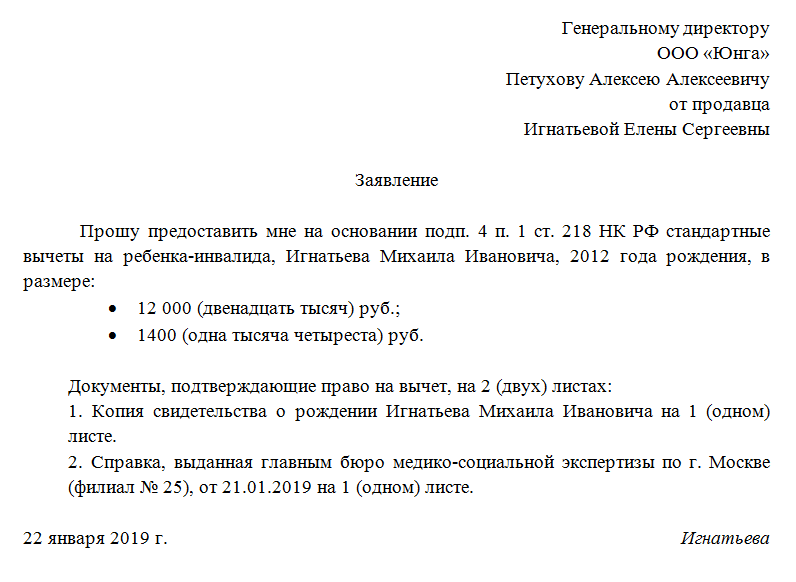

Если готового шаблона в организации (у ИП) нет, то документ можно составить в произвольной форме, воспользовавшись, например, образцом заявления на вычет на ребенка инвалида, подготовленным нашими специалистами.

Обратим внимание, что в нашем документе заявитель просит предоставить оба вида стандартных вычетов, полагающихся родителю (приемному родителю) ребенка с ограниченными возможностями.

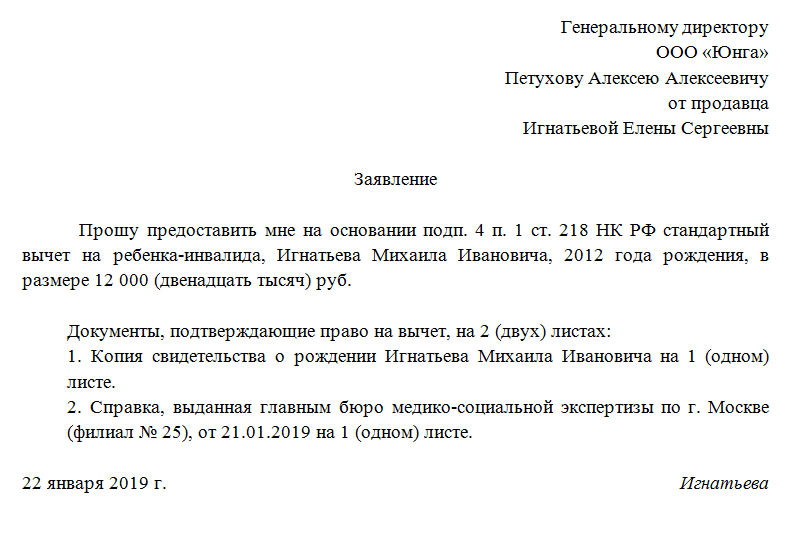

В случае если инвалидность наступила в середине года, заявление на вычет 1 400 руб. (3 000 руб.) может быть уже написано. В этом случае в документе следует заявить только о возникшем праве на дополнительный инвалидный вычет. В свою очередь, заявление на вычет на ребенка инвалида будет иметь другой вид:

В любом случае, составляя заявление, работник должен указать:

Документ адресуется руководителю организации и заверяется подписью заявителя.

Заявление на вычет по НДФЛ на ребенка-инвалида

Государство оказывает социальную помощь семьям с ребенком-инвалидом, одним из видов помощи является вычет по НДФЛ на ребенка-инвалида. Для получения вычета, родители (усыновители, опекуны) обязаны написать заявление своему работодателю.

Содержание статьи

Когда пишется заявление на получение вычета по НДФЛ

Несовершеннолетнему ребенку не присваивается группа инвалидности. Ребенок с установленной инвалидностью имеет статус ребенок-инвалид.

Данную льготу родитель может получать только на одном месте работы. Если родитель работает в нескольких местах, то он сам вправе выбрать работодателя, у которого он воспользуется данным вычетом. Если родитель использует данную льготу одновременно на всех местах работы, то позднее полученную сумму нужно будет вернуть.

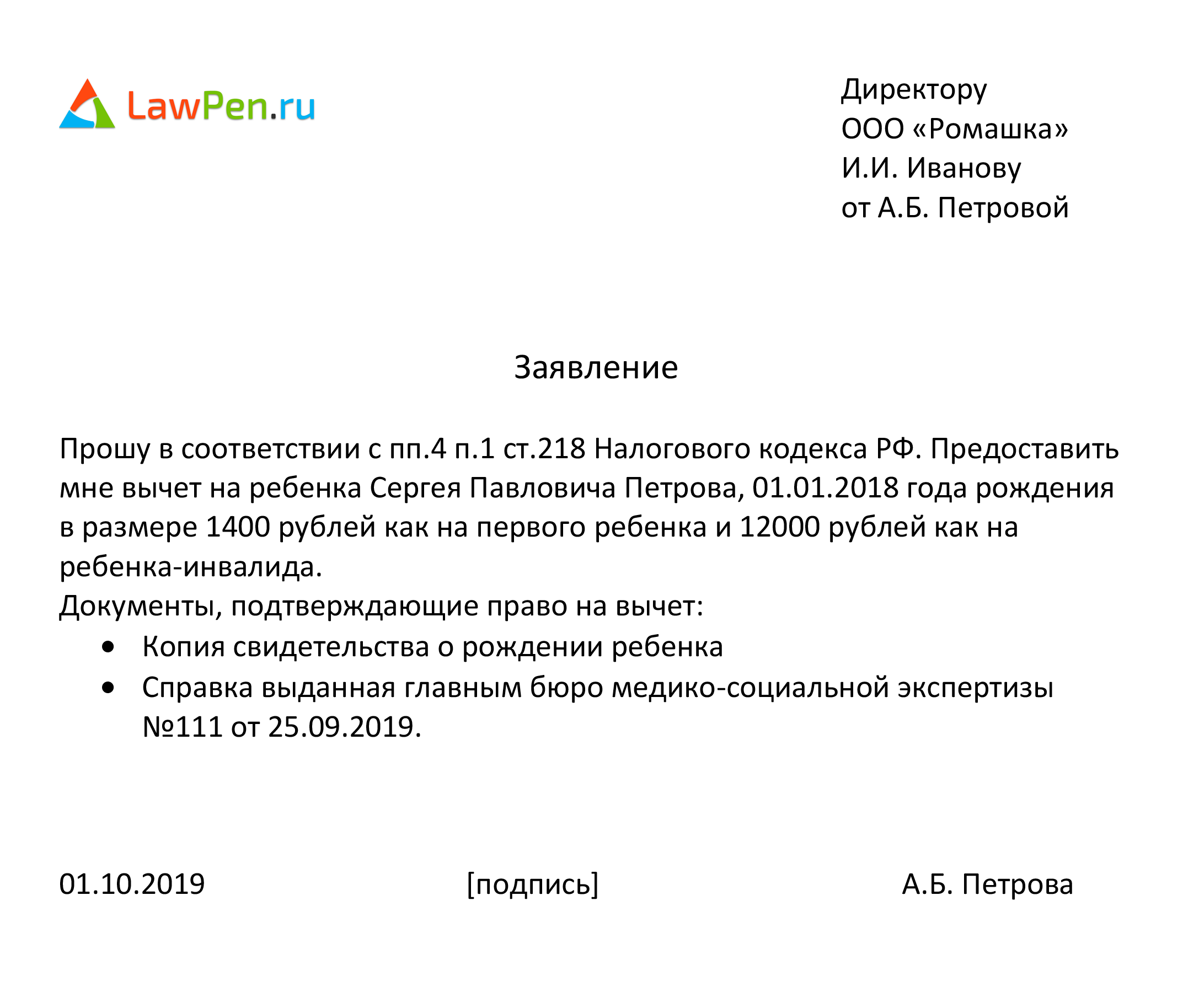

Как написать заявление на вычет на ребенка-инвалида

Заявление пишется в свободной форме, на имя руководителя организации с указанием даты подписания и подписи заявителя. Текст заявления содержит просьбу предоставить налоговый вычет по НДФЛ на всех детей, с указанием их ФИО и даты рождения. Также в тексте нужно сообщить об инвалидности ребенка. Кроме текста указывает список приложенных документов.

Заявление на вычет на ребенка-инвалида

Какие документы нужны для получения льготы на ребенка-инвалида

Для получения налогового вычета, родитель должен предоставить работодателю следующий пакет документов:

В некоторых случаях, работодатель может запросить у родителя дополнительные документы, например:

С какой суммы происходит освобождение от уплаты НДФЛ

Дополнительно к стандартному вычету, если ребенок родился инвалидом или получил инвалидность, действует дополнительный вычет (НК РФ ст.218):

Льгота предоставляется до совершеннолетия ребенка или до 24 лет, если он студент (асперант, ординатор, интерн) очной формы обучения и является инвалидом 1 или 2 группы.

Данная льгота не зависит от оформления другой социальной помощи.

Пример:

Если в семье 3 ребенка, при этом один из детей имеет статус ребенок-инвалид, то родители могут рассчитывать на ежемесячную льготу в размере:

Общий вычет на всех детей: 1 400 + 1 400 + 3 000 + 12 000 = 17 800 рублей.

Таким образом оба родителя ежемесячно в бюджет семьи получат: 2 x 17 800 x 13% = 4 628,00 рублей.

Налоговый кодекс явно не указывает, нужно складывать стандартный и дополнительный вычет по НДФЛ или выбирать один из них. Но письмо Минфина от 20.03.2017 №03-04-06/15803, говорит, что эти две суммы нужно складывать.

Получение вычета по НДФЛ в двойном размере

Если ребенок-инвалид имеет одного родителя (усыновителя, опекуна или попечителя), то родитель может получить удвоенный вычет по НДФЛ. Также двойной вычет может получить родитель, если второй родитель откажется от этого права.

Налоговый вычет предоставляется только официально трудоустроенным родителям. Обращаться за вычетом следует по месту работы. Родитель не может отказаться от льготы в пользу другого родителя, если он:

Данное право сохраняется, пока гражданин не заключит брак, тогда вычет может получить второй супруг, но при этом теряется возможность получить вычет в двойном размере.

При разводе, если второй супруг отказался от ребенка, то гражданин может подать заявление на двойной вычет.

Получение льготы через налоговую инспекцию

Если гражданин не знал про вычет на ребенка и не воспользовался данной льготой, он может обратиться в налоговую инспекцию и получить его. Для этого нужно обратится в местную ФНС и предоставить следующие документы:

Для получения денег по льготе за прошлый год, нужно подать документы до 30 апреля текущего года.

Прекращение льгот

Право на льготу прекращается, если:

Советы юриста

При возникновении конфликтой ситуации или вопроса юридического характера, люди в первую очередь обращаются в Интернет. Однако найти ответ на конкретный вопрос достаточно сложно, так как на сайтах чаще всего описаны типовые ситуации.

Кроме того, найденое решение:

Иногда, не найдя решение проблемы, проблему отодвигают на второй план, в некоторых случаях это лишь усугубляет ситуацию.

Не откладывайте проблему, звоните нам, консультация бесплатно: 8 800 301 64 35 (бесплатный звонок по РФ)

Либо закажите обратный звонок через форму обратной связи.

Наши юристы подскажут как решить или правильно действовать в конкретной ситуации. Также помощь юриста может состоять в бесплатном предоставлении типовых образцов документов, например: жалобы, договора, претензии или искового заявления.

Все наши юристы имеют высшее образование в области права и ведут практическую деятельность.

Налоговый вычет на ребёнка в 2018 году

Законодательство регламентирует некоторые виды доходов граждан, которые вычитаются из общей суммы при налогообложении. Налоговые вычеты не облагаются обычной ставкой НДФЛ 13%, если они относятся к стандартным.

Суммы, вычитаемые за детей, представляют собой стандартные налоговые вычеты. Это значит, что такая форма снижения налоговой нагрузки будет действовать постоянно, пока сохраняется исходный статус налогоплательщика (в данном случае, получение облагаемого налогом дохода и наличие одного или нескольких будущих наследников).

Кому можно производить этот вычет

Статья 218 Налогового кодекса РФ прописывает порядок назначения и вычисления налоговых льгот, в том числе и «детских» вычетов. Согласно закону, налоговый вычет на ребенка – это денежная сумма, обозначенная в нормативных актах, с которой не будет взиматься 13% по НДФЛ (подоходному налогу).

Право осуществить этот вычет имеет каждый из:

Право получить эту налоговую льготу признается при наличии одного или нескольких отпрысков в возрасте до 18 лет или старше (до 24 лет), если старший ребенок учится на стационаре в качестве:

К СВЕДЕНИЮ! Очная форма обучения допускается не только в учебном заведении РФ, но и за рубежом. Обучение в магистратуре в качестве получения первого высшего образования не будет препятствием для назначения налогового вычета (естественно, если ребенок проходит по возрастному критерию).

Независимо от возраста, отдельный налоговый вычет будет начислен на детей-инвалидов.

Первый, второй, третий… Сколько вычитаем?

Налоговый вычет назначается отдельно на каждого ребенка, подходящего по возрастным критериям. На ребенка рожденного первым или вторым, он составляет одинаковую сумму, а именно 1400 руб. Если на попечении налогоплательщика трое и больше малышей или подпадающих под вычет детей постарше, то на каждого отпрыска младше второго будет начислен вычет на сумму 3000 руб. Суммы, предназначенные на каждого из них, складываются.

Учет количества детей производится по старшинству, то есть в хронологическом порядке их появления на свет. При этом не важен возраст старших детей и их статус. Например, самому старшему уже более 18 и он не обучается на очном отделении, то есть не подпадает под налоговый вычет, а всего в семье трое детей. В таком случае, младший, не достигший этого возраста, все равно является третьим ребенком, которому положен вычет уже в большей сумме – 3000 руб.

ВАЖНО! В трагических случаях смерти детей их номер по старшинству не изменяется: каждый живой ребенок все равно продолжает считаться тем же по счету, каким он стал в момент появления на свет. Если новые дети появились у супругов в другом браке, они уже не будут считаться первыми: хронологический порядок рождения сохраняется.

Ребенок-инвалид предоставляет право произвести вычет в следующих пределах:

ОБРАТИТЕ ВНИМАНИЕ! Приведенные суммы денежных средств – это не деньги, которые будут возвращены плательщику налогов, имеющему детей. С этих средств просто не будет взиматься дополнительные 13%, приходящиеся на НДФЛ. Например, гражданин, имеющий двоих несовершеннолетних детей, получит налоговую льготу (1400 + 1400) х 0,13 = 364 руб. На эту сумму станет легче его налоговое бремя.

Возможность самостоятельно произвести калькуляцию налогового вычета с помощью онлайн-сервиса есть у пользователей официального сайта ФНС. Для расчета нужно будет ввести в специальные поля исходные данные:

Двойной размер вычета

Когда родитель всего один

В законодательных актах термина «единственный родитель» нет. Мать-одиночка (реже отец) считается единственным родителем по закону, если это доказано в таких документах:

ВНИМАНИЕ! Незарегистрированный брак не может быть основанием для признания родителя одиночкой.

Если родитель-одиночка зарегистрировал брак, он уже не будет иметь права получать увеличенный вдвое налоговый вычет, поскольку перестал быть единственным попечителем своего ребенка. Зато право на эту льготу автоматически приобретает новый супруг.

Предел, установленный для дохода при начислении вычета

Большой доход снимает с граждан право налоговых льгот по наличию детей. Если сумма дохода гражданина превысила установленную государством, он сам имеет финансовую возможность отвечать за обеспечение ребенка, поэтому нет оснований снижать его налоговое бремя. До 2016 года граждане, получившие более 280 тыс. руб., не имели возможности осуществить детский налоговый вычет. В 2016 году эта сумма была изменена, и на сегодня составляет 350 тыс. руб.

Время, за которое рассчитывается полученный доход, начинает учитываться с начала налогового периода, а именно календарного года. Как только сумма по нарастающей в тот или иной месяц месяц достигла законного предела, за последующие месяцы вычет начисляться уже не будет.

Документы для налогового вычета на ребёнка

Если родители ребенка официально трудоустроены, то их работодатель сам подает необходимые бумаги в соответствующий налоговый орган. Граждане просто получат заработную плату в соответствии со всеми удержанными налогами и произведенными вычетами. Нужные документы предоставляются сотрудниками в отдел кадров или бухгалтерию по их месту работы.

Для стандартного «детского» налогового вычета понадобятся:

ДОПОЛНИТЕЛЬНО! Если родители разведены или их брак не был зарегистрирован, то второй родитель может получить вычет, если документально докажет, что участвует в обеспечении своего отпрыска: для этого ему нужно предоставить соглашение о выплате алиментов или справку о регистрации по одному месту жительства с ребенком. Действительно также решение суда об определении того лица, с кем остается ребенок в случае развода родителей.

Для «двойного» вычета к этим документам добавляется:

Ответственность налогоплательщика

Работодатель берет на себя все обязательства по подаче документов в налоговую, расчету и начислению положенных выплат, в их число входят и налоговые вычеты. Такую обязанность предусматривает выполняемая им функция налогового агента, которую работодатель исполняет в отношении сотрудников.

Но все свои действия работодатель производит, основываясь на сведениях и документах, полученных непосредственно от сотрудника. Если работодатель добросовестно исполнил свои обязанности, а потом выяснилось, что сотрудником были предоставлены ложные данные и/или фиктивные документы, ответственность за такое деяние (а иногда предусмотрена и уголовная) ляжет на самого налогоплательщика – наемного сотрудника, а не его работодателя.

С какого времени начисляют вычет?

Расчетным периодом считается календарный год, поэтому налоговая льгота, касающаяся вычета по подоходному налогу за детей, будет начисляться с начала года. При этом не учитывается, в каком именно месяце в налоговый орган было предоставлено заявление, декларация и остальной пакет документов.

2017 год внес некоторые коррективы: теперь начало года начисления вычетов будет считаться с месяца, в котором рожден ребенок, либо с того дня, когда он был усыновлен или была установлена опека. Если сотрудник, у которого имеются дети, трудоустроился, уже имея их, то новый работодатель начнет насчитывать положенные льготы, начиная с месяца трудоустройства, при этом принимая во внимание доходы, полученные непосредственно на новом месте.

Не получили положенный вычет?

Случается, что налогоплательщик по тем или иным причинам в течение года не получил положенную ему налоговую льготу на своих детей. А может быть, ему начислили этот вычет не полностью: случаются ошибки и у налоговых агентов. Это вовсе не означает, что возможность вычета для него потеряна.

В наступившем году у него есть возможность вернуть часть суммы в размере вычета с уже уплаченного налога.

Главное, вовремя подать в налоговую декларацию и полагающиеся документы для возврата средств по НДФЛ:

Финальные сроки вычетов

Если ребенку в текущем году исполняется 18, при этом он не обучается очно, то стандартный налоговый вычет будет положен до конца этого календарного года (месяц рождения значения не имеет).

Студент очного отделения до 24 лет даст право на вычет своим родителям на срок:

ОБРАТИТЕ ВНИМАНИЕ! В трагическом случае смерти ребенка сниженная налоговая ставка сохраняется за его родителями до конца календарного года.

Заявление на предоставление вычета

Лучше всего, если на предприятии имеются готовые бланки заявлений, в которые нужно только вписать индивидуальные данные, а необходимые вычеты нужно будет отметить «флажками», тогда никакой из них не окажется забытым.

Однако, допускается и свободная форма заявления, ведь строго установленных образцов на этот счет не существует.

Пример заявления на стандартный налоговый вычет на детей

Директору ООО «Домострой»

от кладовщицы Розановой Р.Л.

ЗАЯВЛЕНИЕ

Прошу при определении налоговой базы предоставить мне ежемесячные стандартные налоговые вычеты по налогам на доходы физических лиц на моих детей Розанову А.Д. ( 21 год, студентка дневной формы обучения), Розанова О.Д. (10 лет).

К заявлению прилагаю:

14.01.2015 г. Р.Л.Розанова

Пример заявления на предоставление налогового вычета в двойном размере

Директору ООО «Восход»

от Зеленцовой Т.И.,

старшего экономиста,

ИНН 36678398000,

проживающей по адресу

г.Москва, Зеленый проспект,

д. 26, кв. 194

ЗАЯВЛЕНИЕ

Прошу предоставить мне стандартный налоговый вычет по налогу на доходы физических лиц на моих детей Зеленцова М.П. (13.04.2005 г.), Зеленцову Е.П. (06.07.2008 г.), Зеленцову А.П. (18.10.2012 г.) в удвоенном размере (основание – пп.4 п.1 ст.218 Налогового Кодекса Российской Федерации) в связи с тем, что мой супруг Зеленцов П.И. скончался в 23.11.2016 г.

К заявлению прилагаю следующие документы:

Виды стандартных налоговых вычетов

Стандартный вычет — сумма, на которую можно уменьшить налоговую базу при расчете НДФЛ наиболее простым способом: прямо по месту работы.

Видов этого вычета 2 (п. 1 ст. 218 НК РФ):

Об иных видах вычетов, предоставляемых в связи с наличием детей, читайте здесь.

Как получить стандартный вычет

Его дают по одному из мест работы (п. 3 ст. 218 НК РФ). Для этого заинтересованное в вычете лицо представляет в бухгалтерию заявление на стандартный налоговый вычет с копиями документов, дающих право на него.

Указанные 2 вида вычетов можно применять одновременно (п. 2 ст. 218 НК РФ). В этом случае заявлений на стандартный налоговый вычет нужно 2 — каждое со своим комплектом копий документов-оснований.

Если человек, имеющий ребенка, трудоустроился не с начала года, то к его заявлению на стандартный налоговый вычет бухгалтерия потребует справку 2-НДФЛ с предыдущего места работы (если оно было в текущем году), чтобы правильно определить объем допустимого для этого вычета дохода за год.

Детский вычет может быть двойным, если человек, содержащий ребенка, одинок или 2 родитель отказался от вычетов в его пользу. Факты одиночества и отказа также должны иметь документальное подтверждение.

Заявление на вычет: правила оформления

Заявление на стандартный налоговый вычет пишется в произвольной форме с соблюдением обычных требований к такого рода документам:

Заявление на налоговый вычет на ребенка достаточно оформить 1 раз. При появлении дополнительных оснований (например, рождении следующего ребенка) пишется еще 1 заявление. На новом месте работы также потребуется новое заявление.

Может ли работодатель предоставить стандартный налоговый вычет при отсутствии заявления? Ответ неоднозначный. Есть две точки зрения. Аргументы к каждой позиции рассмотрели эксперты КонсультантПлюс. Оформите пробный доступ к К+ бесплатно и переходите к подборке.

Образец заявления на стандартный налоговый вычет вы можете скачать на нашем сайте по ссылке ниже:

Что делать, если вычет не получен вовремя

Если по каким-либо причинам работник не воспользовался вычетами своевременно, он даже после увольнения может обратиться к работодателю с заявлением о перерасчете и возврате налога (п. 1 ст. 231 НК РФ) либо написать аналогичное заявление в ИФНС (п. 4 ст. 218 и п. 6 ст. 78 НК РФ). В последнем случае, помимо документов-оснований, придется также представить декларацию 3-НДФЛ со справками 2-НДФЛ со всех мест работы за нужный год (или годы).

Итоги

Стандартные вычеты, каждый из которых имеет свой определенный размер, делятся на 2 вида:

Размер детского вычета зависит от очередности ребенка и наличия у него инвалидности. В последнем случае также играет роль то, кем именно получатель вычета приходится ребенку.

Для получения каждого вида вычета работодателю подается отдельное заявление произвольной формы, сопровождаемое документами, подтверждающими право на предоставление вычета того или иного размера.

Как написать заявление на вычеты на детей

Кто может написать

Написать заявку на «детский» вычет (используя код налогового вычета 126 и 127) может каждый из супругов, опекун, усыновитель, супруг или супруга усыновителя, попечитель. Налоговое послабление с кодом 126 — это льгота по НДФЛ на первого ребенка, соответственно, код вычета 127 — на второго. Право на уменьшение НДФЛ по детям предоставляется на каждого малыша со дня его рождения, усыновления, установления опеки или попечения и до 18 лет (до 24, если он обучается в учебном заведении очно, или до вступления его в брак).

Как написать

Для получения льготы потребуется составить заявку. Установленной формы бланка в 2020 году нет. Обычно бухгалтерия предоставляет свой готовый бланк, в который и нужно будет внести все требуемые данные. Но если такого бланка нет, то в заявлении необходимо указать следующее.

Далее нужно написать заголовок документа: Заявление — и ниже просьбу о предоставлении послабления.

Приложить копии свидетельств о рождении.

Указать дату и поставить подпись заявителя.

Заявление (код вычета 126 и 127) может выглядеть так:

Не имеет никакого значения, как написано заявление: от руки либо машинописным текстом.

Если так получилось, что работник не подал документы вовремя, то вернуть лишний уплаченный НДФЛ можно из бюджета, отправив в налоговую инспекцию декларацию 3-НДФЛ. Она подается ежегодно до 30 апреля года, следующего за отчетным, до прекращения права на получение льготы.

Ежегодная подача заявления не предусмотрена, но бухгалтер может попросить переписать документ, если:

И чтобы не заниматься переписыванием и сбором документов еще раз, можно написать бессрочное заявление.

Если сотрудник в отчетном году уже пользовался льготой, то при поступлении на новое место работы он должен предоставить справку 2-НДФЛ с предыдущего места работы. Кроме того в перечень предоставляемых документов могут входить:

Могут ли два родителя написать заявку одновременно

Если оба супруга трудятся и платят с зарплаты НДФЛ, то они оба имеют возможность получить эту льготу. Важно отметить, что не имеет никакого значения, работают родители в одной организации или в разных.

Рассмотрим варианты, когда можно получить двойное налоговое послабление.

Двойное снижение налогооблагаемой базы

В случае когда один из супругов на данный момент безработный, то он имеет право отказаться от льготы по НДФЛ в пользу второго. Тогда в пакет документов при оформлении работающему родителю нужно вложить справку с места работы супруга, что он не получает послабление, и написать непосредственный отказ от него.

Если у ребенка остался один родитель, то он имеет право на льготу в двойном объеме. Она будет действовать до момента, пока родитель не вступит в новый брак или же отпрыск не достигнет определенного возраста.

Один из супругов может отказаться от послабления в пользу другого. Такое же право есть у приемных мамы и папы.

При этом должны соблюдаться два условия:

Второй родитель обязан предоставить справку 2-НДФЛ с места работы, и ее придется предоставлять ежемесячно. А вот у опекунов и попечителей такого права нет.

Размер вычета

Размер зависит от количества детей в семье. За первого, а также второго — 1400 рублей, за третьего и далее — 3000 рублей. Если ребенок инвалид, то для родителей налог уменьшается на 12 000 рубей. Для усыновителя, опекуна, попечителя — на 6000 рублей.