заявление на возмещение транспортных расходов сотруднику образец

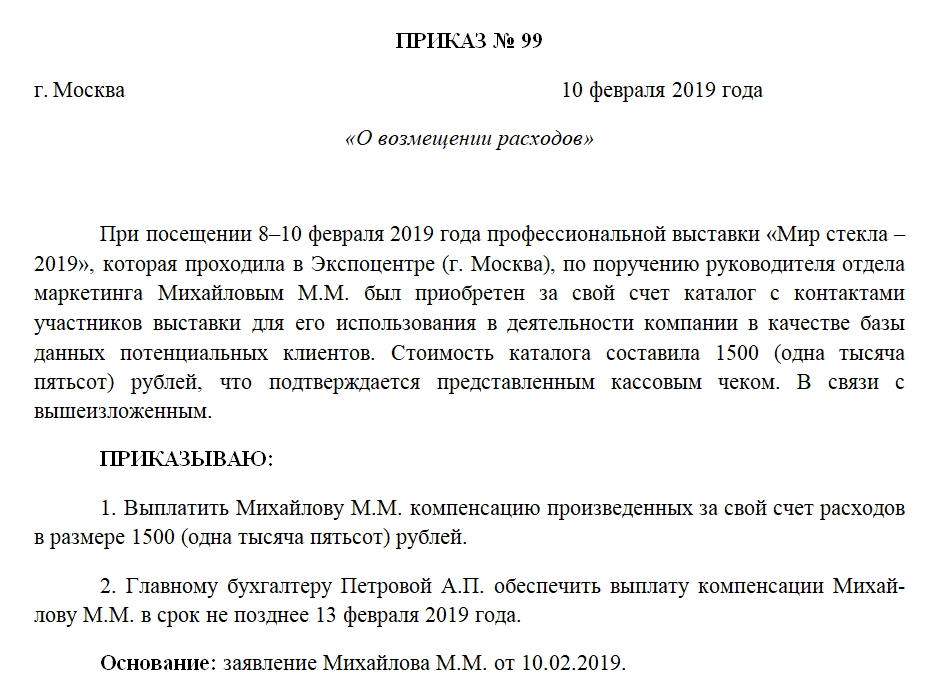

Приказ о возмещении расходов сотруднику

Приказ о возмещении расходов сотруднику — это официальное распоряжение директора. На основании документа работнику возмещаются все финансовые средства, которые были потрачены им из собственного кармана на нужды компании в период нахождения в командировке или в других обстоятельствах.

Что должно быть отображено

В шапке документа должно содержаться следующее:

В самом тексте должна быть указана следующая информация:

Гарантии для кадров организации

В статье 167 ТК РФ прописаны немаловажные моменты, на которые стоит обратить внимание, когда составляется приказ. Если компания решила отправить своего работника в командировку, то за ним в обязательном порядке сохраняются должность и среднемесячная оплата труда, кроме того, организация должна компенсировать все затраты.

Из вышесказанного следует, что для кадров организации (которые были отправлены в служебную командировку) установлены следующие гарантии:

Какие расходы должна компенсировать организация

Опираясь на статью 168 ТК РФ, организация, решившая отправить кого-либо из своего рабочего персонала в командировку, должна в обязательном порядке компенсировать:

Обратите внимание! Приказ о возмещение расходов должен оформляться только после того, как сотрудник приехал из командировки.

Сколько лет хранится документ в архиве

В архиве любой организации приказы хранятся:

В первом случае хранятся те приказы, в которых сотрудники были отправлены директором в международные командировки и командировки по РФ, срок которых составляет не более 10 дней. А что касается второго случая, то столько времени хранятся такие приказы о возмещении расходов, в которых было указано, что сотрудник отправляется:

Требования, которые необходимо соблюдать при заполнении документа

Во время составления приказа специалист должен соблюдать следующие требования:

Ошибки, которые допускаются во время заполнения документа

Чаще всего, заполняя приказ, специалист может допустить такие ошибки:

Как исправить допущенные ошибки

Если в документе была обнаружена ошибка, то необходимо выполнить следующее:

Заключение

Итак, если сотрудник потратил свои денежные средства на нужды организации во время служебной командировки, то компания обязана возместить ему все. Для этого необходимо правильно и грамотно составить приказ. В нем фиксируется максимальная денежная сумма, которую работник потратил из своего кармана на нужды компании. Но перед тем как издать приказ, работник в течение двух недель должен подать заявление о возмещении расходов вместе с подтверждающими документами.

Порядок возмещения транспортных расходов сотрудников

Что такое компенсация, и какие расходы персонала относятся к транспортным?

В штате большинства компаний работают сотрудники, функционал которых связан с поездками. Это могут быть водители, курьеры, торговые агенты, менеджеры, а также офисные работники. Например, кассиру периодически нужно сдавать денежные средства в банк, а бухгалтеру – представлять документы в инспекцию. Такие издержки должны компенсироваться работодателем.

Компенсация – денежная выплата, которая связана с возмещением сотруднику затрат, возникших при выполнении его трудовых обязанностей (ст. 164 ТК РФ).

К транспортным издержкам, которые подлежат возмещению работникам, относятся:

Работодатель вправе компенсировать сотрудникам стоимость проезда к месту работы. О нюансах, сроках и рисках таких выплат узнайте в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Если же работа сотрудника имеет разъездной характер, то работодатель должен возместить и затраты на аренду жилого помещения, и затраты на проезд, суточные и иные издержки, предусмотренные ст. 168.1 ТК РФ.

Приказ, заявление о компенсации и иные документы для подтверждения транспортных расходов

Все расходы компании, в том числе и транспортные, подлежащие возмещению сотруднику, должны удовлетворять условиям ст. 252 НК РФ: быть экономически оправданными и подтверждаться корректно оформленными документами. При этом работодатель может их компенсировать лишь при условии, что они осуществлены с его ведома и разрешения (письмо Минфина от 10.09.2015 № 03-03-07/52139). Рассмотрим, какие документы необходимо оформить в каждом конкретном случае.

Размеры и алгоритм возмещения расходов разъездным сотрудникам нужно прописать в коллективном договоре и соответствующих дополнительных соглашениях с ними (ст. 168.1 ТК РФ). Условие о разъездном характере работы также необходимо зафиксировать в трудовом договоре (ст. 57 ТК РФ).

Для обоснования служебных поездок как офисных, так и разъездных работников можно оформить единый нормативный акт компании, например, положение о компенсации транспортных затрат сотрудникам, в котором прописать все должности и порядок выплаты возмещений. Такой документ позволит оправдать разъезды как кассира, так и торгового агента и др.

Возмещению также подлежат расходы за использование автомобиля сотрудником в рабочих целях (ст. 188 ТК РФ). Для обоснования выплаты компенсации работник должен предоставить работодателю копию ПТС, заявление с перечислением должностного функционала, для которого требуется автомобиль, и указанием на то, как часто он используется.

Если сумма компенсации больше нормы, то в состав расходов, уменьшающих базу по прибыли, разница не включается (подп. 11 п. 1 ст. 264 НК РФ), а между бухгалтерским и налоговым учетом возникает расхождение.

ВАЖНО! Если работнику не принадлежит транспортное средство на праве собственности, то налоговики могут потребовать рассчитать с сумм компенсации НДФЛ и страховые взносы (письмо Минфина от 21.02.2012 № 03-04-06/3-42).

Если сотрудник использует собственный автомобиль в рабочих целях, то для оправдания затрат на ГСМ налоговики требуют оформить путевой лист (письмо ФНС от 02.06.2004 № 04-2-06/419@).

Однако Минфин считает, что налоговики не вправе обязать налогоплательщиков использовать какие-либо формы для налогового учета (письмо Минфина от 01.11.2013 № 03-03-06/1/46664).

Компания-работодатель также может заключить с сотрудником договор аренды авто и установить определенную сумму ее стоимости. Такие затраты включаются в состав прочих на основании подп. 10 п. 1 ст. 264 НК РФ. Расходы на содержание автомобиля, такие как ГСМ, страхование, ремонт, техобслуживание и проч., по договору аренды несет арендатор, то есть работодатель (ст. 646 ГК РФ). В данном случае Минфин считает все расходы, при условии оформленных надлежащим образом первичных документов, обоснованными и подлежащими учету при расчете прибыли (письмо Минфина от 15.10.2010 № 03-03-06/1/649).

О нюансах учета при аренде авто у сотрудника читайте в статье «Нужно ли удерживать страховые взносы с аренды автомобиля?».

Такую компенсацию можно учесть только в том случае, если ее возможность прописана в коллективном договоре или положении о компенсации транспортных издержек. Кроме этого, обязательно наличие подтверждающих первичных документов, а для обоснования – заявления сотрудника о компенсации с детальным пояснением причин использования такси (например, ранний вылет самолета и т. п.). Если все вышеперечисленные условия выполнены, то такие издержки можно учесть при подсчете налога на прибыль (письмо Минфина от 08.11.2011 № 03-03-06/1/720).

Учет транспортных затрат, подлежащих возмещению сотрудникам

В целях бухгалтерского учета компенсации, связанные с возмещением работникам затрат, понесенных при исполнении трудовых обязанностей согласно ст. 164 ТК РФ, собираются на счете 73 «Расчеты с персоналом по прочим операциям» в корреспонденции с затратными счетами. Проводки:

Дт 20 (23, 25, 26, 44) Кт 73 – отражена компенсация;

Дт 73 Кт 50 (51) – компенсация выплачена.

К налоговому учету при исчислении прибыли принимаются все компенсационные выплаты, за исключением сумм, превышающих нормы подп. 11 п. 1 ст. 264 НК РФ.

Какие расходы на проезд к месту командировки возмещаются работнику, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Менеджер отдела продаж ООО «Деметра» Петров В. В. использует собственный автомобиль в рабочих разъездах. Объем двигателя – более 2 000 м 3. Сумма компенсации равна 6 900 руб. Блок проводок будет выглядеть следующим образом:

Дт 26 Кт 73 – 1 500 руб. – начислена компенсация в пределах норм;

Дт 91.2 Кт 73 – 5 400 руб. (6 900 – 1 500) – компенсация, не принимаемая в налоговом учете.

Таким образом, сумма расходов в бухгалтерском учете превышает затраты в налоговом, и образуется постоянное налоговое обязательство, регулируемое нормами ПБУ 18/02.

Дт 99 Кт 68 – 1 080 руб. (5 400 × 20%) – начислен условный расход.

НДФЛ с компенсационных выплат работнику удерживать не нужно (письмо Минфина от 11.04.2013 № 04-03-06/11996).

Итоги

Компенсация транспортных расходов должна быть подтверждена корректно заполненной первичкой и экономически обоснована. Суммы затрат на выплату компенсаций учитываются при расчете прибыли в полном объеме, за исключением тех, что превышают установленные законом нормы.

Образец заявления на возмещение командировочных расходов

Порядок компенсации расходов по заявлению работника

В соответствии со ст. 168 ТК РФ работник имеет право на возмещение затрат на командировочные расходы. Суммы, которые он потратил в поездке из своих личных средств, не будут относиться к подотчетным. Для их возмещения сотруднику необходимо подать ходатайство с просьбой компенсировать фактические издержки.

Составленное и подкрепленное документально заявление визирует генеральный директор с указанием суммы и срока возмещения. После этого бухгалтерия обрабатывает документ и выдает средства работнику.

Об оплате однодневных поездок прочитайте в материале «Как оплачивается командировка на один день?».

Максимальных сроков выплат по подобному документу нет.

Затраты должны быть подтверждены документально. При выполнении этого условия они признаются при УСН после оплаты (ст. 346.17 НК РФ), а при ОСНО — на дату утверждения заявления (подп. 5 п. 7 ст. 272 НК РФ).

Заявление составляется на имя генерального директора компании с указанием следующих сведений и реквизитов:

Нелишним будет также сослаться на локальные нормативные акты (приказы, распоряжения, должностные инструкции и пр.), в которых указана максимальная сумма суточных расходов, компенсируемых для данной категории работников.

Рассчитывайте командировочные расходы правильно, ознакомившись с нашим материалом «Как оплачивается командировка в выходной день (нюансы)?».

Для вашего удобства приведем здесь образец заявления на командировочные расходы. Скачать его можно ниже по ссылке:

Итоги

Трудовое законодательство позволяет работнику требовать от компании возмещения обоснованных издержек, осуществленных за время служебной поездки. Правильно составленное заявление позволит учесть эти суммы в составе расходной части по УСН и налогу на прибыль.

Компенсация за использование личного транспорта в служебных целях

Автор: Гришакова О., эксперт информационно-справочной системы «Аюдар Инфо»

В каких случаях учреждение спорта может возмещать работнику расходы при использовании им личного транспорта в служебных целях? Как определить размер данной компенсации? Какие документы необходимо оформить? Как отразить выплату компенсации за использование личного транспорта в бухгалтерском и налоговом учете?

Основания для выплаты компенсации и ее размер

Как правило, компенсация работнику за использование личного транспорта в служебных целях может выплачиваться в случаях, когда его работа по роду производственной деятельности связана с постоянными служебными разъездами в соответствии с должностными обязанностями и только с согласия работодателя.

Основанием для выплаты такой компенсации является ст. 188 ТК РФ: при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Из буквального толкования данной нормы следует, что с согласия работодателя работнику могут выплачиваться компенсация за использование личного транспорта (износ) и возмещение расходов, связанных с эксплуатацией транспортного средства (например, ГСМ, ремонт). Работодатель вправе самостоятельно определить размеры таких выплат и закрепить их соответствующим актом (в трудовом договоре или в дополнительном соглашении к нему).

Однако многие бюджетные и автономные учреждения, осуществляющие приносящую доход деятельность, при определении размера компенсации за использование личного транспорта в служебных целях придерживаются норм, утвержденных Постановлением Правительства РФ от 08.02.2002 № 92 (далее – Постановление № 92) в целях налогообложения прибыли:

для легковых автомобилей с объемом двигателя до 2 000 куб. см – 1 200 руб. в месяц;

для легковых автомобилей с объемом двигателя более 2 000 куб. см – 1 500 руб. в месяц.

Согласно разъяснениям Минфина, приведенным в Письме от 05.04.2021 № 03-03-06/3/24885, в целях налогового учета в размере компенсации за использование личного транспорта для служебных нужд учтено возмещение затрат, возникающих в процессе эксплуатации автомобилей, в том числе сумма износа, затраты на горюче-смазочные материалы, техническое обслуживание и текущий ремонт.

Обратите внимание: при установлении размера компенсации за использование личного транспорта федеральным государственным служащим работодателям следует руководствоваться Постановлением Правительства РФ от 02.07.2013 № 563. Согласно этому документу размеры компенсации для госслужащих составляют 2 400 руб. – для легковых автомобилей с объемом двигателя до 2 000 куб. см и 3 000 руб. – для легковых автомобилей с объемом двигателя более 2 000 куб. см. Кроме того, предусмотрены две выплаты: компенсация за использование личного транспорта и возмещение расходов на приобретение горюче-смазочных материалов.

Порядок назначения и выплаты компенсации за использование личного транспорта в служебных целях (возмещения расходов, связанных с его эксплуатацией в служебных целях), в том числе документальное оформление, может быть определен в отдельном локальном акте учреждения (например, положении об использовании личного автотранспорта в служебных целях). Приведем пример такого положения.

Положение об использовании личного транспорта работников в служебных целях

1. Данное положение разработано в соответствии со ст. 188 ТК РФ и устанавливает порядок выплаты компенсации за использование личного транспорта в служебных целях и порядок возмещения расходов, связанных с использованием указанного транспорта в служебных целях (далее соответственно – компенсация, возмещение расходов) работникам учреждения, деятельность которых связана с постоянными служебными поездками в соответствии с их должностными обязанностями.

2. Размеры компенсации и возмещения расходов работнику определяются в дополнительном соглашении к трудовому договору.

3. Дополнительное соглашение с работником заключается с согласия руководителя учреждения на основании заявления работника о необходимости использовать личный транспорт в служебных целях (в нем указывается, для исполнения каких должностных обязанностей и с какой периодичностью требуется использование личного транспорта). К заявлению прилагаются копия свидетельства о регистрации транспортного средства (с последующим предъявлением оригинала по требованию руководителя учреждения либо бухгалтерии).

4. Для получения компенсации и возмещения расходов работник по окончании месяца представляет руководителю учреждения заявку (отчет) по установленной форме (приложение 1) и документы, подтверждающие использование личного транспорта и понесенные расходы (маршрутный лист, иные документы, определяющие маршрут следования личного транспорта, а также кассовые чеки, квитанции, другие документы).

5. Решение о выплате компенсации и возмещении расходов принимается руководителем в 3-дневный срок со дня получения заявки (отчета) работника с учетом:

– необходимости использования личного транспорта для исполнения должностных обязанностей, связанных с постоянными служебными поездками;

– времени использования личного транспорта в служебных целях.

6. Возмещение расходов на приобретение горюче-смазочных материалов производится по фактическим затратам, подтвержденным соответствующими документами (счетами, квитанциями, кассовыми чеками и др.).

7. Максимальный размер компенсации и возмещения расходов работнику в месяц не должен превышать предельные размеры, предусмотренные дополнительным соглашением к трудовому договору.

8. Выплата компенсации и возмещение расходов работнику производятся 1 раз в текущем месяце за истекший месяц на основании заявки (отчета), представленной работником, и дополнительного соглашения к трудовому договору. Данные выплаты перечисляются на банковскую карту работнику по реквизитам, указанным в заявке (отчете).

Руководителю ____________________________

(наименование работодателя)

__________________________________________

(Ф. И. О. руководителя)

от ________________________________________

(должность, Ф. И. О. работника)

Заявка (отчет)

об использовании личного транспорта в служебных целях работника и выплате компенсации и возмещении работодателем расходов, понесенных при его эксплуатации в служебных целях

выплатить компенсацию за использование личного автомобиля ( марка, модель, госномер ) в служебных целях в размере ________ (_____________________________) рублей и возместить расходы, понесенные в связи с эксплуатацией личного автомобиля в служебных целях, в виде _________________________________ в размере _____________ (_____________________) рублей за период с «___»___________ _____ г. по «___»___________ _____ г. путем перечисления денежных средств на мою банковскую карту.

К заявке прилагаются:

1. Документы, подтверждающие размер понесенных расходов.

2. Документы, подтверждающие использование автомобиля в служебных целях, в том числе маршрутные листы.

3. Копия документа на автомобиль (СТС или ПТС).

4. Реквизиты банковской карты.

«___»__________ ____ г.

____________/_____________ (подпись/Ф. И. О.)

Бухгалтерский учет

В соответствии с п. 7 Порядка № 209н возмещение персоналу расходов, связанных с осуществлением служебных, трудовых обязанностей, таких как расходы на компенсацию за использование личного транспорта для служебных целей, иные аналогичные расходы, подлежат отражению по соответствующим подстатьям статьи 220 «Оплата работ, услуг» КОСГУ.

Согласно разъяснениям, приведенным в Письме Минфина РФ от 01.09.2020 № 02-05-10/77002, при наличии локального акта, устанавливающего обязанность работодателя по компенсации затрат сотрудника, связанных с использованием личного транспорта для исполнения должностных обязанностей, в том числе по возмещению расходов по приобретению горюче-смазочных материалов, такие расходы подлежат отражению по подстатье 222 «Транспортные услуги» КОСГУ и виду расходов:

112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда» – в казенных, бюджетных и автономных учреждениях (п. 48.1.1.2 Порядка № 85н);

122 «Иные выплаты персоналу государственных (муниципальных) органов, за исключением фонда оплаты труда» – в государственных и муниципальных органах (п. 48.1.2.2 Порядка № 85н).

В бухгалтерском (бюджетном) учете начисление и выплата компенсации за использование личного транспорта (в том числе возмещения расходов по приобретению ГСМ) отражаются следующими корреспонденциями счетов:

Содержание операции

Дебет

Кредит

Обоснование

Начислена компенсация (возмещение расходов) за использование личного транспорта

0 109 60 222

0 401 20 222

п. 128 Инструкции № 174н*

п. 134 Инструкции № 183н**

п. 102 Инструкции № 162н***

Перечислена компенсация (возмещение расходов) за использование личного транспорта на банковскую карту:

– работнику бюджетного (автономного) учреждения

0 201 11 610

0 201 21 610

Забалансовый счет 18

п. 73 Инструкции № 174н

п. 73, 78 Инструкции № 183н

– работнику (служащему) казенного учреждения

п. 111 Инструкции № 162н

Выдана компенсация (возмещены расходы) за использование личного транспорта работнику наличными из кассы

0 201 34 610

Забалансовый счет 18

п. 85 Инструкции № 174н

п. 88 Инструкции № 183н Инструкция № 162н не содержит данной корреспонденции счетов, ее необходимо согласовать с финансовым органом или ГРБС (п. 2 Инструкции № 162н)

* Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

** Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

*** Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

Налоговый учет

Налог на прибыль

В целях исчисления налога на прибыль организаций расходы на выплату компенсации работнику за использование личного автомобиля для служебных поездок учитываются в пределах норм, установленных Постановлением № 92, а также при условии соблюдения критериев ст. 252 НК РФ (расходы должны быть экономически оправданы, документально подтверждены и направлены на осуществление деятельности, приносящей доход). При этом, как уже отмечалось выше, в размерах вышеуказанных компенсаций учтено возмещение затрат, возникающих в процессе эксплуатации автомобилей (износ, ГСМ, ремонт).

Данные выплаты учитываются в составе прочих расходов (пп. 11 п. 1 ст. 264 НК РФ).

Таким образом, если в бюджетном (автономном) учреждении предусмотрены компенсация за использование личного транспорта и возмещение расходов на его эксплуатацию и при этом общий размер этих выплат превышает нормы, установленные Постановлением № 92, то в целях налогового учета (если указанные расходы произведены учреждением за счет приносящей доход деятельности) суммы превышения не учитываются при налогообложении

Автономные учреждения, применяющие упрощенную систему налогообложения, в соответствии с пп. 12 п. 1 ст. 346.16 НК РФ при определении налоговой базы вправе уменьшить полученные доходы на расходы по выплате компенсации за использование для служебных поездок личных автомобилей в пределах норм, утвержденных Постановлением № 92, а также при условии соблюдения критериев ст. 252 НК РФ (Письмо Минфина РФ от 02.08.2019 № 03-11-11/58296). Суммы компенсации (возмещения расходов), превышающие нормы Постановления № 92, в налоговую базу не включаются.

Страховые взносы

Согласно пп. 2 п. 1 ст. 422 НК РФ не подлежат обложению страховыми взносами все виды предусмотренных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с выполнением физическим лицом трудовых обязанностей.

Таким образом, с учетом положений ст. 188 ТК РФ выплаты компенсации и возмещения расходов работников, связанных с использованием личного имущества, не подлежат обложению страховыми взносами, если использование данного имущества связано с исполнением трудовых обязанностей (в служебных целях), в размере, определяемом соглашением между учреждением и сотрудником. При этом размер возмещения указанных расходов должен соответствовать экономически обоснованным затратам, связанным с фактическим использованием работником личного имущества для целей трудовой деятельности. То есть учреждение должно располагать копиями документов, подтверждающих как право собственности работника на используемое имущество, так и расходы, понесенные им при использовании данного имущества в служебных целях (Письмо Минфина РФ от 06.12.2019 № 03-04-06/94977).

Компенсационные выплаты, производимые учреждением в соответствии со ст. 188 ТК РФ за использование личного автомобиля работника, используемого в интересах работодателя, освобождаются от обложения налогом на доходы физических лиц на основании п. 3 ст. 217 НК РФ в размере, определенном соглашением сторон трудового договора. При этом должны иметься копии документов, подтверждающих право собственности работника на используемое имущество, а также расчеты компенсаций и документы, подтверждающие фактическое использование имущества в интересах работодателя, осуществление расходов на эти цели и суммы произведенных в этой связи расходов (Письмо Минфина РФ № 03-04-06/94977).