заявление на возврат излишне уплаченного налога по усн

Образец заявления о возврате излишне уплаченного налога

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем получилось налога к начислению за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ).

Больше о возврате налогов узнайте из этой статьи.

Не забудьте, что налоговая инспекция обязана самостоятельно начислить и выплатить проценты за несвоевременный возврат переплаты. Подавать заявление для этого не нужно. О том, как должны быть рассчитаны проценты и что делать, если налоговики отказали в возврате, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно онлайн.

Форма заявления о возврате налога в 2021–2022 годах

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 она применяется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Скачать бланк можно бесплатно, кликнув по картинке ниже:

В бланке заявления о возврате излишне уплаченного налога нужно указать:

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся сведения о реквизитах банковского счета (вид счета указывают в виде кода, а поле для указания коррсчета отсутствует), наименование получателя и сведения о документе, удостоверяющем личность. Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями. На ней также приводятся сведения о документе, удостоверяющем личность. С 09.01.2019 адрес места жительства физлица в заявлении не указывают. Обратите внимание, что эту страницу можно не заполнять, если указан ИНН.

Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью.

О том, нужна ли на заявлении печать, читайте здесь.

Образец заявления на возврат излишне уплаченного налога

Образцы заполнения с 23.10.2021 заявлений на возврат в зависимости от вида налога и ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к К+ вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид возврата | |

| Возврат возмещаемого НДС | Образец заявления от К+ |

| Возврат излишне уплаченного НДС | Образец заявления от К+ |

| Возврат излишне взысканного НДС | Образец заявления от К+ |

| Возврат переплаты по налогу на прибыль | Образец заявления от К+ |

| Возврат налоговому агенту переплаты по НДФЛ | Образец заявления от К+ |

Итоги

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

Составляем и подаем в ИФНС заявление на возврат переплаты

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

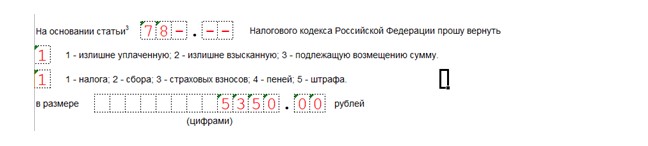

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

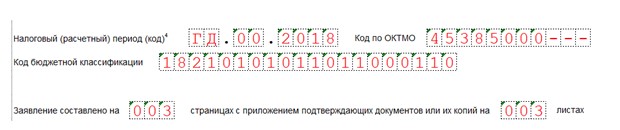

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Как предпринимателю вернуть переплату из налоговой

У любого предпринимателя может возникнуть переплата по налогам и взносам, а он об этом даже не узнает. В статье — как найти и вернуть деньги.

Виктория Губина

Эксперт по налогам

Бывает, что у ИП или компании возникает переплата по налогам, сумма может быть существенной. Налоговая не возвращает деньги автоматически — сначала предприниматель должен доказать переплату и написать заявление для ее возвращения.

Как возникает переплата по налогам

Переплата может возникнуть по любым видам платежей в бюджет— налогам или страховым взносам. Это может произойти того, что изменились правила расчета, предприниматель ошибся в реквизитах при проведении платежа, ИП или компания переехали в другой регион с пониженной налоговой ставкой, налоговая по ошибке дважды списала налог или предприниматель не знал о положенной льготе.

Изменились правила расчета налогов или взносов. Бывает, что по новому закону изменяется порядок расчетов или снижаются налоговые ставки. Предприниматель может об этом не знать и продолжать платить в бюджет по старым правилам — больше, чем нужно.

ФНС изменила правила расчета дополнительных страховых взносов для ИП на УСН «Доходы минус расходы»: раньше считали процент от валового дохода, а теперь от прибыли. Рассмотрим сразу на примере. Представим, что годовой доход ИП — 3 500 000 ₽, расходы — 2 000 000 ₽.

| Как считали раньше | Как надо считать по новым правилам | |

|---|---|---|

| Доход ИП, с которого считается взнос | 3 500 000 ₽ | 3 500 000 − 2 000 000 = 1 500 000 ₽ |

| Величина взноса | 1% × (3 500 000 − 300 000) = 32 000 ₽ в год | 1% × (1 500 000 − 300 000) = 12 000 ₽ в год |

Таким образом, если предприниматель не знал о новой системе расчета, он каждый год переплачивал 20 000 ₽.

ИП или компания ошиблись в реквизитах при уплате налогов. Если отправить платеж по неправильным реквизитам, по одному налогу может быть переплата, а по другому — долг.

Бухгалтер оформлял платежи в налоговую и перепутал коды классификации доходов — КБК: вместо номера 182 1 05 06000 01 1000 110 он случайно вписал 182 1 01 02010 01 1000 110. этого деньги ушли не в счет налога ИП, а в счет НДФЛ — налога на доходы физлиц. Но НДФЛ клиент раньше заплатил уже сам, поэтому по нему образовалась переплата. А вот налог ИП так и остался неуплаченным.

ИП или компания переехали в регион с пониженной налоговой ставкой. Бывает, что по одному и тому же виду деятельности в разных регионах разные налоговые ставки. Если предприниматель жил в одном регионе, а потом переехал — у него может возникнуть переплата.

ИП работал на упрощенке в Петербурге и платил 6% с доходов. В третьем квартале года переехал жить в Крым и сменил прописку — ставка стала 4%. ИП не знал о пониженной ставке и заплатил налогов больше, чем нужно.

Налоговые инспекторы по ошибке дважды взыскали налог. Это происходит при одностороннем списании налога, штрафа или пеней с расчетного счета. Например, налогоплательщик уже перечислил налоги, но деньги до налоговой инспекции еще не дошли, а ФНС списывает суммы автоматически. Получается, что один и тот же налог уплачен два раза.

Предприниматель не воспользовался льготами. Применять льготы и вычеты — право налогоплательщика, а не требование, поэтому в таких случаях налоговая не будет искать переплату сама. Но ее может найти предприниматель и вернуть деньги.

ИП на УСН «Доходы» не знал, что можно законно уменьшить налог на сумму страховых взносов, и заплатил в бюджет и то и другое: 169 126 ₽ + 40 874 ₽. Он подал заявление о перерасчете, и налоговая согласилась, что образовалась переплата.

Не все излишки денег будут считаться переплатой:

В этих двух случаях деньги вернуть не получится.

Как узнать о переплате

О переплате можно узнать тремя способами:

Дальше подробно про каждую ситуацию.

О переплате сообщает налоговая

Налоговая может обнаружить только некоторые виды переплат:

Если есть изменения в законах или по ошибке списалась двойная сумма налогов — такую переплату инспектор увидит.

Если предприниматель или компания не используют положенные льготы или вычеты и этого переплачивают в бюджет — налоговая вряд ли об этом сообщит.

Налоговая проверяет состояние расчетов с бюджетом в двух случаях:

Переплата будет видна в личном кабинете налогоплательщика или в справке о состоянии счетов, которую можно скачать в этом же кабинете.

В справке о состоянии счетов переплата отображается в графе «Состояние расчетов по налогу».

Предприниматель самостоятельно обнаружил переплату

Чтобы найти переплату самостоятельно, следует посчитать сумму, которую нужно заплатить налоговой, и проверить, сколько денег реально заплатили. Разница между этими суммами и будет переплатой.

Возьмем пример про новый расчет страховых взносов для ИП на УСН «Доходы минус расходы», который рассматривали выше.

Посчитать сумму, которую надо заплатить. ИП заработал за год 3 500 000 ₽ и потратил 2 000 000 ₽. По старым правилам расчета предприниматель должен заплатить 1% с валового дохода — 32 000 ₽. По новым правилам расчета он должен заплатить 1% с обычного дохода — 12 000 ₽.

Проверить, сколько реально заплатили. Для этого нужно получить выписку о расчетах — в личном кабинете налогоплательщика или в налоговой. Сумма, которую перевел предприниматель, будет в графе «Кредит».

Если предприниматель заплатил 32 000 ₽, а нужно было 12 000 ₽, то в графе «Переплата по виду платежа» будет стоять сумма 20 000 ₽ без знака минус. Это и есть переплата.

О переплате узнал бухгалтер

Бухгалтер может обнаружить переплату так же, как ИП или владелец компании: узнать о новом законе или увидеть переплату в личном кабинете налогоплательщика. А еще бухгалтер может найти ошибки в ведении учета, которых образовалась переплата, неочевидная для налоговой.

Онлайн-школа работала с бухгалтером на аутсорсе, а потом подключила бухгалтерское обслуживание в Тинькофф Бизнесе. Бухгалтер проанализировала декларацию школы за прошлый год и выяснила, что предприниматель заплатил налоги дважды. Бухгалтер смогла доказать переплату и вернуть школе 1,3 млн рублей.

Когда можно вернуть переплату

Подать заявление на возврат переплаты можно в течение трех лет со дня уплаты суммы. Считается дата поступления денег в бюджет.

Если переплату нашла налоговая, три года будут считаться с момента получения уведомления почтой или в кабинете налогоплательщика.

Если предприниматель обнаружил переплату только через три года после перечисления денег в бюджет, он вообще может не вернуть деньги.

Этапы возврата переплаты

Чтобы вернуть деньги, сначала нужно доказать налоговой, что переплата есть. Процесс состоит из четырех этапов:

Чаще всего процесс возврата занимает до нескольких месяцев. Представим на схеме сроки каждого этапа, а дальше подробно разберем каждый из них.

Процесс возврата переплаты может занимать до года

Написать заявление на перерасчет

Заявление нужно писать, только если вы обнаружили переплату самостоятельно и она не отражена в выписке или в кабинете налогоплательщика. Если налоговая сама подтвердила переплату — можно пропустить этот и следующие два шага и сразу писать заявление о возврате.

Заявление на перерасчет составляется в свободной форме, в нем обязательно нужно указать:

Подать заявление на перерасчет можно в любой момент.

Подождать, пока налоговая проведет проверку

Когда ИП или компания подали заявление на перерасчет, налоговая начинает проверку. В течение 30 дней она дает ответ по переплате.

Вариантов может быть два: ФНС подтвердит переплату или, наоборот, не обнаружит.

При отрицательном решении причины обычно не указывают. В таком случае бизнес может все перепроверить и подать заявление на перерасчет еще раз.

При положительном решении переходим к следующему этапу

Выбрать способ возврата переплаты

Если налоговая подтвердила переплату, деньги все равно автоматически не вернутся на счет. Нужно выбрать способ возврата переплаты:

Если у бизнеса есть долги перед бюджетом, сперва налоговая погасит их, а уже потом позволит распоряжаться остатком переплаты.

Написать заявление на возврат

Вернуть страховые взносы можно в любое время.

Вернуть переплату по налогам можно только после проверки. Если подать заявление раньше окончания проверки, налоговая может его отклонить. На разных системах налогообложения заявление на переплату подают в разное время:

| Система налогообложения | Когда подавать заявление |

|---|---|

| ОСН, УСН, ЕСХН | Не раньше чем через 3 месяца после подачи декларации |

| Патент | Не раньше чем через 10 дней после досрочного расторжения патента |

Когда налоговая получит заявление на возврат, она отправит распоряжение в казначейство, и деньги придут на счет бизнеса в течение двух месяцев.

Что делать, если три года на возврат уже прошли

Если вы обнаружили переплату, когда трехлетний срок уже истек, по заявлению в налоговую деньги вернуть не получится. Но можно обратиться в суд. Есть вероятность, что суд согласится с тем, что вы не могли узнать о переплате раньше, и обяжет налоговую выплатить вам деньги.

Суду важен не сам факт переплаты, а причина, по которой предприниматель не знал, почему переплатил налоги, и не пытался сделать возврат раньше. Если причина и доказательства весомые — шансы вернуть переплату высокие.

Бухгалтерское обслуживание от Тинькофф

Бухгалтер на удаленке без отпусков и выходных

Сейчас читают

Платит ли ИП на УСН налог на имущество

Предприниматели на упрощенке должны платить налог на имущество, но только по определенной недвижимости

Как настроить бизнес-аккаунт в Инстаграме

Бизнес-аккаунт помогает продвигать бизнес в Инстаграме. Объясняем, кому это нужно и как его создать

Как создать сайт для бизнеса самостоятельно

Создать сайт для компании самому без знаний программирования — это реально. Рассказываем, с помощью каких инструментов это сделать проще всего и что нужно учесть

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Заявление в налоговую на возврат излишне уплаченного налога

Статья 78 НК РФ регулирует возврат или зачет избыточной суммы налогов и иных выплат в бюджет. Налогоплательщик, как физическое, так и юридическое лицо, вправе вернуть переплаченную сумму налога, сбора, штрафов и пеней или зачесть ее в счет будущих платежей. Для этого требуется подать специальное заявление в налоговую. Как правильно заполнить документ (бланк 2018 года) в случае, если организация хочет вернуть излишне уплаченный налог, разберемся в публикации.

Как узнать, что возникла переплата

Обнаружить факт переплаты может сотрудник ФНС. В этом случае он высылает организации или ИП уведомление с указанием суммы переплаты и вида взноса (налога, сбора и т.д.). Отправить документ налоговая должна в течение 10 дней с момента обнаружения переплаты.

К сведению! Эта же информация доступна в личном кабинете налогоплательщика на сайте ИФНС.

Переплата выявляется также при процедуре сверки расчетов с налоговой инспекцией либо самостоятельно компанией.

Если бухгалтер компании нашел ошибку в сумме выплаты, то он отправляет в налоговую заявление с просьбой вернуть часть суммы. Для этого необходимо также предоставить доказательства факта переплаты — декларацию и другие документы.

Сроки

Налогоплательщик вправе подать заявление на возврат или зачет переплаты в течение 3 лет с того дня, как он перевел в бюджет данную сумму.

Принять решение о возврате излишне уплаченных налогов и сборов сотрудники налоговой должны в течение 10 дней со дня получения заявления от налогоплательщика или с того дня, как был подписан акт сверки платежей между предприятием и ИФНС (если такая процедура проводилась).

Важно! Если у компании налоговиками была выявлена недоимка, то переплата в первую очередь пойдет на ее погашение. Недоимка может быть и не по тем налогам, по которым налогоплательщик хочет вернуть переплату.

Как заполнить бланк 2018 года

Форма заявления закреплена законодательно Приказом ФНС России от 14.02.2017 №ММВ-7-8/182@. В документе необходимо заполнить 2 листа. Данные необходимо вносить аккуратно (если бланк заполняется от руки), каждую буквы или цифру — в отдельную ячейку.

Лист 1

На этом листе должна содержаться такая информация:

Первый лист готов. Больше никакие данные вносить не нужно.

Лист 2

Заполнение этого листа снова начинается с ИНН и КПП компании. Строку с ФИО не заполняем, т.к. заявление подает организация.

Далее нужно внести реквизиты банковского расчетного счета и наименование компании-получателя.

Форма содержит третий лист, но организациям его заполнять не нужно.

Способы подачи заявления

Документ можно отнести в налоговую лично, отправить по почте или в электронном виде через личный кабинет налогоплательщика на сайте ФНС. При отправлении почтой необходимо, чтобы письмо было заказным, ценным, с описью вложений и уведомлением о получении.

При личном обращении сотрудник ФНС даст расписку о принятии документов. При отправке через личный кабинет придет ответ в виде уведомления о том, что заявление получено и зарегистрировано в налоговом органе.