заявление на возврат страховых взносов в налоговую образец заполнения 2020

Заявление на возврат переплаты в 2020 году

При возникновении переплаты по обязательным платежам налогоплательщик имеет право вернуть ее на свой расчетный счет. Для этого необходимо подать в ИФНС заявление на возврат. Рассмотрим, в каком порядке происходит возврат переплаты в 2020 году и какой документ необходимо заполнить для этого.

Возврат переплаты по налогам

Зачастую складывается ситуация, когда на лицевом счете организации, ИП или физлица появляется переплата. Причины возникновения существуют разные:

Такое может произойти, если налог рассчитан по другой ставке, без учета расходов, страховых взносов, льгот и т.д.

Переплата по этой причине может возникнуть, когда гражданин обращается за возвратом НДФЛ при заявлении налоговых вычетов. Также такое происходит, если ИФНС неправомерно взыскивает налог в большем размере, чем положено.

Чаще всего такая переплата образуется, когда ИП или граждане уплачивают налог в гораздо большем размере, чем нужно.

Узнать об имеющейся переплате налогоплательщик может:

На ИФНС возложена обязанность извещать организации, ИП и физлиц об обнаруженных фактах переплаты в 10-дневный срок с даты ее выявления (п. 3 ст. 78 НК РФ).

Переплату можно зачесть в счет будущих платежей либо вернуть на свой банковский счет (ст. 78 НК РФ). В обоих случаях необходимо обратиться в ИФНС по месту учета с письменным заявлением. Передать его в налоговый орган можно:

Порядок возврата переплаты следующий:

При наличии задолженности по налогам того же вида возврат будет осуществлен только после зачета переплаты в счет недоимки (п. 6 ст. 78 НК РФ).

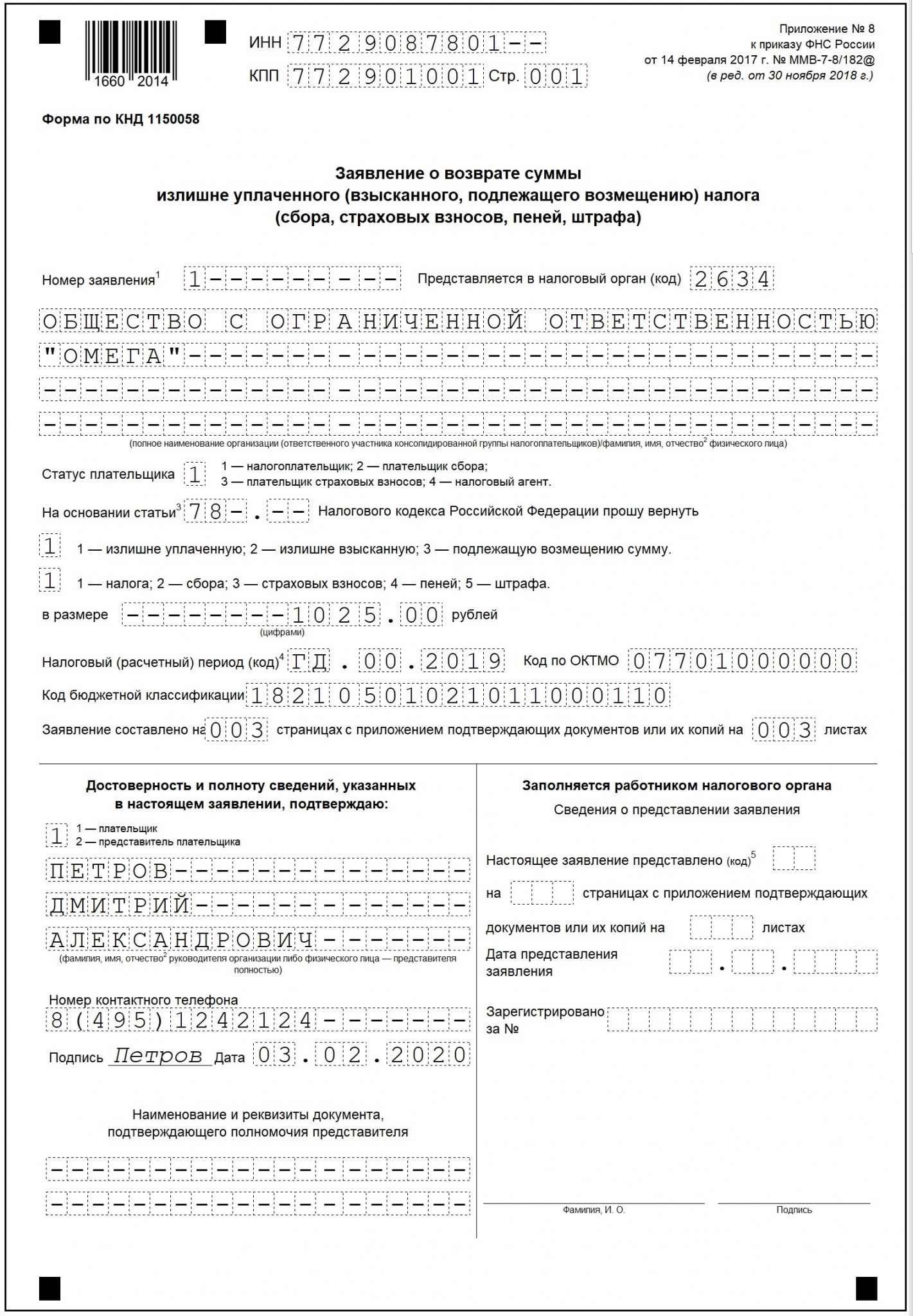

Заявление на возврат переплаты: образец

Форма заявления на возврат переплаты по налогам утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8).

Вернуть переплату по налогам можно в течение 3 лет с даты ее образования (п. 7 ст. 78 НК РФ).

Заявление включает в себя три листа, из которых к заполнению обязательны только первый (титульный) и лист 002. Третий лист заполняется при отсутствии у физлица ИНН.

В титульном листе необходимо указать:

Две последующие цифры означают порядковый номер месяца, квартала или полугодия (для годового платежа проставляется «00»). Год указывается тот, в котором образовалась переплата.

Например: «МС.02.2019», «КВ.03.2019», «ПЛ.01.2019», «ГД.00.2019»

КБК на возврат УСН 6% — 182 1 05 01011 01 1000 110.

КБК на возврат УСН 15% — 182 1 05 01011 01 1000 110.

Также необходимо указать контактный номер телефона того, кто сдает заявление

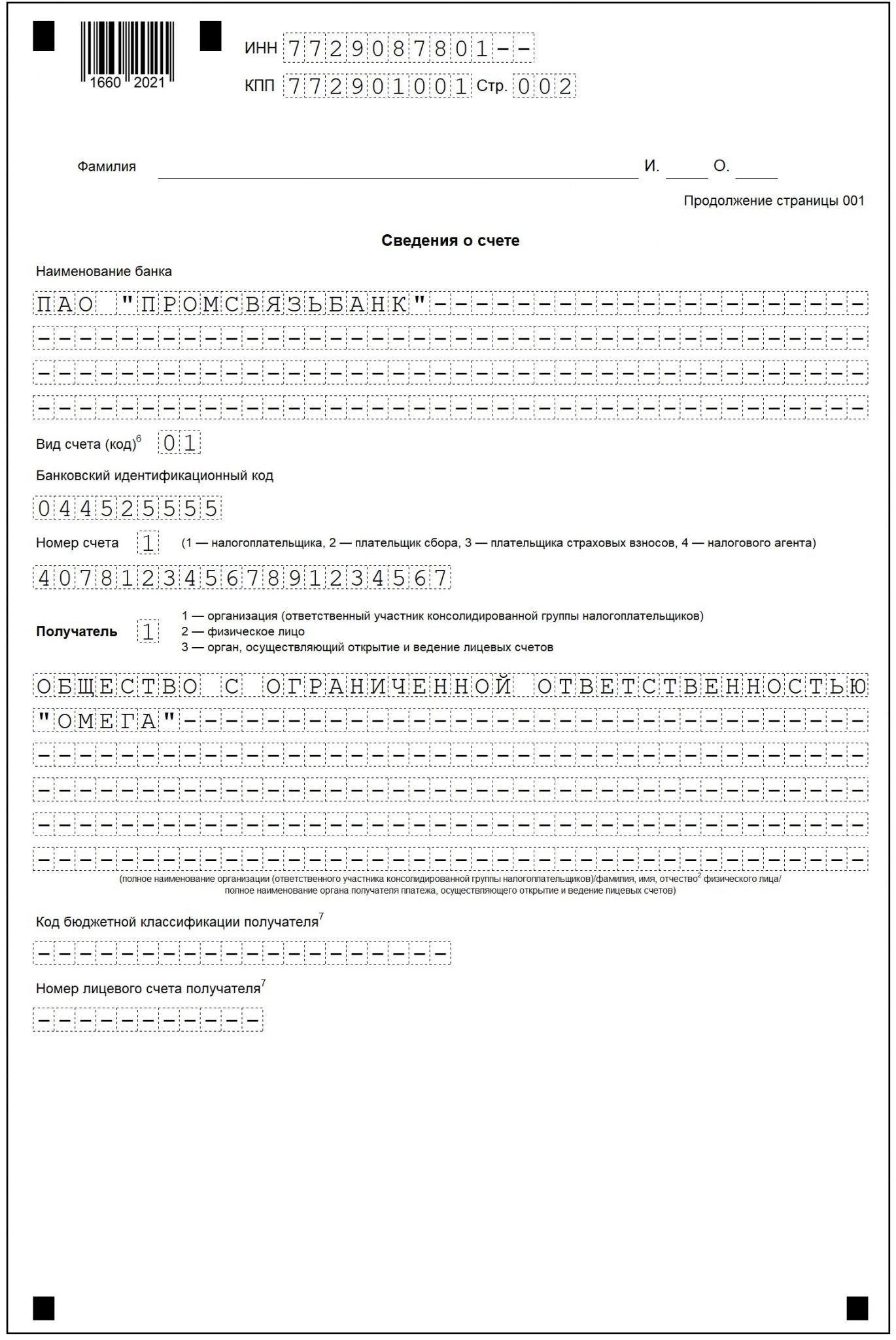

На втором листе заявления указываются:

Нижние две строки листа 002 заполняются только в случае возврата денег на счет в органе, который ведет лицевые счета.

Лист 003 заполняется только, если возврат запрашивает физическое лицо, не имеющее ИНН. В остальных случаях достаточно заполнить только номер страницы.

Как составить и подать заявление для зачета переплаты по налогам

Заявление о зачете излишне уплаченного налога — это документ, с помощью которого налогоплательщик обращается к ФНС с просьбой зачесть налоговую переплату. Форма утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@.

С 23 октября 2021 года ФНС меняет документы, которые юридические и физические лица используют для зачета и возврата переплаты по налогам, — заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и обращение о зачете переплаты.

Когда понадобятся новые формы

Если на основании статьи 78 НК РФ налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами:

им понадобится новая форма заявления на возврат переплаты по налогу 2021 г. или заявление о ее зачете в счет других платежей. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ), НДС, авансовые платежи.

Как заполнить

Если налогоплательщик решил перераспределить собственные средства, то ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в приказе ФНС от 14.02.2017 № ММВ-7-8/182@, приложение № 9. Скачать его можете внизу страницы.

Допустим, ООО «PPT.ru» подало декларацию по НДС, но при его уплате допустило ошибку, заплатив на 25 000 рублей больше. Организация обращается в межрайонную ИФНС, пишет письмо о зачете переплаты в счет другого счета — на предстоящие платежи по налогу на прибыль в федеральный бюджет. Рассмотрим пошагово, как заполняется такой документ.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, и свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшихся двух ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители действуют аналогично: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя — например, общество с ограниченной ответственностью «PPT.ru». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

Шаг 6. Записываем, по чему образовалась переплата — налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Вписываем код по ОКТМО. Если вы его не знаете или забыли, то позвоните в ИФНС по месту учета либо на сайте nalog.ru узнайте нужный код по наименованию муниципального образования.

Шаг 8. В случае обращения за возвратом госпошлины заполняют поля «Дата п/п» и «Номер п/п», где сокращение п/п – платежное поручение. Поскольку в нашем примере речь идет о зачете переплаченного налога, эти два поля заполняются только прочерками.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

Продолжим заполнение образца заявления на зачет переплаты по налогу в 2021 году на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Вновь записываем код ОКТМО. Обычно он дублируется.

Шаг 14. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают.

Шаг 15. Вписываем код ИФНС, которая принимает поступления. Как видно из образца письма в налоговую о зачете с одного КБК на другой, он дублируется.

Шаг 16. Поскольку больше никаких переплат нет, в следующих строках проставлены только пробелы.

Организации и ИП не заполняют и третий лист. Он предназначен для физических лиц, не зарегистрированных в качестве ИП, которые не указали ИНН.

Шаг 17. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 18. Последняя часть заявления не должна вызывать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, то ему надо воспользоваться другой формой из приказа ФНС № ММВ-7-8/182@ от 14.02.2017, предложенной в приложении № 8, — для возврата лишней суммы.

Правила заполнения этого документа в основном такие же. Детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «PPT.ru» переплатило НДС на сумму 10 000 рублей и теперь хочет вернуть ее. Вот как выглядит обращение руководителя ООО.

Когда и как подавать обращение

Согласно статье 78 НК РФ обращаться за зачетом и возвратом допускается в течение 3 лет с даты уплаты сбора. Доставить документы есть возможность тремя способами:

Получив такое обращение, налоговый орган решает, удовлетворить его или нет. О решении служба уведомляет плательщика в течение 10 дней со дня получения обращения. Обычно, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться, но от необходимости подать заявление предприниматель не освобождается.

Почему существует 2 вида правил для возврата (зачета) взносов?

В настоящее время практически все виды страховых взносов (кроме платежей на страхование от несчастных случаев) подчинены положениям НК РФ, в котором имеется не только отдельная глава, посвященная этим начислениям, но и отсылки к взносам во всех общих правилах работы с налоговыми платежами (ч. 1 НК РФ). Поэтому возврат (зачет) страховых взносов проводится по алгоритмам, применяемым при аналогичных процедурах для налогов и сборов (ст. 78, 79 НК РФ).

Подробнее о возврате (зачете) налогов читайте здесь.

Однако эти правила для взносов имеют свою специфику, обусловленную тем, что:

О нюансах возврата или зачета переплаты по взносам узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Зачет (возврат) взносов по правилам НК РФ и ФСС

В НК РФ вопрос зачета (возврата) взносов решен просто. К нему относятся все аналогичные положения, действительные для налогов и сборов, но введены дополнения, учитывающие специфику взносов:

С учетом позиции КС РФ обратиться за возвратом переплаты по взносам на ОПС можно, если (постановление № 32-П):

— работнику не назначалась пенсия. В этом случае вернуть можно взносы, уплаченные в отношении него как по индивидуальной, так и по солидарной части тарифа;

— работнику назначена пенсия. Тогда вернуть переплату можно в части взносов, уплаченных в отношении него по солидарной части тарифа.

С 2021 года эти положения закреплены в п. 6.1 ст. 78 НК РФ.

Обращаться за возвратом взносов, перечисленных в бюджет после 2016 года, нужно в налоговую службу.

Вопрос о взносах, относящихся к переходному периоду, решен законом «О внесении изменений…» от 03.07.2016 № 250-ФЗ, устанавливающим, что решение о возврате таких сумм будут принимать сами фонды (п. 1 ст. 21 закона № 250-ФЗ, письма Минфина России от 04.04.2017 № 03-15-05/19760, ФНС от 25.09.2017 № ГД-4-11/19256@). Туда и нужно обращаться с заявлением. По взносам, возвращаемым из ФСС, заявление можно подать как в фонд, так и в налоговую.

ВАЖНО! Вернуть по заявлению можно взносы, которые переплатили не более трех лет назад (п. п. 7, 14 ст. 78 НК РФ). Если срок пропущен, можно попытаться сделать возврат через суд.

О том, какие сроки установлены для возврата переплаты из ПФР, читайте в этом материале.

Как уточнить платеж по пенсионным взносам, узнайте здесь.

Правила возврата «несчастных» взносов в законе № 125-ФЗ с 2017 года выделены в отдельные статьи, содержание которых в основных моментах дублирует правила, применяемые к налоговым платежам (т. е. положения ст. 78 и 79 НК РФ). Заявление о возврате таких взносов надо направить, соответственно, в ФСС.

Для обращения в любую из инстанций плательщику взносов требуется подать заявление на своем особом бланке, каждый из которых можно скачать на нашем сайте.

Для составления заявления в ИФНС надо использовать утвержденную ФНС форму заявления.

Можно ли вернуть излишне взысканные страховые взносы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В ПФР (в отношении взносов на пенсионное и медицинское страхование, уплаченных до 2017 года) обращение следует составить по формам 23-ПФР (если взносы были переплачены) или 24-ПФР (если имело место излишнее взыскание), утвержденным постановлением Правления ПФ РФ от 22.12.2015 № 511п. Скачайте ее по ссылке ниже:

При обращении за возвратом в ФСС будет использована форма 23-ФСС, утвержденная приказом ФСС РФ от 17.11.2016 № 457.

Проверьте, правильно ли вы разносите в бухучете возврат переплаты по страхвзносам с помощью экспертных советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Сейчас возврат страховых взносов (кроме «несчастных») подчинен правилам, установленным НК РФ, и происходит через обращение в ИФНС. Аналогичные по основным положениям правила введены в закон 125-ФЗ, посвященный «несчастным» взносам, которые продолжает курировать ФСС. Возврат взносов, переплаченных до 2017 года, осуществляют сами фонды, получавшие эти взносы. То есть в период 2017–2021 годов существуют 3 инстанции, способные сделать возврат, и в каждую из них заявление о возврате придется составить по своей особой форме. С 2020 года таких инстанций две: ИФНС и ФСС (по взносам на травмтизм).

Возврат налогов в 2020-2021 годах (заявление и порядок)

Возврат налога в 2020–2021 годах изменился, появились новые правила. В данной рубрике собраны материалы, призванные помочь вам в таком не слишком легком деле, как налоговый возврат.

Когда есть право на возврат налога

Всего ситуаций, когда можно претендовать на возврат налога, 3:

В зависимости от ситуации различается и порядок действий по возврату налога. Что предпринять в каждой из них, вам расскажут материалы данной рубрики.

Возврат излишне уплаченного налога

Итак, у вас переплата, и вы хотите ее вернуть. На что следует обратить внимание?

Прежде всего, на дату ее возникновения. На возврат налога Налоговым кодексом отведено 3 года. Исчисляются они с даты возникновения переплаты. И если по обязательным платежам, которые перечисляются только по итогам налоговых периодов, определить эту дату достаточно просто, то по налогам с авансовым механизмом расчетов может возникать вопрос: «Считать срок на возврат налога с даты внесения в бюджет аванса или годового платежа?».

Ответ на этот вопрос ищите в этой публикации. В ней рассмотрен налог на прибыль, но выводы применимы ко всем налогам, которыми мы авансируем бюджет.

Если 3-годичный срок пропущен, на возврат налога можно не рассчитывать.

Если временные рамки позволяют, вам нужно решить, как вы хотите использовать имеющийся излишек. Получить его назад можно не только в форме возврата налога, но и в форме зачета «лишнего» в счет недоимок или будущих платежей. И в том и в другом случае от вас потребуется заявление.

Посмотреть и скачать образец заявления на возврат налога можно в этой статье.

Заявление подано — осталось дождаться решения налоговиков. На решение о зачете у них есть 10 дней, на решение о возврате налога — 1 месяц после получения заявления. За нарушение сроков возврата с ФНС можно получить проценты.

А все спорные вопросы, связанные с налоговой переплатой, вам поможет разъяснить материал «Ст. 78 НК РФ (2017): вопросы и ответы».

Особенности возврата излишне взысканных сумм

Излишне взысканные суммы являются следствием налоговых доначислений, которые впоследствии оказываются незаконными. Например, вас проверили, доначислили налог и пени, а возможно, и штраф. Вы все это уплатили, а затем успешно обжаловали доначисления в суде. У вас есть все основания вернуть то, что взыскано не по закону.

Для возврата налогов в такой ситуации применяются правила ст. 79 НК РФ, которые отличаются от возврата переплаты следующим:

Форма заявления на возврат излишне взысканных сумм та же, что и для возврата переплаты. О ней читайте здесь.

Возврат налогового вычета

Если в результате применения вычета бюджет остался должен вам некую сумму, вы вправе ее вернуть. Такая ситуация может сложиться у плательщиков:

Возврат вычетов по НДС (его возмещение) происходит по особому сценарию, который прописан в ст. 176 НК РФ.

Ответы на некоторые спорные вопросы по возврату налога на добавленную стоимость можно найти в этом материале.

Если же вам нужны подробности, обратитесь к нашей рубрике «Возмещение НДС».

Аналогичная процедура для вычетов по акцизам предусмотрена ст. 193 НК РФ.

Возврат вычета по НДФЛ зависит от того, где вы его получаете:

Текст этой статьи и комментарии к ней ищите здесь.

Заявление на возврат налога: образец

Мы кратко рассмотрели все возможные ситуации с возвратом налога. Они разные, но у них есть один обязательный атрибут — заявление.

Документ важен потому, что только посредством его подачи налогоплательщик может потребовать назад суммы, которые переплатил в казну по собственной воле или помимо нее. Не будет заявления — не будет и возврата.

Подача такого заявления запускает возвратный механизм, а также сроки, в которые налоговики должны успеть завершить процедуру, чтобы не навредить бюджету. А значит, от вас требуется правильно его составить и вовремя подать. А помогут вам в этом материалы нашего сайта, например:

Как получить возврат переплаты по страховым взносам из ФСС в 2021 году: новые правила

Как оформить возврат переплаты из ФСС в 2021 году:

Излишне уплаченные отчисления на ВНиМ и травматизм разрешили возвращать с 01.01.2021.

Новые правила получения излишне уплаченных отчислений из ФСС

С 2021 года все субъекты РФ перешли на механизм прямых выплат из средств Фонда социального страхования. Это значит, что пособия по временной нетрудоспособности и другие пособия по социальному страхованию выплачивает не работодатель с дальнейшим зачетом выплаченных сумм, а непосредственно сам Фонд социального страхования. Но у страхователей могла образоваться излишне уплаченная сумма по социальным выплатам работникам, и их волнует, как возместить переплату по ФСС в 2021 году по новым правилам. Механизмы зачета и возврата продолжают работать. Существует статья 26.12 Федерального закона от 24.07.1998 № 125-ФЗ (ред. от 05.04.2021) «Зачет или возврат сумм излишне уплаченных страховых взносов, пеней и штрафов», регулирующая эти процессы.

Кто принимает решение о возврате переплаты из Фонда

Территориальное отделение Фонда, в который подано заявление на возврат из ФСС за счет переплаты страховых взносов, принимает решение о возврате излишне уплаченных страховых отчислений, пеней и штрафов.

Разница в виде превышения величины произведенных работодателем расходов на выплату страхового обеспечения над общей суммой начисленных отчислений на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством возмещается территориальными органами ФСС в соответствии с порядком, установленным Федеральным законом № 125-ФЗ.

Как подать заявление на получение денег

Фонд социального страхования утвердил формы заявлений о возврате и зачете излишне уплаченных средств приказом от 17.11.2016 № 457 в соответствии с нормами ч. 1 статьи п. 11 ст. 26.12 закона № 125-ФЗ, в которой сказано, можно ли зачесть в счет будущих платежей переплату по страховым взносам или получить деньги назад.

Для возврата взносов на ВНиМ и травматизм следует обратиться в ФСС с подготовленным заявлением на возврат переплаты по взносам по форме 23 — ФСС РФ.

Рассмотреть заявление налоговый орган обязан в течение одного месяца со дня получения такого заявления (п. 6 ст. 78 НК РФ).

Территориальный орган ФСС РФ вправе предложить провести совместную сверку расчетов (п. 4 ст. 26.12 закона № 125-ФЗ). Желательно от нее не отказываться. Проведение сверки страхователь вправе инициировать самостоятельно (п. 4 ст. 26.12 закона № 125-ФЗ). По итогам сверки оформляется акт, который подтверждает наличие излишков перечислений и их размер.

Возврат излишне взысканных сумм

Зачет по взносам на травматизм в 2021 году

Если у организации есть одновременно задолженность и излишки по обязательствам перед ФСС за периоды, истекшие до 01.01.2021, то разрешается не выяснять, как вернуть переплату по больничным из ФСС в 2021 году, а сделать зачет переплаченной суммы в счет страховых взносов.

Зачет переплаты, возникшей в текущем календарном году, возможен только по платежам одного вида. Это значит, что переплаченные пенсионные взносы зачтут в счет недоимки только платежей по ОПС, а взносы на ВНиМ нельзя отнести на пенсионное страхование, и так далее.

Мало вернуть средства, нужно правильно провести их по бухучету. А то штраф будет больше, чем сумма возврата. Инструкция от экспертов КонсультантПлюс поможет правильно учесть возврат страхвзносов.