заявление на вычет ндфл ребенок инвалид

Льготы для родителей ребенка с инвалидностью

Родители ребенка с инвалидностью могут получить от государства льготы в трудовой, пенсионной и налоговой сфере.

До 18 лет группа инвалидности не присваивается: есть только общая категория «ребенок-инвалид». Она устанавливается на 1 год, 2 года, 5 лет либо до достижения ребенком 14 или 18 лет.

Категорию «ребенок-инвалид» надо отличать от категории «инвалид с детства» — это совершеннолетний человек, который получил инвалидность еще до 18 лет из-за болезни или травмы.

Вот на что имеют право родители ребенка с инвалидностью.

Ежемесячная компенсационная выплата

Эти деньги платят дополнительно к детской пенсии по инвалидности.

Для семей, которые живут в местностях, где применяется районный коэффициент, выплата увеличивается на этот коэффициент.

Как получить. Подать в пенсионный фонд заявление о назначении ежемесячной выплаты. Это можно сделать в отделении ПФР или через МФЦ.

Выплату назначат с месяца, в котором родитель обратился с заявлением. Платить будут до тех пор, пока длится уход за ребенком. Если родитель устроится на работу или встанет на учет в службе занятости и будет получать пособие по безработице, это тоже основание для прекращения выплаты.

Скидка на коммунальные услуги

Условия. Семьи с детьми-инвалидами могут получить скидку 50% на оплату воды, электричества, содержания общего имущества, на плату за квартиру, снимаемую по договору социального найма. Также им положена компенсация по уплате взносов на капитальный ремонт — до 50%.

Эти льготы не зависят от того, работают ли родители и сколько у них детей.

Как получить. В каждом регионе свой порядок оформления и получения этой льготы. Например, в Москве нужно обратиться в МФЦ.

Как победить выгорание

Увеличенный стандартный НДФЛ-вычет на ребенка

Сумма: от 13 400 до 26 800 Р

Условия. Всем родителям, а также усыновителям, опекунам и попечителям положен детский вычет по НДФЛ.

Для родителей ребенка-инвалида до 18 лет либо учащегося до 24 лет с первой или второй группой инвалидности детский вычет складывается из двух сумм:

И базовая, и специальная сумма удваиваются для единственного родителя ребенка-инвалида.

Вот как это работает. Например, у женщины трое несовершеннолетних детей, при этом младший сын — инвалид. Сумма вычета на всех детей — 17 800 Р : по 1400 Р на первого и второго ребенка, 3000 и 12 000 Р на третьего — с учетом инвалидности.

Повышенный вычет полагается только на тот срок, на который ребенку установлена инвалидность. Срок указан в справке, которую выдает бюро медико-социальной экспертизы.

Как получить. Подать работодателю заявление на вычет вместе с копией справки об инвалидности ребенка.

Посчитайте заранее на нашем калькуляторе, на какой вычет вы имеете право.

Оплачиваемый отпуск в удобное время

Условия. Один из родителей ребенка-инвалида вправе взять отпуск без оглядки на утвержденный в организации отпускной график.

Работодатель обязан отпустить такого работника отдыхать в те даты, которые он указал в заявлении на отпуск. Если работодатель не отпустит, а работник все равно возьмет и пойдет в отпуск, то это не будет расцениваться как прогул.

Чтобы пойти в отпуск в удобное время, родитель ребенка-инвалида должен отработать шесть месяцев у конкретного работодателя. Взять отпуск до этого срока он может взять только по договоренности с руководством.

Как получить. Подать работодателю заявление с просьбой предоставить ежегодный оплачиваемый отпуск. Сделать это нужно не позднее чем за три дня до начала отпуска, чтобы вовремя получить отпускные.

Четыре дополнительных выходных в месяц

Сумма: средний заработок за четыре дня

Условия. Дополнительные выходные ежемесячно полагаются одному из родителей ребенка-инвалида, работающему по трудовому договору, в том числе как совместитель.

Если в семье два ребенка с инвалидностью, то маме или папе все равно положены только четыре дня в месяц на обоих детей.

Выходными могут воспользоваться и оба родителя, но лишь в пределах общего количества дополнительных выходных в месяц. То есть родители могут распределить между собой четыре дня, например два и два или три и один.

Дополнительные выходные не суммируются, не накапливаются и на другие месяцы не переносятся. Если родитель по какой-то причине не использует их, то выходные просто сгорят. Денежной компенсации тоже не будет.

Родитель ребенка-инвалида не обязан заранее согласовывать с работодателем конкретные даты дополнительных выходных. Он вправе отдыхать именно в те числа, что указал в заявлении. Также родитель не должен доказывать работодателю, что он потратил дополнительные выходные исключительно на уход за ребенком.

Первые три документа можно представить работодателю только один раз, а вот последнюю справку нужно приносить при каждом обращении за дополнительными выходными. Если другой родитель временно безработный, нужна показать копию трудовой книжки.

Право работать неполное рабочее время

Условия. Неполное рабочее время может быть разным, на выбор родителя:

Зарплата при этом может уменьшиться: работодатель вправе платить пропорционально отработанному времени или в зависимости от выполненного объема работы.

Как получить. Подать работодателю заявление с просьбой установить неполное рабочее время. После этого с работником должны заключить допсоглашение к трудовому договору.

Право на неполное рабочее время есть лишь у одного из родителей. Поэтому работодатель может запросить справку с места работы второго родителя о том, что он этой льготой не воспользовался.

Право отказаться от командировок и работы в выходные

Условия. Работника, у которого есть ребенок с инвалидностью, нельзя направить в командировку без его согласия. Также его нельзя привлечь к сверхурочной и ночной работе, а также к работе в выходные и праздничные дни.

Работодатель обязан письменно уведомить такого работника, что у него есть право отказаться от командировки или от сверхурочной работы. А если работник не возражает, он должен зафиксировать свое согласие письменно.

Как получить. Не давать письменное согласие ехать в командировку или работать в выходной.

Защита от увольнения по сокращению

Условия. Если в компании грядут сокращения, то мать-одиночка или единственный родитель-кормилец ребенка с инвалидностью точно сохранит рабочее место.

Женщина считается одинокой матерью, если в свидетельстве о рождении ребенка нет записи об отце или эта запись внесена со слов матери. По мнению Верховного суда, сюда можно также отнести женщин, которые растят ребенка без отца, потому что он умер, либо лишен родительских прав, либо признан судом недееспособным, либо сидит в тюрьме.

Еще нельзя увольнять родителя, если он единственный кормилец в семье с ребенком-инвалидом: это значит, что другой родитель нигде не работает.

Стаж для пенсии

Условия. Если родитель не работает, а ухаживает за ребенком с инвалидностью, то этот срок включается в страховой стаж для назначения пенсии. Но при условии, что до этого родитель работал хоть какое-то время.

Коэффициент за каждый год ухода — 1,8 пенсионных балла.

Как получить. Когда родитель будет оформлять пенсию по старости, ПФР учтет для стажа годы, когда он ухаживал за ребенком-инвалидом, при условии, что родитель получал ежемесячную выплату по уходу.

Бесплатная парковка

Условия. Семейный автомобиль можно парковать на специальных местах для людей с инвалидностью, которые не имеют права занимать другие водители.

Количество мест для инвалидов на каждой парковке — не менее 10%.

Как получить. Подать заявление в Федеральный реестр инвалидов — это можно сделать в МФЦ.

Кроме того, на машине должен быть специальный знак «Инвалид». Без него автомобиль могут эвакуировать, а водителя — оштрафовать.

Отсрочка от службы в армии

Условия. Призывникам, имеющим ребенка-инвалида, положена отсрочка от армии до тех пор, пока ребенку не исполнится три года.

Как получить. Отсрочку нельзя оформить заочно. Получив повестку, мужчина должен явиться в сроки призыва — с 1 апреля по 15 июля либо с 1 октября по 31 декабря — на заседание призывной комиссии с этими документами:

Уменьшенный транспортный и земельный налоги

Условия. На федеральном уровне льгот для владельцев легковых машин нет. Каждый регион сам решает, кому и какие льготы предоставить.

В большинстве регионов один из родителей ребенка-инвалида может не платить транспортный налог за один легковой автомобиль определенной мощности.

В некоторых регионах родителям детей-инвалидов дают скидку на уплату транспортного налога. Например, в Красноярском крае скидка составляет 90%.

Во многих городах есть льготы по земельному налогу. Виды льгот везде разные: где-то полностью освобождают от налога, где-то дают скидку, в других регионах не берут налог с шести соток.

Льготы по транспортному и земельному налогам в каждом регионе можно найти в специальном онлайн-сервисе на сайте налоговой.

Как получить. Подать в налоговую заявление о предоставлении льготы. Быстрее и проще всего это сделать в кабинете налогоплательщика. Но можно также отнести заявление в любой МФЦ или налоговую инспекцию.

Региональные выплаты и льготы

В каждом регионе могут быть свои выплаты и льготы для родителей ребенка с инвалидностью.

А еще в столице родители детей-инвалидов могут бесплатно ездить на городском транспорте и не должны платить за детсад, в который ходит ребенок.

Узнать, какие выплаты и льготы для родителей детей с инвалидностью есть в вашем регионе, можно так:

Вычет на ребенка-инвалида: особенности предоставления в 2020-2021 годах

Налоговый вычет на ребенка-инвалида может быть предоставлен следующим лицам:

Регулярность предоставления такого вида вычета — ежемесячно, до того момента, когда совокупный доход получателя не станет выше планки в 350 тыс. руб. Подсчет положенной суммы ведется по нарастающей с начала года.

Начиная с 2016 года величина вычета на ребенка-инвалида зависит от того, кем приходится ребенку получатель вычета (подп. 4 п. 1 ст. 218 НК РФ):

Вычет разрешается оформить в течение года по месту трудовой деятельности. Основанием для применения вычета является заявление работника.

Грамотно составить заявление на вычет на ребенка-инвалида вам помогут рекомендации экспертов КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите к образцу.

Кроме того, сотрудник представляет в бухгалтерию работодателя документы, удостоверяющие право на получение вычета, например, свидетельство о рождении, справку об инвалидности ребенка, документ об усыновлении и т. д.

ОБРАТИТЕ ВНИМАНИЕ! Справка об установлении инвалидности ребенка оформляется на специальном бланке по форме, утв. приказом Минздравсоцразвития России от 24.11.2010 № 1031н (приложение 1). По истечении срока действия предыдущей справки работодателю следует затребовать новую.

Вычет может быть оформлен и когда год окончится. Процедура совершается в инспекции ФНС по месту жительства работника, претендующего на вычет. Оформление не представляет сложностей: необходимо написать заявление в ИФНС, приложить к нему документы, которые способны подтвердить право заявителя на вычет, и обязательно налоговую декларацию 3-НДФЛ.

ОБРАТИТЕ ВНИМАНИЕ! 3-НДФЛ за 2020 год нужно подавать на новом бланке.

О том, какие еще вычеты, кроме стандартных, можно получить на детей, читайте здесь.

Во всей теме следует заострить внимание на одном существенном нюансе, связанном с расчетом величины вычета на ребенка-инвалида. Нюанс заключается в образовавшейся альтернативе: следует ли складывать вычет, оформляемый на такого ребенка, с вычетом стандартного размера или из двух вычетов надо выбрать максимальный. Разъяснения ведомств и заключение высшей судебной инстанции РФ до недавнего времени расходились. Поясним сложившуюся ситуацию.

Позиция ВС РФ: вычеты разрешается суммировать

Верховный суд РФ в 2015 году сделал интересное заключение, имеющее решительное влияние на размер налогового вычета на ребенка-инвалида. Согласно п. 14 Обзора практики рассмотрения судами дел, которые связаны с применением гл. 23 НК РФ (утв. Президиумом ВС РФ 21.10.2015), сумму такого вычета следует рассчитывать, учитывая два обстоятельства, а именно:

Но самое главное, что в обзоре отмечено: эти обстоятельства не следует считать взаимоисключающими и альтернативными. Иначе говоря, суммы вычетов можно складывать для тех детей, которые имеют инвалидность. Сумма вычета на ребенка, имеющего инвалидность, при таком подходе будет равняться 13 400 руб. (1 400 руб. + 12 000 руб.) в случае, когда такой ребенок первый или второй в семье, и 15 000 руб. (3 000 руб. + 12 000 руб.) в случае, если ребенок, имеющий инвалидность, третий и далее.

Вычет на ребенка-инвалида в справке 2-НДФЛ отражается особым образом. Каким? О нем рассказали эксперты КонсультантПлюс. Получите бесплатно пробный доступ к К+ и узнаете, какие именно коды нужно использовать.

Что говорит об этом вычете Минфин РФ

С 2017 года ведомство соглашается с тем, что вычет на ребенка-инвалида и обычный детский вычет должны суммироваться (письма от 20.03.2017 № 03-04-06/15803, от 09.08.2017 № 03-04-05/51063 и др.). Аналогичную позицию заняла и ФНС.

Однако до этого времени официально существовавшая позиция по поводу предоставления вычета на ребенка, имеющего инвалидность, была следующей: вычет на такого ребенка можно оформлять только в сумме вычета, указанного в ст. 218 НК РФ для ребенка-инвалида. От того обстоятельства, каким по счету этот ребенок является, размер вычета не менялся, то есть его нельзя было приплюсовать к стандартному «детскому» вычету (письма Минфина РФ от 14.03.2013 № 03-04-05/8-214, от 18.04.2013 № 03-04-05/13403).

Итоги

Подводя итоги, отметим, что на 2020-2021 гг. позиции Верховного суда РФ и Минфина России в отношении возможности применения по детям-инвалидам одновременно двух вычетов совпадают, и изменять этот порядок пока никто не планирует. Поэтому семьи с детьми-инвалидами могут немного сэкономить на уплате НДФЛ.

Примеры расчета стандартного вычета на детей см. в этой статье.

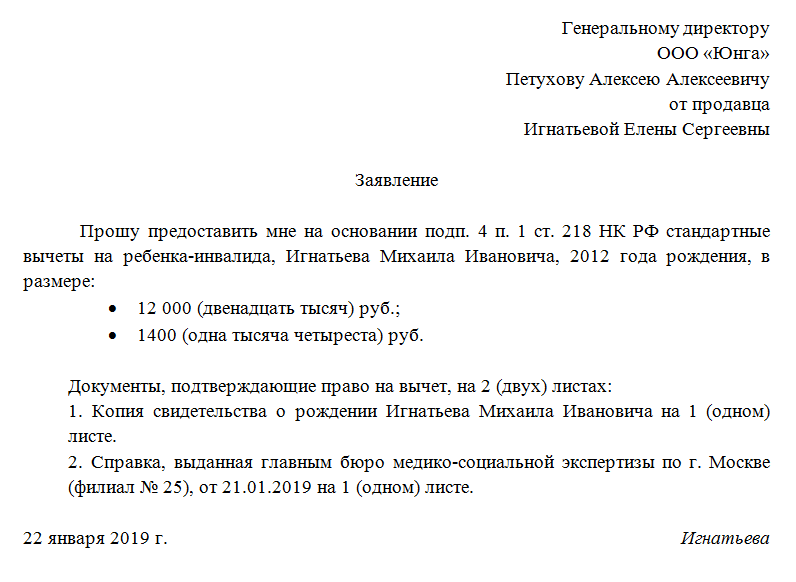

Образец заявления на вычет на ребенка-инвалида 2019

Как правильно написать заявление на вычет на ребенка инвалида? Люди, воспитывающие детей с ограниченными возможностями, как правило, знают о своем праве на получение стандартного налогового вычета в увеличенном размере. Однако теоретического знания об имеющейся возможности сэкономить на налоге недостаточно. Льготу нужно оформить. Образец заявления на вычет на ребенка инвалида по НДФЛ в 2019 году продемонстрируем в статье.

Нужна справка

Получение налогового вычета на ребенка с ограниченными возможностями связано с документальным оформлением. Право на вычет нужно подтвердить. Для этого к заявлению работник должен приложить документы, подтверждающие факт воспитания ребенка, имеющего серьезные проблемы со здоровьем.

Во-первых, понадобится общий документ, в котором содержится информация о происхождении ребенка и его связи с налогоплательщиком. Обычно им выступает свидетельство о рождении.

Во-вторых, это справка об инвалидности, которую выдают по результатам медико-социальной экспертизы. Именно этот документ является основанием для вычета на ребенка-инвалида. Оба этих документа нужно приложить к заявлению на вычет на ребенка инвалида 2019. Если нет справки из МСЭ, вычет получить не удастся.

По состоянию на 2019 год величина стандартного вычета на родного ребенка с ограниченными возможностями составляет 12 000 руб., а на приемного – 6 000 руб. Однако получение данного специального вычета не ставит крест на обычном. То есть помимо 12 000 руб. (6 000 руб.) работник может получать общий вычет:

Правомерность данного вывода подтверждается не только контролирующими органами, но судами.

Как написать

Теперь поговорим о том, как и когда написать заявление на вычет на ребенка инвалида в 2019 году. В компании может быть разработан бланк для подобных заявлений. В этом случае ничего выдумывать не придется. В такой ситуации работнику нужно обратиться в отдел кадров и озвучить желание написать заявление на детский вычет по ребенку-инвалиду.

Если готового шаблона в организации (у ИП) нет, то документ можно составить в произвольной форме, воспользовавшись, например, образцом заявления на вычет на ребенка инвалида, подготовленным нашими специалистами.

Обратим внимание, что в нашем документе заявитель просит предоставить оба вида стандартных вычетов, полагающихся родителю (приемному родителю) ребенка с ограниченными возможностями.

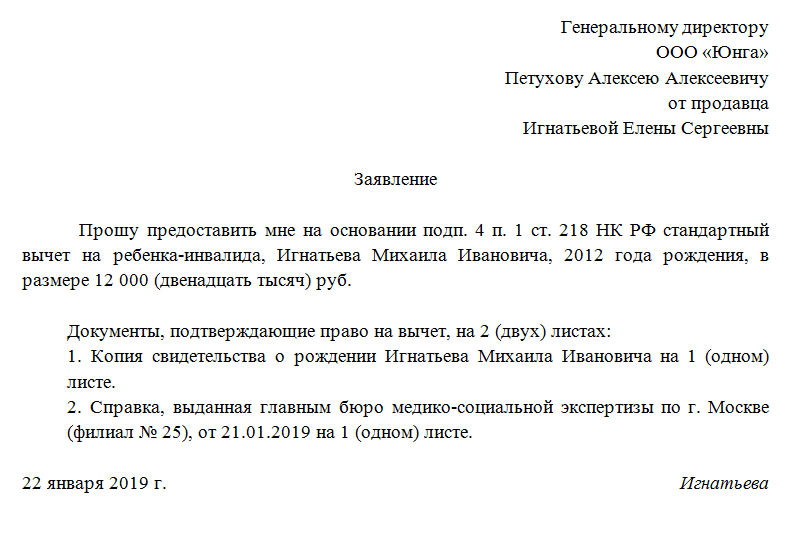

В случае если инвалидность наступила в середине года, заявление на вычет 1 400 руб. (3 000 руб.) может быть уже написано. В этом случае в документе следует заявить только о возникшем праве на дополнительный инвалидный вычет. В свою очередь, заявление на вычет на ребенка инвалида будет иметь другой вид:

В любом случае, составляя заявление, работник должен указать:

Документ адресуется руководителю организации и заверяется подписью заявителя.

Как правильно писать заявление на вычет по НДФЛ на ребенка инвалида — образец, сроки и правила оформления, размеры в 2021 году

Если воспитанник получил инвалидность, его сумма увеличивается. Согласно законодательству, работодатель, не имеет право применять эту льготу без заявления работника.

Чтобы уменьшить размер уплачиваемого НДФЛ, нужно написать соответственное запрос работодателю и прикрепить к нему необходимые документы.

Когда оформлять?

Писать заявление о предоставлении налогового вычет нужно при поступлении на работу.

Если в процессе трудовой деятельности у гражданина изменись обстоятельства, и у него появилось право воспользоваться льготой, тогда в любой момент, он может написать заявление на ее применение.

Таким образом, писать заявление на стандартный вычет на ребенка-инвалида нужно:

Без заявления работодатель не имеет право самостоятельно при расчете НДФЛ с доходов работника учитывать вычет.

Данную льготу можно получить только на одном месте работы. Если родитель работает на нескольких работах, он сам решает, где ему будут предоставлять стандартную льготу по НДФЛ. Даже если гражданин попытался получить льготу на двух работах одновременно, ему нужно будет позже вернуть недоплаченную сумму НДФЛ.

Важно отметить, что если у родителей есть, помимо ребенка-инвалида, другие дети, тогда им нужно сложить два вычета, которые предоставляются на каждого.

Пример:

В этом случае на детей положены следующие вычеты по НДФЛ:

Однако в налоговом кодексе нет конкретного правила, нужно выбирать одну из этих сумм или суммировать их. Бухгалтера ссылаются на Письмо Минфина от 12.01. 2017 № 03-04-06/15803., где сказано, что эти две суммы нужно складывать.

Если у ребенка нет инвалидности, то заявление пишется по такому образцу.

Какие документы нужно приложить?

После того, как написано заявление, нужно прикрепить к нему пакет обязательных документов. Если их не предоставить, тогда просьба о применение вычета по НДФЛ будет отклонена.

В некоторых случаях, у родителей могут потребовать дополнительные документы, это может быть:

Нужно ли каждый год подавать?

Согласно законодательству, работник не обязан каждый год писать заявление о получении льготы.

Когда начинается новый календарный год, работодатель пересматривает заявление и продолжает предоставлять вычет в следующем году.

В заявлении можно указать, что работник обязуется сообщить работодателю об утрате права на налоговый вычет. Это предостережет гражданина от возможных судебных разбирательств при необоснованном уменьшении подоходного налога.

Как правильно написать?

Обязательно его нужно заверить собственной подписью и поставить дату написания.

Составляя заявление, работнику нужно включить в него следующие пункты:

В текст помещается следующая информация:

Образец

Ниже представлен пример оформления запроса на предоставление стандартной льготы по подоходному налогу.

Скачать образец заявления на вычет по НДФЛ на ребенка инвалида — word.

Как выглядит заявление:

Размер в 2018 году

В 2018 году на ребенка инвалида родители могут получить налоговый вычет. Эта льгота у каждого родителя разная, так как она состоит из двух сумм:

Перечисленные суммы отнимаются от размера дохода работника перед налогообложением, так как с величины стандартного вычет не удерживаются 13%. Чтобы это понять, давайте посмотрим пример.

Пример:

У гражданина есть трое несовершеннолетних детей, третий из них инвалид. Он написал заявление на применение льготы для каждого ребенка.

В этом месяце он получил заработную плату в размере 50000 рублей.

Общая сумма положенного налогового вычета на всех детей рассчитывается так = 1400+1400+3000+ 12000 = 17800 рублей.

Сумма НДФЛ составит: (50000-17800) * 13% = 4186 рублей.

Если бы не было льготы, тогда сумма НДФЛ рассчитывалась так: 50000*13%= 6500 рублей. Как видим, работнику возвращают 2314 рублей (6500-4186).

Таким же правом может воспользоваться второй родитель инвалида, если у него есть ежемесячная заработная плата, с которой удерживаются налоги.

В двойном размере

Если такой гражданин заключает брак, тогда он не может воспользоваться двойным размером льготы. В случае развода, работник может опять его оформить только в том случае, если последний супруг не усыновил ребенка.

Второй случай, когда можно получить двойную льготу, это когда один из супругов откажется от своего права. Отказаться от такой льготы нельзя, если человек не работает, стоит на бирже труда или оформил отпуск по уходу до 1,5 года или по беременности и родам.

Подробнее о том, как писать заявление на детский вычет в двойном размере, читайте здесь.

Как получить через налоговую инспекцию?

Если гражданин не знал о том, что он имеет право получить льготу и не писал заявление у себя на работе, тогда он может получить вычет в налоговой инспекции.

Для этого понадобится предоставить в ФНС по месту прописки такие документы:

Эти бумаги можно отправить по почте или принести в инспекцию самостоятельно. Чтобы вам вернули деньги за прошлый год, нужно успеть подать документы до 30 апреля текущего года.

Прекращение применения стандартной детской льготы по НДФЛ

Вычет НДФЛ на ребенка инвалида применяется к каждому месяцу календарного года.

Если доход за текущий год начал превышать 350000 рублей, тогда льгота временно не применяется, пока не наступит следующий год.

Помимо этого, законодательство установило следующие случаи, при которых прекращается возврат НДФЛ.

Если в текущем году работник лишился права получить налоговый вычет, работодатель обязан прекратить применять льготу только в следующем году.

Полезное видео

Что нужно знать о стандартном вычете по НДФЛ на ребенка с инвалидность, чтобы не упустить свою выгоду — смотрите в видео:

Выводы

Таким образом, если гражданин воспитывает ребенка, имеющего документально подтвержденную инвалидность любой группы, то он вправе заявить работодателю свое право уменьшить налогооблагаемый доход при расчете НДФЛ на сумму стандартного вычета.

Для этого нужно написать заявление и подать его работодателю. Получить льготу через работодателя можно только за текущий год, для возврата подоходного налога за прошлые года нужно обращаться в ФНС. Читайте также: Вычет на ребенка инвалида (размер и последние изменения в 2021 году)