заявление на выплату налогового вычета за проценты по ипотеке

Получение налогового вычета при покупке квартиры в ипотеку

Основной вычет

При покупке квартиры/дома с использованием ипотечных средств Вы можете получить два налоговых вычета: основной вычет (пп.3 п.1 ст.220 НК РФ) и вычет по ипотечным процентам (пп.4 п.1 ст.220 НК РФ).

Основной вычет при приобретении квартиры в ипотеку ничем не отличается от вычета при обычной покупке. Мы не будем рассматривать его подробно, а лишь напомним основные моменты:

Список необходимых документов и процесс получения вычета описаны в статьях: «Список документов для получения вычета» и «Процесс получения вычета».

Пример: В 2020 году Дежнев Г.С. взял в банке ипотечный кредит в размере 2 млн рублей и купил квартиру стоимостью 2,2 млн рублей. Свидетельство о регистрации права собственности было оформлено также в 2020 году.

В 2021 году Дежнев Г.С. подал в налоговую инспекцию декларацию 3-НДФЛ за 2020 год и заявил основной вычет в максимальном размере 2 млн рублей (к возврату 260 тыс. рублей) несмотря на то, что личных средств Дежнев потратил только 200 тыс. рублей. Также он может заявить вычет по ипотечным процентам.

Вычет по ипотечным процентам

При покупке жилья в ипотеку, кроме основного вычета, Вы также можете получить вычет по уплаченным кредитным процентам и вернуть 13% от фактически уплаченных процентов по ипотеке.

Заметка: Ваши выплаты по ипотеке делятся на две части: выплата основного долга и выплата кредитных процентов. Данный вычет Вы можете получить только по выплатам по кредитным процентам (выплаты по основному долгу в вычет не войдут).

1. Право на вычет по ипотечным процентам возникает только в момент возникновения права основного вычета. Если ипотека оформлена ранее года, в котором была получена выписка из ЕГРН (или Акт приема-передачи), то в состав вычета все равно можно будет включить все уплаченные Вами проценты с первых платежей ипотеки.

Пример: В 2018 году Бельский Г.И. оформил ипотеку и заключил договор долевого участия на строительство квартиры, а в 2020 году он получил Акт приема-передачи квартиры. Несмотря на то, что ипотека выплачивалась с 2018 года, обратиться в налоговую инспекцию за вычетом Бельский Г.И. может только в 2021 году. Но получить вычет он сможет по всем фактически уплаченным с 2018 года процентам.

2. Максимальный размер вычета по ипотечным процентам составляет 3 млн рублей (к возврату 390 тыс. рублей).

Заметка: если кредитный договор заключен до 1 января 2014 года, то применяются старые нормы и размер вычета по кредитным процентам не ограничен.

Пример: В 2019 году Уланова Н.Н. взяла в банке ипотечный кредит 10 млн рублей и купила квартиру стоимостью 12 млн рублей. За 2010-2020 годы Уланова Н.Н. заплатила 4 млн рублей ипотечных процентов.

В 2021 году Уланова Н.Н. подала в налоговую инспекцию декларацию 3-НДФЛ за 2020 год и заявила основной имущественный вычет в размере 2 млн руб. (к возврату 260 тыс. рублей), а также вычет по кредитным процентам в размере максимальной суммы 3 млн руб. (к возврату 390 тыс. рублей).

Заявить к вычету можно только фактически уплаченные ипотечные проценты за прошлые календарные годы.

Пример: В июне 2020 года Гречихин С.Д. взял ипотеку и купил квартиру. В 2021 году он может подать в налоговую инспекцию декларацию 3-НДФЛ за 2020 год для получения основного вычета и вычета по процентам, уплаченным с июля по декабрь 2020 года. В 2022 году Гречихин С.Д. сможет подать документы за 2021 год (в декларации добавить уплаченные проценты в 2021 году), в 2023 году – за 2022 год и т.д.

По каким кредитам и займам можно получить вычет по процентам?

Вычет по кредитным процентам можно получить не только по договорам ипотеки, а по любому целевому займу, направленному на приобретение/строительство жилья (пп.4 п.1 ст.220 НК РФ).

Например, если Вы взяли займ у работодателя и в договоре написано, что займ будет потрачен на покупку конкретной квартиры, то Вы сможете получить налоговый вычет по выплачиваемым кредитным процентам. Если такой записи в договоре не будет, то несмотря на то, что Вы потратили займ на покупку жилья, вычет Вы получить не сможете (Письмо Минфина от 08.04.2016 №03-04-05/20053).

Пример: В 2020 году Шилова К.О. взяла займ у организации на покупку квартиры. В договоре четко указано, что займ потрачен на покупку конкретной квартиры, поэтому Шилова К.О. сможет получить вычет по кредитным процентам.

Пример: В 2020 году Тамарина Э.М. купила квартиру за 2 млн рублей с привлечением кредита на потребительские цели в размере1 млн рублей. Так как кредит не является целевым на покупку квартиры, Тамарина Э.М. сможет получить имущественный вычет в размере 2 млн рублей (к возврату 260 тыс. рублей), а вычетом по процентам воспользоваться не сможет.

Документы для оформления вычета по ипотечным процентам

Для получения вычета по ипотечным процентам в дополнение к основным документам по сделке (см. «Документы») нужно представить в налоговую инспекцию копию кредитного договора и справку об уплаченных процентах.

Иногда в налоговом органе могут также запросить платежные документы по оплате ипотечных процентов (платежные поручения, выписку из банка, квитанции и т.п.). В этом случае можно либо предоставить документы (если они в наличии), либо сослаться на письмо ФНС России от 22.11.2012 N ЕД-4-3/19630@, где указано, что справки об уплаченных процентах из банка достаточно и дополнительных платежных документов для получения вычета не требуется.

Обязательно ли заявлять вычет по кредитным процентам сразу?

Если Вы еще не исчерпали основной вычет, то Вы можете сразу не заявлять вычет по ипотечным процентам, чтобы не подавать в налоговый орган дополнительные документы. Как только основной вычет будет исчерпан, Вы сможете добавить в декларацию информацию о вычете по кредитным процентам и приложить соответствующие документы.

Пример: В 2020 году Хавина М.В. купила квартиру в ипотеку за 3 млн рублей. Доходы Хавиной М.В. составляют 800 тыс. рублей в год (сумма удержанного налога за год 104 000 руб.). В этом случае в 2021 году она сможет заявить основной вычет (так как не имеет смысла заявлять проценты).

В 2022 году Хавина М.В. продолжит получать основной вычет. В 2023 году, так как основной вычет будет исчерпан, она добавит в декларацию данные об уплаченных процентах с начала выплат (с 2020 года).

Обязательно ли подавать документы на вычет каждый год?

Часто складывается ситуация, когда основной вычет уже исчерпан, а сумма выплачиваемых процентов по ипотеке небольшая. Чтобы сэкономить время Вы можете не подавать документы в налоговый орган каждый календарный год, а подавать раз в несколько лет, включив в декларацию все уплаченные за эти годы проценты.

Пример: В 2019 году Детнев Л.П. купил квартиру в ипотеку. Согласно условиям ипотеки, он ежегодно выплачивает ипотечных процентов на сумму 100 000 рублей. Доходы Детнева Л.П. в год превышают 2 млн рублей. В 2020 году Детнев подал документы в налоговый орган и получил основной вычет и вычет по процентам, уплаченным в 2019 году. В 2021 году Детнев может не подавать декларацию, а подождать несколько лет и заявить все проценты сразу: например, подать документы в 2023 году и получить вычет по процентам, уплаченным в 2020, 2021 и 2022 годах.

Вычет по процентам при перекредитовании (рефинансировании кредита)

В случае рефинансирования кредита в другом банке Вы можете получить вычет по процентам и по первоначальному, и по новому кредиту (пп.4 п.1 ст.220 НК РФ). При этом важно, чтобы в новом договоре было явно отмечено,что он выдан для рефинансирования прошлого целевого кредита.

Пример: Голованов И.В. купил квартиру в 2019 году стоимостью 3 млн рублей (из них 1 млн рублей собственных средств, а 2 млн рублей заемных). В 2020 году он осуществил рефинансирование кредита в другом банке. Тогда при получении вычета по процентам Голованов И.В. сможет учесть проценты, выплаченные по первому и второму кредитам.

Процесс получения вычета

Процесс получения вычета по ипотечным процентам не отличается от получения основного вычета и подробно рассмотрен в статьях:«Процесс получения вычета», «Получение имущественного вычета через работодателя».

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру. Это учебный сайт для тех, кто хочет разобраться в правилах купли-продажи квартир.

Как работает налоговый вычет за ипотечные проценты

Как вернуть часть уплаченных процентов с помощью налогового вычета? Кто может рассчитывать на получение данной льготы?

Что такое налоговый вычет на проценты по ипотеке?

Наряду с основным имущественным вычетом, который позволяет вернуть до 13% от расходов на покупку жилья, работающие граждане РФ могут получить вычет за ипотечные проценты. Такое право появляется в случае приобретения недвижимости в ипотеку.

С помощью этой льготы налогоплательщик может уменьшить налогооблагаемую базу и частично вернуть перечисленный в бюджет подоходный налог. Рассчитывается как 13% от суммы уплаченных процентов по ипотечному кредиту.

Связан ли вычет на проценты по ипотеке с основным имущественным вычетом?

Это две разные льготы, которые никак не связаны между собой. То есть заёмщик может получить основной вычет с покупки одного жилья, а затем приобрести в ипотеку совершенно другую квартиру и оформить возврат процентов.

Если речь идёт об одном и том же объекте, то очерёдность вычетов может быть любой. Как правило, сначала оформляют вычет за покупку жилья, а потом — с уплаченных процентов. Если суммы налогооблагаемого дохода достаточно, заёмщик может заявить в декларации обе льготы одновременно.

Указанные условия не действуют, если право на вычет по процентам возникло до 2014 года. В этом случае данную льготу можно оформить только по тому объекту, по которому был заявлен основной вычет.

Какую сумму процентов можно вернуть?

При оформлении вычета налогоплательщику возвращается 13% от суммы выплаченных процентов. Для ипотечных кредитов, выданных после 1 января 2014 года, максимальная сумма возврата составляет 390 000 рублей.

Кроме того, размер выплаты не может превышать сумму отчисленного подоходного налога.

Когда возникает право на налоговый вычет по ипотечным процентам?

Налогоплательщик может претендовать на получение вычета только после регистрации права собственности на жильё, которое было куплено в ипотеку. Подавать декларацию можно уже с начала следующего календарного года.

При этом, у данной льготы нет срока давности. Налогоплательщик может воспользоваться своим правом на вычет через несколько лет после приобретения квартиры. Этот вопрос актуален при покупке строящейся недвижимости. В данном случае проценты по ипотеке заёмщик должен выплачивать с момента подписания ДДУ, а вычет по ним он может получить только после оформления права собственности, которое возникает только через 2-3 года.

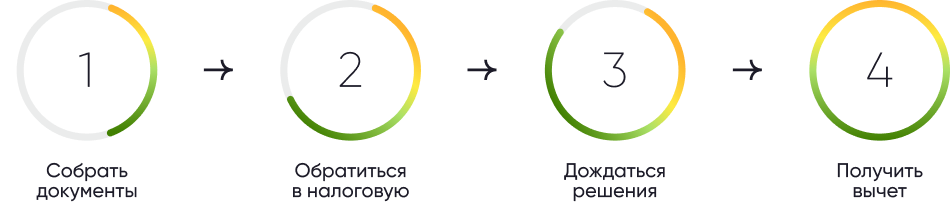

Как получить вычет по выплаченным процентам?

Чтобы заявить своё право на вычет, необходимо подать декларацию 3-НДФЛ в налоговый орган по месту жительства. Это можно сделать дистанционно через приложение «Мой налог».

Вместе с заполненной декларацией к заявке потребуется прикрепить следующие документы:

справку по форме 2-НДФЛ;

договор купли-продажи или договор долевого участия;

договор на получение ипотечного кредита;

справку об уплаченных процентах по ипотеке.

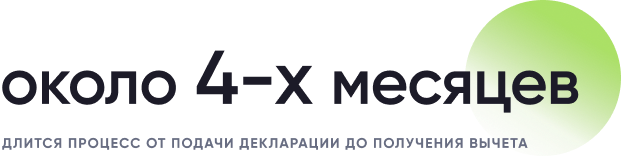

Проверка декларации и представленных документов займёт 3 месяца. После этого у налоговой будет ещё месяц перечисления денежных средств.

Налоговый вычет при покупке в ипотеку

Предлагаем вам воспользоваться онлайн-сервисом НДФЛка.ру. На нашем сайте вы найдете полную информацию о правилах получения налогового вычета при покупке квартиры в ипотеку.

Чтобы все процессы были еще более прозрачными, мы создали для вас видео-инструкцию. В ней максимально просто рассказываем о том, как получить возврат по процентам – с картинками и на примерах.

Что такое налоговый вычет

Законодательство РФ предлагает льготные условия на приобретение недвижимости – квартиры, дома, комнаты, земельного участка, а также долей от этого имущества.

Суть льготы состоит в том, что после покупки и оформления сделки вы имеете право на частичный возврат потраченных денег.

Для того чтообы вернуть налог за ипотеку, необходимо обратиться в налоговые органы и заявить свое право на получение налогового вычета: оформить декларацию 3-НДФЛ и приложить сопутствующие документы.

Из чего складывается имущественный налоговый вычет?

Ежемесячно ваш работодатель отчисляет в бюджет 13% от вашей заработной платы – подоходный налог. Если перейти на язык налогового законодательства, ваша зарплата – это налогооблагаемая база, которая может быть снижена на размер налогового вычета. За счет этого уменьшается и сумма ежемесячных отчислений в бюджет.

После применения вычета у вас, как у налогоплательщика, образуется излишек по выплаченному в течение года НДФЛ. Вы можете выбрать одну из форм возмещения – получить излишек на счет или же воспользоваться правом не платить налог с зарплаты до тех пор, пока не будет исчерпана вся сумма возврата.

На сегодняшний день налоговый вычет при покупке квартиры и другой недвижимости составляет 2 млн рублей.

Это значит, что вы можете вернуть 260 тыс. рублей (13% х 2 млн) из тех налогов, что вы уже выплатили в бюджет.

Если размер вашей годовой зарплаты меньше 2 млн рублей, имущественный налоговый вычет можно распределить на несколько лет.

Важно понимать, что размер возврата не может быть больше налога, уплаченного вами за тот же период. А общий размер налогового вычета не может быть больше стоимости приобретенного жилья.

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Пример:

В течение 2020 г. ваша зарплата составила 1,5 млн руб. За этот период вы (ваш работодатель) выплатили в бюджет 195 тыс. руб. (13% х 1,5 млн). В 2020 г. вы купили комнату за 500 тыс. руб. Это значит, что в 2021 году вы имеете право подать декларацию 3-НДФЛ и оформить вычет на всю стоимость приобретенного жилья.

Расчет выглядит так:

от 1,5 млн руб.(ваша зарплата или, другими словами, налогооблагаемая база) вычитается 500 тыс. руб. (стоимость купленной вами комнаты – а как мы помним, вычет составляет до 2 млн руб., но не более суммы покупки). В результате налоговая база уменьшается и становится равной 1 млн руб. (1,5 млн – 500 тыс.).

Значит, именно с этой суммы вы были должны оплатить налог в 2020 г.: 13% х 1 млн руб. = 130 тыс. руб. Но так как декларация оформляется в следующем году после получения права собственности (в 2021), то по факту в 2020 г. вами уже было выплачено 195 тыс. руб налогов. Разница должна вернуться вам на счет. Итого за покупку комнаты вы получите возврат 195 – 130 = 65 тыс. руб.

Выше мы рассказывали, что налоговое законодательство позволяет вернуть до 13% от 2 млн рублей, то есть 260 тысяч. Но ваш возврат в приведенном примере составил 65 тысяч. Как же быть? Неужели оставшиеся деньги сгорают? К счастью, нет!

Для жилья, купленного после 01.01.2014 г., существует право на перенос остатка налогового вычета на то жилье, которое вы купите в будущем.

Для того чтобы получить право на имущественный налоговый вычет, вы должны иметь документы на право собственности. При покупке жилья по договору долевого участия это Акт приема-передачи. Для жилья, приобретенного по договору купли-продажи, требуется выписка из ЕГРН.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Что такое основной налоговый вычет по ипотеке

Ипотечное кредитование в России приобретает все большую популярность. И это обоснованно. Недвижимость не дешевеет, и накопить всю сумму для покупки приглянувшейся квартиры бывает сложно. Использование заемных средств – удобный способ не откладывать покупку на долгие годы, а прямо сейчас стать обладателем собственного жилья.

Хотим вас обрадовать – если вы решились на такой ответственный шаг, как покупка квартиры в кредит, – налоговое законодательство для этого варианта предусмотрело льготные условия: возврат налога с процентов по ипотеке.

Налоговый вычет при покупке жилья в ипотеку бывает:

В основной вычет включены средства, потраченные на покупку квартиры, дома, земли и другой жилой недвижимости. При этом в него попадают как личные накопления, так и кредитные.

Выше мы рассказали об основном принципе расчета имущественного налогового вычета – он одинаков и для приобретения жилья на собственные деньги, и для покупки в ипотеку. Более подробная информация представлена в статье «Налоговый вычет при покупке квартиры, дома, участка земли».

Подводим итог:

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Что такое вычет по процентам по ипотеке

При покупке квартиры в ипотеку у вас есть право на налоговый вычет на выплаченные в банк проценты. В расчет берутся все реально погашенные проценты, но не более 3 млн руб. Из этой суммы на ваш счет возвращаются 13%, то есть 390 тыс. руб. (13% х 3 млн руб.).

Эти условия вступили в силу 01.01.2014 г.

До 1 января 2014 г. возврат налога по кредиту не имел верхней границы. Что это означает для налогоплательщика? Если ваше жилье куплено до 2014 г., и вы прежде не реализовали свое право возврат НДФЛ по ипотеке, вы можете получить вычет в полном размере фактически уплаченных процентов.

Пример:

В 2011 г. вы взяли ипотечный кредит на сумму 14 млн руб. и купили квартиру за 17 млн. С 2011 по 2020 гг. выплатили банку 5 млн руб. процентов. Сделка официально оформлена до 1 января 2014 г., поэтому вы имеете право претендовать на вычет, равный сумме фактически уплаченных процентов. В итоге на ваш счет будет зачислено 650 тыс. руб. (13% х 5 млн руб.).

Важный момент! Если стоимость квартиры по договору ниже, чем сумма взятых в ипотеку средств, то налоговый возврат будет рассчитан из реальной стоимости квартиры.

Пример:

В 2013 г. вы оформили ипотеку на 17 млн руб. и выплатили банку 6 млн руб. процентов. При этом квартиру вы купили за 13 млн руб., что и отмечено в договоре купли-продажи.

Сделка официально оформлена до 1 января 2014 г., поэтому вы имеете право претендовать на возврат налога по кредиту, равный сумме уплаченных процентов. Но так как вычет предоставляется именно на покупку квартиры, в него попадут проценты с 13 млн, а не с 17 млн руб., то есть с суммы, реально потраченной на приобретение квартиры.

Расчет процентов, которые попадут в вычет, производится в пропорциональном соотношении между суммой по ипотечному договору и реальной суммой покупки, указанной в договоре.

Заполнить декларацию 3-НДФЛ и получить помощь налогового эксперта

Когда возникает право на налоговый вычет по процентам по ипотеке

Процентный вычет, как и основной, можно заявлять лишь в году, следующим за годом оформления права собственности на жилье. Если вы получили Акт приема-передачи (или выписку из ЕГРН) в 2020 г., подавать декларацию 3-НДФЛ можно не ранее 2021 г.

Часто бывает так, что ипотечный договор заключен до получения документов на квартиру. Это не влияет на размер налогового вычета по процентам по ипотеке – в вычет попадает вся сумма выплаченных вами процентов с самого первого платежа.

Пример:

В 2016 г. вы взяли ипотеку на долевое строительство дома. Выплату основного долга и процентов начали с первого месяца ипотечного договора. Акт приема-передачи от застройщика был вами получен в 2020 г., значит, право на получение налогового возврата у вас наступает в 2021 г.. В расчет попадут все проценты, начиная с 2016 г.

Надо помнить, что в вычет включаются лишь реально выплаченные проценты за прошлые периоды. Если размер вашей годовой заработной платы и сумма перечисленных налогов достаточны, вы можете сразу получить весь основной вычет. Но вычет по ипотечным процентам производится лишь по итогу ваших выплат в банк – ежегодно за прошлый год.

Рекомендуем сначала получить основной вычет, а лишь потом заявить вычет по процентам. Тогда вы сможете получить деньги сразу за несколько лет.

Пример:

В августе 2017 г. вы взяли ипотеку и купили квартиру за 3 млн руб. Как будут формироваться ваши декларации 3-НДФЛ:

Налоговый консьерж — консультации налогового эксперта всего за 83 рубля в месяц!

Когда подавать заявление на налоговый вычет по ипотечным процентам?

Можно ли каждый год подавать заявления и декларации на сумму уплаченных процентов по ипотеке? Или нужно дождаться, когда выплачу все 3 млн рублей процентов, и тогда подать заявление?

Например, на данный момент я выплатил только 1,5 млн рублей процентов. Боюсь, что если заявлю на вычет сейчас, то получу свои 195 тысяч и потеряю остаток суммы по ипотечным процентам. Так ли это?

Владимир, вы можете смело подавать декларацию с вычетом по уже выплаченным процентам и заявление на возврат суммы НДФЛ, которая им соответствует, — остаток получите позже. Причем вы можете подавать документы на вычет каждый год или разово, когда выплатите ипотеку целиком. Закон вас в этом не ограничивает.

Когда появляется право на вычет за проценты по ипотеке

У вас есть право на вычет по процентам, если:

Но есть нюанс, если квартира в новостройке. Сам по себе договор долевого участия права на вычет не дает. Оно появится в том году, когда вы подпишете акт о передаче квартиры, даже если еще не успеете зарегистрировать право собственности на нее. То есть платить проценты банку придется сразу, а обратиться за вычетом сможете только с того года, когда на руках будет подписанный акт о передаче квартиры. Подать заявление можно на все уплаченные проценты.

В 2021 году вы сможете заявить к вычету все проценты с 2018 года:

70 000 Р + 140 000 Р + 125 000 Р = 335 000 Р

Возможно, вы подписали акт или право собственности возникло давно, но вы еще не обращались в налоговую за вычетом по процентам. В таком случае можете подать декларацию и заявление, чтобы вернуть излишне уплаченный НДФЛ за несколько предшествующих лет, но не больше трех. Например, если право собственности возникло в 2018 году, можете в 2020 году подать декларации и заявления на возврат за 2018 и 2019 годы. А если право собственности вы зарегистрировали в 2015 году, то в 2020 году сможете вернуть НДФЛ, который заплатили в 2017, 2018 и 2019 годах.

Вы можете заплатить банку проценты в любом размере. Но сможете ли вы получить вычет на всю эту сумму, зависит от года, когда оформляли ипотечный кредит.

До 2014 года. Если право на вычет появилось до 2014 года, сумма не ограничена. Можно уменьшить доход на все уплаченные проценты, даже если это 9 или 10 млн рублей.

Если вы рефинансировали этот кредит, сумма возврата налога по процентам все равно останется нелимитированной, хотя договор рефинансирования будет заключен позже.

То есть максимальная сумма НДФЛ, которую получится вернуть из бюджета при покупке квартиры в ипотеку с 2014 года, — 390 000 Р : 3 000 000 Р × 13%.

Вычет по процентам дается гражданину только один раз на один кредит. Поэтому если сейчас у вас небольшой ипотечный кредит, вы собираетесь расширяться и брать новую ипотеку, возможно, пока не стоит пока заявлять вычет по процентам.

Вычет и налогооблагаемые доходы

Чтобы вы получили возврат налога с процентов по ипотеке, у вас должны быть доходы, которые облагаются НДФЛ, причем по ставке 13%. Если, например, вы ИП и работаете на УСН, то вычет получить не сможете.

Максимальная сумма НДФЛ к возврату — это сумма налога, которую вы заплатили в прошлом году, в том числе удержанная на работе. Если ее не хватит, неиспользованный остаток переносится на следующие годы.

Но если в 2019 году вы получили доход в размере 1 200 000 Р и заплатили только 156 000 Р налога, то именно такую сумму вам вернут.

Остаток вычета в размере 300 000 Р и соответствующий ему НДФЛ к возврату — 39 000 Р — перейдут на следующий год. Кроме того, эти суммы вырастут, потому что к вычету добавятся проценты, которые вы заплатите в 2020 году.

Как выгоднее подавать на вычет: сразу или по годам

В 2020 году вы можете подать декларацию с вычетом по уже уплаченным процентам и заявление на возврат соответствующей им суммы налога, а на остальные дозаявитесь потом.

Сначала получить имущественный вычет за покупку квартиры, потом — вычет на проценты. Это самый удобный вариант: если налогооблагаемого дохода за год не хватает, чтобы разово получить максимальную сумму, то нужно считать остаток, который переходит на другие годы, только по одному вычету. Так проще не запутаться.

После того как получите вычет на покупку квартиры, можно подать документы разом на все проценты, которые набежали с того момента, как вы начали их выплачивать. А потом каждый год снова подавать на остаток.

Сначала получить имущественный вычет за покупку квартиры, потом — вычет на проценты двумя траншами. В первую очередь, как и в предыдущем варианте, можно получить имущественный вычет на покупку квартиры. Потом подать документы на все проценты, которые набежали, но не подавать на остаток в следующие годы, а дождаться, когда полностью закроете кредитный договор, и только после этого выбирать остаток. Это вариант легче всего рассчитывать. Но есть и минус: деньги в процессе ожидания обесцениваются.

Что в итоге

У вас как минимум есть право заявить вычет на 3 млн рублей уплаченных процентов и вернуть 390 000 Р налога. Если взяли кредит до 2014 года, сумма вычета не ограничена.

Вычет по процентам дается один раз. Перенести остаток на другой кредит нельзя.

По сроку возврата ограничений нет. Даже если выплатите ипотеку досрочно, но полученного дохода не хватит, чтобы сразу выбрать всю сумму к возврату, можете продолжать подавать заявления на возврат НДФЛ до тех пор, пока все не вернете.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.