заявление о неполучении социального налогового вычета образец заполнения

Заявление о неполучении социального налогового вычета образец заполнения

Заявление о выдаче справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, предусмотренного подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации (КНД 1112526)

Скачать форму заявления о выдаче справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, предусмотренного подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации:

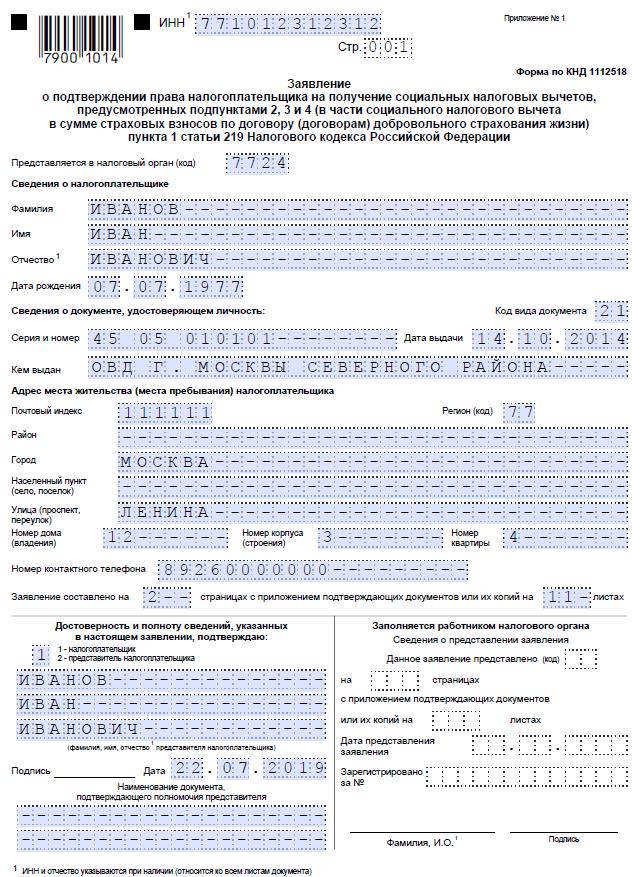

Образец заполнения заявления о выдаче справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, предусмотренного подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации >>>

Архивные формы заявления о выдаче справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, предусмотренного подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации:

— заявление о выдаче Справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, предусмотренного подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации (КНД 1112520), применявшееся с 1 сентября 2016 года до 10 ноября 2016 года

— примерный перечень сведений, указываемых налогоплательщиком в заявлении о выдаче справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, указанного в подпункте 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, применявшийся с 19 мая 2008 года до 1 сентября 2016 года

О рекомендуемой форме заявления о выдаче справки о подтверждении неполучения/получения соцвычета

Обновлена рекомендуемая форма заявления о выдаче справки о подтверждении неполучения/получения налогоплательщиком социального налогового вычета.

Речь идет о социальном налоговом вычете, предусмотренном подпунктом 4 пункта 1 статьи 219 Налогового кодекса РФ (по расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование, добровольное страхование жизни).

Ранее рекомендуемая форма заявления налогоплательщика в налоговый орган о выдаче соответствующей справки была доведена письмом ФНС России от 01.09.2016 N БС-4-11/16272@.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 10 ноября 2016 г. N БС-4-11/21262@

О РЕКОМЕНДУЕМОЙ ФОРМЕ ЗАЯВЛЕНИЯ О ВЫДАЧЕ СПРАВКИ

Федеральная налоговая служба в целях обеспечения единообразия при реализации налоговыми органами положений подпунктов 2, 4 пункта 1 статьи 213 и пункта 2 статьи 213.1 Налогового кодекса Российской Федерации и в дополнение к письму от 01.09.2016 N БС-4-11/16272@ направляет для использования в работе уточненную рекомендуемую форму заявления о выдаче справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, предусмотренного подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации.

Управлениям ФНС России по субъектам Российской Федерации необходимо довести указанное письмо до нижестоящих налоговых органов.

О справке о неполучении (получении) социального вычета по НДФЛ в сумме выплат в НПФ или по страхованию жизни

Письмо Федеральной налоговой службы от 17 июля 2018 г. № БС-4-11/13747@

Вопрос: О заполнении справки о подтверждении неполучения (получения) социального вычета по НДФЛ.

Указанная Справка, форма которой утверждена приказом ФНС России от 13.07.2016 N ММВ-7-11/403@, выдается налогоплательщику налоговым органом на основании его письменного заявления и документов, подтверждающих право налогоплательщика на получение соответствующего социального налогового вычета.

Письмом ФНС России от 10.11.2016 N БС-4-11/21262@ в нижестоящие налоговые органы направлена форма заявления о выдаче Справки, форматы заполнения такого заявления утверждены приказом ФНС России от 10.11.2016 N ММВ-7-6/609@.

В случае возникновения подозрения в части неправомерной выдачи налогоплательщику Справки или ее фиктивности (в том числе при отсутствии в Справке отдельных реквизитов либо неправильности их заполнения) налоговый агент вправе запросить у налогового органа, выдавшего такую Справку, подтверждение ее выдачи.

При это следует отметить, что законодательством Российской Федерации о налогах и сборах не установлено наличие на Справке гербовой печати налогового органа.

Одновременно ФНС России просит АО представить несколько копий Справок, имеющих незаполненные (неправильно заполненные) реквизиты, в целях организации работы с территориальными налоговыми органами, направленной на недопустимость выдачи ими таких Справок в дальнейшем.

Действительный

государственный советник РФ

2-го класса С.Л. Бондарчук

Как составить заявление для получения социального вычета у работодателя

Социальные вычеты на лечение, обучение, добровольное страхование жизни и пенсию можно получить в текущем году у своего работодателя или через налоговую инспекцию при представлении декларации 3-НДФЛ по окончании календарного года, когда возникло право на вычет. Подробнее о том, какие условия необходимо выполнить, чтобы получить право на социальные вычеты, читайте в статьях «Налоговый вычет на лечение», «Налоговый вычет за обучение».

У работодателя вычет можно получить только в том календарном году, в течение которого вы произвели оплату лечения, обучения, делали страховые взносы.

Смысл налогового вычета в том, что если вы получаете доход, который облагается НДФЛ по ставке 13%, то можете уменьшить размер дохода на сумму вычета.

Чтобы работодатель смог предоставить вычет, сначала необходимо получить подтверждение от налоговой инспекции, что вы имеете на него право. Для этого направьте в свою инспекцию заявление вместе с комплектом документов, которые подтверждают право на вычет.

Если у вас есть личный кабинет налогоплательщика, то сформировать и отправить заявление можно онлайн.

Пример

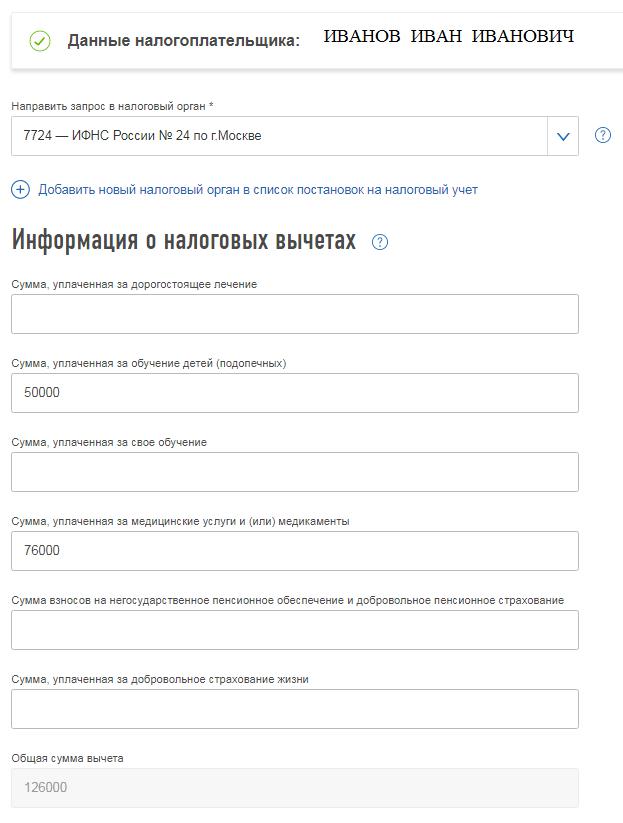

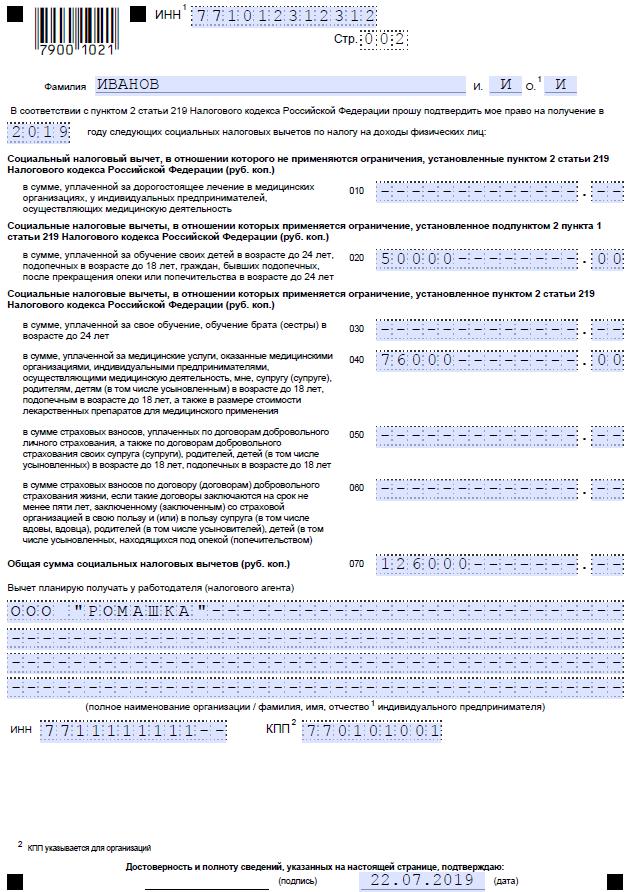

Иванов Иван Иванович в 2019 году оплатил лечение зубов на сумму 76 000 руб. (лечение не признаётся дорогостоящим), а также оплатил колледж своей дочери на сумму 65 000 руб.

Согласно закону, вычет по расходам на лечение, которое не признаётся дорогостоящим, лимитируется суммой 120 000 рублей. Данная сумма является максимальной для всех социальных вычетов за один календарный год, кроме оплаты дорогостоящего лечения и обучения детей. Вычет по расходам на дорогостоящее лечение лимитируется только суммой вашего дохода, который облагается по ставке 13%. Какое лечение признаётся дорогостоящим, можно узнать из постановления Правительства РФ от 19.03.2001 № 201.

Максимальный размер вычета по расходам на обучение детей за календарный год составляет 50 000 руб. на каждого ребёнка.

Иван может рассчитывать на вычет по расходам на лечение в полном размере фактически затраченных средств — 76 000 руб., а также на вычет по обучению дочери с учётом лимита 50 000 руб. Таким образом, он получит на руки 16 380 руб. (50 000 + 76 000) * 13%)).

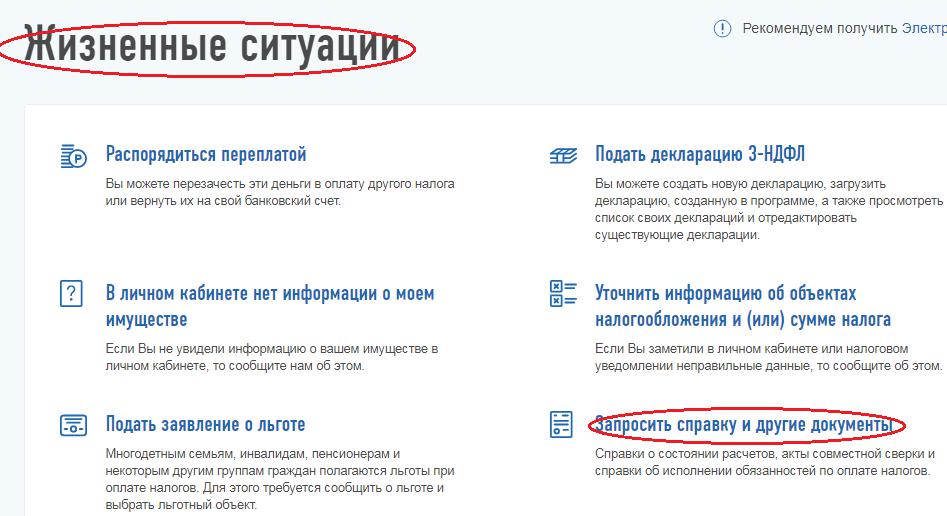

Для применения вычета Иван формирует заявление через личный кабинет налогоплательщика. Для этого он выбирает раздел «Жизненные ситуации» и в нём пункт «Запросить справку и другие документы».

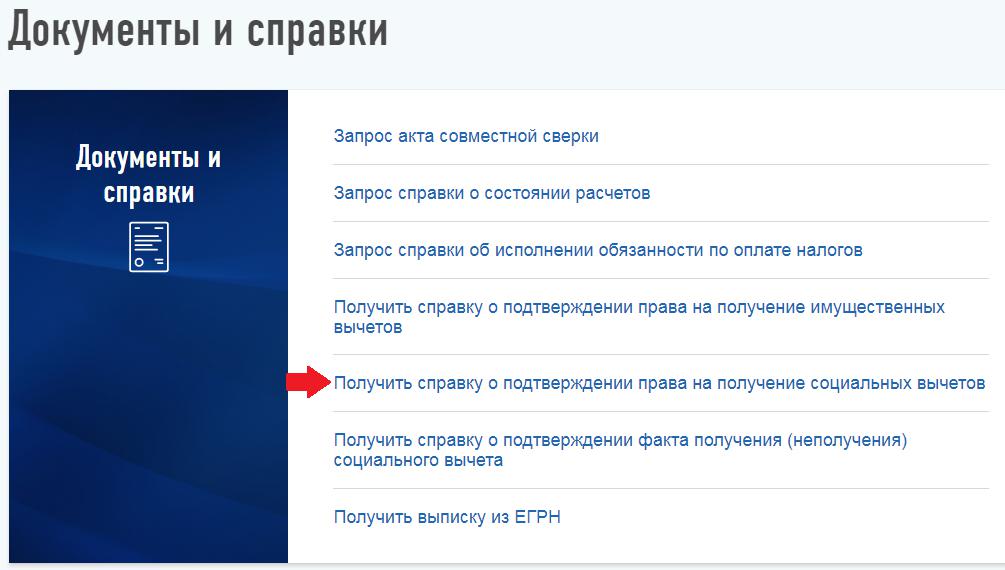

Из предложенного списка действий — «Получить справку о подтверждении права на получение социальных вычетов».

В появившемся окне программа автоматически подставит ФИО налогоплательщика, владельца личного кабинета и номер налоговой инспекции по месту регистрации, куда и будет направлено заявление. Остаётся лишь проставить суммы вычетов с учётом предусмотренных лимитов.

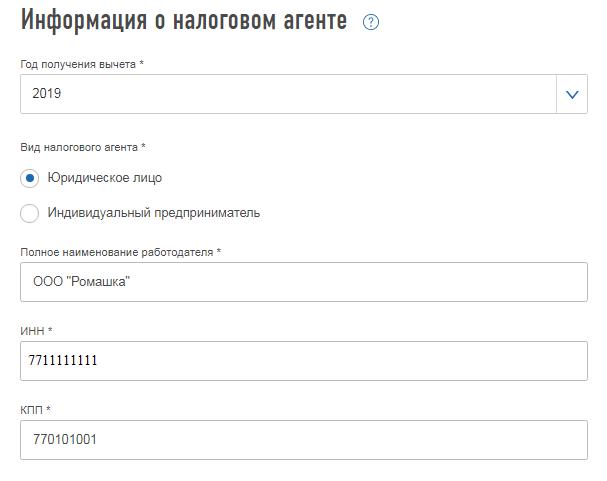

Ниже следует указать данные о налоговом агенте, через которого планируется получить налоговые вычеты. Информацию можно взять из первого раздела справки 2-НДФЛ. Поскольку работодатель вправе предоставить вычет только в течение того года, когда вы понесли расходы на социальные нужды, то в графе «Год получения вычета» необходимо указать настоящий 2019 год.

Далее следует прикрепить фото или скан оригиналов документов, которые подтверждают право на вычет.

Ивану Ивановичу в его ситуации необходимо приложить:

Когда вы прикрепили документы, необходимо ввести пароль к электронно-цифровой подписи и отправить сформированное заявление вместе с подтверждающими документами в налоговую инспекцию.

Через 30 календарных дней после представления заявления необходимо забрать справку о праве на получение вычета из налоговой инспекции. Далее её следует отдать работодателю и написать заявление, чтобы запрашиваемый вычет был предоставлен.

Вы вправе предоставить заявление в инспекцию на бумаге вместе с копиями подтверждающих документов. Форма заявления рекомендована письмом ФНС России от 16.01.2017 № БС-4-11/500@.

Данное заявление советую составлять в двух экземплярах. Одно, с комплектом подтверждающих документов, вы отдадите инспектору, а на втором вместе с описью документов попросите проставить отметку, что инспекция приняла ваше заявление. С этой даты вы будете отсчитывать 30 дней, по истечении которых можно забирать справку. В случае спора ваш экземпляр заявления подтвердит факт представления документов.

Как получить справку о неполучении налогового вычета

Такая справка нужна, если вы по какой-то причине досрочно расторгли договор страхования и не получали от государства налоговый вычет. Если у вас возникла задолженность, справка поможет ее убрать.

Если вы не получали налоговый вычет, оплачивать задолженность не нужно.

Появление задолженности — стандартная мера безопасности со стороны государства, чтобы те, кто вычет получили, сразу его вернули.

Справку о неполучении налогового вычета можно получить в налоговой службе лично или онлайн.

Получить справку в налоговой

Отправить справку нам

Как получить справку из налоговой онлайн

Получить справку онлайн можно за несколько минут. У вас должен быть аккаунт на nalog.ru или на Госуслугах.

Перейдите на nalog.ru и войдите в личный кабинет: через логин и пароль, с помощью электронной подписи или через свой аккаунт на Госуслугах.

Далее найдите «Все жизненные ситуации» и нажмите на «Запросить справку и другие документы».

Нажмите на «Получить справку о подтверждении факта получения (неполучения) социального вычета.

Важно заполнить заявление правильно — образец правильной справки и того, как должны быть заполнены ее поля, можно посмотреть здесь.

Налоговая служба пришлет вам справку несколькими файлами. Пожалуйста, отправьте нам все файлы, которые вы получите от налоговой.

Как получить справку из налоговой на руки

Получить справку можно в налоговой инспекции по месту жительства (это будет примерно в 30 раз дольше, чем получение справки онлайн).

В справках часто встречаются ошибки — проверьте ее после получения, не выходя из налоговой инспекции.

Образец справки можно посмотреть здесь.

Необязательно обращаться в инспекцию по адресу постоянной регистрации. Выберите ближайшую к вам инспекцию.

Нужно будет представить:

— Копию договора страхования жизни — можно скачать в личном кабинете

— Копию платежных документов, подтверждающих уплату взносов — можно скачать в личном кабинете

— Письменное заявление о выдаче справки — бланк предоставят в налоговой

Пакет документов можно направить почтой. Отправляйте их заказным письмом с уведомлением о вручении и описью вложения.

Это занимает какое-то время. Подробнее о сроках вам расскажут в налоговой службе. После получения справки обязательно проверьте ее по этому образцу.

Отправьте нам справку в Личном кабинете или Почтой России

Войдите в Личный кабинет «Ренессанс Жизнь», перейдите в раздел «Заявления и документы», нажмите «Подать заявление». Выберите вопрос «Расторгнуть договор страхования». Заполните поля и подгрузите все файлы, которые выслала вам налоговая служба. Налоговая служба пришлет вам справку с несколькими файлами. Пожалуйста, отправьте нам все файлы, которые вы получите от налоговой, без них мы не сможем принять электронный документ.

Направьте справку заказным письмом с описью вложения на адрес: Россия, 115114, Москва, Дербеневская набережная, д. 7, стр. 22, этаж 4, пом. 13, ком. 11 для ООО «СК «Ренессанс Жизнь»

Задолженность будет аннулирована

в течение месяца после того, как мы получим документы.