заявление о зачете страховых взносов в счет патента образец заполнения

Новое уведомление на уменьшение стоимости патента 2021

Вычитать страховые взносы из стоимости патента предпринимателям разрешили уже с начала 2021 года, но до этого была только временная рекомендованная форма уведомления. С 12 июля 2021 года на постоянной основе действует новая форма. Рассказываем, как теперь заполнять уведомление.

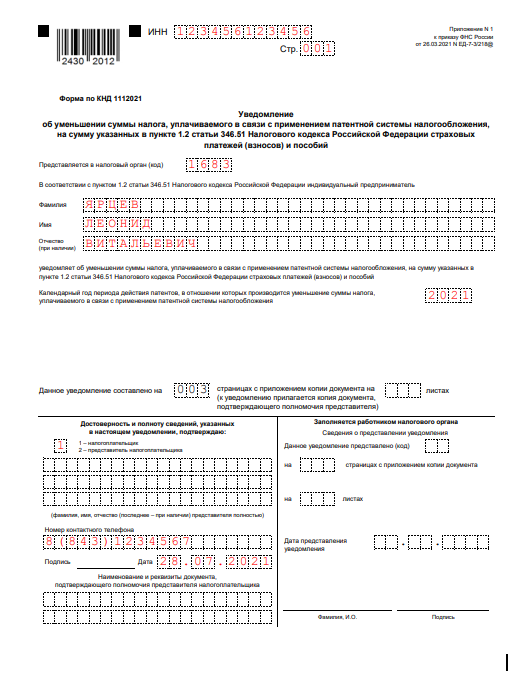

Форма, формат и порядок представления уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в пункте 1.2 статьи 346.51 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий утверждены приказом ФНС России от 26.03.2021 № ЕД-7-3/218@. Вот как заполняется новая форма.

Титульный лист

Здесь всё стандартно, нужно указать:

Образец заполнения титульного листа

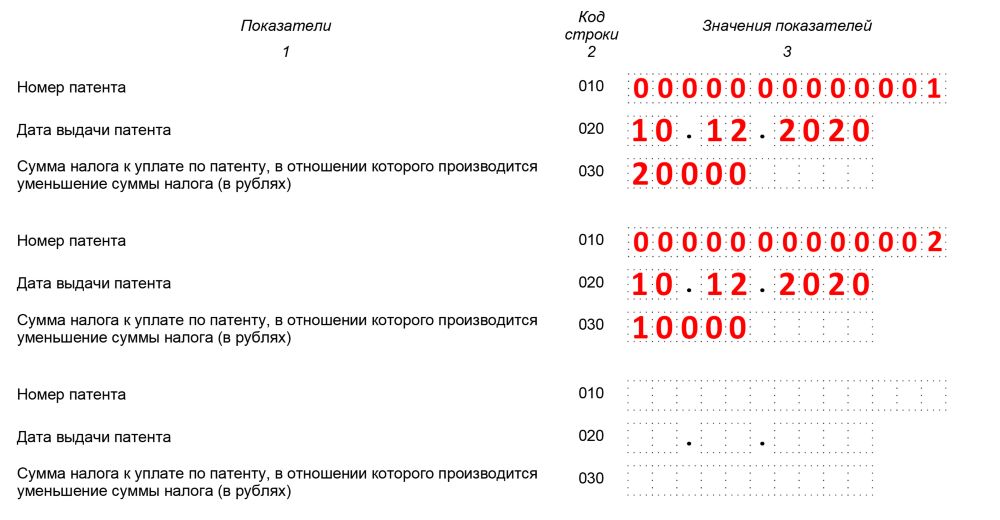

Лист А

Здесь указывают сведения о патентах, которые уменьшают на страховые взносы. На листе есть место для заполнения данных только на два патента. Если у вас их больше — заполните дополнительный лист А.

В строке 010 укажите номер патента.

В строках 020 и 025 — даты начала и окончания действия патента.

В строке 030 — признак налогоплательщика. Для работодателей это «1», для ИП без работников — «2».

В строке 040 — сумму налога по патенту, который вы уменьшаете, т.е. полную стоимость патента пока ещё без вычетов.

В строке 050 — сумму страховых взносов, которые вычитаете из стоимости патента.

На этой строке остановимся подробнее, т.к. есть нюансы.

Напомним, что уменьшить стоимость патента можно на взносы ИП за себя и работников, больничные за первые 3 дня болезни работника, добровольные страховые взносы ИП за работников, 1% взносов с доходов свыше 300 тыс. руб. В письме от 02.06.2021 N СД-4-3/7704@ ФНС пояснила, что можно также уменьшить стоимость патента сумму погашенной задолженности по взносам за прошлые периоды. Вычесть можно и 1% взносов с доходов свыше 300 тысяч рублей, уплаченные за 2020 год.

Работники должны быть заняты только в патентной деятельности. Если персонал занят в работах, относящихся и к другой системе налогообложения, то взносы нужно распределить пропорционально доходам от каждого режима.

Сумма в строке 050 для ИП без работников должна быть не больше стоимости патента, а для ИП с работниками — не больше 50% от стоимости.

Если вы в этом году частично уже уменьшали патент на взносы, укажите это в следующей строке 060, вычтите эту сумму, а в строке 050 впишите взносы за минусом этой суммы.

Образец заполнения листа А

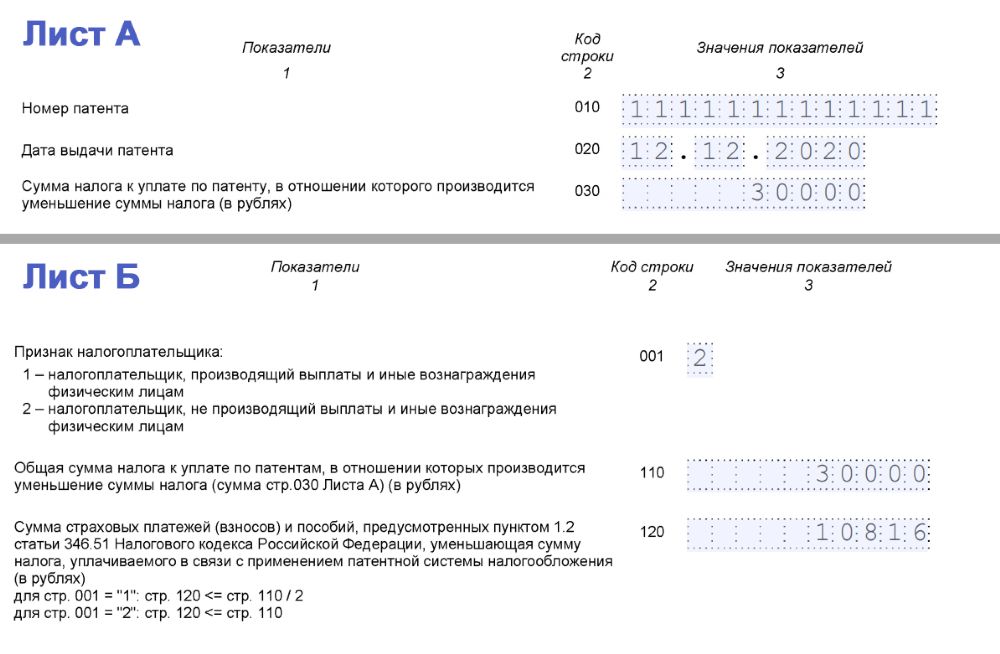

Лист Б

Здесь обобщается информация о страховых взносах, подлежащих вычету из стоимости патента.

В строке 110 укажите всю сумму страховых взносов и пособий, который перечислили на момент подачи уведомления в период применения ПСН и которые можно принять вычету.

Напомним, что вычету подлежат только взносы, которые относятся к патентной деятельности. Если совмещаете патент с другими режимами налогообложения и есть взносы, которые относятся к обоим режимам, у вас должен быть раздельный учёт и в строку 110 должна попасть только «патентная» часть.

В строке 120 — общую сумму взносов, которые вычитаете из патентов. Это сумма строк 050 из листа А. Если заполняете уведомление только по одному патенту, просто перенесите сумму из строки 050 листа А.

В строке 130 — общую сумму взносов, которую уже вычитали из указанных в уведомлении патентов. Это сумма строк 060 листа А.

Внимание! В официальный бланк закралась ошибка. Там указано, что в строке 130 листа Б должна быть сумма строк 050 листа А, на самом деле нужно указывать сумму строк 060.

В строке 140 — остаток взносов, оставшихся после уменьшения налога. Это строка 110 за вычетом строк 120 и 130. Эту сумму вы в будущем сможете учесть для уменьшения налога по другим патентам, действующим в этом году.

Образец заполнения листа Б

Пользователям интернет-бухгалтерии «Моё дело» и сервиса «Моё дело Профбухгалтер» достаточно указать сумму взносов и вычетов в полях с всплывающими подсказками — и готовое уведомление по новой форме сформируется автоматически. Номер, стоимость, даты начала и окончания действия патента, реквизиты ИП и налоговой инспекции заполнять не придётся — они подтянутся из системы. Подробности смотрите в нашем коротком видео.

Новая форма уведомления для ПСН: указания по заполнению от ФНС

Форма уведомления

С 12.07.2021 действует форма уведомления об уменьшении суммы налога, уплачиваемого при ПСН, на сумму страховых взносов и пособий, выплачиваемых работникам (форма КНД 1112021), утв. приказом ФНС от 26.03.2021 № ЕД-7-3/218@. Скачать новый бланк можно, кликнув по картинке ниже:

Напомним, что возможность использовать данный вычет при расчете стоимости патента появилась с 2021 года. О том, как он применяется, читайте в готовом решении от «КонсультантПлюс». Пробный доступ к правовой системе можно получить бесплатно.

До 12 июля действовала форма уведомления, рекомендованная письмом ФНС от 26.01.2021 № СД-4-3/785@, которая отличается от утвержденной приказом. В письме от 19.07.2021 № СД-4-3/10101@ налоговая служба разъяснила, как заполнять новое уведомление с учетом различий в новом и старом бланках.

Сумма взносов в новом уведомлении

В листе «А» укажите сведения по каждому патенту, который уменьшаете на взносы и пособия. В строке 060 по каждому патенту отразите взносы, на которые уменьшили налог по этому патенту в предыдущих уведомлениях, в том числе по рекомендованной форме.

В листе «Б» в строке:

Пример заполнения уведомления для ИП есть в КонсулььтантПлюс. Получите пробный демо-доступ и бесплатно переходите в материал.

Признак налогоплательщика

Признаков налогоплательщика два:

Признак нужно заполнить по каждому патенту, который уменьшается на взносы и пособия.

Если в календарном году у предпринимателя куплены несколько патентов и хотя бы по одному из них используется наемный труд, признак «1» указывается в отношении всех патентов, у которых период действия приходится на период, в котором ИП использовал труд наемных работников.

Отказ в уменьшении патента на взносы

Не забывайте, что налоговая может отказать ИП в уменьшении стоимости патента, если:

Отказ инспекция оформляет соответствующим уведомлением. С 30.05.2021 для этого применяется форма, утв. приказом ФНС от 24.03.2021 № ЕД-7-3/217@.

Как заполнить форму КНД 1112021 для уменьшения патента на страховые взносы

Если у ИП на патенте нет сотрудников, он может вообще не платить налоги. А ИП с сотрудниками может уменьшить стоимость патента наполовину. Разбираем, как подать документы на вычет

Михаил Кратов

С 2021 года ИП на патенте могут уменьшать стоимость патента на страховые взносы, уплаченные за себя и за сотрудников. Для этого надо подать в налоговую уведомление по форме КНД 1112021. Разбираем, как рассчитать налоговый вычет и подать уведомление.

Какие взносы можно вычесть из стоимости патента

ИП на патенте могут уменьшать размер налога на сумму взносов:

Нельзя принять к вычету только страховые взносы на травматизм за сотрудников.

В каком периоде можно принять к вычету взносы

Налог можно уменьшить на сумму страховых взносов, если они уплачены в период действия этого патента.

ИП на патенте не доплатил взносы в 2020 году 7000 ₽, а уплатил их только в сентябре 2021 года. На эти 7000 ₽ можно уменьшить стоимость патента, который действует в сентябре 2021 года.

Если патент куплен на один месяц, его стоимость можно уменьшить только на взносы и больничные, оплаченные в том же месяце. Если на более долгий срок — патент уменьшается на все взносы, уплаченные в период его действия.

Если сумма страховых взносов больше, чем стоимость патента, — можно зачесть переплату в счет будущих патентов. Главное, чтобы соблюдалось условие о едином периоде уплаты взносов и налога на патенте.

Например, ИП купил первый патент на июнь, июль и август 2021 года за 10 000 ₽, а страховых взносов за этот период уплатил на 20 000 ₽. Сумму переплаты в 10 000 ₽ можно будет зачесть для уменьшения налога по следующему патенту, который действует в 2021 году.

Как рассчитать вычет по патенту

ИП с сотрудниками, занятыми в деятельности по патенту, вправе уменьшить налог не более чем на 50%. ИП без сотрудников — на 100%.

Допустим, стоимость патента — 43 500 ₽, уплаченные взносы — 50 000 ₽.

| ИП без сотрудников | ИП с сотрудниками |

|---|---|

| Предприниматель может обнулить стоимость патента и не платить ничего либо возместить уплаченные за патент 43 500 ₽ | Предприниматель может вычесть или возместить 50% стоимости патента: 43 500 × 50% = 21 750 ₽ |

Если ИП одновременно ведет один вид бизнеса на патенте, а другой — на УСН или ОСН, нужно вести раздельный учет пособий и взносов на каждом режиме.

Взносы ИП за себя можно принять к вычету как захочешь: хоть на патенте, хоть на УСН.

Взносы за сотрудников — только на том режиме, в котором заняты сотрудники.

Например, у ИП Петрова есть магазин на УСН «Доходы» и ремонт обуви на патенте. В магазине и ремонте обуви есть по одному сотруднику.

Петров должен уплатить 90 000 ₽ налога на УСН и 30 000 ₽ на патенте.

ИП платит страховые взносы за себя: 40 874 ₽. Их он может либо зачесть в налог на УСН, либо на патент, либо разделить как хочет. Например, 10 874 ₽ пойдут в зачет патента, а 30 000 ₽ — в зачет на УСН.

Взносы за сотрудников можно учитывать только в том налоговом режиме, где оформлены сотрудники. ИП уплатил такие взносы:

Как заполнить форму КНД 1112021

Для уменьшения налога на патенте ИП должен уведомить налоговую по форме КНД 1112021. Уведомление состоит из трех частей:

Титульный лист. Здесь нужно указать код налогового органа, ИНН и ФИО предпринимателя, номер телефона, дату, календарный год периода действия патентов, по которым уменьшается налог. В конце — поставить подпись.

Лист А. Здесь нужно указать номера патентов, дату начала действия патента и дату его окончания, их стоимость, которую хотите уменьшить. Если у вас больше двух патентов, заполните несколько листов А.

По каждому патенту нужно заполнить семь строк:

Должны выполняться соотношения:

Лист Б нужен для отражения суммы страховых взносов и пособий, которые ИП или компания хотят принять к вычету. Тут заполняют четыре строки:

1. Строка 110 — стоимость всех патентов, на которые нужно получить вычет: сумма всех строк 030 с листа А.

2. Строка 120 — общая сумма взносов, на которые можно уменьшить патент.

Если ИП работает без сотрудников и сумма взносов больше стоимости патента, в строке 120 нужно указать полную стоимость патента. Если сумма взносов меньше стоимости патента — сумму уплаченных взносов.

Например, стоимость патента 20 543 ₽, предприниматель уплатил 33 774 ₽ страховых взносов за себя. В строке 120 он указывает 20 543 ₽.

3. Строка 130 — общая сумма взносов и пособий, уменьшающая налог, которая была учтена в предыдущих уведомлениях: сумма из строки 050 листа А;

4. Строка 140 — сумма взносов и пособий, оставшаяся после уменьшения налога: строка 140 = строка 110 − (строка 120 + строка 130).

Дальше приведем примеры, как заполнять форму в разных ситуациях.

Примеры заполнения формы КНД 1112021 для ИП с сотрудниками и без

ИП без сотрудников. ИП Ромашкин шьет одежду. Он оформил патент с 1 апреля по 30 июня, его стоимость 37 734 ₽. Ромашкин может уплатить эту сумму до конца срока действия патента — до 30 июня.

15 апреля ИП перечисляет страховые взносы за себя — 40 874 ₽ — и сразу подает уведомление на налоговый вычет.

На листе А предприниматель укажет:

Лист Б заполнит так:

Остаток 3140 ₽ Ромашкин сможет учесть при покупке следующего патента в этом году. Для этого после подачи заявки на патент ему нужно будет снова заполнить и подать уведомление КНД 1112021.

Теперь Ромашкин не должен платить за патент, так как его стоимость полностью покрылась за счет взносов. Получается, что в апреле Ромашкин уплатил 40 874 ₽ взносов и больше ничего не должен.

ИП с сотрудниками. ИП Потапенко занимается грузоперевозками. Годовой патент для него стоит 109 000 ₽. У предпринимателя есть один сотрудник. Предприниматель платит страховые взносы за себя и сотрудника на общую сумму 115 000 ₽ в год.

Перечисленные взносы за себя и сотрудников полностью перекрывают стоимость патента ИП Потапенко. Но предприниматели с работниками могут уменьшить стоимость патента не более чем на 50%, поэтому в уведомлении надо будет указать такие суммы.

В уведомлении на листе А:

Сумму для строки 050 рассчитали так: 54 500 ₽ — половина стоимости патента. Это максимальная сумма, которую можно принять к вычету. Взносы 115 000 ₽ больше, чем 50% от стоимости патента. Значит, к вычету нужно принять 54 500 ₽.

Лист Б ИП Потапенко заполнит так:

Получается, что Потапенко уплатит только половину налога по патенту — 54 500 ₽.

Всего предприниматель уплатит за год налогов и взносов: 54 500 + 115 000 = 169 500 ₽.

Как подать уведомление в налоговую

Уведомление направляют в налоговую, где ИП получил патент, одним из следующих способов:

Электронный документ нужно подписать усиленной квалифицированной электронной подписью.

Датой отправки уведомления будет считаться:

Если налоговая не прислала отказ в течение 20 дней, считайте, что ваше заявление принято. Отдельного уведомления от налоговой, что «все хорошо», может и не прийти.

Почему налоговая может отказать в вычете

Если налоговая прислала отказ, нужно исправить ошибки и подать уведомление повторно.

Налоговая может отказать, если вы указали в строке 120:

В течение 20 дней налоговая направит уведомление об отказе. Нужно исправить ошибки и подать форму КНД 1112021 повторно.

Как вернуть переплату, если вы уже оплатили патент

Переплату можно вернуть по действующему патенту и по патенту с истекшим сроком действия. Порядок возврата в обоих случаях будет одинаковым.

Вернуть деньги можно на расчетный счет или учесть их в стоимости будущих патентов.

Для возврата денег нужно написать в налоговую заявление на возврат по форме КНД 1150058.

Для зачета переплаты в счет будущих платежей нужно написать заявление по форме КНД 1150057.

Заявление на возврат денег или на зачет переплаты можно подать в течение 3 лет со дня уплаты налога.

Подать заявление можно на бумаге в налоговую, почтой, в электронном виде через личный кабинет на сайте ФНС или через оператора ЭДО. Деньги должны вернуть в течение месяца.

Онлайн-бухгалтерия от Тинькофф

Сервис для ИП, которые самостоятельно ведут бухгалтерию:

Сейчас читают

Как платить НДФЛ за сотрудников

НДФЛ — налог на доходы физических лиц, с ним сталкивается каждый работодатель. В статье — как правильно рассчитать НДФЛ, применить налоговые вычеты и отчитаться в налоговую

Как заполнить нулевую декларацию по УСН

Даже если ИП или ООО на упрощенке не вели деятельность, они все равно обязаны отчитываться в налоговую. Рассказываем, как правильно это сделать

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Как заполнять уведомление об уменьшении ПСН-налога на страховые взносы

Если вы хотите снизить свои обязательства по ПСН-налогу, то для этого есть законный способ. Уменьшить налог можно за счет уплаченных в периоде действия патента страховых взносов и выплаченных больничных. Об этом вы должны уведомить налоговую инспекцию.

Форма уведомления

Уведомление об уменьшении суммы ПСН-налога на уплаченные страховые взносы и выплаченные больничные направляют в ИФНС в бумажной или электронной форме. Форма утверждена приказом ФНС от 26 марта 2021 г. № ЕД-7-3/218@.

Это новая форма, она применяется, начиная с 12 июля 2021 года. До этого пользовались формой, рекомендованной в письме ФНС от 26 января 2021 г. № СД-4-3/785@.

Уменьшить стоимость патента можно на:

А в письме от 2 июня 2021 г. № СД-4-3/7704@ ФНС обратила внимание, что уменьшить стоимость патента можно на сумму погашенной задолженности по взносам за прошлые периоды, на фиксированные страховые взносы и на 1% взносов с доходов свыше 300 тысяч рублей, уплаченные за 2020 год.

Новая форма, так же как и старая, состоит из титульного листа и двух разделов.

Как заполнить титульный лист

В титульном листе уведомления, нужно указать:

С заполнением титульного листа все просто. Вот только несколько нюансов.

Код налогового органа – это первые 4 цифры номера вашего патента.

Если вы уменьшаете плату за патент, действующий в 2021 году, указывайте «2021».

Данные о представителе указывайте, если уведомление подаете не сами лично, а ваш представитель.

В верхней части титульного и остальных листов уведомления нужно написать ваш ИНН и порядковый номер страницы в формате «001».

Как заполнить лист А

На листе А указывают сведения о патентах, которые уменьшаются на страховые взносы. Здесь есть место только на два патента. Если у вас их больше, придется заполнить дополнительный лист А.

Итак, строки заполняйте так.

Если вы в календарном году получили несколько патентов и для работы хотя бы по одному из них нанимали работников, то в уведомлении в отношении всех патентов, у которых период действия патента приходится на период использования труда наемных работников, нужно указать признак «1».

В строке 040 – полную сумму налога по патенту, который вы уменьшаете (без вычетов).

Если вы в этом году уже уменьшали патент на взносы, эту сумму укажите в строке 060. В строке 050 укажите взносы за вычетом этой суммы.

Лист Б

Лист Б предназначен для информации о страховых взносах, которые вычитаются из стоимости патента.

В строке 110 укажите всю сумму, которая перечислена в периоде применения ПСН на момент подачи уведомления.

Сюда должна попасть только та часть взносов и больничных, которая относится к ПСН-деятельности.

Разберем пример

Как правило, заполнение уведомления затруднений не вызывает. Однако стоит обратить внимание на некоторые нюансы, которые все-таки есть.

Вот что написал один из подписчиков нашей группы Вконтакте:

Добрый день! Подскажите, как заполнить уведомление об уменьшении суммы налога по ПСН если: ранее был получен патент на январь-июнь 2021 года на сумму 3124 руб. взносов было уплачено за этот период 20437 руб. соответственно уведомление было представлено к уменьшению на 3124 руб. Сейчас патент получен с 01.07. по 31.07. на сумму 2965 руб. Взносы оплачены еще на 3516 руб. Строку 050 заполнять на сумму 2965 руб., а строку 060 нужно указать? И в разделе «Б» учитывать все взносы полностью за 2021 год?

Из вопроса следует, что одно уведомление (по патенту со сроком действия с января по июнь 2021 г.) ИП уже направлял в инспекцию. Разберемся, как нужно заполнить новое уведомление. Предположим, что наемных работников у ИП нет.

В листе А нужно указать сведения по обоим патентам.

Патент 1 (срок действия с 1 января по 30 июня 2021 г.):

Патент 2 (срок действия с 1 по 31 июля 2021 г.):

В листе Б нужно указать такие сведения по страховым взносам:

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Выбор читателей

Изменения бухгалтерского и налогового законодательства с 2022 года

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

13 890 рублей – МРОТ на 2022 год. Какие выплаты работникам вырастут?

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Уменьшение патента. Подводные камни. Как заполнить Уведомление

Сейчас начало марта. В принципе, написать эту статью и снять видео мы были готовы еще месяц назад, как это и сделали большинство изданий. Наверняка, тогда мы бы собрали гораздо больше просмотров, чем сейчас. Но мы решили, что перед тем, как выкладывать свой материал необходимо убедиться в правильности своих трактовок, ведь по поводу уменьшения патента у нас осталось много вопросов, даже после публикации формы уведомления.

Мы надеялись, что до конца февраля налоговая выпустит официальные разъяснения, в которых поведает нам как инспекторы будут проверять уведомления, ну или хотя бы растолкует самые спорные вопросы. Но воз и ныне там.

Ну что ж, делать нечего, будем выкручиваться своими силами. При подготовке этого материала мы переломали в споре немало копий и, по крайней мере, у себя в коллективе, пришли к какому-то выводу. Разумеется, мы не можем гарантировать, что он абсолютно правильный, но как минимум он кажется логичным и более-менее безопасным.

Что можно вычитать из патента?

Для тех, кто встречался с ЕНВД или УСН (6%) тут ничего нового. Из патента можно вычитать страховые взносы на обязательное пенсионное, медицинское и социальное страхование. Кроме того можно вычитать расходы на пособия по временной нетрудоспособности, которые выплачиваются за счет работодателя. И, разумеется, взносы на добровольное страхование работников.

Сумма налога, исчисленная за налоговый период, уменьшается на сумму:

1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации;

2) расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, по договорам с работодателями в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

3) платежей (взносов) по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». Указанные платежи (взносы) уменьшают сумму налога, если сумма страховой выплаты по таким договорам не превышает определяемого в соответствии с законодательством Российской Федерации размера пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Первое и самое очевидное ограничение — вычитать из патента можно только те платежи, которые совершены за сотрудников, занятых в деятельности, переведенной на патент.

Указанные в настоящем пункте страховые платежи (взносы) и пособия уменьшают сумму налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается налог в связи с применением патентной системы налогообложения.

Т.е. если вы работаете по патенту и УСН, но ваш сотрудник занимается только деятельностью, попадающей под УСН, а с работой по патенту вы справляетесь самостоятельно, то уменьшить патент на страховые взносы за сотрудника вы не можете.

Идем дальше. Чтобы принять взносы к вычету, они должны быть заплачены в рамках налогового периода: «Сумма налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов уплаченных (в пределах исчисленных сумм) в данном налоговом периоде».

В статье 346.49 сказано, что налоговым периодом для патентной системы считается календарный год. Если патент выдан менее чем на год, то налоговый период — срок действия патента. И на 2021 год есть особенность. В случае получения патента на весь 2021 год, налоговым периодом считается месяц.

Для успокоения совести несколько слов о налоговом периоде в виде месяца сказать стоит. Цитата из Налогового кодекса — «Сумма налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов уплаченных (в пределах исчисленных сумм) в данном налоговом периоде».

Т.к. налог считается за налоговый период и вычитать из него можно взносы, которые уплачены в данном налоговом периоде, то некоторые особо впечатлительные предприниматели решили, что в 2021 году, если ты покупаешь патент на год, то взносы надо платить ежемесячно, иначе за какие-то месяцы налог по патенту уменьшить не получится.

Мы уверены, что это не так. Норма с налоговым периодом в виде месяца была введена в основном для того, чтобы регионы могли вносить изменения в свои местные законы по патенту в течение 2021 года и не надо было ждать следующего года для их вступления в силу.

Акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу, за исключением случаев, предусмотренных настоящей статьей.

Законодатель даже и не думал о том, чтобы в 2021 году заставить предпринимателей платить взносы ежемесячно, более того, в Налоговом кодексе нет никакой инструкции, как считать налог за налоговый период, соответствующий месяцу. Там сказано как посчитать налог, если патент куплен на год, и как посчитать налог, если патент куплен на срок менее года.

А что делать для расчета налога за каждый месяц действия патента непонятно. Разумеется, человек с самыми базовыми знаниями математики сможет догадаться и без подсказок в Налоговом кодексе. Но закон — штука довольно строгая. Если в нем нет описания для какого-то процесса, значит так делать нельзя.

Надеемся, вопрос с ежемесячными страховыми платежами закрыт. Чтобы уменьшить патент на страховые взносы, нужно чтобы они были заплачены в период действия этого патента и не важно в каком месяце. Кстати, это тоже весьма неоднозначный тезис, но пока об этом думать рано, вернемся к нему ближе к концу статьи.

Теперь о другом ограничении, которое касается предпринимателей с сотрудниками. В налоговом кодексе оно звучит так:

При этом налогоплательщики (за исключением налогоплательщиков, указанных в абзаце седьмом настоящего пункта) вправе уменьшить сумму налога на сумму указанных в настоящем пункте страховых платежей (взносов) и пособий, но не более чем на 50 процентов.

Налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 настоящего Кодекса.

И этот пункт тоже порождает много сомнений. Наша трактовка такая — если предприниматель, при ведении деятельности хотя бы по одному патенту осуществляет выплаты в адрес физических лиц (по трудовому договору или по договору ГПХ), то он может уменьшить все свои патенты не более чем на 50 процентов.

Мы считаем, что фраза «Налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам» определяет статус предпринимателя в целом, а не конкретно для каждого патента.

Есть иная трактовка этого пункта. Некоторые предприниматели считают, что если у них сотрудники работают по одному патенту, а по второму предприниматель ведет деятельность сам без посторонней помощи, то ограничение в 50% действует только по первому патенту, а из второго можно вычитать фиксированные взносы ИП вплоть до нуля. В качестве подтверждения этой позиции можно привести пример ЕНВД. В главе про ЕНВД этот пункт был сформулирован точно так же (практически буква в букву):

НК РФ, ст. 346.32, п. 2.1 (в редакции до 2021 года)

При этом налогоплательщики (за исключением налогоплательщиков, указанных в абзаце третьем настоящего пункта) вправе уменьшить сумму единого налога на сумму указанных в пункте 2 настоящей статьи расходов не более чем на 50 процентов.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму единого налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 настоящего Кодекса.

И при такой формулировке Минфин выпустил множество писем, в которых говорил, что если по какому-то виду деятельности предприниматель работает сам, без привлечения сотрудников, то он может уменьшать налог по этому виду без применения ограничения в 50%.

Хоть мы и не были во всем согласны с этими письмами, но позиция чиновников была довольно ясная, и она была в пользу предпринимателя, поэтому спорить с этим особого смысла не было. Вот, например, письмо от 20.11.2019 № 03-11-11/89475.

Но в этих письмах налоговики ссылались на пункт Налогового кодекса, по которому плательщики ЕНВД, в случае, если они вели на вмененке несколько видов деятельности, должны были весть раздельный учет показателей, необходимых для расчета налога по каждому из таких видов деятельности. А в главе про патент подобного пункта нет, соответственно, эти разъяснения не могут быть спроецированы на патентную систему.

Конечно, можно сказать, что каждый патент — это отдельный налоговый период и их нужно рассматривать отдельно, но пока это не скажет какой-нибудь инспектор в своем официальном разъяснении, а еще лучше судья, все это пустое сотрясание воздуха. Мы настоятельно советуем придерживаться более строгой трактовки.

Какой патент уменьшают взносы за сотрудника?

Допустим, предприниматель получил два патента на весь год. Один стоит 200 тысяч и по нему трудится один человек, взносы с зарплаты которого за целый год составили 20 тысяч, а второй патент стоит 10 тысяч, но по нему трудится пять человек и взносы с их зарплаты составили 100 тысяч. Вопрос — сколько предпринимателю заплатить налогов?

Т.к. наша задача сформулировать максимально безопасную для предпринимателя позицию по всем спорным вопросам, то давайте для ответа на этот вопрос выберем самый невыгодный вариант и рассчитаем налог по каждому патенту принимая к вычету только те взносы, которые были заплачены за сотрудников, работающих по этому патенту.

Первый патент. Его стоимость 200 тысяч рублей. Т.к. у предпринимателя есть наемные сотрудники, то он уменьшить этот патент может не более чем на 100 тысяч. Взносов за сотрудника, работающего по этому патенту, было заплачено на 20 тысяч. Получается, уменьшить патент мы можем только на 20 тысяч. Итого к уплате получается 180 тысяч.

Второй патент. Его стоимость 20 тысяч. Уменьшить его можно только на 10 тысяч (т.к. у ИП есть сотрудники). Взносов за сотрудников, работающих по этому патенту, было заплачено на 100 тысяч рублей. Но принять к вычету мы можем только 10. Итого налог к уплате по этому патенту 10 тысяч рублей. И остается еще 90 тысяч «неиспользованных» взносов.

А теперь, мы заглядываем в налоговый кодекс и видим занятный пункт:

Если налогоплательщик в календарном году, в котором им уплачены страховые платежи (взносы) и пособия, получил несколько патентов и при исчислении налога по одному из них сумма страховых платежей (взносов) и пособий, указанных в настоящем пункте, превысила сумму этого налога с учетом ограничения, установленного абзацем шестым настоящего пункта, то он вправе уменьшить сумму налога, исчисленную по другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения.

Получается, эти 90 тысяч, которые у нас остались на втором патенте, мы можем легко «перебросить» на первый. И получается, что к тем 20 тысячам, которые мы совершенно точно можем вычесть из первого патента, добавляется еще 90 тысяч от сотрудников на втором патенте. И из 200 тысяч мы можем вычесть уже 110 тысяч, с учетом ограничения в 50% итоговая сумма налога к уплате будет 100 тысяч.

На самом деле, «волшебная норма», которую мы применили в нашем примере нужна немного не для этого, просто доказать свою позицию с помощью нее было гораздо легче. Мы считаем, что и без этой нормы при расчете налога по патенту можно собирать все взносы в кучу, а не распределять их по патентам. Но это уже совсем другая история.

Так зачем нужна «волшебная норма»?

И вот мы подошли к главному номеру этого вечера. Давайте взглянем еще раз на этот пункт:

Если налогоплательщик в календарном году, в котором им уплачены страховые платежи (взносы) и пособия, получил несколько патентов и при исчислении налога по одному из них сумма страховых платежей (взносов) и пособий, указанных в настоящем пункте, превысила сумму этого налога с учетом ограничения, установленного абзацем шестым настоящего пункта, то он вправе уменьшить сумму налога, исчисленную по другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения.

В нем нет ни слова о том, что взносы, которые могут быть перенесены с одного патента на другой, должны быть уплачены в период действия и того и другого патента. Тут говорится исключительно про календарный год.

Таким образом, если ИП без сотрудников получил патент на полгода за 20 тысяч рублей и в период действия этого патента полностью оплатил свои фиксированные взносы (40 874 руб), то патент ему можно не оплачивать, взносы его полностью перекрыли. А если после окончания этого патента предприниматель сразу возьмет следующий (еще на полгода) за те же 20 тысяч, то хоть в период его действия он никаких взносов платить не будет, но налог все равно можно будет уменьшить, т.к. еще со времен первого патента у него осталось 20 874 рубля страховых взносов, которые он не использовал для уменьшения налога. Он их переносит на свой новый патент, и тем самым полностью его перекрывает.

А теперь, как говорится, следите за руками. Давайте попробуем найти в этом «волшебном пункте» какие-то слова о том, что для переноса неиспользованных страховых взносов, эти взносы должны быть уплачены до начала действия патента, на который их предприниматель хочет перенести. Там нет таких слов, речь в пункте исключительно про календарный год. И это дает нам возможность придумать следующий пример:

Допустим, наш предприниматель получил все тот же патент на полгода за 20 тысяч и напрочь забыл про свои страховые взносы. Получается, надо платить налог полностью. Он платит. Но затем он получает патент на месяц за 4 тысячи, в течение этого месяца платит свои фиксированные взносы (40 874) и подает в налоговую уведомление, в котором сообщает, что он уменьшил как свой второй патент (на месяц) так и первый (на полгода) на все свои страховые взносы.

Итого он налоговой по патентам ничего не должен, а т.к. ранее он заплатил за свой первый патент 20 тысяч, то у него появляется переплата, которую он может либо вернуть, либо зачесть для уплаты будущих налогов.

Давайте сожмем все, что было озвучено выше до одной фразы:

Сумму налога по всем патентам за год можно уменьшать на сумму всех страховых взносов, уплаченных в период действия хоть какого-то патента в рамках календарного года.

Стоп, подождите, да это же один-в-один.

Патент — это УСН

. УСН! Действительно, методика работы со страховыми взносами удивительно похожа на Упрощенную систему налогообложения. А давайте вспомним, как изначально называлась патентная система? Упрощенная система налогообложения на основе патента. Правила работы по патенту были описаны в главе про УСН. И только потом из патента сделали самостоятельный спецрежим, который все больше и больше подгоняли под ЕНВД.

Получается, патент изначально был особым видом УСН (кстати, прочитайте пункт 10 статьи 346.25.1 НК РФ в редакции 2009 года, из патента уже тогда можно было вычитать взносы). В отдельный спецрежим его превратили позднее. И наконец, после отмены ЕНВД в него практически не глядя перенесли целые абзацы из главы про ЕНВД, добавив пункт, по которому он снова стал похож на УСН. Только нам кажется, что это чудовище Франкенштейна нужно переделывать полностью, а не латать в нем дыры.

Хватит теории. Как уменьшать патент?

Пришло время подробней поговорить об Уведомлении, с помощью которого можно уменьшить стоимость патента. Оно состоит из трех листов:

На титульном листе не будем подробно останавливаться. Скажем только, что в поле «Представляется в налоговый орган» необходимо указывать код налоговой, в которой получены патенты, перечисленные в Уведомлении. Если у вас несколько патентов в разных налоговых, то необходимо в каждую налоговую подать свое Уведомление, в котором будут перечислены только патенты, полученные в этой налоговой.

Второй лист (Лист А). Здесь укажите реквизиты своих патентов, которые планируете уменьшить:

Если все ваши патенты не поместятся на одном листе, то просто возьмите второй.

Третий лист (Лист Б). Тут необходимо указать производите вы выплаты в адрес физлиц или нет (поле «Признак налогоплательщика»):

Далее необходимо подвести итог по стоимости всех патентов, указанных на прошлом листе. В поле «Общая сумма налога к уплате» пишем сумму всех патентов, перечисленных на втором листе.

И, наконец, указываем сумму платежей, на которые мы уменьшаем наши патенты. Не забываем про условия, которые мы обсуждали выше:

Важное замечание. Если в поле с платежами, уменьшающими патенты, указать сумму больше допустимой, то налоговая откажет в приеме Уведомления.

Как подать несколько Уведомлений в течение года?

Может возникнуть ситуация, когда необходимо подать несколько уведомлений. Например, вы купили патент на весь год за 30 000 рублей, в первом квартале заплатили четверть своих страховых взносов (чуть больше 10 тысяч) и хотите уменьшить свой патент на этот платеж.

Вы заполняете Уведомление и подаете его в налоговую. Налоговая видит, что вы уменьшили свой патент на 10 с лишним тысяч и первую треть в начале года уже не ждёт (она перекрылась страховыми взносами). Но ФНС понимает, что до конца года вам осталось доплатить примерно 20 тысяч.

Наступает декабрь, вы платите последнюю четверть своих страховых взносов, которые теперь с избытком перекрывают стоимость патента и сталкиваетесь с вопросом — как заполнить второе уведомление на уменьшение? На втором листе указывать полную стоимость патента? Или с учетом первого уменьшения?

Т.к. на момент написания статьи не было официальных разъяснений от чиновников по спорным вопросам заполнения Уведомления, мы предлагаем придерживаться такого правила:

Каждое новое Уведомление «обнуляет» предыдущее.

Т.е. подавая второе уведомление, нужно представить, что вы делаете это первый раз и, соответственно, указывать в нем полную стоимость патента за год и все свои страховые взносы за год, которые вы используете для уменьшения.

Вот иллюстрация того, как согласно нашей теории предприниматель, купивший патент на год за 30 тысяч должен был заполнить два своих уведомления.

Первое Уведомление, уменьшающее патент на четверть взносов ИП. Подано до 1 апреля для уменьшения первого платежа по патенту (1/3 стоимости)

Второе Уведомление, уменьшающее патент полностью. Подано в конце года

В принципе, все, что мы хотели сказать, мы сказали. Осталось только повторить, что многие наши утверждения, озвученные в этой статье, нельзя назвать совершенно однозначными. Нам они кажутся логичными и безопасными для применения, но может оказаться, что по каким-то нашим тезисам (например, о том, что если у предпринимателя есть хоть один патент, по которому он привлекает сотрудников, то ограничение на уменьшение в 50% действует по всем патентам) налоговая выскажется иначе, но пока этих разъяснений нет, можно использовать наши толкования. Давайте их повторим.