заявление об открытии брокерского счета за рубежом

Как уведомить налоговую об открытии брокерского счета и движении средств на нем?

Вступление в силу изменений в ФЗ № 173 «О валютном регулировании и валютном контроле » внесло коррективы в отношения между налоговой службой и инвесторами, открывающими счета у зарубежных брокеров. До начала 2020 года ФНС нужно было оповещать только в случае открытия банковского счета за границей. Нововведения касаются брокерских счетов, открытых после 01.01.2020 года.

О чем нужно уведомить налоговую, работая с брокером

Начиная с 1 января 2020 года владелец брокерского счета в организации финансового рынка, расположенной за пределами территории Российской Федерации, обязан уведомлять ФНС об открытии/закрытии счета, изменении реквизитов счета и движении средств по таким счетам. Дополнительно инвестор заполняет форму 3-НДФЛ (налоговую декларацию). Переводить документы с иностранного языка на русский можно без нотариального заверения, хотя по необходимости сотрудники налоговой службы могут его запросить.

Справка. Если резидент РФ заводит счет у иностранного брокера, налоговые службы хотят об этом знать. Если меняются реквизиты либо счет закрывается, об этом также следует своевременно сообщить. Дополнительно нужен отчет о движении средств за прошлый год.

Уведомление об открытии счета

Освобождаются от уведомления налоговой владельцы счета, открытого до начала 2020 года. Известить ФНС следует в течение месяца с момента открытия либо закрытия счета. Формы уведомлений доступны на официальном сайте ФНС. Документы подаются лично, через представителя, по почте (заказным письмом), из «Личного кабинета налогоплательщика».

Уведомление о смене реквизитов счета

Отчет о движении денежных средств

Уведомление в налоговую отправляется до 1 июня года, следующего за отчетным. Первый такой отчет (за 2020-й год) нужно сдать до 01.06.2021 года. Если в отчетном году счет закрывается, уведомлять о движении средств нужно за период с 1 января до даты закрытия. Подается документ параллельно с уведомлением о закрытии счета. Форма отчета включает сведения о сумме на начало года, поступлениях и списаниях в течение года, сумме остатка.

Отчет о движении денежных средств не подается, если соблюдаются два условия одновременно:

Что будет, если не подавать уведомления и отчеты

За несоблюдение указанных в ФЗ № 173 норм взимаются штрафы. Их размеры и порядок исчисления прописаны в статье 15.25 КоАП РФ.

В соответствии с законом нарушением считается:

При повторном совершении одного из перечисленных выше правонарушений, кроме пункта 4 списка, к налоговым резидентам применяются дополнительные штрафные санкции:

Повторное нарушение сроков подачи отчетности, независимо от количества просроченных дней, приведет к применению административного наказания в таких пределах:

Отчетность подается по результатам прошедшего календарного периода до 1 июня года, следующего за отчетным.

Способы уведомления налоговой

Уведомить ФНС нужно до 30 апреля года, следующего за отчетным. Налоги нужно заплатить до 15 июля.

Уведомления и отчеты представляются лично, заказным письмом и через «Личный кабинет». Первые два варианта требуют знания адреса филиала. Третий вариант подразумевает распечатку бланка с заполненными сведениями, проставление личной подписи, сканирование и отправку на электронный адрес ФНС.

В распоряжении госструктур есть масса инструментов, позволяющих контролировать финансовые операции на счетах, достоверность представленных налогоплательщиками данных. Те, кто хочет сэкономить на налогах, рискуют в обозримом будущем столкнуться в лучшем случае со штрафами. Поэтому опытные инвесторы, работающие с зарубежными брокерами, рекомендуют минимизировать внимание со стороны ФНС путем своевременной отправки любой отчетности.

О том, как открыть счет у брокера, можно прочитать в наших предыдущих материалах.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как уведомить налоговую о наличии зарубежных брокерских счетов и движении денежных средств по ним

До 2020 года только владельцам банковских зарубежных счетов нужно было уведомлять налоговую об открытии счета.

А владелец брокерского зарубежного счета лишь подавал Декларацию 3-НДФЛ в налоговую.

С 2020 года ситуация немного изменилась.

Теперь владельцы брокерских счетов должны:

Уведомлять налоговую об открытии и изменении реквизитов счёта

Предоставлять отчёт о движении средств

Подавать Декларацию 3-НДФЛ (как и раньше).

Есть и послабление: теперь не обязательно нотариально заверять переводы иностранных документов. Хотя налоговая оставила себе право на запрос нотариально заверенного перевода в случае необходимости.

Давайте разберёмся подробнее в этих нововведениях.

Не нужно уведомлять

Уведомлять налоговую об открытии счета не нужно, если счета в иностранных финансовых организациях были открыты до 2020 года.

О движении денежных средств можно не отчитываться, если у вас на счету меньше 600 тыс. руб, а брокер находится на территории государства – члена ФАТФ или ОЭСР и государство автоматически обменивается с РФ фин. информацией.

Interactive Brokers и другие американские брокеры

Америка не обменивается информацией с Россией, хоть и является членом ФАТФ и ОЭСР. Поэтому при открытии счёта менее 600 тыс. руб. в 2020 году в Interactive Brokers или у другого американского брокера всё равно придётся по нему отчитаться.

Уведомление об открытии счёта

Сроки. Уведомлять необходимо в течение месяца со дня открытия счета у зарубежного брокера. При закрытии счета срок уведомления также составляет до 1 месяца со дня закрытия.

Варианты подачи документов:

через уполномоченного представителя

заказным письмом с уведомлением

в электронном виде через личный кабинет налогоплательщика.

Отчет о движении денежных средств по счету

Сроки. Уведомлять нужно до 01 июня следующего года.

А подавать его нужно, начиная с отчета за 2020 год. То есть первый отчет необходимо отправить в 2021 году до 01.06.2021 г.

В случае закрытия счета в отчетном году отчет представляется за период с 1 января отчетного года (или с даты открытия счета) по дату закрытия счета включительно. Отчет подается одновременно с уведомлением о закрытии счета в срок, не позднее одного месяца со дня закрытия счета.

Варианты подачи документов:

через уполномоченного представителя

заказным письмом с уведомлением

в электронном виде через личный кабинет налогоплательщика.

Форма отчета определена Постановлением РФ от 17 апреля 2020 г. N 528 «О внесении изменений в постановления Правительства Российской Федерации от 28 декабря 2005 г. N 819 и от 12 декабря 2015 г. N 1365»

3-НДФЛ

Сроки. Крайний срок для подачи декларации — 30 апреля года, следующего за отчётным. В 2020 году в связи с коронавирусом крайний срок подачи декларации за 2019 год перенесли до 30 июля 2020 года.

Важно! Срок уплаты налогов по декларации остался тем же — до 15 июля 2020 года.

Форма. Подать декларацию можно лично в налоговой инспекции, а также через МФЦ, если в регионе принято решение об оказании в них этой услуги.

Более удобен вариант онлайн:

Можно скачать компьютерную программу «Декларация» и заполнить все данные и сформировать декларацию для отправки в налоговую

Или сразу заполнять 3-НДФЛ в Личном Кабинете(https://lkfl2.nalog.ru/lkfl/login) налогоплательщика на сайте налоговой.

Пояснительная записка и Расчет налоговой базы к 3-НДФЛ

Если у вас достаточно много сделок, начислений дивидендов и процентов, то учет этих операций может занять несколько дней. В этом случае можно обратиться к специалистам, которые за плату всё посчитают за вас.

А также появились и автоматические сервисы, которые формируют декларацию и расчет налоговой базы быстрее и дешевле людей.

Команда НДФЛ Гуру

Сервис по подготовки Декларации 3-НДФЛ на основании отчета Interactive Brokers.

С 2020 года надо уведомлять налоговую о счетах у зарубежных брокеров

В начале августа президент подписал изменения в закон «О валютном регулировании и валютном контроле». В законе много нового, но сегодня поговорим только о счетах у зарубежных брокеров и документах для налоговой.

Если вы не резидент России или у вас нет счетов в иностранных финансовых организациях и вы не планируете их открывать, для вас ничего не изменилось. Если вы находитесь на территории России 183 дня в году и более, у вас есть брокерский счет за рубежом или вы собираетесь его открыть, прочитайте, чтобы быть в курсе.

Коротко самое важное

С 1 января 2020 года появится новое требование: уведомлять налоговую о счетах, открытых в зарубежных финансовых организациях. Раньше это касалось только счетов в иностранных банках. Еще надо будет отчитываться о движении денежных средств по таким счетам, но есть исключения. Срок — до 1 июня следующего календарного года.

Декларация 3-НДФЛ, уведомление об открытии счета и отчет о движении средств — три разных документа. Декларация требовалась и раньше, если у инвестора был доход от вложений, а вот уведомление и отчет — нововведения.

Ответственности за непредставление документов сейчас нет, но она может появиться, если КоАП обновят. Вероятно, штрафы будут такие же, как сейчас за непредставление данных о счетах в иностранных банках: от 300 до 20 000 Р — смотря что нарушить.

Что случилось

Раньше физические лица — резиденты должны были сообщать в российскую налоговую только о счетах, открытых в зарубежных банках. Если брокер и банк были одной организацией, сообщать тоже было нужно. О счетах в брокерских компаниях и других организациях речи не было.

Теперь речь в законе идет о счетах не только в банках, но и в других организациях финансового рынка, расположенных за пределами России. К ним закон относит организации, которые привлекают деньги для хранения, управления, инвестирования и других сделок. Мы разберем закон на примере брокерских счетов: их это точно касается.

Если вы резидент России и у вас есть счет у зарубежного брокера, налоговая хочет об этом знать. Если закроете счет или изменятся его реквизиты, об этом тоже надо будет сообщить. Кроме того, нужно отчитываться о движении средств по счету за прошедший год. Правда, не во всех случаях: есть исключения.

Новые положения вступают в силу с 1 января 2020 года.

Обратите внимание: речь не о декларации 3-НДФЛ. Владельцы зарубежных брокерских счетов и так должны были ее подавать, когда фиксировали доход от инвестиций, получали купоны или дивиденды. Тут ничего не изменилось.

Какие документы нужны и когда

Уведомление об открытии счета.

Сообщать в налоговую о счетах, открытых у иностранных брокеров, нужно в течение месяца с даты открытия. Если закроете счет или изменятся его реквизиты — все аналогично.

Пояснительная записка и Расчет налоговой базы к 3-НДФЛ

Сервис по подготовки Декларации 3-НДФЛ на основании отчета Interactive Brokers.

Пока непонятно, надо ли уведомлять налоговую о брокерских счетах, открытых до 1 января 2020 года — до вступления закона в силу. Возможно, налоговая это разъяснит.

Для уведомления есть специальная форма. Пока что она старая: в ней сказано только о банках. Вероятно, к началу 2020 года налоговая обновит форму с учетом изменившегося закона или разрешит использовать старый вариант не только для счетов в банках.

Старая форма для уведомления налоговойPDF, 555 КБ

Отчет о движении денежных средств по счету надо подавать до 1 июня следующего календарного года. В этом документе надо указать, какая сумма была на счете в начале года, сколько денег поступило за год, сколько списано, сколько осталось на конец года.

Как и в случае с уведомлением, новой формы еще нет, а старая относится только к счетам в банках. Нужно ждать обновленный вариант или комментарии ФНС.

Старая форма отчета о движении средствXLS, 63 КБ

О движении денежных средств не надо отчитываться, если одновременно соблюдаются два условия:

Если у инвестора открыт счет у американского брокера, надо отчитываться о движении денежных средств независимо от сумм. Дело в том, что США входит в ОЭСР и ФАТФ, но не обменивается с Россией финансовыми данными.

Уведомить ИФНС об открытом или закрытом счете и о движении средств можно через личный кабинет на сайте налоговой, бумажной почтой или при личном посещении ведомства.

Что будет, если ничего не сообщать

Банк, через который инвестор отправляет деньги на счет у иностранного брокера, может попросить у клиента подтверждение того, что он уведомил налоговую о счете. Без этого документа банк может отказать в переводе.

п. 7 ч. 4 ст. 23 закона о валютном регулировании. Редакция с изменениями, не вступившими в силу

Не сообщать в налоговую о счетах и не отчитываться о движении средств незаконно. Правда, ответственность по КоАП пока предусмотрена только в случае со счетом в банке: если уведомить налоговую о счете в иностранном банке с опозданием или вообще не уведомить, можно получить штраф 1000—1500 Р в первом случае и 4000—5000 Р во втором. Про счета в других финансовых организациях в кодексе об административных правонарушениях пока не сказано.

Скорее всего, в КоАП появятся поправки и штрафы будут касаться счетов в любых иностранных финансовых организациях.

Ничерта не смешная картинка в шапке статьи.

Alex, так это не юмористический журнал

Как заполнить и отправить уведомление об открытии счета у зарубежного брокера

Напомню, что необходимо уведомлять о счетах, открытых у зарубежного брокера или в иной организации финансового рынка, начиная с 1 января 2020 года. По счетам, открытым в зарубежных банках, это требование действовало и ранее 2020 года.

Уведомить налоговую инспекцию нужно в течение 1 месяца с момента открытия счета.

К сожалению, на текущий момент в Личном кабинете налогоплательщика не доступно заполнение формы уведомления для счетов, открытых у зарубежных брокеров или в иных организациях финансового рынка.

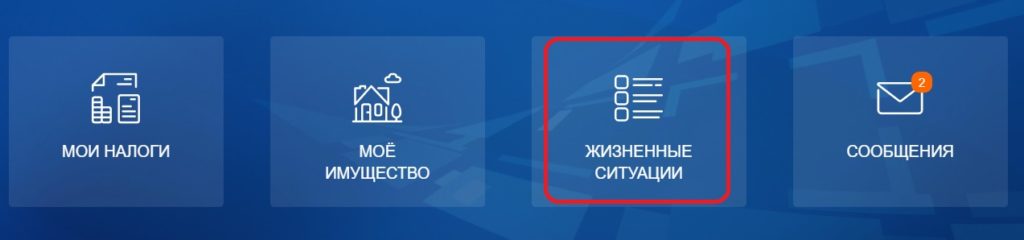

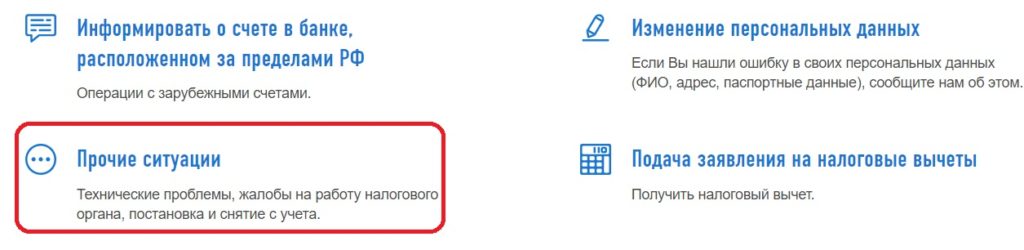

Если в Личном кабинете налогоплательщика на сайте nalog.ru зайти в раздел «Жизненные ситуации»,

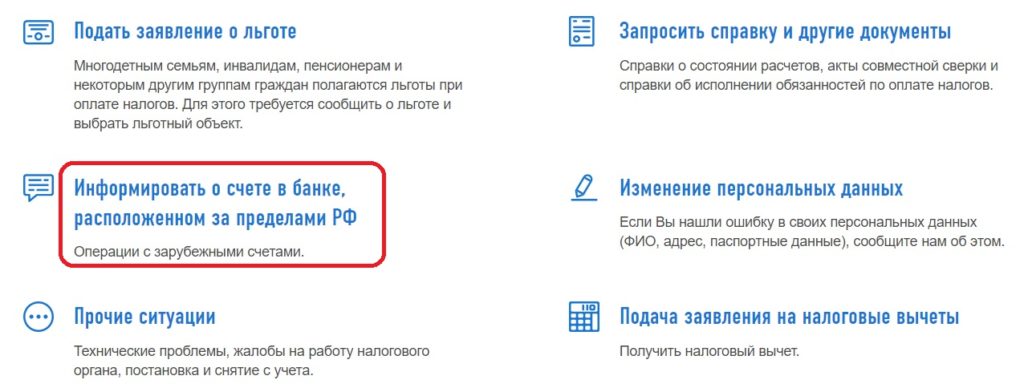

далее в подразделе «Все жизненные ситуации» выбрать в пункт «Информировать о счете в банке, расположенном за пределами РФ»:

то там будут различные формы уведомления и отчета о движении денежных средств только для счетов в зарубежных банках:

Информировать о счете у зарубежного брокера по форме уведомления для зарубежного банка лучше не надо, т.к. налоговая инспекция автоматически может начать считать этот счет банковским, после чего начнутся проблемы (налоговая может потребовать отчеты о движении средств за предыдущие годы, назначить штрафы за позднее уведомление и др.). Поэтому необходима форма уведомления, в которой в явном виде можно указать, что это счет не в банке, а в иной организации финансового рынка.

На текущий момент скачать новую форму уведомления можно на сайте налоговой инспекции:

А вот pdf-файл с формой уведомления, который более удобно заполнять:

Когда эта форма станет доступна в Личном кабинете налогоплательщика, тогда заполнить ее можно будет в электронном виде. Однако сейчас пока придется скачивать pdf-файл, заполнять, распечатывать и подписывать бумажный вариант формы. Рассмотрим, как можно заполнить эту форму, а потом отдельно поговорим о том, как ее можно будет отправить.

Узнать номер своей налоговой инспекции можно здесь: https://service.nalog.ru/addrno.do

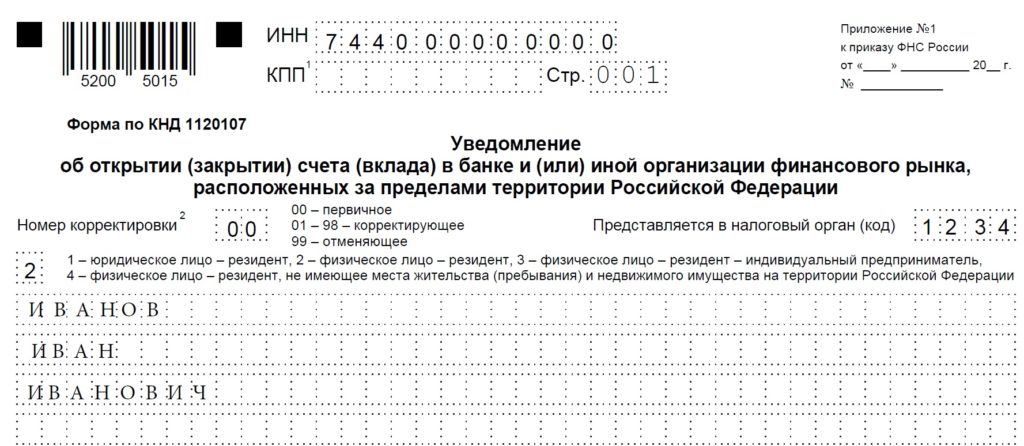

Затем в левой части страницы проставляем значение «2» — физическое лицо – резидент. Ниже пишем свое ФИО.

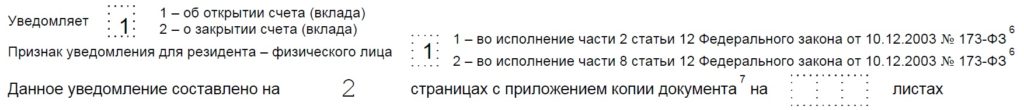

Затем, если уведомление подается в связи с открытием (а не закрытием) счета, в поле «Уведомляет» проставляем значение «1».

В поле «Признак уведомления для резидента-физического лица» проставляем значение «1 — во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «2» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Если уведомление будет направлять сам владелец счета, то поле «с приложением копии документа на листах» не заполняем.

Наконец, на первой странице нужно заполнить раздел «Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю».

Если подавать и подписывать уведомление будет сам владелец счета, то тогда в левом верхнем поле проставляем значение «3 — физическое лицо-резидент».

Формально можно ниже еще раз написать свое ФИО, далее указать свой ИНН, номер контактного телефона, по которому может позвонить инспектор, если у него возникнут вопросы, дату заполнения уведомления и проставить подпись.

На этом заполнение первой страницы будет закончено.

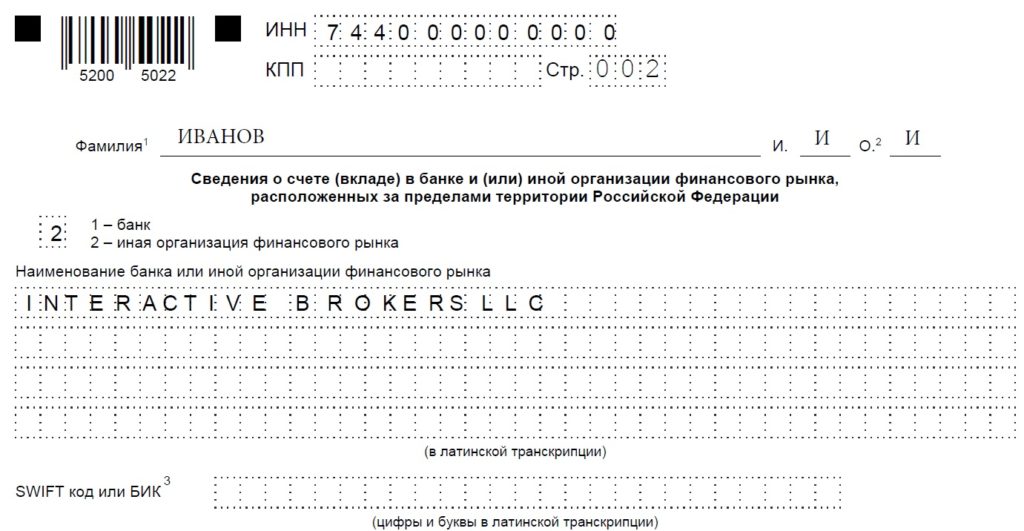

В верхней части второй страницы уведомления снова проставляем ИНН, а также указываем ФИО.

Далее, если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда в соответствующем поле в левом верхнем углу второй страницы проставляем значение «2» — иная организация финансового рынка. Если же уведомление заполняется для банковского счета, тогда пишем значение «1».

Затем указываем наименование брокера (банка или иной организации финансового рынка). Например, Interactive Brokers LLC.

Следующее поле «SWIFT код или БИК» заполняется только для банковских счетов. Если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда это поле оставляем пустым.

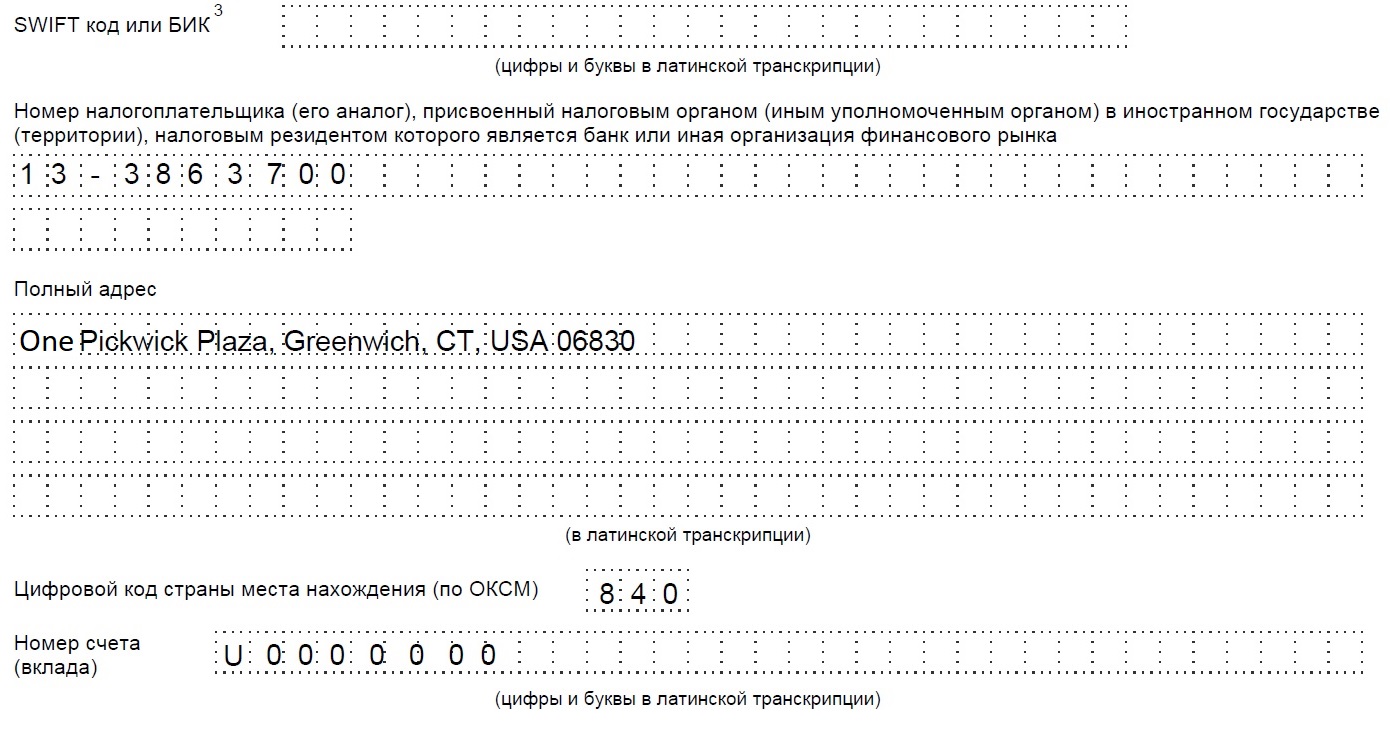

Затем необходимо заполнить «Номер налогоплательщика, присвоенный налоговым органом в иностранном государстве, налоговым резидентом которого является банк или иная организация финансового рынка».

Фактически здесь нужно указать налоговый номер брокера в той стране, где он зарегистрирован. Для американского Interactive Brokers этот номер «13-3863700». В документах от брокера или банка этого номера может не быть. В таком случае его стоит уточнить, например, в поддержке брокера.

В крайнем случае, если выяснить этот номер не удастся, наверное, можно оставить это поле пустым (пока не очень понятно, как отнесется налоговая инспекция к тому, что данное поле не будет заполнено).

Далее пишем адрес брокера (эти данные можно узнать в справке о подтверждении счета, в договоре, в отчетах, либо в поддержке брокера) и цифровой код страны, где зарегистрирован брокер.

Для США это значение «840». Значения для других стран можно посмотреть, например, здесь: https://classifikators.ru/oksm

Затем указываем номер счета (его можно взять, например, из справки об открытии счета в Interactive Brokers).

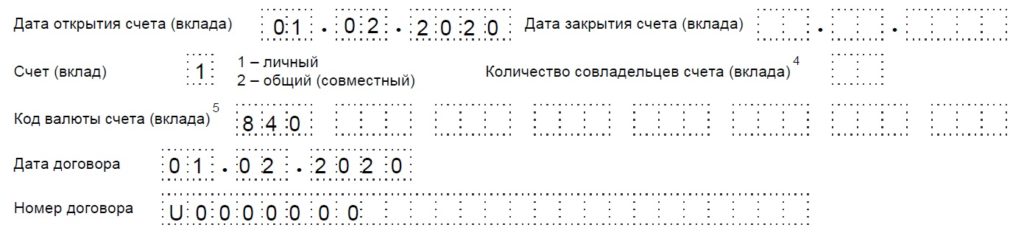

Далее указываем дату открытия счета (можно взять из справки об открытии счета в Interactive Brokers).

Если счет индивидуальный, тогда в поле «Счет (вклад)» проставляем значение «1».

Что касается кода валюты счета, то здесь вопрос не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Возможно, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении нужно будет указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Внизу второй страницы нужно будет не забыть проставить дату и подпись:

На этом можно считать, что уведомление заполнено.

Файл с примером заполнения уведомления можно скачать здесь:

К уведомлению можно приложить подтверждающие документы (например, все ту же справку об открытии счета в Interactive Brokers), где будут указаны основные данные о счете, отраженные в уведомлении.

Как отправить уведомление

Можно подать уведомление на бумажном носителе, непосредственно обратившись в налоговую инспекцию. Однако это все же не самый идеальный вариант, особенно в текущей ситуации в мире.

Можно отправить уведомление по почте заказным письмом с уведомлением о вручении.

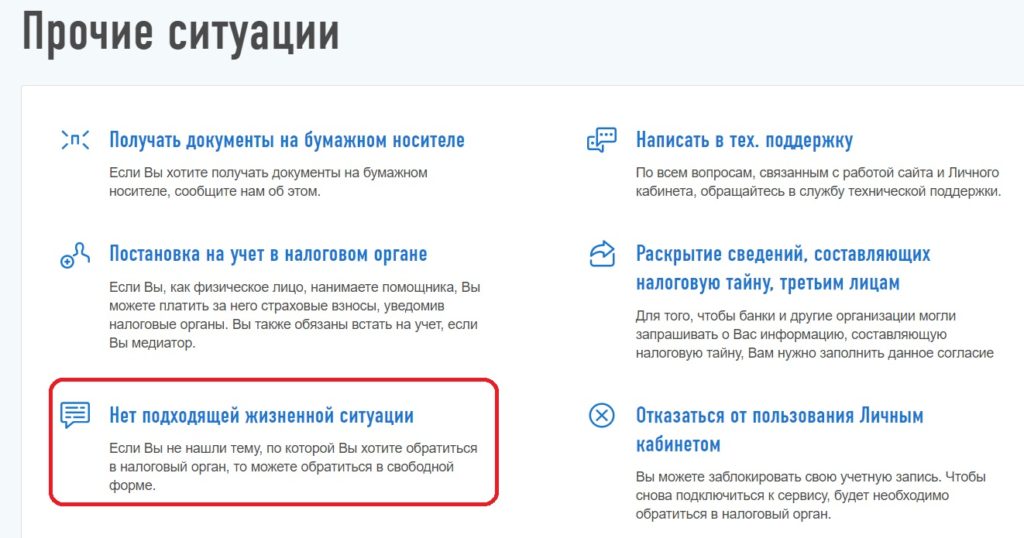

Либо можно попробовать отправить уведомление через Личный кабинет налогоплательщика в виде обращения в налоговую инспекцию. Для этого в разделе «Жизненные ситуации» в Личном кабинете нужно выбрать подраздел «Прочие ситуации»

Далее «Нет подходящей жизненной ситуации»

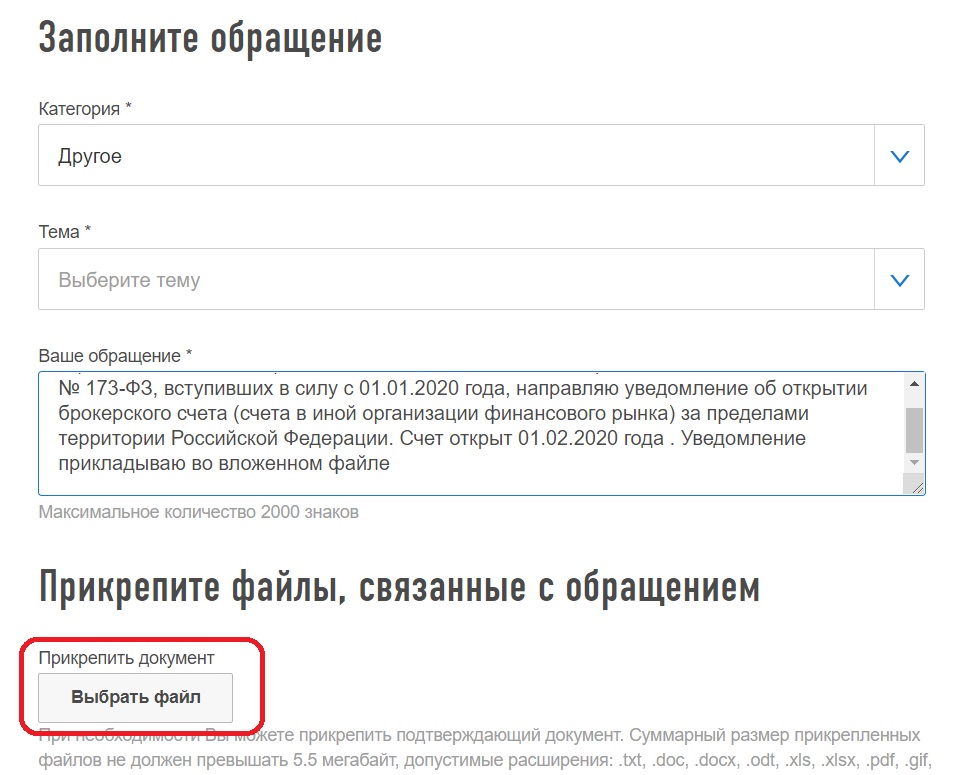

После этого в открывшейся форме «Заявление в свободной форме» в поле «Категория» выбрать значение «Другое», а в поле «Ваше обращение» написать, например, такой текст:

«В рамках исполнения требований части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ, вступивших в силу с 01.01.2020 года, направляю уведомление об открытии брокерского счета (счета в иной организации финансового рынка) за пределами территории Российской Федерации. Счет открыт __.__.2020 года (укажите дату открытия счета). Уведомление прикладываю во вложенном файле».

После этого, нажав на кнопку «Выбрать файл», прикрепляем заполненное уведомление и нажимаем на кнопку «Далее». Предварительно нужно будет распечатать форму уведомления, заполнить ее, подписать и отсканировать заполненное и подписанное уведомление в виде файла.

На этом можно считать уведомление поданным. Для верности через неделю-другую можно, например, позвонить в налоговую инспекцию и уточнить, получили ли там уведомление.

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте