заявление в налоговую на возврат излишне уплаченного налога бланк 2020 физ лицо

Возврат налогов в 2020-2021 годах (заявление и порядок)

Возврат налога в 2020–2021 годах изменился, появились новые правила. В данной рубрике собраны материалы, призванные помочь вам в таком не слишком легком деле, как налоговый возврат.

Когда есть право на возврат налога

Всего ситуаций, когда можно претендовать на возврат налога, 3:

В зависимости от ситуации различается и порядок действий по возврату налога. Что предпринять в каждой из них, вам расскажут материалы данной рубрики.

Возврат излишне уплаченного налога

Итак, у вас переплата, и вы хотите ее вернуть. На что следует обратить внимание?

Прежде всего, на дату ее возникновения. На возврат налога Налоговым кодексом отведено 3 года. Исчисляются они с даты возникновения переплаты. И если по обязательным платежам, которые перечисляются только по итогам налоговых периодов, определить эту дату достаточно просто, то по налогам с авансовым механизмом расчетов может возникать вопрос: «Считать срок на возврат налога с даты внесения в бюджет аванса или годового платежа?».

Ответ на этот вопрос ищите в этой публикации. В ней рассмотрен налог на прибыль, но выводы применимы ко всем налогам, которыми мы авансируем бюджет.

Если 3-годичный срок пропущен, на возврат налога можно не рассчитывать.

Если временные рамки позволяют, вам нужно решить, как вы хотите использовать имеющийся излишек. Получить его назад можно не только в форме возврата налога, но и в форме зачета «лишнего» в счет недоимок или будущих платежей. И в том и в другом случае от вас потребуется заявление.

Посмотреть и скачать образец заявления на возврат налога можно в этой статье.

Заявление подано — осталось дождаться решения налоговиков. На решение о зачете у них есть 10 дней, на решение о возврате налога — 1 месяц после получения заявления. За нарушение сроков возврата с ФНС можно получить проценты.

А все спорные вопросы, связанные с налоговой переплатой, вам поможет разъяснить материал «Ст. 78 НК РФ (2017): вопросы и ответы».

Особенности возврата излишне взысканных сумм

Излишне взысканные суммы являются следствием налоговых доначислений, которые впоследствии оказываются незаконными. Например, вас проверили, доначислили налог и пени, а возможно, и штраф. Вы все это уплатили, а затем успешно обжаловали доначисления в суде. У вас есть все основания вернуть то, что взыскано не по закону.

Для возврата налогов в такой ситуации применяются правила ст. 79 НК РФ, которые отличаются от возврата переплаты следующим:

Форма заявления на возврат излишне взысканных сумм та же, что и для возврата переплаты. О ней читайте здесь.

Возврат налогового вычета

Если в результате применения вычета бюджет остался должен вам некую сумму, вы вправе ее вернуть. Такая ситуация может сложиться у плательщиков:

Возврат вычетов по НДС (его возмещение) происходит по особому сценарию, который прописан в ст. 176 НК РФ.

Ответы на некоторые спорные вопросы по возврату налога на добавленную стоимость можно найти в этом материале.

Если же вам нужны подробности, обратитесь к нашей рубрике «Возмещение НДС».

Аналогичная процедура для вычетов по акцизам предусмотрена ст. 193 НК РФ.

Возврат вычета по НДФЛ зависит от того, где вы его получаете:

Текст этой статьи и комментарии к ней ищите здесь.

Заявление на возврат налога: образец

Мы кратко рассмотрели все возможные ситуации с возвратом налога. Они разные, но у них есть один обязательный атрибут — заявление.

Документ важен потому, что только посредством его подачи налогоплательщик может потребовать назад суммы, которые переплатил в казну по собственной воле или помимо нее. Не будет заявления — не будет и возврата.

Подача такого заявления запускает возвратный механизм, а также сроки, в которые налоговики должны успеть завершить процедуру, чтобы не навредить бюджету. А значит, от вас требуется правильно его составить и вовремя подать. А помогут вам в этом материалы нашего сайта, например:

Заявление в налоговую на возврат излишне уплаченного налога бланк 2020 физ лицо

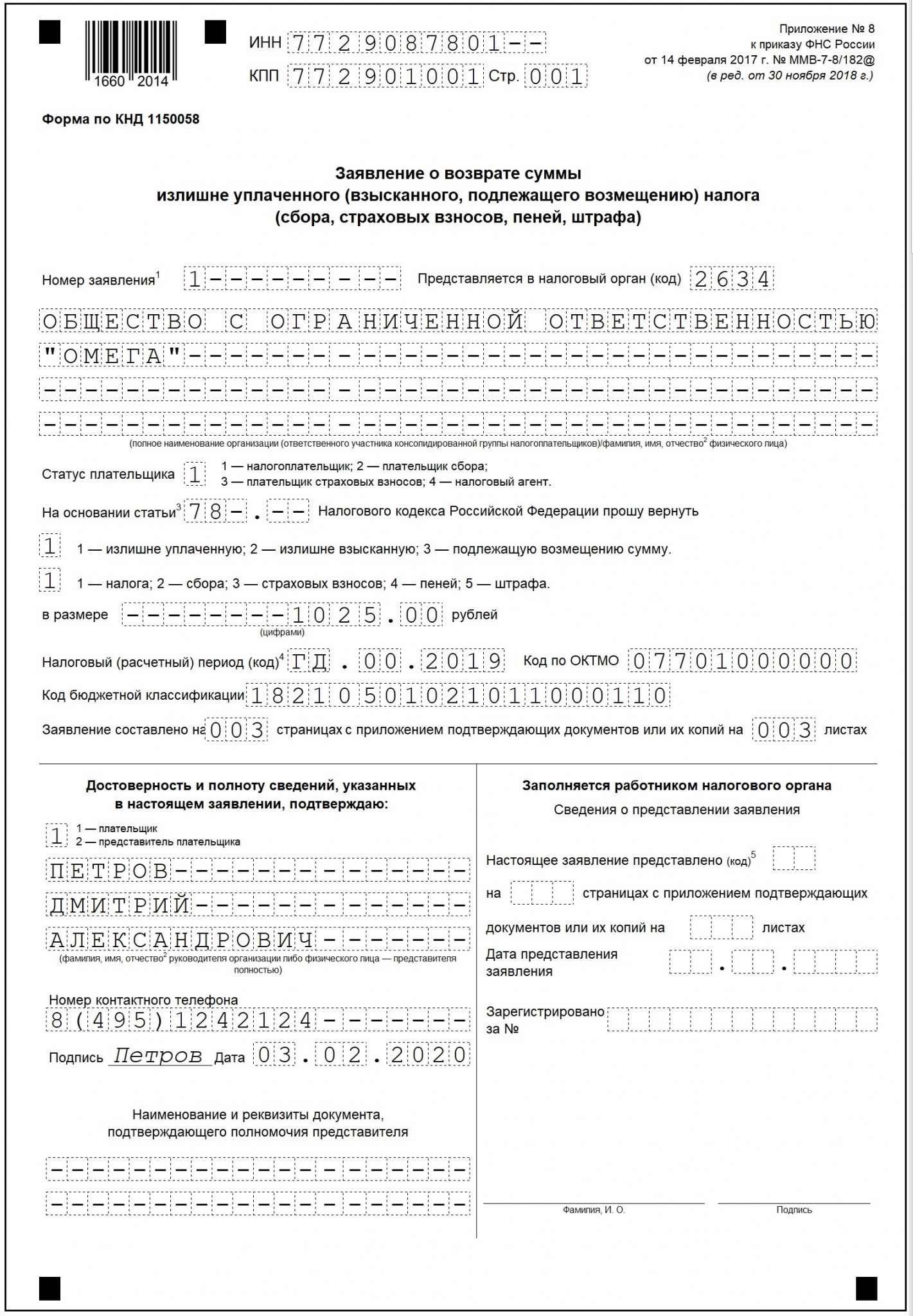

Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) (КНД 1150058)

Скачать форму заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа):

Образец заполнения заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) >>>

Архивные формы заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа):

— заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа), применявшееся с 9 января 2019 года до 23 октября 2021 года

— заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа), применявшееся с 31 марта 2017 года до 9 января 2019 года

— заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, пени, штрафа), применявшееся с 27 сентября 2016 года до 31 марта 2017 года

— заявление о возврате суммы излишне уплаченного (взысканного) налога (сбора, пени, штрафа), применявшееся с 12 апреля 2015 года до 27 сентября 2016 года

Возврат НДФЛ в 2020-2021 годах (бланк заявления и порядок)

Как вернуть НДФЛ

Осуществление возврата НДФЛ представляет собой довольно непростой процесс в связи с тем, что он сопровождается представлением большого количества документов. Однако положительный исход данной процедуры позволяет физлицу получить возмещение ранее уплаченного налога с дохода, что является немаловажной мотивацией для обращения за возвратом НДФЛ.

Также в этом материале рассмотрены способы обращения за возмещением, кроме того, приводятся краткие характеристики каждого из таких способов, благодаря чему можно легко определиться, у кого в конкретной ситуации следует запрашивать возврат НДФЛ. Здесь же предложены варианты осуществления возврата в соответствии с ч. I НК РФ.

Самая распространенная причина возмещения налога – его излишнее удержание налоговым агентом.

Причины такого удержания могут быть разными. Ознакомиться с их перечнем вы можете в материале «Как вернуть работнику излишне удержанный НДФЛ».

В этом же материале изложен алгоритм действий, которые необходимо осуществить как «обделенному» сотруднику, так и работодателю.

О том, может ли физлицо в указанной ситуации вернуть налог, обратившись в налоговый орган, вы узнаете здесь.

Рассмотрим еще несколько ситуаций, когда работодатель может произвести излишнее удержание налога:

Как поступить с данной переплатой, вы узнаете из рекомендаций, приведенных в статье «НДФЛ с неотработанных отпускных подлежит возврату».

Разобраться, как быть с излишним удержанием НДФЛ в данной ситуации, вам помогут статьи и сообщения:

В этой статье вниманию читателя представлено еще несколько случаев, при которых физлицо может осуществить возврат переплаты.

Ключевым моментом любого возврата является составление физлицом заявления на возврат НДФЛ.

Где можно найти образец заявления на возврат НДФЛ в 2019-2020 годах

С 31.03.2017 заявление на возврат подается по форме, утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. В период с 27.09.2016 по 30.03.2017 заявление на возврат подавалось по форме, которая была утверждена приказом ФНС от 23.08.2016 № ММВ-7-8/454@.

Скачать бланк заявления на возврат НДФЛ и получить подсказки по его заполнению (с помощью видеоинструкции) вы можете в материале «Составляем заявление на возврат НДФЛ (образец, бланк)».

Заполненное заявление представляется по месту, выбранному физлицом в качестве источника осуществления возврата.

О нюансах заполнения заявления на возврат НДФЛ узнайте из материалов:

Мы рассмотрели основные причины возникновения оснований для возмещения налога и способы осуществления. Однако налоговое законодательство периодически меняется, а потому необходимо постоянно следить за обновлениями норм, касающихся НДФЛ, и в частности, его возврата. Читайте материалы нашей рубрики «Возврат (вернуть) НДФЛ», чтобы быть в курсе всех законодательных новшеств.

Заявление на возврат переплаты в 2020 году

При возникновении переплаты по обязательным платежам налогоплательщик имеет право вернуть ее на свой расчетный счет. Для этого необходимо подать в ИФНС заявление на возврат. Рассмотрим, в каком порядке происходит возврат переплаты в 2020 году и какой документ необходимо заполнить для этого.

Возврат переплаты по налогам

Зачастую складывается ситуация, когда на лицевом счете организации, ИП или физлица появляется переплата. Причины возникновения существуют разные:

Такое может произойти, если налог рассчитан по другой ставке, без учета расходов, страховых взносов, льгот и т.д.

Переплата по этой причине может возникнуть, когда гражданин обращается за возвратом НДФЛ при заявлении налоговых вычетов. Также такое происходит, если ИФНС неправомерно взыскивает налог в большем размере, чем положено.

Чаще всего такая переплата образуется, когда ИП или граждане уплачивают налог в гораздо большем размере, чем нужно.

Узнать об имеющейся переплате налогоплательщик может:

На ИФНС возложена обязанность извещать организации, ИП и физлиц об обнаруженных фактах переплаты в 10-дневный срок с даты ее выявления (п. 3 ст. 78 НК РФ).

Переплату можно зачесть в счет будущих платежей либо вернуть на свой банковский счет (ст. 78 НК РФ). В обоих случаях необходимо обратиться в ИФНС по месту учета с письменным заявлением. Передать его в налоговый орган можно:

Порядок возврата переплаты следующий:

При наличии задолженности по налогам того же вида возврат будет осуществлен только после зачета переплаты в счет недоимки (п. 6 ст. 78 НК РФ).

Заявление на возврат переплаты: образец

Форма заявления на возврат переплаты по налогам утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8).

Вернуть переплату по налогам можно в течение 3 лет с даты ее образования (п. 7 ст. 78 НК РФ).

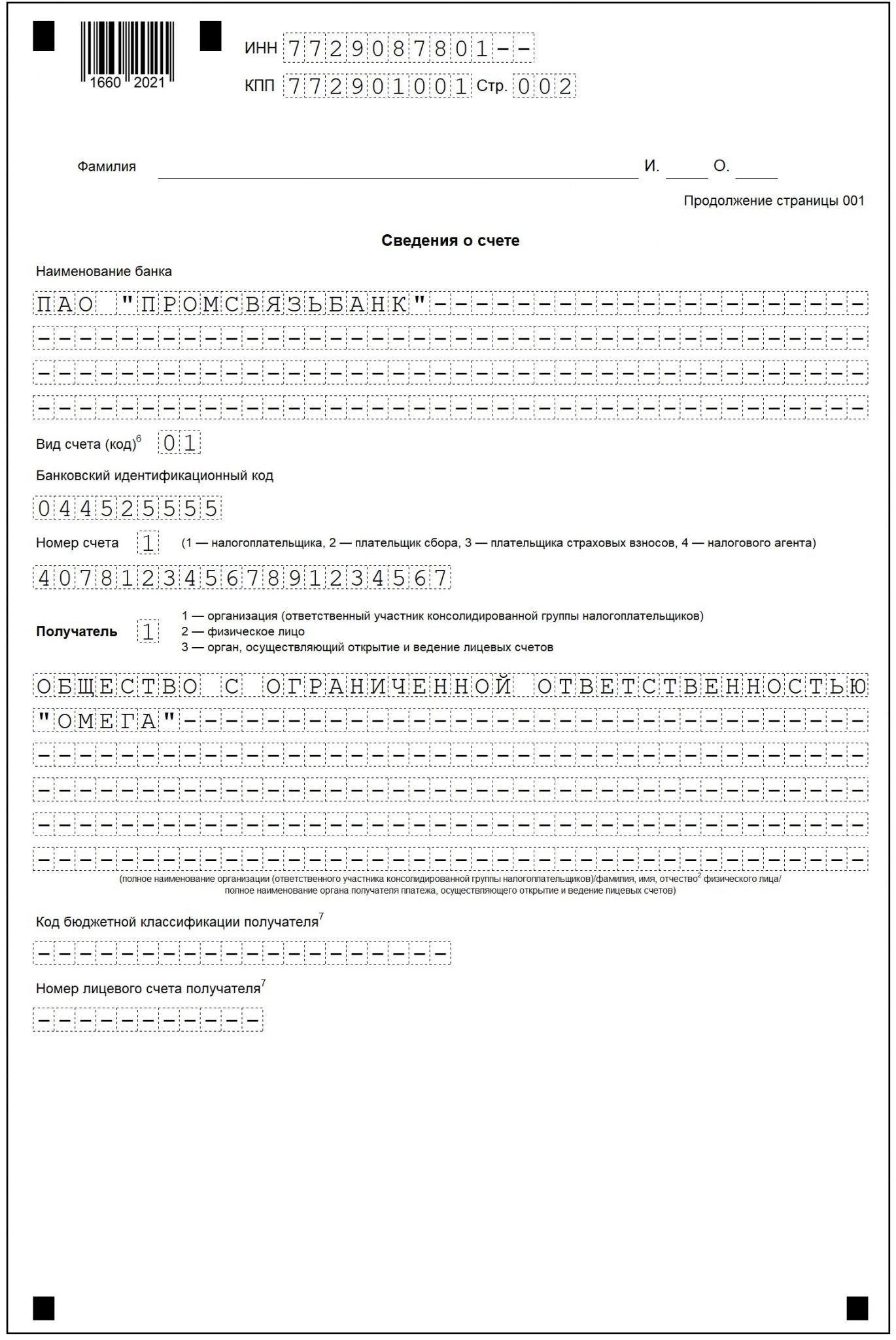

Заявление включает в себя три листа, из которых к заполнению обязательны только первый (титульный) и лист 002. Третий лист заполняется при отсутствии у физлица ИНН.

В титульном листе необходимо указать:

Две последующие цифры означают порядковый номер месяца, квартала или полугодия (для годового платежа проставляется «00»). Год указывается тот, в котором образовалась переплата.

Например: «МС.02.2019», «КВ.03.2019», «ПЛ.01.2019», «ГД.00.2019»

КБК на возврат УСН 6% — 182 1 05 01011 01 1000 110.

КБК на возврат УСН 15% — 182 1 05 01011 01 1000 110.

Также необходимо указать контактный номер телефона того, кто сдает заявление

На втором листе заявления указываются:

Нижние две строки листа 002 заполняются только в случае возврата денег на счет в органе, который ведет лицевые счета.

Лист 003 заполняется только, если возврат запрашивает физическое лицо, не имеющее ИНН. В остальных случаях достаточно заполнить только номер страницы.

Составляем заявление на возврат НДФЛ (образец, бланк)

Когда и куда необходимо подавать заявление на возврат подоходного налога

Заявление на возврат подоходного налога налогоплательщик пишет в том случае, если в течение налогового периода у него появилось право на вычет — имущественный или социальный, и он хочет получить вычет через инспекцию.

Также заявление подается, если у налогоплательщика изменился статус резидентства (был нерезидентом — стал резидентом) и возникла необходимость в пересчете НДФЛ.

Кроме того, бывают случаи, когда налоговый агент излишне удерживает и перечисляет в бюджет НДФЛ налогоплательщика, а затем перестает существовать. Ошибку выявляют, но вернуть налог через агента уже невозможно. В этом случае налогоплательщику также необходимо написать заявление на возврат НДФЛ в налоговую.

С заявлением на возврат подоходного налога налогоплательщику следует обратиться в налоговый орган по месту его жительства. При смене статуса резидентства физическое лицо должно обратиться в налоговую инспекцию, в которой он был поставлен на учет по месту своего жительства либо пребывания (п. 1.1 ст. 231 НК РФ).

Во всех остальных случаях НДФЛ нужно возвращать через работодателя. Как это сделать, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный доступ к системе и смотрите, какие действия потребуются, чтобы вернуть налог на работе.

Когда и как с 2021 года можно получить вычеты в упрощенном порядке без подачи 3-НДФЛ, читайте здесь.

Обязательно ли подавать декларацию 3-НДФЛ и одновременно заявление на возврат

Начиная с декларации за 2020 год, есть возможность подать заявление прямо в составе 3-НДФЛ. Оно приведено в Приложении к разд. 1 декларации.

Если хотите посмотреть построчный алгоритм заполнения такого заявления, получите бесплатный пробный доступ и переходите в К+.

В то же время это не обязательно, подать заявление на возврат можно и после: в течение 3 месяцев камералки или по окончании проверки. В этом случае используется специальная форма документа, о которой мы рассказываем ниже.

ВНИМАНИЕ! По общему правилу заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение 3-х лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ). Это значит, что подав декларацию 3-НДФЛ в декабре 2021 года за 2018 год, нужно вместе с декларацией сдать заявление о возврате средств. Если дожидаться окончания камеральной проверки, которое будет в 2022 году, то срок подачи заявления на возврат налога уже будет упущен.

К заявлению в обязательном порядке должны прилагаться документы о праве на вычет, о смене резидентства и другие подтверждающие документы.

Форма заявления на возврат НДФЛ и порядок ее заполнения

С 23.10.2021 заявление на возврат подается по форме, утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@.

Актуальный бланк заявления на возврат НДФЛ можно скачать бесплатно, кликнув по картинке ниже:

А далее мы приводим для вас образец заполнения заяявления на возврат НДФЛ за 2020-2021 годы по новой форме.

О нюансах заполнения заявления о возврате НДФЛ при обращении за социальным или имущественным вычетом читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Заявление на возврат подоходного налога следует направлять при представлении декларации 3-НДФЛ или по окончании ее камеральной проверки. Форма заявления утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 применяется ее новая редакция.