заявление в налоговую о рассрочке платежа по налогам образец

ФНС России

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

См. данную форму в MS-Word.

(ИНН/КПП, полное наименование организации,

адрес места нахождения (жительства) заинтересованного лица

ИНН, адрес места жительства)

является (указать основание для обращения с заявлением) :

1. ОКВЭД (основной), относящийся к сферам деятельности,

наиболее пострадавших в условиях ухудшения ситуации в связи с распространением коронавирусной инфекции

по состоянию на 01.03.2020

2. Реализация социально-значимых товаров (услуг)

3. Стратегическая организация

4. Системообразующая организация

5. Градообразующая организация

6. Крупнейший налогоплательщик

Прошу предоставить (нужное указать)

— в соответствии с пп. «а» пункта 11 Правил на срок _____ (не более 1 (одного) года).

— в соответствии с пп. «б» пункта 11 Правил на срок _____ (не более 9 (девяти) месяцев).

— в соответствии с пп. «в» пункта 11 Правил на срок _____ (не более 6 (шести) месяцев).

— в соответствии с пп. «г» пункта 11 Правил на срок _____ (не более 3-х месяцев).

— в соответствии с пп. «а» пункта 12 Правил на срок _____ (не более 5 (пяти) лет).

— в соответствии с пп. «б» пункта 12 Правил на срок _____ (не более 3 (трех) лет).

— в соответствии с пп. «в» пункта 12 Правил на срок _____ (не более 3 (трех) лет).

и изменить срок уплаты:

(заполняется по всем видам налоговых платежей в разрезе КБК)

(указывается установленный срок уплаты налога, страховых взносов в соответствии с НК РФ)

на условиях, предусмотренных постановлением Правительства РФ от 02.04.2020 N 409 и в соответствии с подпунктом 1 пункта 2 статьи 64 Налогового кодекса Российской Федерации.

(подпись руководителя организации (индивидуального предпринимателя)

отметить символом V.

Правила предоставления отсрочки или рассрочки по уплате налогов, страховых взносов, утвержденные постановлением Правительства РФ от 02.04.2020 N 409.

Заявление на отсрочку платежа по налогам: образец

Если ваш бизнес пострадал от пандемии коронавируса, вы можете обратиться в налоговую за отсрочкой или рассрочкой по налогам и страховым взносам. Сделать это надо до 1 декабря 2020 года. Образец заявления на отсрочку платежа по налогам — на этой странице: скачайте и узнайте, как заполнять. Здесь же — все о том, кто может получить льготу, как это сделать и какие документы приложить.

Новые сроки уплаты налогов

Правительство сдвинуло сроки уплаты налогов и взносов (постановление от 02.04.2020 № 409). Это касается компаний и ИП, которые кабмин включил в список наиболее пострадавших от коронавируса. Скачайте актуальный график уплаты налогов ниже.

Новые сроки действуют для всех, кто попал в перечень правительства самых пострадавших отраслей. ФНС продлит сроки автоматически, уведомлений об этом не будет.

Дополнительная отсрочка или рассрочка по налогам: заявление и условия для компаний и ИП

Предприниматели могут подать в ИФНС заявление на дополнительную отсрочку или рассрочку по налогам. Давать ее или нет, будут решать налоговики.

Отсрочка значит, что предприниматель заплатит налог целиком, но позже, чем требуется по закону. Сейчас отсрочку можно получить на срок от трех месяцев до года.

При рассрочке налог будет выплачиваться частями в более поздние сроки и по установленному графику платежей. Сейчас ее можно получить на срок от трех до пяти лет.

Дополнительная отсрочка и рассрочка по налогам не распространяется на НДС.

Во всех случаях ФНС будет смотреть на динамику финансовых показателей. Перед подачей заявления проверьте, доступна ли вам отсрочка — об этом ниже.

Кто может подать заявление на предоставление отсрочки по уплате налогов из-за коронавируса

Чтобы узнать, доступна ли вам отсрочка по налогам из-за коронавируса, определите, соответствуете ли вы условиям:

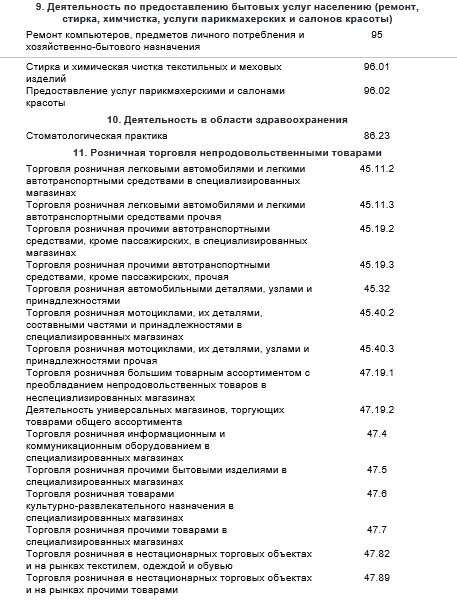

Деятельность компании должна быть в перечне отраслей, которые наиболее пострадали от кризиса. Список ранее утвердило правительство (постановление от 3 апреля 2020 № 434). Отрасль определяют по основному коду ОКВЭД в ЕГРЮЛ или ЕГРИП на 1 марта 2020 года. Список отраслей, которые пострадали от пандемии, постепенно расширяется. Недавно туда добавили непродуктовую розницу:

Доходы компании стали значительно меньше или возникли убытки. Налоговики пояснили:

Заявление об отсрочке уплаты налогов юридическим лицом или ИП: образец

Заявление на предоставление отсрочки по уплате налогов нужно подать в ИФНС по месту нахождения компании или по месту жительства предпринимателя.

Вместе с заявлением нужно подать еще обязательство соблюдения условий отсрочки по уплате налогов. Образец скачайте здесь.

Если вы хотите получить отсрочку платежа по налогам на срок больше полугода, к заявлению нужно еще приложить предполагаемый график погашения долга и информацию об обеспечении, например, о залоге, поручительстве или банковскую гарантию.

Пакет документов можно принести лично, отправить по почте или загрузить через сайт ФНС.

Налоговая сама будет проверять, доступна ли вам льгота. Решение пообещали принимать быстро — максимально через 30 рабочих дней. ФНС не будет взыскивать налоги, пока рассматривает заявление об отсрочке платежей.

ОКВЭД, который есть в списке пострадавших от коронавируса отраслей, не является у меня основным. Могу ли я получить отсрочку?

Нет, отсрочку или рассрочку вам не дадут. Их можно получить только, если деятельность из перечня правительства указана, как основная.

Могу ли я подать заявление на предоставление отсрочки по налогам, срок уплаты которых не наступил?

Нет. Можно только попросить отсрочку только в отношении обязательств, срок исполнения которых наступил в 2020 году. Бланк заявления на отсрочку уплаты налога скачайте здесь.

У меня строительный магазин. Я отношусь к малому бизнесу, из-за карантина понес огромные убытки, но я не вхожу в перечень пострадавших от коронавируса. Могу ли я рассчитывать на отсрочку?

Нет. Отсрочку могут получить только те компании и ИП, которые есть в правительственном списке отраслей, наиболее пострадавших от распространения коронавирусной инфекции.

Если налоговая отказала мне из-за того, что я принес не все документы, могу ли я подать заявление на предоставление отсрочки по уплате налогов повторно?

Да. Подать заявление повторно можно, если отказ был из-за отсутствия документов, срок уплаты налога еще не наступил, отсутствия нужных данных в заявлении и по другим причинам. Образец заявления на отсрочку платежа по налогам смотрите здесь.

Где взять образец заявления в ИФНС об отсрочке уплаты налога из-за коронавируса?

Образец заявления на отсрочку платежа по налогам и обязательство соблюдения условий отсрочки скачайте здесь. Но прежде чем заполнять его, проверьте, подходите ли вы под условия предоставления.

Получите документ бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Кроме отсрочки по налогам из-за коронавируса, есть ли еще какие-нибудь льготы для бизнеса в связи с пандемией?

Дали срок: как получить рассрочку по уплате налогов

Порядок предоставления рассрочки по уплате налогов

Отсрочка/рассрочка по уплате налога – это изменение срока его уплаты. Общие принципы и условия переноса сроков уплаты налогов содержатся в ст. 61-64 НК РФ, а сам порядок получения отсрочки регулируется приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

Отсрочку предоставляют на срок до трех лет с единовременным либо поэтапным внесением платежей в бюджет. Конкретный срок отсрочки/рассрочки определяется видом налогов, по которым она предоставляется.

Так, по федеральным налогам в части, зачисляемой в федеральный бюджет, отсрочка может быть предоставлена на срок до трех лет. То же самое касается и страховых взносов. По всем другим налогам срок не может быть перенесен более, чем на 1 год. При этом срок уплаты может быть изменен в отношении всей суммы налога или ее части.

Рассрочка предоставляется в заявительном порядке. Перечень документов, подаваемых совместно с заявлением, установлен п. 5.1 ст. 64 НК РФ.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Отсрочка/рассрочка по уплате налога – это изменение срока его уплаты.

2. Право на перенос срока уплаты налогов и страховых взносов гарантировано налогоплательщикам главой 9 НК РФ.

3. Отсрочку предоставляют на срок до трех лет с единовременным либо поэтапным внесением платежей в бюджет. Конкретный срок отсрочки/рассрочки определяется видом налогов, по которым она предоставляется.

4. Рассрочка предоставляется в заявительном порядке.

5. Перечень документов, подаваемых совместно с заявлением, установлен п. 5.1 ст. 64 НК РФ.

6. У плательщика должны быть веские основания для несвоевременной уплаты налога.

7. Список плательщиков, которые не могут рассчитывать на изменение сроков уплаты налогов, приведен в ст. 62 НК РФ. Например, срок уплаты не изменят, если в отношении плательщика возбуждено уголовное дело по налоговому преступлению.

8. Решение по заявлению об отсрочке/рассрочке уплаты налогов принимается налоговиками в течение 30 дней со дня его получения.

При этом полного пакета документов еще недостаточно для переноса сроков уплаты налога. Налоговики могут потребовать от плательщика предоставления обеспечения исполнения обязанности по уплате долга и процентов. Таким обеспечением является имущество, которое может быть предметом залога, поручительство или банковская гарантия (п. 5.3 ст. 64 НК РФ).

По общему правилу предоставление отсрочки/рассрочки не порождает для плательщика никаких новых обязанностей. Но в заявлении, подаваемом в налоговую, плательщик принимает на себя обязательство уплатить проценты, начисленные на сумму задолженности по налогам (п. 5.2 ст. 64 НК РФ). Проценты начисляются исходя из ставки, равной 1/2 ставки рефинансирования Центробанка, действовавшей за период отсрочки или рассрочки.

Обязанность по уплате процентов напрямую зависит от оснований предоставления отсрочки/рассрочки. Если невозможность уплаты налога обусловлена обстоятельствами непреодолимой силы либо неуплатой плательщику денег государственным/муниципальным заказчиком, проценты на сумму долга не начисляются (п. 4 ст. 64 НК РФ).

Основания для предоставления рассрочки по уплате налогов

Отсрочку могут дать только тому плательщику, чье финансовое положение действительно временно не позволяет уплатить какой-либо налог в установленный срок. При этом у плательщика должны быть веские основания для несвоевременной уплаты налога. К числу таковых относится:

Для получения отсрочки/рассрочки достаточно наличия одного из вышеуказанных условий. Поэтому к заявлению, подаваемому в налоговый орган, плательщик должен приложить перечень документов, подтверждающих то или иное основание.

Что касается невозможности единовременной уплаты налогов и пеней, начисленных по результатам проверки (пп. 7 п. 2 ст. 64 НК РФ), то это новое основание, введенное в действие Федеральным законом от 14.11.2017 № 323-ФЗ. Для него предусмотрены специальные правила.

Изменение срока уплаты налога и сбора по данному основанию осуществляется только в форме рассрочки. Рассрочка в данном случае может быть предоставлена только при соблюдении следующих условий:

Кто не может рассчитывать на рассрочку по уплате налогов

Список плательщиков, которые не могут рассчитывать на изменение сроков уплаты налогов, приведен в ст. 62 НК РФ. Так, срок уплаты не изменят, если в отношении плательщика:

Кроме того, срок не может быть изменен по заявлению налоговых агентов, а также в отношении налога на прибыль организаций, уплачиваемого по консолидированной группе налогоплательщиков.

Подача заявления на отсрочку/рассрочку по уплате налогов

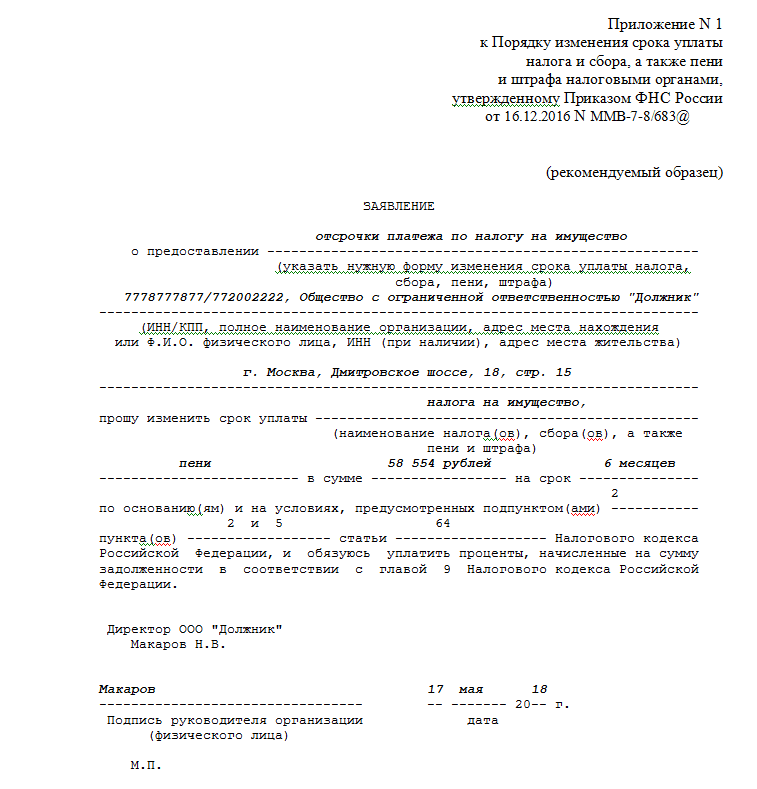

Чтобы получить рассрочку/отсрочку, нужно подать соответствующее заявление. Рекомендованная форма заявления приведена в приложении № 1 к приказу ФНС РФ № ММВ-7-8/683@.

Уполномоченное ведомство, в которое подается заявление, зависит, опять же, от вида налога, по которому плательщик просит предоставить рассрочку.

По федеральным налогам и страховым взносам таким уполномоченным органом является ФНС России, по региональным и местным – налоговые органы по месту регистрации плательщика, по налогам, уплачиваемым при перемещении товаров через таможню – ФТС России.

В заявлении указываются данные плательщика, вид налога, а также сумма и срок, на которой требуется отсрочить/рассрочить платеж.

Рис. 1 Образец заполнения заявления на предоставление отсрочки по налогу

В течение 5 дней со дня подачи заявления в соответствующий уполномоченный орган его копию необходимо будет направить в налоговый орган по месту учета плательщика.

К заявлению нужно приложить следующий комплект документов (п. 5 ст. 64 НК РФ):

Это обязательный комплект документов. Кроме него, нужно представить еще документы, подтверждающие наличие оснований для изменения срока уплаты налога. Так, если невозможность уплаты налога возникла вследствие стихийного бедствия, к заявлению прикладывают:

Конкретный перечень дополнительных документов, прилагаемых к заявлению для различных ситуаций, приведен в п. 5.1 ст. 64 НК РФ.

Если рассрочка предоставляется по причине невозможности единовременной уплаты налогов и пеней, начисленных по результатам проверки, плательщик обязан будет предоставить банковскую гарантию. Гарантия должна соответствовать требованиям, установленным ст. 74.1 НК РФ.

Решение по заявлению принимается налоговиками в течение 30 дней со дня его получения. Его копия направляется заявителю в течение 3 дней. При этом решение вступает в действие только с указанного в нем момента. Если рассрочка предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества (п. 8 ст. 64 НК РФ).

Если налоговики отказывают в удовлетворении заявления, такой отказ должен быть мотивирован. Часто отказ бывает обусловлен банальной неполнотой пакета предоставленных документов, поэтому к сбору сведения и справок следует отнестись обстоятельнее.

Отсрочка налоговых платежей

otsrochka_nalogovyh_platezhey.jpg

Похожие публикации

При осуществлении хозяйственной или предпринимательской деятельности могут возникнуть различные обстоятельства, вследствие которых назревает необходимость отсрочки даты перечисления налогов. 9-я глава НК РФ регулируют эту сторону взаимоотношений бизнеса и государства, прописывая основные аспекты решения проблемы.

Отсрочка налоговых платежей: понятие

НК РФ определяет термин «отсрочка платежа налога», как перенос срока его перечисления на более позднее время с последующей уплатой долга. Существует и понятие рассрочки, отличающейся тем, что задолженность может быть выплачена частями, а не единой суммой сразу.

Сроки отсрочки (рассрочки) налоговых платежей варьируются от одного до трех лет. Предоставляться она может по одному или нескольким налогам (п. 3 ст. 64 НК РФ), уплачиваемым в федеральный бюджет (НДС, на прибыль, акцизы, транзитные сборы, на добычу полезных ископаемых и драгметаллов), или региональный (транспортный, земельный, торговый сбор, имущество граждан), а также по страховым взносам.

К сведению! Размер суммы отложенного налога не должен превышать стоимость чистых активов компании (п. 2.1 ст. 64 НК РФ).

Когда предоставляется отсрочка налоговых платежей

Законодатель (п.2 ст. 64 НК РФ) разрешает компаниям и ИП, состояние которых на данный момент исключает возможность перечисления платежа в срок, отложить уплату налога, но причины для этого должны быть весомы, а основания полагать, что фирма сможет погасить долг в период предоставленной отсрочки – достаточны. Перечень ситуаций, когда компания может рассчитывать на отсрочку платежа, включает:

отсутствие оплаты по госзаказу или поступления бюджетного финансирования;

угроза возникновения признаков несостоятельности (банкротства) в случае уплаты крупной суммы налога, в т. ч. по платежам, обозначенным таможенным законодательством при импорте/экспорте;

сезонная деятельность компании;

Как получить отсрочку платежа налога

С переходом функций администрирования и контроля платежей во внебюджетные фонды, ФНС приказом № ММВ-7-8/683@ от 16.12.2016 обновила порядок изменения сроков платежей по налогам, страховым отчислениям, пеням и штрафам. Этим приказом регулируется процедура предоставления отсрочки и обозначен список необходимых для этого документов.

На сегодня кардинальных трансформаций в процессе отсрочки налогового платежа не произошло. По-прежнему решение о перенесении срока платежа или об отказе в нем налоговый орган принимает в течение 30 дней (рабочих) с момента подачи заявления, а заявителя уведомляет о нем не позже 3 дней со дня его принятия.

название и реквизиты компании или ФИО заявителя;

форму переноса срока уплаты;

платеж, для которого необходимо изменить срок уплаты;

норму НК РФ как основание предоставления отсрочки;

Документы к заявлению об отсрочке

Кроме заявления для получения отсрочки компании необходимо составить пакет документов (п. 5 ст. 64 НК), состоящий из:

— о движении средств на счетах за последние полгода;

— об остатках средств на счетах;

Списка контрагентов-дебиторов и копий договоров с указанием по каждому из них стоимости соглашения и сроков исполнения;

Расписки (обязательство по форме приложения № 2 к Порядку, утв. приказом № ММВ-7-8/683@) о соблюдении требований предоставляемой отсрочки и примерный график гашения долга.

В зависимости от основания, послужившего причиной для оформления письма об отсрочке налоговых платежей, налогоплательщик должен включить в пакет документов обоснование своей просьбы (п. 5.1 ст. 64 НК):

При обращении за переносом срока платежа из-за обстоятельств непреодолимой силы – документ о фактически произошедшем стихийном бедствии и акт оценки ущерба от него;

В ситуации отсутствия финансирования из бюджета – сведения о неполученных суммах от финансового учреждения;

Если компания ведет деятельность сезонного характера – справку, что доля доходов от сезонных работ составляет половину общей выручки фирмы;

Если уплатить налог не может физлицо из-за временной неспособности – выписку о состоянии счетов и документы на имущество, выступающее в данном случае залогом.

Кроме того, необходимо быть готовым к тому, что для переноса срока платежа налоговый орган может потребовать какое-либо обеспечение, например, поручительство, залог имущества, банковскую гарантию.

Представляем заявление об отсрочке налоговых платежей (образец):

Заявление о предоставлении отсрочки (рассрочки) по налоговым платежам в 2020 году

В 2020 году Правительством введен упрощенный порядок предоставления отсрочек и рассрочек по налогам и взносам.

Ответы — в нашей статье.

Нормативное регулирование

С 06.04.2020 применяются временные правила получения упрощенной отсрочки (рассрочки) по уплате налогов и взносов (Постановление Правительства РФ от 02.04.2020 N 409).

Упрощенным порядком могут воспользоваться организации и ИП:

Для получения отсрочки (рассрочки) нужно подать в ИФНС до 01.12.2020:

Получите понятные самоучители 2021 по 1С бесплатно:

Налоговые органы сами проверят право организации на получение отсрочки (рассрочки) на основании имеющихся данных, поэтому отчетность по соответствующим налогам и взносам на этот момент должна быть сдана (за исключением УСН).

Проверить свое право на отсрочку (рассрочку) можно самостоятельно по ИНН через сервис Коронавирус: меры поддержки бизнеса.

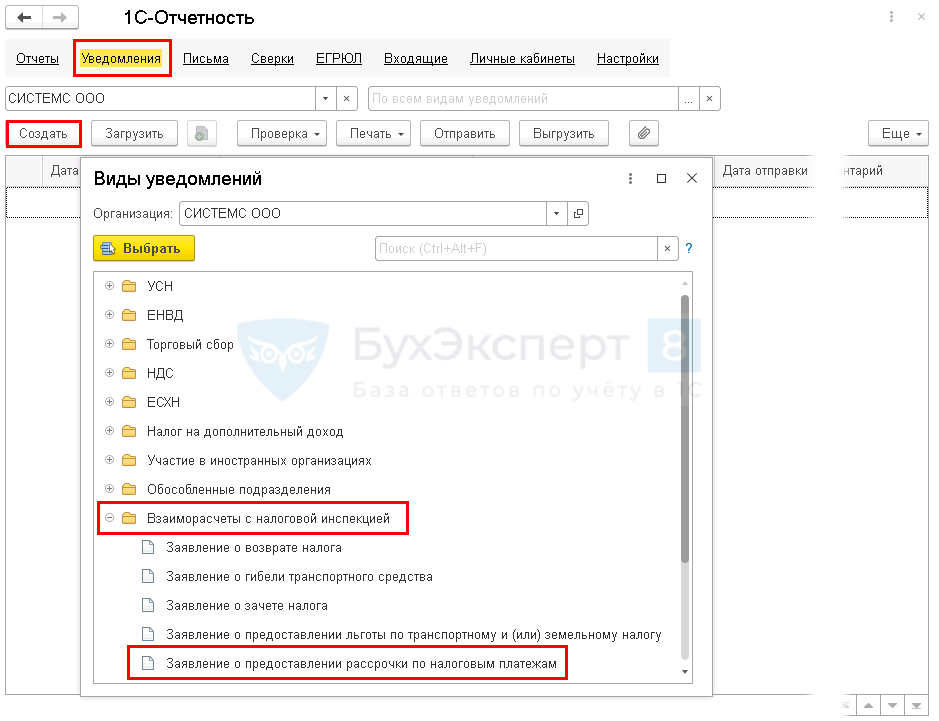

Учет в 1С

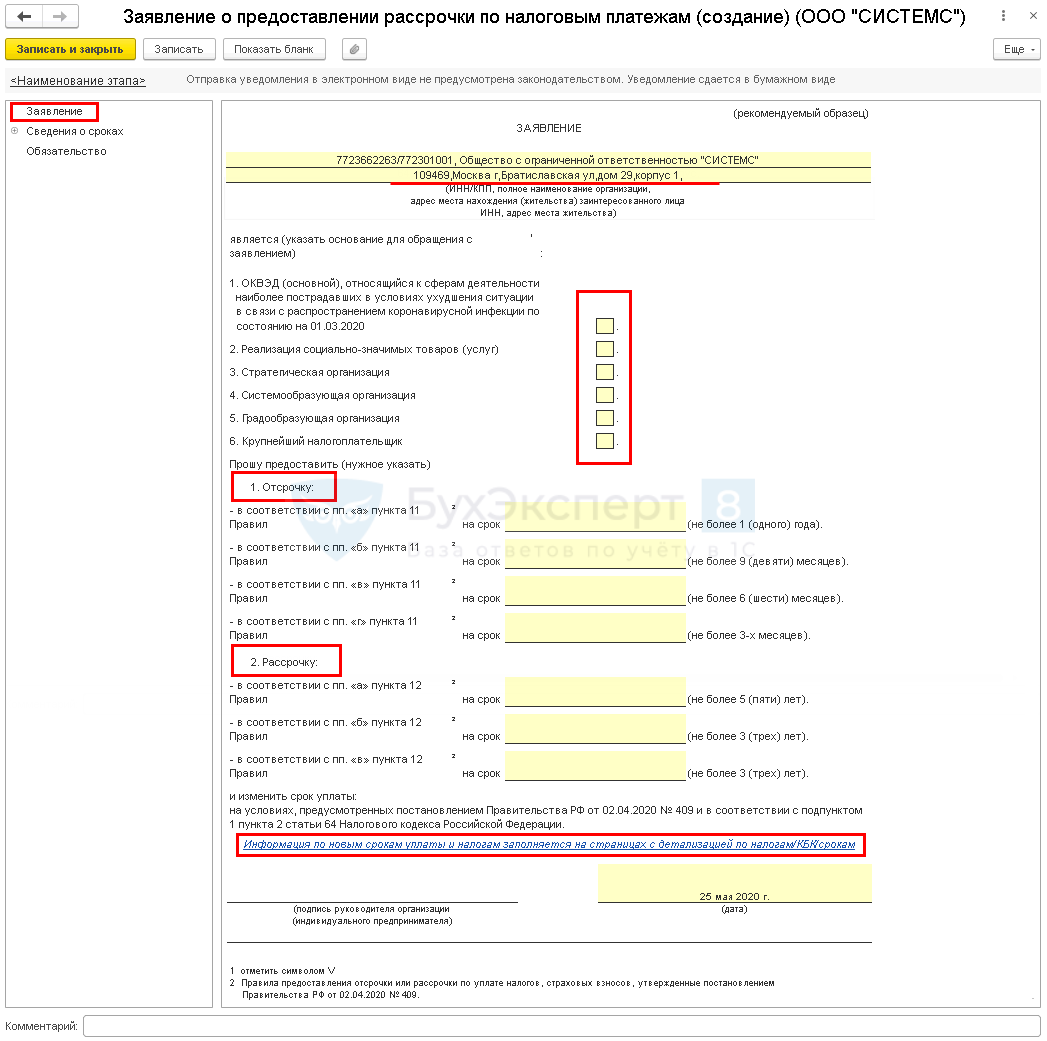

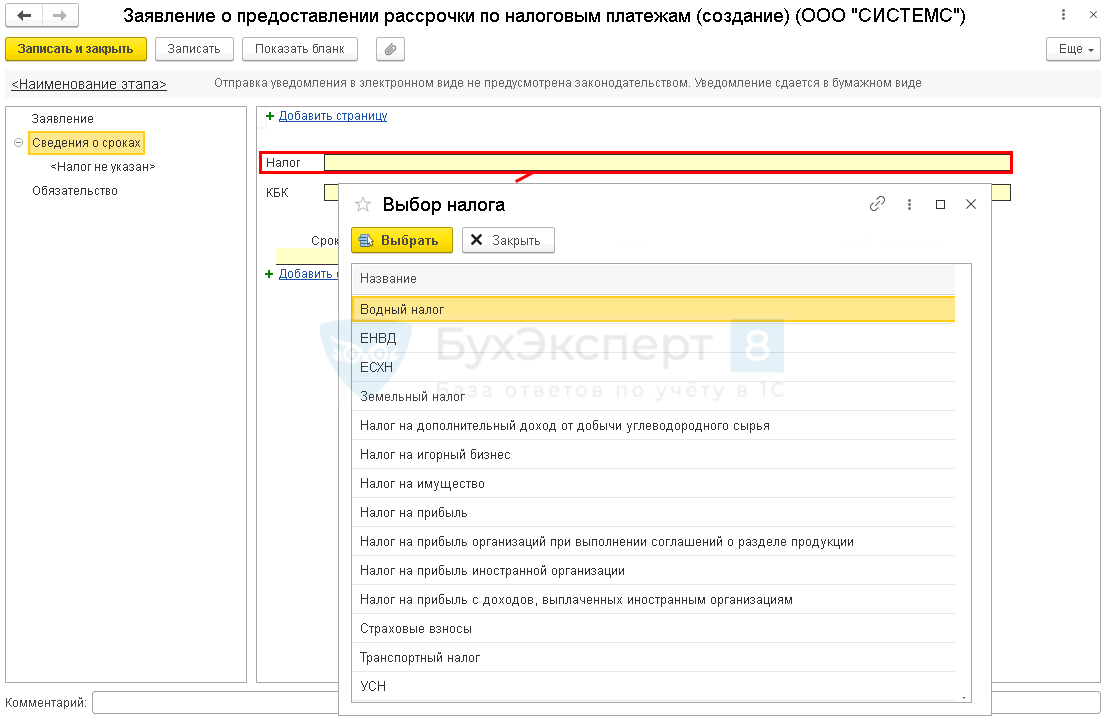

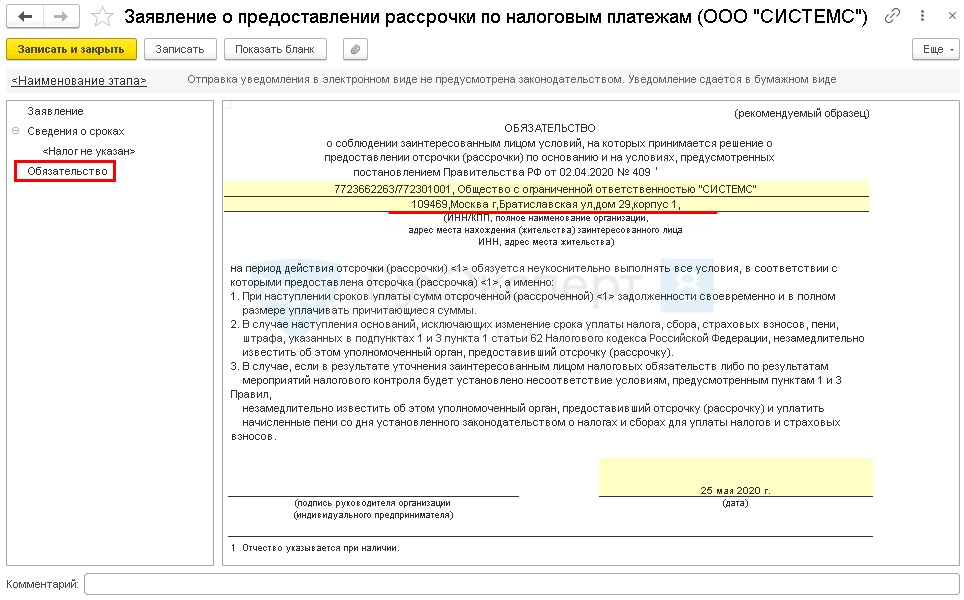

В разделе Отчеты — Регламентированные отчеты — Уведомления — кнопка Создать — папка Взаиморасчеты с налоговой инспекцией создайте и заполните Заявление о предоставлении рассрочки по налоговым платежам (доступно с релиза 3.0.77.78).

Документ состоит из трех частей:

В Заявлении автоматически заполняются только данные организации. Проверьте их и при необходимости отредактируйте вручную. В бланке дозаполните информацию:

Информацию по новым срокам уплаты и налогам заполните по соответствующей ссылке либо перейдя на панели слева в Сведения о сроках — по каждому налогу на отдельной странице.

Обязательство заполняется автоматически — отредактируйте вручную при необходимости.

Подготовьте вне программы и приложите к заявлению:

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)