зеленый кредит что это

«Зеленым» кредитам дают зеленый свет

Минпромторг решил дополнить программу «зеленых» облигаций, когда государство компенсирует предприятиям часть затрат на внедрение экологичных технологий, «зелеными» же кредитами. О том, что такая инициатива обсуждается в ведомстве, РБК сообщил источник, знакомый с ходом переговоров, и подтвердила пресс-служба Минпромторга.

По программе «зеленых» бондов государство возмещает предприятиям от 70 до 90% выплачиваемого ими купонного дохода, если взятые взаймы средства инвестируются в проекты по снижению отходов и выбросов промышленности. Субсидия предоставляется по выпускам облигаций, не превышающим 30 млрд руб., размер субсидии зависит от того, какое оборудование приобретается — российское или зарубежное. В случае с кредитами процентная ставка также будет компенсироваться в большем объеме, если финансирование пойдет на приобретение российской продукции или технологий, говорит собеседник РБК.

В пресс-службе Минпромторга сообщили, что ведомство подготовило изменения в постановление по субсидированию «зеленых» облигаций, направленные на дополнение механизма «зелеными» кредитами. «В целом наши предложения по дополнению механизма одобрены проектным комитетом нацпроекта «Экология», — сказали в пресс-службе, добавив, что идея будет направлена на согласование в правительство.

Поддержка компаний при выпуске «зеленых» облигаций начала действовать с 2019 года, но пока в стартовом режиме, показывает распределение средств в нацпроекте «Экология». В 2019 году на федеральный проект «Внедрение наилучших доступных технологий» (по этому пункту и проходят «зеленые» облигации, следует из записки экспертного совета по рынку долгосрочных инвестиций при ЦБ) бюджет должен был потратить всего 300 млн руб., на 2020-й запланировано 3 млрд руб., а в последующие годы — по 6 млрд руб.

Объем бюджетных затрат на выплату купонного дохода по «зеленым» облигациям на 2019–2024 годы установлен на уровне 27 млрд руб., напомнил РБК первый вице-президент Газпромбанка Роман Панов. «Мы видим высокую заинтересованность со стороны нефтегазовых, горно-металлургических, угольных и химических компаний в расширении финансовых инструментов субсидирования «зеленых» проектов», — сказал Панов, добавив, что субсидирование «инвестиционных кредитов» — это более простой и универсальный инструмент в сравнении с субсидированием купонных выплат по облигациям.

Облигаций не хватило для «озеленения»

Проекты небольшого объема или с продолжительной инвестиционной фазой удобнее профинансировать через открытие кредитной линии, а не с помощью выпуска облигаций, считает вице-президент банка «Открытие» Евгений Ананьев. Пока механизм субсидирования не протестирован. «Фактические объемы финансирования будут зависеть от реальных потребностей клиентов и скорости прохождения всех предусмотренных постановлением согласований», — обращает внимание он.

В кредитовании «у банков уже есть опыт контроля над расходованием заемных средств», отметил управляющий директор Сбербанка по рынкам долгового капитала Эдуард Джабаров. Банки смогут «строго отслеживать целевое расходование средств, что полностью укладывается в логику «зеленого» финансирования». «В отношении облигаций такой контроль будет реализовать сложнее», — замечает банкир.

Необходимость создания механизма «зеленых» кредитов назрела, но пока не существует утвержденной методики оценки таких проектов с точки зрения рисков, сказали РБК в пресс-службе Московского кредитного банка (МКБ). «Зачастую такие проекты низкорентабельны, срок их реализации достаточно большой. Процесс оценки проектов, как правило, осуществляется сторонними организациями, так как банки не могут определить, насколько заявленные компанией эффекты (снижение выбросов, энергоэффективность или эффективность модернизации и т.д.) достижимы», — замечают в банке.

ВТБ готов рассмотреть финансирование клиентов в рамках подобной программы, сказали РБК в пресс-службе банка. «ВТБ Капитал» выступил одним из организаторов выпуска «зеленых» еврооблигаций РЖД на €500 млн, который стал дебютным размещением подобных бумаг среди российских эмитентов. Другие компании из России пока не делали заимствований на экологичные проекты на иностранных рынках капитала.

На российском рынке «зеленые» инвестиции тоже пока непопулярны. На Мосбирже такие облигации разместили три эмитента: банк «Центр-Инвест» (объем выпуска 250 млн руб.), «ФПК Гарант-Инвест» (500 млн руб.) и «СФО Русол» (5,7 млрд руб.).

Расходы на «зеленые» облигации — только малая часть денег, которые, как рассчитывает правительство, пойдут на «внедрение наилучших доступных технологий». В экологическом нацпроекте говорится, что внебюджетные источники финансирования дадут этому федеральному проекту 2,4 трлн руб.

«Зеленое» финансирование в России: цели и противоречия современного рынка

В января 2019 года в России был утвержден национальный проект «Экология». По его итогам к 2024 году в границах городов не должно остаться несанкционированных свалок, а система обращения с отходами должна стать полностью прозрачной.

А в сентябре прошлого года Правительство России подтвердило свои намерения соблюдать обязательства Парижского соглашения, цель которого — удержание роста глобальной средней температуры. Это стало еще одним сигналом для «озеленения» российской финансовой сферы.

Корпорация развития ВЭБ.РФ развивает сектор ответственного финансирования в России. Своим видением актуальных процессов на «зеленом» рынке поделился Алексей Мирошниченко, заместитель председателя ВЭБ.РФ.

Сейчас в мире сектор «зеленого» финансирования гораздо более развит и востребован.

С точки зрения логики зарубежных рынков, «зеленый» проект должен соответствовать одному из трех направлений — предотвращение изменения климата (снижение углеродных выбросов), сохранение природных ресурсов и биоразнообразия, снижение уровня загрязнения.

Есть несколько международных организаций, которые разработали стандарты для определения экологически значимых проектов. Первые и самые известные — Международная ассоциация рынков капитала (ICMA) и Climate Bonds Initiative. Национальные стандарты есть в Европейском союзе и Китае. В России локального стандарта пока нет, его разработкой занимается государственная корпорация развития ВЭБ.

Статус «зеленого» на международном рынке сейчас может привлечь значительно больше инвесторов, чем в России. В 2019 году РЖД стала первой в России компанией — эмитентом «зеленых» облигаций на международном рынке. На своем последнем размещении она сэкономила на фондировании 0,3%, это очень много. Международный рынок сейчас более емкий, поскольку там многие инвесторы в своих меморандумах ставят ограничение, что определенную долю средств они должны вкладывать в «зеленые» проекты.

Второе направление ВЭБ в «зеленом» секторе — это прямое финансирование проектов. Для их реализации ВЭБ также привлекает средства коммерческих банков.

В своей работы мы во многом ориентируемся на национальный проект «Экология», который собрал в единый документ все актуальные экологические проблемы в стране. Российские проблемы не уникальны, они типичны для большинства стран, особенно индустриальных: это загрязнение воздуха, воды и почвы.

В перспективе у ВЭБ должна появится и третья функция — перекредитование небольших проектов. Множество экологических проектов реализуются на уровне муниципалитетов, по меркам рынка облигаций эти проекты слишком малы. Задача ВЭБ — группировать такие проекты и выпускать под них портфельные ценные бумаги. Это что-то схожее с тем, что сейчас делает Дом.рф в секторе жилищного ипотечного кредитования.

Что такое «зеленая» облигация

Процесс выпуска «зеленой» облигации отличается от обычной тем, что эмитент ценной бумаги сначала обращается к независимому агентству — верификатору, которое анализирует проект и выпускает отчет. Этот отчет описывает, какие экологические цели можно достичь в результате проекта, и выпускается вместе с ценной бумагой. Участники рынка на основании отчета делают вывод, является ли проект «зеленым», и принимают решение об инвестиции.

В России институт верификации пока не развит. Эмитенты могут обращаться к международным организациям. В России этим занимается агентство Эксперт РА. После разработки российского стандарта такие независимые компании могут быть созданы. Не исключено, что это будет дочерняя компания одной из существующих международных. Мы ведем общение с национальными рейтинговыми агентствами, они проявляют большой интерес, так как это оценка проектов — привычная для них задача.

Отчет верификатора — это не истина в последней инстанции. Это только экспертные расчеты и сравнения, на основании которых инвестор может принять собственное решение. В этом кроются определенные противоречия.

Например, на проект мусоросжигательного завода можно посмотреть с двух точек зрения — он уменьшает количество свалок, но не решает проблемы декарбонизации. Это выбор, что для конкретного покупателя значимее, что соответствует целям конкретного инвестора. Эти суждения очень экспертны, их сложно формализовать.

После получения инвестиции эмитент должен с определенной периодичностью раскрывать информацию о ходе проекта, а верификатор должен контролировать, как расходуются полученные средства.

Российский сектор «зеленых» проектов находится на начальном этапе развития. Чтобы его стимулировать, государству необходимо на оказывать поддержку инвесторам. Государство планирует компенсировать компания часть затрат на внедрение экологичных технологий «зелеными» кредитами, а по программе «зеленых» инвестиций — возмещать предприятиям от 70 до 90% выплачиваемого ими купонного дохода.

На международных рынках такую «премию» дает сам рынок. Но для того, чтобы разогнать российский рынок со стартовой позиции, государственная поддержка необходима.

Это не совсем про деньги, это про ответственное отношение

Цены на нефть всегда проходят определенный цикл, и все участники рынка об этом знают. «Зеленые» проекты — это игра в долгую. Поэтому текущий кризис вряд ли сильно повлияет — ориентировать долгосрочные проекты на нефть сейчас бессмысленно.

Инвесторы, которые вкладывают в «зеленые» облигации, руководствуются меньше материальными стимулами, больше — соображениями ответственности. Они иногда даже готовы переплачивать за идею. С этой точки зрения кризис вряд ли может повлиять на позицию инвестора. Объем ответственных денег в мире постоянно растет.

Гринвошинг встречается: не было бы такого опыта — не было бы и термина. Здесь важнее обратить внимание на другое: есть разные цели, иногда конфликтующие друг с другом.

Вот в проекте «Энергия из отходов» снижается загрязнение, но увеличиваются выбросы СО2. С точки зрения борцов против изменения климата это может выглядеть как гринвошинг, а с точки зрения борцов с мусорными полигонами — это хороший проект.

Понятие гринвошинга возникает из-за разницы в подходах. Один подход абсолютен — нужно достичь идеала здесь и сейчас. Другой подход — постепенное улучшение, идеал достигается позже. В странах, где «зеленая» повестка существует давно, можно смело идти по первому пути. В странах с ощутимыми проблемами, которые мешают жить здесь и сейчас, нужно начинать двигаться по второму пути.

Подписывайтесь и читайте нас в Яндекс.Дзене — технологии, инновации, эко-номика, образование и шеринг в одном канале.

Деньги в зеленых тонах

«Зеленое финансирование» – термин, сформировавшийся на Западе уже в начале XXI в. В принципе, попытка увязать бизнес-проекты и экологически ответственное поведение экономических субъектов и игроков финансовой сферы – задача довольно амбициозная. Особенно если учитывать традиционный скепсис значительной части общества: история человечества дает не так много поводов ожидать, что предприниматель добровольно будет ограничивать себя экологическими правилами или жертвовать доходом ради целей некоего устойчивого развития.

Но в последние годы ситуация изменилась. Общество и регуляторы в развитых и многих развивающихся странах, включая Россию, уже не просто заявляют о своей поддержке принципов ESG, но и формируют соответствующую бизнес-среду, а зеленая и социальная повестки встроены в государственную экономическую политику. Например, европейские программы зеленого финансирования увязаны с несколькими программами Евросоюза в рамках политики устойчивого развития. Одна из ключевых таких программ – «Европейская зеленая сделка» (European Green Deal), основная цель которой – достичь нулевого выброса парниковых газов и избежать импорта в Европу углеродного следа других стран. Выйти на углеродную нейтральность Евросоюз намерен к 2050 г.

Бурное развитие зеленой повестки на Западе обеспечивается и стимулирующими мерами. «В международной практике зеленые проекты обычно могут рассчитывать на более низкую ставку по кредитам, а в некоторых случаях – на налоговые льготы, – отмечает первый заместитель председателя правления Сбербанка Александр Ведяхин. – В Евросоюзе и США, кроме того, действуют системы торговли углеродными квотами, и каждая компания там заинтересована сокращать свой углеродный след, чтобы снижать объем потребляемых квот и даже продавать их излишки».

Александр Ведяхин, первый заместитель председателя правления Сбербанка:

«Сбер выдает две категории кредитов, подпадающих под понятие «зеленого» финансирования. Собственно «зеленые» кредиты выдаются на проекты, направленные на снижение влияния на окружающую среду. Это, например, снижение выбросов загрязняющих веществ, парниковых газов, энергосбережение и повышение эффективности использования природных ресурсов, адаптация экономики к изменению климата. Такой кредит должен соответствовать таксономии «зеленых» проектов в Сбере, которая была принята в 2020 году и соответствует как ведущим мировым практикам, так и таксономии ВЭБ.РФ. Другая категория – ESG-кредит. Это финансовый продукт, в котором процентная ставка привязана к выполнению заёмщиком определенных ESG-показателей». / Фото: пресс-служба Сбербанка

Чтобы компания могла определить, способствует ли ее деятельность достижению климатических целей ЕС, в середине 2020 г. была одобрена таксономия ЕС. Она определяет ключевые критерии зеленой повестки для экономических субъектов и позволяет направлять финансирование на проекты, реально способствующие достижению экологической устойчивости. Таксономия упрощает выявление «гринвошинга» – маркетинговых уловок, призванных убедить потребителей в экологичности продукции и приверженности производителя зеленым принципам.

Климатически ответственный рынок

Формирование ответственности бизнеса в Евросоюзе идет в нескольких направлениях и на разных уровнях. Сами компании должны раскрывать информацию о том, насколько их деятельность соответствует принципам экологичности. Банки, в свою очередь, информируют своих инвесторов о том, на каких принципах они кредитуют клиентов, насколько это кредитование соответствует нормативам климатической повестки Евросоюза.

Ярким примером такого ответственного инвестирования, соответствующего зеленой повестке, стал отказ крупных инвестиционных и пенсионных фондов от вложений в бумаги «углеродной энергетики» – например, нефтяных или угледобывающих компаний. Подобную политику в последние три года проводит один из крупнейших суверенных фондов мира – Норвежский пенсионный фонд. Эта структура к настоящему времени вышла из инвестиций в нефтяные активы, несмотря на то что Норвегия продолжает оставаться ключевым поставщиком нефти и особенно природного газа для Западной Европы. Помимо того что этот выход работал на достижение целей климатической повестки, он также позиционировался и как своего рода хеджирование рисков нефтегазовой отрасли, где в последние годы цены на сырье прошли через несколько периодов значительных колебаний.

Внедрение зеленой повестки в практику финансирования в Европе идет и через формирование законодательной базы по специальным инструментам финансирования. Так, в июле 2021 г. Еврокомиссия опубликовала проект стандарта для выпуска green bonds – зеленых облигаций. Фактически это правила выпуска бумаг, соответствующих таксономии ЕС.

Другой маркер, демонстрирующий экологичность финансового инструмента, ожидается уже в 2022 г. Это green label, в буквальном переводе «зеленая этикетка», т. е. статус, который позволит розничному инвестору судить о том, является ли данный финансовый продукт «климатическим».

«Как правило, доходность по зеленым облигациям ниже, чем по классическим, так как по ним ниже риск и выпустившая их компания фундаментально устойчивее, а значит, финансирование обходится эмитенту зеленых бондов дешевле, – поясняет Ведяхин. – Но при этом ESG-бонды выгодны и покупателям. Вложения в такие бумаги могут предполагать, например, фискальные льготы для инвестора. Аналогичная ситуация и с ESG-кредитами – они привлекательны как для кредитора, так и для заемщика».

Зеленые принципы в России

Отечественный подход к таксономии зеленых проектов базируется на системе, разработанной ВЭБ.РФ и одобренной Минэкономразвития. Как и в Евросоюзе, это стандарт, который позволяет классифицировать проекты и финансовые инструменты по целям устойчивого развития.

В таксономии ВЭБ.РФ зеленый проект должен удовлетворять ряду критериев. Например, требуется либо попадать в классификацию нескольких целей устойчивого развития ООН, таких как «Доступная и чистая энергия», «Чистая вода и санитария», «Рациональное использование экосистем суши», «Срочные меры по борьбе с изменением климата», «Индустриализация, инновация, инфраструктура» и т. д. Проект также должен соответствовать технологическим показателям наилучших доступных технологий и оказывать положительное воздействие на окружающую среду, но при этом не иметь побочных эффектов, вредных для экологии.

Эффект, полученный при реализации зеленого проекта, должен быть материален (его, в частности, необходимо подсчитать) и оказывать долгосрочное влияние. При этом, например, очистка территорий, загрязненных из-за нарушений действующих норм и законов об охране окружающей среды, скорее всего, в категорию зеленых проектов по таксономии не попадет.

100 млрд руб.

составит портфель зеленых кредитов Сбербанка к концу 2021 года

Аналитики отмечают, что в России действительно появляется интерес и к экологическим проектам, и к привлечению зеленого финансирования. «Зеленые кредиты или бонды – оба инструмента интересны российским компаниям в высокоуглеродных отраслях, – говорит руководитель группы операционных рисков и устойчивого развития КПМГ в России и СНГ Игорь Коротецкий. – Это в любом случае деньги, которые направлены на проекты, позволяющие снизить углеродоемкость».

«Инструменты зеленого финансирования интересны компаниям, принявшим принципы устойчивого развития и сформировавшим в рамках своих стратегий зеленые инвестпроекты, – поясняет партнер VYGON Consulting Алексей Жихарев. – Учитывая их капиталоемкость, ключевым становится вопрос стоимости и длины кредитов». По его словам, банки активно внедряют кредитные продукты, ставка по которым напрямую привязана к выполнению компаниями КПЭ по устойчивому развитию. «Выгода может составлять до 1 п. п.», – отмечает Жихарев.

ESG-финансирование Сбербанка

Сбер выдает две категории кредитов, подпадающих под понятие зеленого финансирования, говорит Ведяхин. Собственно зеленые кредиты выдаются на проекты, направленные на снижение влияния на окружающую среду. Это, например, снижение выбросов загрязняющих веществ, парниковых газов, энергосбережение и повышение эффективности использования природных ресурсов, адаптация экономики к изменению климата. Такой кредит должен соответствовать таксономии зеленых проектов в Сбере, которая была принята в 2020 г. и соответствует как ведущим мировым практикам, так и таксономии ВЭБ.РФ, поясняет Ведяхин.

Другая категория – ESG-кредит, продолжает он. Это финансовый продукт, в котором процентная ставка привязана к выполнению заемщиком определенных ESG-показателей. Рассматриваются факторы E, S и G – например такие, как экологическая ответственность, повторное использование переработанных материалов, случаи производственного травматизма, наличие кодекса поведения поставщиков или отчетности в области ESG и устойчивого развития и т. д. В структуре ESG-кредита есть требования по улучшению нефинансовых показателей с привязкой их к параметрам переменной ставки и/или ковенантам. Зеленый кредит может быть одновременно и ESG-кредитом, если проект, на которой он выдается, является экологическим и одновременно ставка по такому кредиту привязана к выполнению определенных ESG-показателей.

К середине 2021 г., говорит Ведяхин, сумма выданных Сбербанком зеленых кредитов (на экологические проекты в области альтернативной энергетики и обращения с твердыми бытовыми отходами) достигла 75 млрд руб., а ESG-кредитов – 55 млрд руб. Среди последних он особо выделяет кредитную линию АФК «Система» на 10 млрд руб. В ней процентная ставка привязана к выполнению требования к заемщику утвердить экологическую политику и интегрировать принципы ответственного инвестирования в инвестиционный процесс и бизнес-модель. Сбер снизил процентную ставку по этому кредиту, так как компания выполнила условия, отметил Ведяхин. «Мы планируем нарастить портфель зеленых кредитов до конца 2021 г. минимум до 100 млрд руб. и существенно увеличить его в 2022 г.», – говорит топ-менеджер Сбера.

Представитель АФК «Система» пояснил, что «прозрачность АФК «Система» по вопросам ESG способствует получению дополнительного финансирования и повышению инвестиционной привлекательности». Корпорация заключила со Сбербанком соглашение об открытии кредитной линии, предусматривающей возможность привязки процентной ставки к динамике показателей устойчивого развития (Sustainability Improvement Loan), говорит он. «Это первая сделка по привлечению ESG-финансирования между российским заемщиком и российским банком», – утверждает собеседник «Ведомостей».

Зеленая политика проникает в Россию

Сбербанк надеется, что принятие таксономии зеленых проектов и комплексных мер стимулирования зеленых инвестиций (например, через прямое субсидирование ставок по льготным зеленым кредитам, фискальные или регуляторные меры) придаст дополнительный мощный импульс росту инвестиций в зеленую экономику.

В 2050 году

страны Евросоюза планируют достичь углеродной нейтральности

В России рынок зеленых инвестиций и экологическое законодательство пока только формируются, замечает Ведяхин. «Компании стали проявлять интерес к ESG относительно недавно. Очевидным катализатором стала пандемия. С изменением международной повестки повысились требования к бизнесу, теперь все – клиенты, сотрудники, акционеры, инвесторы – ожидают от бизнеса большего внимания к экологическим вопросам и социальным проблемам», – отметил он.

«Почти половину свободно обращающихся акций корпорации держат институциональные инвесторы, в том или ином виде внедряющие ESG-принципы в инвестиционный процесс», – уточнил представитель АФК «Система». Благодаря активной позиции по раскрытию ESG-информации корпорация входит в российские и международные индексы устойчивого развития, пояснил он.

«В последнее время основным движущим фактором большинства корпоративных и даже государственных программ низкоуглеродного развития действительно является угроза введения Евросоюзом трансграничного углеродного налога, – подтверждает Жихарев из VYGON Consulting. – На первый взгляд, он опасен именно для экспортеров, но в цепочке поставок любого экспортера участвуют экономические агенты, которые не являются участниками ВЭД. Так или иначе экспортеры будут стимулировать декарбонизацию всех своих поставщиков».

«Российское климатическое законодательство развивается – принят закон о снижении выбросов парниковых газов, разрабатывается стратегия низкоуглеродного развития, разрабатываются подзаконные нормативные акты, есть понимание, что на определенном горизонте необходимо будет ставить все более амбициозные цели по сокращению выбросов», – отмечает Коротецкий из КПМГ. Аналитик добавляет, что помимо регуляторных мер есть и другие внутренние факторы: «В частности, у нас значительные суммы направлены на реализацию нацпроектов «Чистая страна», «Чистый воздух».

Инвестиции без вреда для природы: что такое «зеленые» облигации

Что такое «зеленые» облигации

Это один из активов ответственного инвестирования (ESG) — подхода, при котором выбор ценных бумаг основывается на экологических, социальных и управленческих (Environmental, Social, Governance) факторах. Делая вложения в «зеленые» облигации, инвестор освобождает себя от переживаний по поводу окружающей среды, ведь выпускаются они для финансирования экологических проектов.

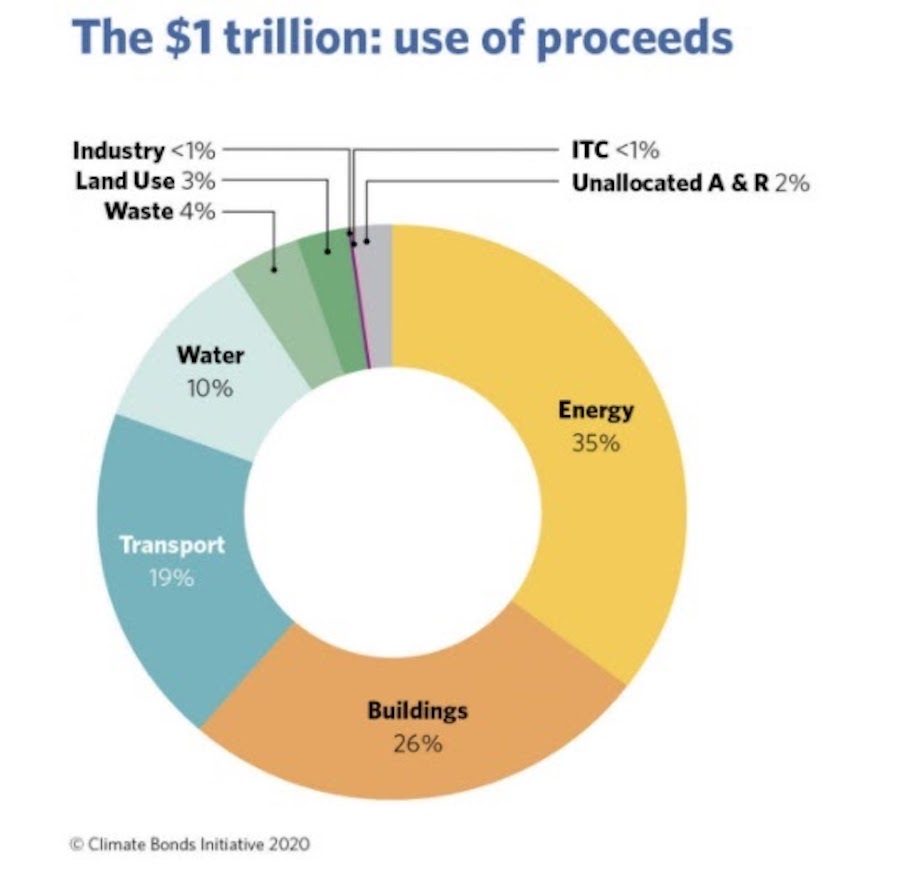

По механике «зеленые» облигации ничем не отличаются от обычных — это те же долговые бумаги с фиксированным доходом. Инвестор на определенный срок дает свои средства взаймы эмитентам — организациям, выпустившим облигации. Однако в этом случае привлекаемые финансы идут на улучшение экологической обстановки и минимизацию наносимого природе вреда: развитие возобновляемых источников энергии, сохранение биоразнообразия, рекультивацию земель, строительство комплексов по переработке отходов, внедрение электротранспорта, совершенствование очистных сооружений, адаптацию к изменению климата и пр.

В чем их особенность

Чтобы получить официальный статус «зеленых», выпуск облигаций должен соответствовать особым принципам — Green Bond Principies (GBP), которые сформулировала международная ассоциация рынков капитала International Capital Markets Association (ICMA), либо подходить под требования организации Climate Bonds Initiative. Подтвердить «зеленость» облигаций должен внешний эксперт — компания-верификатор. Если у независимой проверки не возникает вопросов к использованию средств, процессу отбора проектов и отчетности, облигации могут считаться «зелеными». Однако и после выхода бумаг на рынок эмитенты должны регулярно сообщать о тратах и реализации своих природоохранных работ.

Когда появились «зеленые» бонды

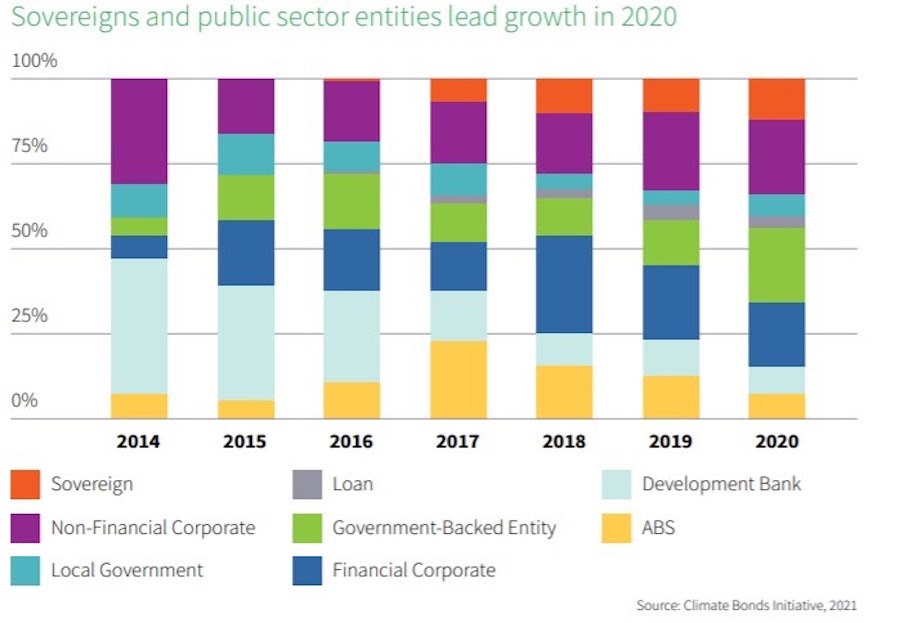

В 2007 году Европейский инвестиционный банк выпустил первую «экологическую» облигацию под названием Climate Awareness Bonds. Средства предназначались для финансирования проектов в области альтернативных источников энергии и повышения энергоэффективности. Годом позже Международный банк реконструкции и развития, выпустил облигации, которые уже носили название «зеленые» (Green Bonds). Затем подобные бумаги стали выпускать и другие наднациональные институты и банки развития. Перелом наступил в 2013 году, когда с «зелеными» бондами на рынок вышли крупные компании. С тех пор выпуск подобных облигаций неуклонно растет.

Бум на мировом рынке

Помимо «зеленых» на мировых биржах появились социальные облигации и облигации устойчивого развития. ESG-повестка на финансовых рынках — не мода, но долгосрочная мировая тенденция, появившаяся из Целей Устойчивого Развития ООН. Инвесторы все чаще будут обращать внимание не только на операционные и финансовые показатели, но и на подход компаний к ответственному ведению своей деятельности.

Кто выпускает «зеленые» облигации

Эмитентами выступают корпорации, девелоперы, муниципалитеты, правительства стран и регионов, наднациональные институты. В мировом соотношении большая часть выпуска «зеленых» облигаций приходится на финансовые и производственные компании, а также на банки развития. В число крупнейших эмитентов входят финансовый конгломерат Fannie Mae и такие компании как SNCF, Berlin Hyp, Apple, Engie, ICBC, Credit Agricole. Однако в 2020 году к активному выпуску «зеленых» бондов подключился и государственный сектор: центральные и региональные правительства и госкорпорации.

Преимущества «зеленых» бумаг

Выпуская «зеленые» бонды, организации получают ряд значительных привилегий: улучшение имиджа, приток новых инвесторов и привлечение ресурсов для экопроектов на выгодных условиях. В зарубежной практике некоторым эмитентам «зеленых» облигаций положены особые льготы. Например, они могут не выплачивать купоны (процентные платежи по облигациям) сами — эту функцию полностью или частично берет на себя государство. Инвесторы, в свою очередь, могут освобождаться от уплаты подоходного налога с процентов по «зеленым» бондам. Показательный пример — действия США в отношении облигаций Clean Renewable Energy Bonds (CREB) и Qualified Energy Conservation Bond (QECB). Правительство выплачивает по ним 70% купона, поэтому эмитентам на местах выгодно развивать программы по альтернативной энергии и ресурсосбережению.

В результате все в плюсе: государство получает гарантию на выполнение нужного экологического проекта, эмитент — заем на приятных условиях, а инвесторы — не облагаемый налогом доход. Это еще одна причина популярности «зеленых» облигаций.

Биржевые индексы и фонды

Чтобы отслеживать «зеленые» бонды и определять их среднюю доходность, на мировых биржах созданы специальные индексы. Самые крупные из них:

Также появились биржевые фонды, отслеживающие эти индексы. Например, iShares Global Green Bond ETF с тикером BGRN и VanEck Vectors Green Bond ETF (GRNB). Купив акцию биржевого фонда, инвестор приобретает долю «пирога», составленного из множества выпусков «зеленых» бондов.

«Зеленые» облигации в России

В нашей стране тренд на ответственное инвестирование только зарождается, однако первые шаги уже сделаны. Дебютный выпуск официальных «зеленых» бондов состоялся в 2018 году — компания «Ресурсосбережение ХМАО» разместила на Московской бирже выпуск облигаций объемом ₽1,1 млрд. Средства привлекались на создание межмуниципального полигона для размещения, обезвреживания и обработки твердых коммунальных отходов в Нефтеюганском районе. По оценкам зарубежных экспертов, бумаги соответствуют «зеленым» принципам GBP. В 2019 году они попали в международный реестр Environmental Finance Bond Database, а затем в базу Green, Social and Sustainability Bond Database.

Первой российской компанией, разместившей «зеленые» облигации на внешнем рынке, стала РЖД. Выпуск был сделан в мае 2019 года — объем составил €500 млн. Предполагается, что «зеленые» деньги пойдут на финансирование кредитов, привлеченных на покупку электровозов и пассажирских поездов «Ласточка».

Летом 2019 года на Московской бирже появился отдельный сектор «Устойчивое развитие» — тут можно найти перечень торгующихся «зеленых» и социальных облигаций. Сейчас инвесторам доступны «зеленые» бонды от московского девелопера ФПК «Гарант-Инвест», финансового общества «РуСол 1», банка «Центр-Инвест» и транспортной компании ООО ТКК.

Также этой весной на Московской бирже впервые состоялся выпуск субфедеральных «зеленых» облигаций — столичное правительство разместило их в объеме ₽70 млрд. Власти Москвы намерены направить средства на реализацию проектов по снижению выбросов углекислого газа и загрязняющих веществ от автотранспорта. А именно — заменить автобусный парк Москвы на электробусы, построить новые станций метро и отреставрировать старые. Размещение оказалось удачным — спрос превысил объем выпуска на 20%.

Первый в России крупный форум на тему ESG состоялся в Москве 14 октября 2021 года при поддержке медиахолдинга РБК. С итогами конгресса «ESG-(Р)Эволюция» вы можете ознакомиться на странице мероприятия.