Что такое кредитная организация

Что такое кредитная организация

Кредитная организация

Кредитная организация (аббр. КО); кредитное учреждение, в соответствии с законодательством Российской Федерации — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности». Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Виды кредитных организаций (в соответствии с законом РФ «О банках и банковской деятельности»):

См.также

Ссылки

Полезное

Смотреть что такое «Кредитная организация» в других словарях:

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Бухгалтерская энциклопедия

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Официальная терминология

Кредитная организация — (англ. credit organization) по законодательству РФ о банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБР имеет право осуществлять… … Энциклопедия права

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — в соответствии с ФЗ О банках и банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции.… … Юридический словарь

кредитная организация — Юридическое лицо, которое для извлечения прибыли, как основной цели своей деятельности, на основании специального разрешения или лицензии Центрального Банка Российской Федерации имеет право осуществлять банковские операции, предусмотренные… … Справочник технического переводчика

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Юридическая энциклопедия

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — термин, используемый российским законодательством для обозначения кредитного учреждения, обладающего особым юридическим статусом. Под К.о. подразумеваются прежде всего банк, а также небанковская кредитная организация как элемент кредитной системы … Финансово-кредитный энциклопедический словарь

кредитная организация — в соответствии с ФЗ О банках и банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции.… … Большой юридический словарь

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Словарь юридических понятий

кредитная организация — 9 кредитная организация: Юридическое лицо, которое для извлечения прибыли, как основной цели своей деятельности, на основании специального разрешения или лицензии Центрального Банка Российской Федерации имеет право осуществлять банковские… … Словарь-справочник терминов нормативно-технической документации

Что такое кредитные организации?

Современное понятие «кредит», как форма получения заемных средств, уходит корнями в далекое прошлое. Сегодня каждый человек знает и на практике пользовался услугами тех или иных кредитных организаций (банки, кассы взаимопомощи, финансовые структуры и пр.). Но очень небольшое количество потенциальных заемщиков знает,какие формы может иметь кредитная организация, ее права и обязанности перед клиентом, требования законодательства, которые предъявляет государство к таким структурам. Итак, разбираемся: что такое кредитная организация.

Юридические определения

Кредитной организацией (КО) может выступать только юридическое лицо (компания, предприятие, организация), единственная сфера деятельности которого ориентирована на выдачу денежных средств с обязательным возвратом (на указанный срок под определенный процент). Выдача денег разрешена как физическим лицам (конкретному человеку), так и юридическим (предприятия, компании и пр.).

Кредитным учреждениям запрещается:

Кредитные организации понятие и виды

К видам финансовых структур, осуществляющих кредитование населения и юридических лиц относят:

Все представленные организации имеют разные права на возможность предоставлять те или иные финансовые услуги. Только банкам разрешается предоставлять населению и юридическим лицам весь спектр финансовых услуг в их совокупности. Самыми распространенными банковскими операциями являются:

Рекомендуем к ознакомлению: Что такое банк →

Финансовые структуры, имеющие статус «Небанковские» могут оказывать услуги по кредитованию, как юр. лиц, так и отдельных граждан, и проводить несколько (до десяти) банковских операций. Для того, чтобы проводить конкретные финансовые операции, кредитное учреждение должно иметь лицензию, выданную регулятором под конкретный вид деятельности.

Действующим законодательством выделены три вида небанковских кредитно-финансовых учреждений:

Права кредитных компаний

Каждая организация, задействованная в кредитно-банковском секторе, определяет самостоятельно те финансовые услуги, которые она будет предоставлять населению и предприятиям. Под каждую услугу компания получает соответствующий разрешительный документ. Перечень услуг, которые небанковская структура может предложить своим клиентам:

Формы собственности Кредитной структуры

На сегодняшний день законодательство РФ разрешает создавать и получать соответствующую регистрацию кредитно-финансовых небанковских организаций по четырем формам собственности. КО может работать как:

Если кредитное учреждение работает в форме ООО, это свидетельствует о недостаточной уверенности учредителей в полной надежности организации. Большинство финансовых структур (80%) регистрируют свою деятельность в формате ОАО или ЗАО. К их числу принадлежат авторитетные структуры с большим уставным капиталом и увеличенным спектром предоставляемых услуг.

В каком правовом поле работают кредитные организации

Правильное определение правового поля позволяет банковским и небанковским кредитным учреждениям оптимально осуществлять свои функции и оказывать населению услуги высокого качества. Клиентам также следует знать все нормы законодательства, которые регулируют деятельность финансовой структуры. Это поможет в случае непредвиденных (или умышленных) обстоятельств отстоять свои права в судебных тяжбах с компанией кредитором. Нормы права, под которые попадает любая финансовая структура РФ:

Главные особенности кредитных учреждений

Кроме базовых принципов работы юридического лица, которым является любая кредитная организация, есть некоторые отличительные моменты в ее работе, которые необходимо знать потенциальным заемщикам.

Рынок финансовых услуг достаточно разнообразен, от потенциального заемщика или клиента не потребуется много времени выбрать надежную и стабильно работающую кредитную компанию, где можно спокойно кредитоваться под небольшие проценты на долгий срок.

Кредитные организации: понятие, признаки, виды

Кредитная организация определяется как юридическое лицо, которое осуществляет банковские операции на основании лицензии Банка России и имеет своей целью извлечение прибыли.

КО может быть образована на основе любой формы собственности как хоз. общество.

Признаки кредитной организации

КО должна иметь статус юр. лица, то есть в собственности организации должно присутствовать имущество, которое обособлено, организация должна отвечать по обязательствам этим имуществом, от своего имени иметь возможность приобретать и осуществлять права имущественного и неимущественного характера, исполнять обязанности, выступать в роли истца или ответчика в суде.

Главной задачей деятельности КО является извлечение прибыли, поэтому она относится к типу коммерческих организаций в соответствии с определением ГК РФ. Единственно приемлемая форма создания – хоз. общество, которое объединяет капиталы участников организации, имеющих на нее права.

Хоз общества согласно законодательству могут создаваться в форме акционерного общества, общества с ограниченной ответственностью или общества с дополнительной ответственностью.

Кредитные организации могут создаваться на основе частной, государственной, муниципальной и других форм собственности.

Согласно Закону о Банках КО должна иметь лицензию Банка России как разрешение специального типа.

В Законе определены и другие признаки КО, формирующие ее статус.

КО не может осуществлять деятельность в сфере производства, торговли, страхования. Данный запрет подчеркивает статус кредитной организации как юр. лица.

Исключительная правоспособность предполагает осуществление деятельности конкретного типа с параллельным запретом на осуществление других видов предпринимательства.

Имущество, полученное по отступному, кредитная организация реализовать не вправе, это возможно только на основе договорных отношений.

Установив исключительную правоспособность, законодатель определяет формы привлечения и размещения денег, таким образом риск потерять деньги ограничивается, а также риск вложения денег в неликвидные активы тоже становится минимальным.

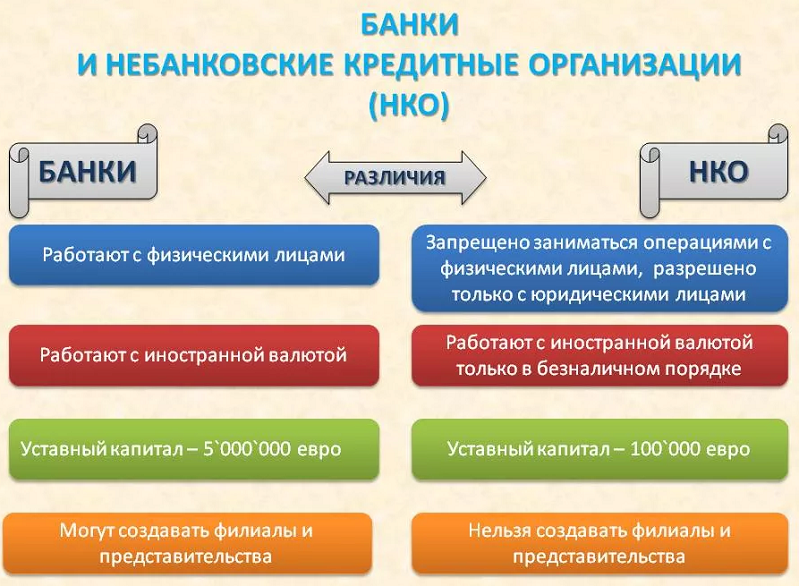

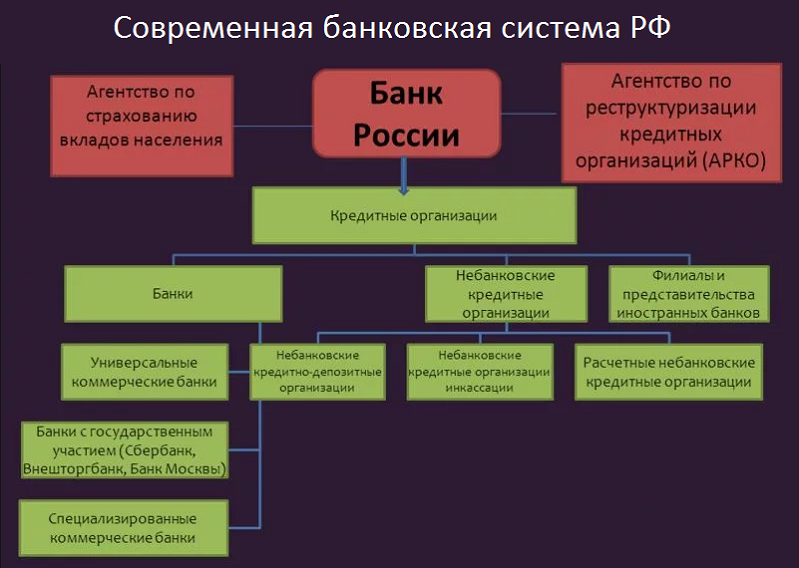

КО являются частью банковской системы России и составляют ее второй уровень. В России функционируют два вида КО – банки и небанковские кредитные организации.

КО – это родовое понятие по отношению к банкам и НКО. Это следует учитывать при работе с НПА, регулирующими банковскую деятельность. Некоторые термины, употребляющиеся в международных правовых актах, не корректны по отношению к российскому законодательству.

Виды деятельности банков и НКО

Банк имеет право осуществлять деятельность трех видов:

НКО осуществляет не все финансовые операции. Поэтому, говоря о правовом положении кредитных организаций, следует отметить, что банк обладает большей правоспособностью, чем НКО.

Операции, которые могут выполнять НКО определяются Банком России. В законодательстве нет перечня видов НКО, согласно нормативным актам можно выделить три вида:

Если НКО не имеет права открывать банковские счета, соответственно все операции, связанные с этой стороной деятельности тоже запрещены.

Деятельность РНКО

РНКО – это расчетная небанковская кредитная организация, производящая операции по расчетам, такие как открытие и ведение счетов юр. лиц, осуществление расчетов по поручению юр. лиц по их банковским счетам.

РНКО по инструкции ЦБ могут осуществлять операции:

РНКО имеют право работать на рынке ценных бумаг в соответствии с Законом о банках.

РНКО не могут привлекать деньги физ. и юр. лиц во вклады, открывать и вести банковские счета физ. лиц, осуществлять расчеты по поручению физ. лиц, приобретать и реализовывать валюту в наличной форме, привлекать во вклады драгоценные металлы, выдавать банковские гарантии.

Чтобы сделать риск ликвидности минимальным в деятельности РНКО необходимо предусматривать следующие моменты:

Деятельность НДКО

НДКО – это небанковская депозитно-кредитная организация, осуществляющая размещение вкладов, покупку и продажу валюты иностранных государств, не привлекая наличность, содействие заключению сделок с ценными бумагами, выдающая банковские гарантии.

Деятельность НДКО регулируется в порядке, установленном Положением ЦБ РФ. НДКО имеет право:

НДКО не имеет права:

НДКО может иметь филиалы и дочерние организации за границей РФ.

Эксперты считают, что регулирование деятельности НКО может быть более упрощенным, чем регулирование деятельности банков.

К КО с участием другого государства предъявляются специальные требования.

Иностранные капиталовложения усиливают конкурентные отношения в сфере банковских услуг. Сложившиеся условия инвестирования иностранного капитала сохраняются и имеют равный порядок участия в уставных капиталах кредитных организаций – резидентов.

Другие классификации кредитных организаций

Существуют и другие классификации кредитных организаций по различным критериям.

Выделение эмиссионных и коммерческих КО основано на наличии эмиссии денежных знаков. Универсальные и специализированные КО выделяются по характеру осуществляемых операций

Большинство банков имеют универсальный статус, где обеспечивается комплексность обслуживания клиентов. К специализированным можно отнести банки, созданные для целевого финансирования определенных государственных программ, а также банки развития.

Местные, национальные, международные банки выделяются по территориальному признаку. В юридической литературе банки классифицируются на бесфилиальные и многофилиальные. По тому, как формируется уставной капитал, банки делятся на национальные, иностранные и с участием иностранного капитала. Банк может обслуживать одну или несколько отраслей, поэтому выделяют многоотраслевые и моноотраслевые банки. По форме собственности банки бывают государственными и частными. Можно классифицировать банки по размеру собственных средств, разделив их на крупные, средние и малые.

кредитная организация

Определение кредитная организация

Кредитная организация — это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России имеет право осуществлять банковские операции.

Таковое краткое и емкое описание кредитная организация вы найдете в хорошей статье Кредитная организация.

Термин кредитная организация Википедия определяет несколько более подробно:

Википедия. Кредитная организация (аббр. КО); кредитное учреждение, в соответствии с законодательством Российской Федерации — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности».

Эти особые отличия кредитной организации от других юридических лиц закреплены законами Российской Федерации. Юридическое определение кредитной организации можно найти в ФЗ РФ о банковской деятельности:

Деятельность кредитной организации регулирует не только Федеральный закон от 02.12 1990 395 1 о банках и банковской деятельности, но и Гражданский кодекс РФ, в котором предусмотрены принципы создания и функционирования юридических лиц, а также Федеральный закон от 8 февраля 1998 г. «Об обществах с ограниченной ответственностью» и Федеральный закон от 26 декабря 1995 г. «Об акционерных обществах». Организационно-правовая форма кредитных организаций создается на основе этих законов, но многие виды операций кредитных организаций определяются внутренними нормативными актами Центрального банка России.

Кредитные организации понятие и виды

Фактически понятие кредитной организации можно свести к такому определению:

Кредитные организации и Центральный банк

Для получения статуса кредитной организации в Российской Федерации юридическое лицо обязано обратиться в Центральный банк России, потому что именно на Центральный банк государство возложило функцию выдачи лицензий на право заниматься кредитной и банковской деятельностью. Кредитная организация может получить лицензию на выполнение одной или нескольких банковских операций в совокупности, кроме сочетания, характерного для банка, который указан в правовом статусе банка. Использовать в своем наименовании слов «банк» не имеет право ни одна кредитная организация, кроме юрлица, обладающего следующими фикциями:

Перечень банковских операций

Закон о банках и банковской деятельности РФ дает в Статье 5 указывает перечень банковских операций, которыми вправе заниматься кредитные организации:

Перечисленные действия в полном объеме вправе производить лишь кредитные организации, получившие лицензию от Центрального банка. Кроме перечисленных операции закон РФ о банках и банковской деятельности позволяет кредитным организациям так же производить следующие сделки:

Кредитная организация БАНК

Среди кредитных организаций особо выделяются кредитные организации, имеющие самые широкие права. Такие кредитные организации получают особый статус и наименование банк. ФЗ о банках и банковской деятельности последняя редакция дает отдельное определение банку:

Отличие кредитной организации от банка

В Российской Федерации именно на Центральный банк возложена функция выдачи лицензий на право заниматься кредитной и банковской деятельностью. При этом кредитные организации могут выполнять лишь одну или несколько банковских операций в совокупности, кроме сочетания, характерного для правового статуса банка.

Как видно, кредитная организация – это организация с урезанными возможностями по сравнению с банком, а банк – это особая разновидность кредитной организации. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

Как правило, коммерческие кредитные организации создаются в сфере обслуживания расчетов между юридическими лицами. На легальное ведение каждой операции кредитная организация обязана получить разрешение от Центрального банка.

Роль кредитной организации

Для понимания значения и роли кредитных организаций в экономике государства надо познакомиться с понятием финансовый посредник:

Финансовый посредник (англ. financial intermediary) — организация, определённый финансовый институт, основной функцией которого является аккумулирование свободных денежных средств разных экономических субъектов и предоставление их от своего имени на определённых условиях другим субъектам, нуждающимся в этих средствах.

Центральный банк, банки разных видов (коммерческий банк, специализированный банк или универсальный банк) и кредитные организации являются финансовыми посредниками и образуют кредитно банковскую систему в государстве. Современная банковская система России является двухуровневой: Центральный банк и другие кредитные организации, включая банки. Кроме того, в банковскую инфраструктуру входят различного рода предприятия, агентства и службы, которые обеспечивают жизнедеятельность банков. Банковская инфраструктура включает информационное, методическое, научное, кадровое обеспечение, а также средства связи, коммуникации и др.

Правовой статус кредитной организации

Правовой статус кредитной организации, как самостоятельного юридического лица, обеспечивает ей автономность и независимость в ее оперативной финансово-хозяйственной деятельности от вышестоящих государственных и местных органов власти.

Преимущества кредитной организации:

Закон о кредитных организациях

За нарушения кредитной организацией федеральных законов банк России имеет право лишить организацию лицензии, а ведение незаконной банковской деятельность в России является наказуемым деянием вплоть до уголовного.

Юридические лицо, осуществляющее банковские операции без лицензии наказывается взысканием с этого юридического лица не только всей суммы, полученной в результате осуществления данных операций, но также взысканием в федеральный бюджет штрафа в двукратном размере этой суммы.

Аналогично физические лица, незаконно осуществляющие банковские операции, несут в установленном законом порядке гражданско-правовую, административную или уголовную ответственность.

Как правило, бытовые понятия экономики часто не совпадают с юридическими формулировками, поэтому, если вы все же решились взять деньги в долг, надо изучить значение основных экономических терминов.

Кредитная организация – что это такое, какие виды бывают и чем они занимаются

Когда речь заходит о кредитной организации, большинство из нас сразу вспоминает банк. На самом деле это понятие намного шире, и необязательно связано с выдачей кредитов. Наша статья – о том, что такое кредитные организации, об их видах, функциях и специфике деятельности.

Что такое кредитная организация

Согласно российскому законодательству, кредитная организация – это юридическое лицо, имеющее право заниматься банковскими операциями в соответствии с законом «О банках и банковской деятельности». На каждый вид таких операций у организации должна быть лицензия Центрального Банка РФ. Основная цель работы кредитного учреждения – получение прибыли, то есть речь идет исключительно о коммерческих компаниях. Существовать такая организация может в различных формах собственности, подробнее об этом поговорим в соответствующей главе.

Для кредитных организаций есть ограничения по видам деятельности. Так, КО не может:

- оказывать услуги по страхованию клиентов; быть посредником в торговых операциях или торговать самостоятельно (за исключением продажи собственных финансовых услуг); заниматься производственной деятельностью.

Виды кредитных организаций

Существует три вида кредитных учреждений, причем название не должно вводить в заблуждение — далеко не все они вправе кого-либо кредитовать.

Банки

Это организации, у которых есть право на оказание полного спектра финансовых услуг. Они подразделяются на универсальные и специализированные (в России на сегодняшний день все банковские организации имеют универсальные лицензии, но есть планы по специализации прежде всего региональных банков). Любой банк может выдавать кредиты и привлекать вклады населения.

Небанковские кредитные организации

У НКО (не путать с некоммерческими организациями!) есть право получить лицензии на несколько видов финансовых услуг (не более десяти). Обычно это расчетные, платежные либо депозитно-кредитные небанковские организации (ломбарды, клиринговые компании и так далее). К крупным НКО относятся, например, «Москлирингцентр», «Национальный расчетный депозитарий», «Вестерн Юнион ДП Восток» и другие.

Прочие кредитные организации

Юрлица, имеющие право на оказание одной или нескольких финансовых услуг (например, инкассаторы, факторинговые компании и так далее).

Функции кредитных организаций

У кредитных организаций в РФ есть две основные функции, они могут присутствовать как вместе (например, у банков), так и по отдельности:

1 Кредитное обслуживание

К нему относятся все операции, касающиеся выдачи средств под проценты: открытие счетов, выпуск и обслуживание кредитных карт, рефинансирование и реструктуризация кредитов и т.д.

2 Расчетно-кассовое обслуживание

К этому виду относятся следующие операции:

- открытие и ведения счетов (расчетных, текущих, депозитных и прочих); проведение платежей по поручению клиентов; обмен и купля-продажа валюты; предоставление банковских гарантий; инкассация средств, векселей, платежных документов. прочие финансовые услуги

Также кредитные организации в рамках РКО осуществляют лизинговые операции, проводят сделки с драгметаллами и драгоценными камнями, операции с ценными бумагами, предоставляют в аренду сейфы, консультируют и информируют о финансовых услугах.

Конкретный набор функций для каждой кредитной организации определяется лицензией Центробанка РФ. Для банков это расширенный список, для НКО и прочих кредитных организаций – ограниченный несколькими или даже одним пунктом.

Какие права есть у кредитных организаций

У банковских и небанковских кредитных организаций в объеме прав есть как сходства, так и отличия. Среди них следующие:

- Кредитная организация самостоятельно решает, какие финансовые услуги будет оказывать. Рамки установлены федеральным законом и лицензиями, получаемыми от Центрального банка РФ. Банковская кредитная организация вправе заниматься всем спектром услуг, НКО может выбрать часть услуг. Кредитная организация имеет право информировать физических и юридических лиц о своих услугах, в том числе в форме рекламы.

Какие обязанности у кредитных организаций

- предоставлять полную информацию обо всех услугах; предоставлять информацию о лицензии Центробанка на оказываемую услугу (в том числе копию лицензии); для проведения любой операции получать письменное разрешение клиента (подпись в договоре, расходном/приходном ордере, квитанции и так далее); сохранять тайну о кредитных операциях клиента (в том числе никому не передавать персональные данные заемщика – это правило, к слову, нередко нарушается, причем даже у крупных банков, сотрудники которых «сливают» базы данных своих клиентов на сторону); содействовать в проведении проверок сотрудниками Центробанка РФ; приостанавливать движение средств по счету клиента по требованию налоговой инспекции или суда.

Формы собственности кредитной организации

Согласно законодательству РФ, кредитные организации в нашей стране могут иметь две формы собственности:

Акционерное общество (АО)

С 2015 года такие общества подразделяются на публичные (ПАО, бывшие ОАО) и непубличные (НАО, бывшие ЗАО). Разница между ними в объемах публикуемой отчетности, в размере уставного капитала, в структуре органов управления и еще в некоторых нюансах. Непубличные акционерные общества вправе не указывать свою «непубличность», так что если видите на дверях банка вывеску «АО» — это значит, что кредитная организация непубличная. В России ПАО – это крупнейшие банки: Сбербанк, ВТБ, ПочтаБанк и многие другие. Непубличные – это, например, банк «Россия», «ОТП банк», «Русский стандарт», «Тинькофф» и прочие.

Общество с ограниченной ответственностью

Обычно с такой формой собственности работают небанковские организации – конторы микрозаймов, расчетно-кассовые центры, инкассаторы и другие. В отличие от акционерных обществ, по своим обязательствам эти компании отвечают только в объеме уставного капитала.

До 2014 года кредитные организации могли существовать в форме обществ с дополнительной ответственностью (организаций, в которых учредители отвечают перед клиентами всем своим имуществом), но на практике этот редкий вид практически не использовался в России и в итоге был упразднен.

Правовые основы работы кредитных организаций

В России действует достаточно много правовых актов, регулирующих деятельность кредитных организаций – как банковских, так и всех остальных. Выделим главные из них:

- Конституция РФ (статья 8 – гарантии свободы экономической деятельности и частной собственности). Гражданский кодекс РФ (главы 21-26, включающие общие положения об обязательствах и правилах их исполнения, глава 42, регулирующая общие вопросы займа и кредита и некоторые другие); Нормы банковского права (закон «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002 №86-ФЗ; закон «О банках и банковской деятельности» от 02.12.1990 №395-1; закон «О несостоятельности (банкротстве)» от 26.10.2002 года № 127-ФЗ. Уголовный кодекс РФ (статья 159.1 – «Мошенничество в сфере кредитования»; статья 176 – «Незаконное получение кредита»; статья 177 – «Злостное уклонение от погашения кредиторской задолженности»и некоторые другие. Прочие законы и подзаконные акты (закон «О некоммерческих организациях»; закон «О микрофинансовой деятельности и микрофинансовых организациях»и другие.

Ответы на часто задаваемые вопросы

Всегда думал, что банк и кредитная организация – одно и то же, а оказывается, это не так?

Банк – один из видов кредитных организаций. Его деятельность регулируется специализированным законом, для него установлены специальные стандарты деятельности. Но наряду с банками есть и другие кредитные организации – небанковские, которые имеют лицензию не на все виды финансовых операций, а только на некоторые. К примеру, микрофинансовая организация не может привлекать вклады граждан или заниматься обменом валюты.

Что такое финансово-кредитные организации?

Финансово-кредитные организации – это часть финансовой системы государства, наряду с банками. К ФКО относятся финансовые, инвестиционные, трастовые компании, кредитные и кредитно-потребительские товарищества, общества взаимного кредита, негосударственные пенсионные фонды, ломбарды, страховые компании, факторинговые и лизинговые компании, расчетно-кассовые и клиринговые центры, финансовые биржи и другие организации, связанные с кредитованием (как прямо, так и косвенно). Деятельность этих учреждений и фирм регулируется как банковским законодательством, указаниями ЦБ РФ, так и нормативными актами других ведомств.

В чем отличие компании микрозаймов от банка?

Отличия есть как с точки зрения условий кредитования, так и с точки зрения регулирования деятельности двух видов кредитных организаций. МФО не может выдавать займы размером больше 1 миллиона рублей. Деньги клиентов микрофинансовая организация может привлекать только в форме пожертвований, благотворительных взносов или кредитов. Микрозаймы выдаются по упрощенной процедуре по сравнению с банковскими кредитами: заявки рассматриваются за несколько минут, нужно меньше справок, почти никогда не требуется подтверждение доходов. Но и стоит такой займ в десятки раз дороже, чем кредит в банке. Лицензии нужны и банку, и МФО, однако для микрофинансистов гораздо меньшие ограничений: например, нет минимального размера уставного капитала (для банков – 300 миллионов рублей).

К какому виду кредитных организаций относится кредитный потребительский кооператив (КПК)?

Несмотря на название, кредитный потребительский кооператив относится к некредитным финансовым организациям, их деятельность регулируется не законодательством о кредитных организациях, а собственным законом — №190-ФЗ от 18.07.2009 «О кредитной кооперации». Отличие КПК от кредитной организации в том, что кредитный кооператив — это добровольное объединение граждан, направленное на удовлетворение лишь собственных потребностей с использованием собственных же средств. Это некоммерческая организация, она не оказывает услуги кредитования в той форме, которая предусмотрена законом для кредитных организаций: деньги выдаются только членам кооператива и только при условии уплаты взносов. Выдавать кредиты сторонним лицам с целью получения прибыли в виде процентов, кредитный кооператив не вправе. КПК не входит в банковскую систему РФ, его деятельность не нуждается в лицензировании. При этом работу кооперативов контролирует Центробанк РФ путем внесения их в реестр и периодических проверок. Контроль этот по сравнению с контролем над кредитными организациями намного менее жесткий. Как следствие, процент мошенничеств в сфере кредитного кооперирования намного выше, чем у кредитных организаций.

Заключение

Кредитные организации имеют такое название не потому, что каждая из них занимается кредитованием физических или юридических лиц. Просто российское законодательство позволяет каждой из КО выдавать деньги под проценты – при наличии лицензии от Центрального банка РФ. Также лицензии можно получить и на другие виды деятельности, не связанные с кредитованием.

Кредитным учреждением может быть как банк, так и небанковская организация (НКО), и некоторые другие организации. Для этого такое юрлицо должно быть коммерческой компанией (либо акционерным обществом, либо обществом с ограниченной ответственностью) и иметь лицензию от ЦБ РФ.

Наиболее контролируемые государством кредитные организации – это банки, у которых должен быть значительный уставный капитал, они обязаны участвовать в системе страхования вкладов, их отчетность находится под наблюдением Центробанка.

Небанковские КО также постепенно охватываются законодательными ограничениями. Ушли в прошлое произвольные (порой запредельные) процентные ставки по микрокредитам, ЦБ РФ все чаще отзывает лицензии у клиринговых компаний, все жестче контролирует другие небанковские кредитные структуры. Клиентам это чаще всего на пользу: сокращаются возможности для финансовых ухищрений кредитных организаций-«однодневок», а тарифы становятся более вменяемыми.

Что такое «кредитные организации» – банки и небанковские учреждения: классификация и деятельность

Сегодня, когда сфера кредитования постоянно и интенсивно развивается, для обывателей является нормой иногда пользоваться заёмными средствами. Причём предоставлять их могут отнюдь не только банки. В статье ответим на вопрос: кредитные организации – что это такое и кто к ним относится?

Общая суть

Что же такое кредитная организация? КО – финансовая структура, строящая свою прибыль на кредитовании физических и юридическх лиц. Вообще основная цель всей деятельности подобных учреждений – развитие через увеличение капитала.

Примечание 1. Кредитные организации не занимаются устроением доходов через торговлю, производство чего бы то ни было и страхование.

Главный рабочий инструмент КО – предоставление займов клиентам под начисляемые проценты.

Функционируют КО в виде хозяйственных сообществ. Их создание возможно на базе любой формы собственности.

Каким законодательным актом регулируется работа кредитных организаций? Федеральным законом “О банках и банковской деятельности” от 02 декабря 1990 года за номером 395-1.

Классификация

Конечно, первое, что приходит в голову в связи со словосочетанием “кредитная организация”, – банки. Это и не удивительно, ведь именно с ними чаще всего имеют дело обыватели в контексте услуг кредитования. Однако это ещё не все.

Все эти объединения имеют характерный признак: они вправе предоставлять свои денежные средства клиентам на условиях обязательного возврата.

Конечно, есть и свои различия, которые сводятся к перечню доступных операций. Подробнее об этом поговорим ниже.

Банки

Банковские кредитные учреждения – это структуры, которые могут:

Интересно, что каждый из упомянутых видов деятельности требует отдельного лицензирования Центробанком.

Банки – это явление, которое от одного примера к другому сильно разнится по масштабам, интенсивности реализуемых процессов и результатам своей работы.

Самые крупные бизнес-образования поддерживаются государством и оказывают очень серьёзное влияние на жизнь целой страны. Хотя коммерческие учреждения зачастую также имеют большие финансовые возможности.

Набанковские учреждения

Данные учреждения серьёзно уступают банкам в части имеющихся опций. Обычно их функционирование представлено только кредитованием частных лиц.

Часто встречается ситуация, когда небанковская кредитная структура имеет право реализовывать лишь одну операцию (или несколько, но Прочие субъекты

К числу других участников сферы обсуждаемых в статье финансовых услуг относятся:

Примечание 2. Факторинг – метод восстановления оборотного капитала путём привлечения денег со стороны. По сути, это вид торгового кредитования.

Итого

Лица, не посвящённые в экономику, иногда вопрошают: чем же кредитная организация отличается от банка? Ввиду того массива информации, что уже подан выше, следует отметить – вопрос не корректен.

Банк – тоже КО, однако имеющая существенно больше возможностей, чем представители других видов явления. Например: банковская компания вправе привлекать деньги как физических, так и юридических лиц, а затем размещать их на основании гарантий собственного бренда.

Вложение получаемых средств банки оплачивают сами – из своего капитала. Менее крупные организации вынуждены для этой же цели пользоваться заёмными суммами – или, как вариант, закладывать такие расходы в комиссионный сбор, уплачиваемый клиентами.

Деятельность кредитных организаций

Чтобы лучше понять суть явления, имеет смысл поговорить о функционале КО, обязанностях и формах организации.

Какие имеют функции и права?

Какие услуги оказывают эти юридические лица?

Кредитные структуры имеют право:

Все эти виды действий требуют отдельного лицензирования Центробанком.

Обязанности

Здесь список не столь велик, но очень содержателен. КО обязаны:

Пользователям услуг КО стоит обращать внимание на обязанности компаний – это залог соблюдения предписанных прав и продуктивного взаимодействия.

Формы собственности

С точки зрения форм собственности КО как явлению можно дать четыре определения. Кредитные организации регистрируют как:

Примечание 3. ОДО встречается в российских реалиях довольно редко. Такая форма организации означает, что учредители полностью отвечают за исполнение всех обязательств учреждения. Другие же три вариации – стандартное явление.

Примечание 4. Учредителей ООО может быть несколько – не обязательно одно должностное лицо выступает в этой роли. Когда организация формируется, в документации сразу обозначается, кому принадлежит какая доля. Если начинается процедура банкротства, учредители, в случае чего, теряют лишь те объёмы средств, что они вносили в уставной капитал при создании КО.

Примечание 5. Что касается ОАО, тут владельцы акций имеют возможность продавать их и даже передавать третьей стороне на основании заблаговременно определённых условий. С другой стороны, в ЗАО такой расклад не разрешается: правом реализации акций наделён небольшой круг лиц – все риски же определены ценой принадлежащих им бумаг.

Ниже перейдём к ещё одному важном вопросу – законам, которые определяют деятельность КО.

Законодательная основа

Разумеется, в своей сфере деятельности всякая кредитная организация выстраивает свою работу в соответствии с требованиями законодательства страны.

Первое, о чём стоит сказать, КО подчиняется конституционному праву. Это касается всех субъектов предпринимательства.

Распространение влияния гражданского права обусловлено фактором неизбежного взаимодействия КО с клиентами – как частными, так и юридическими лицами.

Необходимость выстраивать сотрудничество с ЦБ РФ, а также прочими учреждениями, осуществляющими финансовую деятельность, обусловливает подчинение банковскому праву.

Наконец, при условии причинения кредитной организацией клиенту/партнёру убытков или при нарушении конфиденциальности проводимых с деньгами операций, в дело вступает уголовное право.

Примечание 6. В контексте последнего абзаца нужно упомянуть статью 183 Уголовного кодекса России – “Незаконные получение и разглашение сведений, составляющих коммерческую, налоговую или банковскую тайну”. Она устанавливает ответственность, которую несут сотрудники учреждения, если их вина в совершении указанных нарушений доказана.

Помимо сего, мы уже упоминали ФЗ “О банках и банковской деятельности” (ссылку смотрите выше). Нельзя обойти вниманием и Федеральный закон “О некоммерческих организациях”: он регулирует сотрудничество банковских компаний с Агентством по страхованию вкладов.

Примечание 7. АСВ создано, чтобы защищать вкладчиков от понесения убытков из-за плохого качества реализации кредитным учреждением своих обязательств.

Специфика работы

Помимо всех тех признаков КО, что мы уже перечислили и описали в статье, есть и другие не менее важные моменты.

В частности, деятельность кредитных организаций характеризуется следующими нюансами:

Что же всё это означает для пользователей предоставляемых КО услуг? Тут есть три обстоятельства:

Эти пункты весьма не лишне знать, т.к. они помогают обывателю лучше ориентироваться в системе координат “КО – клиент”.

Заключение

В наши дни на выбор граждан финансовый сектор предоставляет широкие возможности по части кредитования. В зависимости от целей и предпочтений, можно обратиться в банк, а можно прибегнуть к услугам небанковской кредитной структуры. Каков бы не был выбор, важно внимательно изучать предлагаемые условия и разбираться, например, в правовых аспектах взаимодействия с кредитором.

Кредитная организация

Несмотря на то, что в современном мире достаточно сложно найти взрослого человека, никогда не пользовавшегося услугами банков, не все действительно понимают, что такое кредитные организации, какими они бывают и как действует принцип их работы. В этой статье мы разберем это понятие и разложим все по полочкам.

Что такое кредитная организация?

Несмотря на то, что в современном мире достаточно сложно найти взрослого человека, никогда не пользовавшегося услугами банков, не все действительно понимают, что такое кредитные организации, какими они бывают и как действует принцип их работы. В этой статье мы разберем это понятие и разложим все по полочкам.

Кредитная организация (КО) – это юридическое лицо, предоставляющее финансовые услуги для получения прибыли. Услугами этими, как правило, является кредитование (выдача денег под проценты физическим и юридическим лицам). При этом КО (их еще называют кредитными учреждениями) нельзя заниматься торговлей, производством и страхованием.

Важно помнить, что любая кредитная организация может работать только на основании лицензии на проведение финансовой деятельности, выданной Центральным банком РФ или другого государства, в котором она работает. Кредитные организации открываются на основе любой формы собственности – государственной, частной или иной, — но могут существовать только в форме хозяйственного общества. Хозяйственные общества делятся на:

Как правило, кредитные учреждения создаются в форме акционерного общества. Чуть реже – в виде ООО.

Деятельность любой кредитной организации регулируется ФЗ «О банках и банковской деятельности», а также другими законодательными актами: конституцией, различными кодексами, нормативно-правовыми актами ЦБ, указами президента, актами министерств и ведомств, международными соглашениями.

Любая кредитная организация должна иметь следующие атрибуты:

Организации, не получившие лицензию Банка России на предоставление финансовых услуг, не могут использовать в своем названии слова «банк», «кредитная организация» или другим образом указывать на то, что юрлицо имеет право на выполнение банковских операций.

Виды кредитных организаций.

Всего кредитные организации подразделяются на два типа:

Банк имеет исключительное право на привлечение во вклады денежных средств физических и юридических лиц, размещение этих вкладов за свой счет и от своего имени, открывать и вести депозиты физических лиц и предприятий. Эти функции определены ФЗ «О банках и банковской деятельности». Как уже было сказано выше, банк не может функционировать без лицензии ЦБ РФ и капитала определенных размеров: 1 миллиард руб. для вновь регистрируемого банка с универсальной лицензией и 300 миллионов рублей для вновь регистрируемого банка с базовой лицензией.

По сути, банки – это посредники между кредиторами и заемщиками. На рынке таким переводом средств занимаются также страховые, инвестиционные фонды и брокерские компании, однако банки от них значительно отличаются.

Двойной обмен – основное отличие банковских организаций от брокеров и дилеров. Свои долговые обязательства кредитная организация может размещать в виде сертификатов, депозитов, вкладных свидетельств и др., а привлеченные при этом средства вкладывать в ценные бумаги других юридических лиц.

Кроме того, такие кредитные организации принимают обязательства перед физическими и юридическими лицами в виде фиксированной величины долга. Так случается при открытии счетов клиентов или при выпуске депозитных сертификатов.

Банки тоже можно разделить на два типа: коммерческие и государственные. Государственный банк отличается от того, что мы описали выше – он не получает прибыли, но выступает в качестве регулятора банковской системы и отношений между ее субъектами. Коммерческий банк получает прибыль, совершая следующие операции:

Банки получают доход от вкладов и кредитов. Как известно, ставка по депозитам гораздо меньше, чем ставка по кредитам, поэтому разница между двумя этими показателями – и есть прибыль учреждения. Еще один источник дохода банка – это дополнительные услуги. Например, прием платежей, за который взимается комиссия. На обмен валюты также предусмотрена комиссия – валюта продается дороже, чем покупается. Доход можно получить также от аренды банковских ячеек, такую услугу в России предоставляет почти все крупные банки.

Другой источник прибыли – финансирование проектов. Сотрудничество банков со строительными компаниями самый простой тому пример. Кредитная организация заключает договор со строительной компанией и финансирует строительство жилого дома, а потом открывает программу ипотеки на покупку квартир в этом здании. В итоге финучреждение получает доход как от кредитов, так и от реализации квартир в профинансированном проекте.

Некоторые банки могут получать доход от инкассации, поручительства, а также приобретения прав на исполнения обязательств, выраженных в денежной форме, консультационные услуги и так далее.

Небанковские кредитные организации (НКО) предоставляют клиентам лишь некоторые, разрешенные ФЗ, банковские услуги. Права НКО прописаны все в том же ФЗ «О банках и банковской деятельности». Однако главное отличие НКО от кредитных учреждений в том, что только банки могут открывать счета клиентов и аккумулировать средства. В зависимости от разрешенных операций, можно выделить несколько типов НКО.

Минимальный размер уставного капитала составляет 90 млн руб. для вновь регистрируемой НКО, 300 млн руб. для вновь регистрируемой НКО – центрального контрагента.

РНКО (расчетные НКО) могут торговать бумагами на фондовом рынке и осуществлять покупку и продажу иностранной валюты. Их основные клиенты – индивидуальные предприниматели и юридические лица. РНКО не может привлекать вклады и выдавать кредиты, а может только обеспечить систему расчетов и переводов.

Требуемые уставной капитал для РНКО – 90 млн рублей. Однако эта сумма потребуется только организациям, которые планируют вести расчетные счета клиентов. Для этого нужна лицензия ЦБ. РНКО, не претендующим на лицензию, достаточно 18 млн рублей.

К РНКО относятся:

Еще более узкие полномочия у ПНКО (платежных небанковских кредитных организаций) – они могут оказывать только услуги перевода средств без открытия счета. Поэтому для них важно лишь обеспечить безопасность операции. Минимальный размер уставного капитала для открытия ПНКО тоже небольшой – всего 18 млн рублей. К ПНКО можно отнести практически все электронные кошельки – ЮMoney, QIWI и другие.

Небанковская кредитно-депозитная организация (НДКО) имеет право как привлекать вклады, так и выдавать займы. К таким относятся:

Полномочий и возможностей у НКО намного меньше, чем у банков, однако ограниченный перечень услуг – не минус для НКО, а плюс, так как позволяет им быть более устойчивыми к рискам, которые могут подкосить даже самый устойчивый банк.

Рейтинг кредитных организаций Выберу.Ру.

Банки и небанковские КО пользуются примерно одинаковым спросом у населения – разница лишь в потребностях каждого отдельного заемщика. В НКО, как правило, обращаются за быстрыми кредитами и переводами – в этом, например, помогают ломбарды или МФО. Однако банки до сих пор вызывают большее доверие. Мы постоянно следим за состоянием финансового рынка России и его игроков.

На Выберу.Ру вы найдете рейтинг банков по активам, который вполне можно трактовать как рейтинг надежности финансовых организаций. Расчеты ведутся по официальным данным ЦБ РФ. Мы учитываем как чистые активы учреждений, так и имущество банков.

КРЕДИТНАЯ ОРГАНИЗАЦИЯ

Смотреть что такое «КРЕДИТНАЯ ОРГАНИЗАЦИЯ» в других словарях:

Кредитная организация — (аббр. КО); кредитное учреждение, в соответствии с законодательством Российской Федерации юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального… … Википедия

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Бухгалтерская энциклопедия

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Официальная терминология

Кредитная организация — (англ. credit organization) по законодательству РФ о банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБР имеет право осуществлять… … Энциклопедия права

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — в соответствии с ФЗ О банках и банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции.… … Юридический словарь

кредитная организация — Юридическое лицо, которое для извлечения прибыли, как основной цели своей деятельности, на основании специального разрешения или лицензии Центрального Банка Российской Федерации имеет право осуществлять банковские операции, предусмотренные… … Справочник технического переводчика

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Юридическая энциклопедия

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — термин, используемый российским законодательством для обозначения кредитного учреждения, обладающего особым юридическим статусом. Под К.о. подразумеваются прежде всего банк, а также небанковская кредитная организация как элемент кредитной системы … Финансово-кредитный энциклопедический словарь

кредитная организация — в соответствии с ФЗ О банках и банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции.… … Большой юридический словарь

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Словарь юридических понятий

кредитная организация — 9 кредитная организация: Юридическое лицо, которое для извлечения прибыли, как основной цели своей деятельности, на основании специального разрешения или лицензии Центрального Банка Российской Федерации имеет право осуществлять банковские… … Словарь-справочник терминов нормативно-технической документации

Понятие и виды кредитных организаций

Кредитная организация образуется на основе любой формы собственности как хозяйственное общество в одной из трех организационно-правовых форм:

1) акционерное общество (уставной капитал разделен на акции; акционеры не отвечают по обязательствам АО и несут риск убытков, связанных с деятельностью общества в пределах стоимости принадлежащих им акций – ст. 96 ГК РФ);

2) общество с ограниченной ответственностью (уставной капитал делится на доли участников; участники ООО несут риск убытков, связанных с деятельностью общества, в пределах внесенных ими вкладов – п. 1 ст. 87 ГК РФ);

3) общество с дополнительной ответственностью (уставной капитал делится на доли участников; участники ОДО солидарно несут субсидиарную ответственность по его обязательствам своим имуществом в одинаковом для всех кратном размере к стоимости их вкладов – п. 1 ст. 95 ГК РФ).

Кредитные организации подразделяются на банки и небанковские кредитные организации.

Банк – это такая кредитная организация, которая имеет исключительное право на основании лицензии Банка России осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц (ст. 1 Закона о банках).

Банки можно классифицировать по различным основаниям.

В зависимости от осуществляемых банковских операций банки подразделяются на универсальные и специализированные. Универсальные банки выполняют все или большинство банковских операций, предусмотренных законом. Специализированные – предоставляют отдельные банковские услуги (например, ипотечные банки) или обслуживают преимущественно какую-либо одну отрасль экономики (например, земельные банки). В России в настоящее время все банки универсальные.

В зависимости от организационно-правовой формы банки подразделяются на акционерные общества открытого типа, акционерные общества закрытого типа, общества с ограниченной ответственностью, общества с дополнительной ответственностью. Большинство банков в настоящее время функционируют в форме акционерных обществ.

С точки зрения величины собственных средств различаются банки мелкие, средние и крупные. Однако данный критерий является субъективным, так как объективных критериев в России официально не установлено.

Банки можно классифицировать и по иным основаниям: например, региональные (действуют на территории одного или нескольких субъектов РФ) и федеральные (действуют в большинстве или во всех субъектам РФ); российские (зарегистрированы в Российской Федерации) и иностранные (зарегистрированы в ином государстве), и т. п.

Основное отличие банка от небанковской кредитной организации состоит в том, что банк может осуществлять как все девять банковских операций, закрепленных в ч. 1 ст. 5 Закона о банках, так и отдельные банковские операции, но обязательно три указанные (привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц) в совокупности. Небанковская кредитная организация осуществляет отдельные банковские операции, но никогда – указанные три в совокупности.

В настоящее время Банк России своими нормативными актами допускает существование двух видов небанковских кредитных организаций:

1) депозитно-кредитных НКО;

2) расчетных НКО.

Депозитно-кредитные НКО могут осуществлять только следующие виды банковских операций:

– привлечение денежных средств юридических лиц во вклады (на определенный срок);

– размещение привлеченных во вклады денежных средств юридических лиц от своего имени и за свой счет;

– купля-продажа иностранной валюты в безналичной форме (только от своего имени и за свой счет);

– выдача банковских гарантий.

Расчетные НКО могут осуществлять только следующие банковские операции:

– открытие и ведение банковских счетов юридических лиц;

– осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

– инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание юридических лиц;

– купля-продажа иностранной валюты в безналичной форме;

– осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Кредитная организация

Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Виды кредитных организаций:

См. Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности»

Смотреть что такое «Кредитная организация» в других словарях:

Кредитная организация — (аббр. КО); кредитное учреждение, в соответствии с законодательством Российской Федерации юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального… … Википедия

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Официальная терминология

Кредитная организация — (англ. credit organization) по законодательству РФ о банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБР имеет право осуществлять… … Энциклопедия права

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — в соответствии с ФЗ О банках и банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции.… … Юридический словарь

кредитная организация — Юридическое лицо, которое для извлечения прибыли, как основной цели своей деятельности, на основании специального разрешения или лицензии Центрального Банка Российской Федерации имеет право осуществлять банковские операции, предусмотренные… … Справочник технического переводчика

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Юридическая энциклопедия

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — термин, используемый российским законодательством для обозначения кредитного учреждения, обладающего особым юридическим статусом. Под К.о. подразумеваются прежде всего банк, а также небанковская кредитная организация как элемент кредитной системы … Финансово-кредитный энциклопедический словарь

кредитная организация — в соответствии с ФЗ О банках и банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции.… … Большой юридический словарь

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Словарь юридических понятий

кредитная организация — 9 кредитная организация: Юридическое лицо, которое для извлечения прибыли, как основной цели своей деятельности, на основании специального разрешения или лицензии Центрального Банка Российской Федерации имеет право осуществлять банковские… … Словарь-справочник терминов нормативно-технической документации

кредитная организация

(англ. credit organization) — по законодательству РФ о банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБР имеет право осуществлять банковские операции, предусмотренные ФЗ «О банках и банковской деятельности»**. К.о. образуется на основе любой формы собственности как хозяйственное общество. В зависимости от правового положения соответствующих организаций, в РФ различаются следующие виды К.о.: а) банк, б) небанковская кредитная организация, в) иностранный банк, т.е. банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Правовое регулирование деятельности К.о. осуществляется Конституцией РФ*, ФЗ «О банках и банковской деятельности», ФЗ «О Центральном банке Российской Федерации (Банке России)», др. федеральными законами, нормативными актами ЦБР.

К.о. имеет устав, утверждаемый в порядке, предусмотренном федеральными законами, который должен содержать: а) фирменное (полное официальное) наименование, а также все др. наименования, установленные ФЗ «О банках и банковской деятельности»**; б) указание на организационно-правовую форму; в) сведения о месте нахождения (почтовом адресе) органов управления и обособленных подразделений; г) перечень осуществляемых банковских операций и сделок в соответствии со ст. 5 ФЗ «О банках и банковской деятельности»**; д) сведения о размере уставного капитала; е) сведения о системе органов управления, в т.ч. исполнительных, и органов внутреннего контроля, о порядке их образования и их полномочиях; ж) иные сведения, предусмотренные федеральными законами для уставов юридических лиц этой организационно-правовой формы. К.о. обязана регистрировать в ЦБР все изменения и дополнения, вносимые в устав. ЦБР в месячный срок со дня подачи всех надлежаще оформленных документов принимает решение о регистрации изменений и дополнений в уставе К.о.

Уставный капитал К.о. составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. ЦБР устанавливает предельный размер неденежной части в уставном капитале и минимальный размер уставного капитала вновь регистрируемых К.о. Норматив минимального размера уставного капитала может устанавливаться в зависимости от вида К.о. Для формирования уставного капитала К.о. не могут быть использованы привлеченные денежные средства.

К.о. могут создавать союзы и ассоциации, не преследующие цели извлечения прибыли, для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных, информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач К.о. Союзам и ассоциациям К.о. запрещается осуществление банковских операций. Такие союзы и ассоциации создаются и регистрируются в порядке, установленном законодательством РФ для некоммерческих организаций. Союзы и ассоциации К.о. уведомляют ЦБР о своем создании в месячный срок после регистрации.

Группы К.о. не являются некоммерческими организациями. Они образуются для решения совместных задач (совместного осуществления банковских операций) путем заключения соответствующего договора между двумя или несколькими К.о.

Холдинги образуются путем получения К.о., именуемой основной, в силу преобладающего участия в уставном ‘капитале одной или нескольких К.о. либо в соответствии с заключенным с одной или несколькими К.о. договором возможности определять решения, принимаемые указанными К.о.

Все К.о. подлежат гос-ной регистрации в ЦБР, который ведет Книгу государственной регистрации кредитных организаций. За регистрацию К.о. взимается сбор в размере, определяемом ЦБР, но не более 1% от объявленного уставного капитала К.о. Сбор поступает в доход федерального бюджета.

Лицензия на осуществление банковских операций выдается ЦБР после гос-ной регистрации К.о., и с момента получения лицензии К.о. приобретает право осуществления банковских операций. См. также Реструктуризация кредитной организации.

Полезное

Смотреть что такое «кредитная организация» в других словарях:

Кредитная организация — (аббр. КО); кредитное учреждение, в соответствии с законодательством Российской Федерации юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального… … Википедия

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Бухгалтерская энциклопедия

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Официальная терминология

Кредитная организация — (англ. credit organization) по законодательству РФ о банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБР имеет право осуществлять… … Энциклопедия права

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — в соответствии с ФЗ О банках и банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции.… … Юридический словарь

кредитная организация — Юридическое лицо, которое для извлечения прибыли, как основной цели своей деятельности, на основании специального разрешения или лицензии Центрального Банка Российской Федерации имеет право осуществлять банковские операции, предусмотренные… … Справочник технического переводчика

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Юридическая энциклопедия

КРЕДИТНАЯ ОРГАНИЗАЦИЯ — термин, используемый российским законодательством для обозначения кредитного учреждения, обладающего особым юридическим статусом. Под К.о. подразумеваются прежде всего банк, а также небанковская кредитная организация как элемент кредитной системы … Финансово-кредитный энциклопедический словарь

Кредитная организация — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции,… … Словарь юридических понятий

кредитная организация — 9 кредитная организация: Юридическое лицо, которое для извлечения прибыли, как основной цели своей деятельности, на основании специального разрешения или лицензии Центрального Банка Российской Федерации имеет право осуществлять банковские… … Словарь-справочник терминов нормативно-технической документации

Кредитные организации: виды и основы функционирования

Вы будете перенаправлены на Автор24

Основные положения

В настоящее время кредитные учреждения осуществляют различные операции в сфере финансов и кредита, с помощью таких учреждений организуется денежный оборот, устанавливаются кредитные отношения, осуществляется обеспечение и поддержка финансирования экономики и хозяйства страны, происходят операции с ценными бумагами, валютами, сделки.

В соответствии с Российским законодательством кредитная организация является юридическим лицом, но деятельность может осуществлять лишь только при наличии специальной лицензии, которые выдаются и курируются ЦБ РФ.

Кредитные учреждения обычно создаются по форме собственности ПАО (бывшие ОАО) или ООО.

Рассмотри основные виды таких кредитных учреждений.

Виды кредитных организаций

В соответствии с законодательством выделяются два основных вида кредитных организаций:

Банки вправе привлекать различные вклады от частных лиц и юридических лиц (на условиях возврата), открывать, вести различные виды банковских счетов, осуществлять кредитование, совершать операции с валютами и т.д. ( в соответствии с выданной банковской лицензией).

По своей сущности банки также могут разделяться на виды:

Первый тип банков предполагает, что такие банки могут осуществлять эмиссию. Главным эмиссионным банком России является Банк России. Второй тип банков специализируется на определенном виде предлагаемых услуг: потребительское кредитование, обмен валюты, ипотечное кредитование, кредитные карты и т.д. Третий тип предполагает все те банки, которые осуществляют свою деятельность в целях получения прибыли. Такой тип банков является распространенным. Более подробную классификацию коммерческих кредитных учреждений можно посмотреть на рисунке 1.

Готовые работы на аналогичную тему

Четвертый тип банков предполагает, что банк является банком с государственным участием.

Рассмотрим второй вид кредитных упреждений – небанковские организации. Такие организации могут осуществлять лишь отдельные операции, которые называются банковскими.

Рассмотрим примеры: микрофинансовые организации, клиринговые компании, расчетные центры, которые обслуживают системы платежей, системы денежных переводов, ломбарды.

Классификация также дополнительно показана на рисунке 2 ниже.

Такие основы регулируются главным документом, который регулирует кредитные учреждения. Таким документом является ФЗ № 395-1 «О банках и банковской деятельности».

Главным критерием функционирования является наличие действующей лицензии от Банка России.

Основной контроль за деятельностью кредитных учреждений также осуществляет Банк России.

Основные выполняемые функции кредитных учреждений:

Преобладание какой-либо функции зависит от классификации и вида кредитного учреждения. Также все виды кредитных учреждений включаются в банковскую систему страны. Такая система в стране является двухуровневой, где на первом уровне находится Банк России.

Нужны еще материалы по теме статьи?

Воспользуйся новым поиском!

Найди больше статей и в один клик создай свой список литературы по ГОСТу

Автор этой статьи Дата написания статьи: 12.07.2017

Что такое кредитная организация?

Финансовая система Российской Федерации включает в себя множество финансовых учреждений. В экономике государства значимую и важную роль играют кредитные организации. Поэтому их финансовый и правовой статус закреплён законодательством, а деятельность постоянно координируется и контролируется Центральным банком РФ.

Обычно кредитные организации (кредитные учреждения) предоставляют услуги по кредитованию, иными словами выдают деньги под проценты юридическим и физическим лицам. При этом они не имеют права работать в сфере торговли, производства и страхования.

Суть понятия

В соответствии с российским законодательством кредитной организацией (КО) называется юридическое лицо, которое имеет право осуществлять финансовые операции, разрешённые законом «О банках и банковской деятельности». Лицензию на любой вид банковских операций таким организациям выдаёт Центральный Банк РФ. Основной целью деятельности данных учреждений является получение прибыли, соответственно, это исключительно коммерческие компании. КО могут существовать в нескольких формах собственности.

В деятельности кредитных организаций есть определённые ограничения, то есть они не могут:

Помимо стандартных операций, КО могут осуществлять определённые сделки, также указанные в законодательстве. Они вправе:

Формы собственности и атрибуты КО

Любые кредитные организации должны иметь следующую атрибутику:

Кредитная организация может иметь любую форму собственности (в том числе быть государственной, частной и пр.), но существует только в качестве хозяйственного общества, которое классифицируется на:

| Форма хозяйственного общества | Комментарий |

| Акционерное общество (АО) | В АО уставной капитал делится на акции, и все акционеры ответственны за деятельность общества соразмерно количеству акций, которые им принадлежат. Также АО делятся на два типа. Закрытые акционерные общества реализуют акции узкому кругу лиц, а в открытом акционерном обществе акции продаются свободно |

| Общество с ограниченной ответственностью (ООО) | Является юридическим лицом, созданным одним или несколькими лицами (гражданами или предприятиями), доли которых в уставном капитале определены учредительными документами. Ответственность за обязательства подобного общества несут основатели в соответствии с размером своего взноса в капитале |

| Общество с дополнительной ответственностью | Таких обществ в России практически нет. Это связано с особенностью учёта ответственности по обязательствам юридического лица. Если в таком обществе недостаточно активов для погашения задолженностей, остаток выплачивается учредителями |

В большинстве случаев кредитные организации создаются как акционерные общества, немного реже – в форме ООО. Помимо федерального законодательства их деятельность регулирует Конституция РФ, различные кодексы, нормативно-правовые акты ЦБ России, указы президента, акты министерств и ведомств, международные соглашения.

Виды КО

Существует несколько видов кредитных организаций, которые делятся по следующим признакам:

Несмотря на название, не все КО имеют право оказывать услуги по кредитованию. Немного подробнее о видах кредитных организаций:

Все перечисленные виды кредитных организаций имеют право работать с денежными средствами своих клиентов. Разница — в объеме оказываемых услуг:

Все перечисленные виды кредитных организаций имеют право работать с денежными средствами своих клиентов. Разница — в объеме оказываемых услуг: Теперь можно перейти к рассмотрению функций Центрального Банка. Для решения текущих или стратегических задач ЦБ может:

Теперь можно перейти к рассмотрению функций Центрального Банка. Для решения текущих или стратегических задач ЦБ может: Кредитные организации в соответствии с действующим законодательством, опираясь на полученную лицензию, имеют право

Кредитные организации в соответствии с действующим законодательством, опираясь на полученную лицензию, имеют право Кредитная организация работает с соблюдением следующих постулатов:

Кредитная организация работает с соблюдением следующих постулатов: