Что такое накопительная часть пенсии простыми словами

Что такое накопительная часть пенсии простыми словами

Кому положена накопительная часть пенсии и как она формируется?

Накопительная пенсия – это часть вашей будущей пенсии, которая до 2014 года формировалась за счет страховых отчислений работодателей и (в случае участия в программе софинансирования) добровольных вложений самих граждан. Сейчас накопления прирастают исключительно за счет дохода от инвестирования этих средств. Такая будущая пенсия формируется более чем у половины населения страны – почти 77 миллионов человек.

Накопительная составляющая пенсии впервые была введена в 2002 году. Суть реформы заключалась в разделении пенсионных выплат на три части:

Последняя представляет собой реальные деньги на личном счету гражданина, которые инвестируются страховщиками (ПФР или НПФ) через управляющие компании, в том числе государственную управляющую компанию ВЭБ.РФ.

Таким образом, на смену распределительной пенсионной системе, ориентированной на стаж человека, пришла альтернативная модель. В ней на размер будущей пенсии помимо стажа напрямую влияет размер зарплаты гражданина и, соответственно, величина отчислений его работодателя в пенсионный фонд.

В дальнейшем система неоднократно менялась. С 2014 года после введения так называемой «пенсионной заморозки» накопления граждан прирастают только за счет инвестиционного дохода, который заработает их страховщик. Подробнее – читайте статью «Заморозка пенсионных накоплений: что это значит?».

Кто участвует в формировании накопительной пенсии

Накопительная пенсия формируется, в основном, у граждан 1967 года рождения и моложе (в 2021 году их возраст – не больше 54 лет). Но, конечно, не у всех из них: накопительной части пенсии не будет у тех, кто не имел официального («белого») дохода с 2002 по 2013 годы. Кроме того, от нее добровольно отказались те, кто подавал заявление работодателю с просьбой направлять все пенсионные отчисления (22% от зарплаты) в страховую часть.

Хотя в системе обязательного пенсионного обеспечения застрахованы 155,3 млн человек, пенсионные накопления формируются только у 76,8 млн из них: это как раз те, кто вошли в новую пенсионную систему по возрасту и начали официальную трудовую деятельность до введения «заморозки». Причем некоторые из этих счетов нулевые, без денег: дело в том, что часть из них появилась уже после введения моратория на новые отчисления, а на другие счета начислений не производилось – например, из-за неофициальной («серой») зарплаты.

Также пенсионные накопления могут быть у:

Введение распределительно-накопительной пенсионной системы пока не реализовано до конца, поскольку в 2014 году был объявлен мораторий на отчисления в накопительную часть пенсии – так называемая «заморозка пенсионных накоплений». С этого момента 22% страховых выплат работодателя целиком пошли на оплату страховой пенсии нынешним пенсионерам. Первоначально накопительную часть предполагалось заморозить на один год, но в итоге действие моратория продлено как минимум до 2021 года.

Подробно об истории возникновения накопительной пенсии и всех изменениях, которые с ней произошли, можно прочитать здесь.

С какого возраста выплачивается накопительная пенсия?

В настоящее время у мужчин право на выплату пенсионных накоплений возникает с 60 лет, у женщин – с 55 лет. Таким образом, повышение пенсионного возраста, которое произошло в 2019 году, накопительную часть пенсии не затронуло.

Граждане, работавшие на вредных производствах, с тяжелыми условиями труда, а также некоторые другие категории, перечисленные в статьях 30-33 Федерального закона «О страховых пенсиях», имеют право выйти на пенсию досрочно и соответственно получить накопительную часть пенсии с момента возникновения этого права.

Как выплачивается накопительная пенсия: единовременно, ежемесячно, пожизненно?

При оформлении страховой пенсии по старости ее накопительная часть может быть выплачена одним из следующих способов:

Поскольку с момента появления распределительно-накопительной пенсионной системы прошло не так уж много времени, а большинство ее участников еще не достигли пенсионного возраста, массовых выплат накопительных пенсий пока не происходит. Ожидается, что они начнутся с 2022 года.

Когда и как можно получить накопительную часть пенсии единовременно?

При каких условиях можно получить накопительную пенсию? Чем отличаются единовременная, срочная и пожизненная выплаты? Куда обратиться за назначением накопительной пенсии и какие документы предоставить? Об этом – в статье.

Как формируется накопительная пенсия

Около двадцати лет назад пенсию разделили на две части – страховую и накопительную. Если раньше отчисления с зарплат шли на ежемесячные выплаты пенсионерам, то после 2002 года часть средств стала накапливаться на личных пенсионных счетах работающих граждан. С каждой зарплаты наш работодатель отчисляет 16% на страховую часть пенсии (именно из этих денег делают выплаты нынешним пенсионерам) и 6% – на накопительную. Взносы на накопительную пенсию остаются на индивидуальном пенсионном счете. Ее выплатят «в старости» вместе со страховой пенсией, которую будут оплачивать работающие граждане.

Накопительная пенсия появилась не так давно, в 2002 году. А в 2014 был объявлен мораторий на ее пополнение за счет взносов работодателя: сейчас они идут на выплату страховой пенсии. Мораторий будет действовать до 2021 года включительно.

Чтобы проверить, сколько вам уже удалось накопить, можно запросить на портале «Госуслуги» информацию о состоянии своего индивидуального лицевого счета (услуга называется «Получение сведений о состоянии индивидуального лицевого счета»).

Условия получения накопительной пенсии

Пенсионные накопления можно получить, если соблюдены два главных условия:

Если эти условия соблюдены, накопления будут выплачены. А вот в каком виде – единовременно, в течение нескольких лет или пожизненно – зависит от дополнительных условий. Срочная или пожизненная выплаты назначаются, когда:

При невыполнении какого-то из этих условий выплата будет единовременной – всей накопленной суммой сразу.

Способы выплаты накопительной пенсии

Есть три способа получения накопительной пенсии:

1. Можно получать пенсию пожизненно. Чтобы рассчитать сумму положенных ежемесячных выплат, необходимо разделить все накопленные средства на 264 месяца (то есть 22 года – установленный Правительством срок дожития в 2021 году). Причем если обратиться за назначением пенсии не в 60 лет, а позже, то размер ежемесячной выплаты будет выше. Пример: если мужчине в 2018 году исполнилось 60 лет, но за назначением накопительной пенсии он обратился только в 2021 году, по достижению 63 лет, то общая сумма накоплений будет поделена на 228, а не на 264. Ведь из-за более позднего обращения за накопительной пенсией ожидаемый период ее выплаты теперь составляет 19 лет, а не 22.

2. Если размер накопительной части не превышает 5% от всей пенсии, вы получите всю сумму сразу и в полном объеме.

3. Накопления можно получить в срочном режиме. А именно, получатель пенсии имеет право установить свой срок (не менее десяти лет), в течение которого ему будут выплачены все его сбережения. В этом случае платеж будет несколько больше, чем при выборе пожизненного варианта.

Однако право на получение такой – срочной – выплаты есть не у всех. Она формируется только за счет дополнительных страховых взносов на накопительную часть будущей пенсии гражданина, в том числе:

– добровольных взносов, которые гражданин сам перечислил в рамках Программы государственного софинансирования пенсий;

– средств софинансирования его взносов со стороны государства (по правилам упомянутой Программы государство удваивает взнос гражданина в пределах от 2 до 12 тысяч рублей в год);

– дополнительных взносов работодателей. Это средства, которые работодатель уплачивал на накопительную часть трудовой пенсии участников Программы государственного софинансирования сверх взносов в рамках обязательного пенсионного страхования;

– дохода от инвестирования всех названных выше средств;

– средств материнского (семейного) капитала, направленных на формирование накопительной пенсии, и дохода от их инвестирования.

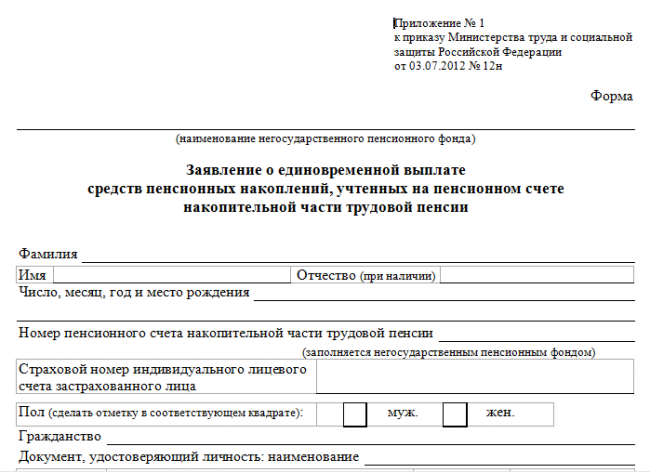

Чтобы получить накопительную пенсию, необходимо обратиться с заявлением к вашему страховщику – в Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд. И в заявлении указать вариант получения денег – срочный или пожизненный.

В случае если вам положена единовременная выплата накоплений, она будет произведена вашим страховщиком (отказаться в пользу двух других схем в данном случае нельзя).

Куда обратиться и какие документы предоставить

Заявление на получение накопительной пенсии можно подать:

Если ваши накопления находятся в ПФР (а значит за их инвестирование отвечает либо государственная корпорация ВЭБ.РФ, которая управляет пенсионными накоплениями в том числе «молчунов» по договору с Пенсионным фондом России, либо частная управляющая компания), вам понадобятся вот эти документы. В зависимости от выбранного способа получения накопительной пенсии потребуется написать заявление о назначении единовременной, срочной или пожизненной выплаты.

Пенсия умершего

Отдельно стоит рассмотреть случай, когда накопительную пенсию получают правопреемники. Если умершему была установлена пожизненная выплата накопительной пенсии, его родственникам деньги не полагаются. Во всех остальных случаях (при установлении единовременной выплаты сбережений или срочной пенсии, а также до выхода на пенсию) правопреемники имеют право на получение накопленных средств.

Накопления наследуются так же, как и имущество. Если при жизни человек не успел определить в своем заявлении (адресованном пенсионному фонду) правопреемников пенсии, то деньги достанутся родственникам первой линии – то есть детям (в том числе усыновленным), супругу и родителям. Если же таких родственников нет, значит, на пенсию могут претендовать представители второй линии – братья, сестры, бабушки, дедушки и внуки.

Накопительная часть пенсии

Накопительная пенсия имеет реальное денежное выражение. Эти средства работник может инвестировать, передавая их в управление и получая за это соответствующий доход.

В настоящее время в системе обязательного пенсионного страхования у работающих граждан старше 1967 года рождения формируются только страховые пенсии. Лица моложе этого возраста могут самостоятельно выбрать вариант пенсионного обеспечения и гарантировать себе либо только страховую пенсию, либо как страховую, так и накопительную.

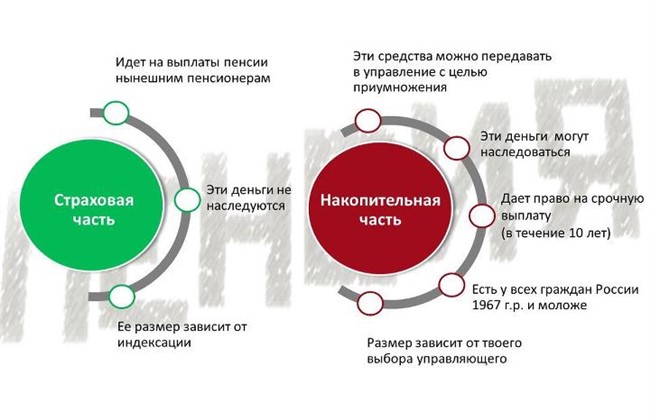

Страховая и накопительная пенсия

Накопительная пенсия отличается от страховой тем, что она состоит не из виртуальных баллов, а имеет реальное денежное выражение. Накопительную часть пенсии работник уже сегодня может инвестировать, передавая их в управление и получая за это соответствующий доход. Вкладывать деньги в различные проекты самостоятельно или через свои управляющие компании могут как Пенсионный фонд России (ПФР), так и различные негосударственные пенсионные фонды (НПФ) — в зависимости от того, куда вы переведете накопительную часть пенсии. Получаемый доход будет зависеть от инвестиционной стратегии, которую избрала выбранная организация.

Новости законодательства о накопительной пенсии

По действующей до настоящего времени системе граждане могли по заявлению перевести накопительную пенсию в НПФ или по умолчанию оставить ее в управлении ПФР. Однако согласно новому законодательству, накопительная пенсия больше не будет формироваться по умолчанию. Для того чтобы 6% отчислений по-прежнему шли на создание накопительной пенсии, гражданам 1967 года рождения и моложе следует выбрать собственный тариф формирования пенсии и написать заявление о переводе соответствующей части средств в ПФР или в один из НПФ. Если не передать заявление до конца 2015 г., все отчисления будут автоматически пересчитаны в баллы и отправлены на страховую часть. Соответственно «молчун» полностью лишится части накопительной пенсии, а 16% от заработка будут формировать исключительно страховую часть пенсии.

По оценке экспертов, наиболее выгодно перевести накопительную часть пенсии в НПФ, поскольку доходность ведущих негосударственных пенсионных фондов превышает уровень инфляции.

Накопительная и страховая пенсии в России

О том, как формируется пенсия, чем отличаются страховой и накопительный виды, и какими способами можно увеличить бюджет в старости, читайте в этой статье.

Борису исполнилось 50 лет. Дети выпорхнули из родительского дома, создали собственные семьи, а значит, пришло время подумать о себе. Можно заняться рыбалкой, научить внуков кататься на велосипеде или вместе с любимой таксой сидеть вечерами дома и смотреть телевизор. Но самое главное – всерьез задуматься о пенсии.

Идеальный возраст, чтобы начать откладывать деньги на пенсию, – 30 лет. Если вы начнете копить хотя бы по чуть-чуть, то к 60 годам удастся собрать приличную сумму.

Но подходящий момент для начала накоплений может и не наступить – жизнь непредсказуема, и в любой момент нередко случается все, что угодно. К счастью, о пенсии беспокоится не только сам человек, но и государство.

Что такое пенсия

Пенсия – это ежемесячные государственные выплаты. Их получают люди, которые нуждаются в финансовой поддержке по уважительным причинам – инвалидность, потеря кормильца или пожилой возраст. О последнем и пойдет речь в нашей статье.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 8% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Виды пенсий

С 1 января 2015 года в нашей стране существуют два вида: накопительная и страховая пенсии. Отличаются они тем, что накопление первой зависит от вас, а вторую обеспечивает государство.

Накопительная пенсия

Если вы получаете «белую зарплату», то работодатель ежемесячно перечисляет 22% от оклада на вашу пенсию (т.е. деньги идут не из вашей зарплаты, а из средств работодателя). 6% из них – накопительная часть.

До 2014 года граждане могли выбрать негосударственный фонд, в котором будут хранить деньги. На этот счет начисляются проценты. К тому времени, как гражданин выйдет на пенсию, он сможет ими воспользоваться.

Накопительная часть хороша тем, что это только ваши деньги. После смерти остаток суммы достанется вашим родственникам. Однако откладывать на этот вид пенсии могут только те, кто был рожден в 1967 году и позднее.

Минус заключается в том, что на накопительную пенсию в 2014 году был наложен мораторий. Это значит, что те, кто не успел перенаправить свою пенсию в негосударственный фонд, сохраняют только ту сумму, которая накопилась на их счету. Остальные деньги уйдут на выплаты нынешним пенсионерам. Мораторий будет длиться до 2023 года.

Взамен гражданам предложили накопить на пенсию самостоятельно, с помощью банков и других финансовых организаций.

Страховая пенсия

Страховая пенсия – это тот минимум, который получит гражданин, если он не успел сформировать собственные пенсионные накопления.

К ним относятся:

Если гражданин не смог набрать минимальное количество баллов, то он может и вовсе лишиться страховой пенсии. В таком случае будет назначена социальная пенсия.

Баллы переводят в деньги. В 2021 году, например, 1 балл = 98,86 руб.

В 2022 году планируется его повысить до 104,69 руб.

Это означает, что величина одного балла меняется в зависимости от экономического положения в стране.

Она также меняется из года в год. В этом году составляет 6 тысяч рублей, для инвалидов 1 группы и пенсионеров старше 80 лет – 12 тысяч рублей.

Как получить накопительную пенсию

Если вы мужчина и вам 61,5 лет (женщины получают пенсию раньше – в 56 лет), то вы имеете полное право покинуть рабочий пост и отправиться на заслуженный отдых. Давайте разберемся, как начать получать пенсию.

Выйдя на пенсию, вы можете получить ее как в виде разовой выплаты, так и ежемесячно до конца жизни.

Как получить накопительную пенсию целиком

Борис – сын советских интеллигентов, поэтому всегда обладал обостренным чувством ответственности. С тех пор, как он закончил университет и отслужил в армии, не проходило и месяца, прежде чем он находил новую работу. Также он воспитал троих прекрасных детей и последние годы ухаживал за больной матерью.

Получается, за свою жизнь он накопил достаточно баллов для хорошей пенсии. Может ли он, к примеру, забрать разом накопительную часть, чтобы переехать в деревню, где жизнь более размеренная и спокойная?

Вы можете получить все деньги, накопленные за время работы, единоразово. Также их можно растянуть на 10 лет и более, если:

На разовую выплату имеют право только те, кто не набрал достаточно баллов для страховой пенсии, при этом они имеют группу инвалидности или у них отсутствует кормилец.

Куда вложить пенсионные накопления

Итак, мы выяснили как формируется пенсия. Но что делать, если выйдя на заслуженный отдых, вы хотите жить на широкую ногу и не стеснять себя в средствах?

При подсчете ежемесячных выплат ПФР делит все ваши государственные накопления на 264 части. Подразумевается, что вы будете получать пенсию следующие 22 года, следовательно, 264 месяца. Поэтому и получается небольшая ежемесячная сумма.

Банки и другие финансовые организации предлагают будущим пенсионерам вклады, которые уберегут их от тяжелой мысли «где достать деньги» после 65 лет.

Борису до пенсии осталось еще 11 лет, но его доходов достаточно, чтобы он мог откладывать и не экономить на необходимом и просто желаемом. Так зачем тратить все сейчас, если можно отложить на будущее.

Частные пенсионные фонды

Можно воспользоваться НПФ (негосударственными фондами), чтобы накопить дополнительный капитал – тогда он будет полностью в вашем распоряжении. Кроме того, туда будут начисляться проценты за использование банком ваших денег, и инфляция будет не так страшна.

Возникает другой вопрос – а если банк разорится? Неужели в этом случае придется отказаться от денег, которые копились столько лет?

К сожалению, от разорения банка не застрахован никто. Даже если обанкротившаяся организация вернет часть суммы, она будет небольшой. Но у вас есть возможность застраховать свой вклад в другом (или том же) финансовом учреждении. Например, Совкомбанк считается одним из самых надежных банков России – ваши вклады будут надежно застрахованы.

Накопительное страхование жизни

Оно работает примерно так же, как и вклад в НПФ. Есть исключение – если клиент пропускает выплату, то счет сразу же закрывается.

Длится такое накопление от 5 до 20 лет, кроме того, на счет продолжают начисляться проценты.

Обратите внимание, что за эти выплаты можно ежегодно возвращать 13% через налоговую.

Услугами Совкомбанка пользуются многие пенсионеры, для банка эта часть населения так же важна, как и другие. Специально для тех, кто беспокоится об обеспечении своей старости, были сформированы программы страхования «Классика +», «Курс жизни» и «На всю жизнь».

Другие способы

Государственная пенсия, вклады и страхование – это, конечно, хорошо. Но если вы любите держать все в своих руках, или готовы рискнуть и получить больше?

Если мы скажем, что инвестирование – не для всех, это будет ложью. Другой вопрос: чтобы начать инвестировать, нужно изучить основы и постоянно держать руку на пульсе. Не стоит забывать и про психологию инвестирования. Не зная некоторых нюансов, можно потерять деньги.

Если у вас уже есть место жительства, а денег и терпения хватает на ипотеку, то можно вложиться в недвижимость. Как вариант, приобрести вторичное жилье или квартиру на стадии котлована – они дешевле, чем новое, а время для ожидания у вас есть. После окончания строительства они сразу вырастут в цене, а вы сможете пустить жильцов и иметь пассивный доход.

Цены на недвижимость растут постоянно, так что в дальнейшем вы можете как продать ее, так и сдать в аренду, в любом случае вы получите приличный доход.

На рынке инвестиций золото – это довольно спорный инструмент. Кто-то искренне верит в его непотопляемость на бирже, а кто-то уверяет, что золото то падает, то поднимается. Верно одно – в кризисные экономические периоды золото росло в цене. Следя за его курсом, покупая и продавая в нужный момент, можно неплохо заработать.

Можно ли получать доход от накопительной части пенсии? 1 часть

Несмотря на то, что накопительная часть пенсии «заморожена», с ранее накопленной суммы можно получать доход. Реально ли обычному человеку, не отягощённому финансовыми знаниями, управлять своей будущей пенсией?

Страховая пенсионная система в России базируется на принципах — чем больше работодатель заплатил за работника страховых взносов, тем выше у работника пенсия. Как мы уже отмечали, работник может сам участвовать в программе софинансирования будущей пенсии. В этом случае человек за свой счет оплачивает страховые взносы.

И если работнику подчас трудно повлиять на размер своей обязательной части пенсии, то накопительной частью пенсии можно управлять.

Несколько слов о том, что представляет собой накопительная часть пенсии.

Что такое накопительная часть пенсии?

Во-первых, для формирования накопительной части пенсии работник должен быть официально трудоустроен, и работодатель за него оплачивал страховые взносы. Либо работник направлял собственные средства в ПФР.

Но после 2014 года накопительный счет граждан «заморожен» и все страховые взносы перечисляются только на страховую пенсию.

Во-вторых, накопительную пенсию могут иметь граждане, родившиеся в 1967 году и позже, а также участники программы государственного софинансирования пенсий и граждане, направившие материнский капитал на формирование накопительной части.

Исходя из этого, накопительный пенсионный счет может увеличиваться сегодня только благодаря доходности ПФР либо НПФ.

Как управлять накопительной частью пенсии?

Далеко не все работники, которые имеют накопительную часть пенсии, инвестируют ее.

Причины такого пассивного поведения разные — от банального незнания до отсутствия веры в сохранности накопленных сбережений.

Отметим, что все деятельность НПФ ведется под контролем государства и все вклады будущих пенсионеров застрахованы. Это означает, что в случае банкротства НПФ, лишения лицензии, человек не потеряет свои накопленные сбережения. Они возвратятся в ПФР.

По мнению ряда экономистов, пенсионная реформа в России действует по принципу МММ, что в конечном итоге, может привести к краху всей системы.

Тем не менее, граждане пытаются приумножить небольшую часть накопительной пенсии.

Как это сделать?

Работник может оставить в государственном ПФР свою накопительную часть, а может перевести в НПФ. Причем в последнем случае работник вправе переходить из одного НПФ в другой. Правда сделать это можно не чаще 1 раза в пять лет без потери инвестиционного дохода.

Что лучше: ПФР или НПФ?

Рассмотрим 1 вариант — работник ничего не сделал со своей накопительной частью, и она осталась в ПФР.

Средства таких «молчунов» инвестируются через государственную управляющую компанию Внешэкономбанк (ВЭБ). Понятно, что ВЭБ инвестирует сбережения в низкорисковые активы. По итогам 1 квартал 2020 года доходность составила — 4,61%. Конечно, это небольшой доход, часть которого «съедает» инфляция.

Рассмотрим 2 вариант — работник заключил договор с НПФ.

Здесь уже человек должен проявить активность, изучив необходимую информацию о выбранном им НПФ. Нельзя ориентироваться только на личный сайт фонда. Нужно обязательно проверить:

Рейтинг по доходности составляется на основе данных, которые предоставляет НПФ, а также информации ЦБ России как регулятора деятельности НПФ.

По итогам 2019 года доходность некоторых НПФ составляла от 10% до 15% годовых.

Такие рейтинги составляет крупнейшее кредитное агентство — «Эксперт Ра», учитывая итоги проведенного аудита, размер доходов и расходов, стратегию получения дохода, т.е. куда вкладываются средства будущего пенсионера.

Немаловажное значение играет срок жизни НПФ, количество участников и объем средств пенсионных накоплений.

Когда можно оформить накопительную пенсию?

Для получения накопительной пенсии человек должен достичь возраста 60 лет и 55 лет — соответственно, мужчины и женщины, а также иметь необходимые для назначения страховой пенсии по старости страховой стаж и величину так называемых баллов.

Для каждого года выхода на пенсию свое значение баллов. Например, в 2020 году человек должен иметь не менее 18,6 баллов. Минимальный стаж в 2020 году — 11 лет.

Подать заявление о назначении накопительной пенсии нужно в ту организацию, где сформированы пенсионные накопления. То есть это может быть ПФР либо НПФ.

Обратиться можно лично, по почте, через сайт госуслуг, МФЦ. Будущий пенсионер должен написать заявление и приложить к нему необходимый комплект документов.

Что такое накопительная часть пенсии простыми словами

Вопросы и ответы. Заключение договора ОПС

Что такое накопительная пенсия?

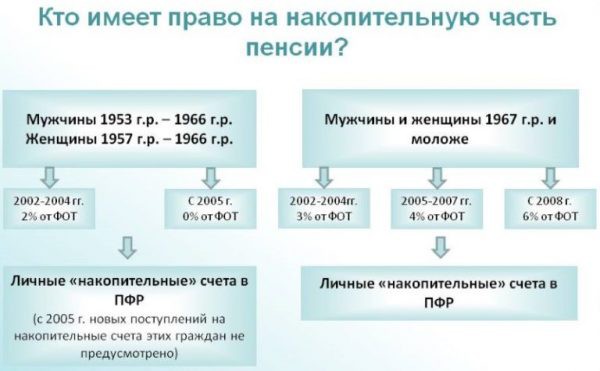

Внимание! У мужчин 1953-1966 года рождения и у женщин 1957-1966 года рождения накопительная пенсия формировалась всего три года: в период с 2002 по 2004 годы. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве Российской Федерации. С 2005 года все отчисления работодателя у мужчин 1953-1966 года рождения и у женщин 1957-1966 года рождения идут на формирование страховой пенсии в ПФР.

Работодатель (страхователь) до 31.12.2013 года уплачивал в ПФР за счет собственных средств страховые взносы в размере 22% от заработной платы работников, которые делились в пропорции 16% и 6% между страховой и накопительной пенсией соответственно. С 2014 года в связи с «мораторием», действующим до конца 2024 года, все 22% взносов направляются на формирование страховой пенсии.

Таким образом, накопительная пенсия граждан с 2014 до конца 2024 года увеличивается только за счет инвестирования сформированных ранее пенсионных накоплений.

Согласие на обработку персональных данных для посетителей сайта

Продолжая работу на сайте, я выражаю свое согласие АО «НПФ Сбербанка» (адрес: 115162, г. Москва, ст. м. Шаболовская, ул. Шаболовка, д. 31Г, 4 подъезд, 3 этаж) на автоматизированную обработку моих персональных данных (файлы cookie, сведения о действиях пользователя на сайте, сведения об оборудовании пользователя, дата и время сессии), в т.ч. с использованием метрических программ Яндекс.Метрика, Google Analytics с совершением действий: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, обезличивание, блокирование, удаление, уничтожение, передача (предоставление, доступ), в том числе трансграничная, партнёрам ПАО Сбербанк, предоставляющим сервис по указанным метрическим программам. Обработка персональных данных осуществляется в целях улучшения работы сайта, совершенствования продуктов и услуг АО «НПФ Сбербанка», определения предпочтений пользователя, предоставления целевой информации по продуктам и услугам АО «НПФ Сбербанка» и его партнеров.

Настоящее согласие действует с момента его предоставления и в течение всего периода использования сайта.

В случае отказа от обработки персональных данных метрическими программами я проинформирован о необходимости прекратить использование сайта или отключить файлы cookie в настройках браузера.

Условия и принципы обработки персональных данных в соответствии с GDPR*

АО «НПФ Сбербанка» очень серьезно относится к вопросам конфиденциальности и безопасности информации. Защита ваших персональных данных** — один из наших ключевых приоритетов.

Мы обрабатываем ваши персональные данные, собранные на законных основаниях и в рамках четко сформулированных целей, характерных для взаимодействия АО «НПФ Сбербанка» со всеми сторонами:

Мы можем собирать ваши персональные данные, информацию о предпочтениях, совершенных действиях и транзакциях и т.п. при помощи веб-сайта и мобильных приложений АО «НПФ Сбербанка» для заранее определенных и законных целей.

Мы можем передавать ваши персональные данные, в том числе трансгранично, строго при соблюдении требований законодательства.

Мы уважаем ваши права и свободы, в частности, связанные с вопросами обработки ваших персональных данных.

*GDPR – Регламент №2016/679 Европейского парламента и Совета Европейского Союза «О защите физических лиц при обработке персональных данных и о свободном обращении таких данных» General Data Protection Regulation

**Под термином «персональные данные» понимается любая информация, относящаяся к идентифицированному или идентифицируемому физическому лицу («субъект данных»). В состав персональных данных могут входить фамилия, имя, отчество, номер телефона, почтовый адрес, паспортные данные, сведения об образовании, доходах, предыдущих местах работы, а также другая информация, например, файлы cookie

Накопительная пенсия в вопросах и ответах

Согласно законодательству* граждане, у которых формируются пенсионные накопления, при наличии оснований (назначение страховой пенсии по старости, в том числе досрочной) имеют право подать заявление в Пенсионный фонд или негосударственный пенсионный фонд на назначение и выплату средств пенсионных накоплений.

Право оформить накопительную пенсию имеют граждане Российской Федерации, застрахованные в системе обязательного пенсионного страхования, у которых на индивидуальном счете имеются накопления. Также, наравне с гражданами России при соблюдении определенных условий на выплату накопительной пенсии могут рассчитывать иностранцы и лица без гражданства.

Для работающих граждан 1967 года рождения и моложе пенсионные накопления в наступившем году, как и в прошлом, будут увеличиваться за счет инвестиционного дохода, полученного текущим страховщиком.

Мораторий, продленный в 2018 году, на формирование пенсионных накоплений означает, что 6% взносов, которые могли бы пойти на накопительную пенсию, увеличивают права граждан на получение страховой пенсии.

Возможность пополнять пенсионные накопления взносами, уплаченными в добровольном порядке, остается у участников программы софинансирования пенсий («тысяча на тысячу»).

Все сформированные пенсионные накопления будут по-прежнему инвестироваться и выплачиваться в полном объеме с учетом инвестиционного дохода, когда гражданин получит право выйти на пенсию и обратиться за ее назначением.

За установлением накопительной пенсии гражданин вправе обратиться в ПФР или НПФ в любое время после возникновения права на нее.

В рамках реализации данного закона на территории региона к специалистам территориальных Управлений ПФР все чаще поступают обращения от граждан, связанные с выплатой пенсионных накоплений. В целях разъяснения пенсионных прав, публикуем часто задаваемые вопросы и подробные ответы на них.

*Федеральный закон от 30 ноября 2011 года № 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений»

Что такое пенсионные накопления?

Пенсионные накопления – это средства, зафиксированные на индивидуальном лицевом счете участника системы обязательного пенсионного страхования в ПФР либо в негосударственном пенсионном фонде.

Включают в себя:

Все указанные средства инвестируются управляющими компаниями (УК) ПФР или негосударственными пенсионными фондами. Результаты их инвестирования также входят в формирование пенсионных накоплений.

У кого формируются пенсионные накопления?

Пенсионные накопления формируются у работающих граждан 1967 года рождения и моложе за счет уплаты страховых взносов в ПФР. У всех участников программы государственного софинансирования и у тех, кто направил материнский капитал на формирование будущей пенсии. Также в 2002-2004 гг. накопительная часть пенсии в обязательном порядке формировалась у мужчин 1953-1966 года рождения и у женщин 1957-1966 года рождения.

Какие выплаты средств за счет пенсионных накоплений можно получить?

Действующим законодательством предусмотрена возможность получения пенсионных накоплений как в виде накопительной пенсии в рамках ежемесячных платежей (пенсионный капитал, разделенный на ожидаемый период выплаты трудовой пенсии), так и (при наличии прав) в качестве единовременной выплаты. Также гражданам предоставляется право получать в качестве срочной пенсионной выплаты средства пенсионных накоплений, сформированные за счет собственных дополнительных взносов, уплаченных в рамках Программы государственного софинансирования пенсий.

Что такое единовременная выплата средств пенсионных накоплений (СПН), установленная Законом?

Некоторые категории граждан имеют право обратиться в Пенсионный фонд Российской Федерации с заявлением о выплате им средств пенсионных накоплений не в расчете на ежемесячную выплату, а в виде разовой выплаты – т.е. все пенсионные накопления гражданина выплачиваются одномоментно.

Кто имеет право на получение единовременной выплаты средств пенсионных накоплений?

Граждане, получающие страховую пенсию по инвалидности или страховую пенсию по случаю потери кормильца, либо получающие пенсию по государственному пенсионному обеспечению, которые не приобрели право на установление страховой пенсии по старости в связи с отсутствием необходимого страхового стажа и (или) величины индивидуального пенсионного коэффициента, но достигшие установленного возраста назначения страховой пенсии: женщины – 55 лет, мужчины – 60 лет.

Это, прежде всего, относится к «двухпроцентникам», у которых пенсионные накопления по обязательному пенсионному страхованию формировались только в течение 3 лет (2002-2004 гг.).

Также граждане, размер накопительной пенсии которых в случае ее назначения составил бы 5 процентов и менее по отношению к сумме размера страховой и накопительной пенсии.

Кем и как осуществляется единовременная выплата средств пенсионных накоплений?

Пенсионным фондом Российской Федерации и негосударственными пенсионными фондами – в зависимости от того, где застрахованное лицо формировало средства пенсионных накоплений. Порядок выплаты устанавливается Правительством Российской Федерации.

Единовременная выплата не осуществляется лицам, которым ранее была установлена накопительная пенсия.

Застрахованные лица, реализовавшие право на получение средств пенсионных накоплений в виде единовременной выплаты, вправе вновь обратиться за осуществлением единовременной выплаты не ранее чем через пять лет со дня предыдущего обращения за выплатой средств пенсионных накоплений в виде единовременной выплаты.

Что такое срочная пенсионная выплата? Из каких средств она формируется?

Срочная пенсионная выплата формируется за счет:

Гражданин, формирующий таким образом накопительную пенсию, при возникновении у него права на назначение страховой пенсии может по своему выбору:

Продолжительность срочной пенсионной выплаты – не менее 10 лет. Т.е. гражданин, решивший получать средства пенсионных накоплений в виде срочной выплаты, сам определяет продолжительность ее получения.

В чем особенности срочной пенсионной выплаты (СПВ)?

Срочная пенсионная выплата формируется только за счет дополнительных взносов на накопительную пенсию гражданина (а не за счет взносов работодателя по обязательному пенсионному страхованию!). Т.е. за счет средств, поступающих в рамках Программы государственного софинансирования пенсий, а также средств материнского (семейного) капитала, если владелец сертификата направляет их на накопительную пенсию.

Данные выплаты ежегодно первого августа подлежат корректировке, которая проводится на основании результатов от инвестирования и не учтенных при назначении пенсии денежных средств. Для ее проведения заявление в ПФР или НПФ подавать не нужно.

Если пенсионер выбрал СПВ (срочную пенсионную выплату) на 10 лет, а умер раньше, то выплатят ли правопреемникам остаток его пенсионных накоплений?

В случае смерти застрахованного лица после назначения ему срочной пенсионной выплаты невыплаченный остаток средств вправе получить правопреемники.

Особенность правопреемства средств материнского капитала, оформленного в СПВ, – остаток средств материнского (семейного) капитала, направленных на формирование накопительной пенсии, а также дохода от их инвестирования, подлежит выплате иному кругу правопреемников, которыми являются только отец ребенка (усыновитель) или ребенок (дети), если нет отца.

Кроме этого, застрахованное лицо вправе самостоятельно выбрать правопреемника, или даже несколько правопреемников, и разделить между ними свои накопления, написав соответствующее заявление о распределении средств. При этом правопреемниками не обязательно должны быть члены семьи гражданина, это могут быть абсолютно любые люди (друзья, знакомые и другие лица).

Кому положена накопительная пенсия (пожизненная)?

Помимо срочной пенсионной выплаты застрахованное лицо вправе выбрать вариант обеспечения пожизненной (бессрочной) выплаты накопительной пенсии. Она положена тем гражданам, за которых работодатели перечисляли страховые взносы на формирование накопительной пенсии.

Расчет ежемесячной суммы определяется путем деления суммы пенсионных накоплений на продолжительность ожидаемого периода выплаты.

Согласно пункту 1 статьи 17 закона № 424-ФЗ «О страховых пенсиях» от 28 декабря 2013 г. данный период ежегодно устанавливается государством на основании статистических данных о продолжительности жизни получателей обеспечения, т.е. по специально разработанной методике.

Так в 2017 году продолжительность ожидаемого периода составляет 240 месяца (20 лет). В соответствии с утвержденной методикой, уже в 2018 году период выплаты увеличится до 246 месяцев в связи с ростом численности пенсионеров и увеличении продолжительности жизни получателей (Федеральный закон от 28.12.2017 N 419-ФЗ «Об ожидаемом периоде выплаты накопительной пенсии на 2018 год»).

Так же, как и срочная выплата, пожизненная подлежит ежегодной августовской корректировке в беззаявительном порядке.

Если гражданин перевел свои пенсионные накопления в НПФ, кто будет выплачивать их?

Если застрахованное лицо доверяет формирование своей будущей пенсии управляющей компании (УК), в том числе и государственной (Внешэконобанк), то установление и выплату пенсионного обеспечения будет производить государственный Пенсионный фонд России.

При формировании пенсионных накоплений в негосударственном пенсионном фонде, выплату средств пенсионных накоплений будет осуществлять негосударственный пенсионный фонд, куда и следует обращаться гражданину.

Порядок формирования и выплат накопительной пенсии

С момента начала действия пенсионной реформы россияне впервые столкнулись с нововведением – накопительной пенсионной частью. С момента действия закона порядок формирования и правила выплаты накопительной пенсии изменились в связи с наложением моратория.

Определение накопительной пенсии

Новое понятие впервые появилось в 2002 году. На основании норм законодательства – это одна из составляющих социальной выплаты, который является обязательным к оплате. Изначально планировалось, что накопительная часть должна быть у всех категорий работающих граждан. Но в 2005 году законодательство претерпело изменения. Накопления по новым правилам могут формироваться только у трудящихся с 1967 года рождения. Остальные категории могли участвовать в программе добровольного пенсионного отчисления.

Накопительная составляющая сохранилась и сейчас. Но с 2014 года эти отчисления приостановлены. Это означает, что все денежные средства, которые отчисляются в качестве страховых взносов, определяются только как страховая составляющая. Заморозка действует до конца 2022 года.

Важно обратить внимание! Мораторий не означает, что уже собранные средства будут изъяты. Процедура никаким образом не затрагивает сформированные сбережения!

У кого формируется такой вид пенсии

Накопительная часть пенсии формируется у граждан, которые становятся участниками Программы софинансирования. Средства также собираются за счет перечислений страховых взносов работодателями. Законом определены категории граждан, у которых формируются средства. К ним относятся:

Граждане, у которых происходит формирование пенсионных средств в ОПС, могут направлять их любому страховщику по своему желанию. В качестве страховой компании может выступать как сам Пенсионный фонд, так и любой негосударственный пенсионный фонд. Важно, чтобы он входил в систему гарантирования прав застрахованных лиц.

Порядок формирования накопительной части

На основании существующего законодательства есть четыре основных источника формирования накопительной части пенсии.

Страховые взносы

Основным источником формирования накопительной части пенсионного обеспечения являются взносы, которые перечисляются за каждого работающего по трудовому договору гражданина. Всего работодатель должен отчислять 22% от всей заработной платы сотрудника. До 2014 года 6% от этой суммы шло в накопления. Но с введением моратория до конца 2022 года все деньги отправляются на страховую составляющую.

Средства материнского капитала

Женщины, поучившие семейный сертификат при рождении второго ребенка могут направить его на увеличение своей пенсии.

Программа софинансирования

До 2015 года у работающих граждан была возможность стать участником государственной программы. Они добровольно вносили на свой счет в Пенсионном фонду или выбранной организации определенную сумму, а она увеличивалась вдвое за счет дополнительного перечисления денежных средств от государства. Но сейчас программа не функционирует.

Добровольные перечисления

По собственному желанию граждане могут вносить средства на накопительный счет.

С какого года формируется накопительная часть пенсии

Новый закон о пенсионном обеспечении был принят в 2013 году. Именно с этого момента гражданам был предложен выбор разделить все страховые выплаты на две части, одна из них будет направлена на накопление. Такой вариант был приемлем только для граждан с 1967 года рождения. Тем, кто уже в ближайшее время должен был уходить на пенсию, такую систему не поддержали.

Как отказаться от формирования накопительной части

Свой выбор в пользу накопительной суммы пенсионного обеспечения граждане должны были сделать до конца 2015 года. Работающих гражданин в установленный период должен был написать заявление в пенсионный фонд по месту проживания. У тех работников, кто так не обратился с заявлением, автоматически происходит формирование только страховой части.

Независимо от того, какую организацию выбрал гражданин для сохранения соей накопительной части пенсии, он может в любой момент написать отказ от ее формирования. Для этого нужно написать заявление и все средства страховых взносов будут перечисляться только в счет страховой выплаты. Но у гражданина сохраняется право пополнять счет накопительной пенсии самостоятельно. Все собранные средства будут инвестироваться выбранной компанией. В момент назначения пенсии все накопленные средства выплачиваются в соответствии с порядком, установленном законодательством.

Важно обратить внимание! Если гражданин написал отказ от формирования накопительной части пенсии, он уже не сможет вернуться к этой системе. Сохранить это право можно только в том случае, если успеть отозвать заявление до конца года, в котором оно подано.

Как производится выплата накопительной части

Претендовать на получение накопительной суммы могут только граждане, достигшие пенсионного возраста. Гражданину нужно обратиться с заявлением и пакетом документов в ту организацию, где хранятся его накопления. Узнать, куда именно было подано заявление, можно через портал Госуслуг или в Пенсионном фонду по месту жительства.

Федеральный закон №424 от 28 декабря 2013 года закрепляет право наследования накопления по закону или договору в случае, если гражданин умирает до момента возможности их получения. Наследником может стать любой гражданин, если он указан в договоре.

Если заявление о распределении денежных средств не было составлено, то средства наследуются в соответствии с нормами закона между родственниками в равных частях.

Важно обратить внимание! Средства по материнскому сертификату в этом случае подпадают под исключение. Они распределяются на основании положений Федерального закона № 256.

Получить средства с накопительной пенсии можно в том случае, если застрахованный гражданин умер до того момента, как ему была назначена пожизненная выплата.

Как оформить выплаты накопительной части сейчас

Не все граждане имеют право получить накопительную часть выплаты. Для этого необходимо соблюдение следующих условий:

Те граждане, которые являлись участниками государственной программы софинансирования, имею право выбора:

За выплатой накопительной части необходимо обращаться именно в ту организацию, в которую подавалось заявление о формировании накоплений. При подаче обращения необходимо собрать пакет бумаг, в который входят:

Документы могут быть поданы как лично гражданином, так и представителем по доверенности. Заявитель также может обратиться в МФЦ или направить бумаги почтой.

Формула расчета единовременной выплаты

На основании статьи 7 ФЗ № 424 срочная накопительная выплата может быть рассчитана гражданам, которые направили на формирование средства материнского капитала, взносы по программе софинансирования и дополнительные взносы от самого гражданина.

Размер срочной выплаты рассчитывается с учетом общих сумм, которые разделяются на планируемый период выплат. На основании норм законодательства этот период не может быть меньше 10 лет.

Все расчеты производятся с использованием следующей формулы

НП = ПН (собранная сумма) /Т (месяцы)

Величина срочной выплаты изменяется ежегодно 1 августа за счет новых взносов.

Таки образом, накопительная часть пенсии – это возможность граждан увеличить свой доход после выхода на заслуженный отдых.

Что происходит с накопительной частью вашей госпенсии сейчас?

27 Время прочтения: 6 минут

С 2014 года, когда заморозили накопительную часть госпенсии, новые обязательные отчисления на индивидуальный счет сотрудников работодатели не делают. А что происходит с уже имеющимися накоплениями?

«С ними муть полная», — говорит Владимир, на чьем индивидуальном пенсионном счете до «заморозки» отчислений успела скопиться небольшая сумма. Раз в несколько лет он берет выписку о состоянии индивидуального лицевого счета, заказал ее на «Госуслугах» и сейчас. «И нашел много интересного, — рассказывает он. — С учетом процентов на счете 614 тысяч рублей, которые абсолютно «мертвые»: забрать их нельзя, кто-то «левый» ими пользуется, на пенсию их вряд ли отдадут. Если переводить в негосударственный пенсионный фонд (НПФ), то перевести можно только 414 тысяч рублей. При этом Агентство по страхованию вкладов страхует почему-то только 205 тысяч».

Разберемся на примере Владимира, что происходит с накоплениями на индивидуальном пенсионном счете. Помочь попросили независимого финансового советника Наталью Смирнову.

Страховая плюс накопительная

Госпенсия состоит из двух частей: страховой и накопительной. Первая часть исчисляется в баллах в зависимости от официальной зарплаты, стажа и т. д. Страховая пенсия есть у всех застрахованных в системе обязательного пенсионного страхования (ОПС), за кого работодатели перечисляют 16% зарплаты. У Владимира страховые отчисления, которые пошли в ПФР, составили 200 тыс. рублей из 614 тыс. рублей, которые отражаются в выписке. Но это не значит, что если бы на пенсию он выходил сейчас, то получил бы эти 200 тыс. рублей в год или месяц. В ПФР отдаешь деньги, а взамен получаешь баллы, которые умножаются на стоимость одного балла по состоянию на дату назначения пенсии и к сумме прибавляется фиксированная выплата. Стоимость балла устанавливает государство, индексируя ее на уровень не ниже инфляции в предшествующем году. Например, в 2018 году один балл «стоил» 81,49 рубля, а в 2020-м — 98,86 рубля. За два года балл подорожал на 21%. Цены за этот период выросли на 8%.

Вторая часть пенсии — накопительная. Она есть не у всех застрахованных в системе ОПС. В период 2002—2014 годов работодатели отчисляли 6% от зарплаты сотрудника не в «общий котел» Пенсионного фонда (ПФР), который направляет деньги на выплаты пенсий нынешним пенсионерам, а на индивидуальный пенсионный счет конкретного работника. Эта часть исчисляется в деньгах.

В случае Владимира накопительная часть и инвестиционный доход на нее составляют 414 тыс. рублей. Из них непосредственно отчисления работодателя — 205 тыс. рублей, и полученный на них доход — 209 тыс. рублей, объясняет Наталья Смирнова.

Кто управляет накоплениями

Поскольку накопительная часть — это не баллы, а деньги, ими можно управлять. Например, перевести из ПФ в частную УК или НПФ по своему выбору. Или ничего не предпринимать, и тогда накоплениями в ПФР продолжит управлять государственная управляющая компания — Внешэкономбанк (ВЭБ). Страховая часть всегда остается в ПФР.

Перечень НПФ и УК, в которые можно перевести деньги, размещен на сайте ПФР. Самостоятельно можно выбрать не только УК или НПФ из этого списка, но и конкретный инвестпортфель.

Если не принимать никаких решений, то накопления автоматически попадают в расширенный инвестиционный портфель ВЭБа. Так было и в случае с Владимиром, который никуда накопительную часть своей будущей пенсии не переводил, и все эти годы ею управлял ВЭБ.

Сколько заработали накопления и почему не стоит часто менять НПФ

Доходность НПФ и частных УК за минувшие несколько лет можно изучить на сайте Банка России, посмотрев статистику по обязательному пенсионному страхованию. Это поможет выбрать более успешную УК или НПФ, если полученная доходность не впечатляет и есть желание попробовать ее увеличить. Хотя, как известно, отличные показатели работы предыдущих лет не гарантируют высокой доходности в будущем. Плюс нужно обратить внимание, какие размеры комиссий НПФ и УК, которые они высчитывают из полученной доходности инвестиций.

Есть и еще один момент, который может привести не к росту накоплений, а к сокращению, — частая смена УК или НПФ. Никто не запрещает человеку раз в год перевести деньги из ПФР в НПФ, или обратно, либо из НПФ в другой НПФ. Это называется «досрочным» вариантом перехода. Второй вариант перехода — «срочный» — через пять лет с момента заключения действующего договора.

Почему именно пять лет? Потому что через такой промежуток времени НПФ обязаны фиксировать инвестдоход по договору. Даже если фонд вкладывал деньги неудачно и сработал в минус, он обязан возместить убытки, и на счете человека будет зафиксирована сумма, с которой он пришел в НПФ, и все взносы, которые он сам или его работодатель добровольно перечисляли в течение «пятилетки» (если такие взносы были). Поэтому выгодно менять фонд именно через пять лет сотрудничества.

Если попытаться уйти, не дождавшись завершения «пятилетки», то есть между фиксациями, — инвестдоход потеряешь точно (эта норма введена, чтобы люди не бегали из фонда в фонд, не давая возможности ему нормально инвестировать накопления). Более того, существует риск лишиться и части накоплений. Если за время управления вашими деньгами фонд терпел убытки, то при досрочном переходе в другой фонд эти убытки вычтут из суммы накоплений на вашем счете и в новый фонд поступит даже меньше денег, чем было изначально. Совсем невыгодно.

А как же гарантии АСВ?

Гарантии пенсионных накоплений существуют. «Но Агентство по страхованию вкладов гарантирует только накопительную часть и только в размере взносов, БЕЗ инвестдохода», — говорит Наталья Смирнова. В случае с Владимиром это 205 тыс. рублей, изначально перечисленных работодателями на его индивидуальный пенсионный счет.

Сохранность инвестдохода не гарантирует никто. Только в случае, если человек уже начал получать пенсию, ее размер не изменится, даже если НПФ, в котором он держал пенсионные накопления, уйдет с рынка.

Как получить накопления

Забрать свои накопления и заработанный ими доход с индивидуального пенсионного счета можно только после выхода на пенсию. И то не все сразу.

Единовременная выплата доступна только некоторым категориям. В правилах, которые утверждены постановлением правительства РФ от 21 декабря 2009 года № 1047, говорится, что право на единовременную выплату есть у людей, которые получают трудовую пенсию по инвалидности или по случаю потери кормильца либо пенсию по государственному пенсионному обеспечению, потому что их трудового стажа не хватает для назначения трудовой пенсии по старости. Вторая категория, кому доступна единоразовая выплата, — это люди, у которых размер накопительной части трудовой пенсии очень маленький и не превышает 5% по отношению к размеру трудовой пенсии по старости (включая страховую и накопительную части).

Второй вариант получения накопленной госпенсии — пожизненная выплата. То есть каждый месяц до конца жизни получать госпенсию из двух частей: страховой и накопительной. Первую выплачивает ПФР, а вторую — фонд, в котором хранилась накопительная часть.

Третий вариант — срочная выплата в течение нескольких лет. Он доступен тем, кто сам делал добровольные взносы на индивидуальный счет или перечислил на него материнский капитал. Выплату именно этих добровольных пенсионных накоплений можно растянуть на определенный срок, но он должен быть не меньше десяти лет.

Кто наследует пенсионные накопления

Если человек умер до назначения ему выплаты за счет средств пенсионных накоплений, деньги с его индивидуального счета смогут получить наследники. В первую очередь — дети, в том числе усыновленные, супруг и родители; во вторую очередь — братья, сестры, дедушки и внуки. Как поясняют в ПФР, правопреемниками пенсионных накоплений также могут быть и лица, указанные в заявлении гражданина в ПФР (или в НПФ, если пенсионные накопления формируются в нем), с определением долей, полагающихся каждому.

Если срочная пенсионная выплата уже назначена, то наследники получат невыплаченный остаток накоплений. А если человек выбрал выплату накопительной пенсии бессрочно, то в случае его смерти средства пенсионных накоплений правопреемникам не выплачиваются.

Ольга КОТЕНЕВА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Накопительная часть пенсии: что это такое, как формируется?

Относительно недавно правительство РФ приняло решение провести пенсионную реформу. Она подразумевает поднятие пенсионного возраста для женщин до 60 лет, а для мужчин — до 65 лет. Переход будет плавным. Изменения пенсионного возраста не отразились на системе расчетов накопительной части пенсии. Что она собой представляет мы и будет разбираться в этой статье.

Что такое накопительная часть пенсии: простыми словами

С 2002 года в РФ начала работать пенсионная распределительно-накопительная система. С ее помощью пенсионные сбережения были разделены на три части:

Базовая или фиксированная часть представляет собой гарантированную выплату пенсии от государства по достижению пенсионного возраста. Ее размер устанавливает правительство в зависимости от экономической ситуации в стране, региона проживания гражданина и состояния его здоровья (надбавки по инвалидности). Так с 01.01.2019 год минимальный размер фиксированной пенсии составил 5334,19 руб. Работники Крайнего Севера и пенсионеры старше 80 лет получают больше.

Страховая часть пенсии представляет собой взносы в ПФ, которые оплачивает работодатель за своего сотрудника. Размер оплачиваемых взносов напрямую влияет на формирование страховой части пенсии, которую выплачивают вместе с базовой по достижению пенсионного возраста. Кстати, узнать, когда надо а когда не надо увключать учёбу в стаж можно тут.

Накопительная часть пенсии представляет собой доплату к базовой и страховой части пенсии. До 2002 года она формировалась за счет поступлений взносов от работодателей. Их размер составлял 6% от всех взносов.

С 2014 года все изменилось. Правительство приняло решение заморозить накопительную часть пенсии, а все поступления переводить на формирование страховой части пенсионного обеспечения. Заморозку изначально решили сделать до 2021 года. Но ввиду принятия пенсионной реформы ее должны продлить до 2022 года.

Как формируется накопительная часть пенсии

Как уже говорилось выше, накопительная часть формировалась на основании взносов, которые работодатель оплачивал в ПФ РФ. Эти перечисления аккумулировались на личном счете гражданина. Из-за заморозки выплат накопительной части пенсионного обеспечения, все поступления стали перечислять на страховую часть. То есть, работодатель оплачивал и оплачивает взносы в Пенсионный Фонд одной платежкой. Ранее мы уже выкладывали пошаговую инструкцию расчёта пенсии.

Накопления по такой системе пенсионного обеспечения граждане смогли сделать с 2002 г. по 2004 г. К этой категории относят женщин 1957-1966 годов рождения и мужчин 1953-1966 годов рождения.

Согласно внесенным изменениям в формировании накопительной части пенсии также могут участвовать:

Согласно опросам, многие граждане переживают о том, смогут ли они когда-нибудь получить накопительную часть пенсии, поскольку был установлен мораторий на ее выдачу и перечисление. На этот вопрос однозначного ответа нет. Правительство сейчас реформирует пенсионную систему, чтобы граждане РФ получали как можно больше пенсионных выплат.

Кто обладает накопительной частью пенсии

Во-первых, это мужчины 1953-1966 годов рождения и женщины 1957-1966 годов рождения. За них эти взносы оплачивал работодатель на основании законодательства.

Во-вторых, формировать часть накопительной пенсии может любой гражданин по своему желанию. Необходимо оплачивать взносы на накопительную часть пенсии в любую организацию негосударственного пенсионного обеспечения. Есть много компаний, с которыми можно заключить договор.

В-третьих, право на накопительную часть пенсии имеют граждане 1967 года рождения и младше, которые обратились к своему работодателю с просьбой перечислять долю страховых взносов на формирование пенсионных накоплений.

Далее, на формирование накопительной части пенсии имеют право граждане 1966 года рождения и старше, которые участвую в программе государственного софинансирования. Например, перечислили материнский капитал на формирование накопительной части пенсии.

Где можно формировать накопительную часть пенсии

Изначально контроль над накопительной частью пенсионного обеспечения взяло на себя государство. Но из-за моратория эти функции стали выполнять различные негосударственные пенсионные фонды. Несмотря на это, гражданам не запрещено накапливать пенсионные сбережения в ПФ РФ.

Итак, сформировать накопительную часть пенсии можно в следующих организациях:

Отказаться от перечислений можно в любой момент. Если гражданин выбрал НПФ для накопления пенсии, он должен внимательно ознакомиться с условия договора. Во многих случаях получение накопительной части пенсии после прекращения перечислений возможно только по достижению пенсионного возраста.

Как можно получить накопительную часть пенсии

Если гражданин накапливал пенсию в УК или НПФ, он может получить ее несколькими способами:

Каждый выбирает для себя наиболее подходящий вариант. Есть определенные нюансы. Во-первых, получить единовременно накопительную часть гражданин может в том случае, если ее размер не превышает 5% от суммы страховой части пенсии. Во-вторых, если гражданин выбрал получение накопительной пенсии на протяжении определенного времени, после его смерти распоряжаться ей могут его наследники. В-третьих, если гражданин выбрал получении пенсии пожизненно, его наследники уже не смогут распоряжаться пенсией после его смерти. То есть, в этой программе нет права наследования.

Заключение

Чтобы обеспечить достойную старость, гражданин должен самостоятельно заботиться о формировании накопительной части пенсии. На данный момент ПФ РФ оплачивает пенсионерам пенсию, которая состоит из фиксированной и страховой частей. Порой эти суммы малы, чтобы нормально жить. Поэтому многие граждане открывают накопительные пенсионные счета в НПФ и УК. Они вносят на них суммы, которые со временем приумножаются. Этим они обеспечивают себе неплохой доход на пенсии.

Что значит заморозка накоплений и куда уходят взносы работодателей?

«Почему на мой накопительный счет не поступают отчисления от работодателя?» — такие вопросы достаточно часто поступают нам в личные сообщения. Разложим все по полочкам в нашей справочной рубрике.

Пенсионные накопления являются частью средств обязательного пенсионного страхования (ОПС). Это государственная программа, действующая с момента введения пенсионной реформы в 2002 году.

С 2002 года работодатели делали за каждого сотрудника страховые взносы, состоящие из двух частей. Первая часть — с 2010 года составлявшая 16% от фонда оплаты труда — направлялась в бюджет Пенсионного фонда России (ПФР) для выплаты текущих пенсий. За счет второй, которая составляла 6% от фонда оплаты труда, формировались индивидуальные пенсионные накопления граждан России. Они хранятся на счете в государственном или негосударственном пенсионном фонде. Отметим, что это не средства из заработной платы работника, а именно страховые взносы работодателей. Кстати, по закону они принадлежат государству, если хранятся на счете в ПФР, или непосредственно НПФ, если человек перевел их в негосударственный пенсионный фонд. Обязательное пенсионное страхование распространяется на граждан 1967 года рождения и моложе.

Но сейчас отчисления на накопительные счета уже не производятся. В 2013 году правительство приняло решение ввести мораторий на перечисление страховых взносов в накопительную часть пенсии. Часто это и называют «заморозкой» накоплений. Эксперты называют несколько причин введения моратория, основной — это серьезный дефицит бюджета Пенсионного фонда России. По ряду причин ПФР было бы существенно сложнее без этого шага выплачивать индексируемые страховые пенсии. Продолжительность жизни во всем мире, и в России в том числе, растет, пенсионеров становится больше за счет постаревшего поколения бэбибумеров, а работающих граждан — меньше, из-за низкой рождаемости. Люди меньше рожают детей, дольше живут, и обеспечить выплату пенсий только из отчислений взносов за работающих граждан все сложнее. Вот и пришлось пойти на непростой шаг — направить все страховые взносы в пенсии.

В результате, с 2014 года обязательные взносы работодателя не пополняют накопительную пенсию, а идут в «общий котел» ПФР (в размере 22% от фонда оплаты труда) на выплату страховых пенсий сегодняшним пенсионерам. Тем не менее, взносы работодателя в ПФР не пропадают зря, они зачисляются на индивидуальный пенсионный счет гражданина в виде баллов. Подробно о том, как это происходит, можно почитать в нашей статье о пенсионных баллах.

Что такое накопительная часть пенсии простыми словами

Накопительная часть пенсии — незнакомый термин для некоторых граждан страны. В общих чертах — это денежные средства, которые переводятся работодателем на лицевой счет сотрудника. Несмотря на проведенную реформу, принцип формирования накопительной части пенсионного обеспечения остался прежний.

Что такое накопительная часть пенсии?

Сегодня пенсия российских граждан складывается из нескольких частей:

Формирование накопительной части пенсии обладает простыми условиями. Раньше взносы совершали работодатели. Поступающие денежные средства аккумулировались на лицевом счете российского гражданина и выплачивались после достижения установленного законом возврата. В 2014 году была проведена заморозка накопительной части, поэтому поступления начали приниматься на страховую часть пенсии. Ожидается, что заморозка продлится до 2022-2022 года.

С 2004 года принципы формирования накопительной части изменились. Российские граждане смогли использовать материнский капитал для увеличения пенсионного обеспечения. Понадобится посетить территориальное представительство пенсионного фонда для подключения такой возможности. Сотрудники помогут написать соответствующее заявление. Получаемые средства будут переведены в статью расхода и начнут поступать на НЧ.

Кроме того, российские граждане способны вносить самостоятельные взносы. Потребуется посетить региональное отделение пенсионного фонда, затем подать заявление на уплату дополнительных взносов. При возникновении сложностей оператор поможет гражданину выполнить необходимые действия. Попросите соответствующий бланк и заполните предложенные строки. Понадобится представить удостоверение личности.

Совершение взносов проходит несколькими способами. Можно самостоятельно перечислять денежные средства через банковское учреждение или через работодателя. Главное — соблюдать периодичность уплаты, регламентированную договором. Чтобы получить подробную информацию касательно перечисления взносов, наберите горячую линию ПФР либо воспользуйтесь официальным сайтом фонда.

При необходимости гражданин способен отказаться от накопительной части своей пенсии. Такая процедура выполняется несколькими шагами. Прежде всего — посетите негосударственный или государственный фонд. Подайте соответствующее заявление и ожидайте результата. Если возникают сложности или вопросы — проконсультируйтесь с сотрудниками организации.

Получая накопительную часть пенсии, многие граждане желают проверить состояние своих начислений. Такая процедура проводится несколькими способами. Например — через официальный сайт ПФР: потребуется посетить личный кабинет через систему ЕСИА и посмотреть данные. Также можно воспользоваться онлайн-банкингом или самостоятельно прийти в территориальный филиал пенсионного фонда.

Как вернуть накопительную часть пенсии?

Чтобы единовременно получить НЧ необходимо достигнуть пенсионного возраста, понадобится посетить ПФР и составить заявление. Потребуется предоставить сотрудникам определенный перечень документов: банковские реквизиты, паспортные данные и пенсионное свидетельство. Полный перечень документов назовут сотрудники фонда. Заявление рассматривается до 1 месяца. Выплаты осуществляются в течение 2 месяцев после одобрения.

Также вернуть НЧ способны родственники умершего пенсионера. Выплата осуществляется единоразово. Однако действуют определенные ограничения — возможность распространяется исключительно на пенсии по старости человека. Если социальное обеспечение начислялось по инвалидности, денежные средства отойдут в резерв ПФР. Тогда родственники не смогут претендовать на выплату.

Заключение

Таким образом, накопительной частью пенсии являются средства, перечисляемые работодателем или самим гражданином на собственный пенсионный счет. Существует дополнительный сценарий формирования накоплений, подразумевающий использование материнского капитала. Для изменения источника поступлений необходимо посетить пенсионный фонд и подать заявление.

Каждый гражданин способен отслеживать состояние своей НЧ. Например, можно посетить личный кабинет ПФР, воспользоваться онлайн-банкингом либо самостоятельно посетить отделение фонда. При необходимости всю накопительную часть можно обналичить единоразово. Потребуется лишь подать заявление и дожидаться положительного результата от ПФР.

Возможен отказ от НЧ по собственному желанию гражданина. Такая процедура осуществляется аналогичным образом — отправкой заявления сотрудникам пенсионного фонда.

Накопительная пенсия

Накопительная пенсия – ежемесячная выплата нетрудоспособным лицам, которые не могут осуществлять трудовую деятельность по возрасту, рассчитываемая исходя из пенсионных накоплений.

Кто имеет право на накопительную часть пенсии

Если человек отчислял взносы на накопительную часть пенсии, то он имеет право на такой вид выплаты после наступления пенсионного возраста 60 лет для мужчин и 55 лет для женщин. Взносы может перечислять работодатель или сам человек.

Получателями данной выплаты также являются лица, направившие материнский капитал на формирование накопительной пенсии.

Порядок формирования накопительной части пенсии

Накопительная часть пенсии формируется:

у людей, рожденных в 1967 году и позднее, если они подавали заявление на формирование накопительной части пенсии до конца 2015 года;

у людей, рожденных до 1966 года включительно, если они уплачивали добровольные взносы на формирование накопительной части пенсии.

Накопительная часть пенсии может храниться в ПФР или НПФ. По заявлению человек может перевести все свои накопления в другую управляющую компанию или НПФ.

Виды выплат

Накопительная часть пенсии может быть выплачена четырьмя способами:

ежемесячная накопительная пенсия;

срочная пенсионная выплата;

выплата правопреемникам умершего.

Единовременная выплата

Единовременная выплата может быть получена пенсионером при достижения возраста 60 лет для мужчин и 55 лет для женщин при одном из следующих условий:

отсутствие права на страховую пенсию;

страховая пенсия по старости назначена, но размер ежемесячной выплаты из накопительной пенсии равен 5% и менее от величины страховой пенсионной выплаты.

Ежемесячная накопительная пенсия

Ежемесячная выплата накопительной части пенсии производится при одновременном соблюдении трёх условий:

наступление пенсионного возраста в 60 лет для мужчин и 55 лет для женщин;

назначение страховой пенсии по старости;

размер ежемесячной выплаты накопительной части пенсии более 5% от размера назначенной страховой пенсии и фиксированной выплаты к ней.

Ежемесячная накопительная пенсия назначается пожизненно.

Срочная пенсионная выплата

Срочная пенсионная выплата назначается, если человек формировал накопления за счет:

дополнительных взносов на накопительную часть пенсии;

средств из материнского капитала;

взносов на софинансирование накопительной части пенсии;

Для оформления срочной пенсионной выплаты человек должен соответствовать тем же критериям, что и для оформления ежемесячной накопительной пенсии.

Срок данного вида выплат накопительной пенсии определяется в заявлении человека, но не может быть менее 10 лет.

Выплата правопреемникам умершего

Если человек умер до получения накопительной пенсии, то все его накопления переходят правопреемникам. Исключение – средства материнского капитала, направленные на формирование накопительной части пенсии.

Все пенсионные накопления разделяются согласно:

ранее полученному заявлению о распределении пенсионных накоплений между наследниками;

в равных частях между всеми правопреемниками первой линии.

Если накопительная часть пенсии была оформлена пенсионером при жизни в виде единовременной или ежемесячной выплаты, то остаток неполученных накоплений не передается наследникам. А если человек выбрал вид получения – срочная пенсионная выплата, то неполученный остаток после смерти подлежит распределению между всеми правопреемниками.

Размер накопительной пенсии

Размер выплачиваемой накопительной пенсии напрямую зависит от величины пенсионных накоплений и выбранного вида выплаты.

Единовременная выплата

Размер единовременный выплаты равен величине пенсионных накоплений человека.

Ежемесячная накопительная пенсия

Для расчета размера ежемесячной выплаты накопительной части пенсии сумма накоплений делиться на 22 года, то есть на 264 месяца. Полученная сумма будет выплачиваться пенсионеру пожизненно, даже после полного обнуления пенсионных накоплений.

Срочная пенсионная выплата

При определении величины ежемесячной срочной пенсионной выплаты учитывается размер пенсионных накоплений на счете человека и выбранный период. Период выплаты указывается в заявлении и не может быть менее 10 лет.

Размер ежемесячной срочной выплаты рассчитывается путем деления величины пенсионных накоплений на выбранный срок (количество месяцев).

Выплата правопреемникам умершего

Размер выплаты правопреемникам рассчитывается путем деления пенсионных накоплений на количество наследников и их части. Если при жизни пенсионер не писал заявления о распределении выплат между правопреемниками, то все накопления делятся между наследниками в равных частях.

Остались еще вопросы по бухучету и налогам? Задайте их на форуме «Зарплата и кадры».

Простыми словами о накопительной части пенсии: что это такое, кому и как она выплачивается?

В 2015 году страховая и накопительная части пенсии были переоформлены в самостоятельные виды.

Накопительная часть пенсии (далее — НЧ) скапливается на личном счете гражданина и может быть выплачена ему или его наследнику.

Кому полагается выплата НЧ, как можно снять эти деньги, как они выплачиваются преемникам после смерти владельца накоплений — расскажем в статье.

Пенсионные накопления — что это такое?

Что такое НЧ и кому она выплачивается? Накопительная пенсия – выплата пенсионных сбережений, которые возникли за счет взносов работодателя, личных взносов, а также прибыли от инвестирования. Накопления личные и выплачиваются тому гражданину, который их создавал. Этим она отличается от страховой, которая выплачивается нынешним пенсионерам и не имеет адресный характер. Сбережения можно создавать в государственном и негосударственном пенсионных фондах. Выплаты регулируются федеральным законом № 424-ФЗ. Подробнее о том, как правильно оформить накопительную часть пенсии, можно узнать тут.

Кто имеет право на их получение при выходе на заслуженный отдых?

Пенсионные сбережения накапливаются у следующих категорий граждан:

А вот о том, как можно получить свою часть накоплений до выхода на заслуженный отдых, можно узнать в этой статье.

Кому будут выплачивать НЧ?

Законом назначены 3 вида выплат, на каждую из которых имеют право свои категории граждан. Рассмотрим их более подробно.

Пожизненная

Кому могут перевести бессрочную выплату:

Сумма перечисляется каждый месяц.

Срочная

Период для срочной выплаты гражданин выбирает по своему желанию. Но он не может быть менее 10 лет. Вот кому ее вернут:

Сумма перечисляется каждый месяц в течение срока, выбранного гражданином.

Каким лицам положена разовая сумма?

Сумма перечисляется полностью через месяц после подачи заявления, если решение было положительным. Кому ее кому возвращают? Это:

Пример. Накопления Михайлова Д.Д. составляют 120 000 рублей. Пенсия по старости была назначена 9780 рублей.

120 000/ 246 = 487,8 (ежемесячные выплаты) 246 – период выплаты, принятый в 2018 году.

9780 * 0,05 = 489 (5% от трудовой пенсии).

Обращаться следует в организацию, в которой хранятся денежные средства. Если гражданин не знает, где лежат пенсионные накопления, он может получить данные в пенсионном фонде или в МФЦ. Более детально о том, как и кому можно снять накопительную пенсию, читайте в нашей статье.

Как назначить правопреемника?

Кто может быть правопреемником:

К наследникам первой очереди причисляют:

Если родственников первой очереди нет или они умерли, право переходит к родственникам второй очереди. К родственникам второй очереди причисляют:

Средства делятся в равных пропорциях между родственниками одной очереди.

Если для пенсионных накоплений использовался материнский капитал, его может получить только отец. Если отца нет, право на денежные средства имеют несовершеннолетние дети или дети до 23 лет, являющиеся студентами. Если таковых нет, материнский капитал передается в пенсионный фонд, а оставшаяся сумма наследуется на общих основаниях.

Как можно получить деньги?

Правопреемник должен подать заявление на получение денежных средств в организацию, где лежат накопления.

При обращении необходимо предоставить:

ПФР или НПФ присылает свое решение заявителю. Если оно положительное, денежные средства выплачиваются:

Заявитель может выбрать для себя удобный способ.

В каком размере выдают?

Пожизненную

Размер определяется по формуле:

В 2018 году он был повышен до 246 месяцев.

Пример:

Сумма накоплений Роговой И.И. равна 290 280 рублей. 290 280/ 246 = 1180 (сумма, которую будет ежемесячно получать Рогова И.И.).

Срочную

В этом случае используется формула:

Пример:

Сумма накоплений Голиковой О.Н. составляет 320 760 рублей. Срок, который она выбрала, – 11 лет (132 месяца). 320 760/ 132 = 2430 Голикова О.Н. будет получать 2430 рублей ежемесячно в течение 11 лет.

Как начисляется корректировка суммы?

Размер накопительной пенсии корректируется ежегодно:

Расчет происходит по формуле:

Корректировка происходит 1 августа.

Пример:

Дубин И.Г. получал накопительную пенсию 40 месяцев. На 31 июля 2017 года она составляла 1290 рублей. За счет инвестирования его взносы возросли на 20 000 рублей.

240 – 40 = 200 240 – период выплат, принятый в 2017 году.

20 000/ 200 = 100 1290+100 = 1390 (такую сумму будет получать Дубин И.Г. ежемесячно до следующей корректировки).

Итак, накопительная пенсия выплачивается тому гражданину, который участвовал в формировании накоплений. Существуют бессрочная, срочная и единовременная выплаты. Пенсионные сбережения могут наследоваться. Для получения денежных средств необходимо обратиться в ту организацию, где они хранятся.

Полезное видео

Информативное видео про накопительную часть пенсии:

Накопительная часть пенсии — что это простыми словами, кому положена и как получить в 2021 году, что лучше: накопительная или страховая пенсия?

Накопительная пенсия — что это такое, кому выплачивается, как получить, виды и размер выплаты

С 2015 года накопительная часть трудовой пенсии является самостоятельным видом выплаты — накопительной пенсией. А до 31 декабря 2015 года гражданам 1967 года рождения и моложе разрешалось выбрать: формировать накопительную пенсию или отказаться от отчисления взносов на нее. Если гражданин решил продолжить накопление средств, он может перечислять взносы в ПФР, выбрав при этом Управляющую компанию (УК), или перевести свои пенсионные накопления в Негосударственный пенсионный фонд (НПФ).

Получить выплаты накопительной пенсии можно только при достижении 60 лет мужчинами и 55 лет женщинами (без учета повышения пенсионного возраста, осуществляемого с 2019 года), либо возраста, позволяющего досрочно оформить страховую пенсию по старости.

Пенсионный возраст для пенсии по старости постепенно повышается с 2019 года, но нормативы по возрасту назначения накопительной пенсии были «заморожены». Получается, что гражданин может получить выплату пенсионных накоплений еще до выхода на пенсию по старости.

Накопительная пенсия — что это?

Накопительная пенсия формируется у граждан, родившихся в 1967 году и позже, которые начали работать до 1 января 2014 года и до 31 декабря 2015 года приняли решение направлять часть страховых взносов на накопительную пенсию.

Граждане старше 1967 года тоже могут формировать пенсионные накопления, но только за счет добровольных взносов.