Что такое сложный процент

Что такое сложный процент

Что такое сложный процент в инвестициях?

Сложный процент — это важный инструмент, который при грамотном подходе будет работать на инвестора, увеличивая его благосостояние и финансовый результат.

Для наглядности предлагаем рассмотреть следующую ситуацию:

У нас есть два частных инвестора, Михаил и Светлана. Светлана инвестирует в акции и облигации, представленные на Московской бирже, и получает стабильный доход. Каждый раз, когда Светлана получает выплату она сразу же снимает полученный доход с брокерского счета.

Михаил также инвестирует в акции и облигации, представленные на Московской бирже, и также получает стабильный доход. Михаилу тоже регулярно приходят купонные выплаты по облигациям, а также дивиденды по акциям. Но каждый раз, когда Михаил получает выплату он не спешит сразу снять всю сумму денежных средств, а снова инвестирует их.

Будет ли в таком случае разница в финансовом результате Светланы и Михаила?

Давайте ответим на этот вопрос на примере работы сложного процента. см. ниже

Как работает сложный процент?

Вернемся к нашим частным инвесторам Светлане и Михаилу, а в качестве чистоты эксперимента возьмем ситуацию, когда оба инвестора вложили по 500 тыс. руб. в облигации с купонной доходностью 10% годовых. Выплата осуществляется один раз в год.

Таким образом, Светлана будет получать по 50 тыс. руб. в год и к дате погашения облигации, доход Светланы составит 250 тыс. руб. или 50%. Михаил же к концу срока заработает 305 тыс. 255 руб. или 61% от первоначальных вложений. За рассматриваемый период Михаилу удалось превзойти результат Светланы на 55 тыс. 255 руб. или 11%

Такого результата Михаилу удалось достичь благодаря работе сложных процентов. Этот пример наглядно показывает, что доход, который мы реинвестируем, каждый раз суммируется с суммой наших вложений и уже с этой суммы начисляются новые проценты.

То есть доход увеличивается не только от первоначальной суммы инвестирования, но и от реинвестированной части дохода!

Как использовать сложный процент?

1. Старайся реинвестировать весь полученный доход. Эффект сложного процента позволит значительно увеличить ваши долгосрочные инвестиций. Получил купоны по облигациям? Дивиденды по акциям? Или доход от продажи ценных бумаг? Реинвестируй их! Сложный процент сделает свое дело!

2. Время и сложный процент — лучшие друзья инвестора. Чем дольше ваш горизонт инвестирования, тем больше эффект от сложного процента. Поэтому чем раньше начнёте инвестировать, тем большую сумму можно будет накопить.

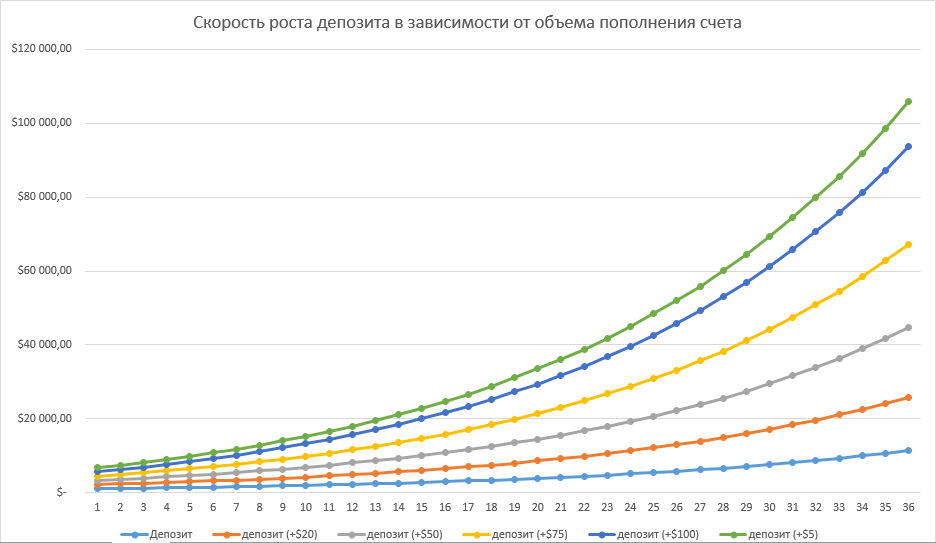

3. Регулярность выплат имеет значение. Чем чаще вам приходят дивиденды, купоны тем лучше, так как появляется возможность реинвестировать их. Это также работает с пополнением счёта. Чем чаще вы пополняете счет, тем сильнее будет эффект сложного процента. Намного эффективнее пополнять счёт каждый месяц по чуть-чуть, чем один раз в год.

MoneyPapa

эксперт по семейным финансам

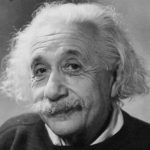

Что такое сложный процент и почему его называют 8-м чудом света?!

Сложный процент – это восьмое чудо света. Тот, кто понимает это — зарабатывает его, тот, кто не понимает — платит его. Альберт Эйнштейн

Давайте я расскажу, что это такое, и покажу на примерах, почему это такая крутая штука.

Сложный П роцент – это когда начисленные за период (например, месяц или год) проценты прибавляются к основной сумме (вклада, депозита, инвестиции и пр.), и проценты за следующий, аналогичный период, начисляются уже на итог основной суммы и процентов за прошлый период.

Пример 1:

Покажу на еще одном примере.

Знаете ли вы, что если бы вы ежемесячно откладывали столько денег, сколько составляет ваш ежемесячный платеж по ипотеке (возьмем для примера ипотеку размером в 3 млн. рублей на 20 лет под 10%), а именно 28 951 руб., на инструмент с доходностью 10%, вы бы накопили за эти 20 лет 22,2 млн рублей! Из них только 6,9 млн. руб. были бы ваши деньги, остальные 15 млн. руб. заработал бы для вас «сложный» процент. Сложно поверить, но факт!

Загрузите бесплатно Матрицу Сбережений + видео-инструкцию и посчитайте сами, как долго и сколько вы должны откладывать денег, чтобы накопить на ту или иную покупку (машина, первоначальный взнос на квартиру, смартфон, отпуск и пр.).

Кстати, утроится он через 11,5 лет, а увеличится в 4 раза, уже через 14,5 лет. Видите, мощь сложного процента растет как снежный ком (экспоненциально)! Т.е. со временем, он генерит все больше и больше денег за единицу времени.

И последний самый крутой пример от J.P.Morgan!

Серая линия – это Сюзан, которая откладывала по 5 тыс. в год на депозит под 7% в течение 10 лет и потом остановилась.

Зеленая линия – это Билл, который начал откладывать по 5 тыс. в год, через 10 лет после Сюзан, то есть когда она закончила, и продолжал откладывать по 5 тыс. в год следующие 30 лет.

И синяя линия – это Крис, который начал откладывать 5 тыс. в год вместе с Сюзан и откладывал 40 лет, до 65-летия.

Очевидно, что Крис уволился богатеньким Буратино, накопив с помощью сложного процента 1,1 млн. (в данном примере долларов!)

Но, что абсолютно невероятно, – Сюзан накопила больше денег (602 тыс.), чем Билл (540 тыс.)). При этом она откладывала всего 10 лет, и после не трогала свой вклад 30 лет, а Билл упорно откладывал целых 30 лет! ))) Понимаете?! Сложный процент не просто так называют чудом! )))

Важно!

Сложный процент работает вне зависимости от суммы, то есть скорость его роста не зависит от суммы вашего вклада. Сумма вклада влияет лишь на размер, а не на скорость роста. Иначе говоря, и 1000 долларов и миллион долларов будут расти с одинаковой скоростью, однако результат в случае с миллионом будет отличаться в 1000 раз, так как сумма вклада отличалась в 1000 раз (от 1 тыс. долл.).

Начинать использовать сложный процент нужно раньше!

Дисциплина

Также, как видно из примеров выше, сложный процент работает, если вы целенаправленно и дисциплинированно на протяжении многих лет занимаетесь своими сбережениями. Если постоянно залезать в свои сбережения, то ничего, конечно, работать не будет.

Где найти этот сложный процент?

Для начала можно начать с банковских вкладов с ежемесячной капитализацией. Далее, по мере роста вашей дисциплины и итоговой суммы, можно смотреть другие инструменты (предлагаемые банками, брокерами и финансовыми институтами).

Важно иметь в виду

Поскольку мы живем с вами в особенных странах 🙂 нужно иметь в виду следующее:

Еще момент…

Я рекомендую начинать откладывать (инвестировать) деньги только после того, как у вас сформирован Пожарный Запас, хотя бы в половину ежемесячного дохода вашей семьи, и когда вы расплатились со всеми долгами, кроме ипотеки. Иначе получится, что будете черпать кружкой из лодки, в которую воду заливает ведрами!

Заключение

Сложный процент обладает невероятной силой. Но, как видно, он также требует большой силы воли и дисциплины от человека. Когда эти две силы – математическая и человеческая – сходятся – происходит чудо! ))

Будет полезным!

👍 Если Вы узнали для себя что-то полезное, то, пожалуйста, поддержите проект MoneyPapa и сделайте следующее:

1️⃣ подпишитесь на мои новости здесь

2️⃣ подпишитесь на меня на ютубе, в инстаграм и в телеграм

3️⃣ поставьте лайк и напишите комментарий под любым постом

🙏 Поддержать проект MoneyPapa финансово Вы можете здесь

Так я буду знать, что я и моя команда делаем что-то важное и нужное для людей! Заранее большое спасибо!

👋 А я желаю Вам благополучия в финансах, в семье и по жизни!

Тимур Мазаев, он же MoneyPapa

Что такое сложный процент. Объясняем простыми словами

Сложный процент — процент, начисленный как на первоначальную основную сумму вложений, так и на реинвестированные проценты предыдущих периодов.

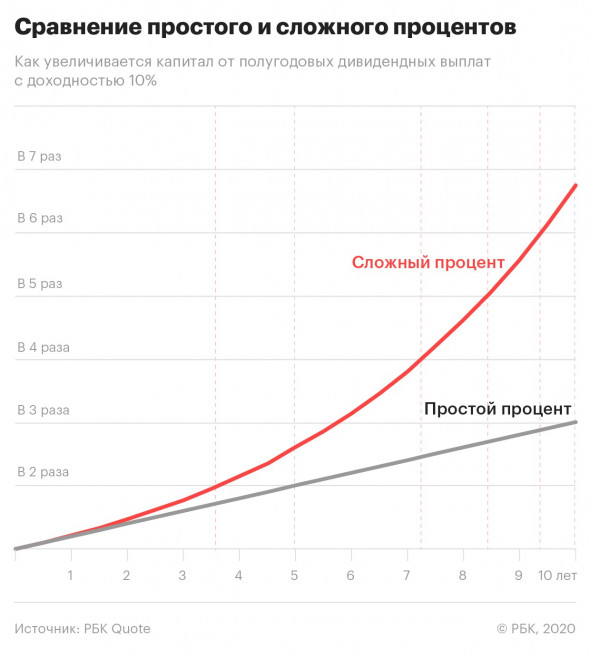

В отличие от простого процента, который начисляется каждый раз на одну и ту же (первоначальную) сумму, при использовании сложного процента происходит регулярный перерасчёт: к стартовой сумме прибавляется доход за определённый срок и далее вознаграждение начисляется уже на увеличенный размер вложений.

Проще говоря, доход генерирует новый доход и растёт как снежный ком. По-другому это называется «проценты на проценты» или капитализация. Она может быть ежедневная, ежемесячная, ежеквартальная, ежегодная — в зависимости от условий договора.

Например, мы положили на банковский депозит 1 млн рублей под 8% годовых. Через год у нас будет 1 080 000 рублей. Если мы заберём полученные 80 000 рублей и оставим на депозите изначальный 1 млн под тот же процент, то через год снова получим 80 000 рублей (то есть всего наш капитал будет 1 160 000 млн). И каждый последующий год — тоже. Например, через 10 лет мы так накопим 1,8 млн рублей.

Так работает простой процент. Если же мы не забираем 80 000 рублей, а тоже кладём их на вклад под тот же процент, то тогда по итогам второго года мы получим уже не 1 160 000 рублей, а 1 166 400. А если мы будем реинвестировать процентный доход все десять лет, то получим 2 158 925 рублей (против 1,8 млн с простым процентом).

Чем больше времени проходит, тем заметнее эффект от сложного процента.

Сложный процент – что это такое, как он рассчитывается и зачем сложные проценты вообще нужны

Процент на процент.

Давайте разбираться, что такое сложный процент и как он начисляется, например, на банковских вкладах.

Для инвестора сложный процент – это основной инструмент, который помогает максимально быстро приумножать доходы. Поэтому в сегодняшней статье я расскажу еще о том, что сделать, чтобы сложный процент вам стабильно начислялся и ваши капиталы постоянно росли.

Что такое сложный процент

Это «процент на процент». То есть когда на какую-то сумму начисляется процент, второй процент считается уже не от первой суммы, а от увеличенной. Проще всего это разобрать на примере.

Вы положили в банк миллион. Условия вклада: ежегодно начисляется 10 % на депозит, процент сложный.

Через год вы получите 10 % на свой миллион. То есть сто тысяч.

А еще через год 10 % уже будут считаться от увеличенной суммы, то есть от миллиона и ста тысяч. И получите вы 110 тысяч рублей, а не 100.

Если бы процент у вас был простым, то вы в первый год получили бы сто тысяч и во второй сто тысяч. Через два года ваш доход был бы на десять тысяч рублей меньше.

Как получать сложный процент

Для этого вы при инвестировании денег должны сделать две вещи.

Уточнить условия инвестиций

Надо выяснить, как рассчитываются проценты – по простой или по сложной схеме. Например, в банке проценты чаще всего сложные, на картах с процентом на остаток – тоже.

Если в условиях будет указано, что процент простой – сложным вы его никак не сделаете. Увы.

Реинвестировать доход

Чтобы сложный процент делал вас богаче и богаче, вы должны реинвестировать свои деньги, то есть повторно их вкладывать. Или просто не выводить.

На банковском вкладе происходят как бы автоматические реинвестиции. Вот вы получили за первый год сто тысяч на свой миллион, не вывели их – на следующий год получите уже не сто, а сто десять тысяч. Сложный процент тут работает без вашего участия.

А вот если вы вкладываетесь, например, в акции, то сложный процент можно получить только через самостоятельное реинвестирование. Например, вы вложили миллион, акционерное общество выплатило вам 50 000 рублей дивидендами. Теперь вам надо эти 50 000 самостоятельно вложить в новые акции. Иначе сложный процент не заработает.

Плюсы и минусы сложного процента

Его главный плюс в том, что деньги начинают приумножаться быстрее. Вы как бы наращиваете скорость своего обогащения, постоянно подпитываете инвестиционный портфель.

Минусов два. Первый – вы не получаете деньги на руки, не тратите их на себя. И не можете себя побаловать никакими плюшками.

Например, ваши друзья берут кредиты в банке и живут в квартирах с евроремонтом, покупают себе дорогие автомобили. А вы хотите достичь финансовой свободы, постоянно инвестируете и живете в маленькой старой квартире, пользуетесь подержанным авто. Не все люди могут психологически вот это вынести.

Второй минус. Если вы делаете рискованные инвестиции и не защищаете их, вы можете потерять свои деньги. Или на несколько лет уйти в минус. Например, из-за кризиса.

То есть до инвестиций жили бедно и после инвестиций жизнь лучше не стала.

Это очень серьезное испытание, далеко не все могут его выдержать.

Как защитить инвестиции со сложным процентом

Так же, как и обычные инвестиции. В первую очередь – грамотной диверсификацией. Прочитайте мою статью на эту тему, я там объясняю, как диверсифицировать инвестиционные капиталы правильно. Общие принципы такие: вкладывать в разные финансовые инструменты (акции, облигации, ETF), в компании разных экономических отраслей, в компании разных государств.

Вы даже можете использовать сложный процент одних инвестиций для других капиталовложений. Например, получили высокие проценты в акциях – купили облигации.

Скоро у меня выйдет статья про ребалансировку. Мы там более подробно поговорим, куда перенаправлять доходы от инвестиций, вам всё станет ясно.

Кроме диверсификации и ребалансировки вариантов защиты от риска нет.

Как связаны сложный процент и капитализация

В банковской сфере это абсолютно одно и то же. То есть «капитализация», «сложный процент» и «процент на процент» – это названия одного и того же вида расчетов.

Но вообще в экономике капитализация – более широкое понятие. Под ним не всегда подразумевается начисление процентов по какой-либо схеме. Это может быть нечто вообще другое, например, оценка стоимости активов компании.

Я постараюсь в ближайшее время написать статью про капитализацию, там мы с вами подробно ее разберем.

Что еще почитать и посмотреть

Если вы читаете эту статью, потому что интересуетесь инвестициями, я вам очень рекомендую вот эти материалы:

Статьи я стараюсь писать простым и человекопонятным языком. Чтобы люди без экономического образования легко могли их понимать.

Еще я вам рекомендую два курса. Первый – «Финансовая грамотность» от онлайн-университета Скиллбокс. Этот курс в целом про деньги – про банковские вклады, кредиты, ведение бюджета.

Там поднимается очень много жизненных вопросов, которые, как мне кажется, помогут вам избежать серьезных проблем. Например, преподаватели объясняют, что делать, если нечем платить ипотеку, на что смотреть при выборе банковского вклада и пр.

Второй – «Личные финансы и инвестиции» от Нетологии. Здесь уже тема более заточена под инвестиции. Вы узнаете обо всех финансовых инструментах, в которые можно вкладывать деньги, о том, как определять риск в инвестициях и контролировать его, как правильно делать диверсификацию капиталовложений.

Я смотрел оба этих курса. Они проводятся так: вы смотрите видеоролики, а потом проходите тесты. Преподаватели всегда на связи и готовы ответить на любые вопросы.

Еще один хороший плюс – с преподавателями можно не терять связь даже после окончания курсов. Если в случае с финансовой грамотностью это будет не так актуально, то вот в курсе по инвестициям обратная связь будет очень кстати, когда начнете реально вкладывать деньги.

Из бесплатных материалов могу порекомендовать вам записи вебинаров от банка АкБарс. Вот одна такая запись, можно ее смотреть прямо отсюда.

И последнее – три книжки по инвестированию от проекта Город Инвесторов. Я даю материалы именно этого ресурса, потому что я сам их читаю, и потому что там проходил платные курсы Василий Блинов, который создал этот сайт. Так что ресурс надежный, мы лично это знаем.

Заключение

Уважаемые читатели, это была статья про сложный процент. Сумел ли я объяснить вам тему, понимаете ли вы теперь все преимущества сложных процентов перед обычными?

Дайте, пожалуйста, обратную связь по статье. Понравился ли вам материал, показался ли он вам сложным, были ли мои ссылки и рекомендации полезны?

Буду ждать ваших откликов, как позитивных, так и негативных.

Сложный процент — восьмое чудо света

Сложный процент иногда кажется волшебством. На самом деле это мощный инструмент выращивания капитала, а секрет — в раскрытии силы на долгих сроках. Весь процесс похож на снежный ком, который в начале процесса приходится долго катать, раздражаясь медленным процессом и малозаметным результатом. Однако со временем каждая прокрутка дает видимый результат: на большую поверхность базы снежного кома прилипает новый слой снега; на выращенную базу капитала — копейки, рубли, тысячи и миллионы. На примере конкретных кейсов, таблиц и графиков Виктория Староватова, основатель Capital Acceleration Systems, идеолог антихрупких финансовых систем, рассказывает о применении сложного процесса в обычной жизни.

Что такое сложный процент

Предположим, что вы вложили 1 000 рублей под 10% годовых. Через год эта сумма приросла на 100 рублей и составила 1 100 рублей. Вы не стали забирать процентный доход, оставив всю сумму под те же 10%. Прирост за второй год составит уже 110 рублей, а вся сумма — 1 210 рублей. Процент на процент и есть сложный процент: проценты реинвестируются и участвуют в создании новой прибыли. С каждым годом «снежный ком» процентов раскручивается — поговорим об этом подробнее на примере больших сумм и сроков. А пока — короткий экскурс в историю.

Немного истории

Авторство слов о том, что сложный процент является восьмым чудом света, обычно приписывают Ротшильду, Рокфеллеру или Эйнштейну, но исторического подтверждения этому нет.

Впервые фраза появилась в рекламе «The Equity Savings & Loan Company» в американской газете «Cleveland Plain Dealer» от 27 апреля 1925 года без указания автора.

Похожая фраза уже использовалась в рекламе «Security Investment Co.» ранее, в 1916 году, но звучала несколько иначе: «Сложный процент — величайшее изобретение человечества».

Таким образом, можно утверждать, что феномен сложного процента присутствует в экономической жизни человека около 100 лет.

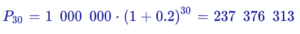

Углубимся в математику

Предположим, что у нас есть три инвестора с одинаковыми условиями старта: первоначальной суммой инвестиций в один миллион рублей, одинаковой структурой портфеля, сроком вложений в 20 лет и ежегодной средней доходностью в 10% — реальной усредненной доходностью на фондовом рынке на длинных сроках. У наших инвесторов разные стратегии пополнения: инвестор № 1 ограничивается первоначальным взносом и не пополняет портфель. Инвесторы № 2 и 3 пополняют портфель на 100 тысяч и один миллион рублей в год соответственно без пропусков. Для простоты вычислений и возможности устного счета в нашем примере мы взяли простые круглые суммы, приближенные к реальной жизни. Построим и проанализируем три модели в таблице и дашбордах.

Следующий график наглядно показывает результаты трех инвестиционных стратегий: результаты кардинально отличаются. Становится очевидным вклад сложного процента в общий рост капитала: во втором и третьем случаях он превышает вклад пополнения в три и два раза соответственно. Не надо недооценивать и значимость пополнений: они ускоряют создание той самой большой поверхности, на которую «прилипают» рубли и миллионы.

Эти модели показывают, что в накоплении капитала большую роль играют как сложные проценты на инвестиционном рынке с его подъемной силой, так и ритмичные пополнения самого инвестора — эта зона находится в его полном контроле. Сложный процент ускоряет рост капитала, особенно на поздних этапах накопления. Без рычага сложного процента было бы сложно реализовать многие финансовые цели.

Посчитать самостоятельно

Все же изучение уже посчитанных таблиц или использование шаблонов с готовыми формулами не настолько наглядно. Предлагаю пощупать «сложный процент» руками: взять калькулятор в руки, вбить доступную для инвестиций сумму и умножить ее на 1,1 (рост на 10%) для первого года; умножить полученную сумму на тот же коэффициент для второго года и так далее до желаемого срока.

Подсчет сложного процента на калькуляторе на 5 лет

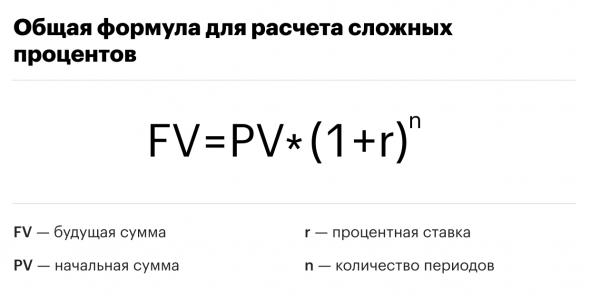

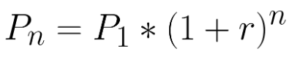

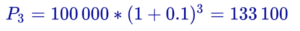

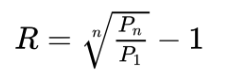

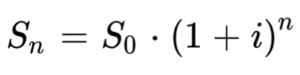

Формула сложного процента выглядит так:

SUM — конечная сумма;

X — начальная сумма;

% — процентная ставка, процентов годовых ÷ 100;

n — количество периодов, лет (месяцев, кварталов).

Вы положили один миллион рублей на 5 лет и ожидаете 10% годовых. Какая сумма будет у вас в конце срока? Рассчитаем по формуле сложного процента:

SUM = 1 000 000 × (1 + 10 ÷ 100) 5 = 1 610 510 рублей.

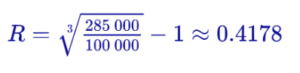

Можно ли увеличить доходность?

Структура первоначального портфеля с учетом колебаний стоимости акций, облигаций, паев будет меняться со временем. Ребалансировка, то есть покупка активов, чья доля снизилась, и продажа тех, чья доля увеличилась, с целью возврата к изначальной долевой структуре повысит доходность на 1–2% годовых. Проводить ее нужно регулярно: 1–2 раза в год. Кажется, что 1–2% — это очень мало. Но на больших сроках и суммах это дает ощутимую разницу.

Вернемся к нашему примеру, но добавим ребалансировку.

Вы положили один миллион рублей на 5 лет и ожидаете 10% годовых. Ежегодная ребалансировка привносит еще 2%. Какая сумма будет у вас в конце срока?

Рассчитаем по формуле сложного процента:

SUM = 1 000 000 × (1 + (10+2) ÷ 100) 5 = 1 762 342 рублей.

Дополнительные 2% за 5 лет принесли 151 832 рубля.

Куда идти за сложным процентом: во вклады или ценные бумаги

Сложный процент хорошо работает и на доходности в 5–7% годовых — средней характеристике рублевых вкладов. А вот его эффективность на валютных вкладах приближается к нулю: текущие ставки варьируются в пределах 0,01—0,05%. Здесь мы практически умножаем ноль на ноль. Рост в рублевом эквиваленте происходит заметнее, но может растаять из-за динамики обменного курса и инфляции. У любых вкладов нет подъемной силы фондового рынка в долгосрочной перспективе.

Как внедрить сложный процент в жизнь

Таблица прогноза роста капитала на 20 лет выглядит абстрактно. Но если привязать ее к жизни конкретной семьи: разбить на пятилетки, прописать возраст родителей и детей, отметить важные вехи — в ней появится много смысла. Станет видно, что поступление сына в вуз в 2030 году будет обеспечено капиталом конкретного размера, а капитал, выращенный к выходу на пенсию в 2040 году, позволит получать пассивный доход от инвестиций в определенном размере. В этой же таблице можно анализировать и сопоставлять несколько больших финансовых целей, двигать их по шкале времени. Окажется, что покупку квартиры придется отложить на 3–5 лет, при этом позволить более дорогое обучение детей. Возможно, решением станет выделение дополнительных 20 тысяч рублей для ежемесячного инвестирования: тогда и престижный вуз будет по карману, и мечту о расширении не придется откладывать.

Смущает долгосрочное планирование? С каждым годом прогнозы станут все более точными. В любом случае, наличие плана с отклонениями от реальности лучше его полного отсутствия. План освещает путь к большим жизненным целям, мотивирует и позволяет не сбиться с пути. Феномен сложного процента — «добавляет ветер в паруса инвестора».

Сложный процент в инвестициях. Как превратить ₽1 млн в ₽2 млн за 3,5 года

«Сложный процент — восьмое чудо света. Тот, кто понимает его, зарабатывает его, тот, кто не понимает, его платит», — такие слова о силе сложного процента приписываются Альберту Эйнштейну. Действительно, сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени. И наоборот, со временем точно также увеличивают размер вашей задолженности. Простыми словами, сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущий период.

Как работает сложный процент

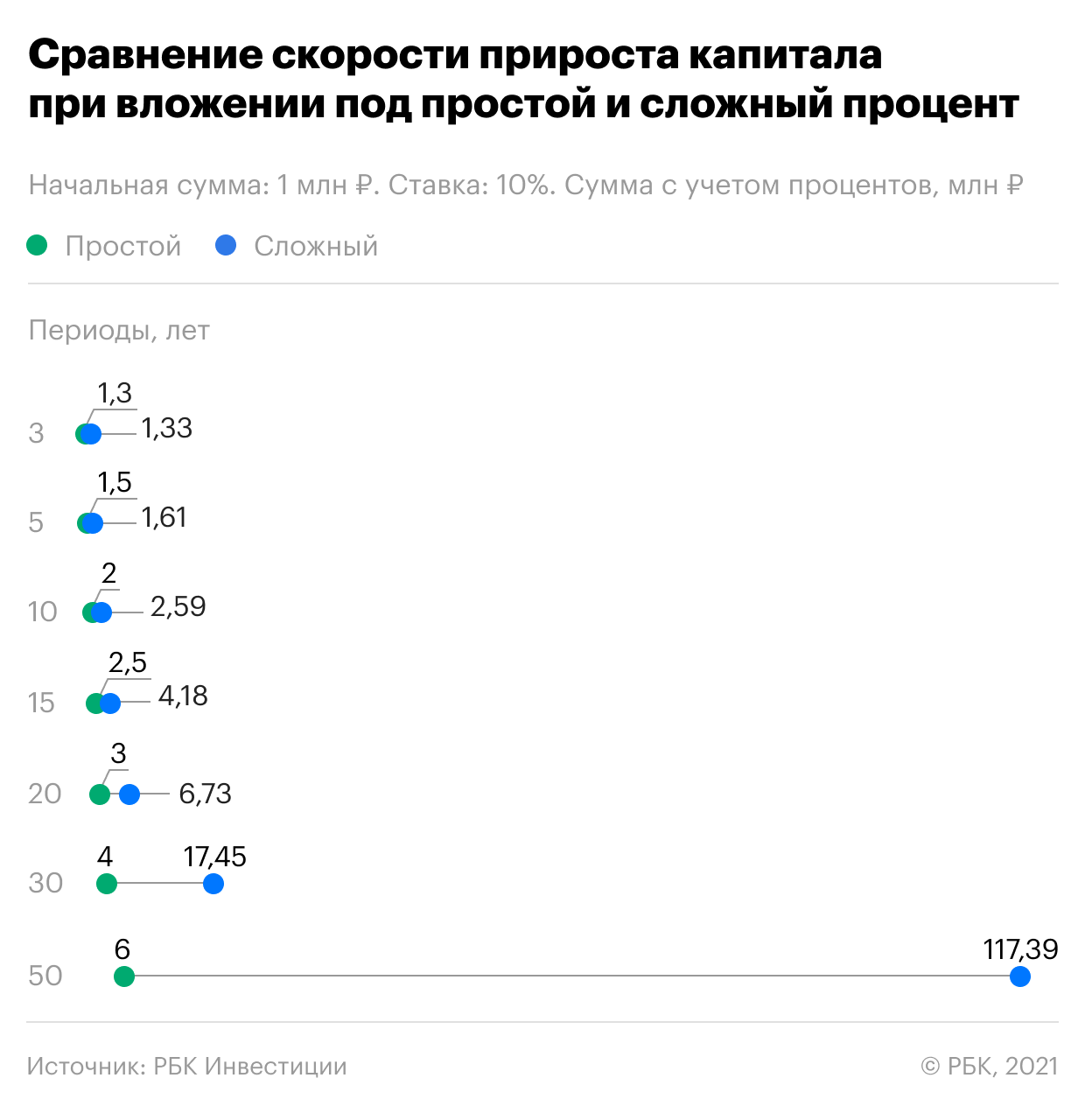

Может показаться, что разница не такая уж и большая, но чем больше ставка и горизонт инвестирования, тем ощутимее разница. Ниже представлена таблица для сравнения доходности при вложении ₽1 млн под простой и сложный процент на разные периоды, ставка — 10%.

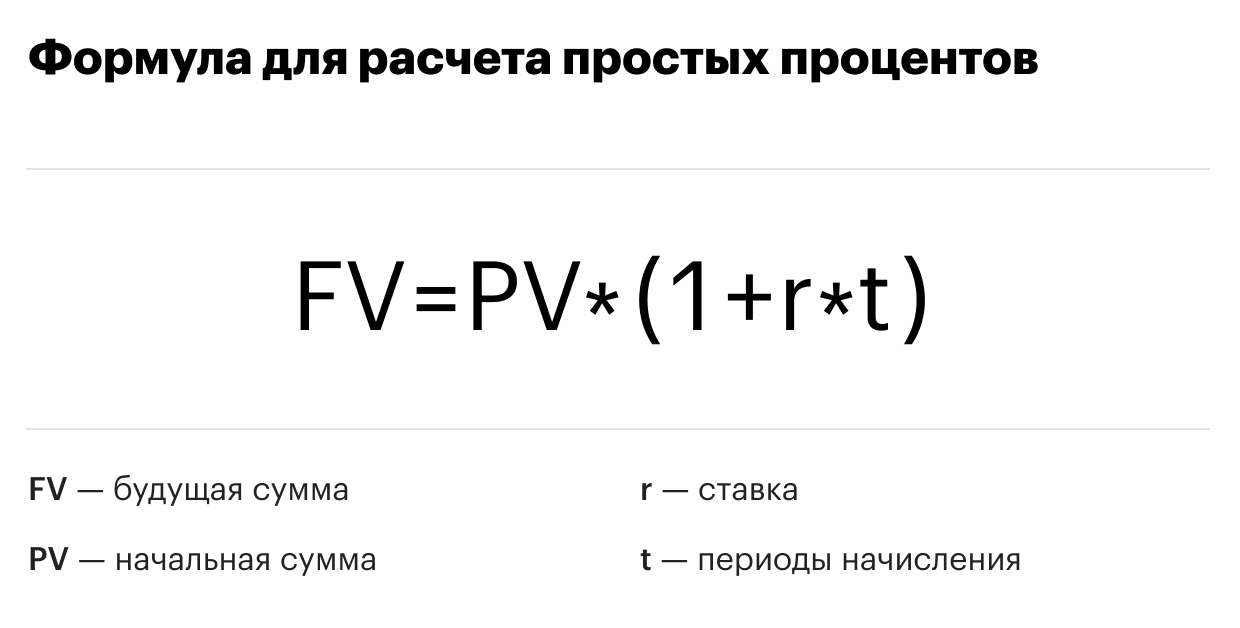

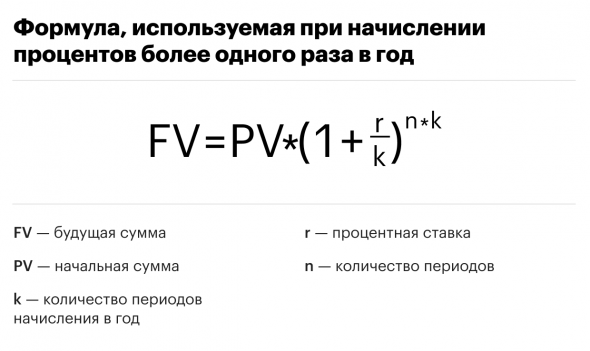

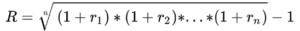

Для того, чтобы посчитать будущую сумму при инвестировании под определенную ставку и период, необходимо воспользоваться следующей формулой:

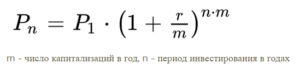

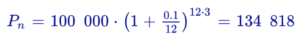

В случаях, как в нашем примере с дивидендами, когда выплаты происходят более одного раза в год, формула становится чуть сложнее:

Где еще можно использовать сложный процент

Также сложный процент может помочь и в спекулятивной торговле. Предположим, текущая рыночная цена фьючерса РТС составляет ₽150 тыс., а гарантийное обеспечение — ₽15 тыс. Если у вас на брокерском счете ₽35 тыс., то вы можете приобрести два контракта. Допустим, через неделю цена возрастает на 5%, и вам начисляется вариационная маржа: 2 * ₽150 тыс. * 5% = ₽15 тыс. Теперь на счете ₽50 тыс., а вы можете купить уже не два, а три контракта. Таким образом, ваш будущий доход будет больше, так как при торговле используется на один контракт больше. С увеличением дохода можно будет приобретать еще больше фьючерсов. Однако нужно помнить, что в таком случае увеличивается размер возможных убытков, так как используется большее количество контрактов.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Что такое сложный процент и как начисляется

Одной из главных составляющих инвестиционной деятельности являются проценты, а именно сложные проценты. Что же это такое и какую роль они выполняют?

Сложный процент — экспоненциальный рост прибыли, который формируется за счёт того, что проценты от прибыли прибавляются к основной сумме и участвуют в дальнейшем накопление и распределение.

Для расчёта подобных вещей используются специальные формулы, посредством которых можно заранее рассчитать прибыль инвестора.

Однако не все сразу способны понять суть сложного процента, поэтому давайте разберём это на обычном примере. Итак, представьте, что вы в банке держите 1 000 000 рублей со ставкой в 10 % в год. К концу года у вас уже будет 1 100 000 рублей на счёте. Получается, что ваша прибыль составила 100 000 рублей.

Если вы данную прибыль не снимите, а оставите на счету, то на следующий год 10 % вам буду начисляться не от 1 000 000 рублей, а от 1 100 000 рублей. А это уже прибыль в 110 000 рублей. Таким образом, ваш доход в первом году, составляющая 100 000 рублей, вам принесла ещё 10 000 рублей во втором году. Ещё через год, проценты уже буду начисляться от суммы в 1 110 000 рублей и т.п.

Вот так и работает подобная капитализация. Если обобщить, то вы уже поняли, что к концу каждого отчётного периода (год, квартал или месяц) прибыль от вложений прибавляется к вкладу и проценты уже генерируются от итоговой суммы (базисной).

Формула сложного процента

Применим данную формулу на примере:

Допустим вы решили отнести в какой-либо банк 100 000 руб в банк под 10% годовых на 7 лет. Рассчитайте какая сумма у вас будет на счету через 7 лет? Нам в этом поможет формула выше:

S = 100 000 * (1 + 10/100)^7 = 194 871 руб.

Размер вашей прибыли будет зависеть от многих факторов, например от первоначальной суммы ваших вкладов. Либо от процентной ставки относительно, которых и будет происходить капитализация.

Помните, что сложный процент будет работать на вас, только в случае, если вы не будете снимать прибыль каждый год или квартал.

Сложные проценты — это самая могущественная сила во вселенной.

© Альберт Эйнштейн

Формула расчёта сложного процента для разных периодов

Помимо стандартного вида капитализации, когда проценты начисляются раз в год, существует и более выгодный вид капитализации. Речь идёт о ежемесячных начислениях процентов и с последующим ростом общей прибыли.

Единственным отличием от основной формулы является, тот факт, что n это уже не количество лет, а количество месяцев. Также показатель процентов стоит разделить на 12 месяцев, чтобы получить точные месячные данные.

Если бы данная формула использовалась для полугодового расчёта, то процентный показатель стоило бы разделить на 2 ( так как 2 полугодия в году), а n обозначало бы количество полугодий. Подобный принцип будет и для расчётов за квартал.

Сложные проценты способны вас обеспечить прибылью гораздо лучше чем простые проценты. Однако стоит заметить, что прибыль здесь будет формироваться на долгосрочной основе. Чтобы вы наглядно поняли разницу между этими процентами и оценили выгоду для себя, рассмотрим два небольших сравнительных примера.

Представьте, что вы инвестировали 1 000 000 рублей на 12 лет под 10 % годовых. Вы не осуществляете дополнительных взносов к вкладу, а прибыль снимаете.

Во втором случае условия остаются таким же, только с разницей, что вы прибыль не снимаете и она суммируется к основному вкладу и уже прибыль рассчитывается от новой суммы с каждым годом. Для наглядности сделаем расчёты в цифрах.

Как видите, отличие значительное. Важным моментом здесь будет являться, тот факт, что чем чаще буду начисляться проценты, чем выше ваша ожидаемая доходность. При одинаковой процентной ставке начисление по сложным процентам, намного выгоднее, чем по простым.

Часто бывает так, что перед человеком стоит нелёгкая задача, выбрать вклад с более простым начислением процентов, но с большой процентной ставкой, либо выбрать вклад с меньшей процентной ставкой, но с возможностью капитализацией этих самых процентов.

Не стоит забывать, что проценты способны приносить выгоду лишь до определённого периода времени либо после определённого периода. Немаловажное значение играет время.

Ведь капитализация процентов способна принести ощутимую выгоду и пользу не всем, а лишь тем, кто собирается осуществить вложения на более длительный срок, как правило, от 5 лет и более. Вся прелесть капитализации процентов в том, что чем дольше лежит вклад, тем на большую доходность можно претендовать.

Также, банком в договорах могут указываться разные условия, например, если вкладчик ранее чем через 10 лет снимет прибыль со своего вклада, то это может привести к значительному понижению его дохода, а может и к полной утрате дохода в будущем.

Понимание, того как работают сложные проценты вам поможет больше заработать на своих капиталовложениях. Практически любой банкир вам скажет, что вклад по более низкой ставке но с возможностью капитализации, более выгоден, чем вклад с более высокой ставкой, но без возможности сложного начисления процентов.

Лучше я буду получать 1 % денег в результате усилий 100 человек, чем 100 % в результате своих собственных усилий.

Сложные проценты в инвестировании: как с их помощью повысить доходность

Всем привет, уважаемые читатели блога AFlife.ru! В мире финансов и инвестиций очень важно знать, как повысить прибыльность своих вложений. Это позволит не только увеличить эффективность размещения капитала, но и будет полезным опытом на случай проведения подобных операций в будущем. Одним из таких способов является капитализация дохода, или иными словами сложные проценты. Сегодня мы попытаемся разобраться, что такое сложные проценты, как они считаются и какие факторы влияют на их увеличение.

Что такое сложные проценты

Те, кто хоть раз размещал капитал, независимо от выбранного инструмента (депозит, облигации или акции), наверняка, слышал о сложных процентах. Исходя из названия понятно, что это именно доходность капитала. Но почему же она является сложной и как ее считать?

Сложными процентами называют эффект, когда полученный доход не выводится из инструмента инвестирования, а включается к сумме основного капитала и участвует при дальнейшем расчете доходности.

Если говорить простыми словами, проценты, полученные от капитала, инвестор не расходует на собственные нужды, а вкладывает их в тот же инструмент. В результате этого на следующую дату выплаты дохода они будут начисляться не только на сумму основного капитала, но и на проценты, вложенные в прошлом периоде. Этот маневр также называется реинвестированием, а в банковской среде он более известен как капитализация процентов.

Подобная политика реинвестирования процентов позволяет с каждым годом увеличивать не только сумму основного капитала, но и значительно повысить его доходность. При этом, чем больше срок вложения, тем сильнее заметен положительный эффект, если сравнивать его с расчетом простых процентов. Так, даже относительно небольшую сумму вложений можно увеличить в разы уже через 4-5 лет, а спустя более долгий период времени можно сколотить неплохой капитал. Конечно, многое зависит и от выбранного инструмента. Но, тем не менее, сложные проценты всегда дают положительный эффект.

Преимущества инвестирования с применением сложных процентов:

Какие формулы используются

Формула расчета сложных процентов значительно отличается от расчета простых. Здесь необходимо учитывать и сроки реинвестирования, и количество периодов, и общую процентную ставку. Стандартная формула расчета сложных процентов выглядит следующим образом:

Капитали – итоговый капитал в конце периода;

Капиталн – начальный капитал;

%год – годовая процентная ставка;

n – количество периодов реинвестирования.

Чтобы было понятнее, попробуем посчитать на примере. Начальная сумма инвестирования 100 000 руб., годовая ставка – 5% с ежегодным начислением процентов, срок инвестирования – 7 лет. Расчет будет выглядеть следующим образом:

100 000*(1+5/100) 7 = 140 710,04 рублей.

При этом общая сумма дохода составляет 40 710,04 руб. Если мы посчитаем среднюю годовую доходность, то она составит 5,816 % годовых. Это выше изначальной доходности по инструменту. И если бы велся расчет простых процентов, то общая доходность капитала составила бы 35 000 за весь срок. Ведь проценты начисляются только на первоначальную сумму вклада. При этом по окончании срока инвестор получил бы на руки 100 000 руб. (начальный капитал) и 5 000 руб. (проценты за последний год). При реинвестировании инвестор заберет единовременно в конце срока сумму 140 710,04 руб.

В данном примере видно, что доходность при расчете сложных процентов значительно выше. Но чувствоваться она начинает только по истечении определенного срока. Естественно, чем выше начальная процентная ставка и дольше срок инвестирования, тем заметнее разница между простыми и сложными процентами.

Это обобщенная формула расчета сложных процентов. Если рассматривать отдельно вклады в банке, то там расчет несколько отличается. Формула для банковских депозитов сложнее, поскольку в этом случае при расчете процентной ставки учитывается количество календарных дней в году и в периоде:

Вклади – итоговая сумма вклада к получению;

Вкладн – первоначальная сумма депозита;

%год – годовая процентная ставка;

n – количество периодов реинвестирования;

Р – количество дней в периоде, по итогу которого рассчитываются проценты;

D – количество календарных дней в году.

Чтобы не высчитывать сумму дохода и итоговый капитал вручную, можно воспользоваться специальным калькулятором. Найти его вы сможете на сайте банка или иной финансовой организации, куда положили деньги.

Привлекательность сложных процентов состоит в постоянном наращивании суммы капитала. И чем дальше, тем больше. Увеличивается размер основного капитала, как следствие, растет сумма начисленных процентов, и так по кругу. В самом начале эффект сложных процентов почти незаметен, но с течением времени он позволяет сколотить неплохой капитал даже из относительно небольшой суммы.

Сложный процент в инвестициях

На радость инвесторам сложный процент применим не только к банковским депозитам, которые не отличаются высокими процентными ставками. Он также активно используется в инвестировании. Рассмотрим особенности расчета сложного процента при использовании разных инвестиционных инструментов.

Как получить доход от сложных процентов

Если акцентировать внимание на вопросе о том, какой инструмент будет эффективнее всего работать со сложными процентами, то стоит учитывать тот факт, что многое здесь зависит от первоначальной суммы инвестирования.

К примеру, если сумма инвестиций небольшая, и у начинающего инвестора всего несколько облигаций, то, получив доход с них, он вряд ли сумеет купить еще одну ценную бумагу. У него попросту не хватит денег, а значит, полученные проценты до определенного срока (пока не накопится нужная сумма) просто не будут работать. В то время как на депозите даже небольшая сумма начисленных процентов прибавляется к основной сумме вклада, и деньги продолжают работать.

Инвестору стоит выбирать для себя более привычный и удобный инструмент, в работе которого он хорошо разбирается. Естественно, важно учитывать собственные финансовые возможности и продумывать наперед каждый шаг.

Если вкладчик предпочитает спокойный способ инвестирования со стабильными условиями, ему больше подойдут банковский депозит или облигации. Только, к сожалению, на вкладах ставки значительно ниже по сравнению с кредитами. Если инвестор, наоборот, готов к трудностям, хочет активно участвовать в процессе создания и увеличения своего капитала, то ему больше подойдут акции.

Резюмируя все вышесказанное, можно сделать вывод, что сложные проценты, открытые великими умами около двух сотен лет назад, и по сей день продолжают будоражить умы финансистов и инвесторов. Более того – они работают и приносят прибыль.

Простота их сути и сложность расчета идеально сочетаются друг с другом. И сегодня сложные проценты – это один из наиболее оптимальных способов реинвестирования и увеличения капитала без дополнительных вложений.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

Что такое сложный процент? Как рассчитать — формула сложных процентов с примерами

Каждый из нас изучал на уроках математики сложные проценты. Некоторые даже постигали их на парах по экономике в университете. Но, как обычно, бывает, больше о них мы не думали. А зря. Они нужны во взрослой жизни всем, кто занимается, например, планированием семейного бюджета на ближайший год, решая открыть депозитный счет, или выбирает подходящий инвестиционный проект для вложения денег. Так что же это такое? В чем особенность и как его рассчитать? Сейчас подробно расскажу, приведу формулы с примерами расчетов.

Сложный процент — что это? Пример

Предлагаю рассмотреть это на примере. Так будет намного удобнее и доходчивее. Предположим, что вы положили 10 000 рублей в банк на депозитный счет под 10% годовых на 10 лет, без ежемесячных взносов. Через год у вас будет 11 000 рублей. Если прибыль не трогать и оставить на счете, то на следующий год начисления будут производиться от 11 000. Тогда доход составит 1100 рублей, вместо 1000. Спустя 10 лет, следуя этому принципу, у вас будет уже без малого 26 000 рублей.

| Год | Базовая сумма начисления | % по депозиту | Итоговая сумма с учетом % |

| 1 | 10000.00 | 1000.00 | 11000.00 |

| 2 | 11000.00 | 1100.00 | 12100.00 |

| 3 | 12100.00 | 1210.00 | 13310.00 |

| 4 | 13310.00 | 1331.00 | 14641.00 |

| 5 | 14641.00 | 1464.10 | 16105.10 |

| 6 | 16105.10 | 1610.51 | 17715.61 |

| 7 | 17715.61 | 1771.56 | 19487.17 |

| 8 | 19487.17 | 1948.72 | 21435.89 |

| 9 | 21435.89 | 2143.59 | 23579.48 |

| 10 | 23579.48 | 2357.95 | 25937.43 |

| Итого | 15937.43 | 25937.43 |

Все расчеты приведены в таблице для большей наглядности.

Думаю, комментарии излишни. Вы сами прекрасно видите отличие первого варианта от второго. Как одно маленькое условие может кардинально изменить итоговую сумму. Процентная ставка одна и та же, а вот начисления по сложным процентам намного выгоднее, чем по простым. Еще лучше заметна эта разница на графике.

Рост доходности по простым % линейный, а вот по сложным экспоненциальный. Лучше всего это проявляется на длинном промежутке времени. Когда начальный капитал увеличивается в объемах, словно снежный комок. Из периода в период сумма прибыли становится все больше и больше. Способствует этому то, что сама прибыль накапливается и производит новую.

«Сложный процент — это чудо, восьмое чудо света.» Ротшильд

Формула сложных процентов

Теперь давайте приступим к самому важному. Узнаем наконец-то, как всё это рассчитывается. Формула имеет следующий вид:

Воспользуемся данной формулой на практике.

Пример 1. Вы положили на депозит в банке 60 000 рублей под 12% годовых на 8 лет. Узнать, какую сумму вы получите через 8 лет, можно с помощью вышеупомянутой формулы:

S = 60 000 * (1 + 12/100)^8 = 148 557 руб.

Размер итоговой прибыли может зависеть от различных факторов. Например, от того, как начисляются проценты ежемесячно или раз в год. Тогда формула немного видоизмениться.

Пример 2. Пусть условие остается прежним из Примера 1, но начисления будут происходить каждый месяц.

S = 60 000 * (1 + 12/100/12)^96 = 155 956 руб.

Думаю, понятно, откуда появилось число 96 — это 8 лет умноженные на 12 месяцев. А процентную ставку i необходимо ещё разделить на 12 (месяцев). Тогда формула для наращения процентов m раз в году примет вид:

где m = 365, при ежедневном начислении прибыли, m = 12 — ежемесячном, m = 4 — ежеквартальном, m = 2 — полугодовом.

Как видно из примеров, чем чаще начисления, тем конечный доход будет выше. Только важно помнить главное правило — сложные % тогда будут приносить реальную пользу, когда вы не будете снимать получаемую с них прибыль.

«Сложные проценты — это величайшее математическое открытие.» А.Эйнштейн

Заключение

Даже спустя сотни лет после открытия, сложные проценты не теряют своей популярности и значимости. Это мощный инструмент в финансовом мире для приумножения капитала. Не имеет значения являетесь вы крупным инвестором или просто держите депозитный счет в банке. Более важным будет ваше мастерство находить самые выгодные предложения.

Согласитесь, ведь куда лучше сделать вклад с меньшей процентной ставкой, но с возможностью капитализации доходов. Чем положить деньги с высокой ставкой, но без такого преимущества.

Алексей

Регулярно инвестирую в перспективные, на мой взгляд, направления с высокой доходностью. Делюсь опытом, пишу о важных деталях инвестиционной сферы с обозначением возможных рисков, ну и просто делаю блог действительно полезным для пользователей.

Сложные проценты – что это и как помогает в инвестировании

Сложный процент – что это такое

Сложный процент – это процент, который начисляется на изначальные инвестиции, а также на те проценты, которые были получены в ходе вложений ранее. Он используется тогда, когда владелец активов принимает решение о реинвестировании собственного дохода.

Использовать сложный процент в инвестировании можно как в случае с ценными бумагами (акции, облигации), так и в связке с заработком на банковских депозитах. Типичный пример – открытие нового вклада в банке после завершения действия предыдущего договора. Но сумма нового вклада в этот раз будет состоять из суммы предыдущего и его доходной части.

Сложный процент в инвестициях позволит получать проценты как на первоначальную сумму, так и на проценты от первого вложения. Благодаря такому доходу по схеме «проценты от процентов» и появилось название этого метода заработка.

Чем отличается сложный процент от обычного

Таким образом, через 2 года при использовании сложных процентов, общая сумма средств составит 12 100 рублей. На небольших суммах и на примере именно депозитного заработка это не сильно впечатляет. Но в случае больших депозитов или заработка на ценных бумагах, разница очень заметна. То, как работает сложный процент в инвестициях, делает его безальтернативным для тех, кто хочет заметно ускорить свой заработок.

Как посчитать сложный процент

В вопросе о том, как посчитать сложный процент, нет ничего сложного. Если нужно рассчитать доход при ежегодном начислении процентов, применяется такая формула:

Использовать сложный процент в инвестициях можно и в случае, если доход начисляется чаще, чем раз в год. Но в этом случае, для прогноза суммы заработка, нежно использовать другую формулу:

Сложные проценты в инвестициях

Использовать сложный процент в инвестировании можно не только в банковских вкладах, но и по другим инвестиционным направлениям. Давайте рассмотрим, как он применяется по самым популярным вариантам.

Банковский вклад

В случае с заработком на открытии депозита в банке, все работает по формулам, которые были описаны в предыдущем подпункте. Перед подписанием договора сотрудничества с финансовой организацией, убедитесь, что сумма процентов по договору будет постоянно реинвестироваться в основное тело вклада. Только благодаря этому можно будет получать процент на постоянно растущую сумму, а не на изначальный вклад. Сложный процент – это то, что обязательно должно работать в банке, который ориентирован не только на себя, но и на интересы клиента.

Акции

Что такое сложный процент в заработке на акциях? Да, примерно, то же самое, что во всех других сферах инвестирования. Пример: если вы вложили 10 000 рублей в акции со стабильной ежегодной доходностью в 10% и использовали простые проценты, удвоение капитала произойдет через 10 лет. Реинвестирование и применение сложного процента позволит ускорить этот процесс и получить «x2» уже через 7 лет.

Но стоит понимать, что схема очень условна. Удачное вложение в ценные бумаги компании с потенциалом роста может в разы увеличить потенциал сложных процентов. А ошибочный выбор значительно ухудшит положение вещей.

Облигации

Не сложно понять и то, что такое сложный процент в инвестициях в облигации. При помощи фиксированного купонного дохода с этих ценных бумаг, можно заранее спрогнозировать свой денежный поток в моменте.

Если инвестор не планирует жить за счет этого дохода, идеальным вариантом будет покупка за его счет таких же или похожих облигаций сразу после выплаты. Такая схема активирует сложные проценты и позволяет существенно нарастить скорость заработка в долгосрочной перспективе.

Работают ли сложные проценты при инвестициях в хайпах

Механизм сложного процента универсален. Его использование возможно практически в любых направлениях заработка на инвестициях. Не стала исключением и сфера хайпов, которые также начисляют прибыль на периодической основе.

Как и в случае с банками, акциями и облигациями, постоянное реинвестирование в надежные и предварительно проверенные хайпы даст значительный прирост к скорости заработка. Единственный минус – нужно быть готовым к тому, что длительное время фактической прибыли (которую можно «пощупать» или потратить) у вас не будет. Деньги постоянно будут в работе.

Ну, а неизбежной проблемой сложных процентов в хайпах считается высокий риск. Стоит только раз ошибиться с вложениями в скам-проект, и можно потерять значительную часть или всю сумму. Поэтому важно распределять инвестиции на несколько направлений, даже если к каждому из них есть большое доверие.

Нюансы инвестиций

Итоги

Тарас С. Частный инвестор, предприниматель, блогер. Инвестирую с 2008 года. Зарабатываю в интернете на высокодоходных проектах, криптовалютах, IPO, акциях и других активах. Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую партнеров, делюсь опытом.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.

В чем сила сложного процента?

Сложный процент позволяет зарабатывать на получении процента не только от начальной суммы, но также от процентных накоплений, начисленных ранее. Таким образом, в конце каждого нового периода процент начисляется на весь капитал — первоначальные вложения плюс накопленный процентный доход.

Предположим, вы открываете банковский вклад размером 20 000 руб. с процентной ставкой 10% сроком на 3 года. Процент является сложным и начисляется раз в год:

— за первый год вы получите доход в размере 2000 руб. — 10% от вклада;

— за второй год 10% будет начислено на сумму с учетом уже полученного дохода, то есть 0,1 * (20 000 руб. + 2000 руб.) = 2200 руб. или 11% от вклада;

— доход за третий год составит 0,1 * (22 000 руб. + 2200 руб.) = 2420 руб. или 12,1% от вклада.

Совокупная прибыль в нашем примере будет равна 6620 руб. или 33,1% от начальных вложений. В случае простого процента доход составил бы 30% или 6000 руб. Преимущество сложного процента заключается в получении прогрессирующего дохода: размер процента, равного отношению дохода за период к первоначальной сумме вложений, с каждым годом ускоренно возрастает.

Подобно банковскому депозиту, капитализация процента находит отражение в трейдинге. Трейдер-спекулянт стремится получить краткосрочную прибыль, поэтому он ищет инструменты с высокой краткосрочной волатильностью, цена которых сильно изменяется в течение одной или нескольких торговых сессий.

Трейдер-инвестор, напротив, рассматривает долгосрочные вложения сроком от нескольких месяцев и лет до десятилетий. Сложный процент может влиять на размер итогового дохода обоих групп трейдеров, хотя для инвесторов играет более важную роль.

Сложный процент в инвестициях

Рассмотрим, как сложный процент работает в случае с дивидендами. Предположим, вы купили акций на сумму 100 000 руб. с постоянной дивидендной доходностью акций 5% в год и постоянно реинвестируете их в акции (т.е. докупаете акции на сумму полученных дивидендов). Через 10 лет заработок с одних только дивидендов будет равен 63 000 руб. К концу 20-ого года доход достигнет 165 000 руб. В случае удержания акций в течение 30 лет дивидендная прибыль вырастет до 332 000 руб., что составляет 332% от начальных вложений. Если бы трейдер каждый год снимал прибыль, то сложный процент превратился бы в простой, а заработок за 30 лет составил бы 150% — в 2,2 раза ниже, чем в первом случае.

Такая разница возникает благодаря тому, что реинвестированные дивиденды приносят в будущем дополнительные дивидендные поступления. При этом срабатывает так называемый эффект «снежного кома»: с каждым годом дивиденды, выплачиваемые с реинвестированных дивидендов, возрастают с ускорением. Необходимо понимать, что чем чаще компания производит дивидендные выплаты, тем сильнее проявляется данный эффект.

Такой же эффект справедлив и для облигаций. Инвестируя средства в купонные облигации, по которым выплачивается определенный процент (купон) через заранее установленные промежутки времени, трейдер также может увеличить свой заработок путем реинвестирования купонного дохода. Принцип работы сложного процента такой же, как и в случае с дивидендами. Облигации с ежемесячной выплатой купона будут обладать большим эффектом прогрессирующего дохода. Отметим, что в торговом терминале QUIK доходность облигаций к погашению уже рассчитана как эффективная ставка, т.е. с учетом реинвестирования купонных выплат.

Сложный процент в спекулятивной торговле

Использование сложного процента также возможно при работе с фьючерсами. Например, текущая рыночная цена фьючерса равна 160 000 руб., а гарантийное обеспечение по фьючерсу составляет 20 000 руб. Имея 45 000 руб., трейдер решает приобрести 2 фьючерса под гарантийное обеспечение 40 000 руб. Через две недели цена возрастает на 5%, обеспечивая доход, начисляемый в виде вариационной маржи:

2 * 160 000 руб. * 0,05 = 16 000 руб.

У спекулянта появляется возможность докупки 1 фьючерса на 20 000 руб. за счет свободных денежных средств (5000 руб.) и вариационной маржи (16 000 руб.). Предположим, что через три недели цена фьючерса выросла еще на 5%:

3 * 168 000 руб. * 0,05 = 25 200 руб.

Треть дохода (8400 руб.) обеспечил фьючерс, докупленный ранее. Таким образом, используемая для докупки фьючерсов вариационная маржа капитализируется, как в случае с дивидендами или купонными выплатами. Ключевое отличие заключается в том, что для получения эффекта сложного процента по фьючерсам динамика его базового актива должна быть почти непрерывно растущей (падающей при продаже фьючерсов).

Поскольку подобный подход подразумевает удержание позиции «на все деньги», то сохраняется постоянный риск потери значительной части средств. Такое может произойти в случае резкого неблагоприятного изменения цены, особенно если гарантийного обеспечения для удержания всей позиции окажется недостаточно. В последнем случае убыточная позиция будет принудительно закрыта.

При реализации вышеописанной стратегии трейдер сам выбирает период для реинвестирования, но не раньше момента, когда вариационная маржа со свободными средствами позволят купить/продать хотя бы 1 фьючерс. Высокие риски стратегии подразумевают, что трейдер сможет определить момент разворота цен и вовремя зафиксировать прибыль.

БКС Брокер

Комментарии

Покупайте ценные бумаги любимых брендов в один клик

Последние новости

Рекомендованные новости

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Сложный процент в инвестициях — что это? Формула расчета + схемы инвестирования

Лучший иностранный брокер для граждан РФ и РБ

9,9

Что такое сложный процент и как его рассчитать?

Расчет сложного процента производится по формуле:

в этом выражении приняты следующие обозначения:

Если в течение срока жизни инвестор наращивает капитал, то в формуле в сторону уменьшения меняется числитель.

Сложные проценты и банковский депозит

Расчет сложного процента в случае с банковским депозитом ведется по формуле:

Усложним задачу, предположим, капитализация происходит 2 раза в год. Это означает что банк каждые полгода прибавляет 2,5% от депозита к счету и в следующем полугодии 2,5% рассчитывается уже относительно увеличенной суммы.

Сложные проценты в трейдинге

Активная торговля на финансовых рынках сопряжена с выводом средств, но начисления сложных процентов возможны и здесь.

При трейдинге для реализации схемы со сложными процентами не нужно предпринимать никаких действий. Просто не выводите заработанное со счета и пропорционально увеличивайте риск, чтобы ускорить рост капитала.

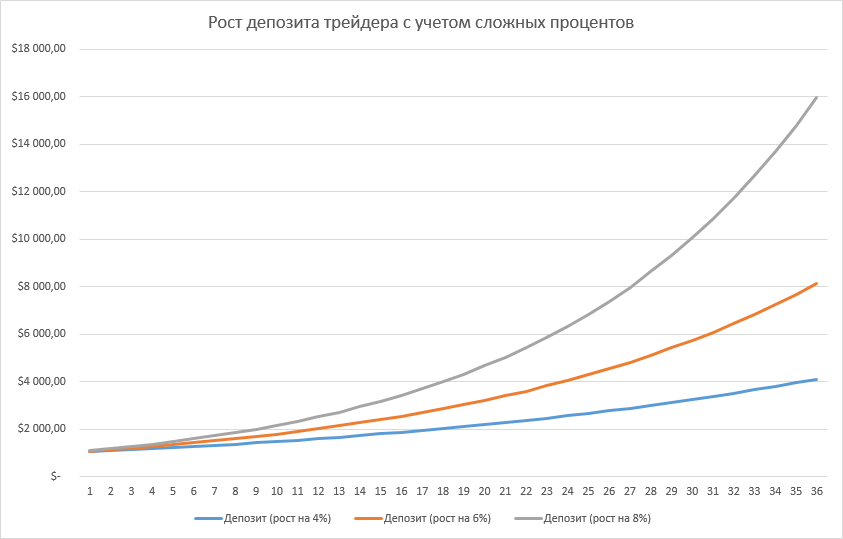

В этом примере речь идет об усредненных показателях. Трейдинг связан с неопределенностью, один месяц может дать прибыль в 2%, другой – убыток в 1%, а третий – прибыль в 10-20%. Так что реальные кривые роста с учетом сложных процентов будут иметь несколько иной вид.

Сложные проценты на фондовом рынке

Что касается того как работает сложный процент в инвестициях в фондовый рынок, то принцип сохраняется тот же за исключением того, что понятия капитализации процентов нет. Вместо этого трейдер вручную реинвестирует полученный доход или выбирает инвестиционные инструменты, в которых реинвестирование предусмотрено по умолчанию.

Разберем пример с инвестпортфелем, копирующим американский индекс S & P 500. В него входит около 500 крупнейших американских компаний, есть среди них и те, кто платит дивиденды.

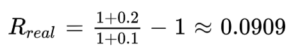

Средняя годовая доходность индекса без реинвестирования дивидендов составляет 11,37%, с реинвестированием – 13,35%. Разница не настолько очевидна как в примере с банковским депозитом, но инвестиции под сложный процент и здесь повышают доходность.

При этом дивидендные выплаты «размазаны» по времени и не ощущаются как солидный доход. Их повторное вложение не бьет по карману инвестора, но даст преимущество в будущем.

ПИФы также не выплачивают налог на дивиденды, реинвестируя их. Но в ПИФах по сравнению с ETF на порядок выше комиссия за управление.

После завершения срока обращения облигации эмитент погашает ее, выплачивая держателю сумму, равную номиналу. Здесь реализация этой схемы предполагает трату купонного дохода на покупку новых облигаций. Увеличивается число бумаг в портфеле, что повышает его доходность в деньгах. Таким образом здесь и применяется сложный инвестиционный процент.

Варианты реализации схемы сложных процентов

Есть и альтернативный вариант сложных процентов. Помимо полного реинвестирования промежуточного дохода инвестор регулярно добавляет собственные средства. Это ускоряет рост капитала, регулярные пополнения начинают участвовать в схеме.

Вернемся к примеру с трейдером, открывающим реальный счет, предположим, средняя месячная доходность – 7%:

Заключение

Сложные проценты в инвестициях используются повсеместно. Когда деньги вкладываются с горизонтом планирования в 10 и более лет нет смысла постоянно снимать доход или его часть. Суммы будут сравнительно небольшими, а за счет уменьшения капитала в будущем недополучите в несколько раз большую сумму.

Инвестиционные портфели со стабильным распределенным по времени доходом имеют право на существование. Но на дистанции их доходность будет ниже, чем у аналогов со 100%-ным реинвестированием. Учитывайте это и перед инвестициями заранее просчитайте несколько сценариев работы с капиталом.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

Сложные проценты: что они из себя представляют и как работают?

Сложные проценты — это проценты, которые вы зарабатываете на сберегательном или инвестиционном счете. Они реинвестируются, и в итоге приносят вам больше процентов прибыли. Как однажды сказал один мудрый человек: «Деньги делают деньги». Сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени.

Что из себя представляют сложные проценты?

Сложные проценты — это проценты по депозиту или займу, учитывающие как вашу первоначальную сумму, так и проценты, накопленные этой суммой за предыдущие периоды. Поскольку вы зарабатываете проценты не только на основную сумму каждый период, но и на накопленную сумму, вы получаете больше прибыли от вложенных средств.

Со сложными процентами вы добавляете заработанные проценты обратно на свой основной баланс, и затем это приносит вам еще больше процентов, тем самым увеличивая вашу прибыль.

Допустим, у вас есть 1000 долларов на сберегательном счете, на который вы получаете 5% годовых. В первый год вы заработаете 50 долларов, в итоге ваш баланс составит 1050 долларов. Во второй год вы заработаете 5% на балансе в 1050 долларов, что составляет 52,50 доллара, что даст вам новый баланс в размере 1102,50 долларов в конце второго года.

Благодаря магии сложных процентов рост баланса вашего сберегательного счета со временем будет ускоряться, поскольку вы зарабатываете проценты на все более крупных остатках. Если вы оставите 1000 долларов на сберегательном счете на 30 лет, продолжая получать 5% годовых и никогда не добавляете ни копейки на счет, в итоге вы получите остаток в размере 4321,94 доллара.

Проценты могут быть увеличены или добавлены обратно в основную сумму в разные промежутки времени. Например, проценты могут начисляться ежегодно, ежемесячно, ежедневно или даже постоянно. Чем чаще начисляются проценты, тем быстрее растет баланс вашего счета.

Если вы начали с остатком на сберегательном счете в 1000 долларов, но заработанные вами проценты увеличивались ежедневно, а не ежегодно, через 30 лет вы получите общий баланс в размере 4481,23 доллара. Вы заработали бы дополнительно 160 долларов за счет более частого начисления процентов.

Простые и сложные проценты

Простой процент работает иначе, чем сложный. Простые проценты рассчитываются только на основной сумме. Заработанные проценты не суммируются и не реинвестируются в основную сумму при расчете простых процентов.

С точки зрения простых процентов с баланса счета в 1000 долларов, который приносит 5% годовых, вы будете платить 50 долларов в год. Заработанные проценты не будут добавлены обратно в основную сумму. На второй год вы заработаете еще 50 долларов. Простые проценты обычно используются для расчета процентов, взимаемых по автокредитам и другим формам краткосрочных потребительских кредитов.

В идеальном мире мы бы хотели, чтобы ваши сбережения и инвестиции рассчитывались с использованием сложных процентов, а ваши долги — с использованием простых процентов.

Например, возьмем сберегательный счет в размере 10 000 долларов, который приносит 2% сложных процентов каждый год.

Через три года ваша первоначальная основная сумма в размере 10 000 долларов США выросла на 612,08 доллара США.

Сравним сложные проценты с простыми процентами, используя тот же пример, при этом 2% годовых начисляются каждый год только с основной суммы.

Через три года ваша первоначальная основная сумма в размере 10 000 долларов США выросла на 600 долларов США.

Ключевые составляющие сложных процентов

При расчете сложных процентов вам необходимо учитывать несколько ключевых факторов. Каждый из них играет свою роль в конечном продукте, и некоторые переменные могут существенно повлиять на вашу прибыль. Вот пять ключевых переменных, влияющих на понимание сложных процентов:

В случае сложных процентов прибыль от актива, такая как прирост капитала или реинвестированные дивиденды, со временем приводит к дальнейшему росту прибыли. Инвестиции продолжат приносить прибыль от основной суммы долга и прибыли, накопленной за предыдущие периоды.

Например, реинвестирование денежных дивидендов на покупку большего количества акций увеличит вашу прибыль благодаря будущим выплатам дивидендов. Обратите внимание, что сложные проценты работают как для активов, так и для обязательств.

Чтобы рассчитать будущую стоимость инвестиции через эффект сложного процента при определенной норме прибыли за период, вы можете использовать следующую формулу:

FV = PV x (1 + i) ^ n

Если вы инвестируете 100000 долларов и хотите знать, какой размер будут иметь ваши инвестиции, исходя из годовой прибыли в размере 8%, которая увеличивается за 10 лет, вот решение, использующее приведенную выше формулу:

FV = 100 000 долларов США x (1 + 0,08) ^ 10

FV = 215 892,50 долл. США

Чтобы продемонстрировать истинную силу начисления сложных процентов, вы можете использовать тот же пример, что и выше, но применять ставку 8% простых процентов на основную сумму каждый год.

Прибыль = 100 000 долларов США x 0,08 x 10 = 80 000 долларов США

Как видите, разница в прибыли между двумя типами инвестиций значительна. Через десять лет разрыв составляет 35 892,50 доллара, или на 44,87% больше при начислении сложных процентов, чем при получении простых процентов.

Если у вас есть хорошо сбалансированный инвестиционный план, вы можете использовать силу сложных процентов, чтобы значительно ускорить свой путь к своим финансовым целям.

Формула сложных процентов

Есть несколько способов расчета сложных процентов. Самый простой способ — использовать онлайн-калькулятор, который сделает за вас вычисления.

Вот формула сложных процентов:

A = P (1 + [r / n]) ^ nt

Важно отметить, что годовая процентная ставка делится на количество раз в год. Это дает вам среднюю процентную ставку за день, месяц или год, в зависимости от частоты начисления сложных процентов.

Через 10 лет на вашем счету будет около 8 238 долларов. Это включает в себя ваш первоначальный депозит в размере 5000 долларов и 3238 долларов процентов.

Формула сложных процентов Excel

Вы можете рассчитать сложные проценты в Microsoft Excel, используя финансовую функцию Future Value (FV):

= FV(0,05 / 12,10 * 12,100,5000,0)

Через 10 лет под 5% вы получите около 23 763 доллара.

Если вы не хотите заниматься математикой самостоятельно, калькулятор сложных процентов сделает всю работу за вас.

Формула простого процента

Для расчета простых процентов вы используете упрощенную версию формулы сложных процентов:

Если наши предыдущие 5000 долларов приносят только простые проценты, мы бы рассчитали их следующим образом:

После 10 лет получения 5% простых процентов у вас будет 7500 долларов, что на 700 долларов меньше, чем если бы ваши деньги были начислены ежемесячно.

Примеры сложных процентов

Сложные проценты могут либо помочь, либо навредить вам, в зависимости от того, накапливаете ли вы деньги или берете их в кредит.

Сберегательные счета, текущие счета и депозитные сертификаты (CD)

Когда вы вносите депозит на счет в банке, который приносит проценты, например, на сберегательный счет, проценты будут зачислены на ваш счет и добавлены к вашему балансу. Это помогает вашему балансу со временем расти.

Инвестиционные счета

Заработок на инвестиционном счетах также со временем увеличивается. Процент, который акции растут изо дня в день, рассчитывается на основе их результатов накануне, что означает, что они увеличиваются каждый рабочий день. Если вы реинвестируете свои дивиденды и будете регулярно делать депозиты, вы можете помочь своему балансу расти еще быстрее.

Ссуды и ипотека

Сложные проценты работают против вас. Когда вы занимаете деньги, вам начисляются проценты с тех денег, которые вы не возвращаете. Если вы не уплачиваете проценты в течение срока, указанного в вашем ссуде, они «капитализируются» или добавляются к вашему первоначальному ссудному остатку. После этого будущие проценты начисляются на новый, больший остаток кредита.

Кредитные карты

Каждый месяц с вашей кредитной карты взимается процент с вашего баланса на карте. Если вы больше не снимаете с карты и выплачиваете начисленные проценты каждый месяц, ваш баланс останется прежним. Но если вы не заплатите достаточно, чтобы покрыть новые проценты за месяц, они будут добавлены к балансу вашей кредитной карты. Затем проценты в следующем месяце рассчитываются на основе этой большей суммы.

Сложные проценты. Примеры вычисление сложных процентов

Формула вычисления сложных процентов

Вывод формулы вычисления сложных процентов

Примеры решения задач на вычисление сложных процентов

Решение: Используем формулу для вычисления сложных процентов:

Ответ: прибыль 9930 рублей.

Решение:

Если положить в банк A рублей, то черех год получим:

| B = A(1 + | 12% | ) |

| 100% |

Если проценты начислялись каждый месяц с процентной ставкой х, то по формуле сложных процентов через год (12 месяцев)

| B = A(1 + | x | ) 12 |

| 100% |

Приравняв эти величины получим уравнение, решение которого позволит определить месячную процентную ставку

| A(1 + | 12% | ) = A(1 + | x | ) 12 |

| 100% | 100% |

| 1.12 = (1 + | x | ) 12 |

| 100% |

x = ( 12 √

Ответ: месячная процентная ставка равна 0.9488792934583046%.

N.B. Из решения этой задачи можно видеть, что месячная процентная ставка не равна годовой ставке поделенной на 12.

а) Для первого случая используем формулу для вычисления сложных процентов:

б) Для первого случая используем формулу для вычисления сложных процентов:

Простые и сложные проценты: какие выгоднее для инвестора

Для инвестора важна не только процентная ставка, но и то, какой метод начисления процентов применяется. Как считаются простые и сложные проценты и как они работают в инвестициях — в статье.

При начислении простых процентов инвестор получает базовую ставку дохода. Сложный процент начинает работать тогда, когда процентный доход реинвестируется.

Что такое простые и сложные проценты

Допустим, инвестор собирает портфель на 150 000 рублей с ожидаемой доходностью 10% годовых. Это те деньги, которые он планирует получить от выплат дивидендов и купонов. При этом он не продает и не покупает активы, а выводит средства со счета. В таком случае работает простой процент. Его размер можно рассчитать по формуле:

В этом случае процентный доход за год без учета комиссий за сделки и налогов составит:

Sp = (150 000 * 10 * 365/365) / 100 = 15 000 рублей

Если же инвестор реинвестирует прибыль, то есть покупает на полученные выплаты новые ценные бумаги с такой же доходностью, то начинают работать сложные проценты. Они начисляются на первоначальную сумму и на проценты предыдущих периодов через равные промежутки времени — каждый день, раз в месяц или раз в квартал. Этот процесс называется капитализацией.

Для расчета итогового дохода с учетом сложных процентов с ежемесячной капитализацией используется формула:

Итоговый доход со сложными процентами без учета комиссий за сделки и налогов составит:

S12 = (150 000 * (1 + 0,10/12) 12 = 165 700 рублей

Процентный доход составит: 165 700 – 150 000 = 15 700 рублей.

Из расчетов следует, что при одинаковых начальных условиях инвестор получит на 1,6% больше, если будет рефинансировать прибыль.

Какие проценты выгоднее для инвестора

Если увеличить срок владения инвестиционным портфелем под 10% годовых до 15 лет, выгода сложных процентов становится еще нагляднее: размер процентного дохода будет выше на 112%, чем при использовании простого процента.

Таким образом, чем дольше срок инвестиций при сложном проценте, тем больше заработает инвестор на процентном доходе. Но есть еще один фактор, который помогает значительно увеличить доходы, — регулярные пополнения.

Сложные проценты при регулярных пополнениях

Например, инвестор решил не только реинвестировать прибыль, но и покупать каждый месяц новые активы:

В этом случае доход по процентам без учета комиссии брокеру и налогов может составить 2,87 млн рублей.

Благодаря работе сложного процента и регулярным пополнениям на протяжении длительного времени сумма полученных процентов окажется выше, чем сумма вложенных средств.

Кратко

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности N045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности N045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами N045-14085-001000 и лицензии на осуществление депозитарной деятельности N045-14086-000100, выданных Банком России 08.04.2020.ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Что такое сложный процент по вкладу и как его посчитать

Выбирая вклад, многие ориентируются на ставку. Например, в середине апреля 2022 года средняя ставка по вкладам в банках на срок три месяца составляла 16,24%. Но есть и другие факторы, которые повлияют на ваш доход. Среди них — то, какой процент используется для начисления: простой или сложный.

Поделиться

Чем сложный процент отличается от простого

Простой процент означает, что вы получаете доход на начальную сумму вклада в конце срока размещения. Если вы вложили 100 000 рублей на один год под 10%, то в конце этого срока вам начислят 10 000 рублей в виде процентов. Эти 10 000 не плюсуют к сумме вклада в течение года, а перечисляют единоразово в конце срока. Если вы продлеваете вклад (допустим, банк все еще предлагает такую ставку), то изначальная сумма остается той же — 100 000 рублей — и проценты в конце следующего года составят те же 10 000. Таким образом, за два года вы получите 20 000 рублей в виде дохода.

При сложном проценте вы получаете доход на весь остаток, который есть на счету на определенную дату: например, конец месяца, квартала или года. Период, за который банк начисляет проценты на весь остаток, называется сроком капитализации. При этом считают общую сумму вклада со всеми пополнениями, а при следующем начислении — еще и начисленные проценты. То есть, если вы сделали вклад на сумму 100 000 рублей под 10%, а в течение года положили еще 100 000, то в конце года получите 20 000 рублей в виде процентов. А в следующий раз, если сумма и ставка не менялись — уже 22 000 рублей.

Как посчитать сложный процент по вкладу

1. Если проценты начисляются каждый день, то посчитать, сколько вы заработаете к концу срока размещения вклада, можно по следующей формуле:

S — сумма, которая окажется на счету в конце срока вклада вместе с изначальной и всеми начисленными процентами;

Р — первоначальная сумма вклада (или сумма со всеми пополнениями, которые вы сделали за это время);

N — ставка по вкладу, поделенная на 100;

К — количество дней в году (= 365 или 366);

t — срок депозита в днях.

Если вы вложили 100 000 рублей под 15% на полтора года, или 548 дней, и оба года были обычными — то есть не високосными, то в конце срока вы получите:

100 000 х (1 + 0,00041)^548 = 125 252 рубля.

Таким образом, за 1,5 года вы заработаете в виде процентов 25 252 рубля.

2. Если банк начисляет проценты на остаток каждый месяц, то формула будет такой:

где t — срок депозита в месяцах.

Тогда через полтора года сумма вклада с процентами составит:

100 000 х (1 + 0,0125)^18 = 125 058 рублей.

Ваш доход составит 25 058 рублей.

3. Если проценты начисляют раз в квартал, формула выглядит так:

где t — срок депозита в кварталах. Итого за те же полтора года:

100 000 х (1 + 0,0375)^6 = 124 718 рублей,

или 24 718 рублей прибыли.

Что выгоднее

На первый взгляд, выгоднее банковский вклад со сложным процентом, где проценты начисляются каждый день. Рассчитаем для сравнения, сколько бы вы заработали по такому же вкладу с простым процентом:

S — сумма начисленных процентов;

I — ставка по вкладу;

t — срок вклада в днях.

Вот что получается:

(100 000 х 15 х 548/365)/100 = 22 520 рублей

Но стоит учесть, что ставки по вкладам с простым процентом часто выше при условии, что вы не пополняете и не снимаете деньги в течение всего срока — от года и больше. Это удобно, если вы сразу готовы вложить крупную сумму и не трогать эти деньги до конца действия вклада. Подробнее о том, как считать доходность разных банковских вкладов с простым процентом, читайте здесь.

При сложном проценте вы зарабатываете за счет увеличения суммы вклада, но сама ставка здесь обычно ниже. Чем реже начисляют проценты — например, раз в год — тем меньше будет общий доход при одинаковой ставке (см. расчеты). Однако чем дольше вы храните деньги на вкладе и не снимаете их, тем бо́льшую ставку предлагают банки изначально.

Пополняемые вклады — со сложным или простым процентом — удобнее, если вы хотите откладывать определенную сумму ежемесячно и рассчитываете таким образом накопить как можно больше. Но банки часто вводят для таких депозитов дополнительные ограничения: например, можно пополнить вклад не больше, чем на сумму в 10 раз выше изначальной. В случае с вкладом в 100 000 рублей лимит на все пополнения в сумме составит 1 млн.

Наконец, ставка по вкладу может быть:

Тип ставки и условия изменения прописаны в банковском договоре, и их тоже стоит учесть.

Выгоднее и удобнее всего собрать портфель из вкладов в разных банках на разные сроки с разным типом начисления процентов — это позволит более гибко управлять инвестициями, получать доход каждые несколько месяцев, а если вдруг понадобятся деньги, закрыть только один депозит, тогда как остальные продолжат приносить доход.