Что такое уип платежа

Что такое уип платежа

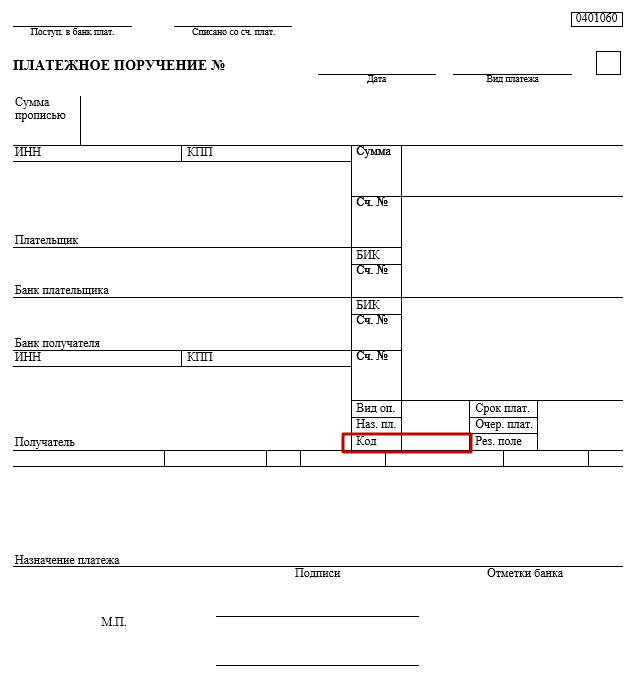

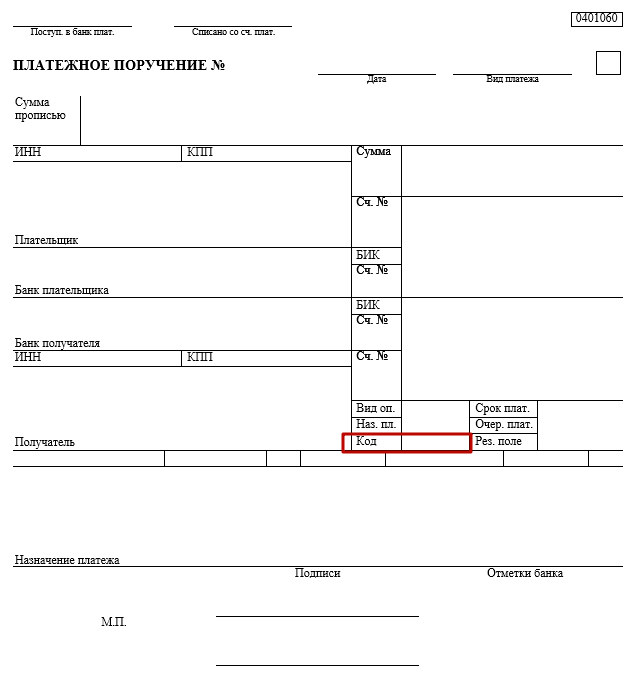

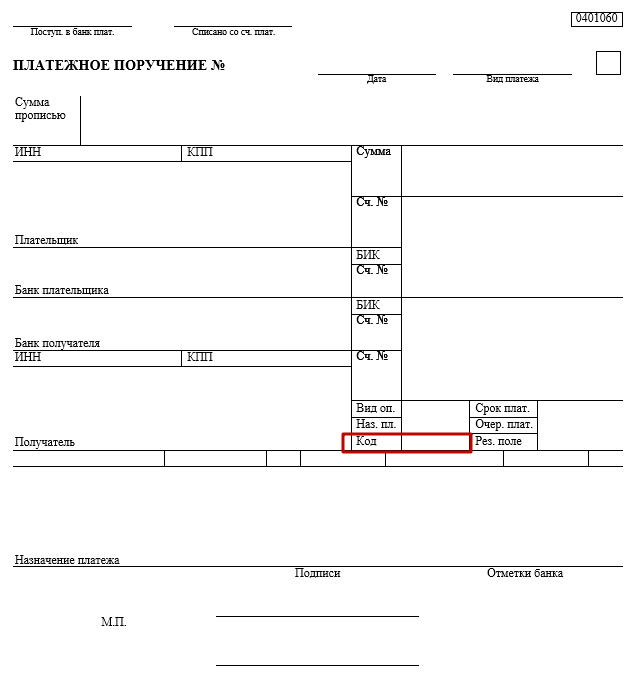

Код УИП в платёжке

В соответствии с Положением 383-П, определяющим правила перевода денежных средств, банки производят платежи на основании распоряжений клиентов. Это могут быть платежные поручения и требования, инкассовые поручения, уведомления и т. д. Но основным средством безналичных расчетов с бюджетом и между контрагентами выступает платежное поручение. Содержание и форма этого документа должны соответствовать нормам законодательства и правилам банковского документооборота. Унифицированный бланк платежного поручения и его реквизиты утверждены тем же Положением 383-П Банка России. В частности, им установлено, что в поле 22 «Код» распоряжения на перечисление денежных средств необходимо указывать УИП. Что это такое в платежном поручении и для чего нужен этот реквизит, рассмотрим подробнее.

Понятие: что такое УИП в платёжке

УИП – это уникальный идентификатор платежа, который состоит из 20 или 25 цифр. Его используют для быстрого и правильного зачисления на счет поступившего платежа. Цифры этого кода говорят об администраторе платежа, типе платежа и документе, который обязывает его произвести. Следовательно, каждому платежу присваивают индивидуальный идентификатор. Но не всегда.

К сожалению, где взять с 2018 года УИП в платежном поручении действующее законодательство чётко не разъясняет. Хотя в определенных случаях проставление этого кода в платежном документе формально обязательно. Поэтому необходимо иметь представление о том, как узнать УИП. При этом законодательством не установлена обязанность плательщика самостоятельно выяснять значение УИП.

Данный код платежу присваивает получатель средств и затем сообщает его плательщику на основании договора. Банк, в котором у обязанного лица открыт счет, при его обслуживании проверяет наличие и правильность значения УИП в платежке. В некоторых ситуациях при неверном заполнении этого реквизита платеж может быть отклонен банком.

Когда нужно указывать уникальный идентификатор платежа

Случаи, когда проставление кода УИП в платежном поручении является обязательным, перечислены в упомянутом Положении о правилах денежных переводов № 383-П Банка России. В соответствии с этим документом, УИП вносят в платежку, если он уже присвоен получателем средств. А само присвоение платежу УИП возможно в 2-х случаях:

Для таких групп налогоплательщиков, как индивидуальные предприниматели, адвокаты, нотариусы, руководители фермерских хозяйств и т. п. есть некоторые особенности при заполнении реквизита 22 платёжек. При переводе денежных сумм в бюджет в платежном поручении они указывают:

Если в документе проставлен ИНН, то в реквизите «Код» ставят ноль. Банки не вправе требовать в таких случаях одновременного заполнения обоих реквизитов, как это происходит в некоторых случаях. Разъяснения по данному вопросу приведены в письме ФНС № ЗН-4-1/6133 от 08 апреля 2016 года.

Что делать, если УИП указан неверно

Когда УИП в платежке проставлен неправильно, банк всё равно обязан выполнить платежное поручение клиента. Исключение составляют следующие случаи:

В этих ситуациях банк обязанного лица после проверки всех реквизитов аннулирует платежку при отсутствии в ней УИП.

Если платежное поручение исполнено, а код указан неверно, может возникнуть проблема с идентификацией платежа. И тогда обязанность по оплате задолженности по налогу, взносам, а также пеням и/или штрафам будет считаться невыполненной. Плательщику может потребоваться время для идентификации и уточнения платежа. А это приведет к дополнительному начислению пеней.

Коды УИП и УИН в платежном поручении: как не допустить ошибки

УИН и УИП — это идентификаторы, используемые в платежном поручении. Оно содержит много полей, о назначении которых догадываются далеко не все плательщики. Особое место среди них занимает код в поле 22, который надо указывать в платежке — важно не ошибиться при перечислении средств в бюджет, например, налогов или страховых взносов.

Для начала нужно разобраться в значении аббревиатур, которые отличаются лишь одной буквой.

УИН — уникальный идентификатор начислений: набор цифр, применяемый при исполнении обязанности по уплате налогов, сборов и т.д. Используется в случае осуществления платежей в пользу госорганов.

УИП — уникальный идентификатор платежей, используемый для перечисления денег находящимся на госсодержании бюджетным учреждением, а также если контрагент — получатель платежа по своей инициативе этот код указал.

Разница заключается в том, что сведения об УИН предоставляются получателем средств, этот уникальный реквизит присваивается платежке непосредственно госорганом, которому будут переведены суммы. УИП помогает идентифицировать платеж среди других аналогичных перечислений, это именно идентификатор.

Такой реквизит, как уникальный идентификатор платежа (УИП), используется в том случае, если получатель средств — обычно это бюджетные организации — такой код указал. Его необходимо указывать в специальном поле платежного поручения под кодом 22. Как понять, что такое УИП в платежке, и где его взять? Смотреть, присвоил ли получатель средств платежу УИП. Если да, то оставить это поле пустым в платежке не получится: банк (как Сбербанк, так и любой другой) посчитает документ неверно заполненным и не пропустит его. Обязательное заполнение поля 22 кодом УИП предусмотрено правилами, утвержденными положением Банка России N 383-П. Если контрагент УИП не указал — поле 22 можно оставить пустым.

Другие правила действуют для УИН, изложенные в приложении N 2 к приказу Минфина N 107н. В соответствии с ним, если в требовании об оплате пеней УИН указан — он переносится в поле 22, если не указан — ставится 0.

Код УИП или код УИН в платежке

УИН можно указать в платежном поручении только в том случае, если он установлен получателем средств и доведен до плательщика (п. 1.1 Указания Банка России от 15.07.2013 N 3025-У). То есть это не основной реквизит, как ИНН или номер счета, а дополнительный. При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками самостоятельно, ни УИП, ни УИН не устанавливается. Но он обязательно есть при уплате недоимки, пени или штрафа, которое осуществляется по требованию органа Федеральной налоговой службы или Фонда социального страхования. Поэтому указать его можно только в том случае, когда его значение указано в запросе на осуществление уплаты по недоимке в виде требования, направленном в адрес организации или индивидуального предпринимателя.

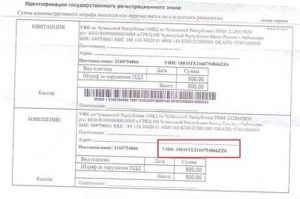

Это значит, что код УИН присваивает налоговая инспекция или орган ФСС России. Самому плательщику взять это значение попросту неоткуда. Кодом УИН в извещении ФНС согласно форме №ПД (налоги) является индекс соответствующего документа. Это необходимо, чтобы налоговики могли быстро сопоставить свое требование с переводом, который был по нему сделан, и не отнесли сумму на другой платеж по этому же налогу или сбору, например, за текущий период. Итак, при заполнении платежки:

Когда поставить «0»

При заполнении платежных поручений по текущим платежам по налогам и взносам, при самостоятельном погашении недоимки (пени, штрафов) без требования ФНС в поле 22 «Код» необходимо ставить просто «0».

Также существуют другие получатели перечислений, которые имеют право формировать УИН для плательщиков:

Когда указать код

Бывают ситуации, когда код УИП в поле 22 в платежном поручении 2020 будет иметь значение, отличное от нуля: если он был присвоен получателем средств. Такое присвоение может не касаться налогов и сборов, например, при оплате обязательств по контракту. Если вы все еще сомневаетесь, УИП — что это такое в платежном поручении, напомним, что в данном случае это просто идентификатор, например, если у получателя средств идет большой поток зачислений. Главное, проследить, чтобы в соответствии с условиями договора получатель средств заблаговременно сообщил плательщику эот номер. Это позволит избежать проблем с идентификацией перечисленных средств, которые могу попасть в невыясненные платежи.

Если же вы получили требование от налоговой оплатить пени по налогам, то в нем должен быть указан код УИН — тогда платежка будет заполнена так:

Что делать, если была допущена ошибка?

Какие действия необходимо предпринять отправителю средств и их получателю, если указанный код оказался ошибочным или был не указан при необходимости? Очевидно, что банк не имеет возможности проверить введенное значение на корректность, поскольку не обладает нужной информацией. Он может только указать на незаполненное поле 22, если в нем не указан даже «0».

Платеж уйдет адресату даже с неправильным УИП. При самостоятельном выявлении такой ошибки следует обязательно и как можно быстрее проинформировать об этом получателя денег, особенно если речь идет о налоговой недоимке, уплаченной по требованию ФНС. В этом случае, скорее всего, придется писать заявление в государственную структуру с просьбой возврата или перенаправления денежных средств как ошибочно внесенных. Алгоритм возврата денег во всех ситуациях разный, он зависит от того, какое назначение имеет сам платеж. Например, если средства с некорректным кодом ушли на счет бюджетного или автономного учреждения, этот вопрос будет решить намного легче.

Гораздо проще происходит проверка УИП, если плательщик и получатель денег обслуживаются в одном банке. В таком случае кредитная организация может самостоятельно выявить ошибочное значение и не принять платежку к проведению. Однако в большинстве случаев, если УИП в платежном поручении указан неверно, банк плательщика обязан принять и исполнить поручение на перечисление денежных средств.

УИП в платежном поручении: что это и где взять

На основании действующего российского законодательства, любое банковское учреждение осуществляет перевод денежных средств клиента на основании его запроса. Выполнить операцию можно при помощи одного из существующих расчетных документов. Самым применяемым из них является платежное поручение. Чтобы заполнить данную бумагу, потребуется указать УИП. Что это такое, где его взять и зачем он нужен попробуем разобраться.

Что такое УИП и зачем он нужен

УИП – это сокращенное название одного из реквизитов платежного поручения. Его полное наименование звучит, как «уникальный идентификатор платежа». Чаще всего он представляет собой числовое значение, состоящее из 20 цифр. Однако в некоторых случаях УИН может состоять из 23 или 25 чисел.

УИП указывается не всегда. Чтобы понять, нужно ли заполнять данный реквизит, необходимо подробно ознакомиться с правилами, утвержденными Центробанком РФ. Они содержаться в Положении, зарегистрированном под номером 383-П.

Расшифровка УИП

Как уже было сказано ранее, УИП состоит из 20 – 25 символов. Каждое число имеет свое обозначение.

Как правило, 3 первые цифры указывают на ведомство, которое выставило счет, после чего во всех случаях проставляется 0. Последующая комбинация с 5 до предпоследнего числа – это уникальный идентификационный номер плательщика, а последнее – это проверочная цифра, выставляемая программой при формировании УИП.

Когда указание УИП обязательно

Зачастую плательщик не указывает УИП, а вместо него ставит 0. Но есть случаи, когда заполнение поля 22 соответствующим идентификатором обязательно. К ним относятся следующие ситуации:

В иных случаях УИП не проставляется, а чтобы банк произвел платеж, поле 22 платежного поручения заполняется нулем.

УИП для особых категорий плательщиков

К особым категориям плательщиков, которые обязаны по требованию указывать УИП, являются индивидуальные предприниматели. Для них, как правило, идентификатором платежа служит ИНН.

Но само поле УИП заполняется ИП только в том случае, если плательщик не указал свой ИНН, а также, если данное требование выставлено ведомством или отражено в договоре.

Важно! Юридические лица УИП не указывают, а в поле 22 проставляют 0.

Где найти УИП

Плательщик не обязан находить УИП. Кроме того, он не вправе формировать номер самостоятельно. УИП указывает получатель платежа в выставленном требовании.

Как правило, операция осуществляется следующим образом:

Чтобы понять, где конкретно в документе находится уникальный идентификационный номер, необходимо внимательно ознакомиться с платежным поручением. УИП располагается в поле 22, которое отображается практически в самом конце бумаги напротив слова «Код».

Чтобы найти поле, предназначенное для указания УИП, рекомендуется придерживаться следующего алгоритма:

Если поле 22 не заполнено, то при проведении платежа в нем прописывается 0. Все дело в том, что банк не пропустит документ с пустым окном, соответственно, платеж не будет проведен.

Общие правила указания УИН в платежных поручениях

Подробные правила отражения УИП в платежном поручении указаны в Положении, принятом Центральным банком РФ и зарегистрированном под номером 283-П.

Надо отметить, что условий отражения УИП немного. Главное то, что номер указывается только в том случае, если получатель платежа обозначил подобное требование.

| № п.п. | Правило | Дополнение |

| 1 | Отражается в строке, соответствующей полю «код». | Если УИП не указывается, то в строке «код» прописывается 0. |

| 2 | Прописывается по требованию получателя платежа. | Как правило, указывается в том случае, если отражение УИП оговорено договором и при исполнении некоторых обязательств перед бюджетом. |

| 3 | Поле 22 заполняется в обязательном порядке. | Если получатель платежа не предъявил требования по указанию УИП, то поле заполняется нулем. |

| 4 | Формируется получателем платежа. | УИП составляет получатель платежа. Плательщик не может сформировать его самостоятельно. |

| 5 | Указывается полное значение кода | Запрещено отражать лишь часть УИП. В противном случае платежное поручение будет исполнено, а средства не поступят по назначению. |

Таким образом, поле 22 заполняется в случае наличия требования от получателя платежа. Если его нет, то в том месте, где указывается УИП проставляется 0.

Зачастую ИП не заполняют поле 22. Идентификатором платежа для индивидуальных предпринимателей служит ИНН. Но иногда, частный бизнесмен обязан проставить УИП. Однако в таком случае поле для ИНН не заполняется.

УИП не известен. Что делать?

Случаются ситуации, когда плательщик не знает УИП. Все дело в том, что данный номер проставляет получатель платежа. Тогда поле 22 заполняется нулем.

Важно! Банк не вправе отказать в проведении платежа, если в поле 22 нет УИП. Главное, чтобы в соответствующем окне стоял ноль.

Соответственно, если строка, соответствующая пункту «Код» вообще не заполнена, то банк отклонит операцию и не исполнит платежное поручение. Таким образом, если плательщик не знает свой УИП, то в соответствующем поле необходимо поставить ноль.

Хочется напомнить то, что плательщик проставляет УИП только в том случае, если получатель платежа указал данное требование. Во всех остальных случаях проставляется ноль. Поручения с некорректным УИП проводятся, но не факт, что средства поступят по назначению. Платежки с пустым полем «Код» полностью отклоняются.

УИП указан не верно. Что делать?

В обязанности банка не входит процедура по проверке корректности УИП. Получив платежное поручение на перевод средств с неправильно указанным номером, кредитная организация в любом случае осуществит операцию. Однако есть исключения.

Некорректное указание УИП может обернуться для плательщика плачевными последствиями. Все дело в том, что данный номер служит неким идентификатором назначения перечисляемых средств. А если код отражен не верно, то возникнут сложности с зачислением платежа. Они могут быть направлены не по назначению или «зависнуть» на счету получателя.

Например, если плательщик вносит задолженность по налогам и сборам, то налоговая или фонд не сможет идентифицировать настоящее назначение средств. То есть получатель может предположить, что плательщик исполняет текущие обязательства перед ФНС или фондами и не зачтет недоимку.

Соответственно, долг плательщика останется не погашенным. На него будут продолжаться начисляться пени, из-за чего размер задолженности может увеличиться в разы.

Если плательщик во время заметил то, что УИП в платежном поручении указан неверно, то он может обратиться к получателю платежа, с просьбой найти средства и зачесть их по назначению. Если же ошибка осталась незамеченной, то о некорректном указании УИП при совершении операции плательщик узнает, лишь из нового требования получателя.

Важно! Сумма недоимки, увеличивая в связи с неправильным отражением УИП, не подлежит перерасчету, так как ответственность за верное указание УИП лежит на плательщике.

Надо отметить, что случаев неверного указания УИП немного. Все дело в том, что номер присваивает получатель платежа, а платежное поручение формируется на основании выставленного требования в автоматическом режиме.

Образец УИП

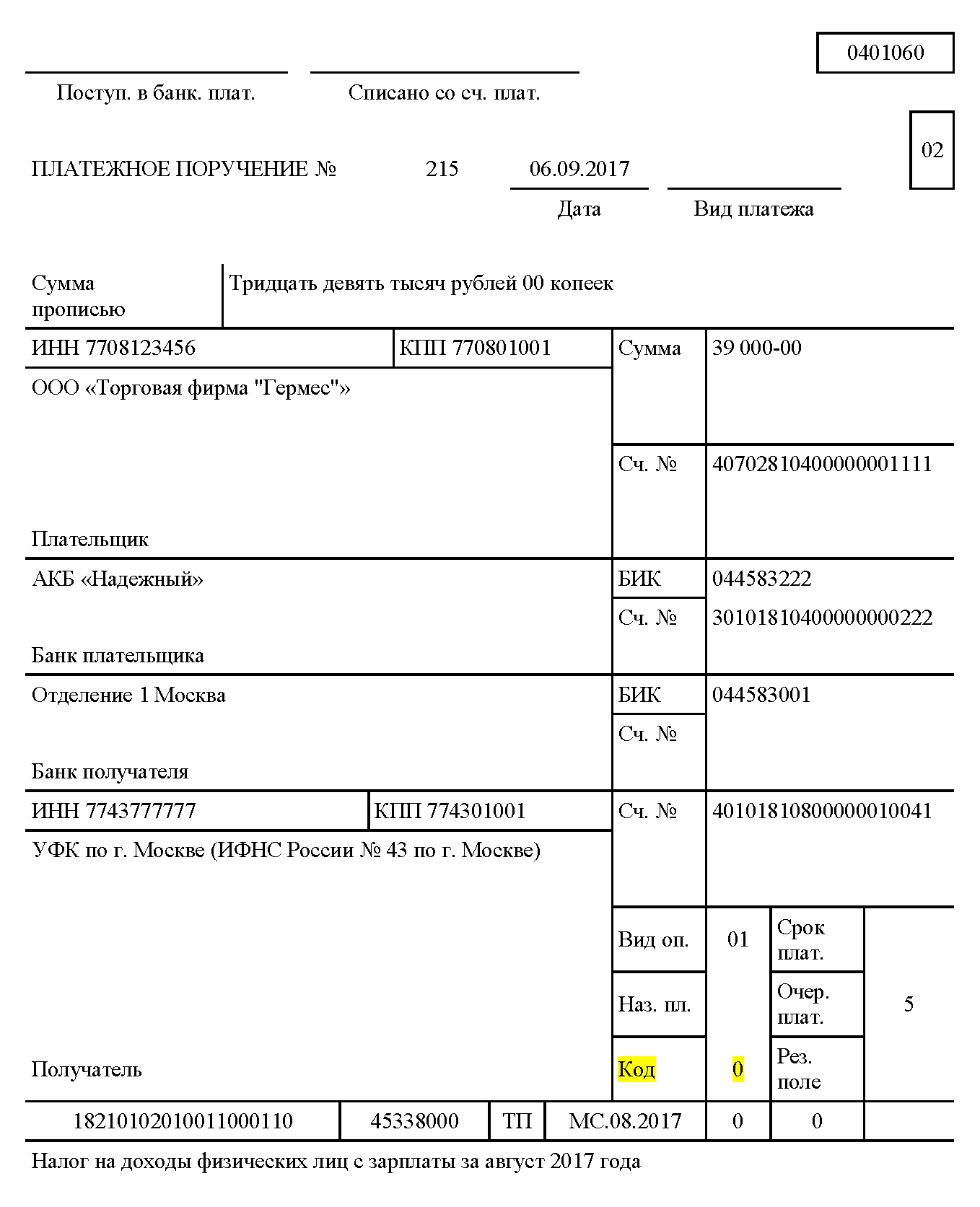

Как уже было сказано ранее, УИП – это один из реквизитов платежного поручения. Он указывается практически в конце документа в пункте, предназначенном для получателя, в поле 22, именуемом «Код».

Надо отметить, что еще до 2014 года УИП вписывался чуть выше в окно, соответствующее пункту «Назначение платежа». Сейчас же это два разных реквизита, которые заполняются одновременно или отдельно.

УИП в платежном поручении

Чтобы найти УИП, необходимо сначала обратить внимание на левую часть документа. Там прописываются основные названия реквизитов:

Нужно остановиться на предпоследнем пункте «Получатель», а затем плавно, не покидая данного раздела документа, перейти на его правую часть.

Там плательщик увидит сокращенное название таких пунктов, как:

Не стоит забывать о том, что если плательщик не знает идентификационный номер, то поле 22 все равно заполняется. Только в таком случае просто проставляется ноль.

Скрытые подвохи в реквизитах платежек

Бланк платежного поручения знаком каждому бухгалтеру, однако его реквизиты и требования к их заполнению регулярно меняются, преподнося немало сюрпризов. Кроме того, платежки всегда в центре внимания судебной практики как основное доказательство совершения любой безналичной оплаты, и судьи регулярно озвучивают все новые нюансы их оформления. В нашем материале мы расскажем, где в платежном поручение скрыт сигнал для банкиров о переводе средств исключительно на карту «Мир», чем опасен уникальный идентификатор платежа, на что будет влиять указание кода условий перевода, а также о теневых сторонах хорошо известных реквизитов.

Банки узнают о переводе средств только на карту «Мир» из платежного поручения

Согласно Указанию ЦБ РФ от 05.07.2017 № 4449-У банки обязаны следить за тем, чтобы предусмотренные законом о национальной платежной системе переводы приходили исключительно на карту «Мир». Перечень таких выплат установлен п. 5.5 и 5.6 ст. 30.5 закона о платежной системе, а также Постановлением Правительства РФ от 01.12.2018 № 1466.

Согласно Постановлению Правительства РФ от 11.04.2019 № 419 к их числу с 01.05.2019 отнесены выплаты, установленные законом о госпособиях, гражданам, имеющим детей. Таким образом, с 01.05.2019 банкам запрещено переводить на карты прочих платежных систем, включая Visa и Mastercard, вновь назначаемые пособия:

Банки осуществляют контроль согласно приложению № 13 к Положению ЦБ РФ от 19.06.2012 № 383-П (далее Положение № 383-П), где указано, что если в реквизите «110» распоряжения указан код выплат и денежные средства подлежат зачислению на банковский счет получателя средств – физического лица, банк получателя проверяет привязку к банковскому счету эмитированной платежной карты, являющейся национальным платежным инструментом.

При этом Положение № 383-П с 08.08.2019 требует заполнять реквизит «110» при переводе денежных средств физическим лицам в целях осуществления выплат за счет средств бюджетов бюджетной системы РФ, включая указанные выше «детские» выплаты.

Обращаем внимание: неважно, находится ли плательщик в городах – участниках программы «Прямые выплаты». На это неоднократно указывали специалисты соцстраха на своем официальном сайте в сети Интернет (информация от 07.05.2019, от 28.06.2019).

Если у получателя госпособия не окажется карты «Мир», отправленные ему суммы согласно Положению № 383-П направляются на счета банка для невыясненных средств. Не позднее следующего рабочего дня после получения соответствующей платежки кредитная организация должна предложить адресату получить деньги наличными или распорядиться о переводе их на другой счет, привязанный к карте национальной платежной системы или не предусматривающий расчеты с использованием карт. Если получатель средств не отреагирует на просьбу банка, последний обязан вернуть средства их отправителю на 11-й рабочий день с момента получения спорной платежки, указав причину возврата.

Отметим также, что действующим законодательством для работодателей не предусмотрена обязанность оформлять сотрудникам карты национальной платежной системы. Напротив, парламентарии накануне в третьем чтении приняли поправки ТК РФ, предусматривающие наказание за навязывание персоналу конкретных банков. Однако в целях защиты интересов трудоустроенных граждан соцстрах просит проинформировать работников об изменениях в порядке выплат пособий.

С такой просьбой к работодателям обращается, например, липецкое отделение фонда на своем официальном сайте. Чиновники также просят напомнить застрахованным, что в соответствии с Приложением № 1 к Приказу ФСС РФ от 24.11.2017 № 578 в заявлении о выплате пособия указывается только номер платежной карты «Мир» без дополнительных реквизитов кредитной организации: номера счета, наименования и БИК.

Таблица: «Перечень и описание рассматриваемых в материале реквизитов платежного поручения согласно приложению № 1 к Положению № 383-П»

Номер рекви-зита

Комментарий

Указывается «срочно», «телеграфом», «почтой», иное значение в порядке, установленном банком, или значение не указывается в случаях, установленных банком.

В распоряжении в электронном виде значение указывается в виде кода, установленного банком

Указывается в распоряжениях на бумажных носителях с начала строки, с заглавной буквы сумма платежа прописью в рублях, при этом слово «рубль» в соответствующем падеже не сокращается, копейки указываются цифрами, слово «копейка» в соответствующем падеже также не сокращается. Если сумма платежа прописью выражена в целых рублях, то копейки можно не указывать, при этом в реквизите «Сумма» указываются сумма платежа и знак равенства «=».

В распоряжении на общую сумму с реестром указывается общая сумма платежа прописью, соответствующая общей сумме реестра

Графу нельзя оставлять незаполненной, если идентификатор не присвоен, ставьте «0».

В соответствии с договором может заменить назначение платежа

Указывается признак условий перевода, в том числе в виде кода

Электронный вид платежа отменяет необходимость заверения платежки для суда

Организация обратилась за взысканием с оппонента по судебному спору расходов на оплату услуг адвокатов. В качестве подтверждения их оплаты по договору учреждение представило в суд распечатку платежного поручения. Первая инстанция отказалась признавать документ надлежащим доказательством, указав, что светокопия платежного поручения не заверена банком.

Однако апелляция обратила внимание, что в распоряжении суда не копия, а распечатанное для удобства обозрения судом электронное платежное поручение, выполненное в соответствии с правилами о безналичных расчетах, установленных Центробанком РФ. Судьи сослались на Положение № 383-П и позицию старших коллег из кассации Северо-Западного округа, разъяснивших, что требование о наличии штампа банка и подписи ответственного исполнителя на платежке предъявляются только к оформлению документа на бумажном носителе. При переводе денежных средств в электронном виде в платежном поручении должны быть указаны: вид платежа – «электронно», дата списания денежных средств, отметка банка, подтверждающая проведение платежа.

Арбитры также отметили, что Банк России не заверяет ни в копиях, ни в оригиналах платежные поручения, используемые в расчетах между негосударственными организациями. Судьи кассации Московского округа подтвердили правильность позиции нижестоящих коллег.

Примечание редакции:

Относительно реквизита «Отметки банка» обращаем внимание, что в соответствии с п. 45 приложения № 1 к Положению № 383-П в указанном поле платежного поручения дату исполнения платежа должен указывать именно банк получателя средств. При наличии соответствующей отметки на распечатке электронного платежного поручения суды считают факт несения расходов доказанным. Так, суд по интеллектуальным правам в Постановлении от 08.04.2019 № С01-262/2019 не принял доводы стороны о несоответствии платежных документов нормативным требованиям в связи с отсутствием на них печатей. Судьи отметили, что из положений действующего законодательства следует, что подлинный платежный документ оформляется в единственном экземпляре. В соответствии с пунктом 1 ст. 6 Федерального закона от 06.04.2011 № 63-ФЗ информация в электронной форме, подписанная квалифицированной электронной подписью, признается равнозначной документу на бумажном носителе, подписанному собственноручной подписью. Следовательно, подлинником платежного поручения, сформированного в электронном виде в системе «Банк-Клиент», является электронный документ, составленный в установленном ЦБ РФ формате и подписанный квалифицированной электронной подписью.

Представленные же суду копии электронных платежек с отметками банка получателя не нуждаются в оттисках печатей и соответствуют Положению № 383-П.

Знаки препинания в «Сумме прописью» аннулируют платежный документ

Банк отказал компании в исполнении поручения на перевод денежных средств по причине наличия в полях документов «Сумма прописью» знаков «точка». В своей жалобе фирма просила судей учесть, что п. 6 приложения № 1 к Положению № 383-П не содержит в своем тексте каких-либо упоминаний о недопустимости, ограничении или запрете проставления знаков препинания. Арбитры кассации Московского округа указали, что компания неправильно истолковала указанный пункт. Из описания реквизита «Сумма прописью» регламента усматривается, что в нем не допускается проставление разделителей, пробелов, знаков препинания и иных символов. Проставление в полях «Сумма прописью» знака «точка» суд квалифицировал как нарушение правил, установленных Центробанком.

Единственный реквизит получателя, который обязан проверить банк, – номер счета

Компания 13 и 14 декабря 2016 года отправила в Сбербанк платежки в адрес двух контрагентов на общую сумму более 7 млн рублей, указав ошибочные реквизиты счетов получателей. Деньги ушли фирме с совершенно другим наименованием. Главбух сообщила в банк о несоответствии реквизитов, а 15 декабря компания направила туда требование о возврате денежных средств, оставшееся без ответа. Доказать, что ошибку совершили Сбербанк и банк получателя средств (Альфа-Банк), фирма не смогла и в трех судебных инстанциях.

Судьи указали, что в отношении перевода безналичных денежных средств действует правило, закрепленное ч. 7 ст. 5 Федерального закона от 27.06.2011 № 161-ФЗ, согласно которому безотзывность перевода наступает с момента списания денежных средств с банковского счета плательщика.

Кроме того, в силу пункта 4.3 гл. 4 Положения № 383-П и разъяснений Центробанка при зачислении денежных средств банк должен идентифицировать получателя по двум реквизитам, один из которых – номер счета получателя средств. При этом законодательство не обязывают банки плательщика и получателя проводить дополнительную проверку реквизитов получателя, если указанные в платежных поручениях данные являются достаточными для перевода и последующего зачисления денежных средств.

Также согласно Определению ВАС РФ от 04.03.2013 № ВАС-1709/13 банк вправе, но не обязан, проверять соответствие цифровых и текстовых реквизитов получателя денежных средств и отказать в исполнении распоряжения может только в том случае, если искажение реквизитов не позволяет его исполнить.

Фемида установила, что Сбербанк проверил подлинность секретных ключей ЭЦП и наличие всех необходимых реквизитов в спорных электронных документах. Банк осуществил операции по перечислению денежных средств в соответствии с распоряжениями клиента и не несет ответственности за правильность и достоверность электронных документов, передаваемых посредством системы дистанционного обслуживания.

Примечание редакции:

В рассматриваемом деле судьи не указали, был ли второй реквизит получателя средств, который соответствовал представленным фирмой платежкам и какого рода информацию он содержал. Если следовать разъяснения Центробанка буквально, в таком качестве может выступать наименование и БИК банка получателя. Таким образом, номера счета и одного из реквизитов банка получателя достаточно для исполнения платежа, сверять их с наименованием и ИНН получателя банк не обязан. Чаще встречаются аналогичные решения по делам, где банк проверил соответствие номера счета получателя либо наименованию (Определение ВС РФ от 05.03.2018 № 305-ЭС18-36), либо ИНН (Постановление Арбитражного суда Центрального округа от 26.04.2018 № Ф10-2349/2017) адресата, тем не менее отправив деньги не тем компаниям, которым они предназначались. Суды не признают в этом вины кредитных организаций.

Однако остается способ вернуть утраченное, заявив к ненадлежащему получателю иск о взыскании неосновательного обогащения в виде ошибочно перечисленных денежных средств. Даже если деньги перечислены госоргану, суд на основании норм ГК РФ должен удовлетворить требования о возврате законному владельцу неосновательно приобретенного или сбереженного имущества (Постановление Одиннадцатого арбитражного апелляционного суда от 12.04.2018 № 11АП-3160/2018).

Банк заплатит долг клиента, если не заметит подлога в очередности платежа

Компания обратилась за взысканием 54 млн рублей долга с банка должника. По мнению фирмы, Бинбанк причинил ей соответствующие убытки, продолжая проводить расходные операции по счетам неплательщика после наложения ареста по исполнительному листу о взыскании задолженности. Постановление об обращении взыскания на денежные средства должника банк поставил в картотеку с 4-й очередностью платежа согласно ст. 855 ГК РФ. После этого банк списал по счета 95 млн рублей по платежным документам на оплату труда, что согласно положениям п. 2 ст. 855 ГК РФ относится к 3-й очереди.

Однако кредитор проанализировал данные выписки по операциям и установил, что согласно назначению платежа в основной массе денежные средства направлялись на счета физлиц, не имеющих отношения к работе по трудовому договору с владельцем счета, в счет погашения требований по договорам займа с юридическими лицами. Таким образом, в очередности платежа должник указывал значение «3», а в назначении: «зарплата на счета сотрудников ОАО» — «по договору в счет расчетов по договору займа».

Компания сделала выборку 187 подобных однотипных операций с указанием наименований различных третьих лиц.

Судьи подтвердили, что фактически проведенные операции представляют собой расчеты по договорам займа. А расчеты между юрлицами ни при каких обстоятельствах не могут относиться к 3-й группе очередности.

Суд указал, что, приняв от должника платежные поручения с неверно указанным реквизитом очередности платежа и осуществив списание денежных средств с нарушением очередности, банк действовал неправомерно и не исполнил свои обязанности. Вследствие его незаконных действий кредитор не получил удовлетворение своих требований при наличии для того реальной возможности.

Фемида постановила, что Бинбанк не исполнил Постановление судебного пристава-исполнителя, нарушив законодательство об исполнительном производстве и нормы ГК РФ об очередности исполнения расчетных документов, в связи с чем должен возместить причиненные убытки в полном объеме.

ВС РФ оставил вердикт в силе.

Назначение платежа компания может поменять не позднее года

Подрядчик обратился в суд за взысканием с должника задолженности по договору в размере 20 млн рублей и пени за просрочку оплаты 2 млн рублей. Вмешательство Фемиды потребовалась кредитору после получения ответа на претензию, согласно которому по данным бухгалтерского учета оппонента долгов за ним не числится.

Контрагенты в спорный период были и исполнителями, и заказчиками различных соглашений, они регулярно обменивались платежами с указанием реквизитов договоров в их назначении. В суде должник предъявил распорядительное письмо, направленное кредитору в феврале 2015 года об изменении назначения платежей на сумму более 15 млн рублей, произведенных в 2013‒2014 годах в рамках договора подряда, и указал о зачете их в счет оплаты по другому договору. Фирма сообщила, что у нее имелись законные основания для того, чтобы изменить назначение платежей ввиду приоритета своей воли как плательщика. Суды с этим не согласились. Арбитры указали, что действующее законодательством не запрещает изменение назначения платежа, а существующая судебная практика исходит из того, что такое изменение должно быть сделано в разумный срок после осуществления платежа, в ином случае такие действия плательщика рассматриваются как злоупотребление правом. Судьи также отметили, что по смыслу норм, регламентирующих осуществление платежей, изменение назначения платежа может иметь место в целях устранения допущенной ошибки, однако такие обстоятельства судом не установлены.

Суд признал действия должника неразумными и недобросовестными, так как с момента спорных транзакций до изменения их реквизитов прошло много времени, и на то не было получено согласие другой стороны.

В пользу кредитора Фемида взыскала всю сумму задолженности.

Внимание: уникальный идентификатор платежа может подменить другие реквизиты поручения

Уникальный идентификатор платежа (УИП) служит для упрощения расчетов с бюджетом и между юрлицами. Номер позволяет определить документ, на основании которого производится платеж, отменяя необходимость указания его реквизитов в назначении платежа, а случае расчетов с бюджетом и ИНН плательщика.

В платежном поручении он появился с 31.03.2014. Согласно Положению № 383-П с этой даты в платежном поручении реквизит указывается в случаях:

Таким образом, в платежном поручении на перечисление денежных средств контрагенту указывается УИП, если он присвоен этим контрагентом – получателем средств.

Согласно подпункту 1.21.1 Положения № 383-П, если получателем средств присвоен УИП и он должен быть указан в платежном поручении, банк получателя средств осуществляет контроль идентификатора платежа в случаях и порядке, установленных договором с получателем средств.

Поскольку данный реквизит может подменять собой, например, данные о периоде, за который совершен платеж, с ним следует обращаться особенно аккуратно. Так, в Постановлении Восьмого арбитражного апелляционного суда от 20.06.2019 № 08АП-5358/2019 поставщик электроэнергии при взыскании спорной задолженности ссылался на норму договора, согласно которой клиент обязан указывать УИП в расчетных документах, а в случае если идентификатор не совпадает с назначением платежа, период, за который произведен платеж, определяется продавцом самостоятельно. Пользуясь указанным положением, компания отнесла платежи покупателя за 2018 год на периоды ранее образовавшейся задолженности, с которой последний был не согласен. Судьи признали поведение продавца законным.

В другом схожем деле (Постановление Восьмого арбитражного апелляционного суда от 05.02.2019 № 08АП-15809/2018) договор не предусматривал указания УИП, однако в первичных документах он содержался. Покупатель использовал идентификатор, считая, что указывает точные сведения о назначении платежа, однако суд с этим не согласился.

В платежном поручении с 01.01.2019 можно указать наличие специальных условий перевода денежных средств

Указание ЦБ РФ от 11.10.2018 № 4930-У внесло правки в Положение № 385-П, изменив назначение резервного поля (реквизит «23»). Теперь в нем указывается признак условий перевода, в том числе в виде кода. Также устанавливается, что при его указании банк осуществляет контроль выполнения условий перевода в порядке, установленном договором.

Таким образом, кредитные организация могут предусматривать в соглашениях дополнительные услуги по обработке платежных документов, а клиенты впервые получили возможность поставить на контроль их предоставление. Это могут быть, например:

Указание ЦБ РФ от 11.10.2018 № 4930-У «О внесении изменений в Положение Банка России от 19 июня 2012 года № 383-П «О правилах осуществления перевода денежных средств»

УИН и УИП в платёжке: разница

Подавляющее большинство бухгалтеров путает между собой код УИН и УИП, который проставляют в поле 22 поручения на уплату. Выясняем, в чем разница, есть ли она и расставляем все точки там, где надо.

Особый код платежа

При необходимости перечислить деньги в платежном поручении УИН и УИН всегда проставляют в поле № 22. Однако одновременно два этих кода в платёжке фигурировать не могут.

Общий принцип такой: надо проставить что-то одно для платежа – УИН/УИП. Тот код, который у вас имеется из документа, на основании которого необходим перевод денег.

УИП расшифровывается как Уникальный Идентификатор Платежа. Однако для перечислений в бюджеты, а также при оплате государственных и муниципальных услуг вместо УИП в поле 22 «Код» проставляют УИН – Уникальный Идентификатор Начисления, который сформирован администратором данного платежа и приведён в документе, обязывающем сделать платёж. Вот, в чем разница УИН и УИП. Но не только в этом.

Помните, что закон обязывает проставлять реквизит «Код» на любом распоряжении о переводе денег, бланки которых закреплены Положением Центробанка № 383-П.

В чём загвоздка и что делать

Очень часто налоговики присылают предприятию/ИП постановление или требование на уплату недоимки, пеней, штрафа. И в нём указан УИН. Однако в банке при заполнении платёжки выясняется, что такого поля нет, а есть поле для УИП. Так, УИН и УИП – одно и то же?

На практике в постановлении на налоговый или иной платёж обычно указан именно идентификатор начисления, а когда видишь перед собой платежку, там нет реквизита с идентификатором начисления, а есть только идентификатор платежа. Как быть?

Уже давно не надо заморачиваться, где взять УИП/УИН. Необходимо в поручении на уплату указать УИН. Для этого необходимо перенести значение поля УИП из постановления.

Компьютерные программы, с которыми работает большинство бухгалтеров, уже давно не придают особо значения, чем отличается УИН от УИП. Многие из них уже заменили рассматриваемое поля на обобщающее с названием «Идентификатор платежа».

Главное, чтобы код УИП/УИН в 2018 году при формировании платёжного поручения имел уникальный состав символов. Это позволит деньгам не зависнуть в платёжной системе и дойти до адресата вовремя. А самое основное: администратор этого платежа (например, Налоговая служба РФ) поймёт, какой именно долг перед казной или санкцию покрывают присланные лицом денежные средства.

У рассматриваемого кодового поля формат заполнения УИН такой: должно быть 20 или 25 знаков. При этом одни только нули быть не могут. Если код отсутствует, ставьте один знак «0» (ноль).

При перечислении сумм текущих налогов, сборов, страховых взносов, рассчитанных плательщиком самостоятельно, их дополнительная идентификация не нужна. В этом случае идентификаторами служат КБК, ИНН, КПП и другие реквизиты платежных поручений. В поле 22 «Код» достаточно указать «0».

Что касается УИП, то это только 20 знаков. Его нужно отражать в платёжке при соблюдении 2-х условий (п. 1.1 указания ЦБ РФ от 15.07.2013 № 3025-У):

Соответственно, когда на момент перечисления денег данный идентификатор плательщика неизвестен, можно оставить поле пустым.

Уникальный идентификатор платежа

Платежное поручение заполняется при строгом соблюдении установленной формы. Правила заполнения платежки утверждены Положением Банка России от 29.06.2021 № 762-П. Если часть полей бланка останется пустой, его не примут к исполнению.

Уникальный идентификатор платежа мы находим в п. 1.22 правила, утв. Положением № 762-П.

Это значение применяется при описании платежей. Код из 25 цифр указывается в поле 22 платежного поручения, оформленного при внесении денежных перечислений. Строка для внесения реквизита находится в нижней части стандартного бланка.

Согласно закону №161-ФЗ от 27.06.2011 в распоряжении о переводе финансов в пользу бюджетной системы РФ фиксируют УИП по согласованию с Банком РФ.

Уникальный идентификатор платежа в платежном поручении 2022 года требуется для правильного учета и систематизации платежей в государственной системе. Контролем кода занимается банк получателя средств в соответствии с условиями заключенного договора.

Отвечая на вопрос, что такое УИП в платежке, необходимо подчеркнуть, что это специальный реквизит, который указывается в следующих случаях:

Код не формируется и не отражается в финансовой документации, если:

Если код УИН/УИП не формируется, лицо не может оставить это поле незаполненным. Ему потребуется указать в предусмотренной строке «0».

Как узнать УИП

Каждый УИП формируется получателем средств. Индекс документа присваивается автоматически с использованием специализированного электронного сервиса.

Где взять уникальный идентификатор платежа? Он указывается уполномоченными лицами в официальном требовании перечислить определенные суммы получателю средств. Нет кода, нет необходимости его указывать.

Цифровой код отмечается в том случае, если он был предусмотрен документами налогового органа или договором. В случаях, когда представители банковских организаций безосновательно отказывают в приеме платежки без этого реквизита, плательщики вправе ссылаться на положения письма ФНС РФ от 08.04.2016 № ЗН-4-1/6133@.

В этом документе однозначно указывается, что юридическим лицам достаточно отразить в бланке ИНН, КБК, и КПП, а в 22 поле можно проставить ноль. Это значит, что банк не может отказаться от перечисления средств, если в представленном платежном поручении не отражен уникальный идентификатор платежа.

Что будет, если неверно указать УИП

Ошибка при заполнении бухгалтерской документации может стать причиной нарушения порядка автоматического учета, и потери переведенных средств. Так, внесенная налогоплательщиком сумма может считаться не выплаченной, а обязательства по перечислению недоимки, пени или штрафа – неисполненными.

Подробно о последствиях того. что в платежном документе не указан УИП, читайте в системе КонсультантПлюс. Чтобы открыть этот документ, вам пригодится ссылка на оформление бесплатного доступа к пробной версии КонсультантПлюс на 2 дня.

В общем можно сказать, что переводы без УИП проходят, однако банк может не принять такой перевод, если сомневается в идентификации платежа.

Что такое УИП в платежном поручении

Крайне важно правильно заполнять все платежные документы. Об этом хорошо известно каждому гражданину Российской Федерации. Ведь существуют определенные структуры, которые следят за тем, чтобы вся документация, необходимая для совершения платежных операций, была заполнена надлежащим образом. Рассмотрим УИП – что это такое в платежном поручении.

Что такое УИП в платежке

В случае, если какие-либо поля бланков будут заполнены неправильно, риск того, что в проведении операции попросту откажут, возрастает многократно. Но порой заполнить правильно документы достаточно сложно. Ведь каждый год правила заполнения меняются. В правила вносятся различные правки, о которых простые граждане даже не догадываются. И в результате совершают ошибки. Именно эти ошибки и могут стать причиной отказа в проведении финансовых операций. В особенности, если речь идет о неправильном заполнении УИП в квитанции.

Эта аббревиатура является сокращенным названием уникального идентификатора платежа. Данный идентификатор широко используют, поскольку он позволяет зачислить на счет поступившие средства максимально быстро. Но главная его особенность заключается в том, что с помощью этого кода можно минимизировать риск того, что зачисление произойдет с ошибками. Код, который на первый взгляд представляет собой лишь набор хаотичных цифр, на самом деле несет в себе важную информацию.

Цифровой код отображает множество полезных данных. Например, кто именно являлся администратором платежа. Более того, можно с его помощью узнать, какого именно типа был платеж, а также какой документ обязал произвести данный платеж. Исходя из этого, большинство сделает вывод, что такой код присваивается абсолютно всем платежам. Однако, в действительности это не совсем так. Некоторые платежи могут быть совершены и без указания УИП. Например, код УИП в Сбербанк онлайн требуется лишь в определенных случаях.

Когда необходим УИП

Использование кода четко регламентируется. Существует свод документов, в которых прописаны те ситуации, когда необходимо указывать УИП. Вопреки мнению, что это идентификатор всегда должен указываться, код может быть присвоен платежу только в двух случаях.

Первый случай, когда УИП присваивается платежу тем, кто фактически и является получателем денежных средств. В таком случае, данная информация в обязательном порядке должна сообщаться лицу, являющемуся плательщиком. Ведь это прописано в договоре, который заключили стороны.

Второй случай – это оплата требования об уплате, которое было предъявлено плательщику. Обычно это взносы в различные фонды (внебюджетные) или оплата налогов. В таком случае в требовании обязательно указывают необходимость отобразить УИП. И поэтому банк, подчиняясь требованию, присваивает код данному платежу.

Но почему в некоторых платежках о совершенных переводах денежных средств тоже иногда можно заметить этот код? Его действительно могут поставить. Но только в том случае, если идентификатор известен лицу, выступающему в роли плательщика. В противном случае в поле под номером 22 просто ставят цифру «0». Обратите внимание, что в случае отсутствия информации, необходимо в обязательном порядке в этой графе ставит цифру 0.

Оставлять графу незаполненной запрещается! Поскольку незаполненные реквизиты для банка являются поводом отказать в проведении операции.

Как узнать код

Выше в статье мы уже рассмотрели, что такое УИП в платежке. И теперь поговорим о том, как узнать этот код. Уже при первом заполнении документации понадобится УИП. Именно поэтому рекомендуется заблаговременно позаботиться о его получении. Выдачей таких кодов занимаются сразу несколько инстанций. Это может быть ФСС, ФНИ, Таможенный фонд или даже Пенсионный фонд. Куда же обратиться, чтобы узнать, какой именно код был присвоен?

Выбирать учреждение, необходимо исходя из того, какое именно назначение имеет платеж. Однако, если вы не успели вовремя обратиться в одну из выше упомянутых организаций, можете воспользоваться специальным справочником. Его можно скачать на просторах интернета. В нем содержится полный перечень всех кодов. Но необходимо учитывать тот факт, что информация в таких справочниках очень долго обновляется. Следовательно, высок риск получения неправдивой информации.

Как правильно вписать код

Мало просто понимать, что такое УИП, а также какие данные в нем содержатся. В первую очередь, необходимо знать, как именно вписывать идентификатор:

Что делать, если УИП указали неправильно

Итак, вы все же допустили ошибку, когда вписывали код. Но при этом банк все же обязан выполнить транзакцию. Однако исключение в данном случае делается, если:

Если же транзакция уже была проведена, а код оказался неправильным, то у вас гарантировано возникнут проблемы с последующей идентификацией платежа. И поэтому необходимо как можно скорее выяснить, какой именно идентификатор был вам присвоен в соответствующей инстанции. Ведь операция будет считаться невыполненной. Следовательно, будет начисляться пеня, которую в дальнейшем все-таки придется оплатить.

Заключение

Теперь вы знаете, что такое УИП. Этот код помогает произвести идентификацию платежа. Используя его, удается с легкостью избежать разных сбоев и ошибок при проведении транзакций. Получить код можно в нескольких инстанциях. В данном случае все зависит именно от назначения платежа. Если вы сомневаетесь в том, что правильно запомнили код, обязательно уточните его перед тем, как заполнять графу с реквизитами.

Совершайте платежи с использованием УИП

ИСПОЛЬЗУЙТЕ КОД УИП В ПЛАТЕЖНОМ ПОРУЧЕНИИ ПРИ ПОПОЛНЕНИИ СЧЕТА.

* в соответствии с формой и номерами реквизитов платежного поручения, установленными Положением Банка России от 19.06.2012 г. №383-П «О правилах осуществления перевода денежных средств»

Почему удобно использовать код УИП

Платежи с УИП будут зачисляться гораздо быстрее. В среднем скорость зачисления платежей с УИП составляет 1 час * *

** Скорость зачисления платежа зависит от порядка проведения межбанковских расчетов банка плательщика

Что такое УИП?

УИП — это уникальный идентификатор платежа из 25 знаков, который присваивается договору клиента.

Номер УИП размещен:

Использование УИП бесплатно.

Куда вписывать код УИП?

УИП указывается в поле 22 «Код» платежного поручения.

Что указывать в назначении платежа?

Как и ранее следует указывать оплата по договору № в т.ч.ндс.Дополнительно можете указать номер счета фактуры или УПД

Топливная карта ОПТИ 24 от «Газпром нефти» — удобный инструмент экономии

Новости

Официальный дилер “Газпромнефть – региональные продажи”

Что такое УИП в квитанции Сбербанка Онлайн

Правильное заполнение реквизитов поможет вам избежать лишних бюрократических проволочек и досадных недоразумений. Во многих платежных документах требуется указать коды УИП и УИН, поэтому важно понимать их назначение и разницу между ними.

Что такое УИП и УИН

УИП в квитанции Сбербанка Онлайн — это двадцатизначный код, который обозначает уникальный идентификатор платежа. Благодаря этому коду конкретный платеж легко найти среди сотен других. Эта комбинация помогает контролировать оплату, упорядочить оформление платежных документов и убедиться, что платеж будет направлен адресату.

Это особенно важно для платежей, которые направляются в бюджетные, налоговые учреждения и другие государственные структуры. УИП выдает Федеральная налоговая инспекция, Таможенный Фонд, Фонд Социального Страхования, Пенсионный Фонд.

Аббревиатура УИН обозначает уникальный и идентификатор начисления. Этот код может состоять из 20 или 25 знаков. Он используется в тех случаях, когда платеж направляется непосредственно в бюджет.

С какой целью УИП указывается в платеже

Есть несколько причин, из-за которых важно понимать значение УИП и верно его указывать. Во-первых, присвоение индивидуального номера доказывает сам факт совершения платежа. Также подтверждается основание для совершения перечисления. Таким образом, функция, выполняемая УИН и УИП схожа.

Особое внимание заполнению документов следует уделить юридическим лицам. Номер УИН часто фигурирует в документах на уплату налогов за ведение коммерческий деятельности. Не обработанный вовремя платеж приведет к тому, что вам придется выяснять обстоятельства неуплаты, повторно вносить нужную сумму или начинать процедуру возврата средств.

Где получить УИП

Таким образом, обращаться нужно в те структуры, которые непосредственно связаны с совершением платежных операций.

Рекомендуем заняться этим вопросом заблаговременно и взять номер УИП заранее, чтобы не столкнуться с трудностями при оформлении документов. Также обращаем ваше внимание, что год от года правила заполнения документов претерпевают изменения.

В том числе могут измениться реквизиты организации и коды УИП и УИН. Поэтому нужно регулярно уточнять правильность заполнения документов и актуальные реквизиты.

Также узнать УИП организации можно из специального справочника, который можно скачать в интернете. Чтобы узнать УИП для платежей, например, за детский сад, можно позвонить или обратиться лично в бухгалтерию учреждения.

Еще один способ узнать код — воспользоваться онлайн-сервисом Сбербанка. Авторизуйтесь в Личном кабинете и перейдите в раздел «Платежи». Укажите параметры квитанции и щелкните на надпись «Информация». Система сообщит вам номер-идентификатор. Сохраните его и используйте для оформления квитанции. Для каждого платежа нужно получать новый код, алгоритм действий сохранится тот же.

Основные значения УИП

Значение УИП призвано определять основание платежа. Лицо, которое совершает платеж по квитанции, выполняет роль идентификатора. Понятия УИП и УИН часто не знакомы обычным клиентам банка, из-за чего возникают досадные недоразумения. При платеже всегда нужно указывать тот код, который вы найдете в платежном поручении (документе, предписывающем совершить оплату) — квитанции, постановлении или платежке.

В таком случае можно указать комбинацию УИН, это не будет ошибкой, банк сможет обработать документ и платеж все равно дойдет до получателя. В некоторых платежных сервисах во избежание путаницы вовсе не указывают, какой код необходим, нужная графа называется просто «идентификатор платежа».

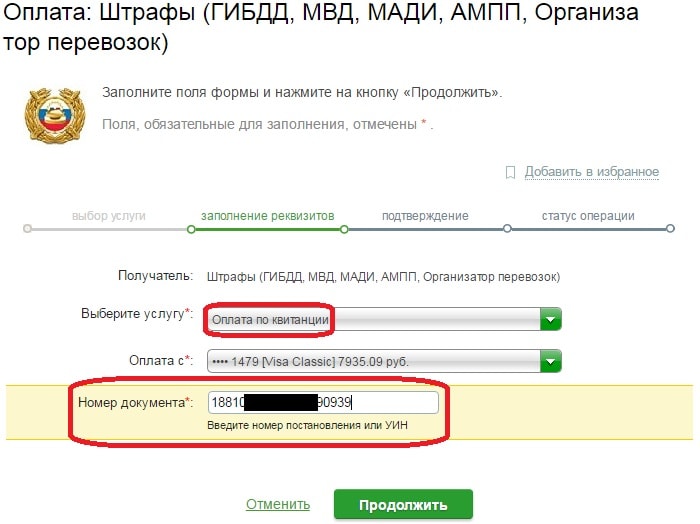

Код УИН необходим, чтобы оплатить штраф ГИБДД через интернет.

Что делать, если УИП указан неверно

Всегда внимательно относитесь к заполнению платежных документов. Если вы ошибетесь в заполнении графы, платеж попросту уйдет другому получателю или не будет обработан. Получатель, который не получит платеж вовремя, вправе наложить на вас штрафные санкции за несвоевременную уплату.

Не стоит ждать возврата, если установлены жесткие сроки оплаты, процесс разбирательства по вашему обращению может занять продолжительное время. Особенности возврата средств зависят от того, кому они были перечислены по ошибке.

Что писать при отсутствии реквизита?

Если у вас нет кода УИП и УИН, уточните, возможно в этом виде квитанций этот код не является обязательным к заполнению. В любом случае не оставляйте графу пустой, иначе банк вправе отказать вам в приеме квитанции.

Обратите внимание, что при отсутствии реквизитов УИП и УИН, графа «ИНН», фамилия, имя, отчество, адрес проживания плательщика являются обязательными для заполнения. Не каждая организация имеет этот код. Он необходим там, где проходит большое количество однотипных платежей.

Платежное поручение.

Что должно присутствовать в верно заполненном документе

В правильно заполненном документе отображаются следующие сведения:

Кроме этих сведений в специальной графе вписывается сумма платежа, номер счета, на который должны начисляться деньги и срок совершения перечисления. Также указывается код УИП. Самый простой способ получить достоверные сведения об организации — посетить ее официальный сайт.

Пример платежного поручения с УИП.

Образец. Номера УИН и УИП фигурируют в большинстве квитанций: оплата за детский сад, школу, в квитанциях ГИБДД, налоговой квитанции, оплате государственных услуг, при перечислении средств и многих других.

Найти графы для этих кодов вы можете не только в бумажной квитанции, но и графах стандартной формы на сайте Сбербанк Онлайн. Эту комбинацию цифр и (или) букв необходимо указывать в графе «код 22».

Реквизиты в квитанции Сбербанка: что такое УИП, УИН, ИПГУ и СУИП?

Необходимость оплаты различных квитанций и счетов встаёт ежемесячно перед каждым из клиентов любого финансового учреждения. Кредитные платежи и квитанции за обучение, штрафы и налоги — неважно, какой вид платежа предстоит оплатить, понадобятся его реквизиты. Заполнение реквизитов — это важная часть оплаты квитанций, ведь если на данном этапе допустить ошибку, то платёж не удастся провести, либо деньги могут уйти другому адресату. В частности поэтому важно знать, что такое, например УИП.

Квитанции обычно пестрят непонятными терминами, но стоит в них разобраться, и запутанные аббревиатуры окажутся полезными. Итак, помимо уже упомянутого выше, следует понимать назначение и других идентификаторов в квитанции: СУИП, ИПГУ и УИН. Зачем эта информация рядовому плательщику? Узнаем прямо сейчас.

Что скрывает аббревиатура УИП?

УИП можно расшифровать как «уникальный идентификатор платежа». В квитанции он располагается в поле с номером 22. Идентификатор обозначается 20-значным числом и несёт в себе данные о:

Функция уникального идентификатора платежа заключается в систематизации процесса перечисления средств и помощи госорганам в контроле за перечислениями.

Где найти код УИП? Это значение формирует получатель средств, то есть его можно выяснить:

В некоторых случаях УИП просто не формируется, поэтому к заполнению этот реквизит не всегда обязателен. Однако оставлять поле пустым не нужно, если значение неизвестно достаточно ввести в строчку «0».

При заполнении поля УИП следует проявить внимательность. Если ввести неверное значение, то средства уйдут на другой счёт. А значит, возможны штрафы и пени за просроченный платёж, хотя клиент будет думать, что деньги перечислены.

Если ошибка вовремя обнаружена, операцию придётся повторить, внимательно проверив УИП на корректность. Только после этого стоит идти в банк и писать там заявление о возврате ошибочно переведённого платежа.

Насколько важен код УИН и что это?

Теперь разберем другое понятие. Что означает УИН? Как это расшифровывается?

УИН — это уникальный идентификатор начисления. Термин появился в 2014 году. С тех пор он присуждается всем платежам, совершаемым в пользу муниципальных и государственных организаций страны. Код необходим для сбора данных о средствах, поступающих на бюджетные счета.

УИН вводится в поле «код» платежного поручения и содержит от 20 до 25 цифр. Выяснить его можно:

Чем отличаются УИН и УИП?

Рядовому пользователю неплохо бы знать, в чём разница между этими идентификаторами, и какие есть нюансы в связи с УИН по сравнению с УИП.

Эти созвучные термины плательщики нередко путают, поскольку оба идентификатора должны быть записаны в одну и ту же графу под номером «22» в квитанции. Однако эти коды имеют одно существенное различие. УИН предназначен для перечислений в пользу государства и формируется соответствующими органами (например, ФНС). УИП же необходим для перевода денег на счета негосударственных учреждений и присваивается адресатом платежа.

Заполняя квитанцию, достаточно вписать код из квитанции или иного документа, предписывающего оплатить определённую сумму. Например, оформляя платёж в пользу налоговой службы, нужно опираться на постановление. В нём и прописаны реквизиты, которые необходимо перенести в соответствующее поле при оплате квитанции.

Большинство компьютеризированных сервисов и банковских программ отказались от использования понятий «УИН» и «УИП». Они ограничились общим термином «Идентификатор платежа».

Что такое ИПГУ и как расшифровывается?

Как узнать обозначение ИПГУ в платёжном поручении?

В 2016 году Минфин специальным приказом инициировал создание кода ИПГУ, то есть идентификатора получателя государственных услуг.

Реформа коснулась только оплаты услуг госучреждений, но во избежание ситуаций с не проведёнными платежами о подобных нововведениях нужно знать всем потенциальным плательщикам.

Аббревиатура СУИП

Выяснив, что код УИП служит для идентификации одного конкретного платежа в общей массе потока переводов, можно подойти и к расшифровке другого схожего понятия, а именно СУИП.

Расшифровка

Данное сокращение обозначает электронный аналог УИП, но относящийся только к Сбербанку («С» в сокращении означает «Сбербанк»). Этот код важен для распознавания банковского платежа в рамках электронной системы конкретного учреждения.

Как проверить уникальный номер платежа СУИП в чеке? Каждый раз при формировании перевода этот уникальный платёжный номер образуется заново. Он отражён в любом чеке Сбербанка сразу же под суммой платежа. СУИП состоит из 16 символов, среди которых 4 латинские буквы и 12 цифр.

Зачем нужен?

Если реквизиты получателя заполнены неверно, или имел место технический сбой, то средства могут отправится на ошибочный номер счёта, либо платёж окажется непроведённым. Но по номеру СУИП деньги можно вернуть, впоследствии перенаправив по нужным реквизитам. Именно поэтому важно сохранять квитанцию до зачисления средств на счёт адресата.

Заключение

Все рассмотренные идентификаторы служат для оптимизации процесса перевода средств. В ходе заполнения реквизитов платежа можно встретить немало аббревиатур и новых для плательщика понятий. Разобравшись с некоторыми из них, можно выяснить, что даже ошибочный платёж не всегда означает потерю средств. А если возникнут дополнительные вопросы, то их всегда можно задать сотрудникам Сбербанка, обратившись в один из офисов компании.

Уникальный идентификатор платежа

Сбербанк уникальный идентификатор платежа

Чтобы получить уникальный идентификатор платежа в Сбербанке достаточно воспользоваться возможностями банкомата или телефона. В первом случае достаточно зайти в меню, где находятся интернет услуги. Идентификатор и пароль к нему удастся получить в печатном виде на чеке. Перед операцией в банкомат нужно вставить карту и ввести пин-код.

Альтернативный способ – позвонить в службу поддержки банка. Существует и третий вариант – воспользоваться возможностями сервиса «Мобильный банк». Для этого достаточно отправить кодовое слово «пароль» на короткий номер 900. Пароль придет через несколько секунд, но воспользоваться им можно будет только один раз.

Уникальный идентификатор начисления или платежа

Уникальный идентификатор начисления используется в платежных поручениях для перевода сумм в пользу бюджета РФ с 04.02.2014 года. Норма регламентируется приказом Минфина №107, который вышел 12.11.2013 года. УИН состоит из 20-ти цифр, в конце комбинации проставляются символы «///». Для идентификатора в платежном поручении используется поле «Код». Правило распространяется на все платежи в пользу бюджета РФ.

Уникальный идентификатор платежа в платежном поручении.

Уникальный идентификатор платежа указывается в каждом платежном поручении, которое формируется при уплате обязательных сборов, налогов и других подобных платежей. Государственные и муниципальные услуги также оплачиваются с помощью УИН. Идентификатор платежа при определенных типах перечислений в обязательном порядке требуют указывать практически все банки. Примечательно, что есть ситуации, в которых указывать УИН нет необходимости и для корректного перечисления платежей в этих тонкостях следует разобраться.

Код уникального идентификатора платежа

Код уникального идентификатора платежа выдают налоговые структуры по месту регистрации. По этой причине уточнить нужную комбинацию цифр получится только в территориальном отделении налоговой инспекции вашего населенного пункта. Существуют плательщики, у которых УИН отсутствует как таковой, а государственная налоговая структура по объективным причинам не может сформировать и выдать номер. В таких случаях в поле «Код» указывают «0///». Выданный УИН в обязательном порядке отделяется от идентифицирующей информации символами «///».

УИП: что это такое в платежном поручении

Что делать, если платежка пошла с неправильным кодом

В случае если код в поле платежного поручения, которое соответствует коду УИП, отсутствует, оно может не заполняться, а можно туда внести нули. Если же был написан неправильный код, то необходимо совершить ряд последовательных действий:

В заявлении нужно указать реквизиты расчетного счета, куда будут возвращены денежные средства.

Ожидание возврата средств может затянуться на достаточно длительный промежуток времени. Это зависит от того, куда именно они попали.

Понятие: что такое УИП в платежке

УИП – это уникальный идентификатор платежа, который состоит из цифр. Его используют для быстрого и правильного зачисления на счет поступившего платежа. Цифры этого кода говорят об администраторе платежа, типе платежа и документе, который обязывает его произвести. Следовательно, каждому платежу присваивают индивидуальный идентификатор. Но не всегда.

К сожалению, где взять с 2018 года УИП в платежном поручении действующее законодательство чётко не разъясняет. Хотя в определенных случаях проставление этого кода в платежном документе формально обязательно.

Данный код платежу присваивает получатель средств и затем сообщает его плательщику на основании договора. Банк, в котором у обязанного лица открыт счет, при его обслуживании проверяет наличие и правильность значения УИП в платежке. В некоторых ситуациях при неверном заполнении этого реквизита платеж может быть отклонен банком.

Когда нужно указывать уникальный идентификатор платежа

Случаи, когда проставление кода УИП в платежном поручении является обязательным, перечислены в упомянутом Положении о правилах денежных переводов № 383-П Банка России. В соответствии с этим документом, УИП вносят в платежку, если он уже присвоен получателем средств. А само присвоение платежу УИП возможно в 2-х случаях:

При перечислении денежных сумм УИП в платежке проставляют, только когда он известен плательщику. Если сведений об этом реквизите нет, то в поле 22 ставят «0», поскольку оставлять его незаполненным недопустимо. Платежные поручения с незаполненными обязательными реквизитами банк к исполнению не примет.

Для таких групп налогоплательщиков, как индивидуальные предприниматели, адвокаты, нотариусы, руководители фермерских хозяйств и т. п. есть некоторые особенности при заполнении реквизита 22 платёжек. При переводе денежных сумм в бюджет в платежном поручении они указывают:

Если в документе проставлен ИНН, то в реквизите «Код» ставят ноль. Банки не вправе требовать в таких случаях одновременного заполнения обоих реквизитов, как это происходит в некоторых случаях. Разъяснения по данному вопросу приведены в письме ФНС № ЗН-4-1/6133 от года.

Что делать, если УИП указан неверно

Когда УИП в платежке проставлен неправильно, банк всё равно обязан выполнить платежное поручение клиента. Исключение составляют следующие случаи:

В этих ситуациях банк обязанного лица после проверки всех реквизитов аннулирует платежку при отсутствии в ней УИП.

Если платежное поручение исполнено, а код указан неверно, может возникнуть проблема с идентификацией платежа. И тогда обязанность по оплате задолженности по налогу, взносам, а также пеням и/или штрафам будет считаться невыполненной. Плательщику может потребоваться время для идентификации и уточнения платежа. А это приведет к дополнительному начислению пеней.

Это интересно: Как узнать счет ПайПал — выкладываем суть

УИН и физические лица

Если основанием для уплаты налогов физическими лицами являются уведомления и приложенные к ним платежные документы, тогда необходимые поля заполняются исключительно налоговыми органами.

Налогоплательщик должен сам сформировать платежное поручение с помощью электронных сервисов сайта ФНС России, если он желает совершить платеж без наличия уведомления. В таком случае сервис автоматически присваивает документу УИН.

При оплате налогов с помощью организации «Сбербанк» УИН платежу не присваивается и не указывается, а значит в поле «22» ставится значение ноль. При оформлении платежного поручения в другой организации, которая имеет на это право, указывается либо ноль, либо значение кода, при его наличии.

Согласно правилам, утвержденным МинФином РФ, при переводе физическими лицами денежных средств в бюджетную систему РФ необходимо обязательно указать ИНН или УИН, следовательно, нет необходимости в наличии двух этих реквизитов одновременно. Однако указание УИН позволит налоговому органу максимально быстро идентифицировать и учесть платеж.

Уникальный идентификатор начисления в Сбербанк онлайн — значение кода, указание в квитанции и оплата в системе

В разъяснениях сказано, что налоги можно проплатить наличными средствами через банк. При заполнении документа в отделении Сбербанка код не указываются, а платежное извещение должно содержать обязательно ИНН плательщика, полностью ФИО лица, его место жительства или адрес места пребывания. При оплате через другое кредитное учреждение оформляется полное платежное поручение с заполнением поля «Код», где указывается ноль или индекс при наличии его у физического лица.

Установленный идентификатор присутствует в определенном документе, выдаваемом плательщику как подтверждение его получения от ГИБДД. УИН определяется из квитанции, где номер протокола и есть идентификатор. Все банки, принимающие такие платежи, должны при переводе обеспечить идентификацию параметров: дата вынесения постановления и его номер. Помимо этого, банк должен сформировать УИН для перевода независимо, есть ли штраф в единой базе данных казначейства, то есть, определить код могут и ГИБДД, и банковское учреждение.

Что предпринять при неправильном вводе кода

Если платеж уже был оформлен, а затем вам довелось обнаружить отсутствие кода или его неправильное написание, можно продолжать платежную операцию, не вводя цифры в необходимую графу. Также можно ввести вместо цифр нули. Но какие меры стоит предпринять в случае, если код был введен ошибочно, и это связано с недостаточным уровнем опыта сотрудника? Нужно принять определенный комплекс мер:

Алгоритм, в соответствии с которым производится возврат денег, может быть различным. Все зависит от назначения платежа, а также от особенностей заполняемой документации.

Дополнительная информация, вносимая в платеж

Плательщики должны изначально произвести ознакомление с правилами заполнения тех или иных разновидностей документации. Для детального ознакомления с образцом документа, который заполнен правильно, рекомендуется посетить сайт. Но чтобы увидеть бумагу, заполненную идеально грамотно, необходимо посетить ресурс, который имеет в сети хорошую репутацию. В рамках создаваемых поручений предусмотрены классические форматы заполнения. В рамках платежного документа также должно присутствовать несколько дополнительных сведений:

И еще несколько важных сведений…

В правой части платежки размещается специальная графа, подразумевающая необходимость указания определенных сведений:

Важно вносить данные аккуратно и продуманно, во избежание допущения ошибок. Ведь одна помарка может привести к самым неблагоприятным последствиям

Итак, мы рассмотрели идентификатор платежа в платежном поручении, что это такое, и для чего используется. Грамотный подход к оформлению документа позволит избежать внесения ошибочных сведений и предотвратить необходимость выплаты штрафов.

Оплата по УИН через «Госуслуги»

Надеюсь, что сведения, почерпнутые из этой статьи, помогут вам чуть лучше ориентироваться в огромном информационном море. До встречи на страницах нашего блога!

Подборки по теме

Использую для заработка

Что делать, если УИП указан неверно

Когда УИП в платежке проставлен неправильно, банк всё равно обязан выполнить платежное поручение клиента. Исключение составляют следующие случаи:

В этих ситуациях банк обязанного лица после проверки всех реквизитов аннулирует платежку при отсутствии в ней УИП.

Если платежное поручение исполнено, а код указан неверно, может возникнуть проблема с идентификацией платежа. И тогда обязанность по оплате задолженности по налогу, взносам, а также пеням и/или штрафам будет считаться невыполненной. Плательщику может потребоваться время для идентификации и уточнения платежа. А это приведет к дополнительному начислению пеней.

Для начала нужно разобраться в значении аббревиатур, которые отличаются лишь одной буквой.

УИН — уникальный идентификатор начислений: набор цифр, применяемый при исполнении обязанности по уплате налогов, сборов и т.д. Используется в случае осуществления платежей в пользу госорганов.

УИП — уникальный идентификатор платежей, используемый для перечисления денег находящимся на госсодержании бюджетным учреждением, а также если контрагент — получатель платежа по своей инициативе этот код указал.

Разница заключается в том, что сведения об УИН предоставляются получателем средств, этот уникальный реквизит присваивается платежке непосредственно госорганом, которому будут переведены суммы. УИП помогает идентифицировать платеж среди других аналогичных перечислений, это именно идентификатор.

Такой реквизит, как уникальный идентификатор платежа (УИП), используется в том случае, если получатель средств — обычно это бюджетные организации — такой код указал. Его необходимо указывать в специальном поле платежного поручения под кодом 22. Как понять, что такое УИП в платежке, и где его взять? Смотреть, присвоил ли получатель средств платежу УИП. Если да, то оставить это поле пустым в платежке не получится: банк (как Сбербанк, так и любой другой) посчитает документ неверно заполненным и не пропустит его. Обязательное заполнение поля 22 кодом УИП предусмотрено правилами, утвержденными положением Банка России N 383-П. Если контрагент УИП не указал — поле 22 можно оставить пустым.

Другие правила действуют для УИН, изложенные в приложении N 2 к приказу Минфина N 107н. В соответствии с ним, если в требовании об оплате пеней УИН указан — он переносится в поле 22, если не указан — ставится 0.

Исправляем ошибку в УИН

Как выяснить, куда ушли перечисленные денежные средства, и где их могут скрывать платежные системы? Для этого нужно будет написать заявление в орган, куда было перечисление, с просьбой о возврате или перенаправлении денежных средств. Для каждого случая последовательность возврата денег своя. К примеру, если платеж неправильно прошел в бюджетную систему, возврат или перенаправление денег будет сделать проще.

Для уточнения платежей потребуется составить письменное обращение, с просьбой исправить неверные реквизиты, либо вернуть деньги. В заявлении об уточнении платежа обязательно укажите:

Если деньги поступили в ФНС, то заявление подайте в инспекцию. Если же денег в инспекции нет, то запросите услугу по розыску платежа в банковской организации.

Указание идентификаторов УИН и ИП в расчетно-платежных документах

С 1 января 2014

г. вступили в действие новые Правила указания информации

в реквизитах распоряжений о переводе денежных средств в уплату платежей в

бюджетную систему Российской Федерации, утвержденные приказом Минфина России от

12.11.2013 № 107н (далее соответственно — Правила, Приказ № 107н)

В соответствии с Приказом № 107н с 31 марта 2014 г. в платежном

поручении на перечисление платежей в бюджетную систему Российской Федерации, а

также платежей за государственные и муниципальные услуги должны указываться, в

том числе, следующие идентификаторы:

— в реквизите 108 платежного поручения — идентификатор

сведений о физическом лице (далее — ИП);

— в реквизите 22 «Код» платежного поручения —

уникальный идентификатор начислений (далее — УИН).

В переходный период с 1 января 2014 г. до 31 марта 2014 г. в платежном

поручении на оплату платежей в бюджетную систему Российской Федерации, а также

платежей за государственные и муниципальные услуги могут указываться следующие

идентификаторы:

— в реквизите 108 платежного поручения может указываться ИП;

— в реквизите 24 «Назначение платежа» платежного

поручения может указываться УИН.

Письмом Казначейства России от 19.12.2013 №

42-7.4-05/5.3-836 доведены разъяснения по указанию УИН и ИП в расчетно-платежных

документах, используемых при обслуживании в органах Федерального казначейства,

таких как Заявка на кассовый расход (ф. 0531801), Заявка на кассовый расход

(сокращенная) (ф. 0531851).

Согласно указанному

письму с 31 марта 2014 г.

Заявка на кассовый

расход (ф.0531801) заполняется следующим образом.

Идентификатор УИН

указывается в разделе 2

«Реквизиты документа-основания», при этом:

в графе 1

«Вид» указывается текст «УИН»;

в графе 2

«Номер» указывается значение УИН;

графа 3 не заполняется;

в графе 4

«Предмет» указывается значение «-«.

Идентификатор ИП

указывается в графе 6 «Номер документа-основания» раздела 4

«Реквизиты налоговых платежей» при условии указания в графе 1

«Статус налогоплательщика» данного раздела значения

«19».

Заявка на кассовый

расход (сокращенная) (ф. 0531851) заполняется следующим образом.

Идентификатор УИН

указывается в разделе 1

«Реквизиты документа», при этом:

в поле

«наименование документа-основания» указывается текст «УИН»;

в поле

«Номер» указывается значение УИН.

Идентификатор ИП

указывается в графе 5 «Номер документа-основания» раздела 3

«Реквизиты налоговых платежей» при условии указания в поле «Код

статуса налогоплательщика» данного раздела значения «19».

При указании

идентификатора ИП знаки «№» и «-» исключаются (не указываются).

«1С: Платежки» и другое программное обеспечение

В программе «1С: Предприятие» осуществляется хранение данных о контрагентах и сотрудниках. Возможно осуществлять ввод конкретной информации на основании других документов. В комплекс входит программный продукт «1С: Платежные документы».

Информация о выписанных платежных поручениях с помощью этой системы передается в специализированные программы, которые служат для обмена информацией по электронным каналам с банками.

Печатные формы в этой программе соответствуют унифицированным требованиям.

С помощью программы «1С: Предприятие» можно изменять формы, варьируя ширину колонок, вставляя логотип и т. д. Документы проходят регистрацию в журналах.

Следуя указаниям Банка России в части, касающейся осуществления перевода денежных средств в 1С, в перечне реквизитов платежных поручений появился УИП.

Формирование новых платежек с УИП было доступно в версии «1С: Бухгалтерия» начиная с версии 3.0.30.

Также для «1С: Предприятие 8» выпущена версия 11.1.5 конфигурации «Управление торговлей», в которой добавлена возможность добавления УИП в платежные поручения.

Помимо использования данного программного комплекса, УИП можно указать и с помощью других программ. Так, в частности, в «Райффайзен банке» для составления платежных поручений используется программа Elbrus, с помощью которой также можно вносить значение УИН и УИП в поле Код.

Что такое УИП в платежке

В случае, если какие-либо поля бланков будут заполнены неправильно, риск того, что в проведении операции попросту откажут, возрастает многократно. Но порой заполнить правильно документы достаточно сложно. Ведь каждый год правила заполнения меняются. В правила вносятся различные правки, о которых простые граждане даже не догадываются. И в результате совершают ошибки. Именно эти ошибки и могут стать причиной отказа в проведении финансовых операций. В особенности, если речь идет о неправильном заполнении УИП в квитанции.

УИП требуется для быстрого совершения платежа