Деривативы что это такое простыми словами

Деривативы что это такое простыми словами

Деривативы. Что это простыми словами?

Что такое производные финансовые инструменты (финансовые деривативы) простыми словами? Как работает рынок производных инструментов в 2022 году?

Рынок ценных бумаг при грамотных инвестициях и верной стратегии позволяет получать значительную прибыль даже в периоды кризиса. И одной из возможностей зарабатывать на бирже является торговля на популярном сегодня рынке финансовых деривативов, к которому активно обращаются опытные трейдеры. При этом новички бывают просто не осведомлены о том, что такое производные инструменты и как с ними работать.

Рынок производных инструментов (деривативов)

Если объяснять, что это такое простыми словами, можно сказать, что деривативы – это ценная бумага на ценную бумагу. В основе термина английское слово derivative, что переводится дословно «производная функция»

Деривативы относятся к так называемым вторичным инструментам. Вторичные или производные финансовые инструменты – такие типы контрактов, которые имеют в своей основе базисный (первичный) актив.

Базой дериватива могут стать практически любые продукты (нефть, драгоценные и цветные металлы, сельскохозяйственная, химическая продукция), валюты разных стран, обычные акции, облигации, фондовые индексы, индексы товарных корзин и другие инструменты. Встречаются даже производные ценные бумаги на другой дериватив – опцион на фьючерс, например.

То есть деривативы – бумаги, предоставляющие своему держателю права получения других видов активов через определенный период времени. При этом цена и требования для этих финансовых документов зависят от параметров базового актива.

Рынок деривативов имеет много общего с рынком ценных бумаг и в основе их одни и те же принципы и правила, хотя есть у него и свои особенности.

В крайне редком случае покупка производной ценной бумаги предполагает поставку реального товара или другого актива. Как правило, все сделки совершаются в безналичной форме с помощью процедуры клиринга

Какие деривативы бывают?

Классификация по базовому активу

Примеры производных ценных бумаг

Особенности рынка деривативов

Российскими законными актами большая часть деривативов в качестве ценных бумаг не признается. Под исключение попадают опционы, которые эмитирует акционерное общество, и вторичные финансовые инструменты, базирующиеся на ценных бумагах. К ним можно отнести депозитарные расписки, форвардные контракты на облигации, опционы на акции.

Если первичные активы обычно приобретаются, чтобы владеть базовым активом, получать прибыль от последующей продажи или доход в виде процента, то вложения в производные инструменты совершаются с целью хеджирования инвестиционных рисков.

К примеру, сельхозпроизводитель страхует себя от недополучения прибыли, заключая весной фьючерсный контракт на поставку зерна по цене, которая его устраивает. Но продаст он зерно уже осенью, после сбора урожая. Автопроизводители хеджируют свои риски, заключая такие же соглашения на получение цветного металла по устраивающей их цене, но в будущем.

Впрочем, хеджированием инвестиционные возможности деривативов не ограничиваются. Их покупка с целью продажи затем со спекулятивной целью – одна из самых популярных стратегий на бирже. А, например, фьючерсы, кроме высокой доходности, привлекают возможностью при не самых больших вложениях получить плечо на значительную сумму бесплатно.

Однако нужно иметь в виду, что все спекулятивные операции с вторичными финансовыми инструментами относятся к высокорисковым!

Выбирая деривативы в качестве средства получения прибыли, инвестору стоит сбалансировать свой портфель более надежными бумагами с низким риском

Другой нюанс – число производных финансовых инструментов вполне может быть гораздо больше, чем объём базового актива. Так, акций эмитента может быть меньше числа фьючерсных контрактов на них. Более того, компания-эмитент первичного финансового инструмента может не иметь никакого отношения к созданию деривативов.

В чем преимущества производных инструментов?

Рынок деривативов привлекателен для инвесторов и имеет ряд преимуществ перед другими финансовыми инструментами.

Среди плюсов деривативов как инструмента получения прибыли стоит отметить следующие:

Заключение

Деривативы – интересный и востребованный инструмент для инвестиций, позволяющий получать значительную прибыль в относительно короткий срок. Однако к ним в полной мере применимо правило: выше доходность – больше рисков.

Диверсификация инвестиционного портфеля и включение в него более стабильных, но менее доходных ценных бумаг, позволяет эти риски снизить

Дериватив – инструмент, стоимость которой зависит от базового актива или группы активов или является производной от них. По сути это вид контракта между сторонами, которые берут на себя обязательство передать заранее оговоренный актив (или сумму денег) в определенный срок и по определенной цене.

Как работает дериватив

Представим европейского инвестора, счета которого номинированы в евро. Он покупает акции американской компании через биржу в США и за американские же доллары. С этого момента возникает риск изменения обменного курса – ведь если стоимость евро по отношению к доллару США вырастет, то прибыль, которую он получит от продажи акций американской компании после конвертации в евро, получится меньше ожидаемой.

Чтобы застраховаться, инвестор может применить производный финансовый инструмент (derivative по-английски означает «производное»), зафиксировав определенный обменный курс валют.

Самые распространенные базовые активы при деривативных сделках – это сырье, валюта, облигации, акции, процентные ставки и рыночные индексы, которые приобретаются, как правило, через брокеров.

Рынок деривативов

Форвардные контракты (форварды) – похожи на фьючерсы, но позволяют сторонам вносить в него дополнительные условия. Например, оговаривать не только время поставки товара, но также место совершения операции, вид упаковки, особенности транспортировки и др.

Свопы – это еще один распространенный тип производных инструментов, часто используемый для обмена одного вида денежных потоков на другой. Например, трейдер может использовать процентный своп для перехода от кредита с переменной процентной ставкой к кредиту с фиксированной процентной ставкой или наоборот. Проще говоря, своп – это временный обмен активами (валютой, ценными бумагами и др.) в ходе торговли на бирже. Его особенность в том, что обмен происходит только на определенное время, после чего участники сделки возвращают друг другу свои активы. Своп не только страхует риски, но и дает возможность выбрать рынки другой юрисдикции.

Виды деривативов

Функции деривативов

Плюсы и минусы производных инструментов

Преимущества деривативов:

Минусы деривативов:

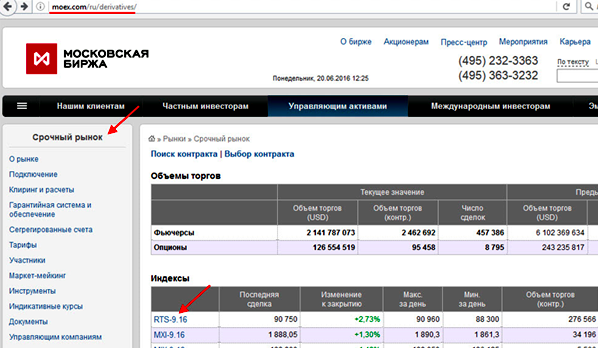

Как торговать деривативами на Московской бирже

Частному инвестору доступны два инструмента: опционы и фьючерсы. В случае с фьючерсами гарантом сделки выступает сама биржа. Заключая сделку, покупатель оплачивает только гарантийную часть сделки – это от 5 до 20 % ее стоимости.

Другой инструмент – опционы. Базовым активом опциона выступают фьючерсы на активы.

Стратегий торговли тоже несколько. Самая популярная – это спекуляции, когда нужно совершить как можно больше сделок за короткое время. Многие даже используют для этого специальных роботов, совершающих десятки или даже сотни сделок в минуту. Их называют скальперами, которые особенно любят обладающий особой волатильностью фьючерс на индекс РТС.

Популярны также фьючерсы на нефть и газ, так как цены на них достаточно просто прогнозировать – достаточно внимательно слушать политические новости.

Риски дериватов

В результате инвестор получает ничем не ограниченную прибыль или убыток. Но если первое может значительно увеличить его депозит, то второе приводит к полной его потере или даже возникновению задолженности перед брокером.

Деривативы на морковках

Для чего используют деривативы? Первое их назначение — это хеджирование рисков, то есть перераспределение риска, подстраховка. Все деривативные сделки обращены в будущее. Подстраховка состоит в том, что ты замораживаешь определённую, уже знакомую и, в принципе, нравящуюся тебе ситуацию сегодня для того, чтобы применить её в ненадежном завтра.

Второе значение деривативов — это инструмент спекуляций.

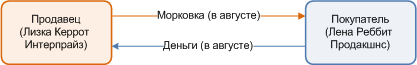

Форвард — подстраховываемся

Представим, что я производитель. «Лизка Кэррот Энтерпрайз». Произвожу морковку. Сейчас, условно, март, я провожу засев. Цены — ну пусть будет 60 рублей за килограмм морковки. Мне нравится эта цена: я покрываю свои затраты, даже немножко прибыли получаю. Но вот сейчас вокруг кризис, и я не знаю, что будет в августе, когда я соберу урожай и вознамерюсь продавать свою замечательную морковку. Цена может быть 70 рублей за кило — и я буду в выигрыше. Цена может быть 50 рублей за кило — и я сильно в проигрыше. Ну ладно, я согласен не получить 70 рублей, которые не обязательно мне светят, но точно получить свои 60 рублей, которые меня устраивают. Лишь бы не получить всего лишь 50, на которые я не проживу.

Поэтому я ищу какого-нибудь человечка, который уже сейчас, в марте, заинтересован в том, чтобы купить у меня в августе морковку. Допустим, это будет «Лена Рэббит Продакшн». Массово разводит кроликов. Лена тоже не знает, что будет в августе. Если цена в августе будет 50 рублей за кг морковки — она больше купит морковки для кроликов, они вырастят жирные, дадут много ценного меха и 3-4 кг диетического мяса. Если цена будет 70 рублей за кг морковки, то Лена не купит много морковки и половина кроликов помрет страшной голодной смертью. А вот если цена будет 60 рублей за кг морковки — это нормально.

Ура, мы нашли друг друга. Наши интересы совпали. Я согласна продать в августе свою морковку за 60 рублей, а Лена согласна купить мою морковку за 60 рублей. Мы обе отдаем себе отчет в том, что, может быть, в августе кто-то из нас смог бы заключить договор на лучших для себя условиях. Но мы также отдаем себе отчет в том, что кто-то мог бы заключить договор в августе на гораздо худших условиях. Никому не хочется терять много. Итак, мы в марте заключаем форвардный контракт, чтобы в подстраховаться от августовских рисков. Товар и оплата также будут переданы в августе.

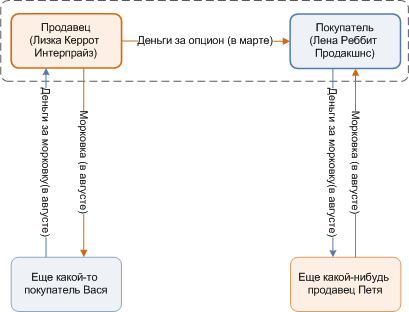

В кубиках и стрелочках то, о чем мы договорились, выглядит так:

На прямой времени всё соглашение выглядит так:

Бывают форварды поставочные и беспоставочные. Поставочный форвард — это вышерассмотренный пример — когда производитель (в данном случае лучше иллюстрирует это продавец) действительно хеджирует свои риски и действительно потом передает совершенно реальную морковку.

Беспоставочный форвард — это чисто инструмент спекуляции. Тут нет производителей реальной морковки, никакая морковка никуда не передается. Можно, например, делать беспоставочный форвард на валюте. В таком случае я в марте заключу с Леной соглашение о том, что в августе я продам ей 1 доллар за 24 рубля. И буду должна продать ей в августе 1 доллар за 24 рубля. И если в августе 1 доллар будет стоить 76 рублей, то угадайте, кто из нас облажался и получил по форварду меньше, чем мог без него, а кто в выигрыше, и получил по форварду больше, чем мог без него.

На закуску: какая разница между форвардом и фьючерсом? Да никакой. Только фьючерсом называется форвард, заключаемый на бирже. А форвард — это фьючерс, но вне биржи.

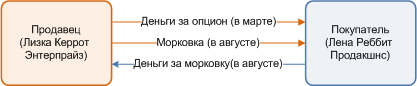

Опцион — выбираем

Опцион — это продвинутая форма форварда. Я всё тот же «Лизка Кэррот Энтерпрайз», производящий морковку. И на этот раз, пообломав зубы на неудачных форвардах, я думаю: «А почему это я должна заключать договор в августе, когда цена на рынке (70 рублей) может быть для меня намного удобней, чем по форварду (60 рублей)?

Тогда я иду, ищу Лену и предлагаю ей новый, усовершенствованный форвард. Я предлагаю ей сегодня в марте заключить соглашение о том, что в августе я, по своему выбору, продам или не продам ей морковку за 60 рублей. Мой выбор будет зависеть от того, какова цена на морковку на рынке.

Но Лена тоже не промах. Что же это: я буду выбирать, продавать мне или нет, а Ленка будет целиком зависеть от моего решения? Поэтому она тоже хеджирует свои риски. За возможность выбора, продавать или не продавать, я плачу Лене денежку ещё в марте, которая покроет её упущенную выгоду, если я всё-таки решусь не продавать. Таким образом, я в марте покупаю у Лена опцион на продажу в августе морковки.

Если в августе я выбираю продать, то в квадрато-стрелочной форме всё это выглядит следующим образом:

Если в августе я выбираю не продавать, то в квадрато-стрелочной форме, это выглядит вот так (пунктиром отмечены отношения, входящие в опцион):

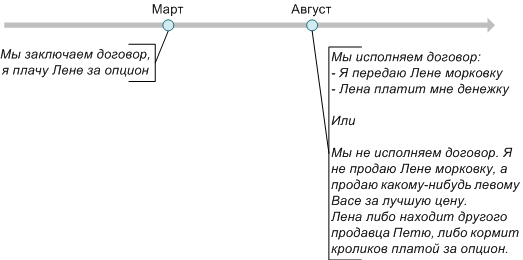

На линии времени все наши действия выглядят следующим образом:

Пытливый читатель, должно быть, заметил, что количество стрелочек от меня к Лене и от Лены ко мне на первой схеме не совпадает: у меня намного больше. В два раза. Правильно. А всё потому, что за удовольствие потрепать нервы тоже надо платить. К тому же, это обеспечивает интересы Лены: я ей уже даю деньги сегодня, значит, тем меньше вероятность того, что я её кину завтра.

На закуску: есть опционы пут, есть опционы колл. Опцион пут — я выбираю, продавать или не продавать (запоминать так: «я кладу на рынок»). Это как на рассмотренном примере. Опцион колл — я выбираю, покупать или не покупать (запоминать так: «я зову с рынка». Тупо, но ассоциативно ). Это случай, обратный рассмотренному выше. Тут Лена, покупатель, платит мне, продавцу, деньги в марте за возможность выбрать в августе, покупать или не покупать. А в остальном всё то же самое.

Своп — меняемся

Ещё круче. Продолжаем эволюционировать.

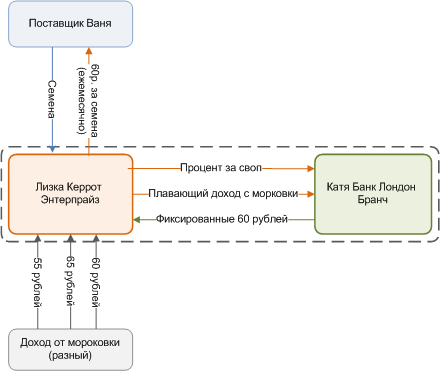

Я всё ещё «Лизка Кэррот Энтерпрайз», всё ещё произвожу морковку. Для производства морковки я покупаю семена у какого-нибудь Вани. Плачу стабильно, всегда 60 рублей в месяц. А моё производство морковки мне приносит то 55, то 50, то 60, то 70, то 65. В общем, затраты у меня фиксированные, а доход у меня плавающий.

Меня, в принципе устраивает, когда морковка приносит мне доход 60 рублей — это покрывает мои расходы на семена. Но вот когда морковка приносит 55 или 50 — это хреново. Когда морковка приносит 70 рублей — это очень хорошо, но уж лучше бы она мне всегда приносила 60, чем то густо, то пусто.

И тогда я иду и ищу кого-нибудь, кто поможет мне сделать так, чтобы у меня всегда было 60, а не то густо, то пусто. Оставим Лену в покое, ей мы нервы уже потрепали. Найдём кого-нибудь нового, например «Катя Банк Лондон Бранч».

Я предлагаю Кате отдать ей свой плавающий доход с морковки в обмен на её регулярные выплаты мне в размере 60 рублей.

Обратимся к таким любимым мною квадратикам и стрелочкам (пунктиром отмечены отношения, входящие в своп):

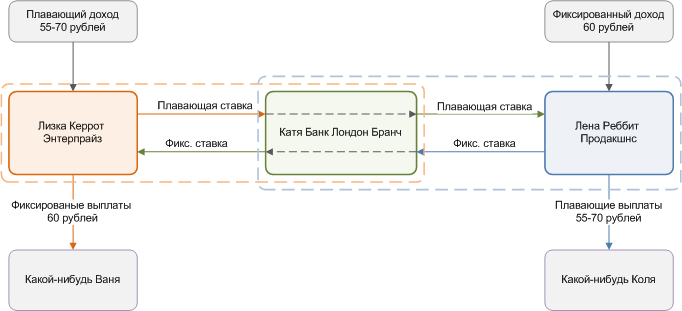

Может быть и наоборот, когда у меня доход стабильный, а расход (или платежи по долгу) плавающий. Менять я могу что угодно плавающее на что угодно фиксированное и наоборот.Как это работает на рынке. Обычно участников больше, чем только двое. Часто одному нужно обменять плавающую

ставку на фиксированную, а другому нужно сменить фиксированную на плавающую. В таком случае они находят посредника (всё тот же «Катя Банк»), который, впрочем, активно дерёт проценты за свои услуги.

Перейдём к квадратикам и стрелочкам. Пунктир — отношения по одному свопу. Цветной пунктир — то, как внутри Катя Банка деньги одного клиента идут на обслуживание другого клиента.

На закуску разберём репо — как штуку, очень похожую на свопы.

Репо — туда-обратно

Тут придётся немного поменять сферу деятельности и оперировать не морковкой, а акциями, потому что репо проводятся с ценными бумагами. Но, впрочем, можете представлять себе акции в виде морковки, если так наглядней.

Вот значит, я имею акции. Ну имею и имею. Но жадность человеческая не знает границ, и вот я думаю, как бы их так пристроить, чтобы не только дивиденды и управление в компании, но чтобы ещё каких-нибудь левых денег поднять. Причем, левых денег мне поднять надо именно сейчас (ну морковная мафия выворачивает руки), а потом когда-нибудь я, в принципе, согласен потерять. Но куш мне нужно сейчас.

Тогда я иду к Кате и предлагаю ей следующее: я тебе продаю (да-да, в собственность, совсем в собственность) свои акции за разумную цену, а потом ты мне продашь обратно такие же акции и тоже в собственность. Не обязательно те же именно. Главное — того же выпуска.

То есть это одна операция, состоящая из двух сделок — продажа туда и продажа обратно. Круговорот бабла в природе.

Сначала пространственно-временной континуум:

Теперь квадратики и стрелочки:

Отметим, что раз я передаю Кате акции в собственность, она может вершить с ними что угодно: получать дивиденды, продавать и т.д. В то же время, по английскому праву, я могу заключить с Катей соглашение о том, что она будет голосовать по моему указанию, и что даже лица, которым она, может быть, продаст мои акции, тоже будут голосовать по моему указанию. Можно заключить соглашение о том, что все дивиденды (ну за вычетом процентов) переходят мне.

Таким образом получается, что лишившись собственности на акции, я все положительные стороны имения акций сохраняю, в том числе денежку по дивидендам. В то же время, в Дату 1 я получаю дополнительный куш — плату за покупку акций, который мне нужен именно в Дату 1. Но в Дату 2 я этого куша лишаюсь, потому что уже плачу за покупку акций Кате. Но это не страшно, так как мне левых денег нужно было в Дату 1.

Кроме того, учитывая, что продаю я акции в Дату 1, когда цена на них была одна, а покупаю в Дату 2, когда цена будет другой, я могу прекрасно сыграть на этом.

Надеюсь, было интересно и понятно.

Лиза Романова

Деривативы — что это такое простыми словами? Как заработать на деривативах?

Деривативы – один из самых крупных и наиболее активно развивающихся секторов нынешней финансовой системы. По сравнению с другими рынками, например, фондовым, объем деривативов по-настоящему огромен – по разным оценкам, его совокупная стоимость составляет от 845 триллионов до 2 квадриллионов долларов (для сравнения – мировой ВВП «всего» 65 трлн долларов). При этом заработать на производных продуктах можно достаточно крупные суммы за счет встроенного кредитного плеча. Но неумелое обращение с деривативами может привести к финансовым потерям.

Лучший иностранный брокер для граждан РФ и РБ

9,9

Что такое деривативы?

Для начала разберемся, что такое вообще деривативы. Если говорить простыми словами, то дериватив (от англ. «derivative») – это договор (контракт) на поставку определенного продукта в определенную дату за оговоренную сумму. Например, может быть заключен договор, что поставщик продаст заводу сталь на 2 млн рублей через 3 месяца. Или что трейдер купит 100 акций Apple через неделю по 200 долларов каждую.

Деривативы именуются производными финансовыми инструментами, поскольку они не могут существовать сами по себе. Они выступают как бы надстройкой над базовыми активами. Их стоимость привязана к цене самого актива.

Рынок деривативов также именуется срочным, поскольку поставка базового актива происходит в определенную дату (срок).

Пример из повседневной жизни

Несмотря на то, что деривативы считаются производным финансовым инструментом инструментом, на самом деле они активно используются в повседневной жизни.

Например, если вы сделали предзаказ на автомобиль в салоне, то вы фактически заключили с дилером фьючерсную сделку (фьючерс – тоже вид деривативов). Так, вы будете уверены, что купите автомобиль по заявленной стоимости, даже если дилер в тот же день завезет в салон машины этой же марки, но дороже. А дилер будет уверен, что вы купите у него автомобиль и тот не зависнет в салоне мертвым грузом. Предоплата в данном случае выступает в роли гаранта, что сделка будет исполнена.

Также деривативами по своей сути являются предварительные договоры купли-продажи квартир, предоплаченные заказы в онлайн-магазинах, подарочные сертификаты и т.д.

Как появились деривативы?

Как финансовый инструмент, деривативы появились в 17 веке в Японии. В период между сборкой урожая крестьяне обменивались пустыми корзинами для риса, получая оплату сейчас, но обязуясь поставить рис в определенном объеме после его созревания.

Как непосредственно инвестиционный инструмент фьючерсы и опционы появились в США. В Чикаго в середине XIX века была организована первая товарная биржа – Чикагская торговая палата – на которой фермеры могли продавать свой будущий урожай: они заключали фьючерсные договоры с покупателями на поставку урожая в определенный срок. В контрактах всё было стандартизировано: количество, качество зерна, время и место поставки. Продавая фьючерсы, фермеры могли кормить свою семью круглый год и не зависеть от погоды, цен и прочих малопредсказуемых факторах. А покупатели получали постоянные поставки зерна и могли планировать дальнейшее производство.

Для чего нужны деривативы?

Если через 6 месяцев стоимость стали повысится, скажем, до 4 млн рублей, то владелец завода исполнит свой опцион и получит сталь за 3 млн рублей. Если же цены на сталь упадут и тот же объем можно будет купить за 2,5 млн рублей, то владелец завода откажется от контракта. Потеряв 300 тысяч рублей, он сэкономит полмиллиона.

Кроме того, деривативы позволяют добиваться и других целей, не связанных с хеджированием рисков:

В зависимости от разных целей используются разные типы деривативов. Поэтому инвестору нужно тщательно выбирать конкретный инструмент под свои задачи.

Виды деривативов

1. Имеется несколько классификаций финансовых деривативов. Одна из основных – по типу базового актива различают такие деривативы:

Есть даже деривативы на деривативы – правда, их объем невелик, и у инвесторов нет особого доверия к таким «монстрам Франкенштейна».

Производный финансовый инструмент

Производный финансовый инструмент (дериватив) – финансовый инструмент, в основе которого заложены обязательства в отношении других инвестиционных активов или товаров. Фактически дериватив – это ценная бумага на ценную бумагу. Существует несколько основных видов производных ценных бумаг: фьючерсы, форвардные контракты, свопы, опционы, свопционы, контракты на разницу.

Деривативы условно разделяются на категории в соответствии с теми активами, которые лежат в их основе.

1. Финансовые производные ценные бумаги – контракты, основанные на процентных ставках по краткосрочным и долгосрочным облигациям США, Великобритании и других стран.

2. Валютные производные ценные бумаги – контракты на курс евро/доллар, доллар/иена и другие мировые валюты.

3. Индексные производные ценные бумаги – контракты на индексы акций, такие как S&P 500, Nasdaq 100, FTSE 100, а в России также фьючерсы на индексы акций ММВБ и РТС.

4. Производные ценные бумаги на акции. На ММВБ в том числе торгуются фьючерсы на ряд российских акций ведущих компаний: «ЛУКОЙЛ», «Ростелеком» и т.д.

5. Товарные производные ценные бумаги – контракты на энергоресурсы, например нефть. На драгоценные металлы – золото, платину, палладий, серебро. На цветные металлы – алюминий, никель. На сельхозпродукцию – пшеница, сою, мясо, кофе, какао и даже на концентрат апельсинового сока.

Только в небольшом количестве сделок (до 3%) происходит реальная поставка активов, лежащих в основе производных ценных бумаг. Преимущественно сделка урегулируется путем взаимных расчетов в денежной форме через процедуру клиринга.

Производные ценные бумаги используются для двух целей.

Во-первых, для страхования финансовых рисков (хеджирования). Например, производитель сельхозпродукции может защитить себя от падения цен на его продукцию в будущем, когда он планирует собрать урожай. Или автомобильный концерн, которому требуется заранее известное количество цветного металла для производства в будущем, может застраховаться от его удорожания на определенный период.

Дериватив (производный финансовый инструмент) — что это простыми словами

Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы поговорим о производных финансовых инструментах или другими словами деривативах. В статье вы узнаете что такое деривативы, в чем их основная суть и другие особенности. Мы познакомимся с основными типами деривативов — фьючерсами, форвардами, свопами и опционами. А также поговорим о преимуществах и недостатках производных финансовых инструментов. Обо всем этом и не только далее.

Содержание статьи:

Что такое дериватив (производный финансовый инструмент)?

Термин «дериватив» или «производный инструмент» — это тип финансового контракта, стоимость которого зависит от базового актива, группы активов или эталонного показателя. Производный инструмент устанавливается между двумя или более сторонами, которые могут торговать на бирже или на внебиржевом рынке (OTC). Эти контракты могут использоваться для торговли любым количеством активов и нести собственные риски. Цены на производные финансовые инструменты зависят от колебаний базового актива. Эти финансовые ценные бумаги обычно используются для доступа к определенным рынкам и могут быть проданы для хеджирования рисков.

Суть деривативов

Дериватив (производный инструмент) — это сложный тип финансового обеспечения, который устанавливается между двумя или более сторонами. Трейдеры используют деривативы для доступа к определенным рынкам и торговли различными активами. Наиболее распространенными базовыми активами для деривативов являются акции, облигации, сырьевые товары, валюты, процентные ставки и рыночные индексы. Стоимость контрактов зависит от изменений цен на базовый актив.

Деривативы могут использоваться для хеджирования позиции, спекуляции на направленном движении базового актива или увеличения кредитного плеча для авуаров (вкладов, активов). Эти активы обычно продаются на биржах или внебиржевом рынке (OTC) и покупаются через брокерские конторы. Чикагская товарная биржа (CME) — одна из крупнейших в мире бирж деривативов.

Производные инструменты, обращающиеся на внебиржевом рынке (OTC), обычно имеют большую вероятность контрагентского риска, который представляет собой опасность того, что одна из сторон, участвующих в сделке, может объявить дефолт. Эти контракты заключаются между двумя частными сторонами и не регулируются. Чтобы захеджироваться от этого риска, инвестор мог купить дериватив, чтобы зафиксировать определенный обменный курс. Производные финансовые инструменты (деривативы), которые можно использовать для хеджирования такого рода рисков, включают валютные фьючерсы и валютные свопы.

Биржевые деривативы стандартизированы и более строго регулируются, чем внебиржевые.

Особенности деривативов

Первоначально деривативы использовались для обеспечения сбалансированных обменных курсов для товаров, торгуемых на международном рынке. Международным трейдерам нужна была система для учета разницы в стоимости национальных валют.

Предположим, у европейского инвестора есть инвестиционные счета, номинированные в евро (EUR). Допустим, они покупают акции американской компании на бирже США за доллары США (USD). Это означает, что теперь они подвергаются валютному риску, пока владеют этими акциями. Риск обменного курса — это угроза увеличения стоимости евро по отношению к доллару США. Если это произойдет, любая прибыль, которую инвестор получит при продаже акций, станет менее ценной при конвертации в евро.

Спекулянт, ожидающий повышения курса евро по сравнению с долларом, может получить прибыль, используя производный инструмент (дериватив), стоимость которого растет вместе с евро. При использовании деривативов для спекуляции на движении цены базового актива инвестору не обязательно иметь держать или иметь в портфеле базовый актив.

Многие производные инструменты используют заемные средства (леверидж), что означает, что требуется небольшая сумма капитала, чтобы иметь долю в большой стоимости базового актива.

Типы деривативов

Деривативы сегодня основаны на широком спектре сделок и имеют гораздо больше применений. Существуют даже деривативы, основанные на данных о погоде, таких как количество дождя или количество солнечных дней в регионе.

Существует множество различных типов деривативов, которые можно использовать для управления рисками, спекуляций и использования позиции. Рынок деривативов продолжает расти, предлагая продукты, отвечающие практически любым потребностям или допустимым рискам. Наиболее распространенными типами деривативов являются фьючерсы, форварды, свопы и опционы.

Фьючерсы

Фьючерсный контракт, или просто фьючерсы, представляет собой соглашение между двумя сторонами на покупку и доставку актива в согласованной цене на дату в будущем. Фьючерсы — это стандартизированные контракты, которые торгуются на бирже. Трейдеры используют фьючерсные контракты, чтобы хеджировать свой риск или спекулировать на цене базового актива. Участвующие стороны обязаны выполнить обязательство по покупке или продаже базового актива.

Например, предположим, что 6 ноября 2021 года компания А покупает фьючерсный контракт на нефть по цене 62,22 доллара за баррель, который истекает 19 декабря 2021 года. Компания делает это, потому что ей нужна нефть в декабре, и она обеспокоена тем, что цена вырастет до того, как компании потребуется покупка. Покупка фьючерсного контракта на нефть хеджирует риск компании, поскольку продавец обязан поставить нефть компании А по цене 62,22 доллара за баррель после истечения срока контракта. Предположим, что цены на нефть вырастут до 80 долларов за баррель к 19 декабря 2021 года. Компания А может принять поставку нефти от продавца фьючерсного контракта, но если она больше не нуждается в нефти, она также может продать контракт до истечения срока действия и оставить прибыль.

В этом примере и покупатель фьючерса, и продавец хеджируют свой риск. Компании А нужна была нефть в будущем, и она хотела компенсировать риск того, что цена может вырасти в декабре, с помощью длинной позиции по фьючерсному контракту на нефть. Продавцом может быть нефтяная компания, обеспокоенная падением цен на нефть и желающая устранить этот риск путем продажи или короткой продажи фьючерсного контракта, фиксирующего цену, которую она получит в декабре.

Также возможно, что одна или обе стороны являются спекулянтами с противоположным мнением относительно направления декабрьской нефти. В этом случае один может выиграть от контракта, а другой нет. Возьмем, к примеру, фьючерсный контракт на нефть West Texas Intermediate (WTI), который торгуется на CME и представляет собой 1000 баррелей нефти. Если цена на нефть вырастет с 62,22 доллара до 80 долларов за баррель, трейдер с длинной позицией — покупатель — по фьючерсному контракту получил бы прибыль 17 780 долларов [(80 долларов — 62,22 доллара) x 1000 = 17 780 долларов]. Трейдер с короткой позицией (продавец) по контракту понес бы убыток в размере 17 780 долларов.

Денежные расчеты по фьючерсам

Не все фьючерсные контракты рассчитываются по истечении срока путем поставки базового актива. Если обе стороны фьючерсного контракта спекулирующие инвесторы или трейдеры, маловероятно, что кто-либо из них захочет договориться о поставке нескольких баррелей сырой нефти. Спекулянты могут прекратить выполнение своих обязательств по покупке или доставке базового товара, закрыв (раскрутив) свой контракт до истечения срока его действия с помощью компенсационного контракта.

Фактически, расчет по многим производным финансовым инструментам производится наличными, а это означает, что прибыль или убыток от сделки — это просто учетный денежный поток на брокерском счете трейдера. Фьючерсные контракты с расчетом наличными включают многие фьючерсы на процентные ставки, фьючерсы на фондовые индексы и более необычные инструменты, такие как фьючерсы на волатильность или фьючерсы на погоду.

Форварды

Форвардные контракты или форварды похожи на фьючерсы, но не торгуются на бирже. Эти контракты торгуются только на внебиржевой основе (OTC). Когда создается форвардный контракт, покупатель и продавец могут настроить условия, размер и процесс расчета. Как внебиржевые продукты, форвардные контракты несут большую степень контрагентского риска для обеих сторон.

Риски контрагента — это вид кредитного риска, заключающийся в том, что стороны могут оказаться не в состоянии выполнить обязательства, изложенные в контракте. Если одна сторона становится неплатежеспособной, другая сторона может не иметь права регресса и может потерять ценность своего положения.

После создания, стороны форвардного контракта могут компенсировать свою позицию с другими контрагентами, что может увеличить потенциальные риски контрагента по мере того, как в один и тот же контракт вовлекается больше трейдеров.

Свопы

Свопы — еще один распространенный тип производных финансовых инструментов, часто используемых для обмена одного вида денежных потоков на другой. Например, трейдер может использовать процентный своп, чтобы переключиться с кредита с переменной процентной ставкой на кредит с фиксированной процентной ставкой или наоборот.

Представьте себе, что компания Буревестник берет в долг 1 000 000 долларов и выплачивает переменную процентную ставку по займу, которая в настоящее время составляет 6%. Буревестник может быть обеспокоен ростом процентных ставок, который увеличит стоимость этого кредита, или столкнется с кредитором, который неохотно предоставит дополнительные кредиты, в то время как у компании есть этот риск переменной процентной ставки.

Предположим, Буревестник создает своп с компанией Ромашка, которая готова обменять причитающиеся платежи по кредиту с переменной ставкой на платежи по кредиту с фиксированной ставкой в размере 7%. Это означает, что Буревестник будет платить 7% Ромашке по своей основной сумме в 1 000 000 долларов, а Ромашка будет платить Буревестнику 6% по той же основной сумме. В начале обмена Буревестник просто заплатит Ромашке разницу в 1% между двумя ставками обмена.

Если процентные ставки упадут так, что переменная ставка по исходному кредиту теперь составляет 5%, компания Буревестник должна будет выплатить компании Ромашка разницу в 2% по кредиту. Если процентные ставки вырастут до 8%, то Ромашке придется выплатить Буревестнику разницу в 1% между двумя ставками свопа. Независимо от того, как меняются процентные ставки, своп достиг первоначальной цели Буревестника — превратить кредит с переменной ставкой в кредит с фиксированной ставкой.

Свопы также могут быть созданы для риска обменного курса валют или риска невыполнения обязательств по кредиту или денежных потоков от другой коммерческой деятельности. Свопы, связанные с денежными потоками и потенциальными дефолтами по ипотечным облигациям, являются чрезвычайно популярным видом производных финансовых инструментов. На самом деле в прошлом они были слишком популярны. Именно риск контрагента подобных свопов в конечном итоге перерос в кредитный кризис 2008 года.

Опционы

Опционный контракт похож на фьючерсный контракт в том смысле, что это соглашение между двумя сторонами о покупке или продаже актива в заранее установленную дату в будущем по определенной цене. Ключевое различие между опционами и фьючерсами заключается в том, что при наличии опциона покупатель не обязан выполнять свое соглашение о покупке или продаже. Опцион это только возможность, а не обязательство, как фьючерс. Как и в случае с фьючерсами, опционы могут использоваться для хеджирования или спекуляции на цене базового актива.

Что касается сроков вашего права на покупку или продажу, это зависит от «стиля» опциона. Американский опцион позволяет держателям реализовать права опциона в любое время до дня истечения срока, включая день истечения срока его действия. Европейский опцион может быть исполнен только в день истечения срока. Большинство акций и биржевых фондов имеют опционы в американском стиле, в то время как фондовые индексы, включая S&P 500, имеют опционы в европейском стиле.

Представьте, что инвестор владеет 100 акциями стоимостью 50 долларов за акцию. Они считают, что в будущем стоимость акций вырастет. Однако этот инвестор обеспокоен потенциальными рисками и решает застраховать свою позицию опционом. Инвестор может купить опцион пут, который дает ему право продать 100 акций базовой акции по цене 50 долларов за акцию (известная как цена исполнения — страйк) до определенного дня в будущем, известного как дата истечения срока (экспирация).

Предположим, что цена акции упадет до 40 долларов за акцию к истечению срока, и покупатель опциона на продажу решает исполнить свой опцион и продать акции по первоначальной цене исполнения 50 долларов за акцию. Если покупка опциона пут стоила инвестору 200 долларов, то они теряли стоимость опциона только потому, что цена исполнения была равна цене акции, когда они первоначально купили опцион. Подобная стратегия называется защитным путом, потому что она хеджирует риск падения акций.

В качестве альтернативы предположим, что инвестор не владеет акциями, стоимость которых в настоящее время составляет 50 долларов за акцию. Они считают, что в следующем месяце его стоимость вырастет. Этот инвестор может купить опцион колл, который дает ему право купить акции за 50 долларов до или по истечении срока. Предположим, что этот опцион колл стоил 200 долларов, а акция выросла до 60 долларов до истечения срока. Теперь покупатель может реализовать свой опцион и купить акцию стоимостью 60 долларов за акцию по страйковой цене 50 долларов с начальной прибылью в 10 долларов за акцию. Опцион колл представляет собой 100 акций, поэтому реальная прибыль составляет 1000 долларов за вычетом стоимости опциона — премии — и любых брокерских комиссий.

В обоих примерах продавцы обязаны выполнить свою часть контракта, если покупатели решат исполнить контракт. Однако, если цена акции выше страйк-цены на момент истечения срока, пут будет бесполезен, и продавец (продавец опциона) получит право удерживать премию по истечении срока действия опциона. Если цена акции ниже страйк-цены на момент истечения срока, колл будет бесполезным, и продавец колла сохранит премию.

Преимущества и недостатки деривативов

Преимущества

Как показывают приведенные выше примеры, деривативы могут быть полезным инструментом как для бизнеса, так и для инвесторов. Они позволяют делать следующее:

Эти плюсы часто можно получить за ограниченную плату.

Деривативы также часто можно купить с маржой, что означает, что трейдеры используют заемные средства для их покупки. Это делает их еще дешевле.

Недостатки

Производные финансовые инструменты трудно оценить, потому что они основаны на цене другого актива. Риски для внебиржевых деривативов включают риски контрагента, которые трудно предсказать или оценить. Большинство производных также чувствительны к следующему:

Эти переменные затрудняют точное сопоставление стоимости производного инструмента с базовым активом.

Поскольку производный инструмент не имеет внутренней стоимости (его стоимость определяется только базовым активом), он уязвим для рыночных настроений и рыночного риска. Факторы спроса и предложения могут вызывать рост и падение цены производного инструмента и его ликвидности независимо от того, что происходит с ценой базового актива.

Наконец, деривативы обычно являются инструментами с кредитным плечом, которое работает в обоих направлениях. Хотя оно может увеличить норму прибыли, оно также приводит к более быстрому росту убытков.

Плюсы

Минусы

Популярные вопросы о деривативах (производных финансовых инструментах)

Что такое деривативы?

Производные финансовые инструменты — это ценные бумаги, стоимость которых зависит от базового актива или получена от него. Например, фьючерсный контракт на нефть — это разновидность производного финансового инструмента, стоимость которого основана на рыночной цене на нефть. Деривативы становятся все более популярными в последние десятилетия, а общая стоимость деривативов в обращении в настоящее время оценивается более чем в 600 триллионов долларов.

Какие существуют примеры деривативов?

Распространенные примеры деривативов включают фьючерсные контракты, опционные контракты и свопы на дефолт по кредиту. Помимо этого, существует огромное количество контрактов с производными финансовыми инструментами, предназначенных для удовлетворения потребностей широкого круга контрагентов. Фактически, поскольку многие деривативы торгуются на внебиржевом рынке (OTC), в принципе их можно бесконечно подбирать под свои потребности.

Каковы основные преимущества и риски деривативов?

Деривативы могут быть очень удобным способом достижения финансовых целей. Например, компания, которая хочет застраховаться от воздействия сырьевых товаров, может сделать это, покупая или продавая энергетические деривативы, такие как фьючерсы на сырую нефть. Точно так же компания может хеджировать свой валютный риск, покупая валютные форвардные контракты.

Деривативы также могут помочь инвесторам использовать свои позиции, например, покупая акции через опционы на акции, а не сами акции. Основные недостатки деривативов включают риск контрагента, риски, присущие левериджу, и тот факт, что сложные схемы деривативных контрактов могут привести к системным рискам.

Резюме

А на этом сегодня все про деривативы (производные финансовые инструменты). Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Деривативы: что это такое простыми словами

Все помнят миниатюру Карцева и Ильченко: «Раки. Вчера были по 5, но большие, а сегодня маленькие, но по 3. Если бы у меня вчера было 5 рублей… То сегодня и трех нет!». Вот как раз для решения этого казуса, когда хотелось бы продать или купить какой-либо актив сейчас, но вот окончательный расчет перенести на более поздний момент, и были изобретены деривативы. Итак, деривативы: что это такое простыми словами?

Определение дериватива

Деривативы – это ценные бумаги, а именно производные финансовые инструменты, дающие право на совершение определенных действий с активами, которые лежат в их основе и называются базовыми, как в настоящем, так и в будущем.

Широкое определение, требующее пояснения:

Под производным финансовым инструментом понимается не сам актив (например, биржевой товар), который лежит в основе такого контракта, а лишь право на совершение действий с этим активом. В этом заключается одно из принципиальных отличий между спот-рынком и рынком деривативов: на спот-рынке, если ты купил акцию, то ты «имеешь вещь» – акцию можно продать, ее можно подарить и даже заложить в банке, получив за нее деньги (сделки РЕПО).

Но вот деривативы (хоть эти контракты и стоят больших денег) с точки зрения имущества представляют собой… не пойми что. Пока контракт на поставку товара не будет исполнен, никакого имущества по данному контракту фактически «взыскать» не получится (а такие контракты имеют срок действия 3, 6, реже – 9 месяцев). Теоретически, единственное, что можно сделать с этим контрактом, пока он у инвестора на руках и срок его действия не истек, – это опять его монетизировать, то есть попросту продать, получив (в теории) за него то, что было в свое время в него вложено.

Какие действия можно совершить с базовыми активами в рамках деривативного контракта? Очевидно, что-либо поставить, либо принять (то есть, купить). Иными словами, купить деривативный контракт – это означает приобретение права на поставку или же приобретение базового актива. Может показаться, что к примеру, приобретение деривативного контракта и приобретение самого актива – это «две большие разницы». Однако это не так. Просто деривативы подразумевают разнесение оплаты и поставки базового актива во времени (на те самые 3, 6, реже – 9 месяцев).

К примеру, приобретение контракта на поставку какого-то товара в будущем фактически означает продажу этого товара. А продажа права на его покупку… – тоже его продажу!

Суть деривативов

Формулировка факта разнесения во времени поставки и оплаты играет для понимания сущности деривативов ключевое значение. Как бы запутанно не звучало определение, по своей сути деривативные контракты – это просто сделки с предоплатой. И из этого уже следуют различные возможности для покупателей и продавцов. К примеру:

Удивительно, не правда ли? Кому может понадобиться договор на поставку чего-то через хотя бы даже 3 месяца, но по цене на настоящий момент, да еще и при том, что кто-то из участников сделки может от нее отказаться? Однако востребованность именно таких условий деривативных контрактов наглядно демонстрируется на следующем примере:

Субъекту «В» это выгодно: он получает гарантированную предоплату, а если «А» откажется забирать товар, который он ему «подгонит» через 3 месяца, ну что ж воля ваша, господин покупатель, продам другому! Что же получается в итоге?

Субъект «А» изначально приобретал хлопок, чтобы алчно нажиться на росте его рыночной (биржевой) стоимости. Поэтому он и изобрел такие «интересные» условия поставки и расчетов, где решение о завершении сделки остается за покупателем. Но почему же на это должен соглашаться поставщик хлопка? Неужели он не понимает, что если он останется с подешевевшим хлопком, то потеряет ровно то, что боится потерять «А»?

Да все он понимает. Просто согласно условиям деривативного договора (а это именно он и есть) право на принятие решения о завершении сделки находится у холдера данного контракта (его покупателя). Райтер же (его продавец) несет лишь одни обязанности по поставке. Но ничего не мешает «В» самому выступить покупателем обязательства по поставке хлопка по другому договору и уже самостоятельно решить, имеет ли смысл делать поставку.

Виды деривативов

Основными примерами деривативов (то есть, контрактов, сделок, поставка и оплата по которым разнесены на некие промежутки времени) являются:

Чем же они отличаются? Вот приведенный в предыдущем разделе пример – это типичный опцион.

Опцион – это ценная бумага, дающая право (но не обязанность) его приобретателю осуществить сделку с базовым активом через указанный стандартный промежуток времени, но по цене на момент приобретения опциона (цена исполнения).

Если же не завершать сделку нельзя, то в этом случае речь идет о фьючерсе.

Фьючерс – это ценная бумага, обязывающая его приобретателя осуществить сделку с базовым активом через указанный стандартный промежуток времени, но по цене на момент приобретения опциона (по цене исполнения).

И здесь устремления участников торговли несколько видоизменяются. Если контракт нельзя бросить, значит, если нет особого желания осуществлять по нему поставку, нужно его либо продать, либо скомпенсировать, купив точно такой же, только не на покупку (если на руках обязательство купить), а на продажу. А это несколько интенсифицирует фьючерсную торговлю.

Что фьючерсы, что опционы являются стандартными ценными бумагами, вращающимися на организованных рынках (валютных, фондовых площадках). Эмиссии акций и облигаций производятся конкретными юридическими лицами – участниками финансового рынка. Но вот опционы с фьючерсами могут быть эмитированы… кем угодно, кто захочет взять на себя право/обязанность поставить или приобрести базовый актив.

Если базовый актив – акции, то его популярность и привлекательность с позиций участников рынка определяется именно величиной оборота по деривативным контрактам, объем которых в комплексе характеризует надежность и ликвидность самого эмитента ценных бумаг, то есть, само юридическое лицо.

А вот форвардные контракты – это менее стандартные, небиржевые договоры, которые, впрочем, имеют все те же качества и характеристики, что и рыночные опционы. Как правило, форвардные контракты заключаются в том случае, если участники хотят прописать в них некие дополнительные условия, а кроме того, если их сумма существенно превышает «рыночный стандарт» (в 100 тыс. единиц базового актива).

Заключение или каковы же основные функции деривативов

Обе главные функции деривативных контрактов просматриваются в приведенном выше примере:

Хеджирование рисков

Хедж – страхование. Но только, не в плане обращения к услугам профессионального страховщика (страховой компании с выписыванием полиса), а, по существу. То есть, сам механизм сделки страхует ее стороны (или только одну из сторон) от повышенных убытков. В приведенном примере это был покупатель хлопка – субъект «А». Но это легко мог стать и субъект «В», если купит у кого-нибудь опцион на право поставки. Только тогда отказываться от сделки он будет в том случае, если цена подрастет, так как поставщику выгодно падение цены.

Спекуляции

Фьючерсам здесь просто нет равных. Залог или предоплата по контракту (наполнение), по сути, формирует кредитное плечо – мультипликатор, который увеличивает масштаб финансового результата изменения рыночной стоимости актива. Ведь если цена изменяется, то не только у предоплаченной части, но и у всей остальной части контракта тоже. И это качество делает фьючерсы прекрасным инструментом для реализации торговых стратегий буквально «на больших ставках».

Итак, деривативы: что это такое простыми словами? Пожалуй, что компактное сочетание первого и второго: чтобы тех раков, что были вчера и по 5, можно было купить завтра, а заплатить сегодня и по 3…

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Что такое деривативы?

Деривативы: что это такое простыми словами

На рынке ценных бумаг дериватив (производный финансовый инструмент) — это договор, устанавливающий одну или несколько из следующих обязанностей (подп. 23 п. 1 ст. 2 Закона «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ):

1. Обязанность одной или обеих сторон договора периодически (либо одновременно) уплачивать деньги (в том числе при предъявлении требований от другой стороны) в зависимости от:

2. Обязанность одной или обеих сторон на условиях, определенных договором, при предъявлении требования с другой стороны, приобрести или реализовать что-либо (товар, ценные бумаги).

3. Обязанность стороны передать что-либо (товар, ценные бумаги) другой стороне не ранее третьего дня после заключения договора, и одновременно обязанность другой стороны принять и оплатить соответствующее имущество.

Безусловно, термин «дериватив» применим не только в области сделок с ценными бумагами. Это очень универсальное и емкое понятие. В широком смысле деривативы – это, простыми словами, договоры (купли-продажи, поставки и т.д.), подлежащие исполнению той или иной стороной или обеими сторонами при наступлении определенных обстоятельств, оговоренных соглашением. Держа на руках дериватив, сторона сделки будет знать, что при определенных обстоятельствах другая сторона осуществит определенные действия.

Виды деривативов

В соответствии с п. 2 ст. 44 Закона № 39-ФЗ Банк России имеет право квалифицировать производные фининструменты, определять их виды. Такое право регулятор реализовал, в частности, посредством издания Указания от 16.02.2015 № 3565-У, в котором соответствующие производные инструменты подразделены на определенные разновидности.

Так, Центробанк выделяет финансовые деривативы, представленные:

В каждом указанном случае ЦБ РФ дает «банковское» определение деривативу, применимое в контексте операций с ценными бумагами, подконтрольными данному регулятору. Эти определения сложно назвать универсальными, но с учетом их и сложившейся практики правомерно охарактеризовать:

Отметим также, что Центробанк прямо указывает, что производный финансовый инструмент может не подходить под какие-либо определения, приведенные в Указаниях № 3565-У (п. 6 документа). Поэтому, на практике рынок деривативов может предполагать заключение самых разнообразных типов договоров.

Что такое деривативы

Рост мировой экономики после второй промышленной революции и дальнейшее развитие пост-индустриального общества, а также спрос на новые методы биржевой торговли, вызвали необходимость в расширенном инструментарии для операций на финансовых рынках.

Это, в свою очередь, привело к возникновению производных финансовых инструментов, одним из которых являются деривативы.

В отличие от спотового биржевого рынка, особенностью деривативов являются операции с так называемым «фиктивным капиталом», то есть с тем, который непосредственно не участвует в инвестировании производственного сектора или ссудной банковской деятельности.

Так для чего же нужны деривативы и что они из себя представляют? Давайте разбираться.

Существует много типов деривативов, но большинство из них относятся к средствам управления рисками и спекулятивным инструментам.

Мы рассмотрим 4 наиболее распространенных типа:

Этот тип деривативов часто используется в качестве эффективного инструмента хеджирования.

Например, в производстве продукции, предприятие использует сырье, цена которого испытывает сильные рыночные колебания. Поэтому, имеет смысл заключить контракт на закупку этого сырья по фиксированной цене на несколько месяцев вперед.

Однако, суть хэджирования заключается в том, что допустимая потеря может учитываться в себестоимости и считаться приемлемой, ради возможности долгосрочного прогнозирования издержек и уверенности в стабильности закупочных цен. Для бизнеса, этот фактор крайне важен.

Торговля фьючерсами доступна и для криптовалют.

Например, фьючерс на биткоин больше относится к спекулятивным инструментам и означает, что торговля по нему ведется на основании индекса цены, а в качестве базового актива выступает биткоин.

Котировка (цена маркировки) берется со спотовых площадок, называемых «индексными». Изменение цены на этих площадках ведет к соответствующему изменению котировки фьючерсного контракта.

Основными площадками, торгующие фьючерсами на криптовалюту, выступают Binance, Bitmex, Deribit и CME (только биткоин).

Этот вид контрактов похож на фьючерсы.

Однако это не стандартизированные контракты и торговля ими ведется без четкого регламента.Как и в случае с фьючерсами, существует обязательство купить или продать базовый актив в указанную дату и цену.

Но, поскольку этот вид контрактов не стандартизирован, обе стороны могут настраивать элементы контрактов в соответствии со своими потребностями и по взаимной договоренности.

Форвардных контрактов на криптовалюту пока не существует.

Эти контракты дают возможность купить или продать определенный актив по согласованной цене и в указанный период времени. Важно отметить, что это именно возможность, а не обязательство.

Данный вид контрактов подробно рассмотрен в нашей статье об опционах.

В криптовалютах опционы тоже постепенно находят свое применение и уже используются на биржах Binance, Deribit и в несколько упрощенном виде, на Bitmex.

Крупные компании, банки и иные финансовые учреждения, охотнее заключают контракты с производными финансовыми инструментами, нежели ведут дела напрямую с базовыми активами.

Речь идет о процентных и валютных свопах, предназначенных для снижения риска ведения финансовых операций.

Использование свопов несет в себе множество нюансов и может иметь значительные последствия для крупного бизнеса или даже провоцировать как положительные, так и нежелательные явления в экономике.

Поскольку свопы служат для компенсации и стабилизации денежных потоков и взаимных обязательств, они также могут косвенно влиять и на котировки некоторых активов. Детальное рассмотрение своп-контрактов и их видов выходит за рамки данного материала, поэтому будет рассмотрено в отдельной статье.

Применительно к криптовалютам, близкими по смыслу к традиционным свопам, выступают бессрочные фьючерсные своп- и кванто-контракты на бирже Bitmex.

Надеемся, наша статья помогла разобраться в деривативах и их типах, а также дала понятие о производных финансовых инструментах и степени их применимости.

Что такое криптодеривативы и как их использовать на практике

Мнения экспертов могут не совпадать с позицией редакции. «РБК-Крипто» не дает инвестиционных советов, материал опубликован исключительно в ознакомительных целях. Криптовалюта — это волатильный актив, который может привести к финансовым убыткам.

Помимо обычной торговли активами, на крипторынке есть возможность использовать различные финансовые инструменты. Один из них — криптодеривативы, которые по сути являются договором между покупателем и продавцом на будущую стоимость цифрового актива. Участники данной сделки не владеют базовым активом, на который составлен договор. В данном случае предметом сделки является право на исполнение договора.

Какие бывают криптодеривативы

Что нужно знать перед использованием криптодеривативов

Деривативы на такие высоковолатильные активы, как криптовалюты, следует использовать только после внимательного изучения самих инструментов и того, как они работают, иначе высок риск не только полной потери средств, но и ухода в глубокий минус, предупредил директор сервиса обмена криптовалют Alfacash Никита Сошников. Он рекомендовал новичкам с особой осторожностью относиться ко всем производным инструментам.

«Надо постоянно помнить, что деривативы ориентированы на активных трейдеров и спекулянтов, которые постоянно заключают сделки. За счет низких комиссий и встроенного кредитного плеча криптодеривативы особенно популярны среди спекулянтов», — отметил эксперт.

Кредитное плечо — это заем в виде денежных средств или активов, предоставляемых трейдеру для заключения сделки.

Пересидеть рыночный спад в деривативах не получится, так как если на счете не будет хватать денег для поддержания позиции, она будет принудительно закрыта, добавил Сошников.

Новичкам лучше для начала получить опыт в торгах, освоить основные понятия и научиться чувствовать сигналы к движению рынка, посоветовал руководитель аналитического департамента AMarkets Артем Деев. По его мнению, после этого нужно разработать собственную стратегию, учитывающую риски в условиях кризиса и высокой волатильногости экономики, и только потом приступать к работе с криптодеривативами.

Как использовать инструменты в торгах

Ведущий аналитик 8848 Invest Виктор Першиков привел конкретные ситуации на рынке, в которых можно использовать криптодеривативы:

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Деривативы

Ежедневно по всему миру заключаются тысячи, а возможно и миллионы фьючерсных контрактов. Явление приобрело настолько массовый характер, что даже стало одной из главных причин последнего финансового кризиса. Несмотря на это трейдеры на всех континентах продолжают хеджировать риски и зарабатывать с помощью покупки и продажи деривативов.

Деривативы

Фьючерсный контракт в виде соглашения на продажу или приобретение основного актива по цене, зафиксированной на дату подписания такого контракта, называется дериватив. Фактически сделка проводится в будущем в заранее оговоренный день и час. Работает эта схема только на финансовых биржах в рамках заключения контракта стандартной формы.

Среди наиболее распространенных деривативов выделяются:

Рынок деривативов

Как работает рынок деривативов удобнее всего пояснить на практическом примере. Представьте, что вы посетили автомобильный салон для покупки машины приглянувшегося бренда. С этого момента остается зафиксировать цену, по которой вам продадут автомобиль, оговорить особенности дополнительного оснащения, мощность двигателя и цвет корпуса.

Далее остается внести средства на депозит и заключить форвардный контракт на определенный срок, к примеру, на приобретение автомобиля через 2 месяца. Теперь вам не страшны ценовые колебания на рынке, поскольку вы уже застолбили за собой право, а также обязанность, приобрести автомобиль по заранее зафиксированной стоимости.

Внебиржевой дериватив

Среди внебиржевых деривативов наибольшей популярностью пользуются свопы, опционы и форварды. Все перечисленные инструменты имеют ряд отличительных характеристик:

Производные деривативы

Опционы и фьючерсы – наиболее популярные биржевые деривативы, которые также имеют ряд отличительных характеристик:

Кредитные деривативы

Кредитные деривативы используются преимущественно для оптимизации управления кредитными рисками. Нередко этими инструментами с успехом заменяют кредитные лимиты и портфельную диверсификацию. Кредитные деривативы обращаются только за пределами биржи. Среди наиболее распространенных типов инструментов выделяют свопы и кредитные опционы на совокупный доход, а также свопы на активы, по которым зафиксирован дефолт.

По данным Британской Банковской Ассоциации объем кредитных деривативов на современном рынке превышает 600 млрд долларов. Основные участники, заключающие сделки в сегменте – международные банки.

Валютные деривативы

Валютные деривативы – это экзотические и ванильные опционы, а также валютные свопы и форвардные контракты. При работе с экзотическими опционами современные трейдеры используют преимущественно средние и барьерные инструменты. Работа с валютными, как и с кредитными деривативами, проходит преимущественно на внебиржевом рынке. В качестве стандартной валюты для определения номинальной стоимости инструмента используется американский доллар.

Совет от Сравни.ру: Опытные трейдеры, которые умеют просчитывать поведение большинства участников рынка на несколько шагов вперед и делать точные прогнозы состояния рынка в краткосрочной и среднесрочной перспективе, успешно используют деривативы в качестве спекулятивного инструмента для зарабатывания денег. Спешить вкладываться в деривативы новичкам не рекомендуется. Понимание и потребность в использовании контрактов на будущее приходит с опытом.

Деривативы, их понятие, функции и классификация

Понятие дериватива

Дериватив, или производный финансовый инструмент – это инструмент, который представляет собой возможность для участника рынка ликвидировать имеющееся у него контрактное обязательство перед иным участником посредством выплаты или получения денежной разницы между данным и противоположным ему обязательством, при условии, что он не нарушит контракт.

Финансовый характер подобного инструмента является производным от неравенства данных обязательств, иначе говоря, имеет перераспределительный характер отношений между сторонами деривативного контракта. Производный характер данного финансового инструмента является следствием способа урегулирования обязательств, чья основа лежит в взаимозачёте без формально-юридического отказа от их исполнения.

Производные финансовые инструменты – это продукты деятельности финансовых посредников, которые занимаются созданием инструмента с более приемлемым для удовлетворения экономических целей потребителей характеристиками, основанными на потребностях субъектов рынка и различных существующих финансовых механизмов, которыми не обладает рыночный актив и который служит для данного деривата базой.

Данные характеристики могут выступать в отношении условий и сроков выплаты дохода по финансовым обязательствам, а также вопросам налогообложения, повышения ликвидности и инвестиционной привлекательности, в том числе снижении трансакционных издержек, агентских издержек и некоторых других значимых условий.

Функции деривативов

Суть международного рынка производных финансовых инструментов самым масштабным образом может быть раскрыта только посредством тех функций, которые он выполняет.

Ключевая, общая функция международного рынка деривативов заключается в дальнейшем развитии и совершенствовании использования капитала в его фиктивной форме, который одновременно с этим не функционирует непосредственно в процессе производства и не является ссудным капиталом. Задача производных финансовых инструментов состоит в том, чтобы создавать фиктивных капитал, а также обеспечивать его движение. Вместе с тем деривативы являются фиктивным капиталом в самом чистом их виде. Иначе говоря, появление производных финансовых инструментов является результатом активной инновационной деятельности, которая напрямую связана с развитием и расширением использования капитала в его фиктивной форме.

Управление финансовыми рынками представляет собой прикладную функцию международного рынка деривативов. Защита от рисков финансовых активов, которая является основой формирования и работы деривативов, вполне объясняется повышением риска при обращении на диалектическом уровне. Из чего, собственно, следует, что постоянное внимание участников рынка сконцентрировано на контроле и ограничении новых рисков, которые основываются на функционировании уже самих деривативов, а также кредитных, инвестиционных, валютных и фондовых операциях.

Государствам, которые выполняют данную функцию международного рынка деривативов, необходимо разрабатывать открытые стандарты деятельности. Кроме прочего участники международного финансового рынка создают технические системы, которые способны регулировать оценку рисков платежеспособности, ликвидности, валютных курсов, партнёра и др.

Для этих же целей служат и аналитико-исторические и аналитико-ситуационные схемы, которые позволяют выявить и оценить факторы рисков.

К типу прикладных функций также относится такая функция международного рынка деривативов, как осуществление арбитражных и спекулятивных операций.

В силу того, что производные финансовые инструменты изначально направлены на возможность зачёта противоположных обязательств, то они являются не просто традиционными срочными контрактами, а одновременно представляют собой специфические механизмы торговли и расчётов. Свои названия они получили тем не менее от вида срочного контракта.

Классификация производных финансовых инструментов

Классифицировать производные финансовые инструменты можно так:

Рыночная конкуренция сопровождается появлением новых производных финансовых инструментов. Они, в свою очередь, в самом общем виде представляют собой не что иное, как новые виды соглашений между участниками рынка, для которых характерны различные комбинации условий сделок:

Характеристика финансовых инструментов и их рынков

В самом общем виде наиболее свойственными чертами производных финансовых инструментов их рынков являются:

В современных условиях некоторые организации могут получать до 90% своей прибыли от деятельности на рынках подобных инструментов.

В один момент многими участниками рынка, которые ведут собственный бизнес в разных отраслях экономики, при необходимости могут использовать каждый вид деривативов.

Банк международных расчётов в настоящий момент выполняет функцию сбора информации, обобщения и анализа международного рынка деривативов. Согласно классификации, которую предлагает Банк международных расчётов, выделяется четыре типа активов, к которым или к сочетанию с которыми может быть привязан дериватив:

Последние в контексте международного финансового рынка рассматриваются исключительно в связке с перечисленными тремя финансовыми активами. Отличительная особенность всех перечисленных деривативов состоит в том, что при их покупке или продаже стороны должны обмениваться не столько своими активами, но и рисками, которые характерны для них. В этой связи выделяют два типа ПФИ:

Форвард и своп являются примером сделок аутрайт.

Неиспользование опциона влечёт за собой денежные потери.

Множество валютно-финансовых деривативов не могут беспрекословно быть причислены к прямым или опционным контрактам, в силу того, что они являются их комбинацией.

Деривативы базисных активов

Валютные деривативы (foreign exchange derivatives) состоят из форвардных контрактов, валютных свопов, ванильных опционов, в том числе из экзотических опционов (барьерных и средних). Обращение валютных деривативов происходит в основном на внебиржевом рынке. В качестве стандартной валюты их номинала выступает доллар США.

Деривативы на акции по большому счёту являются розничным инвестиционным продуктом.

Депозиты, которые индексируются согласно конъюнктуре рынка акций.

В процессе изъятия депозита вкладчик может получить основную сумму плюс доход, который за конкретное время он получил на данную сумму, из расчёта прироста фондового индекса. Существование внебиржевых деривативов может основываться на конкретных корпоративных ценных бумагах, корзине акций или фондовом индексе. Деривативы на фондовые индексы являются большей долей сегмента рынка. В приоритете деривативы на акции привязаны к одному из четырёх индексов: Dow Jones; S & P500; FTSE100; Nikkei 225.

Товарные деривативы (commodity derivatives)

В сегменте товарных деривативов лидируют контракты на сырую нефть. Ключевые игроки на данном рынке те корпорации и правительства, которые участвуют в торговле нефтью, к примеру, страны ОПЕК. Однако обратная сторона этого рынка в том, что он привлекает своей высокой ликвидностью множество спекулянтов. Для товарного хеджирования обычно применяются свопы и ванильные опционы. Далее в этом списке идут контракты на золото и алюминий.

Процентные деривативы (interest rate derivatives)

Процентные деривативы составляют самую большую группу и разнообразную часть международного рынка деривативов, примерно 68%. В таблице ниже представлена классификация процентных деривативов.

– форвардное процентное соглашение.

– опционы на процентный фьючерс;

– контракты типа «потолок», «пол», свопционы, опционы на облигации

Кредитные деривативы (credit derivatives)

Применение кредитных деривативов происходит преимущественно в стратегиях управления кредитным риском. Кредитные деривативы могут дополнять или заменять некоторые традиционные методы управления риском, к примеру, портфельную фиверсификацию или кредитные лимиты. На практике это единственные деривативы, которые обращаются только на внебиржевом рынке. Основными типами кредитных деривативов являются свопы на активы, которые подверглись дефолту, а также кредитные опционы и свопы на совокупные доходы.

В соответствии с данными Британской банковской ассоциации, объём сегмента кредитных деривативов варьируется на уровне 600 млрд. долл. Его основные участники – международные банки. Главное препятствие к развитию сегмента кредитных деривативов на международном рынке деривативов выступает отсутствие документарных стандартов, в силу того, что на данном рынке не существует единообразного законодательства в сфере международного кредитования.

Форвардные контракты на краткосрочные процентные ставки и облигации, которые обращаются на бирже в качестве стандартных продуктов, имеют название процентных фьючерсов.

Фьючерсный контракт на трехмесячную ставку LIBOR является стандартным примером процентных фьючерсов (short sterling futures).

При заключении фьючерсного контракта, компании фиксируют размер своего будущего долга или дохода от будущего размещения денежных средств на депозите.

Форвардное процентное соглашение (forward rate agreement – FRA)

Форвардное процентное соглашение – это контракт на обмен платежами по активам с плавающей и фиксированной ставкой.

Посредством номинальной суммы контракта производится расчёт. FRA активно применяется банками для хеджирования процентного риска, возникающего в ходе дюрации активов и пассивов. Данные контракты обращаются только на внебиржевом рынке деривативов и представляют собой основу для множества биржевых процентных деривативов.

Процентный своп – это самый распространённый тип внебиржевых процентных деривативов, который представляет собой контракт на обмен долговыми обязательствами с различными периодическими ставками, каждая из которых рассчитывается относительно конкретной суммы.

Операции своп дают возможность заёмщику обменивать долг с фиксированной процентной ставкой на долг, который имеет плавающую ставку, а также производить действие наоборот. Физически не происходит обмен суммы, происходит только трансфер процентных платежей.

Опцион на процентный фьючерс (option on interest rate future)

Опцион на процентный фьючерс – это опцион на право покупки или продажи процентного фьючерса по установленной цене.

Обращение опционов на процентные фьючерсы происходит только на бирже. Самыми распространёнными являются опционы на краткосрочный стерлинговый фьючерс, евродоллар и евролибор.

Процентная гарантия, процентный потолок и пол (interest rate guarantee, cap, floor)

Опционы, которые располагаются на FRA называются процентной гарантией или процентным каплетом.

Процентный потолок – это контракт, в соответствии с которым предусмотрено, что на условиях опциона производится выплата разницы между плавающей процентной ставкой по активу и максимальной ставкой.

Процентный пол, в таком случае, представляет собой гарантийное право на выплату разницы между плавающей ставкой по активу и согласованной минимальной ставкой.

Коллар – называется комбинация потолка и пола.

Свопцион (swaption)

Свопцион представляет собой специфический опцион на своп. Он предоставляет право покупателю свопциона войти в сделку процентного свопа в конкретную дату в будущем по фиксированному курсу на специальных условиях.

Опцион получил название свопциона получателя, в той ситуации, когда он даёт право получать фиксированные процентные выплаты по свопу. Международный рынок деривативов располагает огромным количеством свопционов. К базовым свопционам относятся трёхмесячный и годичный на двух-, пяти- и десятилетние свопы, а также пятнадцатилетние опционы на пятнадцатилетние свопы.

Опционы на облигации (bond option)

Необходимо отметить, что выделяют форварды и опционы на национальные государственные облигации, обращающиеся на организованном и на внебиржевом рынках.

На внебиржевом рынке происходит движение контрактов на корпоративные облигации и еврооблигации.

Сочетание классических и экзотических контрактов

Главной отличительной чертой внебиржевого производного финансового инструмента от биржевого является нестандартность ключевых характеристик первого, которая позволяет ему приспосабливаться под индивидуальные нужды участников рынка. Такая гибкость позволяет заключать внебиржевые контракты с любыми формами и сроками расчётов и исполнения, в том числе на иных условиях, выходя далеко за пределы стандартных условий, которые существуют в биржевых деривативных контрактах.

В этой ситуации происходит сравнение одинаковы по своей сути контрактов, вместе с тем они используются участниками либо биржевого, либо внебиржевого рынка.

По факту форвардные и фьючерсные контракты являются одним видом срочного контракта. При этом первый даёт возможность варьировать различные контрактные условия, а второй – позволяет его сторонам договариваться только о фьючерсной цене, одновременно с тем все остальные параметры не меняются.

Таким образом, надо отметить, что различия между биржевыми и внебиржевыми деривативами отмечаются скорее в самих видах применяемых контрактов, а не в способах фиксации параметров каждого из контрактов. Это происходит по причине того, что биржевая торговля охватывает достаточно небольшой круг активов, профессиональных участников, выставляя им жёсткие правила и пр. Биржи не предназначены для торговли всем подряд, такая ограниченность позволяет бирже охватить весь рынок по объёмам торговли и многообразию активов, а также по инструментам и участникам. Количество видов контрактов, которые можно использовать во внебиржевой торговле деривативами, во множество раз превышает количество разновидностей биржевых контрактов. Кроме этого стоит отметить, что внебиржевые деривативы базируются преимущественно на контрактах. Которые на данный момент не вписываются в действующее рыночное законодательство, и только потом контрактами, которые позволены законодательством. Именно по этой причине они не могут иметь традиционную юридическую защиту интересов одной стороны контракта в ситуации, когда другая сторона по каким-то причинам позволила себе нарушить условия договора.

В качестве примера послужат многочисленные виды опционных контрактов. Установлено, что стандартный биржевой опционный контракт, который базируется на классическом опционном контракте, означает, что, уплатив премию продавцу опциона, его покупатель имеет право на получение права выбора. Он вправе совершить сделку с базисным активом опциона по установленной цене исполнения в любой момент до даты истечения контракта или в дату истечения, а также вовсе отказаться от совершения сделки.

Примечательно, что во внебиржевых опционных контрактах все условия могут быть поменяны. Это отличает его от классического опционного контракта, а также их новых разновидностей, которые получили название экзотических. Экзотическим опционным контрактом предусмотрено:

Надо сказать, что все, перечисленные выше характеристики опционных контрактов, можно комбинировать и создавать новые возможности для удовлетворения экзотических потребностей потребителя можно бесконечно.

Своповые контракты базируются на твёрдых срочных или на условных контрактах. По этой причине они также допускают существование различных вариаций исходной конструкции относительно её типового содержания. Также стоит отметить, что для свопов варианты контрактных условий не являются такими многочисленными, как, к примеру, для экзотических внебиржевых опционов. Для свопов характерны следующие экзотические разновидности:

Данные, предоставленные МВФ, свидетельствуют о том, что на экзотические инструменты в данный момент приходится порядка трети валовой рыночной стоимости всех внебиржевых деривативов. Большая часть из внебиржевых производных финансовых инструментов является основанием для классических форм форвардных или опционных контрактов, и, практически ничем не отличается от своих биржевых аналогов. При этом стоит понимать, что для удобства внебиржевого рынка их главные параметры изначально стандартизируются, а если более точно, то типизируются, иными словами, сам признак остаётся по-прежнему стандартным, а количественные параметры изменяются согласно запросам конкретного клиента. Это отлично отражает тенденцию, которая подразумевает устранение отличий биржевых и внебиржевых деривативов. При этом стоит сказать, что граница между ними всегда остаётся, поскольку все рыночные сделки никогда не могут лишиться собственной индивидуальности.

Оборот и динамика международного рынка валютных и процентных деривативов маскируют отличия в развитии данных сегментов. В этой связи необходимо сказать, что рынок валютных инструментов снизился по оборотам, при этом обороты рынка процентных деривативов увеличились.

Снижение на рынке валютных деривативов связывают с низким оборотом иностранной валюты на рынке спот-сегмента финасового рынка, который пережил серьёзные перемены в 2000-2005 гг. Самым важным фактором стало введение валюты евро, что оказало значительное влияние на сужение контрактов в валютных странах зоны европейского соглашения. Наоборот, отметилось увеличение объёма операций на рынке процентных инструментов, что повлияло на повышение тенденции на рынке процентных свопов.