единый корреспондентский счет банка

Что такое корреспондентский счет: виды, особенности и назначение

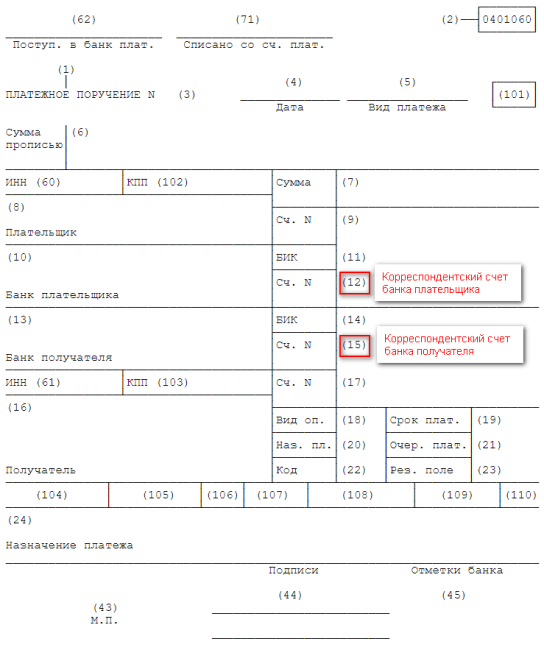

Платежные поручения приходится заполнять не только бухгалтерам компаний, но и обычным гражданам, когда нужно провести расходные операции через банк. В этом документе много специфических терминов, которые необходимо знать, чтобы деньги поступили по назначению. В статье разберем, что такое корреспондентский счет, для чего он нужен, чем отличается от расчетного и как узнать нужную цифровую комбинацию.

Определение и основные характеристики

Корреспондентский счет (корсчет, к/с) представляет собой счет, который используется в операциях между финансово-кредитными организациями, в том числе и при расчетах с Центробанком России.

Любое юридическое лицо обязано иметь счет в банке для ведения своей хозяйственной деятельности (получение выручки, уплата налогов и сборов, перечисление денег поставщикам, выплата зарплаты и пр.). Для компаний, индивидуальных предпринимателей и людей, которые занимаются частной практикой, такой счет носит название расчетного.

Финансово-кредитная организация является полноправным участником экономического механизма. Ей так же, как и любой другой компании, надо обслуживать свою деятельность. Для этого есть корреспондентский счет. Она может открыть его в других банках, в том числе и иностранных, а также в Центробанке. Между участниками процесса заключается корреспондентское соглашение. Количество к/с неограничено.

Примеры операций, которые осуществляются через корсчет:

Центробанк контролирует транзакции и следит за правомерностью совершаемых операций между банками. Показатели к/с выступают критериями для рейтинговой оценки финансовой организации. Банк открывает корсчет в ЦБ РФ для учета своего имущества, формирования резервов и отражения расчетов.

Счет в другом банке используется как транзитный, служит для отражения операций по поручению другой кредитной организации в рамках соглашения.

Отличия от расчетного счета

В глазах обывателя часто расчетный и корреспондентский счета – одно и то же. Но это не так. Рассмотрим в таблице, чем они отличаются:

| Параметры сравнения | Расчетный счет | Корреспондентский счет |

| Кто открывает | Любое юридическое лицо, ИП и лицо, занимающееся частной практикой | Банки и другие финансово-кредитные организации |

| Назначение | Для обслуживания деятельности юридических лиц, ИП и лиц, занимающихся частной практикой при посредничестве банка | Для обслуживания деятельности кредитных организаций при посредничестве других кредитных организаций |

| Возможность получения кредита | Есть | Нет |

| Документооборот | Поручение от юрлица, ИП и лица, занимающегося частной практикой, банку | Поручение от банка другому банку |

| Как пишется номер | Может начинаться с цифр 407 или 408. В конце 20-значного ряда обычный номер в банковской системе | Всегда начинается с цифр 301. Заканчивается тремя последними цифрами БИК |

Классификация корсчетов

Виды корреспондентских счетов:

В российской практике не разделяют НОСТРО и ВОСТРО. А все виды к/с используются в управленческом учете, частным клиентам эта информация только для общего развития.

Кроме этой классификации, различают к/с:

Структура корсчета

Корреспондентский счет состоит из 20-значного номера. Рассмотрим расшифровку на примере к/с Сбербанка.

301 01 810 0 00000000 608

Номера к/с Сбербанка в разных регионах будут отличаться.

При любой приходно-расходной операции необходимо оформить поручение. У него есть установленная форма, в которую строго вписывается определенная информация. В поля 12 и 15 заносятся номера корсчетов банков плательщика и получателя. Рекомендую заранее узнать к/с, чтобы деньги пришли вовремя и по назначению.

Как узнать корсчет

Для платежных операций внутри одного банка номер к/с знать необязательно. Но для межбанковских переводов он нужен и для плательщика, и для получателя. Реквизиты своего банка, в том числе и его корсчет, можно взять:

Узнать к/с для перевода лучше всего из документов, которые должен вам предоставить получатель денег. У одного банка может быть сотня корсчетов, поэтому целесообразнее запросить конкретный номер у организации, куда вы переводите средства. Если платежное поручение оформляете через личный кабинет или мобильное приложение, то при заполнении других реквизитов к/с проставляется автоматически.

Заключение

Заполнение платежных документов требует внимательности и понимания, куда и какие цифры записывать. Любая ошибка обернется тем, что банк не сможет отправить деньги адресату и вернет их. Не исключена ситуация, когда они зависнут где-то в пути или придут не в ту финансовую организацию. Тогда придется подключать банковские службы, чтобы разыскать и вернуть денежные средства. На все эти операции уйдет много времени.

По этой причине не отмахивайтесь от незнакомых терминов. Они нужны не только бухгалтеру, но и любому человеку, который получает или переводит деньги. Узнать к/с не составляет труда, а от этих 20 цифр зависит скорость и точность проведения операции.

Что такое корреспондентский счет и как его узнать

Корреспондентский счет — это 20-значная комбинация цифр, которую открывает банк или кредитное учреждение в своем собственном подразделении либо в другой банковской организации для идентификации расчетных реквизитов. Важно не путать его с корреспондирующим, это совершенно разные понятия.

Что это такое

При заполнении расчетно-платежной документации в обязательном порядке указываются расчетный и кор счет банка, что это такое и как отличать оба реквизита друг от друга — важно разобраться. Если указать неверный шифр, платеж потеряется или уйдет не туда.

Первое понятие — расчетный счет — знакомое практически каждому, кто формирует платежки и ведет расчетно-кассовые операции на предприятии. Эта зашифрованная система цифр используется как в коммерческом бизнесе (и для компаний, и для индивидуальных предпринимателей), так и в бюджете.

Корреспондентским счетом называются данные, необходимые банку для отражения операций, которые он осуществляет по поручению другой банковской организации. Основанием таких взаиморасчетов между банками служит соглашение с банком-корреспондентом (корреспондентский договор). Помните, что к/счет — это общепринятое сокращение.

Для чего нужен

Вот что такое корреспондентский счет банка — это реквизит, который банковские организации открывают в Центральном банке РФ и который является основой взаиморасчетов на рынке банковских услуг. Он выполняет аналогичную функцию для самих банковских учреждений. Банк открывает корсчет в Центробанке или у иного коммерческого кредитора. Он присваивается финансовой организации в момент ее открытия для выполнения дальнейших взаиморасчетов с Центробанком РФ и иными банковскими учреждениями.

Для чего требуется такая комбинация цифр? Чтобы наглядно увидеть, что такое кор счет в реквизитах, откройте сейчас любое платежное поручение и найдите в блоке информации о банке (он указывается и для плательщика, и для получателя) уникальный 20-значный идентификатор.

Деньги должны поступать на корсчет банка, после чего специалисты перераспределяют их по нужным «расчетникам». Через него проводятся такие виды финансовых операций:

Для списания денежных средств требуется согласие предприятия, неважно, идет ли речь о трех рублях или 3000 рублей. Закрытие инициируется банком-владельцем корреспондентского счета, если кредитное учреждение ликвидируется или его функционирование завершается по причине грубых нарушений действующего российского законодательства.

В чем отличие от расчетного счета

Расчетный — это учетная банковская запись юридических и физических лиц (в том числе и ИП), то есть счета в банке, которые открываются клиентами для совершения финансовых операций. На основании выписок с расчетного идентификатора фиксируются сведения о движении денег предприятия — платежи, поступления, переводы.

В чем отличие от корреспондирующего счета

Некоторые пользователи приписывают ошибочную связь понятиям корреспондентского шифра и корреспонденции счетов. Корреспондирующий счет — это взаимосвязь между бухсчетами, которые используются для отражения различных операций финансово-хозяйственной деятельности учреждения. Другое название — двойная запись.

Корреспонденция — это способ ведения бухучета, на основании которого все проводки по финансовым и бухгалтерским операциям в компании фиксируются одновременно по дебету и по кредиту бухсчетов, которые тесно взаимосвязаны. Корреспондентская система банка прямого отношения к бухгалтерии не имеет. Она применяется при формировании платежных поручений как банковский реквизит, без которого невозможно осуществить ни один платеж.

Вот пример проведения операций с использованием корреспонденции.