если больничный начислен в марте а выплачен в апреле 6 ндфл в 2021

Как отразить больничный лист в 6‑НДФЛ

В расчете 6-НДФЛ находит отражение не только зарплата, но и различные пособия, которые облагаются НДФЛ. Одним из таких пособий является пособие по нетрудоспособности. Какие нюансы следует учесть при заполнении 6-НДФЛ, расскажем в данной статье.

Отражать больничное пособие нужно датой его выплаты. Налог удерживается в этот же день. А вот перечислить НДФЛ в ФНС можно до конца месяца.

Больничный и уплаченный с него НДФЛ включите в раздела 1 и 2 в том периоде, в котором его выплатили. В поле 021 укажите последний день месяца, в котором выплачено пособие. В поле 022 входит НДФЛ с пособий, выплаченных в течение месяца. Если их было несколько, все суммы налога относятся в это поле. В разделе 2 сумма пособия указывается в строках 110 и 112, а исчисленный и удержанный налог — в полях 140 и 160.

Пример: как отразить больничный в 6-НДФЛ

Слесарь Веретов С. Т. находился на больничном с 03.07.2021 по 07.07.2021. Ему перечислено больничное пособие в сумме 9 320 рублей 17.07.2021. Налог составил 1 212 рублей (9 320 х 13 %).

Раздел 1: Данные об обязательствах налогового агента

Cтрока 020 (общая сумма удержанного за последние три месяца НДФЛ, включая больничный);

строка 021 (списать НДФЛ со счета в банке в пользу ФНС нужно не позднее этого числа) — 31.07.2021;

строка 022 (сумма НДФЛ с пособий) — 1 212;

строка 110 (сумма пособия Веретова) — 9 320;

строка 112 (сумма пособия относится к доходам, начисленным по трудовым договорам) — 9 320;

строка 140 (исчисленный налог с больничного) — 1 212;

строка 160 (удержанный налог с больничного Веретова) — 1 212.

Как отразить в 6-НДФЛ больничный, начисленный в одном периоде, а выплаченный в другом

Нередки случаи переходящих больничных. Например, больничный за июнь может быть фактически выдан работнику только в июле. Как поступить в таком случае? Такие больничные пособия включите в разделы 1 и 2 расчета 6-НДФЛ, в котором выплатили больничные. В нашем случае — в расчет за 9 месяцев.

При этом расчет заполняйте в стандартном порядке. Раньше возникало много сложностей с разнесением сумм по датам, так как надо было указывать даты фактического получения дохода, даты удержания налога и суммы полученного дохода. Теперь единственная дата указывается в строке 021 — это дата, не позднее которой должен быть перечислен удержанный налог.

Пример. Слесарь Веретов С. Т. был на больничном с 21.06.2021 по 29.06.2021. Бухгалтерия перечислила ему больничное пособие в сумме 9 320 рублей 05.07.2021. Налог составил 1 212 рублей (9 320 х 13 %). Бухгалтер Конфеткина О. Л. зафиксировала выплаты в расчете за 9 месяцев.

Раздел 1 (больничный):

строка 020 (общая сумма удержанного за последние три месяца НДФЛ, включая больничный);

строка 021 (списать НДФЛ со счета в банке в пользу ФНС нужно не позднее этого числа) — 31.07.2021;

строка 022 (сумма НДФЛ с пособий) — 1 212.

Раздел 2 (больничный):

строка 100 (ставка) — 13;

строка 110 (пособие) — 9 320, эту же сумму дублируем в строке 112;

строка 140 (сумма исчисленного налога с пособия Веретова) — 1 212;

строка 160 (сумма удержанного налога с пособия Веретова) — 1 212.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 14 дней Экстерна бесплатно!

Пример заполнения 6-НДФЛ за 1 квартал 2021 года с больничным

Чем больничный отличается от иных доходов для целей отражения в 6-НДФЛ

С отчетности за 1 квартал 2021 года форма обновлена приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Теперь бланк 6-НДФл включает в себя сведения из справки 2-НДФЛ по каждому сотруднику, т.к. справки 2-НДФЛ, как самостоятельный отчет, с 2021 года отменены. А привычная нам форма сильно изменилась.

В обзоре от КонсультантПлюс эксперты рассказали об основных изменениях отчета с 2021 года. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Ознакомиться с новым бланком можно, скачав его на нашем сайте по ссылке ниже:

Зависимость порядка отражения данных от вида дохода в 6-НДФЛ проявляется в разделе 1, состоящем из наборов строк 021-022, в каждом из которых указываются:

В этом наборе строк приводятся все произведенные работникам выплаты за последний в отчетном периоде квартал. На их группировку влияют расхождения в датах, применяемых к разным видам доходов. Объединение выплат разного вида допустимо, когда сроки перечисления налога совпадают.

Между тем правила определения дат выдачи дохода и сроков уплаты НДФЛ различаются, и различия эти обусловлены как раз видом дохода:

Исходя из этих правил больничный по набору дат практически всегда будет отличаться от выплат заработной платы, обязательно присутствующих у любого работодателя.

Отметим, что дата удержания налога не зависит от вида дохода. Для удержаний эта дата всегда соответствует дню фактической выплаты (п. 4 ст. 226 НК РФ).

Пошаговую инструкцию по заполнению отчета по форме 6-НДФЛ с 1-го квартала 2021 года вы найдете в готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите подсказкам от экспертов К+. Это бесплатно.

Образец заполнения строк раздела 2 при наличии выплат по больничному

Рассмотрим заполнение 6-НДФЛ с больничным по данным за 1 квартал 2021 года. Для наглядности сделаем это на цифрах, относящихся только к одному из работников, но внесем эти цифры во все необходимые строки раздела 1 образца заполнения 6-НДФЛ с больничным за 1 квартал 2021 года.

Работник Н. трудится в ООО «Спринтер» с окладом 50 000 руб. в месяц. В феврале 2021 года он был 5 дней на больничном (с 04.02.2021 по 08.02.2021). Начисления по больничному составили 11 363,64 руб., а зарплата, рассчитанная за оставшиеся 15 рабочих дней февраля — 37 500 руб. Окончательный расчет по зарплате за прошедший месяц в ООО «Спринтер» осуществляется 15-го числа текущего месяца. Оплата больничного произведена одновременно с выплатой заработной платы за январь 2021 года.

Наборы строк раздела 1 для вышеприведенных цифр в отчете за 1 квартал 2021 года выглядят следующим образом:

Зарплата за январь выплачена 15.02.2021. Срок уплаты налога 16.02.2021. Именно его указываем в стр. 021

Дата выплаты зарплаты за февраль 15.03.2021. Срок перечисления налога 16.03.2021

Кроме того, цифры, относящиеся к начислениям и выплатам по больничному, учитываются в составе сводных данных, попадающих в раздел 2 формы 6-НДФЛ.

Итоги

Среди выплат, отражаемых работодателем в 6-НДФЛ, больничные занимают особое место в силу того, что по действующим для них срокам отличаются от платежей за труд. Различия обусловлены правилами определения двух дат: выплаты дохода и срока осуществления платежа по удержанному налогу. Из-за этого сведения по больничным в разделе 1 6-НДФЛ, как правило, показываются обособленно.

В 6-НДФЛ за какой период попадет больничный, начисленный в марте, а выплаченный в апреле 2021 года?

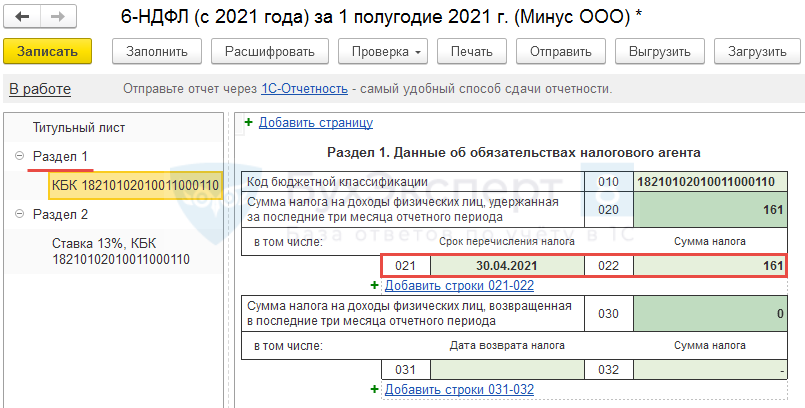

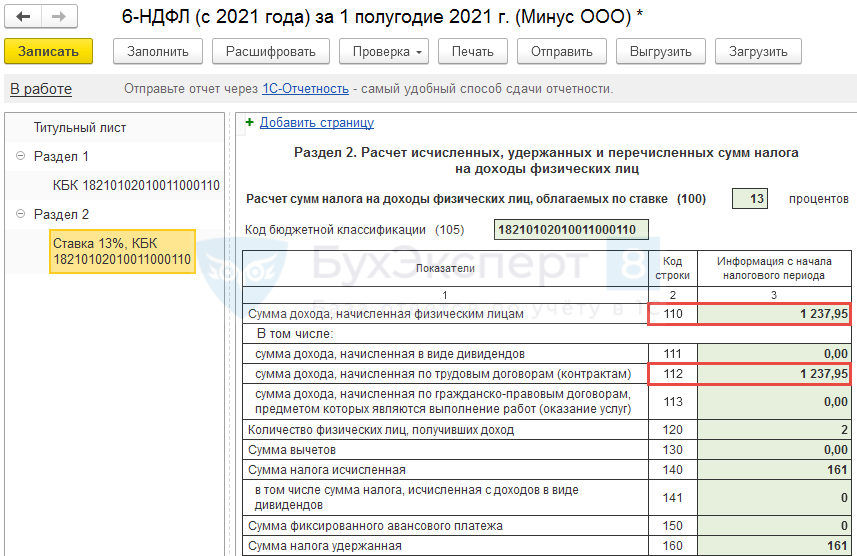

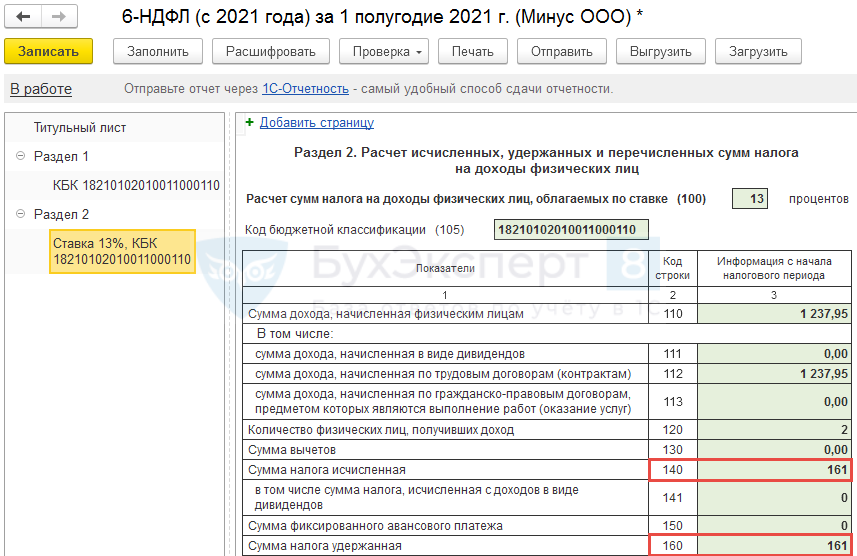

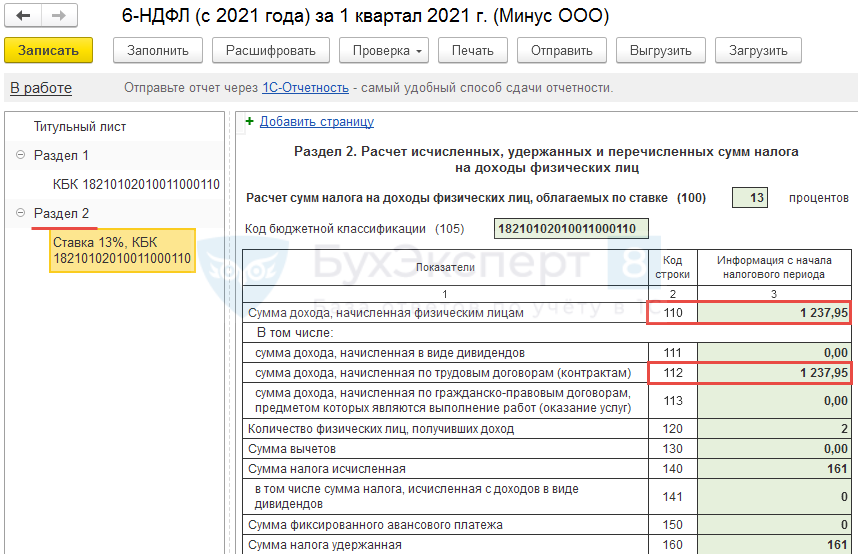

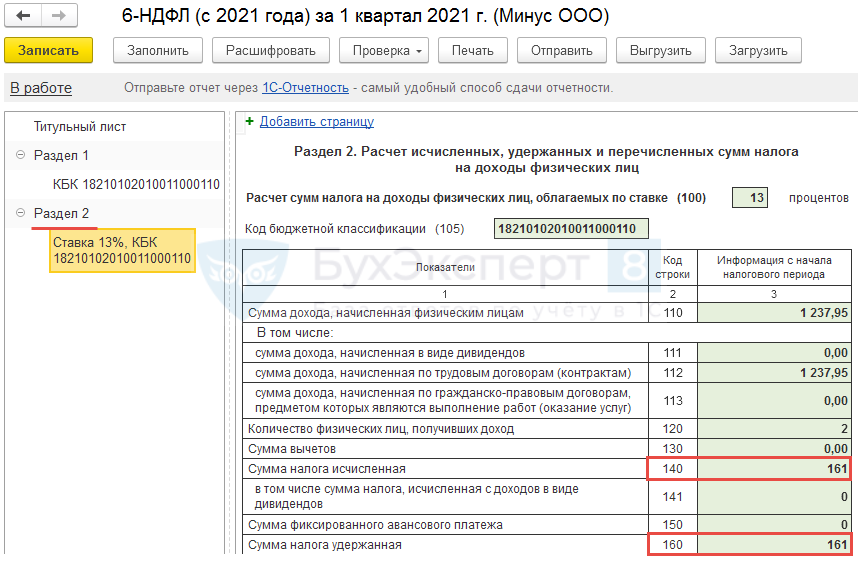

Сотруднику начислен больничный в размере 1 237,95 руб. НДФЛ с него составил 161 руб. Больничный выплачен 5 апреля 2021 года. В 6-НДФЛ за какой период попадет информация по больничному?

В 6-НДФЛ (с 2021 года) информация по больничному, начисленному в марте 2021 г. и выплаченному 05.04.2021 г., попадет в Раздел 1 и в Раздел 2 отчета за 1-е полугодие 2021 года.

В Разделе 1 в строке 022 отразится сумма удержанного НДФЛ, а точнее НДФЛ с больничного – 161 руб. Срок перечисления налога в 021 строке – это последний день месяца, в котором выплачен больничный, т.е. 30.04.2021 г.

Исчисленный и удержанный НДФЛ, равный 161 руб., отразится в строках 140 и 160 соответственно.

Получите понятные самоучители 2021 по 1С бесплатно:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Пособие по временной нетрудоспособности в расчете по форме 6-НДФЛ

Дата фактического получения дохода в виде пособий – день выплаты дохода.

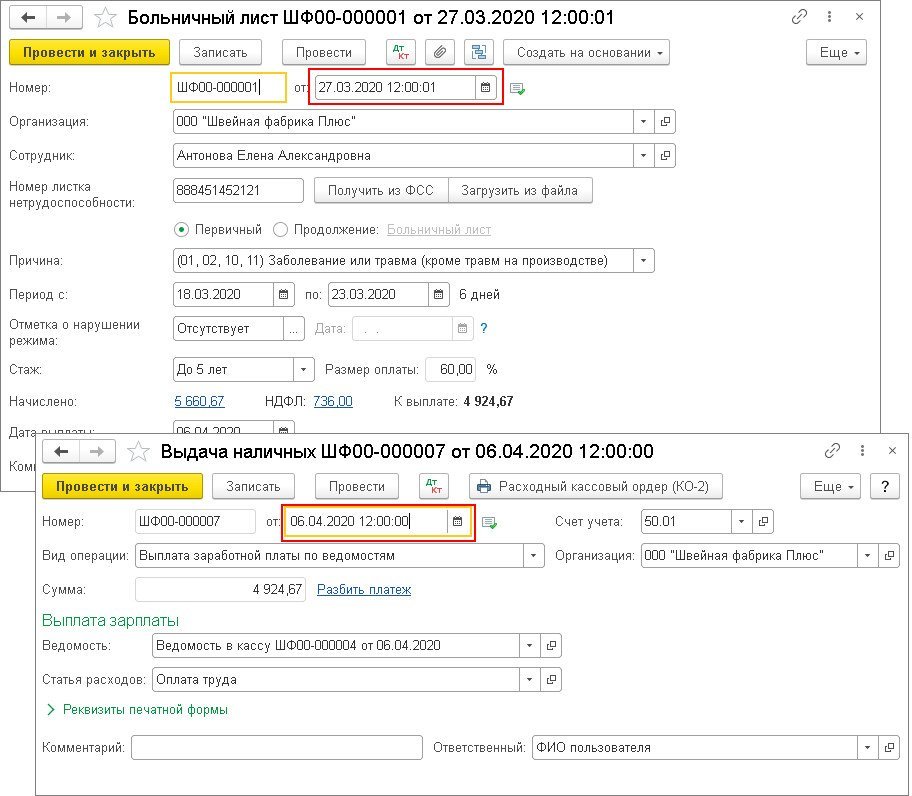

Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату. Это сделано специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты. Т.е. реальная дата фактического получения дохода (дата для строки 100) это дата документа на выплату (рис. 1).

Дата удержания налога (дата для строки 110) это также дата документа на выплату. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты. Если этот день – выходной (нерабочий день), то автоматически указывается первая рабочая дата за этим днем.

Если в программе не ведется автоматический расчет больничных, то начисление производится с помощью документа Начисление зарплаты.

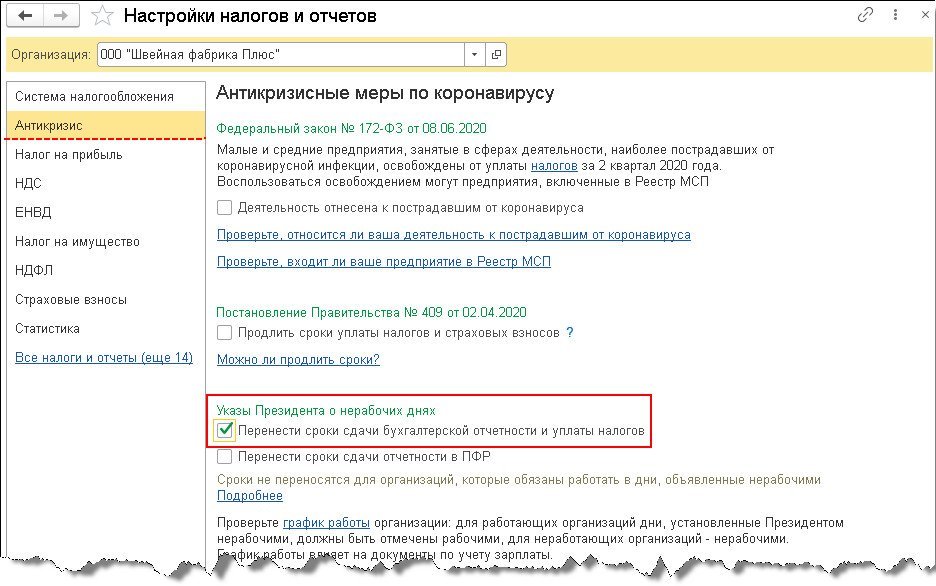

Если последний день срока перечисления налога приходится на нерабочий день, установленный Указами Президента РФ, то в соответствии с п. 7 ст. 6.1 НК РФ днем окончания срока считается ближайший следующий за ним рабочий день.

Однако, по мнению ФНС России (письма от 24.04.2020 № БС-4-11/6944@, от 13.05.2020 № БС-4-11/7791@), срок уплаты налоговыми агентами НДФЛ с выплат сотрудникам переносится только для тех организаций, кто согласно Указам Президента не мог осуществлять деятельность. Организации, которые продолжили работу, не вправе воспользоваться п. 7 ст. 6.1 НК РФ, поэтому должны платить НДФЛ в сроки, установленные ст. 226 НК РФ, без учета переноса.

В примерах рассмотрим, как отражается доход в виде больничного в расчете по форме 6-НДФЛ, когда организация работала в нерабочие дни и не работала.

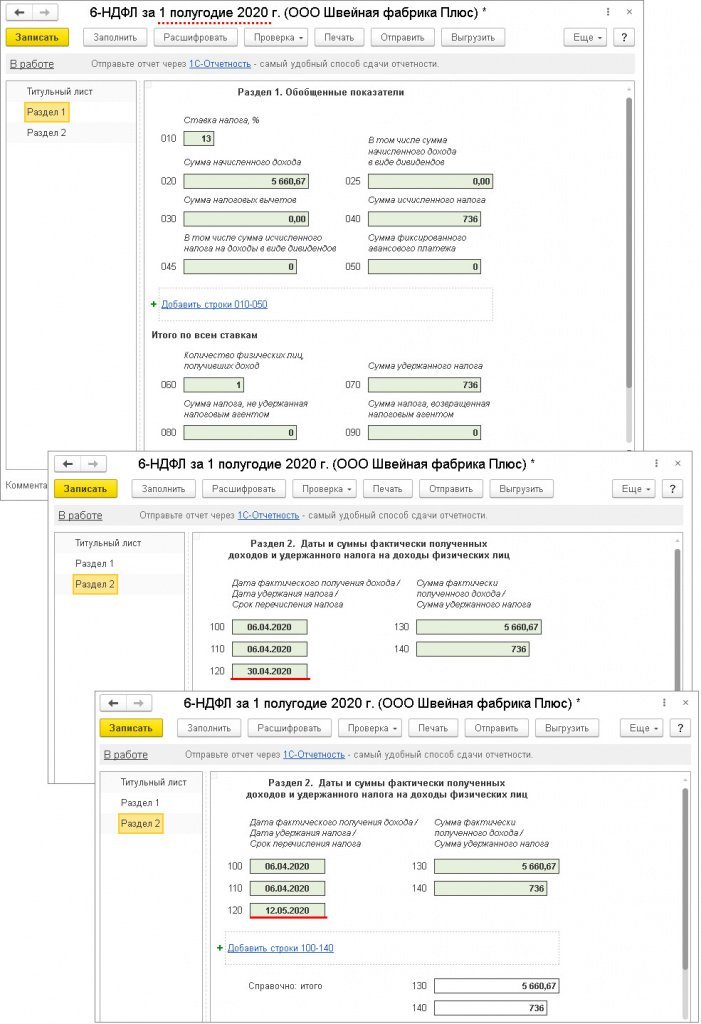

Больничный начислен в марте 2020 года, а выплачен в апреле 2020 года

Пример

Пособие по временной нетрудоспособности начислено в марте 2020 года с помощью документа Больничный лист. Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 06.04.2020.

Дата удержания налога и дата фактического получения дохода в виде пособия это дата документа на выплату (рис. 1). Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата.

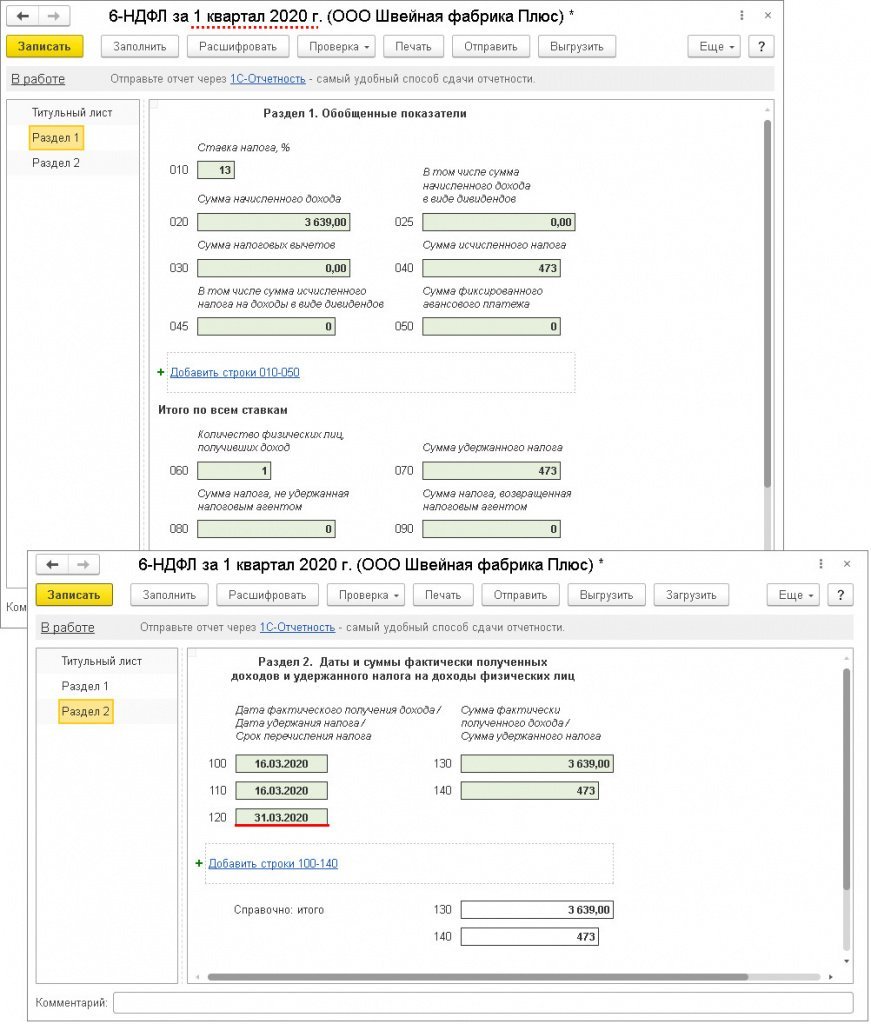

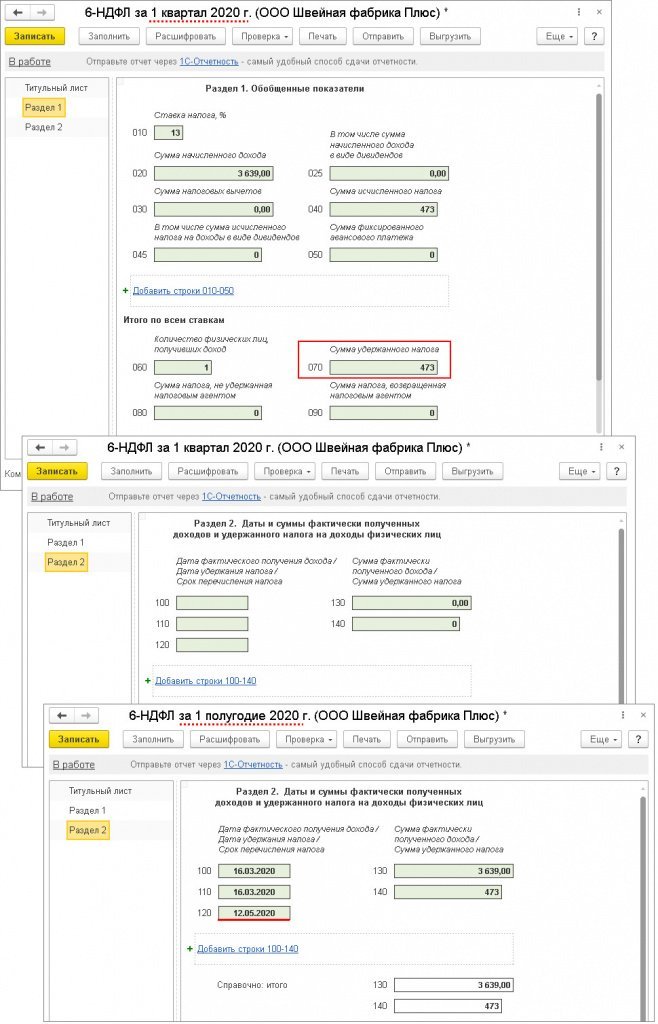

Больничный выплачен в марте 2020 года

Пример

Если организация не работала в период нерабочих дней, то сумма пособия будет отражена в разделе 1 расчета за 1 квартал 2020 года и в разделе 2 расчета за полугодие 2020 года (рис. 4). В раздел 2 расчета за 1 квартал 2020 года сумма пособия не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120). Срок перечисления НДФЛ с суммы пособия – 12.05.2020.

Удержанный налог при выплате пособия в марте включается в строку 070 расчета за 1 квартал 2020 года, т.к. удержан в этом отчетном периоде.

Пособие по временной нетрудоспособности в расчете по форме 6-НДФЛ в других программах «1С»:

В 6-НДФЛ за какой период попадет больничный, выплаченный вместе с авансом в марте 2021 года?

Сотруднику начислен больничный в размере 1 237,95 руб. НДФЛ с него составил 161 руб. Больничный выплачены вместе с авансом 19.03.2021 г. В 6-НДФЛ за какой период попадет информация по больничному?

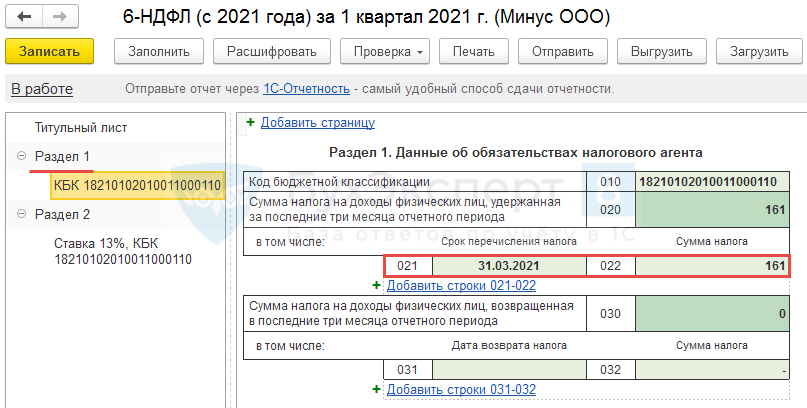

В 6-НДФЛ (с 2021 года) информация по больничному, выплаченному 19.03.2021 г., попадет в Раздел 1 и в Раздел 2 отчета за 1 квартал 2021 года.

В Разделе 1 в строке 022 отразится сумма удержанного НДФЛ ЗА последние три месяца отчетного периода, а точнее НДФЛ с больничного – 161 руб. Срок перечисления налога в 021 строке – это последний день месяца, в котором выплачен больничный, т.е. 31.03.2021 г.

Исчисленный и удержанный НДФЛ, равный 161 руб., отразится в строках 140 и 160 соответственно.

Получите понятные самоучители 2021 по 1С бесплатно:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно