если кредит просрочен на 1 день влияет на кредитную историю

Как взять кредит с плохой кредитной историей: что поможет избежать отказа

По данным Банка России на начало октября, задолженность россиян по кредитам составляла ₽23,5 трлн — это примерно на ₽3,6 трлн больше, чем в начале 2021 года. Из них 4,3% или более ₽1 трлн — ссуды с просроченными более чем на три месяца платежами.

В России потребительское кредитование растет высокими темпами, в том числе причиной была мягкая денежно-кредитная политика ЦБ. «Ставки доступные, инфляционные ожидания высокие. И желание пусть залезть в кредит, но купить побыстрее вещь, прежде чем она подорожает, естественно, у людей возникает», — отмечала глава Банка России Эльвира Набиуллина в интервью РБК.

Средний показатель долговой нагрузки (ПДН) по потребкредитам, выданным во втором квартале, достиг 61,1%, следует из данных Банка России. ПДН — это соотношение платежей по всем кредитам заемщика к его ежемесячным доходам. Он показывает, какую долю доходов человек тратит и будет тратить на выплаты по кредитам. Во втором квартале доля кредитов с ПНД выше 80% составила 30,3%.

Кредитная история: что это и как ее узнать

ПДН может влиять на решение кредитной организации о выдаче кредита, а также на условия займа. Другой важный фактор — кредитная история заемщика. Это документ, который характеризует его платежную дисциплину. Ее формируют бюро кредитных историй (БКИ), список которых можно посмотреть на сайте Банка России.

Для этого они используют информацию, которую им передают кредиторы — не только банки и микрофинансовые организации, но и арбитражные управляющие, ипотечные агенты, лизингодатели и гаранты. Кроме того, в бюро могут поступать данные о судебных постановлениях и взысканиях. Например, по долгам за услуги связи, ЖКХ, по невыплаченным алиментам.

Кредитная история делится на четыре части: титульную, основную, закрытую и информационную. В первую входят личные данные: номер паспорта, дата рождения и так далее. В основной части описываются кредиты, их срок, указаны просрочки, сведения о банкротстве, кредитный рейтинг заемщика. Сюда также могут входить данные о взысканиях.

Закрытая часть включает информацию о том, кто выдавал вам кредиты, передавалась ли ваша задолженность кому-то еще, а также данные об организациях, которые запрашивали вашу кредитную историю. В информационной части указываются обращения за кредитами и займами, в том числе те, где вам отказали, и описываются причины. Кроме того, в этом разделе прописаны «признаки неисполнения обязательств», если они были. Это две просрочки подряд в течение 120 дней.

Информационную часть может посмотреть любое юридическое лицо, но только в целях выдачи кредита или займа. Основную часть могут изучить банк, МФО, страховая компания или работодатель, но только с вашего письменного разрешения.

Кредитная история включает записи за семь лет. Как правило, кредитная история хранится в нескольких бюро. Кредиторы сами их выбирают, так что ваша история может храниться по частям в нескольких местах.

Для того, чтобы узнать, в каком БКИ есть ваши данные, нужно отправить запрос в Центральный каталог кредитных историй Банка России. Это можно сделать через портал «Госуслуги», однако в этом случае будут использоваться данные вашего действующего паспорта. Если вы хотите узнать кредитную историю по старому паспорту, то можно обратиться в любое бюро кредитных историй, банк, отделение почтовой связи или на сайт Банка России.

Заемщик может запросить свою кредитную историю у бюро в любой момент. Заказать ее в электронном виде можно бесплатно дважды в год.

Как оспорить кредитную историю?

Если у вас уже есть кредит с просроченными платежами, который вы еще не выплатили до конца, то вряд ли вам оформят новый заём. Однако ситуации бывают разные. Например, в вашей истории может быть допущена ошибка, поэтому стоит проверять ее самостоятельно.

Кредитную историю можно оспорить, если в ней есть опечатки, неактуальные и недостоверные данные. Для этого нужно обратиться в БКИ, в котором хранится история, и написать заявление о внесении изменений или дополнений. После этого бюро направит запрос источнику формирования кредитной истории, которым, как правило, является кредитор. Проверка будет идти в течение 30 дней.

Как взять кредит с плохой кредитной историей?

Если у вас был трудный период в жизни, вы не могли платить по кредитам вовремя, но вы закрыли все долги, то ваша кредитная история все равно испорчена. Убрать информацию из нее нельзя. Однако у вас все же может получиться оформить новый заём. Некоторые банки предлагают программы по улучшению кредитной истории, в которых, соответственно, нужно брать определенные кредиты и успешно их выплачивать. Таким образом, в вашей кредитной истории будут появляться выплаченные займы, которые будут позитивно на ней сказываться.

Если вам не подходит такой вариант, можно попробовать сделать все самостоятельно. Некоторые банки выдают кредиты даже клиентам с плохой историей. Как отметили в «Эквифаксе», в этом случае не стоит рассчитывать на то, что вам дадут крупный заём. Обычно, банки готовы оформить кредит не более чем на ₽100 тыс. Ставка при этом будет высокая. Если вам его одобрили, то лучше от него не отказываться. Нужно делать своевременные платежи, и тогда в истории появятся новые, положительные записи. И в будущем вам может быть проще взять новый кредит.

Например, можно оформить кредитную карту или взять в кредит недорогую бытовую технику, если вы уверены, что сможете вовремя погасить долг. Финансовые организации особенно внимательно изучают кредитную историю за последние 2-3 года, так что за это время вы сможете сформировать хорошую историю взаимоотношений с кредиторами.

Также можно рефинансировать текущие кредиты, если вы найдете более выгодное предложение в банке. Это поможет снизить кредитную нагрузку. Подробнее о рефинансировании мы писали здесь.

Кроме того, стоит собрать как можно больше документов, чтобы получить положительный ответ от банка. В том числе справку о доходах. Может помочь и поручительство человека с хорошей кредитной историей. Однако нужно помнить, что это большая ответственность. Если вы не будете выплачивать кредит вовремя, то просрочки запишут не только в вашу кредитную историю, но и в историю вашего поручителя.

Банк охотнее выдаст кредит, если вы возьмете его под залог недвижимости. Тем не менее, такой вариант стоит рассматривать только в случае крайней необходимости. Если что-то случится и вы не сможете погасить заём, то вы потеряете недвижимость. По закону вас не могут лишить единственного жилья, особенно, если у вас есть несовершеннолетние дети. Однако риски серьезные.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

7 мифов и заблуждений о кредитной истории

Кредитная история окутана большим количеством мифов. «Финансовая культура» разбирает самые распространенные из них и выясняет, чему можно верить, а чему — ни в коем случае.

Коротко:

С плохой кредитной историей банк не выдаст кредит

Самый болезненный и актуальный вопрос, волнующий всех россиян, бравших хотя бы один потребительский кредит. Так уж работают банки и кредитные организации: их цель – заставить поверить вас в то, что, если вы нарушите кредитный договор и не внесете хотя бы один платеж вовремя, ваша кредитная история «испортится», после чего ни один уважающий себя банк не выдаст вам кредит. Конечно же, это миф. Кредитную историю не испортит один несвоевременный платеж, так как на вашу кредитную историю влияет очень много факторов, начиная от количества выданных вам кредитов и оформленных кредитных карт и заканчивая сроком и суммой каждого кредита в отдельности. Если вы брали кредит на автомобиль, оформляли ипотеку и своевременно вносили платежи, вашу кредитную историю не испортит просроченный платеж за новый iPhone.

Все БКИ (Бюро Кредитных Историй), которые хранят вашу кредитную историю, обычно оперируют термином «кредитный скоринг». Это шкала от 0 до 1000 единиц. Ваша история взаимоотношений с банками формирует кредитный скоринг, а специальный алгоритм рассчитывает его уровень.

Ниже на графике наглядно представлена шкала уровней кредитного скоринга, который влияет на вашу кредитоспособность и вероятность положительного решения банка.

Проверить кредитный скоринг можно в режиме онлайн. Стоимость подобной услуги обычно составляет не больше 200-300 рублей.

Кредитную историю нельзя проверить бесплатно

На этом мифе построена вся система проверки кредитной истории онлайн. Наверняка вы встречали десяток сервисов, которые предлагают быстро проверить вашу кредитную историю онлайн. Это действительно быстро и удобно, однако за сервис придется заплатить.

Проверить свою кредитную историю можно, обратившись в БКИ. Причем делать это можно каждый год совершенно бесплатно. Вы должны будете заплатить только в том случае, если запрашиваете кредитную историю чаще одного раза в год.

Узнать, в каких БКИ хранится ваша кредитная история, можно через сайт Центробанка. ЦБ является регулятором всех российских банков и финансовых учреждений. Чтобы узнать, в каком или в каких БКИ хранится ваша кредитная история, вам нужно знать свой код субъекта кредитной истории. Это своеобразный пин-код, который присваивается каждому человеку при оформлении первого кредита. Если вы знаете свой код субъекта кредитной истории, перейдите на страницу ЦККИ Центробанка РФ и заполните соответствующую форму.

Если вы не знаете код субъекта кредитной истории, вы можете обратиться в банк, в котором оформляли кредит. Иногда банки предоставляют эту информацию бесплатно, иногда – за деньги. Будьте настойчивыми.

Можно исправить плохую кредитную историю

Этот миф подразумевает, что вы обращаетесь в один из сервисов, который предлагает вам за небольшие деньги исправить вашу кредитную историю. Все подобные способы являются в лучшем случае неправдой, а в худшем – мошенничеством!

Кредитную историю можно исправить только в одном случае – если в ней допущена ошибка. По статистике ошибки в кредитных историях случаются в одном случае из тысячи. Если вам не повезло, и банк или БКИ по какой-то причине внес ошибочную информацию в вашу кредитную историю, вы можете обратиться в БКИ с требованием исправить или удалить недостоверную информацию.

В остальных случаях исправить кредитную историю можно, своевременно выполняя обязательства по оформленным кредитам и кредитным картам. Каждый новый кредит без задолженностей и просрочек будет улучшать ваш кредитный рейтинг и положительно влиять на кредитную историю.

Вся кредитная история хранится в одном месте

В России зарегистрировано несколько десятков Бюро Кредитных Историй, которые сотрудничают с коммерческими банками. Если вы брали кредит несколько раз и в разных банках, вероятнее всего, что ваша кредитная история разбита на части и хранится в разных БКИ. Как мы уже выяснили выше, вы можете узнать, в каких именно БКИ хранятся сведения о вашей кредитной истории, через сервис на сайте ЦБ РФ.

Крупнейшие БКИ в России – Национальное Бюро Кредитных Историй (НБКИ), Equifax и Объединенное Кредитное Бюро (ОКБ). Обратившись в любое из них вы с большой долей вероятности получите полную кредитную историю. Однако ряд банков сотрудничает с тем или иным БКИ на условиях эксклюзивности, поэтому сведения о некоторых ваших кредитах могут быть доступны в отчетах одних БКИ и отсутствовать в отчетах других.

С плохой кредитной историей не пустят за границу

Не стоит путать кредитную историю и долги по кредитам. Если ваша кредитная история безнадежно испорчена, но при этом все ваши обязательства по закрытым кредитам выполнены, а по текущим нет сформировавшейся задолженности, вы можете смело бронировать билеты и оформлять визу. Законодательство четко говорит о том, в каких случаях судебные приставы могут запретить вам выезд за границу – в случае, если ваши долги, в том числе по кредитам, превышают 10 000 рублей. При этом должником вас может признать только суд, а наложить запрет – судебный пристав. Для этого банку или другой кредитной организации необходимо будет обратиться в суд, а, как известно, банки не любят заниматься судебными тяжбами, им проще продать ваш долг коллекторам, которые также в суд вряд ли обратятся.

В кредитной истории не отображаются просроченные платежи меньше 7 дней

Популярный миф, который особенно распространен среди людей, работавших в банках. Даже если вы внесли платеж по кредиту на один день позже даты платежа, установленной банком, это отразится в вашей кредитной истории.

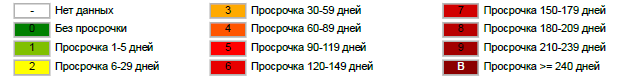

Большинство БКИ в случае с просроченными платежами по кредиту оперируют временными интервалами.

Как показано на графике, просроченные платежи от одного до пяти дней практически не влияют на ваш кредитный рейтинг. Тем не менее, рекомендуем вам избегать задолженностей более 5 дней, так как это снизит ваш кредитный рейтинг и может стать основанием для отказа в выдаче кредита в будущем.

Кредитная история хранится недолго

Популярный у молодых людей миф. Пройдет 3 или 5 лет, и мой долг по кредиту на новенький смартфон исчезнет из кредитной истории.

Кредитная история хранится в БКИ не менее 15 лет с момента внесения последней записи, а это значит, что у большинства из нас кредитная история будет храниться всю жизнь, так как каждый новый кредит, оформленный нами, автоматически обнуляет счетчик хранения кредитной истории.

Не забывайте, что если у вас есть кредитная карта, каждый месяц ваша кредитная история пополняется новыми данными, даже если вы не расплачивались картой за этот период.

У меня плохая кредитная история. Что мне делать?

Главное – не паниковать. В конце концов, это всего лишь история. Разве вы переживаете сейчас из-за плохих оценок в школе? Так и с кредитной историей — прошлого уже не вернуть, но можно исправить ошибки в будущем.

Прежде всего, если у вас есть текущие кредиты, обеспечьте своевременное исполнение обязательств по ним. Платите вовремя. Если вы не можете заплатить в указанный срок, обязательно свяжитесь с банком и расскажите об этом. Не прячьтесь, это только ухудшит ваше положение, и банк передаст ваш кредит коллекторам. А с ними дел лучше не иметь никогда.

Не забывайте – чем меньше у вас кредитов и кредитных карт, тем лучше ваша кредитная история. Такой вот парадокс. Банки не любят, когда вы часто берете кредит. Это говорит о вашем нестабильном финансовом положении и увеличивает риски формирования задолженности.

Если вы планируете взять крупный кредит, и беспокоитесь, что ваша кредитная история не позволит получить положительный ответ от банка, закройте все кредитные карты и текущие кредиты. Это значительно повысит ваши шансы на новый кредит. Банки не любят, когда вы одновременно обслуживаете несколько кредитов. Лучше один большой, чем несколько маленьких. Запомните это правило.

Не обращайтесь в компании, которые обещают исправить вашу кредитную историю. В 100% случаев вы просто выкинете деньги на ветер.

Позаботьтесь о том, чтобы предоставить в банк как можно больше документов, подтверждающих вашу платежеспособность и надежность: справки с места работы, о доходах (желательно по установленным формам 2-НДФЛ), дополнительные документы (помимо паспорта – водительское удостоверение, СНИЛС, военный билет). Чем больше документов вы можете предоставить банку, тем надежнее в его глазах вы выглядите.

Как повлияет один день просрочки на кредитную историю заемщика

Если просрочка один день, портится ли кредитная история? Задержки платежей на сутки возможны по разным причинам, включая независящие от заемщика, такие как увеличение сроков банковских переводов. Но даже если выплата просрочена на день, это отразится в КИ. Выясните, как именно.

Какое количество дней просрочки может испортить КИ

Сколько дней просрочки по кредиту повлияет на кредитную историю? Любое количество, так как в КИ отражаются абсолютно все действия человека, связанные с кредитованием:

Согласно действующему ФЗ-218, регламентирующему формирование кредитных историй, все российские финансовые учреждения обязаны сотрудничать минимум с одним бюро кредитных историй (БКИ) и передавать на регулярной основе информацию о действиях своих клиентов.

В кредитной истории отображаются и все совершаемые платежи, причем с привязкой к датам их внесения. То есть если допущена просрочка, то банк заметит это и передаст достоверную информацию в БКИ.

Кредитор, рассматривающий заявку субъекта кредитной истории (заемщика) и решивший проанализировать его кредитоспособность, репутацию и долговую нагрузку, при изучении отчета точно увидит, что выплата была совершена, но просрочена на один день. То есть в КИ отражаются задержки любой длительности.

Имеет ли значение 1 день просрочки для КИ

Меняется ли кредитная история, если просрочка 1 день? Да, даже задержка очередного ежемесячного платежа всего на сутки отражается в КИ. Но в репутации заемщика имеет значение совокупность разных факторов:

Но помимо анализа кредитной истории со всеми характеристиками заемщика кредиторы анализируют и прочие факторы: уровень дохода, стабильность заработка, семейное положение, трудоустройство, размеры текущих обязательных неизбежных расходов.

Типы просрочек и степень их влияния на КИ

Просрочки классифицируются по продолжительности и по-разному влияют на кредитную историю. Во-первых, они бывают активными (действующими) и историческими, то есть допускавшимися ранее и уже исправленными. При наличии первых анализирующий репутацию кредитор с большой вероятностью примет решение об отказе в сотрудничестве.

Во-вторых, задержки делятся по продолжительности. В кредитной истории совершаемые платежи по кредитам изображаются для каждого договора схематически квадратами, дополняемыми цифрами и буквами, описывающими выполнение долговых обязательств (сроки внесения, длительности задержек).

Многие крупные бюро для наглядности классификации присваивают выплатам разные цвета. Возможны такие варианты:

Кредитная история любого физического лица состоит из четырех частей: титульной с персональными и паспортными данными, основной с характеристиками всех долговых обязательств, дополнительной с информацией о кредиторах и пользователях КИ (запрашивавших ее организациях), а также информационной с перечислением поданных заявок и признаков невыполнения долговых обязательств.

В основной части фиксируются абсолютно все просрочки, и эта составляющая кредитной истории раскрывается пользователям (финансовым и прочим организациям, юр. лицам) только с согласия субъекта.

К сведению! Несвоевременное внесение средств на кредитную карту также считается просрочкой и фиксируется в кредитной истории.

В какие сроки передаются сведения

Сроки передачи сведений о просрочках и прочих действиях заемщиков регламентируются ФЗ-218, устанавливаются заключенным между БКИ и финансовой организацией договором и не могут превышать пять рабочих дней. То есть если выплата задерживается на сутки, то в течение пяти последующих рабочих дней это отразится в кредитной истории. Выходные и государственные праздники в расчет не берутся, поэтому период передачи может длиться в среднем неделю или чуть больше.

Сколько информация о просрочках хранится

Как долго сведения о допущенных просрочках будут храниться в кредитной истории? В течение срока хранения самой КИ. Этот период тоже регламентируется действующим законодательством (все тем же 218-ым ФЗ) и составляет десять лет с момента внесения в отчет последних изменений, то есть со дня совершения заемщиком последних действий. Спустя десятилетие кредитная история автоматически аннулируется, а вместе с нею стирается и информация о допускавшихся просрочках.

Важно! Убрать данные о просрочках по желанию из кредитной истории невозможно.

Что делать, когда платеж уже просрочен

Если выплата просрочена, нужно как можно скорее внести ее, ведь чем просрочка продолжительнее, тем кредитная история хуже. С активной задержкой не следует подавать заявку на новый кредит, даже если заемные средства нужны на погашение прошлого займа: в выдаче вам наверняка откажут, что испортит КИ еще сильнее (отказы также фиксируются).

Если после просрочки банк требует объяснений, предоставьте их. Контактируйте с кредитором, объясните ситуацию. Рассмотрите варианты решения проблемы и по возможности предоставьте доказательства невозможности совершения выплаты.

Как избежать просрочек

Во избежание просрочек и ухудшения кредитной истории следуйте советам:

Даже однодневная просрочка отразится в кредитной истории и испортит ее. Но зная особенности влияния задержек, вы наверняка примите меры, чтобы выполнять долговые обязательства ответственно.

У меня много маленьких просрочек по кредиту

У меня несколько кредиток. Я всегда вношу все платежи, но не всегда вовремя. Бывает, рядом нет точек оплаты, или закрутился, или забыл — в итоге просрочка в пару дней.

Мне кажется, в моем банке этому уже не удивляются. Но я боюсь, что с кредитной историей из-за этого все не очень хорошо. Чем это может мне грозить? Не дадут еще один кредит? Не одобрят ипотеку?

Андрей, любые просрочки — это плохо, даже если в вашем банке к ним относятся нейтрально.

Для банков есть общие правила: банки обязаны регулярно направлять в бюро кредитных историй подробную информацию по обслуживанию клиентов. В том числе отправляют и все факты просрочек, даже в два дня, даже в один. Это не прихоть и не политика банка, это требование закона.

По закону информация в БКИ хранится не менее 10 лет — все эти 10 лет информация о ваших просрочках будет доступна другим кредитным организациям.

Не могу сказать, что хуже: подолгу не вносить платежи по кредиту или опаздывать с ними на пару дней, но регулярно. У каждого банка могут быть свои выводы по этому поводу.

Банки используют вашу кредитную историю для одобрения новых кредитов. Если вы никогда в жизни больше не будете брать кредиты, то качество вашей кредитной истории может никого больше не интересовать. Если же вы, например, обратитесь за ипотечным кредитом, банк может автоматически вам отказать из-за имевшихся просрочек.

Что делать

Сейчас ваша главная задача — восстановить репутацию как заемщика. Учитывая, что у вас несколько кредитных карт, достаточно будет просто вовремя платить по ним.

Смените дату выплат. Предположим, платеж по кредитке надо вносить третьего числа, а зарплата всегда пятого. Это неудобно. Попросите банк поменять вам дату на более поздний срок — на тот день, когда вы гарантированно сможете заплатить. Обычно дату меняют бесплатно. Смена даты платежа доступна не всегда — уточняйте у кредитора.

Платите через мобильный банк. Сейчас вносить платежи по кредиту можно не только через основных партнеров банка, но и с карты на карту через мобильный или интернет-банк. Например, на сайте Тинькофф-банка можно пополнять счет в любом банке.

Платите заранее. Чтобы платеж случайно где-то не задержался и не попал в просрочку, вносите деньги заранее. Я рекомендую делать это хотя бы за 5 дней до даты платежа.

Настройте автоплатеж. Тогда каждый месяц банк будет списывать со счета фиксированную сумму в счет задолженности. Автоплатеж полезен, если вы регулярно забываете вовремя внести платеж.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

11 мифов о кредитной истории, в которые не стоит верить

Вся правда о досрочном погашении, заявках в МФО и зачистке кредитной истории за деньги

Вокруг кредитных историй немало заблуждений.

Говорят, что за деньги можно стереть информацию о себе, что досрочное погашение кредита ухудшит историю, а если никогда не брал кредитов, то и кредитной истории нет.

Расскажем, как все на самом деле.

Считается, что если не брать кредиты, то кредитной истории нет — а значит, и в бюро кредитных историй никакую информацию запросить не получится. Иногда люди специально берут кредиты, даже когда могут оплатить покупку сразу, только для того, чтобы в будущем банки могли посмотреть на их кредитную историю.

Как на самом деле. Информация может быть в кредитном бюро, даже если вы никогда не подавали заявку на кредит. Например, так бывает, если при оформлении банковской карты вы дали согласие на проверку вашей кредитной истории.

Тогда банк сможет запрашивать информацию в БКИ: данные о кредитной нагрузке клиента помогают персонализировать предложения для него.

Специально взять кредит для формирования хорошей кредитной истории можно, но лучше, если это будет совсем небольшой кредит, который легко выплатить и по которому точно не будет просрочек.

Некоторые думают, что кредитная история помогает только банкам: с ее помощью кредитные организации оценивают надежность заемщика и на основании этого решают, одобрить заем или нет.

Как на самом деле. С вашего согласия кредитную историю может запрашивать любая организация. Вот кому может быть интересна эта информация:

Многие клиенты банков переживают из-за минимальных просрочек не только потому, что за них придется платить штраф: им кажется, что это ухудшит кредитную историю и банки больше не одобрят ни один заем. А если платят точно в срок, уверены, что новый кредит дадут без проблем.

Как на самом деле. Если кредитная история хорошая, а с доходом все в порядке, шанс получить кредит выше. Но банки обращают внимание не только на эти параметры, поэтому могут отказать в кредите заемщику с хорошей историей и выдать крупный заем бывшему должнику.

Если речь о крупном кредите, важную роль может сыграть созаемщик, а также его доход и кредитная история.

Как сделать ремонт и не сойти с ума

Есть мнение, что займы в МФО портят карму заемщика: банки относятся к таким заемщикам с подозрением и не дают кредиты.

Как на самом деле. Действительно, у некоторых банков есть предрассудки по поводу займов в МФО. Дело в том, что проценты в МФО выше, а требования к заемщикам ниже: сотрудникам банка может показаться, что клиент обратился в МФО из-за острых проблем с деньгами и потому, что не подходил под более строгие требования банков.

Однако все больше банков отказываются от такого подхода: неважно, где человек брал заем, если он аккуратно возвращал деньги. Поэтому информация в кредитной истории о микрозайме еще не значит, что банки больше не будут давать кредиты: главное, чтобы все долги были погашены вовремя.

Некоторые заемщики боятся досрочно гасить кредит, даже если есть такая возможность: дескать, банк недополучит свои проценты, а значит, в следующий раз не захочет терять прибыль и откажет в займе. Чтобы этого избежать, заемщики платят четко по графику и повышают риск просрочек: чем больше платежей нужно совершить, тем больше шансов просто забыть вовремя внести деньги.

Как на самом деле. Для любой кредитной организации главное, чтобы человек выплатил долг с учетом процентов. Но досрочное погашение если и влияет на кредитную историю, то незначительно.

Даже если взять кредит на год, а через три недели погасить его досрочно, банк успеет заработать на процентах, которые начислит за эти три недели. Прибыль банка будет меньше, но на кредитной истории заемщика это не скажется.

А вот просрочки — как частые мелкие, так и единичные крупные — кредитную историю точно подпортят.

Одни заемщики стараются подать как можно больше заявок в разные банки, чтобы получить самые выгодные условия по кредиту. Другие же всегда ограничиваются строго одной заявкой: иначе банк подумает, что у заемщика острая нужда в деньгах и давать кредит ему небезопасно.

Как на самом деле. Важно различать заявки на кредит и запросы кредитной истории.

Заявки исходят от самого заемщика: он просит банк выдать ему кредит. Информацию о заявках на кредиты и решениям по ним банк обязан передавать хотя бы в одно БКИ.

Если подать много заявок на кредиты в короткий срок, банк действительно может подумать, что у заемщика проблемы с деньгами.

Исключение — заявки на POS-кредит («кредит в магазине»), автокредит и ипотеку. Скоринг — автоматическая система, которая проверяет кредитоспособность потенциальных заемщиков, — понимает, что человек не собирается разом купить десять микроволновок, автомобилей или квартир, поэтому не учитывает такую информацию как негативную.

На рассрочку, кредит наличными и кредитные карты не стоит подавать несколько заявок одновременно. Если один банк отказал в заявке, подавать новую лучше не раньше чем через месяц, а лучше даже через два: из-за недавнего отказа новые заявки банки могут отклонять.

Запросы кредитной истории направляет в БКИ организация, которой заемщик дал на это разрешение: например, банк, работодатель или страховая. Без согласия проверять кредитную историю не могут: по умолчанию разрешение действует в течение всего срока кредитного договора или 6 месяцев, если такого договора нет.

Частые запросы кредитной истории могут незначительно влиять на кредитный рейтинг, который рассчитывает бюро. Для банка рейтинг БКИ не главное, поэтому бояться запросов не стоит.

Чтобы узнать свою кредитную историю, нужно обратиться в бюро кредитных историй: для этого некоторые клиенты ищут организацию, в которой хранятся все записи об их кредитах.

Как на самом деле. Единого бюро, которое собирает информацию обо всех кредитах, в России нет. Сейчас работают восемь БКИ — кредитная история конкретного заемщика может оказаться в любом из них, в части или во всех сразу: зависит от того, с какими бюро сотрудничают банки, которые выдавали займы.

Разговоры о том, чтобы создать единое кредитное бюро, ведутся уже давно, но пока идея не реализована.

Некоторые думают, что можно зарегистрироваться на портале госуслуг и получить свою кредитную историю в одном месте и сразу из всех бюро.

Как на самом деле. На портале госуслуг вы можете получить только список БКИ, в которых хранится ваша кредитная история.

Саму кредитную историю нужно запрашивать либо в каждом из БКИ, либо узнавать через посредников. Запросить кредитную историю можно бесплатно два раза в год в каждом бюро, в котором она хранится.

При этом учетная запись на госуслугах поможет быстрее получить кредитную историю на сайтах самих бюро: она удостоверит личность клиента и позволит сразу запросить кредитный отчет в электронном виде.

На сайтах БКИ можно найти информацию о том, как исправить ошибки в кредитной истории. Из-за этого заемщики иногда думают, что можно договориться с бюро и удалить информацию, которая мешает брать кредиты.

Как на самом деле. БКИ действительно исправляют ошибки в кредитных историях, но только в тех случаях, когда это технические ошибки, а не те, что совершили клиенты.

Например, это касается ситуации, если клиент не брал кредит, а в кредитной истории он указан. Или в истории обнаружилась просрочка, хотя на самом деле все платежи поступали вовремя.

Такие ошибки исправить можно: для этого нужно подать запрос в БКИ, а дальше бюро свяжется с банком и проверит информацию. Если банк подтвердит ошибку и предоставит корректные сведения, кредитная история изменится.

Других способов изменить кредитную историю нет: если кто-то предлагает стереть из кредитной истории информацию о реальной просрочке или невыплаченном кредите, это мошенники.

Считается, что причиной плохой кредитной истории могут стать только просрочки. Если просрочек по кредитам нет, то с кредитной историей все в порядке.

Как на самом деле. Действительно, основная причина ухудшения кредитной истории — просрочки. Тонкость в том, что это касается не только долгов по кредитам, но еще и любых небанковских долгов, которые признаны судом.

Например, в кредитной истории может появиться информация о задолженностях по ЖКХ, если управляющая компания подавала в суд. Также там появляются сведения о банкротстве.

Если вы пользуетесь кредитами, лучше проверять кредитную историю не реже двух раз в год или перед заявкой на крупный кредит: это поможет вовремя заметить проблему и разобраться с ней перед тем, как обращаться в банк. Тем более что два раза в год историю можно запросить бесплатно в каждом бюро.

Говорят, что кредитная история обнуляется раз в 10 лет: если просрочки были очень давно, банк о них не узнает.

Как на самом деле. Все БКИ обязаны хранить информацию о заемщиках в течение 10 лет с момента ее последнего изменения. Досрочно кредитная история может быть аннулирована только по решению суда или если окажется, что кредиты на чужое имя брали мошенники.

То есть кредитная история обнулится, если в течение 10 лет в ней не будет никаких изменений: заявок на кредиты, платежей или просрочек.

С 1 января 2022 года ситуация изменится: бюро будут хранить информацию только 7 лет. При этом срок будет отсчитываться по каждому кредиту отдельно. Например, если выплатите кредит 1 августа 2022 года, то информация именно об этом кредите будет содержаться в кредитной истории до 1 августа 2029 года.

Максим, да, это отличный совет! Я вот так обнаружила у себя кредитку банка, которую не оформляла и не получала. Возмутительно. Пришлось ехать в банк, разбираться, писать заявление на закрытие счета.

Вот насчёт множества заявок — дикий маразм. Почему на ипотеку можно подать в несколько банков сразу и посмотреть где условия лучше дадут, а на потреб это, видите ли, подозрительно. А то банки горазды рекламировать «от 7%» а потом одобрять под 28% и тратишь на каждый по 2-3 дня

Артём, я одновременно подавала на кредит в разные банки. Перезвонили со всех банков, сообщив что готовы меня кредитовать. Это как рулетка, видимо. Выбрала в итоге один банк. После этого, в БКИ, пару банков изменили статус на «отказ банка».

Обращалась с расспросами в ОКБ по поводу кредитного рейтинга (скоринговый балл). Вот что вынесла из переписки.

-Миф 6 не миф, а факт- действительно частые запросы банков могут повлиять на кредитный рейтинг, даже если это целиком инициатива банка (например, предодобренное предложение).

-На кредитный рейтинг влияет не сколько сумма всех задолженностей, сколько их количество.

-Многими кредиторами кредитные карты рассматриваются как средства хоть и регулярного, но непродолжительного кредитования. Таким образом, наличие задолженности по кредитным картам рассматривается как негативный фактор. Желательно иметь не более двух кредитных карт.

От себя добавлю, что в июне случилась непредвиденная ситуация и Я не смогла внести вовремя платёж по кредиту. При этом Я заранее уведомила банк, Мне сказали, что ничего страшного не будет, т.к. такая ситуация впервые за 3 года, и информацию никуда не передадут. Ага, не передадут! Кредитный рейтинг тут же понизился.