если кредитная карта просрочена а кредит не погашен

Как погасить долг по кредитной карте?

Использование кредитной карточки сегодня — прекрасный способ совершить какую-нибудь покупку, если не хватает средств, или поддержать материальное состояние на прежнем уровне при временных проблемах с финансами. Это удобно: карту не так сложно оформить, как кредит, а огромное количество предложений от разных банков позволяет любому выбрать то, которое ему подходит. Но время не стоит на месте. Условия, которые раньше казались выгодными, могут перестать играть человеку на руку, а обстоятельства бывают разные: каждый может столкнуться с задолженностью по карточке из-за финансовых проблем или по ошибке.

Содержание статьи

По какому принципу действует кредитная карта

В отличие от кредита, когда человеку выдают на руки определенную сумму, при оформлении банковской карты кредитор предоставляет возобновляемую кредитную линию. Это значит, что на карточке существует лимит, установленный банком, и в рамках этого лимита Вы вправе распоряжаться деньгами по своему усмотрению. В течение установленного договором периода средства должны быть возвращены. Фиксированной суммы для возврата нет — только минимальный обязательный платеж. Причем большинство банковских организаций устанавливает так называемый льготный период — промежуток времени, когда вернуть кредитные деньги можно без процентов. При грамотном расчете люди могут пользоваться картами, не платя сверх той суммы, что использовали.

Почему возникают просрочки по платежам

Правила кажутся очень удобными и гибкими, но любой человек может недосмотреть, ошибиться, забыть о времени в потоке дел или еще по какой-либо причине отклониться от прописанных в договоре условий. Среди распространенных вариантов стечения обстоятельств несколько пунктов.

Ошибки при расчете беспроцентного периода. Так называемый грейс-период (льготный, беспроцентный период) длится в среднем от 50 до 55 дней у разных банков. Если за это время успеть воспользоваться средствами и вернуть их, проценты не начисляются. С первого взгляда условие лояльно и позволяет гибко распоряжаться финансами, но из-за недостаточного информирования или обстоятельств может возникнуть ситуация, при которой человек неверно рассчитывает льготный промежуток. Грейс-период обычно стартует с началом месяца, а заемщик может быть уверен, что тот длится с момента платежа. В результате, если покупка по карте была совершена не первого числа какого-либо месяца, ожидаемый и реальный промежутки не совпадают. Начисляются проценты, хотя человек и сам может узнать об этом не сразу.

Операции с наличными и переводами. Для действий с наличными деньгами и прямых переводов с карты на карту банки обычно предоставляют более жесткие условия, чем для покупок. Дополнительные проценты и комиссия делают такие операции не слишком выгодными, но ситуации бывают разные, и встречаются случаи, когда без этого не обойтись.

Дополнительные услуги. Банк может не отключить услуги, которые нуждаются в оплате, такие как мобильные уведомления. Плата за них взимается с карточки в счет лимита, и заемщик может об этом не знать либо не принимать во внимание.

Операции в последние дни льготного периода. Например, перевод на счет, что может занимать до нескольких суток.

Что происходит при просрочках

Если у Вас образовалась просрочка, не переживайте. Если за расчетный период внесен хотя бы минимальный платеж, все, что случится, — на остаток суммы начисляются проценты. Если же по недосмотру или в силу обстоятельств платеж пропущен, возникает задолженность. Зачастую, банк считает, что решать, как погасить долг по карте, человек должен сам, и не идет навстречу, начисляя штрафные санкции. Уведомить о задолженности кредитор обязан, но к тому моменту ее сумма может начать превышать ту, что заемщик в состоянии выплатить без ущерба для себя. Частая реакция на такие обстоятельства — паника и испуг. Человек спрашивает себя, что делать, если долг по карте не получится погасить, и в результате совершает необдуманные действия на эмоциях, к примеру, делает ненужные покупки, опасаясь, что скоро денег совсем не будет. Главное здесь — успокоиться. С задолженностью можно справиться, если действовать рационально.

Как погасить задолженность

Что происходит с задолженностью дальше

При отсутствии действий со стороны заемщика банковская организация, как правило, передает право на взыскание задолженности третьим лицам — коллекторским агентствам. Если такое произошло, паниковать все еще не стоит: по законодательству коллекторы не могут требовать с Вас большего количества средств, чем сумма Ваших обязательств. В таких обстоятельствах разумное решение — навести справки об агентстве и, если оно действует в соответствии с законом, пойти агентам навстречу. Добросовестные организации сами заинтересованы в том, чтобы Вы успешно избавились от задолженности и сняли с себя финансовое обременение.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

«Есть риск попасть на проценты»: юрист объяснила, что делать со старой кредитной картой

По данным бюро кредитных историй «Эквифакс», россияне владеют 39,5 млн кредитных карт. В 2020 году «пластика» на руках у населения было на 14% меньше. Количество кредиток растет шестой месяц подряд, а долги по картам, которые накопили жители страны, оцениваются в 1 трлн рублей. Как объяснила «Аргументам и фактам» юрист Елена Держиева, если карта просрочена, нужно обратиться в банк для блокировки карты и счета.

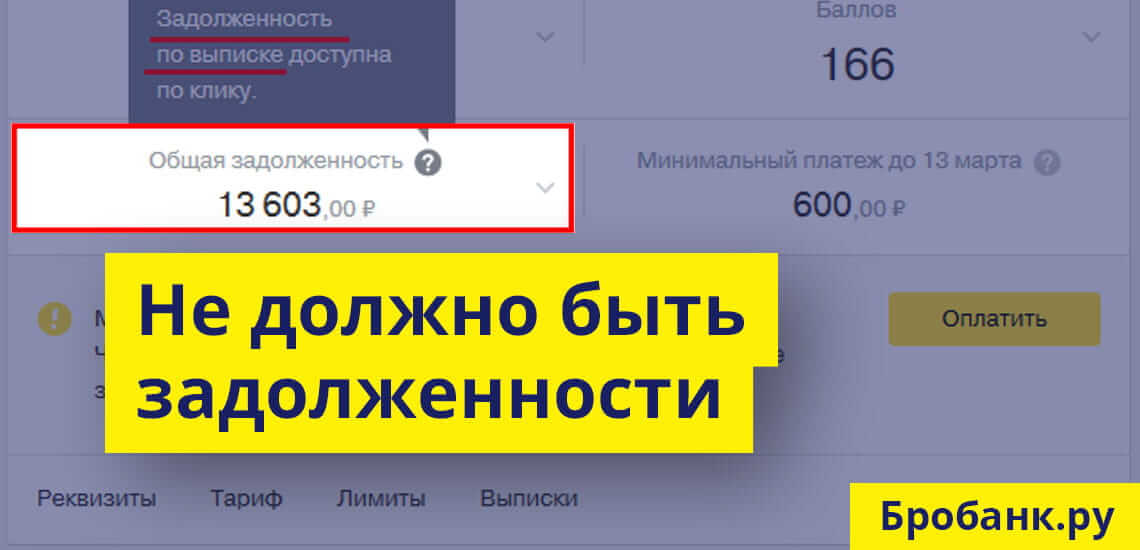

Эксперт предупредила, даже если на кредитной карте не было никакой задолженности, и вы ее уничтожили, когда истек срок действия, это не означает, что карточка закрыта и вы обезопасили себя от потери средств.

К каждой карточке привязан счет, через который проходят все денежные операции – снятие, внесение наличных, оплата товаров и услуг картой. Счет не закрывается в автоматическом порядке, когда срок действия «пластика» подошел к концу. Для этого нужно обратиться в банк с заявлением.

«Таким образом вы обезопасите себя от дополнительных расходов. Это может быть плата за смс-оповещения, за годовое обслуживание или плата за мобильный банк», – пояснила Держиева.

По словам юриста, как правило, договор между банком содержит пункт о переводе счета со старой кредитки на новую. По этой причине финансовая организация может брать плату за годовое обсаживание или смс-оповещение с этого счета, даже если новая карта лежит в отделении, и вы ее никогда не держали в руках. А списываются деньги за эти услуги из кредитного лимита. Так что есть еще и риск попасть на проценты и испортить кредитную историю.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Что делать если заканчивается срок действия кредитной карты

По каждой кредитной карте предусматривается срок действия. По умолчанию – 3-5 лет. В течение этого времени пользователь должен не нарушать правила заключенного договора с банком, и вовремя погашать образовавшуюся задолженность. При подписании договора необходимо обращать внимание на отдельный пункт: действия держателя, после завершения срока действия карты. Если эти требования не будут соблюдены, то банк вправе отказать в дальнейшем обслуживании карточного счета.

Карта и карточный счет – в чем разница

Банковская карта является всего лишь платежным инструментом, позволяющим удобно распоряжаться карточным счетом. Сам счет открывается банком-эмитентом бессрочно, а карта – на определенный срок. Причиной этого является износ физического носителя, разработка новых мер безопасности или нового дизайна, и еще несколько обстоятельств. То есть, карта должна меняться не по прихоти банка-эмитента, а по техническим причинам.

При окончании срока действия карты карточный счет продолжает действовать, только операции по нему не могут производиться по причине отсутствия новой карты. Снять собственные средства со счета клиент может и при отсутствии карты. Делается это в заявительном порядке.

Что происходит с картой после завершения срока ее действия

Срок действия карты отмечен на лицевой стороне физического носителя: месяц и год. К примеру, если на карте отмечен май 2022 года, то с первого дня месяца карта перестанет действовать. Все поступающие в этот момент переводы будут зачислены на карточный счет, но управлять им (счетом) клиент не сможет, пока не закажет в банке новую карту.

По кредитным картам счет открывается автоматически, на котором отдельно размещаются кредитные и собственные средства держателя карты. До выпуска новой карты счет продолжает действовать – начисляются предусмотренные договором проценты, бонусы, cashback и прочие дополнительные опции. Для продолжения сотрудничества с банком пользователю необходимо совершить определенные действия.

Шаг 1 — Погашение задолженности

По условиям большинства банков-эмитентов образовавшаяся к концу срока действия кредитки задолженность должна быть полностью погашена. С этим у большинства держателей возникают проблемы, так как о таком требовании банка они узнают только при обращении за выпуском новой карты. Чтобы не случалось таких сложностей, держатель карты должен внимательно изучить требования банка, связанные с выпуском новой карты.

Так как договор заключается на срок, соответствующий сроку действия карты, то по его истечении банк вправе требовать возврата всей суммы задолженности с процентами. Часть банков пользуется этим правом и прописывает такое требования в пользовательских соглашениях. При значительных кредитных лимитах и при большой сумме долга, держатели карт рискуют быть привлечены в качестве ответчиков на суде, предметом которого будет законное взыскание всей суммы долга.

Чтобы застраховать себя от разногласий с банком, который в любом случае окажется прав, необходимо по возможности погашать задолженность за 6-12 месяцев до окончания срока действия карты. Так, чтобы к концу срока баланс карты (кредитный лимит) был полностью восстановлен. В этих целях следует:

Если с этим не будет проблем, то следующий шаг держателя карты заключается в личном обращении в офис кредитной организации. Если это невозможно сделать лично, то обратиться можно посредством почтового отправления (как в случае с картами Тинькофф Банка).

Шаг 2 – Обращение в банк

В большинстве случаев пользователь обращается в офис банка лично. Если клиент пользовался картой добросовестно, и не нарушал условий пользовательского соглашения, то банк автоматически изготовит новую карту примерно за месяц до окончания срока действия старой карты. Достаточно будет подписать некоторые бумаги, после чего карта выдается на руки держателю.

Если требуется письменное обращение, то клиенту потребуется заполнять его собственноручно. Многие банки предусматривают плату за выпуск новой карты – в районе 300-500 рублей. Эта плата взимается только за выпуск нового пластика, а не за его обслуживание. После обработки заявления от клиента, банк проанализирует историю его счета, и примет решение – продлевать отношения с обратившимся клиентом или нет.

В случае положительного решения новая карта будет изготовлена в течение 3-5 дней, как и при ее первичном оформлении. Для выпуска новой карты пользователю придется предоставить в банк документы для удостоверения личности. Прежние условия, действовавшие ранее, могут быть пересмотрены. Здесь все зависит от содержания договора и внутреннего регламента банка.

Может ли банк отказать в выпуске новой карты

У каждой кредитной организации на этот счет предусмотрены свои правила. Наличие задолженности практически в каждом случае является причиной отказа в выпуске новой карты и продолжении сотрудничества. Помимо этого, причинами отказа в выпуске карты могут служить:

Если банк отказывает по этим или другим основаниям в открытии карты и в продлении сотрудничества, то клиенту необходимо сдать старую карту (при ее наличии), составить заявление на закрытие карточного счета, забрать копии личных документов. На этом сотрудничество сторон прекращается.

Brobank.ru: Банкам не выгодно терять своих клиентов, поэтому отказывают в выпуске карты они только в исключительных случаях. При незначительных нарушениях, или при небольшой сумме задолженности, клиент всегда может попытаться договориться с банком. За последним остается право пересмотреть величину кредитного лимита. Некоторые банки пересматривают и ключевые условия прежнего договора. Клиенту необходимо все эти обстоятельства уточнят заранее.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Cрок исковой давности по кредитной карте

Сроком исковой давности по кредитной карте называется период, в течение которого банк-кредитор может требовать у держателя карты возврата заемных средств и полного погашения связанных с этим обязательств.

До тех пор пока срок исковой давности не завершился у банка остается право взыскивать причитающиеся ему средства в судебном порядке.

По окончании срока исковой давности кредитор теряет право предъявлять должнику требования непосредственно связанные с неисполненными финансовыми обязательствами. Это не лишает кредитора права на обращение в суд и после окончания срока. Но для удовлетворения своих требований заявителю понадобится как-то доказать что период исковой давности еще не истек или необходимость продления этого срока.

Основанием для продления срока исковой давности могут быть некоторые действия заемщика: его просьба о реструктуризации задолженности, ведение дел с кредитором даже при отсутствии платежей по займу.

Так звучат основные положения закона касательно сроков исковой давности.

Исковая давность по кредитной карте не является каким-то особенным феноменом, но одним из аспектов кредитных обязательств. Особенных отличий исковой давности по обычному займу и кредитной карте нет. Есть только конкретные нюансы, связанные с наступлением и прекращением некоторых сроков.

Сколько длится срок исковой давности по кредитной карте?

Он продолжается три года, также как и срок исковой давности по другим кредитам.

Но особое значение при взыскании задолженности по просроченному кредиту имеет не известный всем срок исковой давности, а начало его отсчета.

Однако здесь нет однозначности даже в результатах судебных решений, но имеют место два распространенных мнения:

Но если большинство займов выдается единовременно согласно условиям договора, то кредитные карты функционируют довольно долго, период их действия не совпадает со сроками возврата заемных средств.

Кроме момента последнего платежа, исковая давность по кредитной карте может начинаться от даты окончания общения между клиентом и банком-кредитором. Заемщик может не платить по кредиту, но отвечать на претензии банка, посещать его.

Любые действия клиента с кредитной картой, или обращение в банк с просьбой отсрочить выплаты или изменить их порядок (льготный период, реструктуризация) не позволяют начаться сроку исковой давности.

Какой срок действия долга по кредитной карте выгоден?

Для этого есть две причины:

Так становится ясно, почему многие российские банки склонны «забывать» про неплательщика, но вспоминать о нем к концу возможного срока исковой давности.

Многие клиенты сведущи в вопросах законодательства на этот счет, но банки обычно более профессиональны и знают множество способов сделать так, чтобы исковая давность по кредитной карте продолжалась как можно дольше.

Что можно посоветовать клиентам?

Лучше всего – трезво оценивать свою платежеспособность, не брать «неподъемных» кредитов и вовремя погашать уже взятые.

Давать советы злостным неплательщикам мы не станем, так как это было бы соучастием в их преступлениях.

Однако остается немалое число людей, которые по разным причинам уже не в силах погасить свои займы, но не желают расставаться со своим имуществом.

Их тоже можно понять, кредиты берутся в одних обстоятельствах, а погашать их приходится в других. Иногда банки «навязывают» свои займы, вызывая в клиентах необоснованную «кредитную эйфорию». Иногда меняются условия выплаты займов, что заранее прописывается в кредитном договоре, хотя при его заключении на это не обращается должного внимания.

Однако на средства неплательщика могут рассчитывать не только банки, но и другие лица, в первую очередь – их семьи, и редкий заемщик станет жертвовать интересами семьи ради банка.

Отдельную, иногда весьма острую проблему составляют коллекторы.

Не выходящие за рамки закона советы неплательщикам сводятся к следующему:

Избежать просрочки по кредитке: как минимизировать последствия

Последняя редакция 30 августа 2021

Время на прочтение 9 минут

Получить кредитную карту в банке очень легко, однако не всегда также легко платить вовремя. Обстоятельства бывают разные, причины просрочки не влияют на санкции. Платеж по кредитной карте мог быть не внесен вовремя из-за того, что задержали зарплату, пришлось потратить деньги на медицинские расходы, а иногда — просто забыли о дате.

Так или иначе велик риск попасть на штрафные санкции от банка. В статье разберем целый ряд вопросов, связанных с просрочкой по кредитным картам. Что делать в такой ситуации? Можно ли договориться с банком? Как получить рефинансирование? Если не платить по кредитной карте, что будет? Что значит на практике, что у вас просрочка выплат по кредитной карте?

Кредитная карта есть у большинства россиян. Банки одобряют их не глядя, присылают по почте, вручают в аэропорту. В эпоху экономической нестабильности одобренный лимит — это деньги на непредвиденные обстоятельства.

Средства можно снять с кредитной карты или рассчитаться за услуги онлайн. Учитывая, что у карт есть грейс-период, когда не начисляются проценты, пользоваться этими деньгами можно бесплатно. Но если не заплатить вовремя, вы попадете на очень высокие проценты, гораздо выше, чем если бы вы взяли кредит наличными.

Не попасть в просрочку

Обычный грейс-период по карта составляет 50 дней. Такой период предоставляет, например, Сбербанк и Райффайзенбанк. Однако встречаются также предложения на рынке, когда льготный период составляет и 60 дней и даже дольше: в Газпромбанке он 62 дня. Есть и карты со льготным периодом в 100 дней, такие предложения рекламирует Альфа-банк. Есть много факторов, которые учитывает банк, принимая решение о сроке грейс-периода и ставке по карте. Это доход заемщика, индивидуальный кредитный рейтинг, возраст и т.д.

Если вы не вернете деньги вовремя на карту, то будут проблемы.

Что такое минимальный платеж? Он платится ежемесячно и состоит из задолженности отчетного периода (обычно 3-10%) и процентов по кредиту. Уточнить его размер лучше в банке, но можно посчитать самостоятельно. Многие кредитные организации размещают на своих сайтах онлайн-калькулятор. Если вы не только не вернули взятую с карты сумму, но и просрочили минимальный платеж, то ждите от банка санкций.

Просрочка минимального платежа по кредитной карте очень нежелательна! Банк будет действовать по схеме. Для начала будут всячески напоминать о необходимости внести деньги. Не пройдет и недели (как правило, через пять дней), как вам будут названивать сотрудники банка.

Попав на просрочку, вам придется заплатить и неустойку, и штраф. Внимательно читайте кредитный договор до подписания — там указан размер разового штрафа. Неустойка рассчитывается как процент от задолженности. Каждый день она будет капать.

Просрочка — это еще и подпорченная кредитная история. Информация о том, что вы просрочили выплату, попадет в бюро кредитных историй, и эти сведения будут в дальнейшем мешать получить кредит в банке. Одобрят кредит по повышенной ставке, поскольку вы показали себя как ненадежный заемщик.

Если вы держите свои деньги в банке, перед которым проштрафились, будьте готовы, что деньги могут списать в безакцептном порядке. Финансовое учреждение не будет бездействовать, глядя как вы спокойно расходуете средства. Такие действия банки применяют после долгой просрочки по кредитке — дней через 60.

Просрочка до 5 дней

Если у вас случилась просрочка кредита на 1 день, то такая просрочка будет считаться технической. В этом случае кредитные учреждения довольно лояльны. Если у вас хорошая кредитная история, банк пойдет вам навстречу, и вы сможете обойтись без санкций и штрафов.

Когда просрочка по выплате составляет 5 дней и более, то звонок из банка вам непременно поступит.

Как банк взыскивает задолженность

Если образовалась просрочка по кредитке, банк может взыскать ее несколькими способами.

Начинается все с обращения к клиенту от внутренней службы банка. На практике это бесконечные звонки и смс с напоминаниями. Под обзвон попадают также родственники, через которых банк может попытаться вас найти. На банковских форумах заемщики нередко пишут о том, что сотрудники кредитного учреждения также разыскивают должников через соцсети.

Звонить и писать родственникам банк не вправе, если они не являются поручителями или созаемщиками. Обсуждать с посторонними людьми, даже с супругами и родителями, кредит нельзя — это разглашения банковской тайны.

Если банку не удалось взыскать с вас долг, кредит передается коллекторам. Кредитное учреждение может:

И в том и в другом случае вас будут преследовать: разыскивать, часто звонить, напоминать. Однако деятельность коллекторов строго регулируется законом №230-ФЗ. Как защитить свои права, и как вообще запретить коллекторам с вами общаться, мы рассказали в этом материале.

Если ничего не помогает, коллекторы или банк идут в суд. С этой мерой большинство кредитных учреждений не спешит и подает только спустя 3-4 месяца после начала просрочки.

В эти месяцы сумма долга будет расти, пока требования кредитной организации не будут переданы в суд. При выдаче кредитной карты клиенты заключают кредитный договор с банком, заверяя его подписью, финансовое учреждение выигрывает дело без особых проблем. Чаще всего документы просто подают в мировой суд, и судья подписывает приказ на взыскание долга.

Дальше вас ждет исполнительное производство. Долг передадут службе судебных приставов. Что делают приставы, хорошо известно. Они запретят поездки за границу, наложат арест на имущество и применят прочие меры реагирования, предусмотренные законом об исполнительном производстве.

О том, как приставы списывают деньги со счетов и карты, сколько могут удерживать из зарплаты за долг по кредиту, мы рассказали в этой статье.

Разговор начистоту с банком

«Не могу погасить кредитную карту, что делать…», — довольно частый запрос в Интернете. Ответ однозначный. Если просрочил платеж по кредитной карте, не нужно выключать мобильный телефон и прятаться от банка дома или у друзей. Это худшая из возможных тактик поведения. Не стесняйтесь заявить о проблемах, лучшая защита — это нападение. Если не можете сами, то привлеките юриста.

Договариваться нужно не с пустыми руками, а с документами. Это могут быть, например, медицинские справки. Вы или ваши близкие заболели, или вы лишились заработка, вас уволили из-за сокращения штата — берите справку с работы и из службы занятости. Есть шанс, что вы получите отсрочку от банка.

Другой вариант, как выпутаться из этой ситуации, — это пойти на реструктуризацию. Это означает заключение нового соглашения с банком. Да, вряд ли вам простят все просрочки, но вы можете добиться, что часть штрафов спишут.

Выгодный вариант — рефинансирование кредитной карты с просрочками. Рефинансирование можно получить в другом банке. Кредитное учреждение, которому вы задолжали, не одобрит рефинансирование. Если у вас несколько кредитов, то рефинансирование позволяет объединить их в один и добиться уменьшение ежемесячного платежа. Таким образом, кредитное бремя снижается.

Просрочка платежа по кредитной карте Сбербанка

Сбербанк — крупнейший российский банк. У финансовой организации около 100 млн активных частных клиентов, однако условия не самые привлекательные.

По кредитке в Сбере размер неустойки — 0,1% в день (36,5% годовых). Также если вы допустите просрочку, вам повысят процент по карте. Он может вырасти до более 30%, а по карте Visa Gold годовая ставка вырастает с 23% до 36% при просрочке.

Просрочка платежа по кредитной карте Тинькофф

Другой популярный российский банк, в котором лучше не допускать просрочку, — Тинькофф. Здесь большой выбор кредитных карт, условия по ним сильно отличаются. Обязательно читайте договор и знакомьтесь с тарифами на сайте банка.

Возьмем для примера карту Тинькофф Платинум. За просрочку вам начислят пени в размере 20% годовых. Прибавьте к этому проценты 12-29,9%, которые указаны в тарифах на сайте.

Другие банки тоже начисляют пени за просрочку выплат по кредитке дополнительно к процентам за пользование деньгами. Минус кредитных карт в том, что придется расплачиваться за просрочку выплаты в двойном размере — высокие проценты плюс санкции за каждый день просрочки.

Во многих банках очень сложная система санкций для платящих не вовремя. Например, в ОТП банке сначала с вас попросят 500 рублей, потом в два раза больше — 1000 рублей. Дальше, если вы по-прежнему не стали примерным заемщиком, заплатите уже в три раза больше — 1500 рублей.

У другого популярного частного банка — Альфа-банка — предусмотрены ежедневные выплаты по 0,1% от просроченной суммы.

Копится просрочка по кредитке — что делать

Если вы знаете последствия, платить не можете, договориться с банком не получилось и дело дошло до суда, то проверьте сроки исковой давности. Кредитное учреждение может требовать долг только в течение 3 лет после последней оплаты по кредитке. Однако, учтите, что положение об исковой давности не применяется автоматически. Вы должны будете в суде заявить о применении сроков исковой давности. Если не заявите, то и суд не будет учитывать их истечение.

Можно попробовать договориться и с приставами. Вам опять-таки понадобятся документы. Например, у вас пополнение в семье или родственник тяжело заболел.

Есть вариант — подать на банкротство. Банки редко возбуждают эту процедуру: как правило, только если надеются таким образом получить доступ к имуществу заемщика. Статус банкрота дается через упрощенную процедуру у МФЦ, или через суд.

Признать себя банкротом можно в Арбитражном суде или в МФЦ. Банкротство приведет к временному поражению вас в правах (например, несколько лет после его получения вы не сможете брать кредиты), но это лишь временные ограничения. Зато процедура позволит выйти из сложной жизненной ситуации без обязательств.

Если у вас копятся долги по карте, есть другие кредиты, а доходов не хватает, чтобы вносить платежи, не берите займы по поддельным справкам, не обманывайте приставов и суд. Есть легальный выход из долговой ямы — вы вправе подать на банкротство и списать долги по закону. Позвоните нашим консультантам, мы расскажем о процедуре и оценим, подходит ли ваша ситуация под требования закона №127-ФЗ.