если квартира в ипотеке можно ли сделать временную регистрацию другому человеку

Делаю регистрацию квартирантам. Чем я рискую?

Какие риски возникают у хозяина квартиры при оформлении временной регистрации квартирантам? Можно ли досрочно «разрегистрировать» жильцов?

Дмитрий, видимо, вы, как и многие другие, считаете, что временная регистрация — это риск для наймодателя.

Действительно, кое-какие трудности есть. Но на самом деле временная регистрация по месту пребывания не так обременительна для собственника, как пугают в интернете, — она скорее устраняет риски. Давайте по порядку.

Что такое временная регистрация

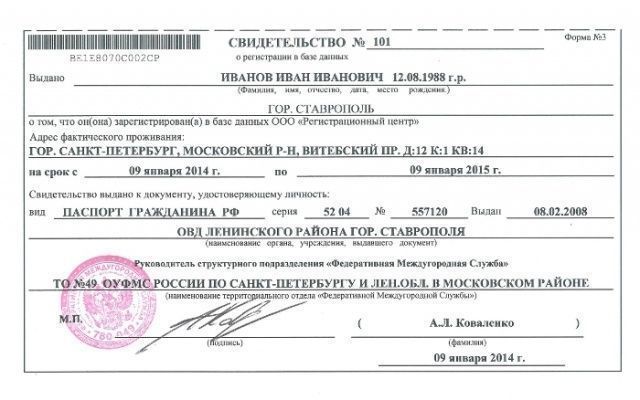

Временная регистрация — это регистрация по месту пребывания, то есть там, где человек фактически проживает в текущий момент. Другими словами, это временная прописка во временном жилье — в съемных квартирах или общежитиях. Такая регистрация не отменяет постоянную прописку.

Временная регистрация обязательна для тех, кто проживает не по месту прописки более 90 дней.

По закону только после регистрации у человека возникает право жить в съемной квартире и различные социальные права: на медицинскую помощь, работу и образование. Если нет временной регистрации, могут возникнуть трудности с вузом, школой, полицией и больницами.

Внимательный участковый может обнаружить незарегистрированных жильцов — и тогда проблемы возникнут у собственника квартиры. Если собственник сдает квартиру более чем на 90 дней квартиранту без временной регистрации, его могут оштрафовать на 5 тысяч рублей в регионе и на 7 тысяч — в Москве и Санкт-Петербурге.

Бюрократические вопросы жилец может решить и сам — от собственника нужно лишь согласие. Исключение — квартирант-иностранец. Собственник обязан самостоятельно уведомить территориальный орган управления по вопросам миграции о прибытии иностранца и прописать его.

Временную регистрацию можно прекратить в любой момент

Временная регистрация снимается автоматически после истечения ее срока. Минимальный срок — 3 месяца, максимальный — 5 лет.

Вы можете досрочно прекратить временную регистрацию квартиранта. Для этого вам нужно написать заявление о его досрочном убытии. Такое заявление нужно подать лично туда, где оформлялась регистрация, или отправить по почте или через сайт госуслуг.

Через 3 рабочих дня квартиранта снимут с учета.

Теоретически временная регистрация может затруднить фактическое выселение арендатора, но только если вы сдаете квартиру без договора, а это в любом случае незаконно и рискованно. Мы вам так делать не советуем.

Если не подписывать с квартирантом договор аренды, можно в любой момент выставить его за дверь. Регистрация же, пусть и временная, доказывает, что договор заключался. Поэтому квартирант может отказаться съезжать раньше окончания срока действия договора.

В любом случае квартиранта можно досрочно выселить через суд, если он:

Несовершеннолетних можно прописать без согласия собственника

Арендатор, который получил временную регистрацию, вправе сделать такую же регистрацию своему ребенку. Для этого ему не требуется согласие собственника.

Действительно, выселить арендатора с ребенком сложнее. В интернете распространена страшилка, что если невнимательные чиновники зарегистрируют ребенка на срок, который превышает регистрацию родителей, квартирант может зарегистрироваться обратно по адресу своего ребенка. Это не так.

Неправда и то, что ребенка выселить невозможно, ведь иначе он останется без жилья, а это незаконно. В любом случае у ребенка есть постоянная прописка по месту жительства родителя — выписать «в никуда» его не получится.

На практике суды обычно принимают сторону собственника, а не временно зарегистрированных в квартире детей.

Могут быть проблемы с правоохранительными органами

Если арендатор нарушит закон, в первую очередь его будут искать по месту регистрации. Для собственника это лишняя суета и трата времени.

Если арендатор — должник, есть риск, что судебные приставы приедут по адресу временной регистрации. Они могут арестовать не только имущество арендатора, но и случайное имущество собственника квартиры.

С другой стороны, если съемная квартира станет местом преступления, которое совершил арендатор без регистрации, у полиции появятся вопросы к самому собственнику. Его могут обвинить в пособничестве преступлению.

Если квартирант залил соседей или устроил пожар и уехал, доказать, что в квартире жил незарегистрированный жилец, будет трудно. Договор без прописки — сомнительное доказательство. Рекомендуем на такой случай застраховать квартиру.

Придется платить налоги

На доход от сдачи квартиры в аренду или в наем в любом случае нужно платить налог. Эта обязанность никак не зависит от временной регистрации жильца. Многие собственники квартир договор не заключают и НДФЛ не платят.

Временная регистрация не доказательство аренды, но теоретически может вызвать интерес у налоговых органов. У ФНС есть право запрашивать документы в Росреестре. Сейчас большинство налоговых инспекций не интересуются арендой, но все может поменяться.

Больше коммунальные платежи

Временная регистрация может увеличить только те коммунальные платежи, которые платят по нормативам.

То есть если в квартире нет счетчиков воды, газа или электроэнергии, сумма квартплаты будет зависеть от количества прописанных на жилплощади. Временная или постоянная регистрация значения не имеет. Коммуналка по счетчикам от регистрации квартиранта не изменится.

Наш ответ касался только временной регистрации. У регистрации по месту жительства свои нюансы. Почитайте другие статьи про квартирный вопрос:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Прописка в ипотечной квартире

Ипотека сегодня является одним из наиболее востребованных видов кредитования. С ее помощью многие заемщики смогли приобрести собственное жилье или улучшить условия проживания. Можно ли прописаться в ипотечной квартире, если долг еще не погашен? До сих пор бытует мнение, что это возможно только после полной выплаты кредита. Так ли это на самом деле, и какие в 2020 году есть нюансы регистрации недвижимости, находящейся в ипотеке – расскажем ниже.

Правовое обоснование

Чаще всего покупатель, приобретающий квартиру в ипотеку, полагает, что законным ее владельцем является банк, а сам заемщик будет иметь права на нее только после выплаты всей суммы долга. Однако это является ошибочным мнением. Банк – всего лишь держатель залогового имущества, но не его собственник. Законным владельцем недвижимости является именно заемщик. Ему принадлежит ипотечная квартира, в которой он имеет право проживать и пользоваться ею по своему усмотрению. Об этом говорится в статье 209 Гражданского кодекса и Законе «Об ипотеке».

Договор купли-продажи с привлечением кредитных средств наделяет заемщика теми же правами, что и при покупке квартиры за собственные деньги. При этом кредитор в нем не упоминается вообще. Сведения о кредитной организации содержатся только в договоре об ипотеке, согласно которому недвижимость передается в залог банку.

Собственник квартиры, находящейся в ипотеке, ограничен лишь в немногих своих действиях. В частности, при прописке третьих лиц могут возникать проблемы, если процедура не была согласована с кредитором.

Особенности регистрации в ипотечном жилье

Прописка в квартире, приобретенной в ипотеку, мало чем отличается от аналогичной процедуры в недвижимости, купленной на собственные деньги, подаренной или унаследованной. Отличаться будет только договор-основание права собственности.

Ограничения на прописку

У любой кредитной организации разработаны положения, касающиеся оформления прописки и проживания в жилье, находящемся в ипотеке. Как правило, заемщик может прописаться без проблем. Обычно кредиторы не возражают только против прописки ближайших родственников. Однако многие организации выдвигают ограничения, касающиеся регистрации иных лиц. Если вы решите зарегистрировать на своей жилплощади постороннего человека, банк имеет право вам отказать. Спорные ситуации возникают из-за того, что данный вопрос не урегулирован должным образом на законодательном уровне.

Сбербанк не выдвигает столь категоричных требований. Каждая заявка рассматривается индивидуально. Без официального разрешения Сбербанка можно прописать семью заемщика и его ближайших родственников (родителей, детей, супругу).

Возможные конфликтные ситуации

Стараясь минимизировать риски, банк может добавить в договор ипотеки пункт, по которому заемщик должен будет выписать несовершеннолетних детей с жилплощади в случае неисполнения им обязательств по кредиту.

При перепродаже жилья могут возникнуть трудности, связанные с тем, что в нем зарегистрированы малолетние дети. Несовершеннолетние граждане в дальнейшем могут предъявлять свои права на недвижимость, даже если они там не проживают.

Можно ли оформить прописку для родственников заемщика – собственник жилья может столкнуться с некоторыми трудностями. По закону, финансовая организация не имеет права запрещать сделать это. Однако банк, желая оградить себя от возможных проблем в связи с неуплатой долга, может отказать в проведении регистрации. Так он пытается сохранить ликвидность объекта ипотеки и сократить риски.

Сроки прописки в ипотечной квартире

Прописаться в купленной квартире заемщик может практически сразу после того, как был подписан договор ипотеки и оформлено право собственности на данную недвижимость. Если владелец планирует зарегистрировать еще кого-то, во избежание разногласий и претензий лучше согласовать этот вопрос с банком, особенно – если в кредитном договоре присутствует соответствующий пункт.

Для этого необходимо обратиться в кредитно-финансовую организацию с заявлением на согласование прописки всех указанных лиц (нужны личные данные каждого прописываемого гражданина, а также степень родства с заемщиком). Банк рассмотрит ваше обращение и сообщит вам о принятом решении. Следовательно, прописка родственников и посторонних граждан может быть осуществлена только после того, как кредитор дал на это согласие. Обычно это занимает не более недели.

Временная регистрация

Оформить временную регистрацию в недвижимости, приобретенной в ипотеку, можно только в том случае, если кредитор допускает это. В большинстве случаев кредитный договор предусматривает такую возможность для граждан, не являющихся родственниками заемщика. Максимальный срок временной регистрации составляет 60 месяцев. В течение всего этого времени закон запрещает снимать прописанного человека с учета. Собственник квартиры в ипотеке должен согласовать с банком-кредитором возможность временной регистрации третьего лица. Если финансовая организация даст согласие, то заемщику необходимо посетить МФЦ или паспортный стол для проведения процедуры. Когда сведения будут проверены, собственник жилья и прописываемый гражданин получат уведомление о готовности документов для временной регистрации.

Как прописаться в залоговой квартире

Список документов

Для того, чтобы оформить прописку в квартире, купленной в ипотеку, необходимо обратиться в паспортный стол или отделение МФЦ с пакетом документов:

Порядок проведения процедуры

Вы можете прописаться в жилье с обременением в режиме онлайн. Чтобы это сделать, необходимо войти в аккаунт на портале государственных услуг (подтвержденная учетная запись). Далее вы должны зайти в раздел «Регистрация гражданина», в котором нужно указать персональные данные и информацию из выписки ЕГРН. После этого вам останется только отслеживать статус исполнения заявки. После приглашения необходимо посетить подразделение МВД с подлинниками всех документов. Электронная процедура значительно упрощает процедуру и экономит время собственника. Срок исполнения услуги составляет 3 дня.

Кого можно прописывать в залоговом жилье

Если банк не разрешает прописываться в недвижимости до тех пор, пока задолженность по ипотеке не будет полностью погашена, он нарушает гражданские права собственника. Если получено одобрение кредитора, можно прописывать любого человека. Обычно заемщик без проблем может прописаться в купленной в ипотеку недвижимости. В остальных случаях лучше предварительно согласовать действия с банком.

Желательно заранее узнавать о требованиях банка, чтобы обратиться в наиболее лояльную организацию (например, Сбербанк).

Заключение

Заемщик и его семья имеют право прописаться в недвижимости, находящейся в ипотеке. При этом им необязательно получать одобрение кредитора. Но для того, чтобы прописать третьих лиц, не являющихся близкими родственниками заемщика, необходимо получить официальное разрешение. Регистрация в ипотечной квартире мало чем отличается от обычной прописки. Однако специалисты рекомендуют заемщикам заранее уведомлять кредитора о намерении прописать родных и посторонних, чтобы избежать возникновения конфликтных ситуаций.

Процедура оформления временной регистрации в ипотечных квартирах

Процедуру временной регистрации в ипотечных квартирах можно считать законным вариантом. Заёмщики имеют право на беспрепятственную прописку в этом жилье своих ближайших родственников. Закон относит к ним родителей, детей и супругов. Постоянная регистрация возможна только при согласии кредиторов. При этом после завершения данной процедуры в обязательном порядке извещаются банковские организации. Все условия, которые касаются прописки, отражаются в договорах ипотечного кредитования. Для того чтобы не допустить конфликтные ситуации, следует досконально изучить документы ещё до момента их подписания.

Законодательная база для прописки в ипотечных квартирах

Заёмщики и их статусы отражены в статье 29 Федерального закона №102 «Об ипотеке», получение прав владения и распоряжения жилыми помещениями отражено в статье 209 Гражданского кодекса РФ.

У заёмщиков, которые оформили договор ипотечного кредитования, имеются права на:

Согласно договорам о залоге, собственники не могут в полной мере распоряжаться жильём. В связи с этим прописка третьих лиц не допускается. Главные правила, в соответствии с которыми можно пользоваться и распоряжаться залоговыми квартирами, содержатся в статье 346 Гражданского кодекса РФ.

Условия, которые необходимо соблюдать при оформлении прописки, сдержатся в Постановлении Правительства РФ №713 от 17.07.1995 года.

Права заёмщиков при использовании ипотечных квартир

Временная прописка в ипотечных квартирах может осуществляться только в случае соблюдения норм, которые отражены в Гражданском кодексе РФ. В данном законе отмечено, что собственники жилья беспрепятственно могут:

Оповещать банки следует согласно определённому порядку. Он обладает очень упрощенной схемой. Надо только заполнить специальные заявки, которые имеются на официальных сайтах банков в интернете.

Банки могут налагать ограничения на права собственников недвижимых объектов. При этом они не должны затрагивать регистрацию. Заёмщики могут зарегистрироваться в квартирах сами и прописать в них прочих лиц, которые считаются их ближайшими родственниками. Среди таких можно выделить: супругов, родителей и детей.

Третьих лиц прописать по данным адресам не получится, если это отмечено в банковских ограничениях. До того времени, пока жилища находятся в обременении, процедуру регистрации нельзя выполнить. Допускается оформление прописки при согласии кредитных организаций. Оно должно быть получено в письменной форме.

Для регистрации родственников следует подготовить требуемую документацию и кредитные договоры. Их направляют в паспортные столы. В случае рождения детей во время действия соглашений их прописка производится автоматически.

Главным условием для осуществления процедуры прописки считается согласие собственников жилья. В законах не предусматривают ограничений по числу прописанных в квартирах лиц.

Процедура временной регистрации в ипотечных квартирах

Прописать в жилье, которое считается ипотечным, возможно владельцев жилых помещений и их ближайших родственников. Зарегистрировать на подобных условиях разрешено детей, супругов и родителей. Данное требование отмечается в кредитных договорах. Они получают права на владение жилыми помещениями и на использование имущества.

Работники паспортных столов станут внимательно изучать кредитные договора. Ими проверяется наличие в них двух позиций. Первой считается указание на возможность прописки и проживания заёмщиков в жилых помещениях. Вторым является согласие, которое получено от банков, на приписку указанных лиц по определенным адресам.

Любые ограничения, которые могут быть наложены на помещения, должны отражаться в соглашениях. Зачастую банковские организации требуют составлять расписки, в которых находится согласие собственников на выписку из квартир несовершеннолетних детей в случае образования задолженностей по ипотечным кредитам. Подобная мера позволяет банкам беспрепятственно и своевременно реализовывать жильё на рынках с получением денежных вознаграждений.

Если дети родились во время действия кредитных договоров, то их возможно прописать автоматически на основаниях закона. Многие банковские организации вносят собственные пункты в договоры, которые могут ограничивать регистрацию в жилье лиц, являющихся ближайшими родственниками. Но подобные положения, даже при отражении в письменной форме, будут входить в противоречие с федеральным законодательством и нормами жилищных актов.

Процедуру прописки проводят в несколько этапов:

Необходимо ли уведомлять банки о регистрации людей в ипотечных квартирах?

Некоторые из заёмщиков забывают сообщать в банковские организации о фактах прописки людей. Часто они просто утаивают подобные сведения. В таких случаях следует ориентироваться на нормы, которые имеются в регламентах регистрирующих организаций.

В случаях обязательной необходимости представлять банковские согласия, в регистрации гражданам будет отказано. Это прописывается во внутренних документах. Если данные пункты отсутствуют, то регистрация возможна.

Необходимо помнить, что за нарушения кредитных соглашений возможно применение штрафных санкций. Договоры могут быть расторгнуты раньше времени. Заёмщикам в подобных случаях будет необходимо возвратить все суммы кредитов на протяжении коротких временных промежутков. Также они будут вынуждены покинуть жилые помещения для их реализации, если долги будут отсутствовать. В подобных случаях кредитные истории граждан будут сильно испорчены. Ипотечные кредиты больше не будут выдаваться таким нерадивым клиентам.

Очень важно любые действия заранее согласовать с кредитными организациями. Это необходимо проделать ещё перед тем, как кредитные договора будут подписаны. В этих случаях можно избежать конфликтов с банками.

Возможные конфликты между кредитными организациями и заёмщиками

Регистрация в квартирах, которые взяты в ипотеку, не является нарушением с позиций общефедерального законодательства. Кредиторы, которые не допускают подобные варианты, могут спровоцировать спорные моменты между банками и заёмщиками.

Заёмщики с отказами в выполнении прописки, которые были выданы кредитными организациями в письменной форме, могут обращаться в суды. В случае отсутствия желания использовать подобные решительные меры, необходимо заранее очень тщательно изучать кредитные договоры.

В тех случаях, если в договорах будет отмечены недопустимые для заёмщиков условия, то необходимо менять банковские организации. При наличии уже действующих кредитных договоров следует соблюдать все нормы и пункты, которые в них прописаны. Тогда получится исключить конфликты с банками. В связи с этим, при наличии пункта об извещении банков в случае прописки, следует строго его соблюдать.

Разрешение споров в судах будет являться затратным и длительным. Лучше отказаться от прописки родственников до полного погашения ипотечных кредитов. Тогда конфликты с банками не случатся.

Теоретически регистрация в ипотечных квартирах возможна. Но на практике собственники сталкиваются с разными сложностями, касающимися её.

Права, если есть ипотека

В 2019 году в России банки каждый месяц оформляют примерно 100 тысяч ипотечных кредитов — на 220 млрд рублей. Это как если бы все жители Элисты пошли и взяли в августе ипотеку. А в сентябре — все жители Реутова.

Когда банк дает деньги на покупку квартиры, взамен он берет ее в залог. То есть может отобрать ее и продать, если ипотечник сильно задолжает.

В целом квартира, купленная в ипотеку, — такая же собственность, как и квартира, купленная за свои. Можно сдавать ее, сделать там ремонт, поселить всю семью или указать в завещании.

Распространите знания!

Отправьте статью тем, кому она пригодится

Переслать через вотсап

Для тех, кто уже взял ипотеку или только собирается, собрали основные права ипотечников. Сохраните табличку со ссылками на нормативные акты или скачайте карточки, чтобы иметь список прав под рукой.

Продать или подарить квартиру с согласия банка

Как это работает. Иногда говорят, что ипотечная квартира — это собственность банка. На самом деле это не так, собственник квартиры — заемщик. Это его имущество, которым можно распоряжаться. Правда, при ипотеке это право существенно ограничено. Продать квартиру можно, но только с согласия банка. То же самое относится к дарению. Главное здесь то, что право собственности перейдет к другому человеку: при продаже — за деньги, при дарении — бесплатно.

Есть два способа передать право на квартиру другому человеку:

Чтобы продать или подарить квартиру вместе с остатком долга, необходимо получить согласие банка. На самом деле это не так сложно, как может показаться. В этом случае готовится соглашение о переводе долга: в нем участвуют продавец, покупатель и собственно банк. В результате покупатель получает квартиру и обязанность выплачивать остаток долга по ипотеке. Нужно иметь в виду, что банк может и не одобрить нового владельца квартиры.

Допустим, банк выдал ипотечный кредит мужчине 30 лет с зарплатой 80 тысяч рублей, а тот решил продать квартиру пенсионеру без официальной зарплаты. Для банка это риски. Он имеет право ничего не согласовывать. Но если вместо пенсионера будет главбух торговой сети со стажем 10 лет и зарплатой 65 тысяч рублей, банк вполне может одобрить такого заемщика.

Хорошо, что есть другой вариант: погасить ипотеку и продать квартиру. Вот какие есть способы оформления сделки:

В договоре ипотеки с конкретным банком могут быть свои особенности и подводные камни.

Но запретить собственнику продавать квартиру банк не может. Правда, может не одобрить сделку.

Пока в Росреестре есть пометка о залоге квартиры в пользу банка, продать ее без разрешения не получится. Но в целом это вполне реально.

Сдать квартиру внаем

Как это работает. Закон разрешает собственнику ипотечной квартиры сдавать ее в аренду или внаем без согласия банка. Обычно сдают как раз внаем, то есть другим гражданам для проживания. Аренда — для юридических лиц.

Это правило работает не всегда. В гражданском кодексе есть важная оговорка: в договоре с банком могут быть прописаны другие правила — и действовать будут именно они. Если сказано, что нужно получить согласие банка, — его нужно получить. Если ничего об этом не сказано, то можно сдавать квартиру и никого не спрашивать.

Договоры разные. Смотрите свой и не думайте, что во всех остальных написано то же самое.

В договоре может не быть слов «наем», «аренда» и «сдавать квартиру». Зато там может быть написано, что заемщик вправе передавать заложенное имущество во временное владение или пользование другим лицам только с согласия кредитора — или без. Это как раз про наем и аренду.

Если сдавать квартиру без согласия банка, хотя договор его требует, последствия могут быть разными:

Делать ремонт на свой вкус

Как это работает. Содержать квартиру в приличном состоянии и проводить в ней ремонт — обязанность собственника квартиры, даже если она и в залоге. В ней можно красить стены, клеить обои, менять окна и плитку на полу. Банк не имеет права определять цвет стен или тип напольного покрытия. Правда, весь дорогой ремонт и неотделимые улучшения тоже перейдут в залог банку.

При ремонте нельзя допускать ухудшения квартиры и уменьшения ее стоимости. Навредить переклейкой обоев, конечно, нельзя — это актуально для серьезного ремонта, связанного с перепланировкой. Перенос стен и объединение комнаты с кухней усложнит продажу квартиры и может повлиять на ее цену. Для банка это лишние проблемы. Поэтому в договорах об ипотеке часто пишут, что перепланировка квартиры возможна только с разрешения уполномоченных органов. Впрочем, это обязанность всех владельцев квартир, не только ипотечников. Проводить перепланировку без согласования нельзя.

А вот если перепланировка проведена по всем правилам, то в ней нет ничего незаконного. Запретить ее банк не может: это нарушение прав потребителя. Но часто требует заранее согласовать с ним работы, на случай если характеристики квартиры сильно изменятся. Это тоже прописывают в договоре.

Перепланировка меняет технические параметры квартиры, то есть формально изменяется объект залога. Например, была двухкомнатная квартира, а стала трехкомнатная. Залог в этом случае не снимается, и ипотеку нужно платить дальше.

Прописывать в квартире других людей

Как это работает. Все члены семьи собственника квартиры имеют право пользоваться его жильем. Члены семьи — это супруг, дети и родители. Другие родственники и иные граждане тоже могут считаться членами семьи, если собственник квартиры вселил их к себе в этом качестве. Кроме того, собственник квартиры может разрешать другим людям временно пользоваться его помещением.

Если человек проживает в помещении — временно или постоянно, — он должен рассказать об этом государству, то есть зарегистрироваться по месту жительства или пребывания. Мы обычно называем это пропиской, хотя формально такого термина в законах давно нет. Запретить прописку членов семьи банк не может.

При регистрации сотрудники МВД согласия банка тоже не спрашивают, но просят подтвердить право проживания в квартире. Для этого подойдет договор между собственником и жильцом, свидетельство о рождении ребенка, письменное согласие собственника на вселение в его квартиру других людей.

Взять ипотечные каникулы на полгода

Как это работает. Любой человек, который взял ипотеку, имеет право полгода ее не платить, если это его единственное жилье. Это правило действует с 31 июля 2019 года. До этого об отсрочке платежей нужно было индивидуально договариваться с банком. Он мог согласиться или отказать. Теперь право на каникулы действует для всех, условия четко прописаны в законе, а отказать в этом праве банк не может.

Чтобы полгода не платить ипотеку, должны совпадать такие условия:

К трудным жизненным ситуациям закон относит:

Кредитная история во время каникул не пострадает, а квартиру не заберут за долги. Когда отсрочка закончится, нужно будет платить по обычному графику. А в конце кредита — внести платежи, которые пропустили за время каникул. Дополнительные проценты платить не придется.

Договориться с банком об отсрочке или уменьшении платежей

Как это работает. Если денег на выплату кредита нет и права на ипотечные каникулы тоже нет, ипотечник может договориться с банком и изменить условия кредита. Например, продлить срок выплат и уменьшить ежемесячный платеж. Или получить отсрочку выплаты основного долга и какое-то время платить только проценты. Это называется реструктуризацией кредита. В каждом банке свои условия и правила.

Банк может пойти навстречу, если вы объясните ему, что ситуация уважительная и временная. Например, у женщины родился второй ребенок, через полгода она выйдет на работу и восстановит свой уровень дохода. А пока будет платить только проценты, не погашая тело кредита.

Реструктуризация позволяет выиграть время на то, чтобы восстановить источник дохода и сохранить квартиру. Правда, в итоге кредит может обойтись дороже — или банк вообще откажет.

Рефинансировать ипотеку

Как это работает. Если вы взяли ипотеку под 14%, а потом нашли банк, который предлагает ставку 9%, кредит на квартиру можно перевести в этот банк. Это называется рефинансированием, а иногда — перекредитованием. Если новый банк устроит ваша кандидатура как заемщика, он погасит долг перед старым банком и оформит новый кредит. Теперь квартира будет в залоге у нового банка. За счет разницы в процентах можно неплохо сэкономить.

Для рефинансирования необязательно искать новый банк, можно договориться с тем же, что выдал ипотеку. Если ставки по кредитам стабильно снижаются, банку может быть выгодно пойти навстречу и снизить ставку по текущему кредиту — это уменьшит риск того, что вы переведете его в другой банк. Это проще по документам, но соглашаться банк не обязан. В случае отказа надо изучать другие предложения. Запретить переходить из одного банка в другой нельзя.

Погасить кредит досрочно

Как это работает. Кредит, который человек берет на жилье, можно возвращать в любое время. Ограничивать это право банки не могут. Закон специально предусмотрел эти правила, чтобы защищать интересы обычных людей, которые берут у банка деньги для жизни, а не для бизнеса.

Чтобы досрочно погасить кредит, нужно предупредить банк и узнать точный размер остатка долга для погашения на тот день, когда вы хотите внести деньги. Внесете в другой день — сумма будет уже другая. Проценты обычно гасят раз в месяц, но начисляются они каждый день.

Необязательно гасить кредит сразу целиком. Можно делать это время от времени, внося на счет свободные деньги. При досрочном частичном погашении кредита нужно выбрать, что будет сокращаться: общий срок кредита или ежемесячная выплата. Смотрите, что в вашем случае будет более выгодным или более комфортным. Для этих целей есть кредитные калькуляторы.

В договоре об ипотеке могут быть особые правила досрочного погашения. Их обязательно нужно изучить: банк может включить в договор условия, которые сделают частичное погашение невыгодным. Но запретить платить по кредиту больше, чем указано в графике, банк не имеет права. Вы можете взять ипотеку на 15 лет, а погасить через год.

Снизить процент по ипотеке, если родился еще один ребенок

Как это работает. В России действует программа поддержки семей с детьми, по которой можно снизить процент по ипотеке до 6%. На Дальнем Востоке ставка еще ниже — 5%. Причем теперь эта ставка действует на весь срок кредита, а не на три или пять лет, как раньше.

В программе могут участвовать семьи как минимум с двумя детьми или семьи с ребенком-инвалидом. Они могут купить новую квартиру с льготной ставкой по кредиту или рефинансировать по этой ставке действующую ипотеку. Но только на новостройку: вторичное жилье по такой программе купить нельзя. Квартира может строиться или быть в сданном доме: главное, чтобы ее продавал застройщик, а не прежний владелец — физлицо.

В программу можно попасть, если выполняется любое из этих условий:

Дополнительное соглашение о рефинансировании должно быть заключено в рублях и в следующие сроки:

Допустимый остаток задолженности для рефинансирования:

При этом долг по кредиту, который можно рефинансировать, должен составлять максимум 80% от стоимости всего жилья. Как минимум 20% ипотеки нужно выплатить самим. Можно использовать для этого средства материнского капитала.

Пока программа действует. Семьи с несколькими детьми могут заключать дополнительные соглашения о рефинансировании до 2023 года, а семьи с детьми-инвалидами — до 2028 года. На момент публикации условия и сроки такие, но они могут меняться. Например, еще до 14 ноября специального условия о детях-инвалидах в программе не было.

Получить 450 000 Р на погашение ипотеки, если вы многодетный родитель

Как это работает. Еще одна программа поддерживает многодетные семьи. Если в семье рождается третий или последующий ребенок, государство выделяет 450 тысяч рублей из бюджета для погашения ипотеки. Ребенка нужно родить или усыновить с 1 января 2019 года по 31 декабря 2022 года.

Деньги можно потратить целиком на досрочное погашение, если долг по ипотеке вместе с процентами больше 450 тысяч рублей. Разделить выплату на две части и забрать себе остаток, к сожалению, нельзя. Если долг меньше суммы господдержки, государство погасит только остаток с процентами, а неиспользованная часть сгорит.

Получить деньги семья может только по одному жилищному кредиту. Но есть большое преимущество перед семейной ипотекой: деньги можно тратить на ипотеку для вторичного жилья и даже если его купили много лет назад. А выделять детям доли никто не требует.

В правилах программы не все очевидно, но она работает. Несколько тысяч семей уже погасили ипотеку за счет господдержки. То есть их долг уменьшился на 450 тысяч рублей, а возвращать эти деньги государству не придется. Подробности можно уточнять в своем банке или у оператора программы — « Дом-рф ».

Потратить на ипотеку материнский капитал

Как это работает. Материнский капитал дают семьям, в которых родился или усыновлен второй или последующий ребенок. Обычно сертификат получает женщина, отцам такие выплаты положены редко: если матери умерли, лишены родительских прав или пропали без вести. Но тратить деньги можно на всю семью.

Размер материнского капитала по годам

| 2019 год | 453 026 Р |

| 2020 год | 466 617 Р |

| 2021 год | 485 282 Р |

| 2022 год | 504 693 Р |

Семьи имеют право потратить средства маткапитала на улучшение жилищных условий. Можно сделать это сразу же после рождения детей. Например, 450 тысяч можно потратить на уплату первоначального взноса или погашение долга по ипотеке.

За эти деньги государство потребует выделить детям и их родителям доли в купленной квартире. Для ипотечных квартир это создает дополнительные сложности: выделить доли детям до погашения кредита получится только с согласия банка. Не факт, что он на это согласится. Можно сделать это и после того, как залог будет снят. Тут возникают сложности с продажей ипотечной квартиры, купленной на средства маткапитала, и рефинансированием. Нужно учитывать эти моменты, когда планируете сделку.

Зато можно объединить маткапитал с выплатой для многодетных и при рождении третьего ребенка получить от государства больше 900 тысяч рублей на ипотеку. Две эти программы работают одновременно. А если рефинансировать кредит под 6%, экономия будет еще больше.

Не платить исполнительский сбор, если есть долги по ипотеке

Но тем, кто задолжал по ипотеке, исполнительский сбор можно не платить.

Вот условия для освобождения должников от такого платежа:

Если у заемщика есть ипотека, но накопился невыплаченный долг и квартиру забирают, платить 7% от задолженности не придется. Это право позволяет сэкономить десятки тысяч рублей, если с кредитом все и без того сложно.

Получить вычет за квартиру и за проценты по ипотеке

Как это работает. Налоговая возвращает часть НДФЛ, если купить квартиру в ипотеку. Если заемщик с ипотекой платит налог на доходы по ставке 13%, он может использовать сразу два имущественных вычета: при покупке квартиры и в сумме уплаченных процентов по кредиту.

У таких вычетов есть лимиты:

Вычет налоговая будет считать от тех сумм, что реально были выплачены банку. Если расходы больше лимитов, вернут 13% от максимально возможной суммы, которую установил налоговый кодекс. И только если налог реально начислен или уплачен. С черной зарплаты возвращать нечего.

Вычет по ипотечным процентам хитрый: лимит по нему больше, чем по основному вычету, но использовать его можно только один раз, остаток не переносится на другие квартиры. Оформлять надо так, чтобы использовать по максимуму.

Еще нужно смотреть, когда возникло право собственности. До 2014 года правила были другие: лимита на вычет по процентам не было, а получить его можно было только вместе с основным, по одной и той же квартире. Сейчас они не связаны. Это удобно, если по первой ипотеке вычет по процентам полностью выбирает муж, а жена сохраняет за собой это право до следующей ипотеки.

Завещать ипотечную квартиру

Как это работает. Ипотечник — это собственник квартиры, а не просто заемщик. Он может указать квартиру в завещании и оставить ее кому захочет. Согласие банка на это не нужно. Заемщик может выбирать, кому завещать квартиру: взрослому сыну с хорошей зарплатой или несовершеннолетней дочери-школьнице. Даже если вписать в договор об ипотеке условия по поводу ограничений в завещании, действовать они не будут. Банк вообще не может узнать, кому ипотечник завещал свою недвижимость.

Но когда наследник или наследники вступят в наследство, вместе с квартирой им перейдет и долг. Если завещание не составлять, квартира с долгом все равно перейдет к наследникам, но делить права и долги им будет сложнее.

Чтобы вписать в завещание квартиру в ипотеке, нужно прийти к нотариусу с паспортом. Все остальные документы он может запросить сам в государственных органах. Подтверждать платежи или снимать обременение для завещания не придется. Нотариальный тариф за заверку завещания — 100 рублей. Это если составить завещание самому и не заказывать дополнительных услуг. Если нотариус будет помогать составлять текст завещания — а лучше обратиться к нему за такой помощью, — заплатить придется больше.

Любой человек может отказаться принимать наследство. Если долг по ипотеке кажется неподъемным, в наследство можно не вступать. Тогда и выплачивать кредит не придется. Но получить квартиру с отказом от долгов нельзя.

Отказаться от страховки

Как это работает. По закону положено обязательно застраховать сам объект залога — квартиру. Без этого договор ипотеки банк не заключит. Другие виды страхования необязательные.

Помимо страхования самой квартиры при оформлении ипотеки обычно предлагают застраховать еще что-нибудь :

От этих видов страхования, как и от каких-то других, кроме страхования самой квартиры, можно отказаться. Однако ставка по кредиту при отказе может быть выше. Чаще всего при ипотеке предлагают комплексную страховку, в которую входят все нужные банкам виды страхования. Оформить ее дешевле, чем страховать риски по отдельности, а банк за это снижает процент по ипотеке. Поэтому нужно подсчитать, что будет выгоднее: платить за дополнительные страховки или получить повышенный процент по кредиту.

Соглашаться на дополнительные виды страхования или нет — решение заемщика. Он вправе отказаться от них и обеспечить выплаты во всех критических ситуациях за свой счет. Или не обеспечить. В любом случае страховка — это защита. Если заемщик потеряет работу или заболеет, страховая компания погасит его долг или будет вносить платежи какое-то время. Но если такая защита не нужна или полис уже есть, право ипотечника — отказаться от навязанных услуг.

Не отдавать единственную квартиру в счет других долгов

Как это работает. У граждан нельзя отбирать единственное жилье. Если у семьи одна квартира и есть долги, это жилье не заберут. Но для ипотеки сделали исключение: банк, у которого квартира в залоге, может использовать обеспечение, чтобы забрать свои деньги. Когда человек оформляет залог на квартиру, он соглашается с тем, что банк заберет ее в случае серьезной просрочки. Владелец квартиры получит только деньги от ее продажи, которые останутся после погашения долга.

Но никто, кроме банка, выдавшего кредит, ипотечную квартиру не отберет. У приставов может быть пачка исполнительных производств по административным штрафам, алиментам и долгам по коммуналке, но если квартира единственная — продать ее в счет долга нельзя. Эта норма может очень пригодиться, если в жизни черная полоса и денег хватает только на ипотечные платежи. Разбираться со сложной ситуацией проще, когда знаешь, что завтра есть где ночевать.