если ндфл перечислен меньше чем начислено как отразить в отчете 6 ндфл

Если ндфл перечислен меньше чем начислено как отразить в отчете 6 ндфл

Дата публикации 10.09.2021

Организация позже установленного срока перечисляет НДФЛ. Как правильно отражать сведения в разделе 1 и в разделе 2 расчета 6-НДФЛ, если зарплата за июнь перечислена на карты сотрудников 09.07.2021 (сумма 120 000 руб.), НДФЛ перечислен в бюджет 22.07.2021 (сумма 15 600 руб.), зарплата за июль перечислена 10.08.2021 (сумма 83 000 руб.), НДФЛ перечислен в бюджет 24.08.2021 (сумма 10 790 руб.), зарплата за август перечислена 10.09.2021 (сумма 83 000 руб.), НДФЛ перечислен в бюджет 02.10.2021 (сумма 10 790 руб.)?

Порядок заполнения расчета 6-НДФЛ не зависит от даты фактического перечисления удержанной суммы НДФЛ в бюджет. Он заполняется исходя из дат перечисления зарплаты сотрудникам.

Форма и порядок заполнения расчета 6-НДФЛ утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ (далее – Приказ).

В разделе 1 расчета 6-НДФЛ указываются сроки перечисления удержанного налога и его суммы за последние три месяца расчетного периода (п. 3.1 Приложения № 2 к Приказу).

Это означает, что пока НДФЛ с дохода не удержан, его не нужно указывать в разделе 1 расчета 6-НДФЛ. Если налог удержан в текущем периоде, то он должен быть отражен в разделе 1 расчета 6-НДФЛ за этот период, даже если будет уплачен в следующем периоде.

Налоговый агент обязан удержать НДФЛ при фактической выплате дохода (выдачи из кассы или перечисления денег на счет). Такое правило установлено п. 4 ст. 226 НК РФ.

Поэтому в раздел 1 формы 6-НДФЛ за текущий (отчетный или налоговый) период с отчетности за 1-й квартал 2021 года включаются только суммы НДФЛ по выплаченным суммам дохода (деньгами).

В соответствии с п. 3.2 Приложения № 2 к Приказу в разделе 1 расчета 6-НДФЛ указывается:

В разделе 2 расчета 6-НДФЛ отражаются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода (п. 4.1 Приложения № 2 к Приказу).

В разделе 2 расчета 6-НДФЛ указываются (п. 4.3 Приложения № 2 к Приказу):

Налоговый кодекс РФ не содержит понятия «дата начисления дохода» в целях уплаты НДФЛ. Однако с учетом того, что налог может быть исчислен только с начисленного дохода, считаем возможным говорить о том, что начисление дохода происходит на дату исчисления НДФЛ. В соответствии с п. 3 ст. 226 НК РФ налог исчисляется на дату получения дохода, установленную в ст. 223 НК РФ.

В соответствии с п. 2 ст. 223 НК РФ датой получения дохода в виде зарплаты является последний день месяца, за который она начислена.

Зарплата за июнь, июль и август отражается в разделе 1 расчета 6-НДФЛ за 9 месяцев следующим образом:

Раздел 2 расчета 6-НДФЛ заполняется следующим образом (в примере показаны только выплаты за текущий квартал, но в этих строках выплаты отражаются за год нарастающим итогом):

Смотрите также

15 сложных моментов по заполнению 6-НДФЛ и 2-НДФЛ

аудитор, налоговый консультант

Вопросов по заполнению 6-НДФЛ в различных ситуациях меньше не становится. На самые популярные из них отвечает эксперт Татьяна Новикова.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Вопрос 1: Если сотрудник уволен в последний месяц квартала и выплата сотруднику произведена в последний день квартала, а НДФЛ перечислен 1-го числа следующего квартала, то в какую отчетность 6-НДФЛ включать данную операцию (в следующий квартал?)

Ответ: ст. 223, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 № 117-ФЗ (ред. от 28.12.2016):

В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

ст. 226, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 № 117-ФЗ (ред. от 28.12.2016 6. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Вопрос 2: НДФЛ по сотруднику платился частями, а доход одной суммой, при заполнении 6-НДФЛ как заполнять дату удержания НДФЛ?

Ответ: 6-НДФЛ заполняется в обычном порядке в зависимости от даты, которая установлена для выплаты НДФЛ.

Вопрос 3: Заполнение стр.070 раздела 1 в 6-НДФЛ. Сумма НДФЛ, удержанная за последний месяц квартала и перечисленная в первом месяце следующего квартала — в каком квартале отражается?

Ответ: По строке 070 «Сумма удержанного налога» раздела 1 расчета по форме 6-НДФЛ указывается общая сумма налога, удержанная на отчетную дату налоговым агентом, нарастающим итогом с начала налогового периода (пункт 3.3 Порядка заполнения и представления расчета по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@). Сумма НДФЛ, удержанная за последний месяц квартала и перечисленная в первом месяце следующего квартала отражается в разделе 1 того квартала, в котором она удержана.

Вопрос 4: Вопрос по больничным, начислены в одном месяце, выданы в следующем их в каких месяцах указывать в 2-НДФЛ и 6-НДФЛ?

Вопрос 5: Как выдать справку 2-НДФЛ уволенному сотруднику, если премия начисляется месяцем позже?

Ответ: Справку 2-НДФЛ увольняющемуся работнику выдайте в последний день его работы. (ст. ст. 62, 84.1 ТК РФ). В справке укажите доходы работника с начала года и по месяц увольнения включительно.

Если премия уволенному сотруднику начислена и выплачена позже выдачи справки, нужно сделать уточненную справку и передать ее уволенному сотруднику.

В ИФНС эту же справку (с теми же номером и датой) на уволенного работника подайте вместе со справками по всем работникам, т.е. в следующем году (п. 5 ст. 226, п. 2 ст. 230 НК РФ, Письмо ФНС от 19.10.2015 N БС-4-11/18217):

Вопрос 6: Если дивиденды выплачивает ОАО и отражает их в декларации по прибыли. Нужно на дивиденды сдавать справки 2-НДФЛ?

Вопрос 7: Не выплачена з/п на за ноябрь и декабрь 2016 г. на 01.04.2017 г., в разделе 5 в графах «удержанная» и «перечисленная» сумма налога за эти периоды включается?

Ответ: Заработная плата, начисленная за декабрь 2016 г., но не выплаченная работникам, в целях гл. 23 НК РФ относится к доходам, фактически полученным ими в 2016 г., информация о которых должна быть отражена при заполнении формы 2-НДФЛ за 2015 г. (в разд. 3 и 5 справки, в том числе в разд. 5 справки в полях «Общая сумма дохода», «Налоговая база», «Сумма налога исчисленная», «Сумма налога, не удержанная налоговым агентом»).

В случае если в дальнейшем задолженность по заработной плате за декабрь 2016 г. будет ликвидирована, налоговому агенту надлежит представить в налоговый орган корректирующие справки за 2016 г. в связи с уточнением налоговых обязательств налогоплательщиков.

Вопрос 8: ООО переводили в МРИ как крупнейшего налогоплательщика в октябре, с января вновь в ИФНС по месту нахождения. Как и куда сдавать справки 2-НДФЛ и годовую 6-НДФЛ?

Ответ: Воспользуйтесь письмом Минфина от 2 ноября 2016 г. N 03-04-06/64099 — это по крупнейшим налогоплательщикам.

При смене налоговой инспекции, переводе из категории крупнейших налогоплательщиков представлять 2-НДФЛ и 6 НДФЛ — в налоговую инспекцию — по месту учета.

Вопрос 9: В порядке заполнения 2 раздела 6-НДФЛ нет прямого запрета на включение в форму сведений датой начисления, а не последней датой, которой завершена операция. Есть только письма и разъяснения. Если все-таки заполнить форму 6-НДФЛ по дате начисления, будет ли это признано ошибкой? Например, если зарплата за март начислена 31 марта, а выплачена 5 апреля, будет ли ошибкой включить операцию во 2 раздел формы 6-НДФЛ за 1 квартал?

Ответ: если зарплата за март начислена 31 марта, а выплачена 5 апреля, то в разделе 2 она указывается за полугодие.

Порядок заполнения Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» (Приказ ФНС России от 14.10.2015 N ММВ-7-11/450@).

4.1. В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.2. В Разделе 2 указывается:

Вопрос 10: Если в справке 2-НДФЛ за 2016 г в графе «сумма налога перечисленная» сумма меньше, чем исчисленная и удержанная, т. к. перечислили налог не полностью, то, при доплате данной суммы в следующем году, где эта сумма будет указана? В справке 2-НДФЛ за 2017 г.? Как сдать 2-НДФЛ за 2016 г.?

Ответ: В разд. 5 показываются:

При этом сумма НДФЛ, исчисленная с зарплаты за декабрь текущего года, всегда отражается в справке 2-НДФЛ за этот же год в полях:

Тот факт, что этот налог может быть удержан и перечислен в бюджет уже в следующем году, значения не имеет (Письма ФНС от 02.03.2015 № БС-4-11/3283, от 03.02.2012 N ЕД-4-3/1692@).

Вопрос 11: В 1 разделе 6-НДФЛ сумма исчисленного налога в 040 стр. будет по факту, а в 070 стр. будет удержанная сумма только за два месяца в квартале, т.е. например сумма налога за сентябрь будет включена в отчет 4 квартала в стр. 070?

Ответ: Да, поскольку налог удерживается налоговым агентом непосредственно при выплате физическим лицам дохода, в случае если за истекший отчетный период начислен доход, который выплачивается в следующем периоде, в строках 070, 080 разд. 1 расчета по форме 6-НДФЛ за истекший отчетный период проставляется «0». Исчисленная сумма налога отражается только в строке 040 разд. 1 расчета по форме 6-НДФЛ за истекший отчетный период.

Вопрос 12: По форме 2-НДФЛ, если зарплаты не было (ноябрь декабрь), стандартные вычеты надо предоставлять?

Ответ: Предоставить стандартный вычет по НДФЛ работнику за предыдущие месяцы, в которых отсутствовал доход, можно.

Постановление Президиума ВАС РФ от 14.07.2009 N 4431/09 по делу N А38-661/20084-77

Суд отклонил довод инспекции о том, что работнику не предоставляется стандартный вычет, если он находился в отпуске по уходу за ребенком в возрасте от полутора до трех лет и в отдельные месяцы налогового периода не получал доходов. Суд указал, что Налоговый кодекс РФ не содержит норм, запрещающих предоставлять такой вычет за месяцы, когда у сотрудников отсутствовал облагаемый НДФЛ доход.

Разъяснено, что стандартные вычеты предоставляются налоговым агентом за каждый месяц налогового периода путем уменьшения в этом месяце налоговой базы на установленный размер вычета. Если в отдельные месяцы налогового периода у налогоплательщика отсутствовал облагаемый НДФЛ доход, вычеты предоставляются в том числе и за данные месяцы.

Разъясняется следующее. Если в отдельные месяцы налогового периода работодатель не выплачивал налогоплательщику облагаемый НДФЛ доход, но трудовые отношения не прерывались, стандартные вычеты предоставляются за каждый месяц налогового периода, включая те месяцы, когда выплат дохода не было.

В рассматриваемом Письме указано также на Постановление Президиума ВАС РФ от 14.07.2009 N 4431/09, в котором отмечено, что Налоговый кодекс РФ не содержит норм, запрещающих предоставление стандартного вычета за те месяцы, когда у работников отсутствовал облагаемый НДФЛ доход.

В разд. 2 6-НДФЛ за квартал, в котором НДФЛ с зарплаты должен быть перечислен в бюджет, укажите (Письма ФНС от 15.12.2016 N БС-4-11/24063@, от 05.12.2016 N БС-4-11/23138@, от 09.08.2016 N ГД-4-11/14507):

Вопрос 14: премия за 4 квартал выдана 26 декабря, как отразить в 6-НДФЛ?

Ответ: Такое объяснение дают чиновники: Дата фактического получения дохода в виде премии определяется как день выплаты такого дохода налогоплательщику, в том числе при перечислении дохода на его счета в банке (пп. 1 п. 1 ст. 223 НК). Удержать налог с премиальных нужно при фактической выплате премии (п. 4 ст. 226 НК), а перечислить в бюджет — не позднее следующего за ним дня (п. 6 ст. 226 НК). Именно такой позиции по вопросу порядка обложения НДФЛ премиальных придерживаются контролирующие органы (см., напр., письмо ФНС от 8 июня 2016 г. N БС-4-11/10169@). Иными словами, чиновники рассматривают премии, выплаченные сотрудникам (вне зависимости от того, выплачены они за достижение каких-либо производственных результатов или же просто к какой-либо знаменательной дате), для целей обложения НДФЛ как самостоятельный доход.

Например, 26 декабря 2016 года была выплачена премия. В разделе 2 Расчета по форме 6-НДФЛ за 2016 год (форма утв. Приказом ФНС от 14 октября 2015 г. N ММВ-7-11/450@) данная операция должна быть отражена так:

Вопрос 15: Если зарплата за декабрь была перечислена 29 и НДФЛ 30 декабря, ее можно в 4 квартале указать?

Ответ: ФНС считает, что если операция начата в одном отчетном периоде (зарплата выплачена), а завершается в другом отчетном периоде (на него приходится срок перечисления НДФЛ в бюджет), то она отражается в расчете в периоде завершения.

Однако, Кудиярова Елена Николаевна, советник государственной гражданской службы РФ 3 класса дала следующий ответ на данный вопрос:

В случае если налоговый агент все-таки удержал налог с заработной платы за декабрь 2016 г. до окончания месяца и это уже свершившийся факт, который не изменить, отразить налоговому агенту следует сам доход и, соответственно, сумму налога по строкам 020 и 040 раздела 1 расчета по форме 6-НДФЛ за 2016 г. Но что на это скажут налоговые органы и Минфин России, останется вопросом.

Чтобы повысить квалификацию, регистрируйтесь на программу «Бухгалтерский учет при ОСНО. Подготовка на соответствие профстандарту «Бухгалтер» (код А) » для бухгалтеров предприятий на ОСНО и соответствует 5-му уровню профстандарта «Бухгалтер».

2 типичные ошибки в 6-НДФЛ: не допускайте в отчете за 9 месяцев 2021 г.

Среди всей отчетности расчет 6-НДФЛ самый проблемный и самый «нелюбимый» бухгалтерами. При его подготовке нужно соблюсти множество условий, ошибиться можно в любой строке. О двух самых частных ошибках напомнил бератор «Практическая энциклопедия бухгалтерия».

ФНС России ежеквартально выпускает новые разъяснения по заполнению расчета 6-НДФЛ. И к отчетности за 9 месяцев 2021 года такие разъяснения тоже есть.

Расчет 6-НДФЛ за 9 месяцев 2021 года нужно сдать до 1 ноября 2021 года.

Где найти полное и подробное описание расчет 6-НДФЛ

Построчное описание и правила заполнения расчета 6-НДФЛ представляет своим пользователям бератор «Практическая энциклопедия бухгалтерия». Если у вас есть доступ к бератору, можете перейти к описанию по ссылкам из этой статьи. Если вы еще не подписывались на бератор, имеет смысл перейти по ссылке и оформить регистрацию на три дня бесплатно, чтобы выяснить все сложные моменты в формировании данных 6-НДФЛ.

Расчет 6-НДФЛ за 9 месяцев 2021 года состоит из:

Ошибки, на которые обратила внимание бухгалтеров ФНС

К отчетности за 9 месяцев 2021 года, налоговая служба выпустила два разъяснения об ошибках, которые чаще всего встречаются в 6-НДФЛ.

6-НДФЛ заполняется на основании данных бухгалтерии:

Ошибка 1. В расчет 6-НДФЛ попадают доходы, фактически невыплаченные работникам

В расчете 6-НДФЛ нужно отражать только те суммы, которые начислены и фактически выплачены работникам на дату представления расчета.

В разделе 2 отчета 6-НДФЛ нужно указать данные по всем работникам. Это общие суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала года по конкретной налоговой ставке, которая указывается в поле «Ставка налога».

Доходы, которые на дату представления расчета фактически работнику не выплачены в отчет не включают.

Если вы ранее включили эти доходы в отчетность, нужно подать «уточненку» по 6-НДФЛ. Такова позиция ФНС России, которая изложена в письме от 13 сентября 2021 г. № БС-4-11/12938@.

Ошибка 2. Невыплаченная зарплата попадает в Справку о доходах работника

С 2021 года в Справка о доходах и суммах налога физического лица включена отдельными приложением № 1 в состав расчета 6-НДФЛ.

В ней, как и в самом расчете не нужно указывать те доходы, которые работник не получил на дату сдачи расчета 6-НДФЛ. В расчет не включается начисленная, но невыплаченная зарплата.

Разъяснения ФНС России вышли в письме от 6 октября 2021 г. № БС-4-11/14126@.

Копейки или рубли?

В строках 140, 141, 150, 160, 170, 180 и 190 отражаются суммы НДФЛ в рублях. Копейки не отображаются.

В соответствии с пунктом 6 статьи 52 НК РФ суммы налогов нужно рассчитывать в полных рублях. Значения менее 50 копеек отбрасываются, а равные 50 копейкам и более – округляются до полного рубля.

Возьмите все важное в бераторе:

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Выбор читателей

С 1 ноября 2021 года – новые субсидии для МСП

Изменения трудового законодательства с 2022 года: важное для бухгалтера и директора

Льготные кредиты ФОТ 3.0: апгрейд с 1 ноября 2021

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

ТОП-20 вопросов по 6-НДФЛ за 9 месяцев 2021

Вопросы по заполнению 6-НДФЛ

В 6-НДФЛ за какой период отразить НДФЛ, удержанный 30.09.2021 г. со сроком перечисления 01.10.2021 г.?

Зарплату за сентябрь выплатили 30.09.2021. В 6-НДФЛ за какой отчетный период включить эту операцию?

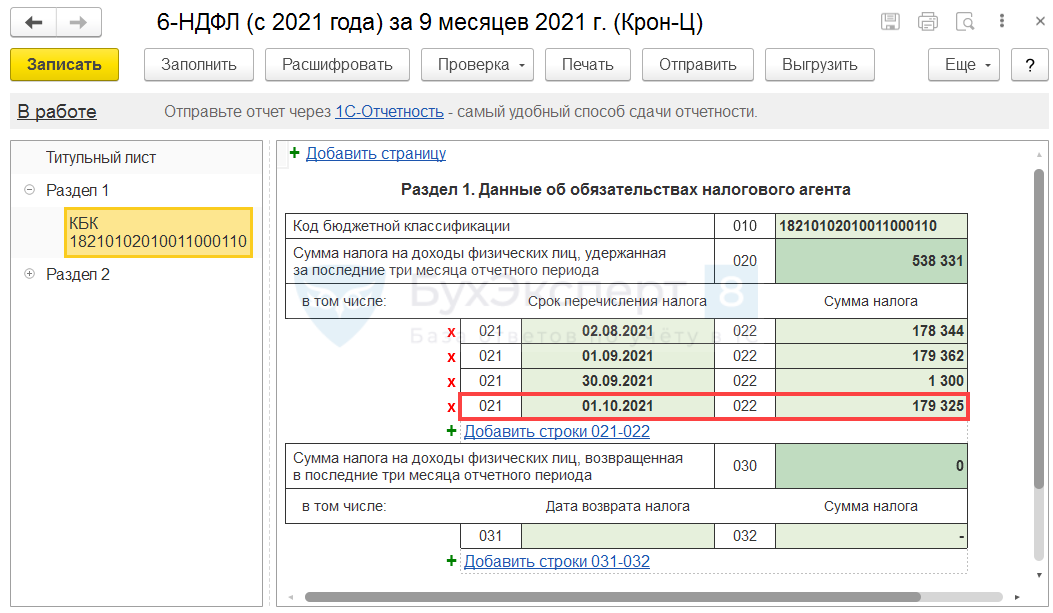

Раздел 1 заполняется с отбором по дате удержания налога, поэтому эту операцию необходимо включить в Раздел 1 формы 6-НДФЛ за 9 месяцев 2021 г. При этом в графе 021 следует указать срок перечисления налога — 01.10.2021 г.

Удержанный налог в Разделе 2 отчета 6-НДФЛ ( стр. 160 ) заполняется по дате удержания налога. Т.к. дата удержания (30.09.2021 г.) приходится на сентябрь, в стр. 160 также включаем сумму НДФЛ с сентябрьской зарплаты.

Получите понятные самоучители 2021 по 1С бесплатно:

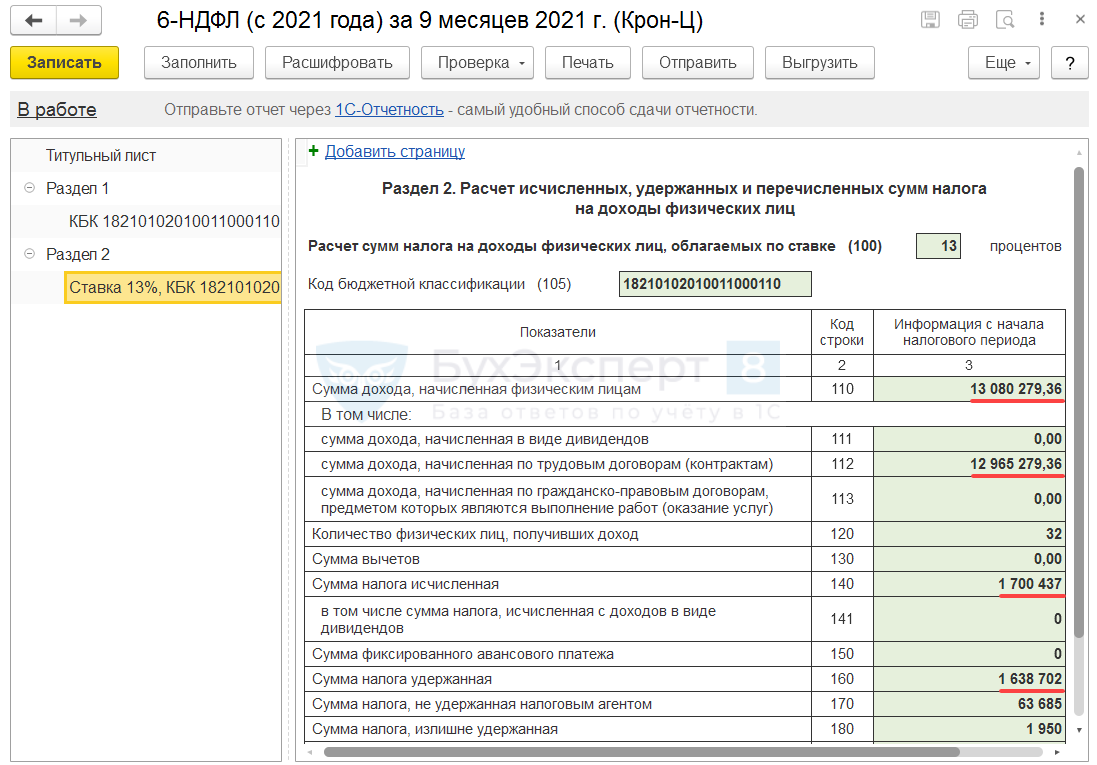

Должен ли удержанный налог в Разделе 1 соответствовать удержанному налогу в Разделе 2?

Должно ли в 6-НДФЛ соблюдаться равенство: сумма строк 020 в Разделе 1 отчета за 1 квартал + сумма стр. 020 в отчете за полугодие + сумма стр. 020 в отчете за 9 месяцев = строке 160 Раздела 2 отчета за 9 месяцев?

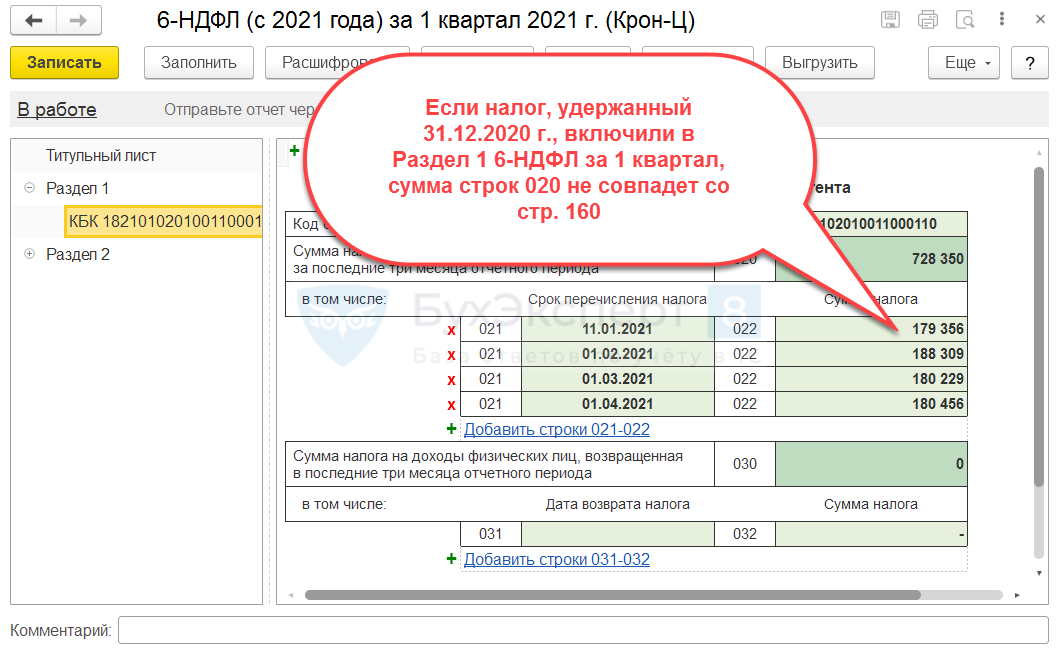

Да, если в Разделе 1 отчета 6-НДФЛ за 1 квартал не указывали сумму налога, удержанную с декабрьской зарплаты, выплаченной 31.12.2020 г.

По правилам заполнения формы 6-НДФЛ с 2021 года этот налог не нужно показывать в Разделе 1 отчета за 1 квартал. Но если в Разделе 2 6-НДФЛ за 2020 год налог, удержанный 31.12.2020 г. не показали, ФНС разрешила его включить в отчет за 1 квартал 2021 — В 6-НДФЛ за какой период попадет зарплата, выплаченная 31.12.2020 года?.

Если в Раздел 1 отчета за 1 квартал 2021 года включили НДФЛ с зарплаты, выплаченной 31.12.2020 г., то в стр. 020 Раздела 1 она будет учтена, а в стр. 160 Раздела 2 – нет. Поэтому равенство [сумма строк 020 в 6-НДФЛ за 1 квартал, 1 полугодие и 9 месяцев 2021] = [стр. 160 6-НДФЛ за 9 месяцев] не будет соблюдаться.

Как отражать невыплаченную зарплату в 6-НДФЛ?

Зарплата за сентябрь еще не выплачена. Нужно ли отражать сентябрьскую зарплату и НДФЛ с нее в разделе 2 формы 6-НДФЛ за 9 месяцев 2021 г.?

Если следовать новым разъяснениям Минфина, то в Разделе 2 6-НДФЛ нужно показывать только те доходы, которые выплачены на дату составления отчета – Зарплату начислили, но не выплатили — включать ли ее в 6-НДФЛ?. НДФЛ с невыплаченной зарплаты также не показываем в разделе 2.

Чтобы невыплаченная зарплата и НДФЛ с нее не попадали в Раздел 2 формы 6-НДФЛ, потребуется на время распровести документы, которыми начислены невыплаченные доходы.

Подробнее о новом разъяснении Минфина можно посмотреть в отрывке из записи семинара [14.10.2021 запись] 6-НДФЛ в 1С:

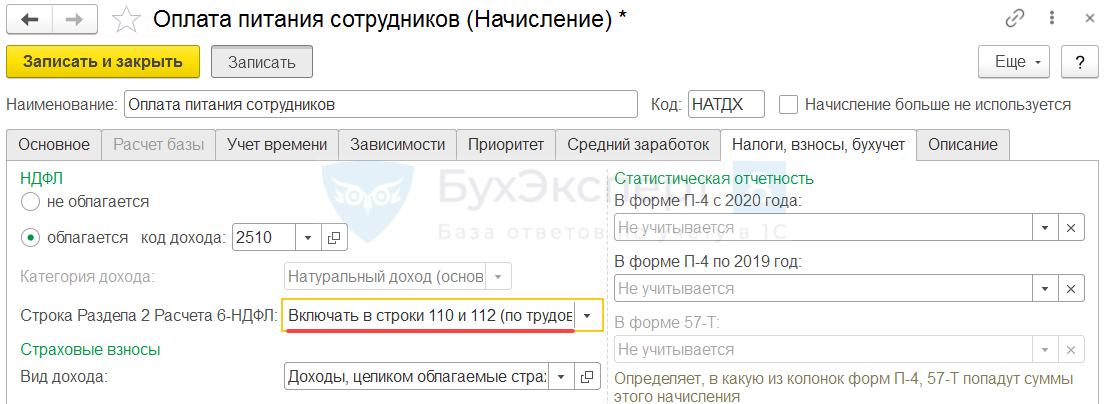

Как настроить заполнение строк 110-113 6-НДФЛ по конкретным видам доходов?

Как сделать так, чтобы доходы по коду 2510 попадали в стр. 112 6-НДФЛ?

Подробнее о нюансах настройки включения доходов в строки 110-113 отчета 6-НДФЛ в наших публикациях:

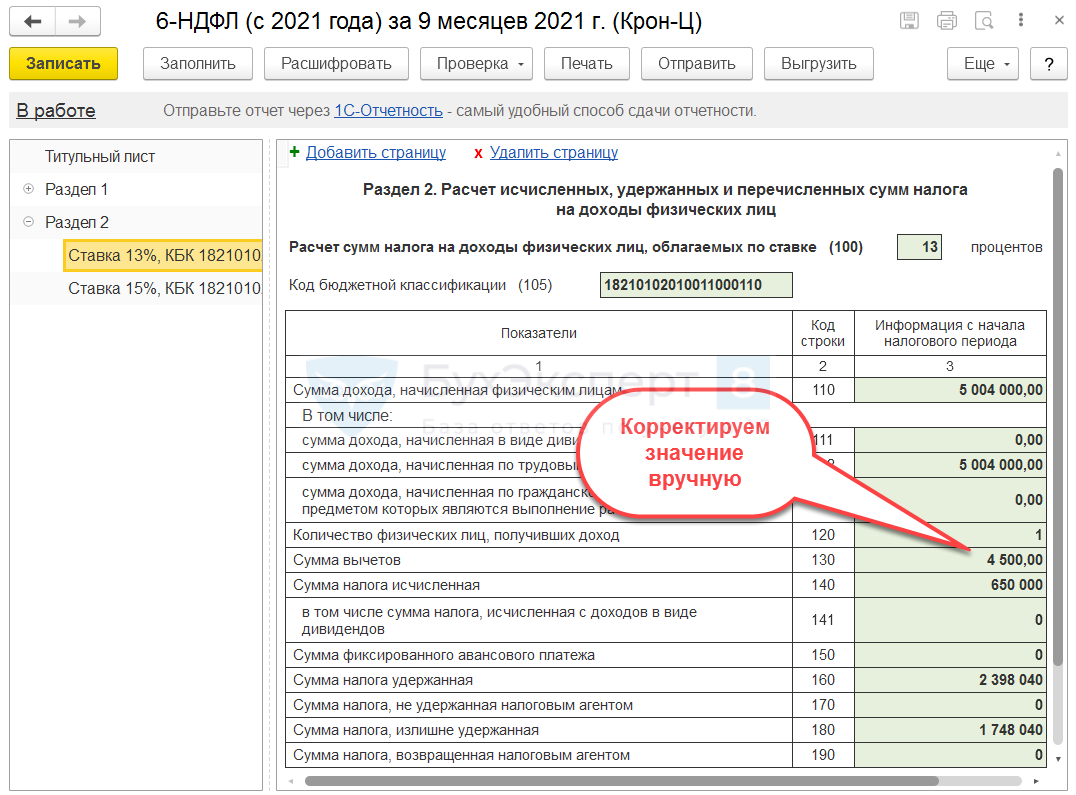

Почему вычеты, примененные при расчете налога по ставке 15%, попадают в 6-НДФЛ на страницу Раздела 2 по ставке 13%?

Сотруднику предоставлен имущественный вычет после превышения доходов 5 млн. руб. Фактически вычет предоставлен при расчете налога по ставке 15%, но в 6-НДФЛ он попадает в Раздел 2 для ставки 13%. Почему?

Это программная ошибка. Она проявляется в случаях, когда применение вычетов не зависит от размера дохода. Например, для имущественных, социальных вычетов и личных стандартных вычетов с кодом 104 (500 руб.) и 105 (3 000 руб.). «Детские» вычеты применяются до достижения предела доходов 350 000 руб., поэтому для таких вычетов ошибка не проявляется.

Обойти ошибку не получится. Пока она не исправлена, потребуется ручная корректировка стр. 130 Раздела 2 формы 6-НДФЛ. Корректировку потребуется выполнить для обеих страниц Раздела 2: для ставки 13% и 15%.

Подробный разбор ошибки можно посмотреть в отрывке из записи семинара [14.10.2021 запись] 6-НДФЛ в 1С:

Пример с ошибкой для личного вычета с кодом 104 разобран в публикации Ошибка заполнения вычетов в 6-НДФЛ при превышении дохода 5 млн.

Почему в стр. 170 формы 6-НДФЛ могут попадать лишние суммы?

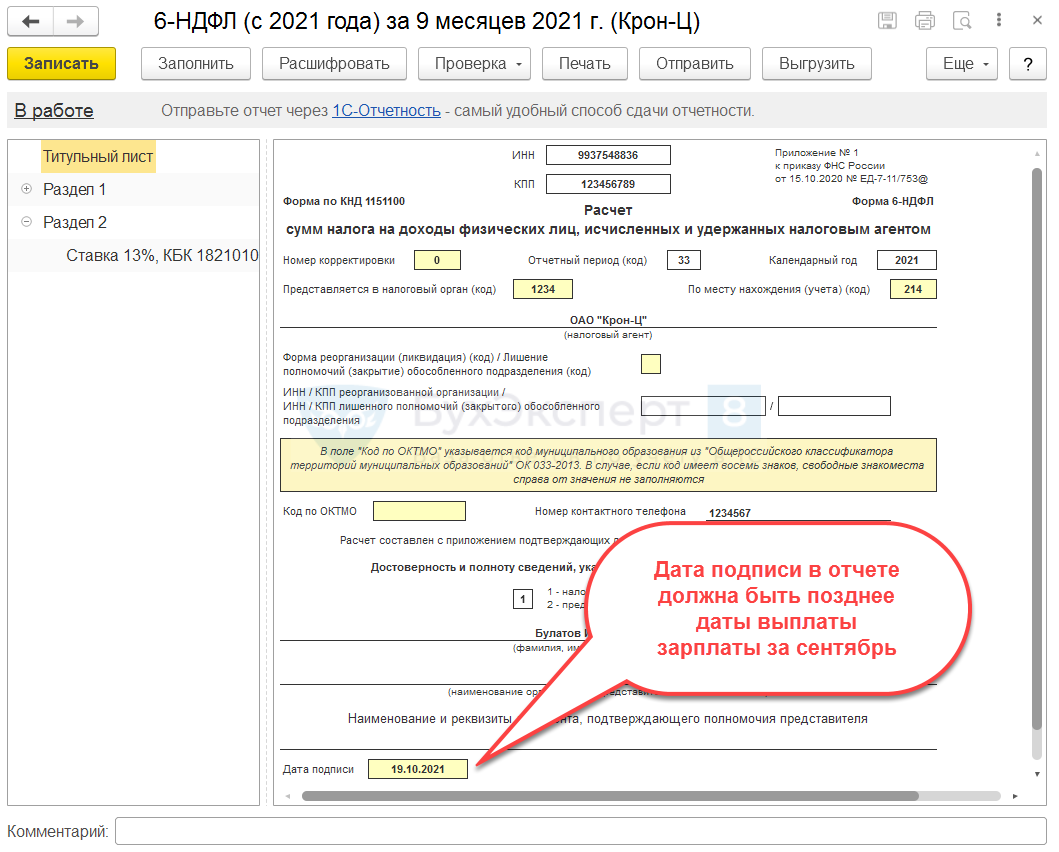

При заполнении 6-НДФЛ в строку 170 (не удержанный налог) попадает НДФЛ с заработной платы за сентябрь, выплаченной в октябре. Почему так происходит и как это исправить?

При заполнении стр. 170 программа анализирует дату составления отчета на титульном листе. Скорее всего, дата отчета указана раньше фактической даты выплаты зарплаты.

Поставьте Дату подписи отчета на титульном листе 6-НДФЛ больше или равную дате выплаты зарплаты за сентябрь и перезаполните 6-НДФЛ.

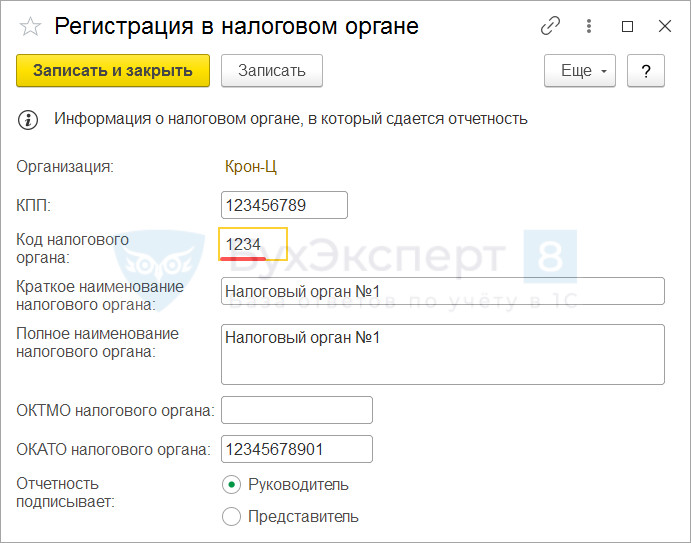

Как заполнить 6-НДФЛ при смене ИФНС?

В сентябре организация сменила адрес регистрации. Изменились КПП, ОКТМО и код ИФНС. Как сдавать 6-НДФЛ в этом случае?

Если ОКТМО организации поменялся, придется подавать два отдельных отчета: за период до смены регистрации и после. При этом КПП в обоих отчетах указываем новый и код ИФНС тоже, различаться будет только код ОКТМО.

Как сдавать 6-НДФЛ, если прошла реорганизация налоговой инспекции?

Произошла реорганизация ИФНС. У организации при этом КПП и ОКТМО не поменялись, изменился только код ИФНС. Как заполнить 6-НДФЛ?

В этом случае нужно скорректировать именно реквизиты действующей регистрации в ИФНС и действующую Регистрацию в налоговом органе для организации не менять.

6-НДФЛ в этой ситуации сдаем, как обычно, одним отчетом. Просто указываем в нем новый код ИФНС.

Почему доходы будущих месяцев не попадают в Раздел 2 формы 6-НДФЛ?

Отпускные, выплаченные 29.09.2021 с месяцем начисления октябрь, и НДФЛ с них не попадают в Раздел 2 6-НДФЛ. Почему?

Заполнение 6-НДФЛ внутри года без учета начислений будущих месяцев — это задуманное поведение программы. Такой алгоритм позволяет избежать попадания перерасчетов будущих месяцев в отчетность внутри года.

Чтобы избежать ошибок при заполнении 6-НДФЛ на перспективу, лучше указывать в документах месяц начисления, соответствующий отчетному периоду. Например, при выплате отпускных 29.09.2021 лучше указать месяц начисления сентябрь.

Когда все начисления уже проведены и есть доходы будущих месяцев, обойти проблему некорректного заполнения 6-НДФЛ можно одним из трех способов:

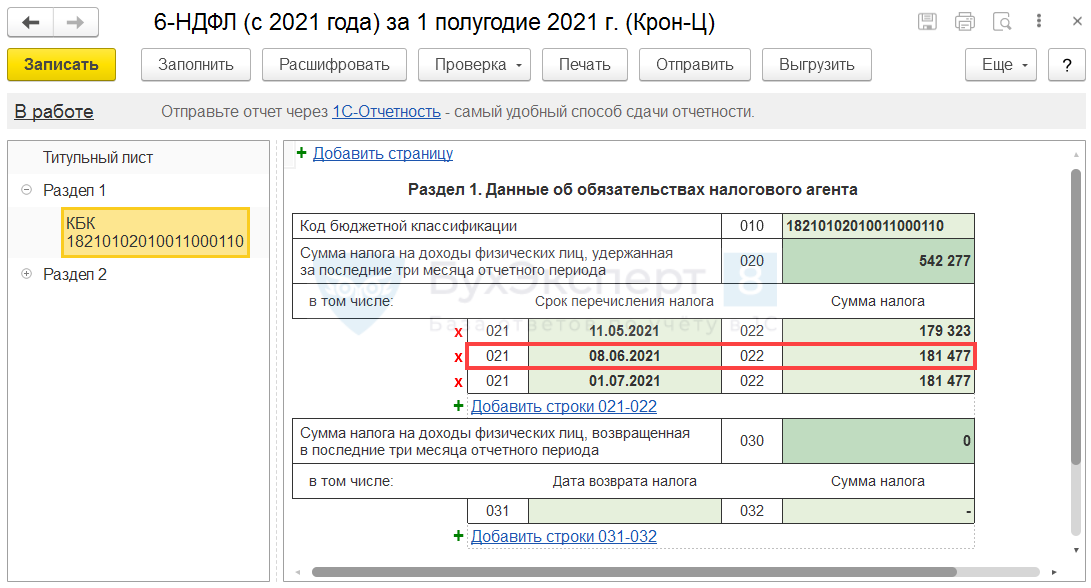

В Раздел 1 6-НДФЛ за какой период включить НДФЛ, перечисленный с опозданием?

Выплата зарплаты за май была произведена 07.06.2021 г. Но НДФЛ с майской зарплаты перечислили только в июле. В Раздел 1 6-НДФЛ за какой период включить сумму НДФЛ с майской зарплаты, уплаченную в июле?

В 6-НДФЛ отражается информация об удержании НДФЛ. Данных о фактической уплате налога в отчете не содержится.

Раздел 1 формы 6-НДФЛ заполняется в зависимости от даты удержания налога. Дата удержания налога для зарплаты за май – дата фактической выплаты заработной платы. Зарплата за май была выплачена в июне, поэтому НДФЛ с нее необходимо включить в Раздел 1 отчета 6-НДФЛ за полугодие 2021 г. Срок перечисления для стр. 021 для доходов по оплате труда определяется как следующий рабочий день после даты удержания налога – 08.06.2021 г.

Как заполнить 6-НДФЛ, если ошибочно заплатили НДФЛ по неверному КБК?

Ошибочно уплатили НДФЛ не на тот КБК: по ставке 13% вместо 15%. Как эту сумму отразить в Разделе 1 6-НДФЛ?

В Разделе 1 6-НДФЛ отражается только информацию об удержанном налоге – это сколько мы, по сути, должны были уплатить в бюджет. Фактическую уплату налога в отчете не показываем.

Поэтому ошибочно уплаченную сумму налога по ставке 13% в Разделе 1 6-НДФЛ показывать не нужно. А на странице Раздела 1 для ставки 15% потребуется указать сумму удержанного налога, которую мы должны были уплатить в бюджет, но не заплатили.

Чтобы при сверке 6-НДФЛ с карточкой расчетов с бюджетом у ФНС возникло меньше вопросов, потребуется подать в налоговую заявление на зачет переплаты.

Как заполнить 6-НДФЛ при перерасчете суммы арендной платы в сторону уменьшения?

Заключили договор аренды автомобиля с сотрудником организации. 5 сентября выплатили аренду за сентябрь, удержали и перечислили в бюджет НДФЛ. 25 сентября договор досрочно расторгнут. Сотрудник вернул излишне уплаченную сумму аренды, но заявление на возврат НДФЛ не подавал.

Сумма дохода ( стр. 110 ) и исчисленного НДФЛ ( стр. 140 ) в Разделе 2 отчета 6-НДФЛ заполняется с учетом перерасчета.

Удержанный налог ( стр. 160 Раздела 2 и стр. 020 и 022 Раздела 1) показываем в 6-НДФЛ в том размере, в каком фактически он был удержан с работника. Поэтому при перерасчете аренды в сторону уменьшения, удержанный налог показываем в отчете в полном размере, без учета перерасчета.

Разницу между исчисленным и удержанным налогом необходимо отразить в стр. 180 Раздела 2 формы 6-НДФЛ.

Разберем перерасчет арендной платы в сторону уменьшения на примере.

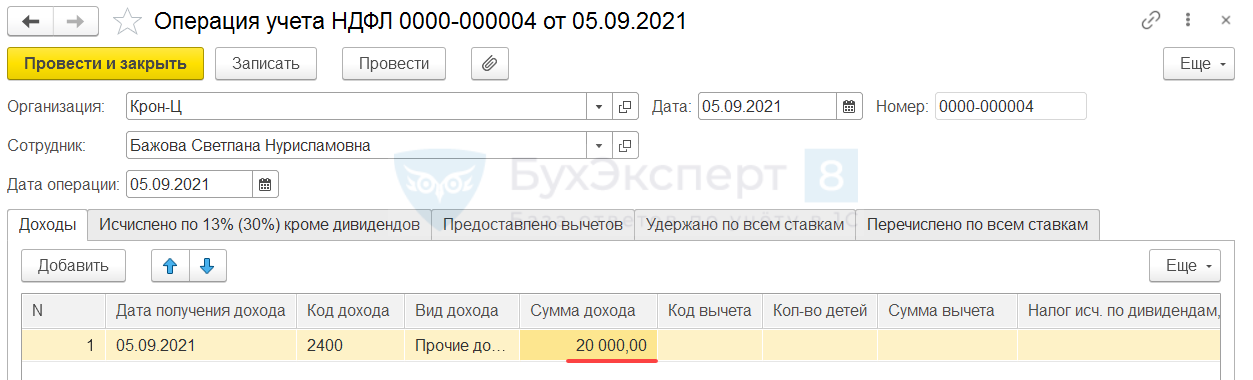

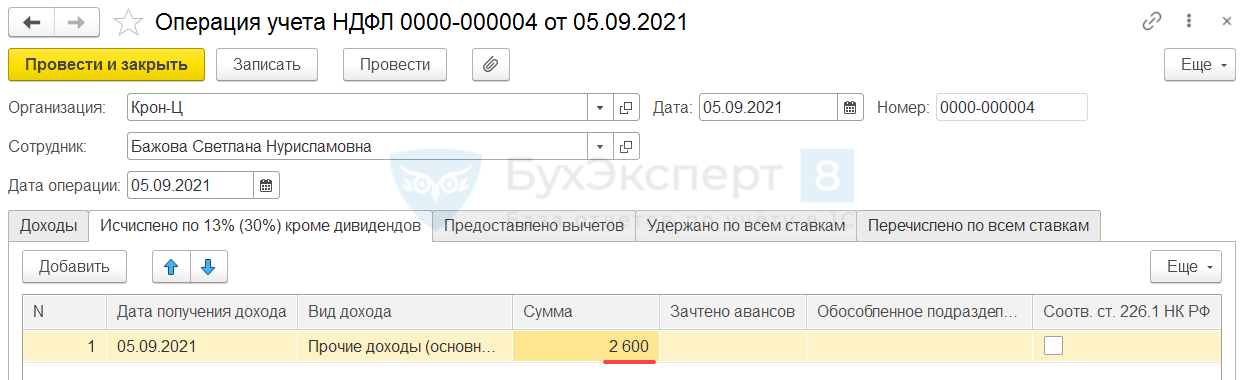

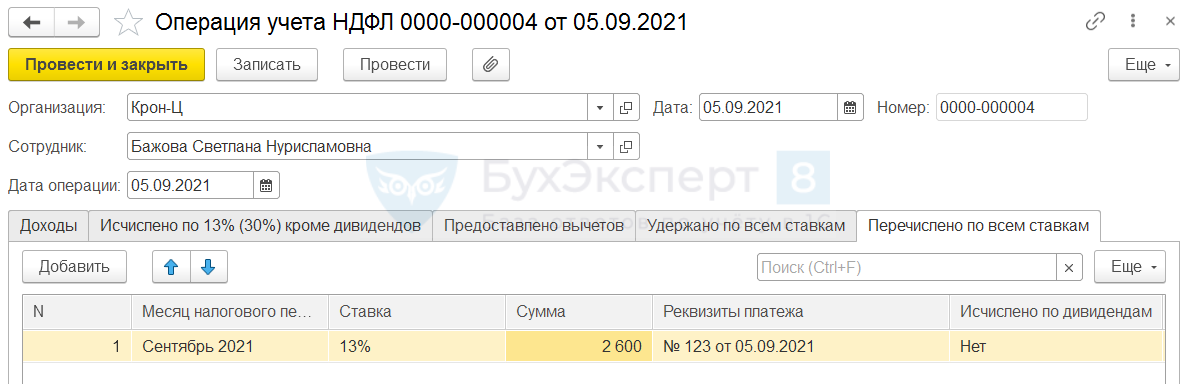

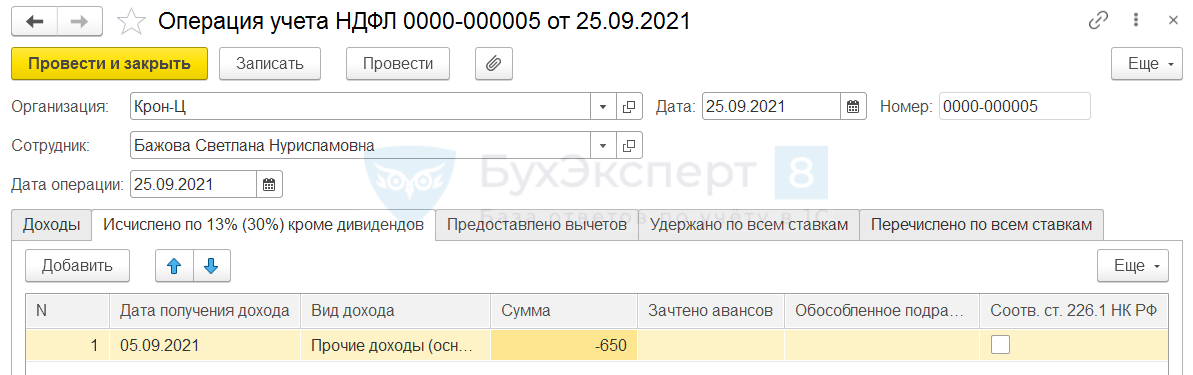

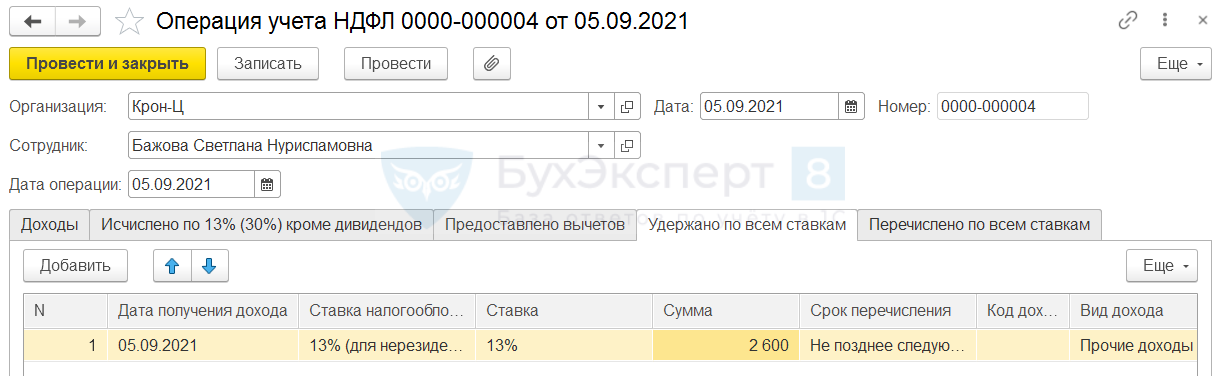

05.09.2021 г. сотруднику зарегистрирован доход от аренды документом Операция учета НДФЛ ( Налоги и взносы – См. также – Операции учета НДФЛ ). Сумма дохода – 20 000 руб., НДФЛ – 2 600 руб.

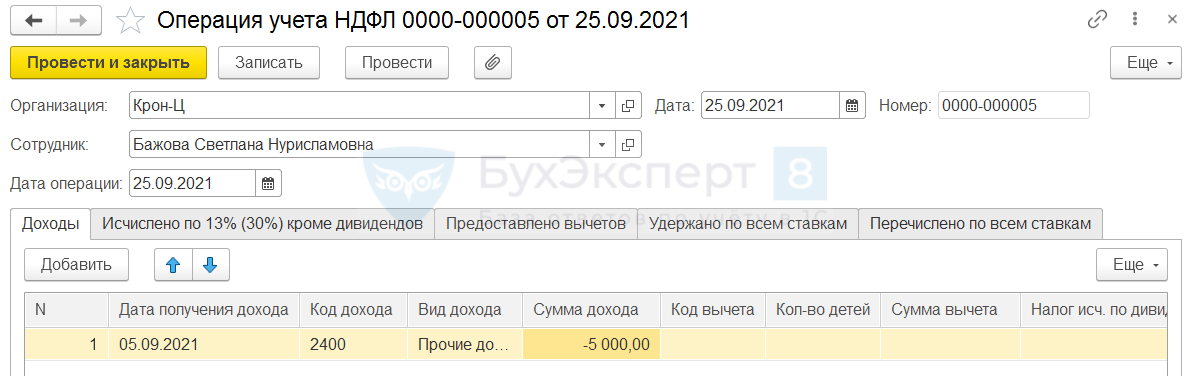

В результате досрочного расторжения договора и перерасчета суммы арендной платы доход сотрудника от аренды составил 15 000 руб., НДФЛ – 1 950 руб. Доход был уменьшен на 5 000 руб., НДФЛ – на 650 руб.

При заполнении 6-НДФЛ:

Излишне удержанный НДФЛ потребуется вернуть сотруднику по его заявлению или зачесть, например, в счет налога с заработной платы. О том, как зарегистрировать зачет и возврат НДФЛ, можно посмотреть в наших публикациях:

Вопросы по учету НДФЛ

Почему может неверно рассчитываться НДФЛ при превышении дохода 5 млн. руб.?

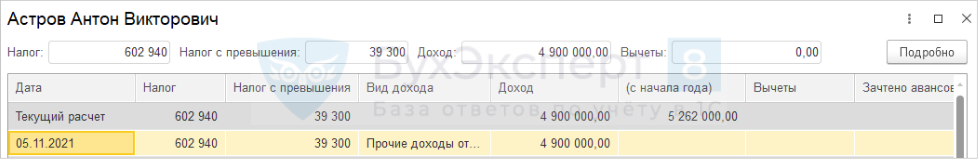

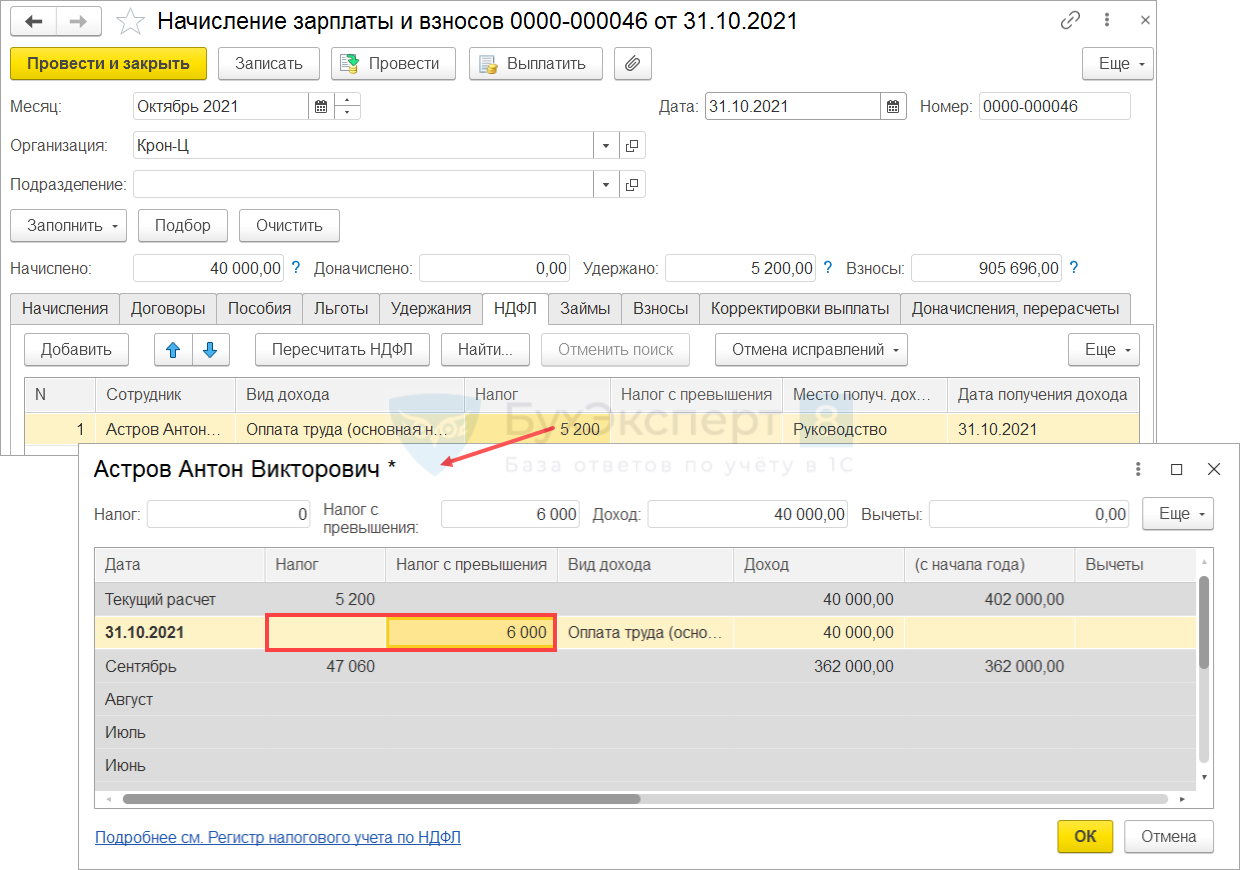

Сотруднику в октябре начислена премия с выплатой вместе с зарплатой в следующем месяце 05.11.2021 г. Сумма дохода с начала года превысила 5 млн. руб., рассчитался НДФЛ с превышения.

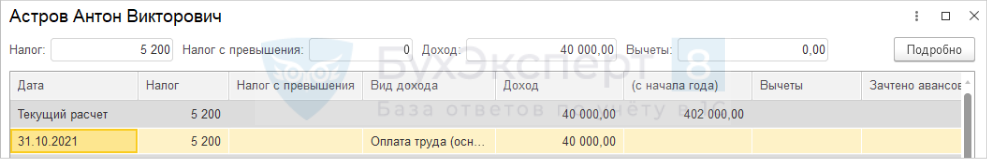

Но при расчете зарплаты за октябрь, программа не «видит» будущий доход и рассчитывает НДФЛ без учета превышения на 31.10.2021 г.

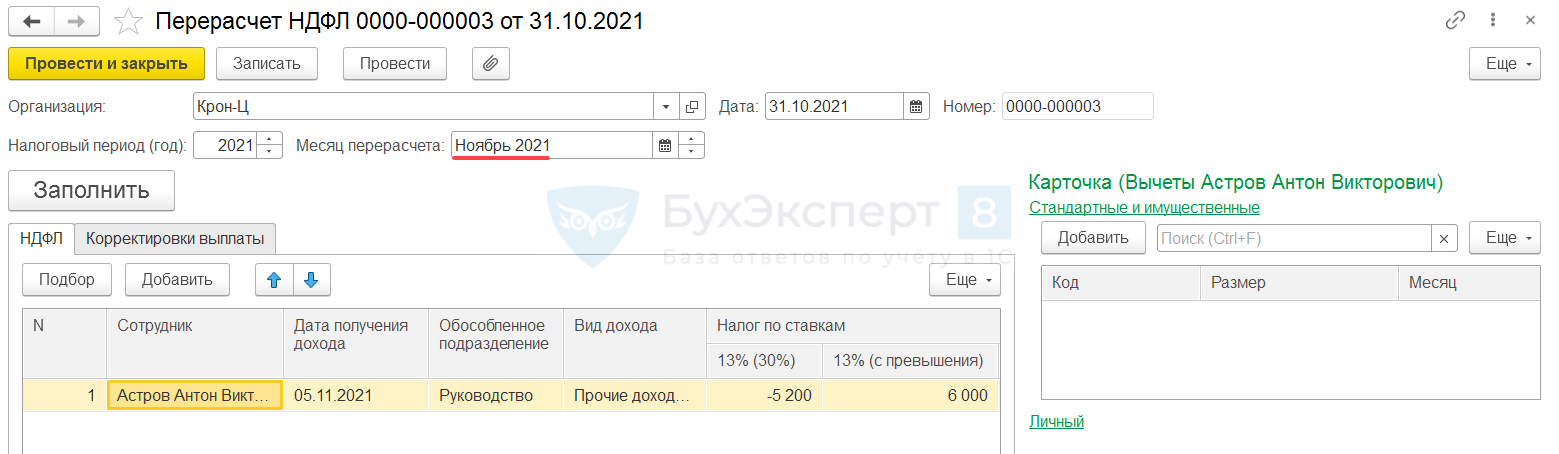

Эта проблема расчета НДФЛ на текущий момент не признана разработчиками в качестве программной ошибки. Ведь фактически превышение дохода наступило не на 31.10.2021 г., а на дату выплаты премии – 05.11.2021 г. и должен выполняться перерасчет налога за ноябрь.

Разберем сказанное на примере.

Сотруднику Астрову А.В. в октябре начислена премия с датой получения дохода 05.11.2021 г. Сумма премии 4 900 000 руб. Доход сотрудника с начала года превысил 5 млн. руб. При расчете НДФЛ часть налога была рассчитана с учетом превышения доходов предела 5 млн. руб. Сумма исчисленного НДФЛ с премии:

Однако при расчете зарплаты за октябрь НДФЛ был рассчитан по ставке 13%:

При этом перерасчет НДФЛ с октябрьской премии, выплачиваемой 05.11.2021 г., НЕ был произведен.

Подробнее о проблеме расчета НДФЛ в месяце превышения дохода можно посмотреть в отрывке из записи семинара [14.10.2021 запись] 6-НДФЛ в 1С:

Как рассчитывается сумма НДФЛ к возврату, если доходы сотрудника превысили 5 млн. руб.?

Сотрудник с превышением дохода 5 млн. руб. предоставил уведомление на имущественный вычет. Возврат НДФЛ рассчитывается по ставке 15%, а не 13%. Не будет ли проблем с ФНС, ведь так сумма налога к возврату получается больше?

Это корректное поведение программы. Причина такого расчета кроется в самом порядке расчета НДФЛ. Расчет налога происходит нарастающим итогом и с пределом 5 млн. руб. сравнивается не сумма доходов, а налоговая база. Предоставленные вычеты уменьшают размер налоговой базы, поэтому она заново перераспределяется на сумму до превышения 5 млн. руб. и после.

Разбор алгоритма расчета НДФЛ к возврату при превышении дохода 5 млн. руб. можно посмотреть:

Суммируется ли налоговая база по зарплатным и незарплатным доходам?

Генеральный директор выдал организации займ как физлицо. ЗУП 3.1 не разделяет доход на разные базы по зарплате и процентам по займам. В результате совокупный доход с начала года превышает 5 млн. руб. и исчисляется НДФЛ по ставке 15%. Это корректное поведение программы?

Программа считает верно. Согласно пп. 9 п. 2.1 ст. 210 НК РФ доход в виде процентов по займу относится к основной налоговой базе.

Подробный разбор вопроса можно посмотреть в отрывке из записи семинара [14.10.2021 запись] 6-НДФЛ в 1С:

Можно ли разделить доходы по ставкам 13% и 15% в отчетах по НДФЛ?

Можно ли разделить доходы по ставкам 13% и 15% в аналитических отчетах по НДФЛ? Это необходимо для проверки правильности расчета НДФЛ до превышения и после.

В регистрах по учету НДФЛ не хранится разбиение для доходов по ставкам 13% и 15%. Распределение доходов на облагаемые по этим ставкам происходит динамически:

Как настроить отчет Анализ НДФЛ по месяцам для проверки исчисленного НДФЛ по ставкам 13% и 15% — см. Как проверить правильность расчета НДФЛ.

Можно ли предоставлять вычеты за месяцы без доходов?

Сотрудница вышла из декрета в середине года, а вычет предоставляется с января. Верно ли это?

Ошибки здесь нет. ФНС не против предоставления вычетов и за месяцы, в которых у сотрудника не было дохода – см. У работника временно не было дохода: как быть со стандартным детским вычетом?

Но если все же хотите, чтобы вычеты сотруднице предоставлялись только с момента выхода из декрета, можно:

Как правильно рассчитывать НДФЛ с дивидендов?

Начиная с 2021 года расчет НДФЛ с дивидендов в ЗУП 3.1 происходит нарастающим итогом. В 2020 году НДФЛ с дивидендов рассчитывался отдельно с каждой выплаты. С чем связаны такие изменения?

Новый порядок расчета НДФЛ с дивидендов связан введением прогрессивной ставки НДФЛ – 13% (15%). Чтобы определить, какую ставку налога применять в расчете, необходимо на каждую дату получения дохода анализировать размер налоговой базы с начала года. Поэтому с 2021 года налоговая база по дивидендам и сам налог рассчитываются нарастающим итогом.

Подробнее про НДФЛ с дивидендов можно посмотреть в отрывке из записи семинара [14.10.2021 запись] 6-НДФЛ в 1С:

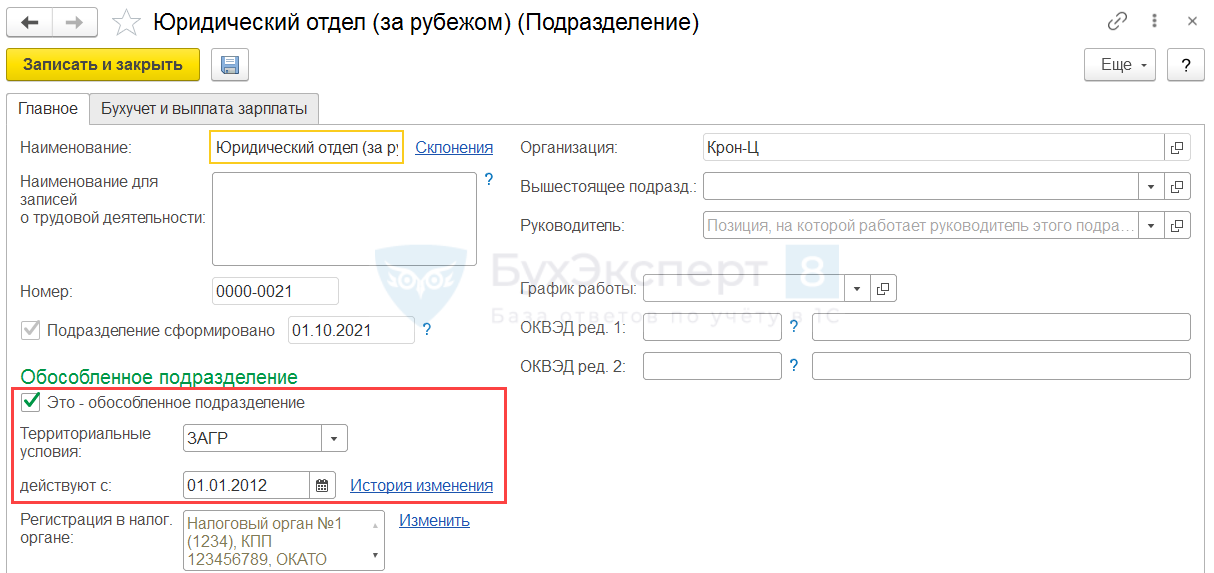

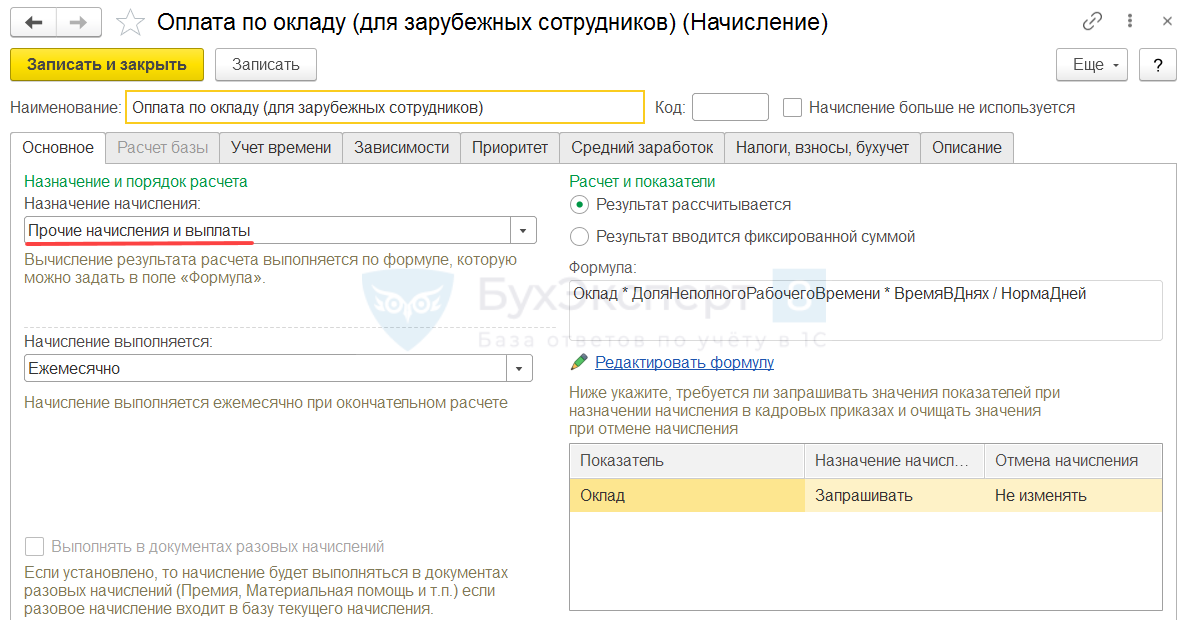

Как исключить из обложения НДФЛ зарплату сотрудников, работающих за границей?

Сотрудник работает за границей. Его доходы не подлежат обложению НДФЛ. Как это реализовать в ЗУП 3.1?

Вариант решения будет зависеть от статуса работника (резидент / нерезидент) и варианта поставки ЗУП 3.1

В Базовой и ПРОФ-поставке программы, а также для сотрудников-резидентов в ЗУП КОРП потребуется использовать один из двух «обходных» вариантов:

Для начислений, назначение которых изменить нельзя (например, оплата отпуска), скорректировать параметры учета НДФЛ можно обработкой Группового изменения реквизитов ( Администрирование – Обслуживание – Корректировка данных ).

Все варианты учета зарплаты сотрудников, работающих за рубежом, разобраны в нашем кейсе Учет зарплаты работников за границей в ЗУП 3.1

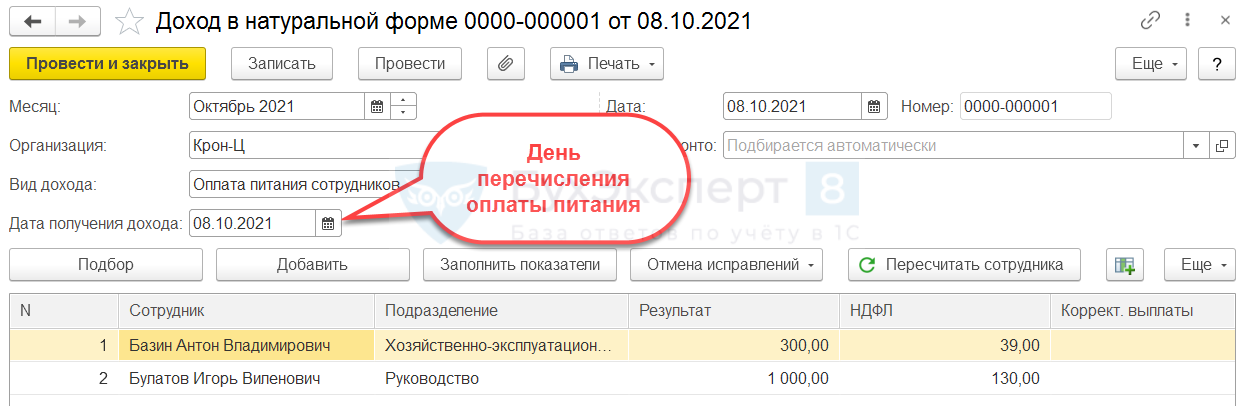

Какую дату получения доходов указывать в учете НДФЛ при оплате питания сотрудников?

Какую дату получения доходов указывать в учете НДФЛ при оплате питания сотрудников?

Согласно Письму Минфина от 14.09.2021 N 03-04-05/74365 дата получения дохода для оплаты питания сотрудников – это день оплаты за питание персонала: Какой датой начислять НДФЛ с питания сотрудников?

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>