если не идет акт сверки

Акт сверки с разногласиями

Акта сверки с разногласиями всегда формируется в ответ на ранее сделанный акт сверки взаиморасчетов. Причина составления – одна из сторон не согласная с данными, предоставленными в первоначальном документе.

Акты сверки с разногласиями имеют хождение как между коммерческими структурами в период или после завершения договорных отношений, так и при взаимодействии предприятий с налоговой инспекцией и другими государственными учреждениями.

Наиболее частые причины разногласий

Причины разногласий в актах сверки могут быть самими различными. Они могут быть связаны с ошибками, допущенными бухгалтерами при расчетах, расхождениями в периодах отражения, неправильном указании основной документации и т.д.

При этом если в первоначальном акте сверки информация может быть достаточно общей, при выявлении в нем разногласий акт должен составляться уже в более детализированном виде.

Зачем нужен акт сверки с разногласиями

Акт сверки позволяет контролировать расчеты, произведенные между двумя организациями, избегать (умышленно или неумышленно допущенных) просрочек платежей и задолженностей.

Этот документ является крайне важным, поскольку он фиксирует все разногласия в плане финансовых взаимоотношений, которые существуют между двумя компаниями, а также способствует укреплению платежной дисциплины.

К содержанию и оформлению акта следует относиться очень внимательно, т.к. в некоторых случаях он обретает статус юридически значимого документа, например тогда, когда одна из сторон по каким-либо причинам надумает обратиться в суд.

Подписывать или не подписывать

У сотрудников некоторых предприятий, впервые столкнувшихся с расхождениями по акту сверки, часто возникает вопрос о том, нужно ли подписывать документ, с которым они не согласны.

Практика говорит о том, что лучше документы, с которыми не согласны, не визировать, поскольку личная подпись свидетельствует о согласии и оспорить это не удастся.

Если проблема возникла, то её следует обсудить по телефону, прийти к какому-то компромиссу, зафиксировать всё на бумаге и только в случае полного совпадения мнений, подписывать акт.

Кто составляет акт сверки с разногласиями

Как правило, обязанность по формированию акта сверки с разногласиями возлагается на работника бухгалтерского отдела, который ответственен за контроль платежей по договорам или налоговые расчеты. Он и ставит свою подпись под документом, а директор удостоверяет акт только тогда, когда все разногласия окончательно утрясутся.

Являясь материально-ответственным лицом, бухгалтер при формировании акта сверки должен досконально проверять все строки, имеющие ключевое значение:

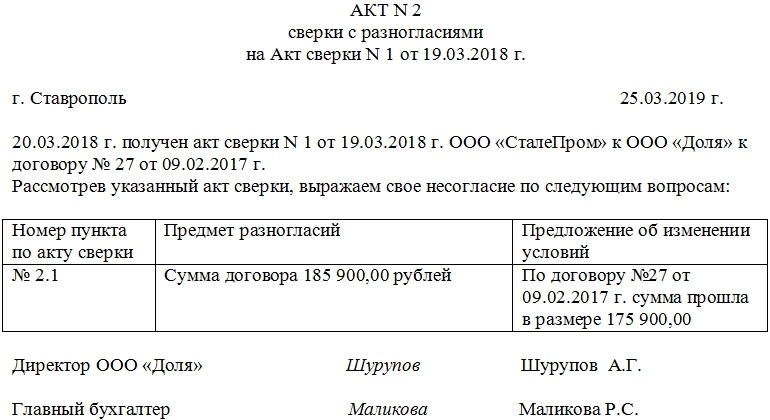

Образец акта сверки с разногласиями

На сегодня нет единого унифицированного бланка акта сверки с разногласиями, так что работники предприятий могут формировать его в произвольном виде или, если в организации есть разработанный и утвержденный шаблон документа – по его образцу. Важно только, чтобы по своему составу документ отвечал определенным нормам составления подобного рода документации, а по содержанию – включал в себя ряд определенных сведений.

В начало документа вписываются:

Затем в основную часть вносятся:

Информацию о конкретных пунктах, с которыми одна из сторон выражает свое несогласие, удобнее оформить в виде таблицы. В неё вносятся номер пункта по акту сверки, предмет разногласия и своя версия. Затем подводится итог и документ подписывается.

Если к акту прикладываются какие-то дополнительные бумаги (копии договоров, протоколы, выписки и т.п.) их наличие нужно отразить в самом акте в виде отдельного пункта.

Тонкости, на которые надо обратить внимание при оформлении акта

Как и текст акта, так и его оформление, полностью отдаются на откуп представителям предприятий и организации. Иными словами, акт можно печатать на компьютере или писать от руки, делать на фирменном бланка компании или на обыкновенном листе А4 формата.

Важно, чтобы акт был заверен подписями представителей обеих сторон (при этом нужно, чтобы подписи были оригинальными – использование факсимильных автографов недопустимо).

Если в нормативно-правовых актах фирмы закреплено требование использовать для удостоверения документации штемпельные изделия (штампы или печати), значит, бланк акта нужно ими завизировать.

Акт составляется в двух экземплярах, но при необходимости можно сделать его заверенные копии. Сведения об акте надо внести в журнал учета документации.

Правила хранения акта

Должным образом подписанный и заверенный акт необходимо держать в числе прочих бухгалтерских документов, в отдельной папке. Длительность хранения определяется законом или внутренними нормативными бумагами организации.

Акт сверки

Чтобы не ошибиться во взаиморасчётах, юридические лица и ИП составляют акт сверки по итогам периода.

Что такое акт сверки

Акт сверки взаиморасчётов — документ, который составляют два юридических лица или юридическое лицо и ИП, чтобы согласовать платежи и понять, должен ли один другому.

Это не обязательный документ: он оформляется, если обе стороны согласны его подписать. Несмотря на это, акт сверки использует большинство организаций во всех сферах экономики.

Для чего используется

Обычно компании сверяют данные по определённым договорам или счетам-фактурам за конкретный период времени. Цель составления акта сверки — найти и зафиксировать расхождения по всем поступлениям денег.

Выявленная задолженность помогает сторонам договориться о сроках её погашения. Акт сверки вместе с договором, счетами-фактурами, накладными станет подтверждением нарушения сроков при обращении в суд.

Акт сверки взаиморасчётов нужно составлять ежегодно, чтобы вернуть долги, если они есть. Статья 196 Гражданского Кодекса устанавливает срок исковой давности по делам, связанным с возвратом задолженности. А по ст. 200 ГК РФ, подать заявление в суд можно не позже трёх лет с момента обнаружения задолженности.

Если в течение трёх лет вы ничего не сделаете, то должник в суде может сослаться на то, что срок давности истёк. Суд примет решение в его пользу, а вы не получите свои деньги.

Срок исковой давности можно прервать. Для этого нужно составить и подписать акт сверки в течение трёх лет после появления задолженности. Если должник, подписавший акт, так и не выплатил долг, то можно обратиться в суд, который вынесет решение о прерывании срока давности. И у вас будет ещё три года на взыскание задолженности.

Кто участвует в составлении документа

Любая из сторон договора может запросить акт сверки взаиморасчётов. Его составляет бухгалтер по финансовым документам: счетам, счетам-фактурам, актам выполненных работ и т.д.

Перед отправкой документа контрагенту его подписывает главный бухгалтер, руководитель организации или другое уполномоченное лицо. Акт сверки будет иметь юридическую силу, если его подписал руководитель организации или у бухгалтера есть доверенность, которая позволяет ему подписывать все важные документы организации.

Как провести сверку по расчётам

Акт сверки составляют по одной из позиций:

Лучше составлять акт после получения денег, закрывающих договор, или после того, как товар был поставлен.

Бывает, что акт сверки составляют при проведении инвентаризации имущества и средств организации. Обычно после проведения такой проверки обнаруживают дебиторскую или кредиторскую задолженность. По итогам инвентаризации нужно сразу составить акт сверки и отправить контрагенту.

Как сделать акт сверки

Общепринятой стандартной формы составления акта нет. Документ оформляют в свободной форме или по собственному шаблону.

Обычно акт состоит из вводной части, в которой указывают название документа, дату его составления, назначение и реквизиты организаций, которые его подписали, и таблицы, в которых указывают даты перечисления денег и поступления товаров, реквизиты подтверждающих документов, суммы дебета и кредита.

Акт распечатывают в двух экземплярах. Каждая из сторон получает свой.

Подписанные и заполненные акты направьте контрагенту. Контрагент проверяет информацию, указанную в документе. Если расхождений нет, то контрагент подписывает акт, один экземпляр оставляет себе, второй — отправляет обратно.

С 2016 года документы можно не заверять печатью. Но лучше это сделать, потому что без печати акт сверки будет недействителен в суде.

Чтобы вторая сторона скорее подписала акт сверки, укажите сроки, в которые контрагент должен вернуть второй экземпляр обратно.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как создать акт в Эльбе

Эльба формирует акт сверки в разделе «Контрагенты» → нужный контрагент → создать новый → период для сверки. В акте появятся данные из разделов «Деньги» и «Документы».

Например, если у ИП в Эльбе есть исходящая накладная, входящий акт и поступление в разделе «Деньги» от одного ООО, то акт сверки будет выглядеть так:

По этому акту ООО должен ИП 119 400₽, и если ООО его подпишет, то согласится с задолженностью.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Инструкция: как провести корректировку задолженности по акту сверки

Корректировка долга — это исправление данных бухгалтерского учета по взаиморасчетам с контрагентами. Делать ее нужно, если во время сверки обнаружились расхождения. Если ошибки не исправить, организации грозит штраф.

Зачем проводить сверку долгов

Сверка долгов и корректировка ошибок необходимы для проведения внутренней проверки. Стороны сверяются с целью выявления ошибок в бухгалтерском учете и отражении операций. К сожалению, механические ошибки неизбежны, поэтому для их контроля и предупреждения нужна сверка. Если данные у организации и контрагента совпадают, значит, учет ведется правильно. При обнаружении ошибок будет проводиться корректировка задолженности.

Сверку также можно проводить в следующих случаях:

В какие сроки

Период и сроки проведения сверки определяются только по решению сторон. Исключением является только сверка за год для итоговой отчетности — здесь период будет отсчитываться либо с даты начала по дату окончания действия договора, либо с начала календарного года (1 января) по 31 декабря.

В рамках взаиморасчетов сторон может проводиться не одна сверка. Следовательно, периоды могут идти друг за другом — по окончании даты предыдущей сверки формируется следующий отчет. Если будет выявлена задолженность, ее необходимо учесть как долг на начало следующего периода.

Как оформлять

По общему правилу, по итогам анализа задолженности готовится акт сверки взаимных расчетов. Унифицированная форма документа не предусмотрена, поэтому стороны могут использовать любой бланк или разработать собственный, закрепив его в учетной политике.

Акт составляется за определенный отчетный период. В документе указываются все операции сторон, отмечается дата совершения действий и сумма по каждому трансферту. Рекомендуется сослаться на сопроводительную и подтвердительную документацию.

После отражения взаиморасчетов приводится сумма задолженности, образовавшейся по факту расхождения между платежами. Регистр подписывается уполномоченными лицами от обеих сторон.

Образец акта сверки взаиморасчетов

Зачем делать корректировку

Корректировка необходима для верного отражения в учете всех проводимых операций с контрагентами. Неверные бухгалтерские записи и неточные суммы взаиморасчетов могут привести к ошибкам в промежуточной и итоговой отчетности и неверной трактовке сведений о текущем финансовом состоянии внешними и внутренними пользователями бухгалтерской отчетности.

Организацию ожидают более серьезные последствия (штрафные санкции), если такие ошибки в учете приведут к неправильным расчетам налогооблагаемой базы, а следовательно, и самих налоговых платежей в бюджет.

Как исправлять

Ошибки в бухгалтерском учете исправить можно. Об этом говорится в ПБУ 22/2010. Порядок исправления ошибок напрямую зависит от того, существенны они или несущественны. Степень существенности каждая организация определяет самостоятельно, не забыв отразить это в учетной политике. Многие организации принимают за существенную ошибку ту, которая искажает данные по отчетам более чем на 5%.

Представим порядок исправления ошибок в таблице:

| Дата выявления | Дата исправления | Законодательная норма |

|---|---|---|

| Ошибочные сведения выявлены до 31.12 отчетного года | Корректировка осуществляется в момент обнаружения неточности | п. 5 ПБУ 22/2010 |

| Некорректные данные выявлены 31.12 отчетного года или позднее | Корректировка проводится по состоянию на 31.12 отчетного года | п. 6 ПБУ 22/2010 |

| Выявлена несущественная ошибка | Исправляется в момент выявления | п. 14 ПБУ 22/2010 |

Чтобы исправить некорректную информацию, бухгалтеру надлежит просторнировать ошибочные записи в учете, сформировать правильные проводки и составить бухгалтерскую справку. В ней указывается ошибочная операция, дата ее выявления и проводки по корректировке задолженности по акту сверки.

Если некорректные данные учета не влияют на финансовую отчетность (бухгалтерский баланс и отчет о финансовых результатах), то такие неточности не исправляются. Если неточности затронули в итоговой отчетности показатели нераспределенной и чистой прибыли, то надлежащий счет корреспондируется со счетом 91 в таком порядке:

Если затронуты любые другие значения баланса, то ошибочные операции сторнируются и составляются корректные проводки.

Какие проводки использовать

Покажем на примере. Пусть по результатам сверки в акте выявлены расхождения по учтенным работам. Специалист отразил 10 000,00 рублей, но работы оказаны на 15 000,00 рублей. Представим проводки по корректировке данных в таблице:

| Проводка | Сумма | Описание |

|---|---|---|

| Дт 20 Кт 60 | 10 000,00 | Затраты по выполненным работам. Эта запись никак не влияет на финансовый результат, не корректируем ее |

| Дт 91 Кт 20 | 10 000,00 | Признание издержек по работам в качестве расходов. Влияет на итоги отчета, исправляем запись |

| Корректировка | ||

| Дт 20 Кт 60 | 10 000,00 | Просторнирована неверная запись |

| Дт 20 Кт 60 | 15 000,00 | Указана верная сумма операции |

| Дт 20 Кт 91 | 10 000,00 | Восстановление из расходов |

| Дт 91 Кт 20 | 15 000,00 | Учет верной величины затрат на выполненные работы |

Как исправить ошибку в налоговом учете

Ошибочные сведения, влияющие на налоговую отчетность, подлежат исправлению в обязательном порядке и в любом случае. Корректируются записи в каждом отдельно взятом отчете.

Некорректные данные за прошлые периоды исправляются посредством корректировочных деклараций. Если ошибочные данные выявлены в отчетном году, то исправления отражаются в налоговой отчетности, которая предоставляется в ИФНС в следующем расчетном периоде.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Что важно знать об акте сверки взаиморасчетов

Подготовке акта сверки взаиморасчетов часто не уделяется должного внимания. А зря — ведь именно правильно оформленный акт может сыграть решающую роль в суде. На что важно обратить внимание при проведении сверки взаиморасчетов и как правильно составить акт?

Когда составляется акт сверки

В нормативных документах содержится лишь косвенное указание на то, что необходимо составлять акт сверки расчетов. Так, в п. 27 Положения по ведению бухучета, утвержденного Приказом Минфина РФ от 29.07.1998 № 34н, сказано, что перед составлением годовой бухгалтерской отчетности нужно обязательно провести инвентаризацию расчетов со всеми контрагентами. Очевидно, речь идет о контрагентах, с которыми были взаимоотношения в течение последнего года, а также о тех, с кем не было операций, но есть остатки расчетов.

Если же в налоговом учете создается резерв по сомнительным долгам, то инвентаризацию дебиторской задолженности нужно проводить на конец каждого отчетного (налогового) периода, то есть ежеквартально или даже ежемесячно (п. 4 ст. 266 НК РФ).

Кроме того, проведение инвентаризации расчетов может быть установлено материнской компанией для своих «дочек». Сроки обязательной сверки расчетов также могут быть включены в договор с контрагентом.

Акт сверки расчетов, подписанный обеими сторонами, — самое достоверное подтверждение сальдо расчетов с контрагентом. Более того, если в учете и отчетности отражена существенная сумма, которая не подтверждена актом сверки, то аудитор вряд ли ее признает.

Контур.Взаиморасчеты быстро сверит операции по трем параметрам: дате, сумме и номеру счета-фактуры или договора.

Как оформляется акт

Единой утвержденной формы акта сверки расчетов нет, но можно договориться с контрагентом и использовать любую произвольную форму, в которой будут указаны реквизиты первичного учетного документа, предусмотренные ст. 9 Федерального закона «О бухгалтерском учете». Эту форму можно закрепить в договоре с контрагентом или использовать произвольную форму, например, из бухгалтерской программы.

Особое внимание нужно уделить подписанию акта. Если акт от имени контрагента подписывает не руководитель, то у него должны быть на это соответствующие полномочия, подтвержденные доверенностью или иным аналогичным документом. Однако возможно исключение: полномочия на подписание акта могут явствовать из обстановки. Например, судебная практика признает акт сверки надлежаще оформленным, если он подписан главным бухгалтером, чья подпись заверена печатью организации (Определение Верховного Суда РФ от 30.11.2016 по делу № А27-13820/2015). Если же акт сверки расчетов подписан неуполномоченным лицом, то он не повлечет за собой вообще никаких последствий. В частности, не будет служить доказательством признания долга.

Смотрите шпаргалку по оформлению акта сверки с рекомендациями по отражению сведений.

Для чего нужен акт сверки

Сам по себе акт сверки взаиморасчетов не может устанавливать какие-либо права и обязанности. Суды отказываются взыскивать с контрагента задолженность, которая отражена только в акте сверки и не подтверждена подписанными первичными документами (постановления Арбитражных судов Западно-Сибирского округа от 22.11.2018 по делу № А45-19208/2017, Московского округа от 17.07.2018 по делу № А40-8569/2017, Восточно-Сибирского округа от 07.07.2017 по делу № А33-10710/2016). Однако если в правильно оформленном акте сверки не отражена задолженность перед контрагентом, которая числится в учете организации, то она, скорее всего, будет нереальной. В этом случае акт можно расценивать как признание того, что задолженность уже погашена — например, прощением долга. Правильнее всего будет еще раз проверить данные учета и по результатам проверки списать задолженность.

Акт сверки расчетов используется и для подтверждения долга. Если должник его признает, то срок исковой давности прерывается, и его течение начинается снова (ст. 203 ГК РФ, п. 20 Постановления Пленума ВС РФ от 29.09.2015 № 43). А это значит, что продлевается период, в течение которого этот долг можно взыскать и нельзя списать. Если акт сверки подписан уже после того, как истек срок исковой давности по долгу, возникшему после 1 июня 2015 года, течение исковой давности начинается заново (п. 2 ст. 206 ГК РФ, Федеральный закон от 08.03.2015 № 42-ФЗ).

С помощью акта сверки контрагент также может признать действия тех лиц, которые ранее выступали от его имени, но не имели на это полномочий (п. 1 ст. 183 ГК РФ, п. 123 Постановления Пленума ВС РФ от 23.06.2015 № 25). Например, если от имени покупателя в накладной расписался сотрудник, у которого не было на это права, но акт сверки подписан тем лицом, у которого такие полномочия были, то товар будет считаться принятым надлежащим образом.

Когда контрагент отказывается подписывать

Сверка расчетов фиксирует уже сложившуюся ситуацию и служит для обеих сторон подтверждением того, что в учете все отражено верно. Если контрагент уклоняется от оформления актов сверки, то формально он ничего не нарушает (если такая обязанность не предусмотрена договором), но есть вероятность, что он хочет что-то скрыть. В этом случае мы рекомендуем тщательно проверить все операции с контрагентом, а в будущем, возможно, отказаться от взаимоотношений с ним.

Александр Лавров, аттестованный аудитор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Сверка с поставщиками и подрядчиками. Решение сложных вопросов

Регулярная сверка расчетов и инвентаризация позволяют контролировать правильность учета, движения денег и других материальных ценностей. Причем с клиентами, как правило, сверяются чаще. Но сегодня рассмотрим расчеты с поставщиками, они увлекательны и запутанны.

Когда сверяться?

Мы все знаем, что налоговое и бухгалтерское законодательство не дает пространства для маневра, хотя работа бухгалтера — это творческая профессия (коллеги поймут). Гражданский кодекс намного гибче. Проще говоря, при заключении договора в него вносятся условия, которые устроят обе стороны, и они могут быть абсолютно любыми (если не нарушают тот же ГК, НК или другой закон).

Бухгалтеру договор необходим как первичный документ, в нем указаны ключевые условия оплаты, поставки, проведения взаимозачетов. Необязательно, что в нем будут предусмотрены все ситуации, но о совместных сверках расчетов пишут довольно часто.

Периодичность зависит от:

Кроме договорных условий есть случаи обязательной инвентаризации, установленные Положением о ведении бухгалтерского учета. В частности, самый известный – перед составлением годовой отчетности. Еще выделяются форс-мажор, реорганизация (ликвидация), случаи хищения. На каждом дальше остановимся подробнее.

Годовая инвентаризация

Подведение годовых итогов – это фундамент для бухгалтерской и налоговой отчетности. Внесение изменений и корректировок в течение года провести проще. После утверждения и подачи баланса исправление ошибок обычно не приветствуется. Тем более что по результатам года выплачивается большинство дивидендов и принимаются решения по текущей деятельности (например, часть полученной прибыли направляется на крупные приобретения).

Годовая инвентаризация проводится в отношении всех расчетов, выполняется сверка по всем имеющимся обязательствам, в т. ч. кредиторской задолженности, независимо от количества операций. Т.е. в этом случае даже единичная продажа должна быть проверена и задокументировано подтвержденное сальдо по ней.

Учитывая, что объем продаж, оказанных услуг и выполненных работ за год приличный, проводить сверку начинают не в последние дни, а минимум за месяц до новогодних праздников. Это дает предварительную картину по состоянию расчетов и время для внесения корректировок. Самые распространенные ошибки связаны с отсутствием документов или неправильным внесением данных в базу (банальные опечатки, неверное применение счетов, аналитики).

Может возникнуть несколько различных ситуаций, когда ошибки обнаружены:

Значение имеет и существенность. В зависимости от сочетания этих факторов можно выделить пять возможных решений. Приведу конкретные примеры.

Важно! Критерий существенности определяется организацией самостоятельно. В процентном отношении к выручке, в виде доли статьи баланса в отношении к его общим итогам, по конкретному влиянию совершенной ошибки на принимаемые собственниками решения и т. п.

Пример 1

Поставщик выставил накладную 12 ноября 2019 года, но курьер компании не принес ее в бухгалтерию вовремя, потерял, потом нашел и предоставил только 18 декабря. На дату проведения сверки — 1 декабря 2019 года — выявлено расхождение с данными поставщика и покупателя, но пока выясняли обстоятельства и искали документы, прошло время. Что делать с накладной? Отражаем ее датой выписки (если не закрыли месяц и делаем вид, что все было хорошо с самого начала) или датой получения 18.12.19 (фиксируем вручение в журнале входящей корреспонденции). Основание – пункт 5 часть 2 ПБУ 22/2010. Не имеет значения, была ли ошибка существенной.

Пример 2

ИП-подрядчик выполнил ремонтные работы в августе 2019 года, но не предоставил акт, связаться с ним по телефону или электронной почте не удалось. Заказчик не отразил расходы в учете. На высланный акт сверки на 31 декабря 2019 года (где указана только предоплата) подрядчик написал возражения и указал, что выставлял акт 20 августа и это отражено в его книге продаж. Оказалось, документы отправили не на тот адрес. Заказчик получил документы уже в 2020 году, но до того как бухгалтерскую отчетность подписал директор.

Согласно пункту 6 части 2 ПБУ 22/2010, выявленную ошибку учета в этом случае отражаем в декабре отчетного (2019) года. В качестве даты выбираем 31 декабря.

Обратите внимание! В описанных примерах ошибка учета обнаружена намного раньше даты отражения, но проблема в том, что обнаружение тоже надо подтвердить. Поэтому позднее получение документов и запись об этом журнале – подтверждение, а вот разговоры по телефону – нет. Соответственно можно варьировать месяц для показания расходов (ошибочно не указанных ранее).

Пример 3

Воспользуемся условиями предыдущего примера, но представим, что отчетность руководитель уже подписал, а вот передать участникам обществам для ознакомления не успел. Здесь уже вступает в дело критерий существенности:

Пример 4

Снова берем условия примера №3, но представим, что баланс не только успели подписать, но и передать участникам. В этой ситуации при существенной ошибке придется провести корректировку 31 декабря и исправленные отчеты передать тем, кто успел их получить, включая ФНС (пункт 8 части 2 ПБУ 22/2010). Несущественная отражается как в примере №3 – текущим годом через счет 91.

Пример 5

Все те же исходные данные – «пропавший» ИП-подрядчик и поздно полученные документы. Но допустим, что выяснилась оплошность совсем поздно. Бухгалтерскую отчетность успел подписать директор, отдать участникам, а те ее утвердили и, возможно, распределили прибыль. Чтобы не вносить смуту в деятельность ПБУ разрешает отразить ошибку на счете 84 в том квартале, когда она была обнаружена (для существенной) или в месяце обнаружения на счете 91 (для несущественной).

Кстати! Для организаций, применяющих упрощенный способ ведения учета (в основном это СМП), действует иной порядок, см. последний абзац п. 9 ПБУ 22.

Форс-мажор

Под форс-мажором понимаются обстоятельства, на которые стороны повлиять не могут. В целях обязательной инвентаризации за них принимаются:

Все случаи должны быть подтверждены официально полицией, Министерством по чрезвычайным ситуациям, Гидрометцентром России, пожарной службой и другими ведомствами.

В результате пожара, например, могут быть уничтожены бумажные документы, компьютеры, внешние диски, флэшки и другие носители информации. Если документация не сохранялась в облачном сервисе или на страховочных флэшках, то придется полностью восстановить учет, включая расчеты с поставщиками и подрядчиками.

Если в этот период налоговая будет высылать требования, то в ответе ссылайтесь на особые обстоятельства и невозможность предоставить документы, но при этом необходимо сделать все для их получения.

Самый способ восстановить хотя бы остатки на начало года – запросить копии сверок от контрагентов. И тут надо сказать, что современные бухгалтерские программы позволяют сформировать акт сверки в различных вариациях:

При восстановлении целесообразно запрашивать подробные акты. Ввод документов, даже в рамках ЭДО, занимает значительное время, до заполнения базы придется ориентироваться на остатки, предоставленные контрагентами.

Реорганизация или ликвидация

Инвентаризировать расчеты необходимо не только в процессе деятельности, но и когда само предприятие меняется:

Кстати! Индивидуальный предприниматель не обязан проводить инвентаризацию расчетов, поскольку не ведет бухгалтерский учет. Рекомендуется провести ее при снятии с регистрации в отношении госорганов – ФНС, ПФР, ФСС и т.д. и для подтверждения отсутствия задолженности перед поставщиками. Если ИП проходит процедуру банкротства, то акты сверок необходимы для оценки финансового положения предпринимателя.

Сверка проводится при реорганизации, чтобы выявить реальные остатки по расчетам и решить, как они распределятся между новыми юридическими лицами (преемниками) или понять, какие перспективы ожидают объединяющиеся компании. Бухгалтерская отчетность обычно не дает аналитики, а кредиторская задолженность — это то, что волнует будущих партнеров. К тому же развернутый акт покажет и возможную безнадежную задолженность.

Хищение имущества

Под хищением в данном случае может подразумеваться перевод средств подставной организации. По-народному говоря – «вывод в офшоры». Обычно так поступают нечистые на руку наемные руководители (и, надо признать, даже главбухи).

Создается фирма на имя подставного лица, и от этой организации выставляются документы (на услуги или работы, на товары реже – проверить их наличие проще), по которым происходит оплата. Поскольку в первый год начинающих бизнесменов обычно не проверяют, то по окончании первого отчетного периода фирма (сдавшая, скорее всего, нулевую отчетность) закроется, а деньги будут сняты или переведены на другие счета.

Учитывая, что в махинации участвует руководство, вычислить хищение трудно, но если в нем занят рядовой сотрудник, например, менеджер по закупкам, то бухгалтер может заметить отклонения: появление нового, недавно зарегистрированного контрагента или разовой, не обоснованной необходимостью, покупки или услуги. К примеру, приобретение картриджей для техники, марки которой нет среди имущества организации.

Регулярная сверка в большой компании помогает выделить такие сделки и «одноразовых» поставщиков. Может показаться, что для получения визы на счете придется подключить руководство, но для небольших покупок к генеральному директору или главбуху не ходят, их одобряют начальники более низкого порядка, которые не факт, что озабочены проверкой. Бухгалтеру, сводящему воедино информацию, заметить нестандартные операции проще.

Что касается учета. Если по документам поставлялись товары, то они либо продолжают числиться на складе, либо были «реализованы» другой однодневке (при ОСНО схему проворачивать опасно, много проверок, в том числе встречных). На складе отсутствие товара выявляется с помощью инвентаризации. Подробнее о том, как оформить результаты, читайте в статье «Списание недостачи при инвентаризации».

Если приобретались услуги, придется вносить исправление в БУ (и в НУ, если база была занижена, но в НУ это происходит в том периоде, когда ошибка допущена, т.е. необходимо пересдавать декларации), выполняется исправление ошибок способами, описанными выше в зависимости от периода обнаружения. Виновных лиц привлекают к ответственности (в том числе уголовной). Когда такие лица не установлены, у компаний есть возможность учесть потерянные деньги в расходах по налогу на прибыль (см. Письмо Минфина от 17.12.18), но при этом отсутствие виновника нужно подтвердить документально. В заданных условиях это вряд ли реально.

Взаимозачет

При зачете взаимных обязательств акты сверки – главный документ. Они подтверждают, что каждая сторона выступает поставщиком и покупателем, или отражают иные виды задолженностей. Допустим, Организация «А» купила у организации «Б» товар и должна ей денег, а «Б» ранее брало заем и, в свою очередь, оказалось дебитором фирмы «А».

Обратите внимание! Гражданский кодекс предусматривает возможность одностороннего зачета (статья 410), при условии что это не запрещено законом или договором.

Самые распространенные вопросы при зачете: когда отражать доходы на УСН, в какой момент учитывать погашение займа, уплату процентов или неустоек и т.д. Законодательство говорит: в бухгалтерском учете на дату подписания акта. Он подтверждает, что стороны погасили взаимные обязательства, а значит, фактически провели оплату.

Налоговый учет зависит от системы НО. Например, при УСН на дату акта будут учтены доходы или расходы, т.к. в учете используется кассовый метод, а при налоге на прибыль ничего не изменится, если применяется метод начисления, ведь речь идет только о расчетах.

Поступление платежей от третьих лиц. Трехсторонний акт и сверка

Особый случай – вы погашаете долг перед поставщиком не самостоятельно, а с помощью третьего лица. Это сложная процедура, и необходимо пройти несколько важных этапов:

Важно! Третье лицо не обязательно должно иметь задолженность перед вами, но просто так перевести деньги не может. Необходимо заключить, например, договор займа, в котором указать цель и реквизиты для перевода.

Последнее, о чем хочется сказать, — это несогласованная сверка расчетов. Каждый бухгалтер сталкивался с ошибками в учете поставщика (подрядчика). Особенно это актуально при работе с ИП, не ведущими бухгалтерский учет. С предпринимателями рекомендую проводить сверку ежемесячно как минимум, а если отгрузок большое количество (продаете мелкие партии для розничной торговли ежедневно или несколько раз за день), то еженедельно.

Со сверками бывают совсем безрадостные встречи: во время восстановления учета (после ЧС, нерадивого коллеги или когда участники внезапно решили воскресить давно почивший в бозе бизнес). Тут только идти путем переговоров. Если есть ликвидированные контрагенты, которые не могут предоставить сверки, ориентироваться по принципу исключения – восстановить все, что можно, а оставшееся отнести на тех самых ликвидированных.

Совет от главбуха: сохраняйте электронные базы документов, сканы и архивы программ учета на внешние носители, хранящиеся лично у вас (если разрешено положениями работодателя, ведь информация содержит и личные данные, и коммерческую тайну), на специальном сервере (облачное хранилище) или у уполномоченного лица (системного администратора, руководителя), т.е. везде, где угодно, но физически в месте, отличном от основного офиса. Многие мои коллеги сканируют ВСЮ первичную документацию и сохраняют ее в архиве.