если не застраховать жизнь при ипотеке в сбербанке какие последствия

Страхование ипотеки в Сбербанке – обязательна ли страховка для ипотеки

Страхование ипотеки в Сбербанке является отдельным продуктом финансового обеспечения займа и действует на протяжении всего периода кредитования. Условия покрытия рисков включают в основной кредитный договор между банком и заемщиком. Объектами страхования при ипотечном кредитовании выступает приобретаемая недвижимость, а также жизнь и здоровье должника.

Путем страхования залога по ипотечному кредиту, Сбербанк стремится оптимизировать убытки в случае его утраты: пожара, затопления, взрыва газа и прочего форс-мажора. Несмотря на то, что в такой гарантии больше заинтересован банк, платить страховку по ипотеке придется заемщику.

Обязательно ли страхование при оформлении ипотеки в Сбербанке

Если отталкиваться от статьи 31 Закона «Об ипотеке» и норм Гражданского Кодекса, обязательно оформлять страховку при ипотеке в Сбербанке только на залоговую недвижимость (дом, квартиру). Без страхования имущества Сбербанк откажет в выдаче ипотеки.

За услугу страхования в Сбербанке клиент платит самостоятельно, а это — дополнительные затраты.

А вот страхование жизни по ипотеке – добровольное действие и никто не вправе его навязывать. Чтобы не нарушать закон, банки научились мягко подталкивать соискателя к согласию. В частности, Сбербанк привязал величину годовой ставки к наличию полиса. Условия выдачи жилищного займа прописаны так, что устанавливается базовая ГПС. Скидки предусмотрены только когда заемщик прибегает к личному страхованию при ипотеке. Если ипотека оформляется без страховки жизни и здоровья, происходит повышение, а значит увеличивается и размер ежемесячного платежа.

Страхование жизни и здоровья

Страхование жизни и здоровья при ипотеке в Сбербанке защищает заемщика и его родственников от притязаний со стороны банка в случае наступления страхового случая: смерти и болезни человека, на которого оформлен кредит. Тогда страховая компания обязана погасить долг.

Важно учесть, что такая страховка распространяется не на все непредвиденные случаи в жизни. Страхование жизни по ипотеке работает только при смерти главного заемщика или наступлении инвалидности 1, 2 группы. Соответственно, 3 группа не входит в группу рисков, поскольку при ней человек теряет трудоспособность временно. Можно не рассчитывать на страховку тем, кто ранее перенес серьезное заболевание (инсульт, инфаркт, онкологию и другое).

Как сделать предварительный расчет страховки

Укажите в калькуляторе основные параметры:

Система автоматически подберет самые выгодные варианты из числа аккредитованных компаний и выдаст итоговую сумму.

Сразу же откроется онлайн-калькулятор, куда надо внести базовые сведения для расчета страховки. После запуска система подбирает страховку. Дальнейшие действия зависят от того, зарегистрирован ли клиент на портале «ДомКлик» или нет.

Страхование объекта недвижимости

Страхование недвижимости при оформлении ипотеки в Сбербанке – обязательное условие. Оно включает множество рисков, касающихся конструктивных элементов строения (фундамента, коммуникаций, стен, крыши, пола и потолка квартиры). При ипотеке в стоимость страхования квартиры не входят следующие элементы:

Если агент вносит все это в договор, страховка подорожает в разы. Этот момент надо лично проконтролировать.

Окончательная цена полиса будет зависеть не только от количества выбранных рисков, но и от суммы задолженности перед банком и типа жилого объекта.

Рассчитать сумму страхового полиса на залоговую недвижимость и купить его можно также на сайте «Сбербанка». В соответствующем разделе выберите предложение «Страхование ипотеки» или «Защищенный заемщик». Вся процедура оформления проходит в онлайн-режиме.

Оформление страхового полиса

Список документов для оформления страхового полиса в разных компаниях может отличаться. В частности, для страхования ипотеки в Сбербанке надо подготовить следующий пакет:

Для заключения полиса жизни и здоровья дополнительно прикладывают медсправку о состоянии здоровья клиента.

Чаще всего заключают договор со страховой компанией по ипотечному займу на год. В конце срока действия его продлевают. Страхуются исключительно в аккредитованных СК (например, «Сбербанк Страхование», Альфа-Страхование», «ВСК» и другие). Полный перечень представлен на сайте «Сбербанка».

В онлайн-режиме

«Сбербанк» предусмотрел возможность оформить страхование ипотеки без посещения офиса. Для удобства пользования имеется онлайн-банк, доступный зарегистрированным клиентам.

После завершения процедуры вам станет доступным кредитный калькулятор по платежам, которые придется вносить ежемесячно со страховкой. Для этого внесите дату подписания кредитного соглашения, день и год своего рождения, пол и сумму займа.

Чтобы увидеть приобретенный полис, надо его загрузить. Для этого кликают по кнопке и указывают следующие сведения:

E-mail сообщать не обязательно. Указывают город, где происходило оформление ипотеки. Затем потребуется загрузить документ. Копии полисов и квитанции об уплате переносят в зеленое окошко и жмут на «Добавить файл», затем отправляют в банк.

Если страховка куплена непосредственно на сайте, она автоматически перенаправляется в Сбербанк. Самостоятельная загрузка потребуется в случае оформления полиса в сторонних СК. Обработка отосланных скринов длится около 3 дней, потом банк присылает СМС-сообщение об успешной регистрации или возникших проблемах.

У клиентов «Сбербанка» есть возможность оформить страховку в мобильном приложении «Сбербанк Онлайн», которое функционирует на телефонах с ОС Android и iOS.

Образец электронного страхового полиса жизни и здоровья:

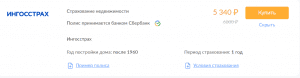

Образец недвижимого имущества в залоге:

Выплата возмещения по страховке

При наступлении страхового случая, чтобы получить компенсацию, первым делом извещают страховщика и отправляют ему соответствующие документы и заявление любым удобным способом:

Страховая компания рассматривает обращения по выплатам в течение 10 дней. При положительном решении она делает расчет возмещения по страховке и переводит деньги в банк.

Компенсацию по страховому полису выплачивают исключительно по тем рискам, которые указаны в договоре. В выплате могут отказать в следующих случаях:

Риски, по которым возможно получить страховую выплату

Страховая компания осуществляет выплату по следующим страховым рискам:

Основным выгодоприобретателем выплаты по возмещению страховки является банк, остаток получает застрахованный заемщик или его наследники.

Продление страховки на ипотеку

Когда заемщик решает купить полис только на год, а не на весь срок кредитования сразу, ему надо будет ежегодно продлевать страховку. За сроком следят самостоятельно в случае обращения в стороннюю СК. Если же страхование происходило в Сбербанке в ходе оформления ипотеки, из кредитного учреждения поступит напоминание.

Если не переоформить страховку, банк вправе потребовать досрочного возвращения жилищного займа или прибегнуть к санкциям, прописанным в ипотечном договоре.

Продлить полис можно в онлайн-режиме. Существует несколько способов:

Если полис уже куплен, существует несколько способов предоставить его в Сбербанк для регистрации:

Какие последствия имеет просрочка по ипотечному страхованию

При отсутствии платежа по ипотечному страхованию с вами обязательно свяжутся из банка. Если своевременно не переоформить страховку по ипотеке, то по условиям кредитного соглашения банк вправе по истечении 30 суток повысить процентную ставку, а также применить штрафные санкции. Причем заемщика об этом не предупреждают. В результате повышается размер ежемесячного взноса по займу.

Чтобы кредитополучатель не забывал вовремя застраховаться, банк вписывает в договор разные санкции за отсутствие полиса: повышает годовую ставку, начисляет пени, выставляет штрафы. Эти суммы организация снимает со счета клиента без его ведома. В итоге у заемщика возникает задолженность по займу, а также портится кредитная репутация. Поэтому не рекомендуется игнорировать СМС-напоминания от Сбербанка о необходимости принести страховые полисы.

По стандартным условиям договора кредитования «Сбербанка», за просроченное оформление очередной страховки с заемщика взимается неустойка в размере 2% от суммы платежа в день.

Например, клиент получил ипотеку под 9% годовых. Его ежемесячный взнос составляет 20000 руб. Предыдущий полис прекратил действовать 9 февраля 2019 года. Если клиент до 8 марта не предоставит новое соглашение со СК, банк начислит неустойку, начиная со следующего дня.

Предположим, договор страхования был заключен только 6 апреля. В итоге просрочка составит 28 календарных дней (с 09.03 по 06.04). Расчет неустойки будет следующий: 20000 х 0,02х28=11200 руб.

Многие заемщики Сбербанка недоумевают, когда обнаруживают списание со своего счета денег в качестве неустойки за просрочку по оформлению страховки. И это несмотря на то, что полис они продлили и предоставили своевременно. Обычно причина кроется в человеческом факторе: менеджер забыл поставить отметку в программе, допустил ошибку, произошел технический сбой и другое. Паниковать не стоит, а надо написать претензию с требованием вернуть списанные средства. В качестве подтверждения прилагают копии договоров страхования. После выяснения ситуации Сбербанк возвращает деньги.

Помимо этого, возможны и другие последствия при просрочке платежа по страхованию. В частности, в случае наступления неблагоприятного события в период, когда действие полиса закончилось, сумма возмещения ложится на плечи получателя кредита.

Что делать в случае просрочки по страховке

Страхование залоговой недвижимости – обязательное действие и его прописывает банк в кредитном контракте. Нарушителей ждут определенные финансовые санкции и другие меры со стороны кредитора. Поэтому, чтобы понять свои перспективы в случае уклонения от оформления новой страховки, стоит почитать договор. Если застрахованы жизнь и здоровье, то и последствия нарушения этих обязательств должны быть обозначены.

Обычно банковские сотрудники следят за тем, чтобы ипотечные клиенты соблюдали сроки переоформления страховых полисов и вовремя предоставляли их для регистрации. Заемщиков уведомляют по СМС. Если же по невнимательности клиент забыл перестраховаться, первым делом надо связаться с банком и сообщить о своей оплошности. Затем не медлить и оплатить сумму задолженности по страховому платежу.

Чтобы понимать, какую придется заплатить сумму за полис на следующий срок кредитования, можно воспользоваться калькулятором платежа ипотечного страхования.

Внесите следующие данные:

После нажатия на кнопку «Рассчитать страховку», система выдаст полагающуюся к выплате сумму.

Страхование жилья при ипотеке – гарантия для заемщика и банка в случае наступления неблагоприятных обстоятельств: частичная или полная утрата залогового имущества, смерти или утраты трудоспособности заемщика. Поскольку ипотека берется на длительный срок, произойти может всякое. Поэтому рекомендуется также страховать себя на случай ухода из жизни или серьезной болезни. Тогда удастся избежать негативных последствий в дальнейшем.

Как отказаться от страхования ипотеки Сбербанка

Страхование ипотеки – это процедура, которую придется пройти каждому заемщику. Страховать ипотечный кредит нужно ежегодно, а стоимость этой услуги недешевая.

В связи с этим у заемщиков возникает вопрос: как не платить 20-30, и даже 50 тыс. ежегодно за страхование, и можно ли совсем отказаться от таких трат?

Для чего страхуют ипотеку

Начнем с того, что существует несколько видов страхования для ипотеки. Основным и обязательным является страхование купленной квартиры или дома (любой залоговой недвижимости). И есть добровольные виды страхования – жизни и права собственности (титульное).

Самым дорогим видом страхования является страховка жизни и здоровья. В этом виде много индивидуальных факторов, которые влияют на итоговую стоимость. Поэтому для одних клиентов такая страховка может обойтись в 10 тыс. рублей, а для других 30-50.

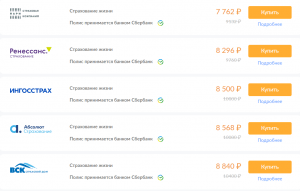

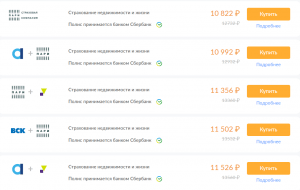

Как рассчитать стоимость страхования ипотеки: онлайн калькулятор

Чтобы рассчитать цену ипотечного страхования конкретно для вашего случая, вы можете воспользоваться бесплатным онлайн калькулятором ипотечного страхования.

Для расчета цены страховки квартиры или жизни достаточно ввести данные по ипотеке.

Сервис рассчитает полис для вашего ипотечного банка (в данном случае Сбербанк) и выдаст все доступные и самые дешевые варианты. Если вам необходимо оформить комплексное страхование, то можно рассмотреть разные варианты комбинаций страховщиков.

Можно ли отказаться от страхования ипотеки

Заемщик имеет право отказаться от добровольных видов страхования ипотеки. То есть оформить страховку на квартиру для ипотеки нужно будет обязательно. А вот жизнь можно и не страховать. Но при отказе от личного страхования Сбербанк поднимает процентную ставку на 1 — 1,5%.

Таким образом, отказаться от титульного (зачастую требуется для вторичного жилья) и личного страхования можно, но проценты по ипотеке вырастут. Повышение ставки может обойтись клиенту дороже страховки, поэтому в данном случае нужно рассмотреть каждый случай индивидуально.

Когда есть смысл отказаться от страхования ипотеки?

Отказ от страхования жизни дело каждого заемщика. Ведь это не только защита для банка, но и для самого ипотечника. За период погашения долга могут произойти любые неприятные ситуации со здоровьем, тем более в период коронавируса.

Заемщик может частично или полностью потерять трудоспособность, а со страховкой есть гарантия, что компания возьмет на себя обременение по долгу.

Стоит также учесть, что при несчастном случае все долги заемщика переходят его семье. То есть если ипотека оформлена на мужа, то жене придется самостоятельно выплачивать долг. Это очень большие риски, которые многие не хотят воспринимать всерьез. Тем не менее, выбор остается за заемщиком.

Выберите страхование:

Случаи, когда можно отказаться от страхования жизни:

Где страховать жизнь для Сбербанка

Если вы решили не отказываться от страхования жизни, чтобы сохранить низкий процент по ипотеке, то рекомендуем сравнить цены на разных сайтах.

Важный момент! Ни в первый, ни в последующие годы, вы не обязаны покупать страховку у Сбербанка (СберСтрахование), а можете оформлять ее в любой аккредитованной компании.

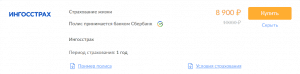

Самой дешевой среди надежных страховых компаний для ипотеки Сбербанка является Ингосстрах. Большинство наших клиентов предпочитают именно эту компанию.

На Полис812 страховка Ингосстрах дешевле, чем на сайте компании. Предоставляем дополнительную скидку 15%.

Сбербанк принимает все страховки, оформленные онлайн на Полис812. Мы гарантируем подлинность ипотечного полиса..

Как я экономлю на ежегодном ипотечном страховании

В июне 2018 года я купил квартиру в ипотеку. Ипотеку оформил в Сбербанке.

Первые два года я оплачивал страховки через «Сбербанк-страхование». Это было удобно: оформил все электронно, заплатил и забыл. За первый год я заплатил около 9 тысяч рублей в отделении банка, когда заключал кредитный договор, за второй год — около 5 тысяч. Страховая премия стала меньше, потому что значительно уменьшилась задолженность по кредиту: я использовал материнский капитал.

Я был уверен, что во всех страховых компаниях цены примерно одинаковые — плюс-минус сто рублей. Поэтому сначала даже не искал другие варианты. Но оказалось, что цены очень даже различаются.

Что за страховки

Если вы купили квартиру в ипотеку, то помимо ежемесячных платежей по кредиту нужно еще раз в год оплачивать как минимум одну страховку — а иногда две и более:

Количество страховок зависит от того, купили вы квартиру во вторичке или в новостройке. В новостройке точно не будет страхования титула, а страхование объекта нужно будет оформлять только после постройки дома и регистрации права собственности.

По закону обязательно только страхование залога. Без него банк не заключит договор ипотеки. Если нарушить непрерывность страхования залога, например один раз забыть оплатить полис, банк может потребовать досрочно исполнить обязательства по кредиту — то есть вернуть всю сумму долга.

Остальные виды страхования необязательны — от них можно отказаться. Однако ставка по кредиту при этом может быть выше: где-то на 0,5%, а где-то и на 4%. Как правило, ради пониженного процента выгоднее оплачивать страховку, хотя в перспективе плата за страхование за все годы может быть равна переплате по кредиту без скидки.

Обычно при ипотеке предлагают комплексную страховку, в которую входят все нужные банку виды страхования. Оформить ее дешевле, чем страховать риски по отдельности.

В моем случае по желанию можно было оформить страхование жизни. Так ставка по кредиту становилась ниже на 1%, поэтому мне было выгодно оплачивать обе страховки. Страховать титул и ответственность мне не предлагали.

Как я оплачивал страховки

По закону банк не вправе требовать, чтобы заемщик оформлял полис в какой-то конкретной страховой компании и страховал риски в одной организации в течение всего срока кредитования. Это нарушает закон «О защите конкуренции»: у вас в любом случае должно быть право самостоятельно выбрать страховщика.

Но обычно ипотечный менеджер еще до заключения договора купли-продажи предлагает купить страховку в дружественной или аффилированной компании.

В моем кредитном договоре даже есть пункт о том, что я обязан заключить договоры на все эти услуги.

Я был готов оплатить дополнительные услуги и просто следовал указаниям менеджера. Главной моей целью была квартира, а эти расходы я принял как должное, в том числе и итоговые 9193,5 Р за страховки от «Сбербанк-страхования». Сумма страховок получилась чуть больше, чем изначально оговорила менеджер.

На следующий год я стал думать, как снова оплатить страхование. Искать другую страховую компанию не планировал — просто знал, что скоро закончится год, за который я заплатил, и мне нужно будет платить страховые премии за новый период.

В личном кабинете «Домклика» — сервиса ипотеки от Сбербанка — мне объяснили, что никуда ходить не надо: страхование можно оплатить в этом же личном кабинете. Нужно ввести остаток долга по кредиту — и система сама все рассчитает.

Примерно за месяц до окончания периода страхования мне позвонила сотрудница банка и напомнила, что нужно уплатить страховой взнос. После звонка от банка дополнительно пришло смс: я мог оплатить страховки, отправив код ответным сообщением.

Мне показалось, что это удобно. Сотрудники банка контролируют процесс, так я не забуду оплатить полисы. В итоге страхование за второй год ипотеки я оплатил через личный кабинет. Получилось примерно 5 тысяч рублей.

На третий год я снова планировал оплатить полисы в «Сбербанк-страховании». По расчетам, страховая премия стала еще меньше, потому что я иногда делаю частичные досрочные погашения — и долг по кредиту уменьшается быстрее.

Как выгодно оформить страхование ипотеки Сбербанка: ТОП-5 компаний 2021 года

Если вы планируете оформить ипотеку в Сбербанке в 2021 году или уже имеете кредит от данного банка, вам будет полезна данная статья.

Расскажем, какая страховка обязательна при ипотеке в Сбербанке, как сэкономить на страховании ипотеки, и где оформить самый дешевый полис в 2021 году.

Что страховать для ипотеки Сбера в 2021 году?

Условия ипотечного страхования неизменны уже несколько лет. Сейчас заемщики по-прежнему должны обязательно застраховать имущество (квартиру). Титульное и личное страхование остаются добровольными видами защиты.

Страховать квартиру для ипотеки нужно каждый год. Стоимость страховки будет пересчитываться и уменьшатся в соответствии с погашением задолженности. Помимо этого вы вправе каждый год менять страховую компанию и оформлять личное страхование или имущества там, где будет дешевле.

Выберите страхование:

Нужна ли страховка жизни для ипотеки Сбербанка

Формально заемщик самостоятельно решает, страховать жизнь или нет, и банк не может навязать данную услугу. Тем более Сбербанк не должен требовать от вас страховать жизнь именно у них.

На самом деле каждый обладатель ипотеки сталкивается с оформлением страховки жизни и здоровья. Это связано с тем, что Сбер повышает изначальную ставку, если клиент отказывается предоставлять страховку жизни.

Такой вариант не выгоден для заемщика, поэтому в 99% случаев оформляется 2 страховки: на квартиру и на жизнь заемщика по ипотеке.

Комплексная страховка для Сбербанка или отдельные?

Можно купить каждую из страховок в разных компаниях, а можно оформить комплексное страхование у одного страховщика. Тут нужно смотреть в каждом конкретном случае, какой из вариантов будет выгоднее.

Дело в том, что страховые компании устанавливают свои тарифы на каждый из факторов при страховании жизни и имущества.

На цену страхования жизни для ипотеки влияет:

На стоимость ипотечной страховки квартиры влияют:

Например, одна компания по коэффициенту «пол» ставит цену выше для мужчин, а вторая делает одинаковую цену, как для женщин, так и для мужчин. Отсюда и разница в стоимости на ипотечную страховку в СК.

Как узнать, где дешевле страховать ипотеку Сбера

На сайтах страховых компаний есть калькуляторы ипотеки, где можно рассчитать стоимость страховки. Но далеко не все компании предоставляют возможность предварительного расчета страхования жизни.

Чтобы сравнить все цены, вам необходимо выбрать несколько компаний из списка аккредитованных для страхования ипотеки Сбербанка и рассчитать стоимость в каждой из них.

Можно поступить проще и сравнить стоимость всех доступных для вас страховок на одном сайте – Полис812. Наш страховой центр предлагает ипотечные страховки по ценам как у страховых компаний и даже ниже.

Каждый клиент может воспользоваться промокодом на 5% скидку при страховании жизни или квартиры для ипотеки на Полис812.

Какие компании самые дешевые для страхования ипотеки Сбербанка

Рассмотрим, в какой компании дешевле застраховать жизнь для ипотеки Сбербанка на Полис812:

Какая из предложенных страховок лучше? Несмотря на то, что самым дешевым вариантом является компания ПАРИ, лучше отдать предпочтение компании Ингосстрах.

Данную страховку клиенты выбирают чаще всего и отзываются о страховщике в основном в положительном ключе. Ингосстрах надежная и в то же время доступная компания.

Какая комплексная страховка ипотеки дешевле:

Одни из самых доступных в данной категории будут полисы ПАРИ в паре с другими страховщиками.

Еще более 20 доступных вариантов вы можете посмотреть на Полис812 при расчете страховки.

Как купить страховку ипотеки для Сбербанка онлайн со скидкой

Оформить ипотечную страховку со скидкой для Сбера на Полис812 можно за несколько простых шагов:

Страхование жизни и здоровья при ипотеке

Ипотечное кредитование связано с выделением крупной суммы денег на приобретение жилья. Банк заинтересован в надлежащем исполнении обязательств со стороны заемщика и предпринимает множество мер защиты от непредвиденных обстоятельств. Он имеет законное право требовать, чтобы гражданин застраховал жизнь и здоровье.

Для чего оформляют страхование жизни и здоровья?

Страхование жизни при ипотеке является гарантийной мерой для возврата займа, поскольку банк выступает выгодоприобретателем по полису. Как правило, еще при подаче заявки на оформление кредита, заемщику разъясняют данное требование.

Нюансы оформления страховки при ипотеке заключаются в следующем:

при подаче заявки граждане обязаны в письменной форме подтвердить согласие на ее оформление;

она оформляется на сумму заемных средств, которые банк предоставляет по условиям договора;

тариф, который обязан уплатить заемщик, может включаться в сумму кредита, либо гражданин уплачивает взносы за счет своих сбережений;

страхование осуществляется на протяжении всего периода действия кредитного договора.

Обязательно ли оформлять страховку?

В рамках ипотечного кредитования заемщикам приходится иметь дело с двумя видами полисов — страхование объекта недвижимости, а также жизни и здоровья граждан. В отношении имущественной страховки законодатель высказался однозначно — требование банка о его оформлении является абсолютно законным.

Гражданин обязан застраховать ипотечное имущество на весь срок кредитного договора.

Для страхования жизни и здоровья такое требование в законодательных актах отсутствует. Однако для защиты своих интересов банку не запрещено выдвигать такое дополнительное требование. При этом могут возникать следующие ситуации:

если на стадии подачи заявки гражданин выражает несогласие с оформлением полиса, ему откажут в одобрении кредита;

для максимальной защиты интересов большинство банков включают в кредитный договор условие о полном возврате заемных средств, если ежегодный полис не продлен;

при наступлении страхового случая, связанного с полной или частичной утратой трудоспособности (либо смертью заемщика) компенсация будет выплачена в пользу банка для погашения ипотечного кредита.

Если вы откажетесь от оформления полиса, это неизбежно повлечет отказ в одобрении кредитной заявки или досрочное расторжение договора с возвратом заемных средств.

Кроме того, обязывая заемщиков страховать жизнь и здоровье, банки нередко используют систему поощрений — при своевременном предоставлении оформленного полиса ставка кредитования может снижаться. Если в процессе пользования заемными средствами гражданин не продлил полис, процентная ставка может увеличиваться на 2-7%, что для ипотеки означает значительное повышение ежемесячного платежа.

Порядок оформления страхования жизни и здоровья

Для упрощения процедуры банки нередко предлагают воспользоваться страховыми продуктами своих партнеров. Размер взносов по таким полисам может оказаться несущественно выше среднерыночных расценок, однако средний показатель тарифов одинаков у большинства компаний.

Кредитор не имеет права обязать оформить полис у конкретной страховой компании, это будет расцениваться как навязывание дополнительных услуг и грозит штрафом за ограничение конкуренции.

Алгоритм действий для оформления страховки жизни и здоровья заемщика выглядит следующим образом:

отражение в кредитной заявке согласия на включение в договор пункта о страховании;

оформление договора на выдачу ипотечных средств;

обращение в страховую компанию для оформления полиса;

оплата тарифа и получение полиса;

представление банку оригинала полиса.

По истечении каждого года пользования заемными средствами, полис необходимо продлевать. Для этого можно обратиться в ту же страховую компанию, либо выбрать нового страховщика. На практике, при постоянном сотрудничестве с одной компании можно получить существенное снижение размера взносов на последующий период.

Куда обращаться?

Поскольку условия страхования жизни и здоровья граждан идентичны почти у всех крупных компаний на рынке, заемщик вправе самостоятельно выбрать страховщика. Требование ипотечного договора будет соблюдено, если в полис включены следующие условия:

сумма страхового возмещения соответствует размеру остатка по кредиту (соответственно, при ежегодном продлении полиса размер страхового покрытия может уменьшаться);

выгодоприобретателем указан банк, оформивший ипотеку;

страховка оформлена на весь состав заемщиков по договору (например, если займ выдан на обоих супругов, они должны оформить полисы и предоставить их в банк);

полисы должны оформляться на протяжении всего срока действия ипотечного договора, в противном случае заемщику грозит досрочный возврат кредита или повышение процентных ставок.

По состоянию на 2017 год в Сбербанке аккредитованы 16 страховых компаний, которые могут оформлять полис.

Перечень документов

Стоимость

Поскольку страховка оформляется на всю сумму остатка по кредиту, даже минимальные взносы влекут существенные траты для заемщика. Как правило, ставка составляет до 3% от суммы страхового покрытия. Уменьшить размер платежей можно путем самостоятельного выбора другой страховой компании.

Сумма затрат будет снижаться с каждым годом по причине постепенного погашения кредита.

Возврат НДФЛ

С целью стимулирования граждан оформлять полисы добровольного страхования, законодательство позволяет вернуть налог за страхование жизни по ипотеке. Налоговый вычет предоставляется при выполнении следующих условий:

полис должен быть долгосрочным — период действия не менее пяти лет;

для расчета суммы возврата налога используется совокупный показатель НДФЛ за предыдущий год, однако закон содержит ограничение по сумме — 120 тыс. рублей;

оформить вычет можно только в размере 13%, т.е. заемщик сможет вернуть не более 15600 рублей в год.

Для получения вычета необходимо заполнить декларационный бланк по форме 3-НДФЛ. Заемщик обязан самостоятельно рассчитать сумму вычета. Перечисление НДФЛ осуществляется в безналичной форме.

Преимущества страхования жизни и здоровья при взятии ипотечного кредита

Оформление страхового полиса не только влечет дополнительные затраты для заемщика. При наступлении возможного страхового случая и утрате трудоспособности, выплата компенсации позволит полностью или частично погасить ипотеку. В этом случае выплаты в пользу банка будут составлять:

при смерти гражданина — в размере 100% страхового возмещения;

при полной или частичной утрате трудоспособности — от 50 до 75%;

при временных расстройствах здоровья выплаты могут покрывать размер ежемесячного платежа.

Наличие страховки позволяет рассчитаться с банком даже при неблагоприятных последствиях для заемщика, когда он по причине болезни, травмы или инвалидности не может осуществлять платежи.

Это дает возможность избежать судебного процесса по взысканию долга и сохранить жилье.

Отказ от страховки

Отказ от оформления полиса повлечет отклонение кредитной заявки или повышение процентной ставки по ипотеке. Если заемщик досрочно погасил сумму кредита, он может потребовать расторжения договора страхования и получить обратно часть страхового тарифа. Сумма возврата будет зависеть от периода, прошедшего с момента выдачи полиса (чем раньше он обратится за расторжением договора страхования, тем большую сумму возврата получит).